「宝くじで6億円当てて一生遊んで暮らしてやるぞ!」

と考えたことが一度でもある方は多いのではないでしょうか?

もし、6億円手に入れば配当や利息といったインカムゲインだけで一般の人の7倍程度の収入を確保することが可能となります。今

回は6億円があったら、実際どれほどのインカムゲインが期待できるのか?

また、前半部分で夢のある話をした後に、後半では現実的に6億円を作る方法についてお伝えしていきたいと思います。

Contents

6億円から得られる利息や配当金はどれくらい?

では実際、どれほどの利息や配当金を得ることができるのでしょうか?

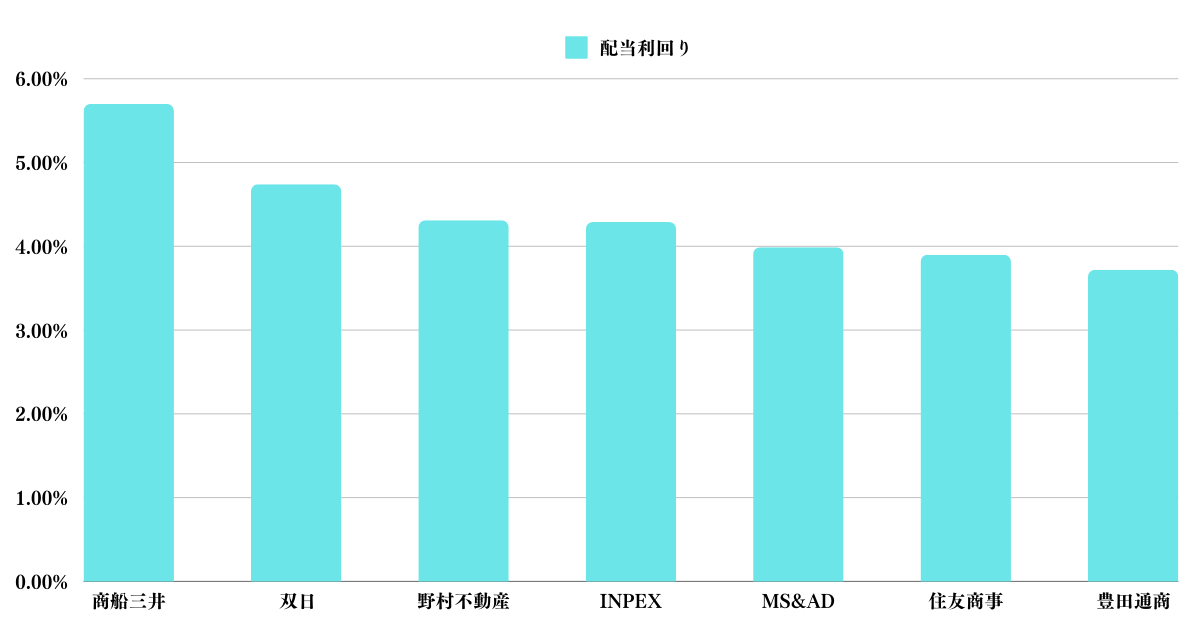

高配当企業に投資をすると5%が見込める

日本株の高配当銘柄に投資をするだけでも5%程度の利回りを得ることができます。単純に6億円から5%の配当と考えると3000万円を獲得することができます。税後でも2400万円を手にすることができます。

ここで注意しないといけない点は二つです。

- 株価自体の下落で元本自体が減る可能性がある

- 配当利回りが高すぎる銘柄は逆に危険

1つ目は株式投資の宿命ですね。たしかに配当をもらうことができますが、株価自体は変動するので元本が減少する可能性は留意しましょう。

ただ、配当利回りが高い銘柄は株価が下落すればすかさず買いが入るので株価は下落しにくいという特性はあります。

しっかりと決算を見て、営業CFが安定しているかということを確認していれば大きく損失を被る可能性を抑えることができます。

次に2つ目の注意点についてです。配当利回り自体が10%を超える異常な銘柄も存在します。しかし、このような銘柄は決算が悪く、株価自体が下落しているため結果的に高配当となっていることが多々あります。

配当利回りは「1株あたり配当金」を「株価」でわって算出するので株価が下落すれば配当利回りが上昇していくのです。

結果的に年度末決算で減配または無配を発表して株価の下落を被るだけということになりかねません。

しっかりと直近の決算を確認して、問題なく配当が出せる企業なのかを確認する必要があります。

2024年11月時点で筆者が分散する価値があると考える高配当利回り銘柄は以下となります。

日本株が上昇してしまったので、大型銘柄で高い利回りを狙うことが厳しくなってきています。

| 銘柄 | 配当利回り |

| 商船三井 | 5.70% |

| 双日 | 4.74% |

| 野村不動産 | 4.31% |

| INPEX | 4.29% |

| MS&AD | 3.99% |

| 住友商事 | 3.90% |

| 豊田通商 | 3.72% |

高配当利回りでポートフォリオを蘇生するためには次の下落局面を待つしかなさそうです。

REITに投資をしても5%が見込めるが2023年は注意が必要

REITは利益の90%を配当しなければいけないので、配当利回りが高くなる傾向にあります。

| 順位 | 投資法人名 | 価格騰落率 | 分配金利回り | NAV倍率 | 時価総額(百万円) |

| 1 | いちごオフィスリート投資法人 | 5.84% | 7.10% | 0.96 | 128,939 |

| 2 | エスコンジャパンリート投資法人 | -11.62% | 6.98% | 1.03 | 42,553 |

| 3 | マリモ地方創生リート投資法人 | 0.72% | 5.74% | 0.92 | 29,503 |

| 4 | グローバル・ワン不動産投資法人 | -3.07% | 5.50% | 0.79 | 109,647 |

| 5 | トーセイ・リート投資法人 | 2.68% | 5.47% | 0.88 | 47,176 |

| 5 | スターアジア不動産投資法人 | -10.87% | 5.47% | 0.97 | 103,963 |

| 7 | 東海道リート投資法人 | 13.07% | 5.46% | 1.1 | 21,110 |

| 8 | 投資法人みらい | -7.56% | 5.42% | 0.86 | 77,943 |

| 8 | タカラレーベン不動産投資法人 | -15.55% | 5.42% | 0.88 | 62,072 |

| 10 | ザイマックス・リート投資法人 | 0.86% | 5.29% | 0.81 | 29,134 |

NAV倍率はJ-REIT市場で重要な指標の一つです。

株式におけるPBRに近い指標で、不動産の資産価値からみたバリュエーションを判断する指標で平均は1.2程度となっています。

REITの場合は高すぎる利回りは期待できませんが安定して5%-6%が狙えるというのが魅力的な点です。

しかし、ここから不動産に投資をするのは非常に危険な状況となっています。

というのも2022年に入って全世界的なインフレの余波が日本にも押し寄せています。

更にドル円が150円という円安水準になっており、2024年以降も日本のインフレも本格的に進行する恐れが出てきています。

すると、長期金利が上昇していきます。長期金利が上昇すると返済する金額が大きくなるので、不動産の魅力が下がり価格が下落します。

今後日本の不動産価格が崩壊していく可能性があるのです。これから不動産に投資をしていくというのは危険であると考えています。

米国債や社債に投資をすれば3%を得られるが為替リスクを負う

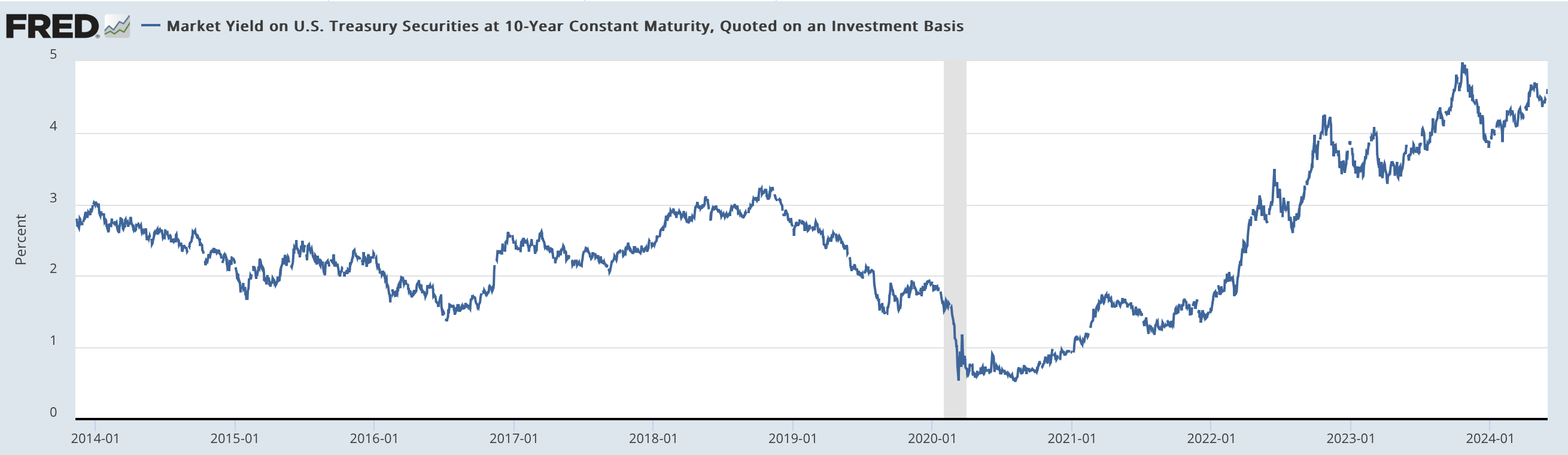

2024年2月現在、先ほど言及した通り世界的なインフレが進行しています。

米国でも年率5%に上るインフレが発生しています。インフレを撃退するために米国中央銀行FRBのパウエル議長は高金利継続を宣言しています。

引き締めが意識された結果として米国の長期金利は上昇しています。以下が米国の10年債金利の推移です。

直近急上昇していますね。

結果として、現在、楽天証券で取引できる米国債や米社債は以下となります。

これらの債券を組み合わせることで4%-5%の利回りを獲得することが可能となります。

ただ、一つ注意をしなければいけないのは、あくまでドル建の債券だということです。

現在はドル円は160円という記録的な円安水準です。

仮に100円まで下落するだけで50%近く元本を毀損することとなります。全てを米国の債券に投資するのは危険といえるでしょう。

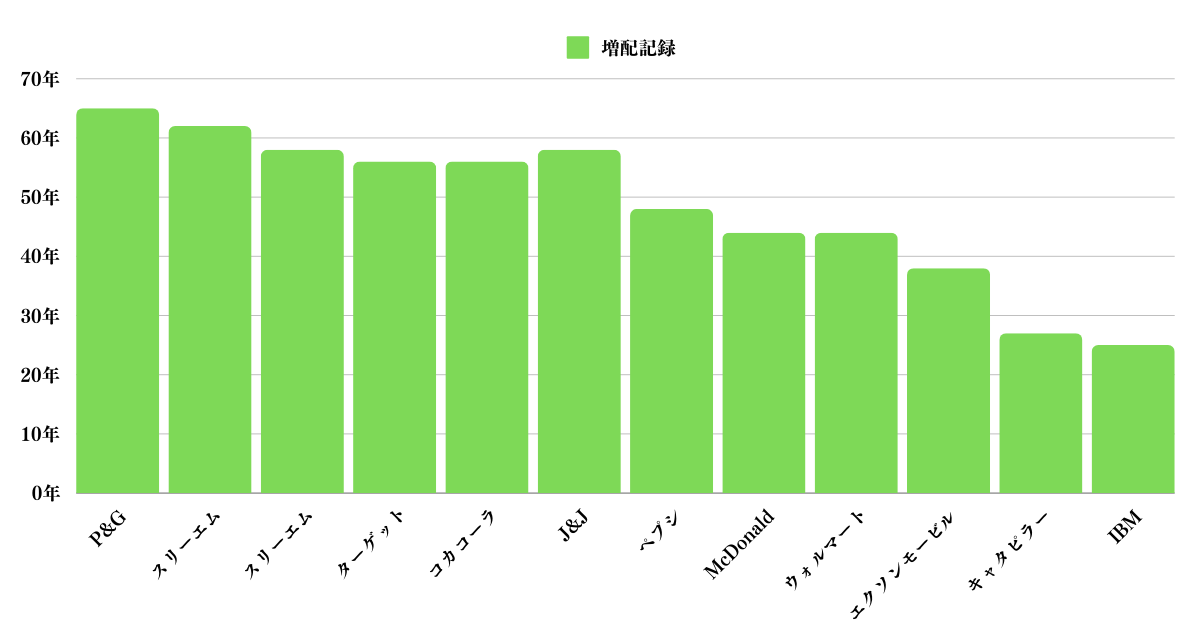

配当貴族銘柄や配当王銘柄に投資するという堅実な手法でも十分な配当が狙える

最初に日本株の高配当銘柄を挙げましたが、米国の株には配当貴族という魅力的な選択肢が用意されています。

配当貴族は決して高配当利回りなわけではありません。配当金を25年間以上にわたり毎年増額させている銘柄群のことを指します。

なかには50年以上増配を続ける配当王と呼ばれる銘柄も存在します。

毎年配当金が増え続けるのであれば、株価変動で元本が下落したとしても気になりませんよね。

また、毎年配当金が増えるのであれば毎年利息収入の増加を見込むことができます。以下の皆さんが知っている銘柄も配当貴族です。

| 増配記録 | |

| P&G | 65年 |

| スリーエム | 62年 |

| スリーエム | 58年 |

| ターゲット | 56年 |

| コカコーラ | 56年 |

| ジョンソン&ジョンソン | 58年 |

| ペプシ | 48年 |

| McDonald | 44年 |

| ウォルマート | 44年 |

| エクソンモービル | 38年 |

| キャタピラー | 27年 |

| IBM | 25年 |

配当利回りは2%から3%が平均で若干低いですが増え続ける安定利息収入を得られると考えるなら魅力的ですよね。

2.5%の配当利回りとしても6億円あれば税前で1500万円、税後でも1200万円を手にすることができます。

6億円を作るための道筋とは?労働収入と資産運用を活用して努力しよう!

宝くじに当たらないかなと願っていても当たりません。現実的な方策についてまとめていきたいと思います。

1億円以上の資産があれば資産運用を活用して増やしていくのが効率的

殆どの皆さんは働いてお金を稼いでいると思います。所謂労働収入ですね。

自分の力で1億円以上の資産を形成できた方は、相当年収が高い方かと思います。

しかし、年収が上がれば上がるほど所得税率は高くなり、なかなか資産形成が難しいことを実感されたのではないでしょうか。

3000万円の年収があっても手取りは2000万円程度です。ここから生活費などを考慮すると年間蓄えられる金額は1000万円ちょっとというかんじですね。

一方、資産運用で1億円を運用して10%の利回りを得らたら税前で1000万円ですが、税後でも800万円を獲得することができます。

2億円保有していたら10%の利回りで税前で2000万円、税後でも1600万円を獲得することができます。

稼いだ金額を生活費として使いながらも資産に働いてもらって増やしていくことが可能となるのです。

1億円以上の資産を運用する方法については以下の記事に纏めています。

詳細は上記の記事で説明していますが、1億円という資産を保有している方にとって重要なのは減らさないことだと思います。

積極的なリターンを狙った結果、資産が半分の5000万円になったら笑えないですからね。

重要なのは株式市場の暴落局面でも資産を減らさずに安定的に資産を増やしていくことです。

上記の記事では資産を守りながら安定的に投資をしていく方法について詳しくお伝えしています。

1億円未満の資産の方はまずは1億円を目指そう!

あまりにも遠い目標というのは現実味がなくて具体的な施策を実行することができません。

1億円に到達していない方は、まずは1億円を目指すべきです。

1億円を構築するためには労働収入による重要性が増します。

共働きで働いた上で生活コストを最適化を行うことでタネ銭を作って運用で増やしていく必要があります。

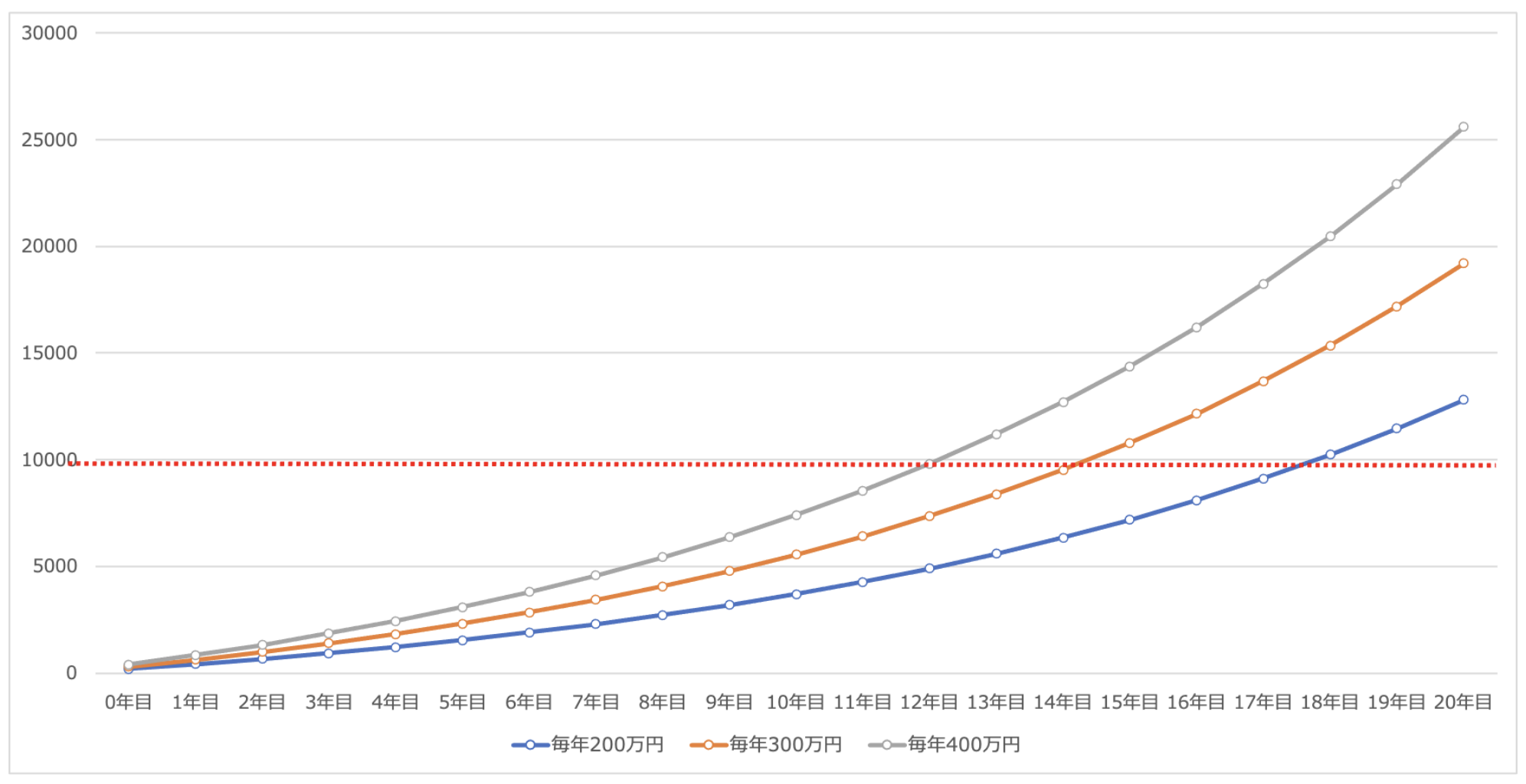

毎年400万円の投資資金を作りながら10%で運用することで12年、

毎年300万円の投資資金を作りながら10%で運用することで14年、

毎年200万円の投資資金を作りながら10%で運用することで18年で資産1億円を構築することができます。

いかがでしょうか?現実味がある数字ですよね。

各資産水準でどのように投資をしていけばよいかという点については以下でお伝えしていますので参考にしていただければと思います。

まとめ

6億円の資産があれば利息だけで十分裕福な生活を行うことが可能です。

6億円を構築するためには労働収入だけでなく資産運用を積極的に活用して効率より資産を増やしていくことが必要となります。

宝くじに当たらなくても、宝くじ当選者と同水準の富裕層になることを目指して頑張っていきましょう!