日本では日々投資信託が新規に設定され、積極的に売り出されています。現在では国内で約6000本もの投資信託が存在しており、運用残高は200兆円に迫る勢いになっています。

当サイトでも様々な投資信託を分析してきましたが、皆さんが知りたいのはずばり「一番儲かる投資信託(ファンド)」はどれなのかという点かと思います。

本日はこの最も皆さんが興味がある話について詳しく証券アナリストとしてお伝えしていきたいとおもいます。

まずは、何をもって一番儲かる投資信託なのかという点かを説明した上で、具体的なファンドについてランキング形式で言及していきたいと思います。

すぐに魅力的なファンドを知りたいという方はクリックしてジャンプしていただければと思います。

そもそも「一番儲かる投資信託」とは?

まずは、そもそも一番儲かる投資信託とはという点について整理していきたいと思います。

皆さんは以下を想像された方が多いのではないでしょうか?

- これから短期間で大きく儲けることができそうなファンド

- 過去数年間で大きなリターンをあげてきたファンド

- 人気を集めて多くの方が資産を預けているファンド

しかし、これらは筆者の定義する「一番儲かる投資信託」ではありません。

これらが「一番儲かる投資信託」ではない理由を説明した上で定義していきたいと思います。

これから短期間で上昇する投資信託を選ぼうとすると投機的な投資になる

これから短期間で大きく儲けることができるファンドを選ぶのは至難の技です。というか投機に近いです。

年中、分析を行っている証券会社のアナリストが各銘柄が今後「上がる」か「下がるか」を予想しても半分くらい外してしまいます。

今後の個別株やセクターの動きを予想するのは非常に難しいのです。何が上がるかを予想することは無駄な行為だと考えています。

実際、証券会社も今後儲かりそうだなというテーマに基づいてファンドをいくつも設定していますが、悲惨な成績となっているものが多々あります。

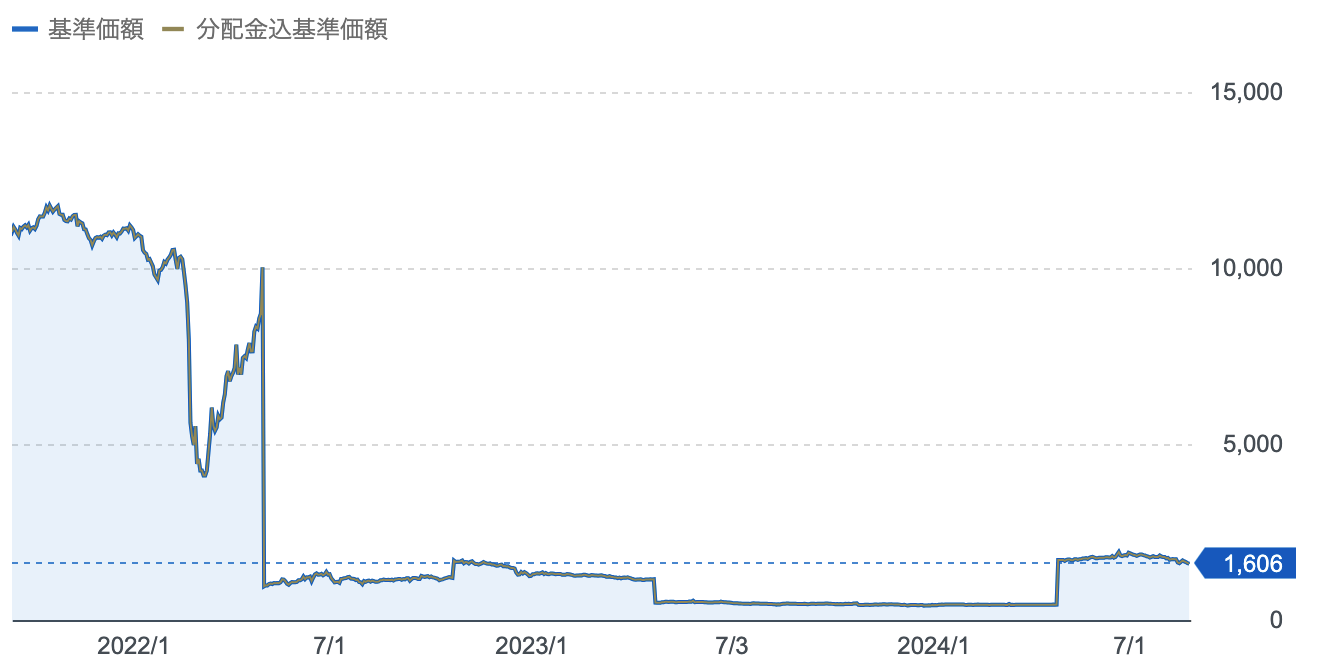

以下は当サイトでも分析している例ですね。

ひどい成績のテーマファンド

また、短期間で大きく上昇するセクターやテーマを見事当てたとしても、基本的に長続きはしません。

バブル的な動きになっても、ブームが終われば元の値に戻ってくるファンドが殆どです。

最も良い例は2020年から破壊的イノベーションを起こすと考えられるハイパーグロース株に投資をして一斉を風靡したARKKですね。

グロース株ブームに乗って大きく伸びましたが、その後元の位置まで綺麗に戻ってきています。

大きく伸びたファンドを利益確定するのは勿体無いと継続保有していると、殆どの利益を逸失する結果となってしまったのです。

このような銘柄は数多く存在します。利益を獲得しても、吐き出してしまっては意味がないのです。積み上げが大事です。

過去数年間で高いリターンをあげた投資信託が今後も魅力的とは限らない

過去数年間で高いリターンをあげた投資信託には以下の3つのパターンが存在します。

- 過去数年にブーム的な動きとなった

- 過去数年に大きく売り込まれたファンドが大きく反発した

過去数年にブーム的な動きとなった銘柄は先ほど紹介したARKKのように、その後調整する可能性が高いです。

ブームというのは永続しないからです。

注意するのは2点目です。暴落した銘柄というのは一時的に大きく反発するという傾向があります。

なんでもやりすぎると一時的な調整が発生するものなのです。以下は日経新聞がまとめた直近1年のリターンのランキングです。

| ファンド名 | リターン (年率・1年) |

|---|---|

| DWSロシア・ルーブル債券投信(毎月) | +291.03% |

| DWSロシア・ルーブル債券投信(年2回) | +290.41% |

| ロシア・ボンド・オープン(年1回決算型) | +160.33% |

| ロシア・ボンド・オープン(毎月決算型) | +159.86% |

| HSBC インド・インフラ株式オープン | +68.35% |

| レバレッジ・ドラッカー研究所米国株F | +65.65% |

| 野村世界業種別(世界半導体株投資) | +61.33% |

| 日本株厳選ファンド・トルコリラコース | +58.14% |

| 日本ブランド株投資(トルコリラ)毎月 | +56.54% |

| テーマレバレッジ ブロックチェーン2倍 | +56.33% |

上記から分かる通り、2022年から2023年に売り込まれたロシア債券が反発によってベスト4までを占めています。しかし、DWSロシア・ルーブル債券投信(年2回)の過去3年のチャートをご覧ください。

ウクライナ危機発生後に90%下落しています。この反発で2024年はリターンが高くなっているように見えているだけなのです。

ただ、ファンダメンタルが改善されたわけではありません。あくまで下落の中での反発なのです。 他の上位銘柄もレバレッジ型の投信や、変動の激しい新興国通貨建運用だったりと、とても安定して高いリターンが得られる顔ぶれではありません。

人気を集めて多くの方が資産を預けているファンド

また、人気のファンドが儲かっているのではないかと考えている方も多いかと思います。

普通に考えればリターンが出ているからこそ、多くの方が資産を預けると考えますからね。

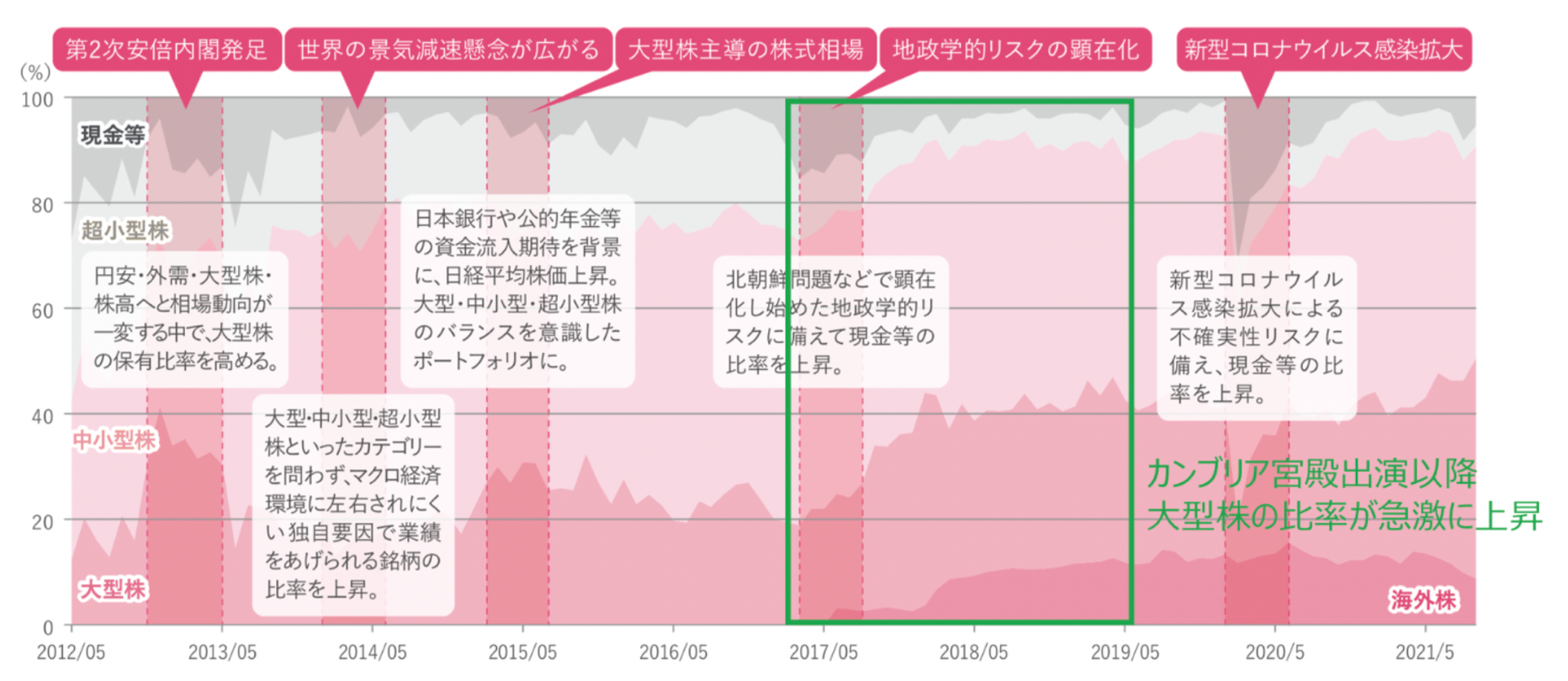

例えば、最も日本人にとって有名なファンドとして「ひふみ投信」があるかと思います。

ひふみ投信は運用開始後に素晴らしい成績を残し人気を集めました。特にカンブリア宮殿に特集されてから急激に出資申し込みが増えました。

結果として、得意としていた小型株投資のみで運用を行うことができなくなりました。

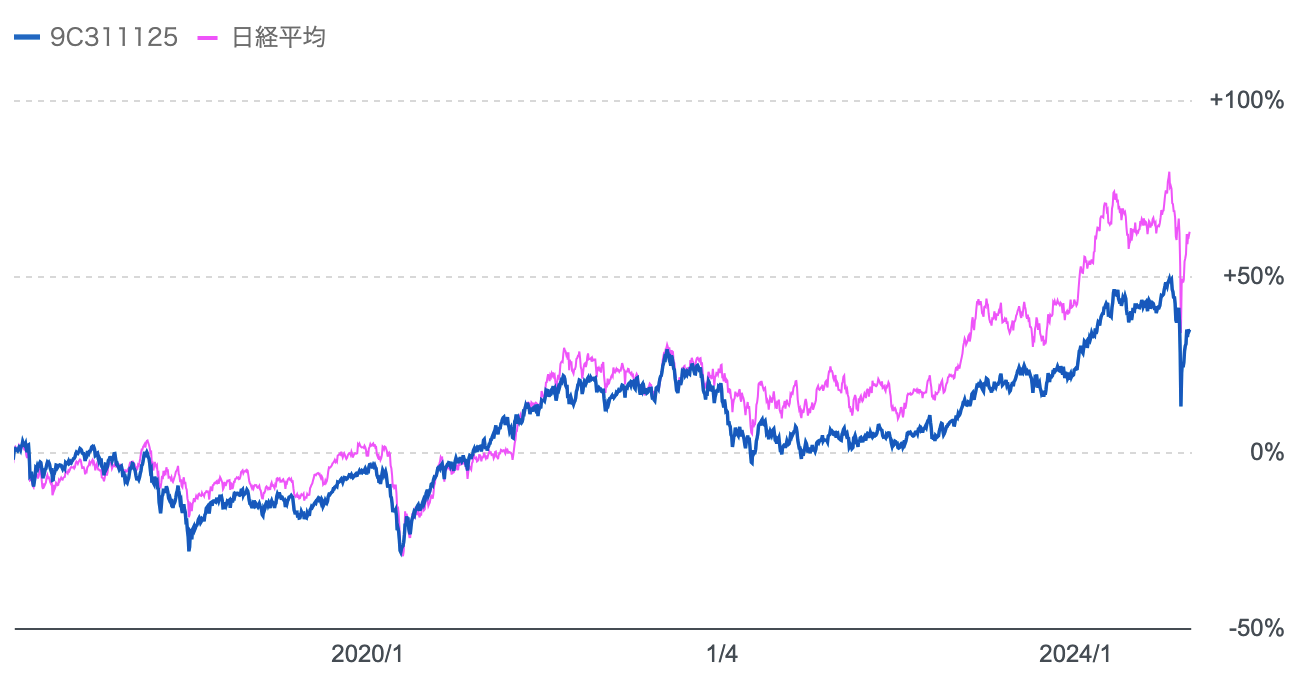

結果として直近5年は日経平均に大きく劣後する成績となってしまっています。

他にも海外株に投資をし人気となっているファンドも大型株に分散投資をしており、残念ながらインデックスと同じ動きとなっています。

以下のファンドが例ですね。

関連

つまり、ただ相場が良かったから良いリターンを出しているように見えているのです。ファンドの実力ではありません。

株価指数が暴落する局面では一緒に暴落していきます。

安定した利回りを複利で積み重ねることができる長期投資に適したファンドこそ「一番儲かる投資信託」

「急がば回れ」という諺があります。これは人生全般に言える至極の言葉ですが、当然投資にも言えます。

一発で大きく儲けようとすると殆どの場合は痛い目を見ます。

世の中ではたまたま投機に成功した人が取り上げられて夢を抱きますが、その裏には同じような投機をした屍が幾多も転がっています。

一番重要なのは、どのような市場環境であっても安定したリターンを積み上げてくれるファンドに投資をすることです。

高いリターンをだしていても、市場の暴落に巻き込まれてしまうと途中で投資を辞めてしまいます。

精神的余裕を持って長期投資を行うことで想像できないレベルまで資産を積み上げていくことが可能になります。

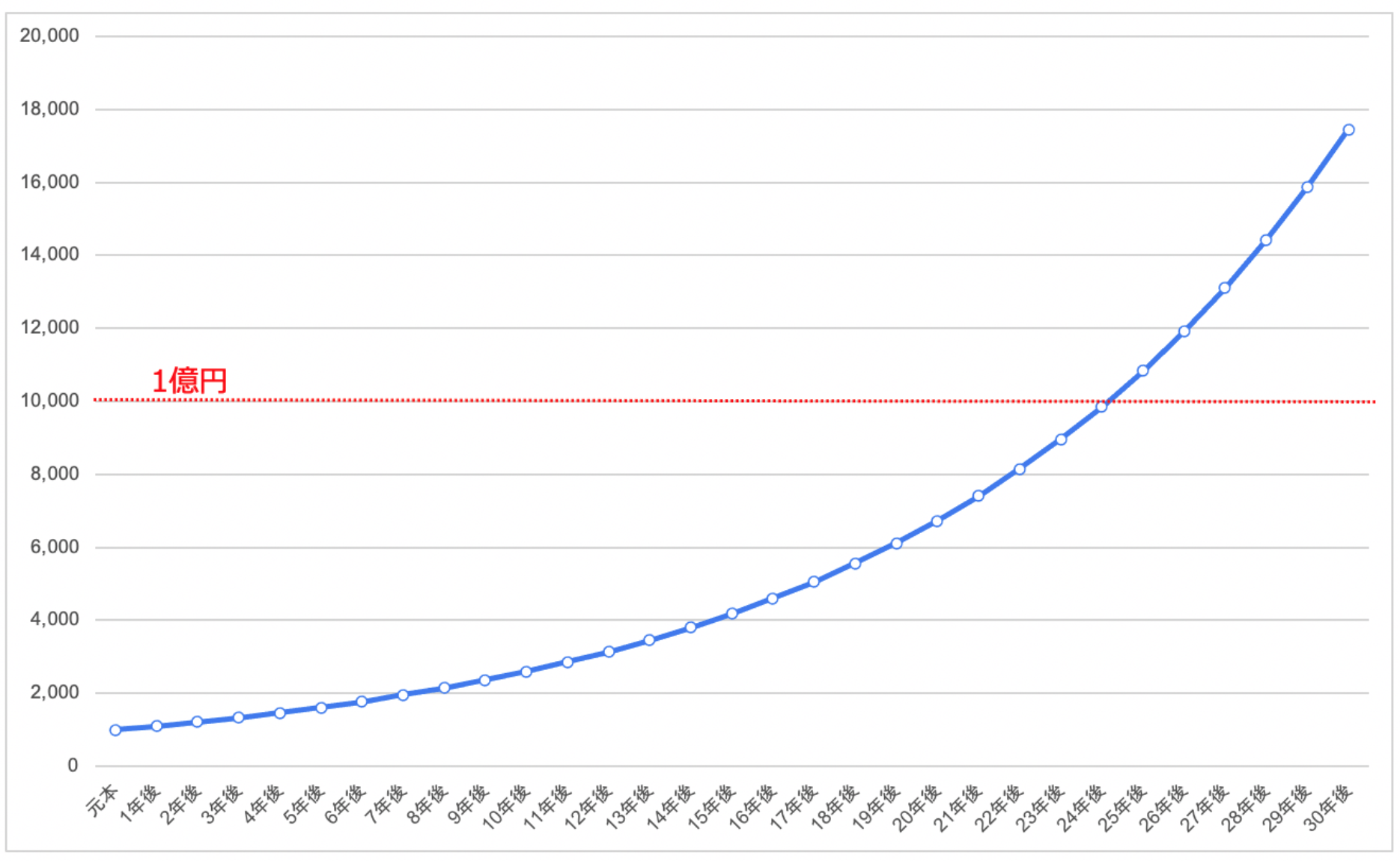

年率10%という堅実なリターンを複利で積み上げることを想定してみましょう。

1000万円を年率10%で運用すると10年で2,594万円、20年で6,727万円、30年で1億7449万円と指数関数的に増加していきます。

| 資産推移 | |

| 元本 | 1,000 |

| 1年後 | 1,100 |

| 2年後 | 1,210 |

| 3年後 | 1,331 |

| 4年後 | 1,464 |

| 5年後 | 1,611 |

| 6年後 | 1,772 |

| 7年後 | 1,949 |

| 8年後 | 2,144 |

| 9年後 | 2,358 |

| 10年後 | 2,594 |

| 11年後 | 2,853 |

| 12年後 | 3,138 |

| 13年後 | 3,452 |

| 14年後 | 3,797 |

| 15年後 | 4,177 |

| 16年後 | 4,595 |

| 17年後 | 5,054 |

| 18年後 | 5,560 |

| 19年後 | 6,116 |

| 20年後 | 6,727 |

| 21年後 | 7,400 |

| 22年後 | 8,140 |

| 23年後 | 8,954 |

| 24年後 | 9,850 |

| 25年後 | 10,835 |

| 26年後 | 11,918 |

| 27年後 | 13,110 |

| 28年後 | 14,421 |

| 29年後 | 15,863 |

| 30年後 | 17,449 |

そして、以下の条件を満たすファンドこそが「一番儲かる投資信託」ということになります。

- 長期的に安定したリターンを出す戦略を持っている

- 市場が下落する局面でも安定したリターンを期待できる

【2025年】一番儲かる投資信託ランキング

それでは本題に入っていきましょう。

第1位:楽天VTI(楽天全米株式インデックスファンド)

楽天VTIは最も購入されているインデックス投信の一つですね。積立設定している方も多いのではないでしょうか?

インデックス投資はS&P500指数などの株価指数に連動するよう組成されたファンドに投資をする手法です。

→ アクティブ型とパッシブ型(=インデックス型)の投資信託の違いとは?どちらのファンドがおすすめか徹底比較。

楽天VTIは米国に上場するほぼ全ての銘柄の時価総額加重平均指数に連動するファンドになります。

ただ、米国株の時価総額の約90%はS&P500指数に組み入れられている大型株で閉められているため殆どS&P500指数と同じ動きとなっています。

正直、S&P500指数に連動するeMAXIS Slim 米国株式(S&P500)と楽天VTIは殆ど同じ動きをしており、どちらを選択するかは好みの問題となります。

以下は直近5年のeMAXIS Slim 米国株式(S&P500)と楽天VTIの比較です。

直近5年のeMAXIS Slim 米国株式(S&P500)と楽天VTIの比較

直近5年はGAFAMなどの大型株が強かったので僅かではありますがeMAXIS Slim 米国株式(S&P500)の方が強いですが、今後は小型株が強い相場がくるかもしれません。

いずれにせよ殆どリターンは変わりません。

また、全世界株式と迷う方もいらっしゃいますが全世界株式の60%は米国株式です。

さらに米国株式と連動しやすい日本や欧州の株式を含めると85%が米国株に連動する株式で占められていることになります。

基本的にグローバル化が進んでいる現在においては全世界が成長しても結局、世界の最も先進地域である米国の企業が提供しているサービスを利用することになるので米国企業の時価総額が全世界の60%を占める流れになっているのです。

今後もグローバル化の流れは止まらないことを考えると米国株のインデックスだけで十分だと考えています。

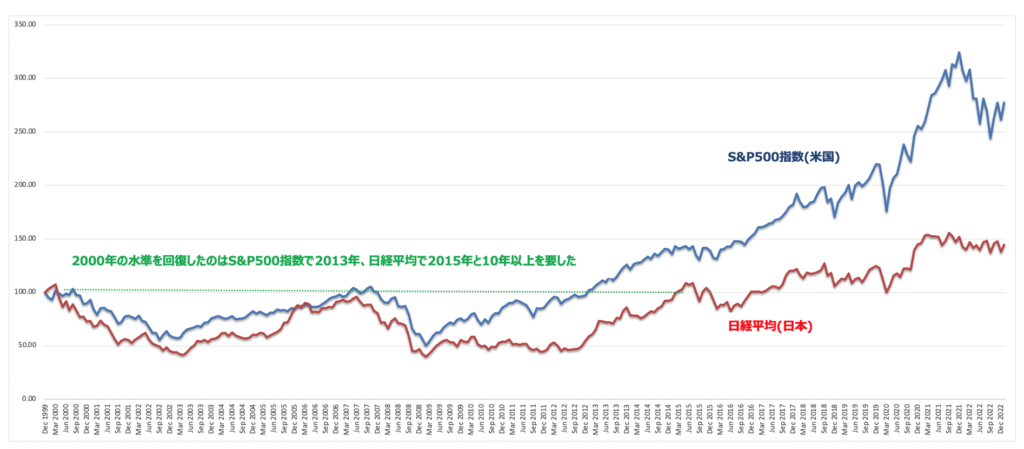

ただ、さきほどのヘッジファンドの図でわかる通りS&P500指数は定期的に暴落を経験しています。

2000年の高値を回復したのは2015年となっており、場合によっては10年以上耐える期間がある可能性もあるのです。

ここ10年が堅調だったからとインデックス投資に期待しすぎるのは危険です。

むしろ、将来のリターンを金融緩和によって取り切ってしまっている可能性が高いのです。

ここからは積立を行なっていくという形で長期目線で考えたほうがよいでしょう。

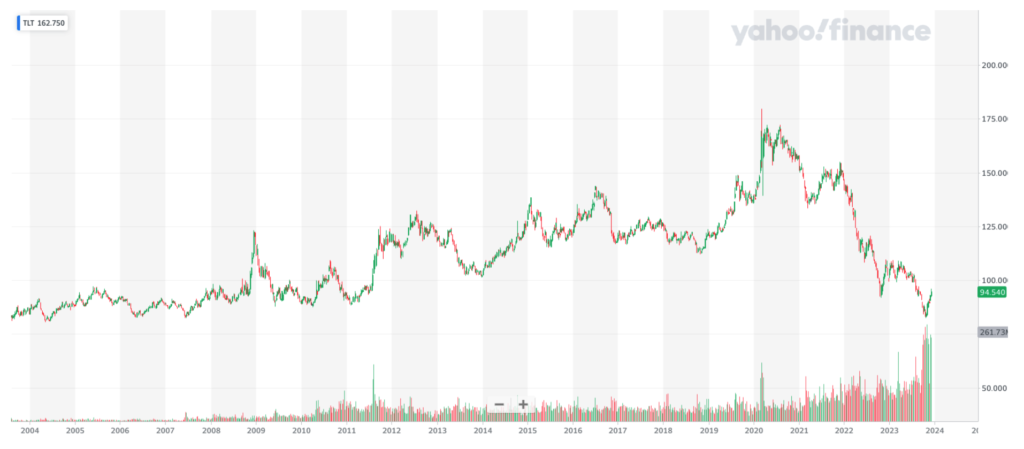

TLT (i Shares 20 Plus Year treasury Bond ETF)は名前からわかる通り20年超の年限の米国株に投資をする債券ETFです。

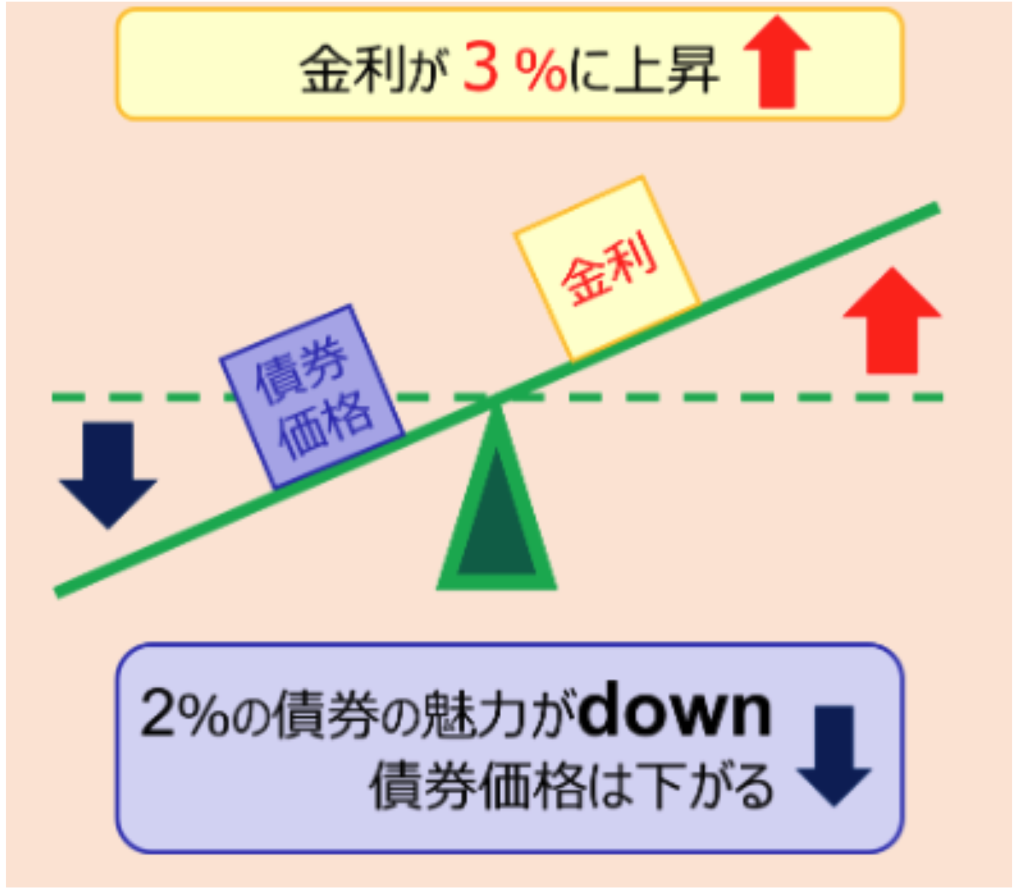

債券といえば元本が安全なイメージがあるかと思います。満期まで保有すれば元本はもどってきますが債券にも価格があり日々変動しています。

具体的にいうと金利が下落すれば債券価格は上昇し、金利が上昇すれば債券価格は下落していきます。

わかりにくいと思うので解説すると、現在利息が2%の債券を保有しているとします。

その後、市場金利が3%に上昇したら現在保有している2%の債券の価値は下落するので保有する債券の価格は下落します。

つまり、債券ETFに投資をしている場合、利息を受け取りながら金利が下落していけば債券価格が上昇していくことになります。

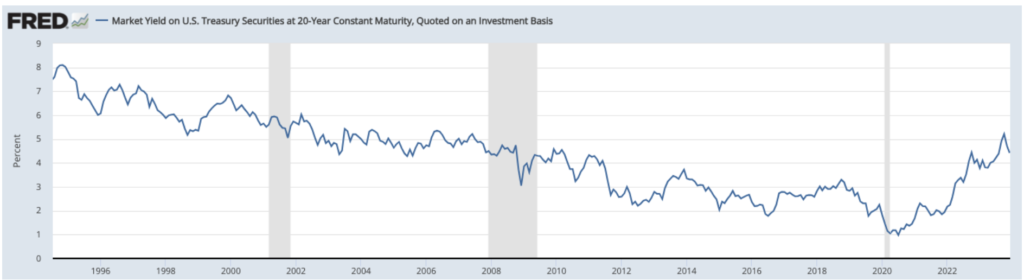

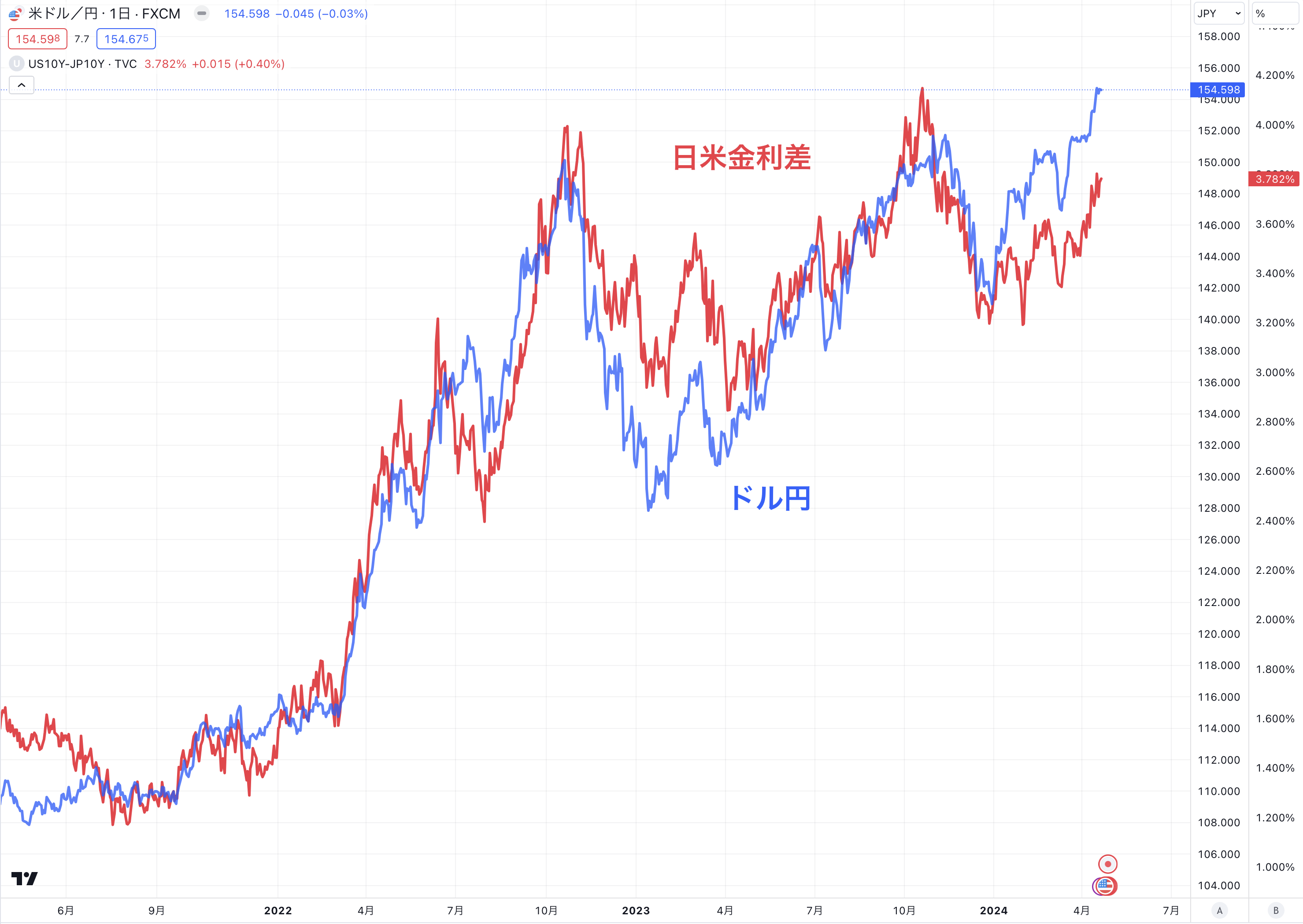

それでは現在の米国の20年債金利の推移をご覧ください。2022年から急激に上昇して2000年代の水準まで上昇しています。

米国20年債券金利の推移

しかし、現在の金利水準に到達すると米国の潜在成長率から考えると非常に高い金利になるので債券の買いが湧いてきます。

つまり、金利はここから上昇する余地は少なくなっているのです。

更に、高インフレと高金利が積み重なり景気後退となる確度がたかまっているので、ここから金利は下落の確度の方が高くなります。

ただ、米金利が低下するとドル円も下落するので、円建でみるとある程度リターンは相殺されてしまいます。

ドル円はほぼ日米金利差と連動していますからね。

ただ、金利が下落した時に長期債の値上がりは為替の変動よりは大きいので円建でみても妙味はあるかと思います。

為替ヘッジ付きの2621などの国内ETFを活用するという手もありますが、結局金利コストをずっと負担することになるので長期的に大きな損失を被ります。

通貨分散という観点でもTLTでよいのではないかと考えています。2022年から売り込まれているので上値余地は存分にあります。

TLTの価格推移

ただ、中東の戦線が拡大などして原油価格が上昇してしまうとインフレ2波到来に伴い二番底をつけにかかるので注意が必要です。

第3位:ゴールドファンド(為替ヘッジあり)

インフレに強い資産といえば金をイメージされる方が多いのではないでしょうか。

実際に金は前回の高インフレ時代だった1970年代に金価格は大きく上昇しました。

インフレというのは言い換えると通貨の価値が下落していることを意味します。

一方の金は金のままなので、通貨という尺度で測ると価格が上昇していくというわけです。

インフレ2波が発生する可能性が高まってきたら、金価格が最高値を超えて大きく上昇することが見込まれます。

一方、今後は景気後退でドル円は下落する可能性がたかまっているので為替ヘッジ付きのゴールドファンド(為替ヘッジあり)をランクインさせています。

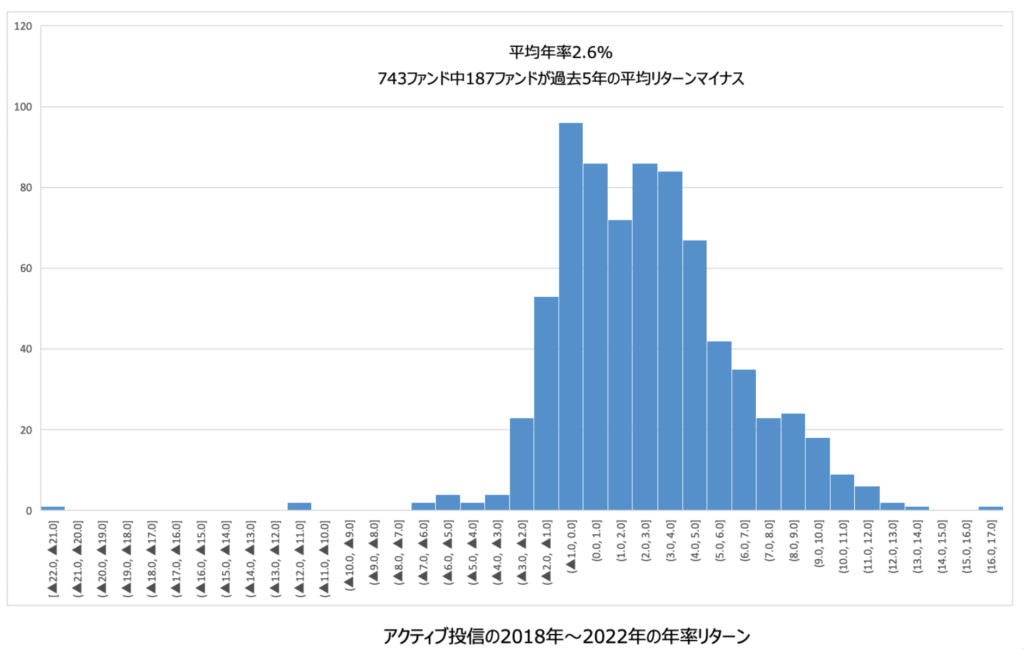

アクティブ投信をランキングに入れていない理由

上記のランキングをご覧いただければわかる通り、アクティブ投信はランキングには入れていません。

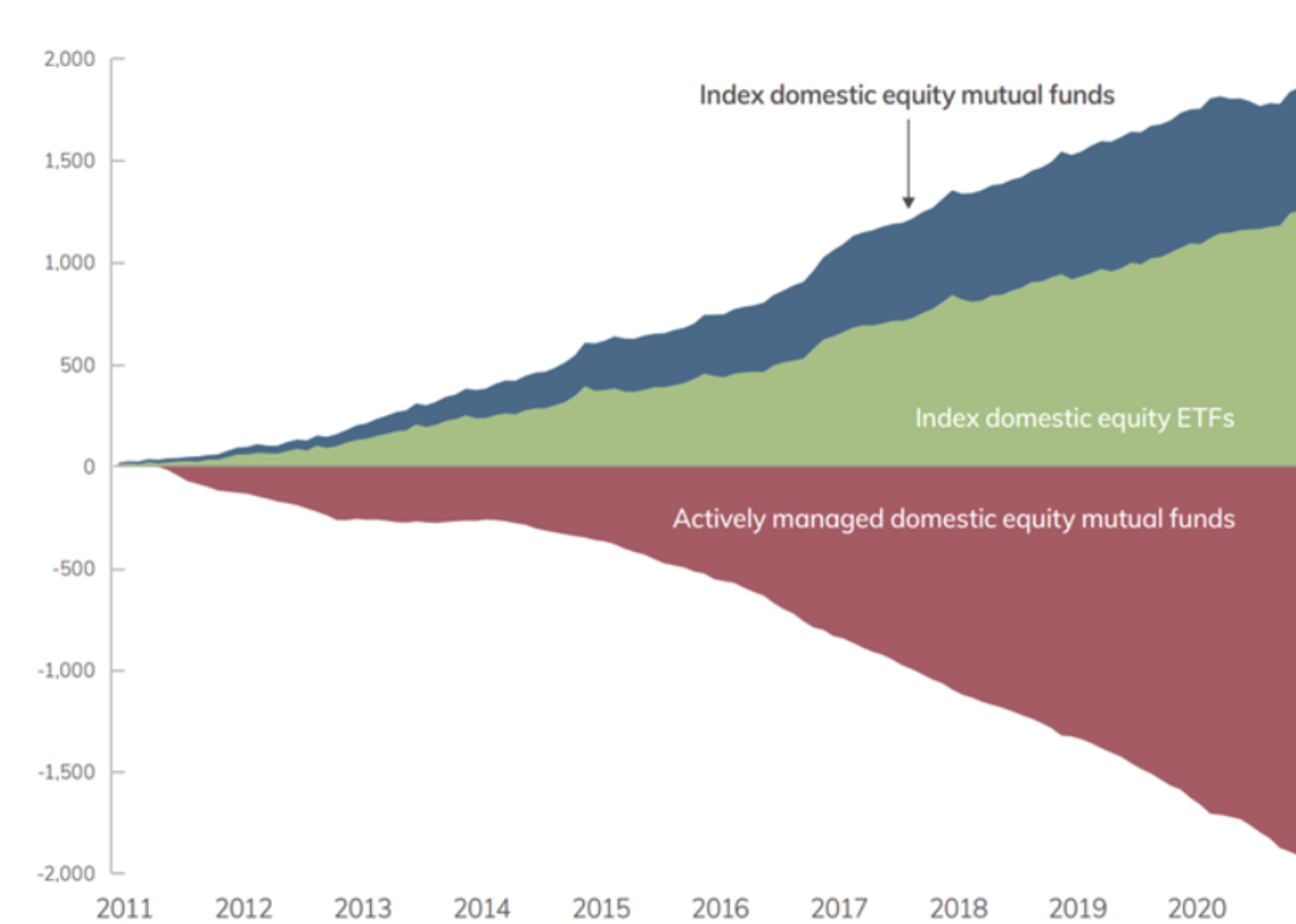

理由は簡単です。基本的にインデックスよりも低いリターンとなっているからです。

以下は過去5年アクティブ投信の平均年率リターンは2.6%と全世界株式の年率リターンである8.2%を圧倒的に下回った成績になっています。

右端をご覧いただければわかる通り、なかには高いリターンを残しているファンドもあります。

しかし、最初の項目でお伝えしたとおり一時的なブームに乗った銘柄や、大きく下落した後の一時的な反発をしたファンドになっています。

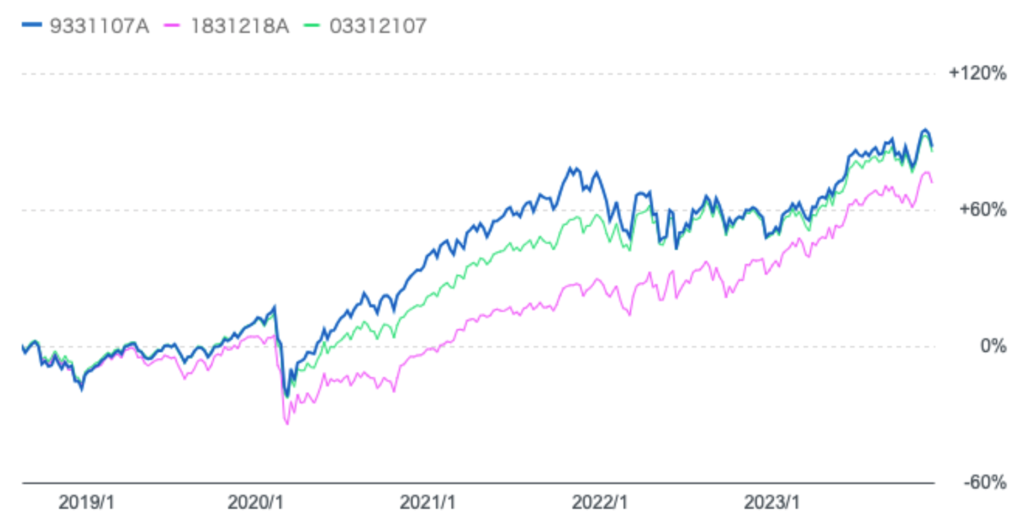

また、世界のベストやキャピタル世界株式ファンドのような人気の投信は大型株に分散投資をしており、インデックスとほぼ同じ動きをしています。

キャピタル世界株式ファンドと世界のベストと全世界株式の比較

つまり、インデックスのようなファンドを組成して高い信託手数料を徴収しているということです。

アクティブ投信の組成会社の多くは顧客目線にたっているわけではなく、手数料ビジネスを行うためにファンドを組成しているのです。

筆者の評価は「ヘッジファンド」>「インデックスファンド」>「アクティブファンド」の順番です。

正直いって、日本のアクティブファンドを活用する必要はないかと考えています。

ちなみに金融先進国の米国でも同じ流れがおきておりアクティブファンドからは資金流出が続き、インデックスファンドに流れています。

米国より圧倒的に質の低い日本のアクティブ投信には期待はしていません。

まとめ

今回のポイントを纏めると以下となります。

- 一番儲かる投資信託とは長期的に安定的なリターンを複利で積み上げることができるファンド

- ヘッジファンドという選択肢が魅力的

- アクティブファンドはインデックスファンドの下位互換である