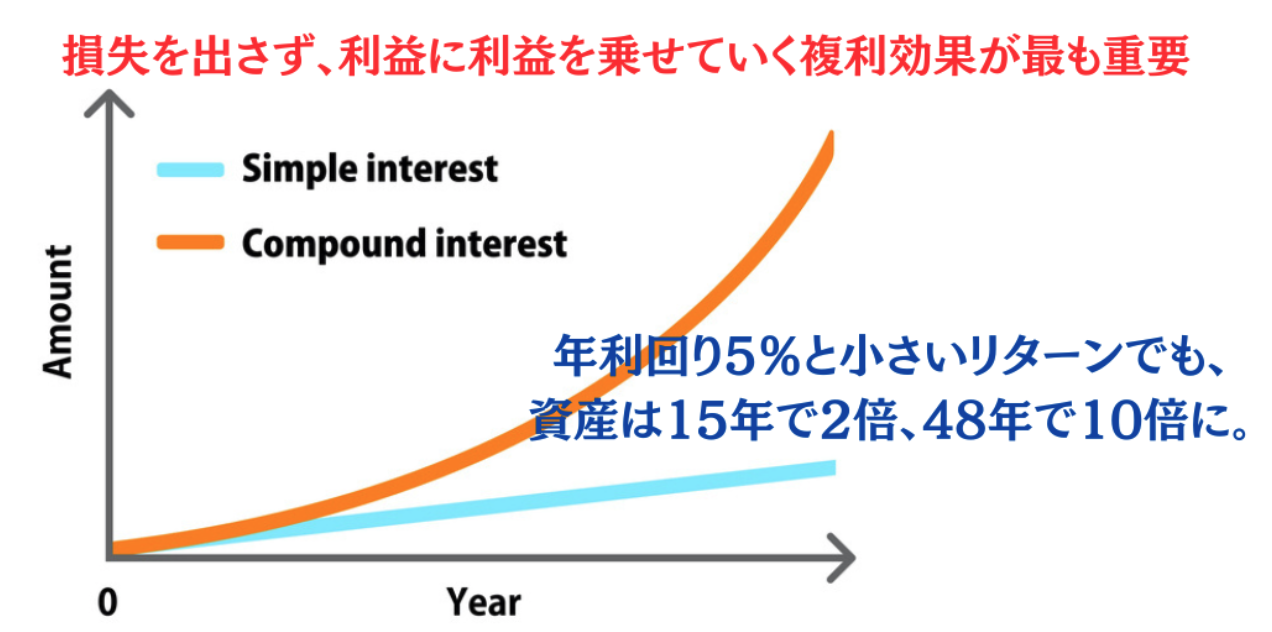

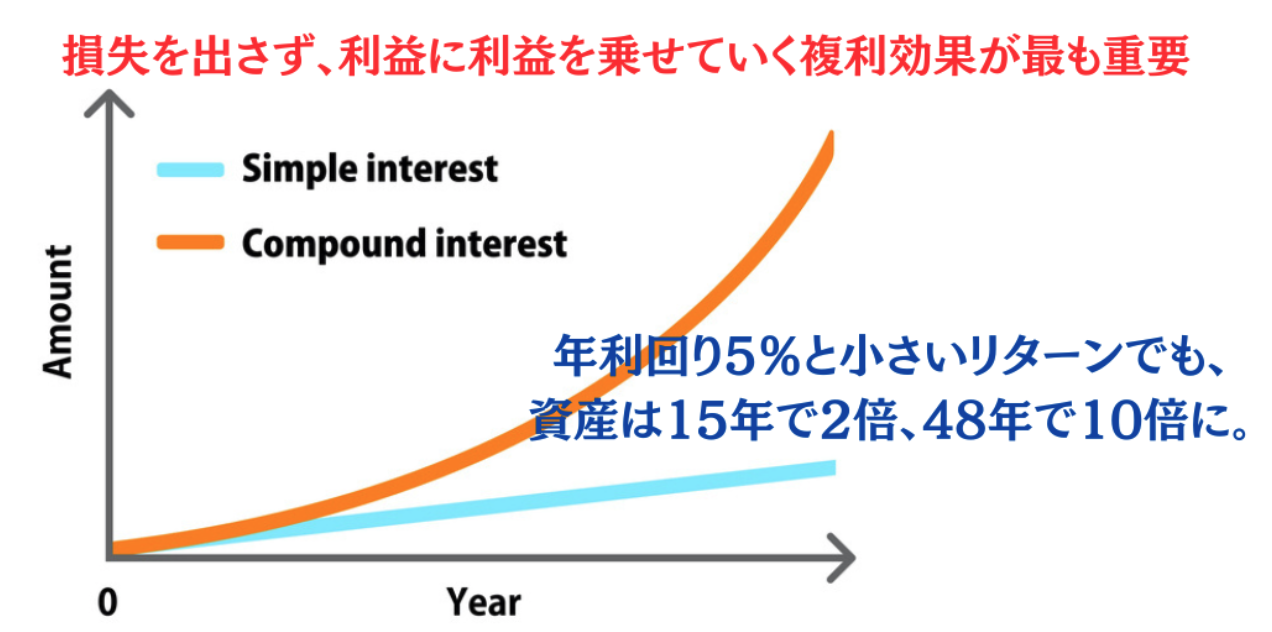

長期で資産を大きく成長させるために必要なこと、それは「毎年プラスの運用リターンを出す」ことです。

言い方を変えると「毎年絶対に運用でマイナスを出さない」ということです。

欧米のプロ投資家が口を揃えていう言葉が「派手なリターンは要らず、小さなプラスを長期に積み重ねることが重要」というものです。

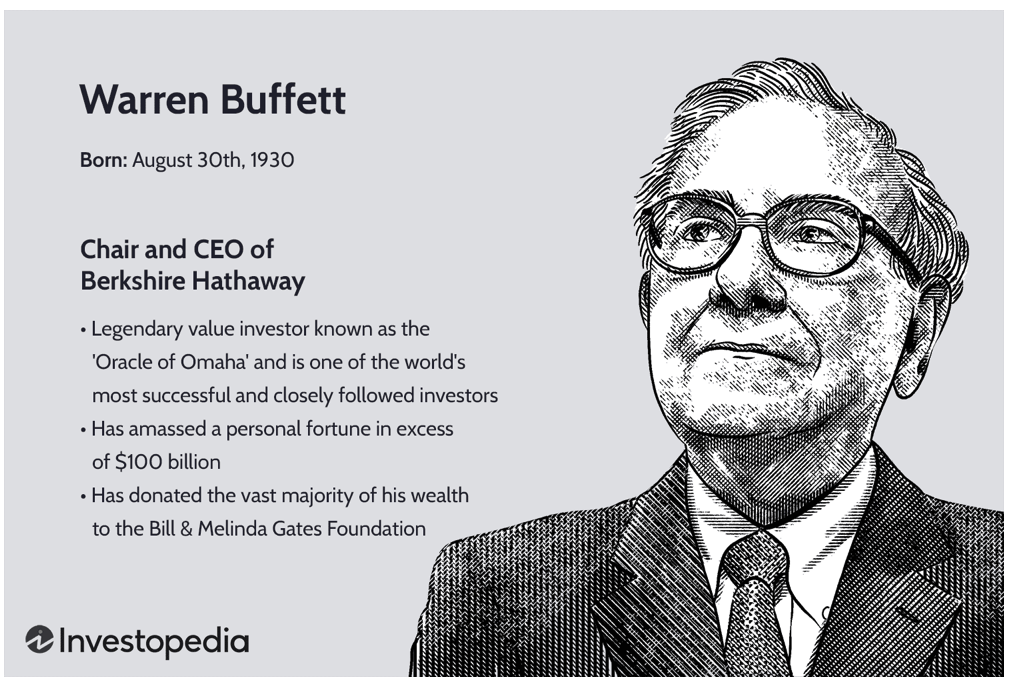

あの世界一の投資家、ウォーレン・バフェット氏も同じことを言っています。

同氏の資産の95%以上が60代以降に増えたものですので、プラスをひたすら積み上げる複利の破壊力がよくわかりますね。

warren buffet

Value investors always take a long-term perspective, we want to think we are superior and are not concerned about getting rich tomorrow but over a period of ten-years instead.

Value investors are not concerned with getting rich tomorrow. People who want to get rich quickly, will not get rich at all. There is nothing wrong with getting rich slowly.

"急いでお金持ちになろうとする人は、結局はお金持ちになれないのです。時間をかけてお金持ちになるのは、ちっとも悪いことではありません。"

お金持ちになるのは実は簡単です。堅実な投資を長年続けるだけなのです。

この思考はどんな商品を選ぶ上でも重要な「基準」となります。富裕層の思考は皆同様で質実剛健な堅実複利運用で大きく資産を増やしています。

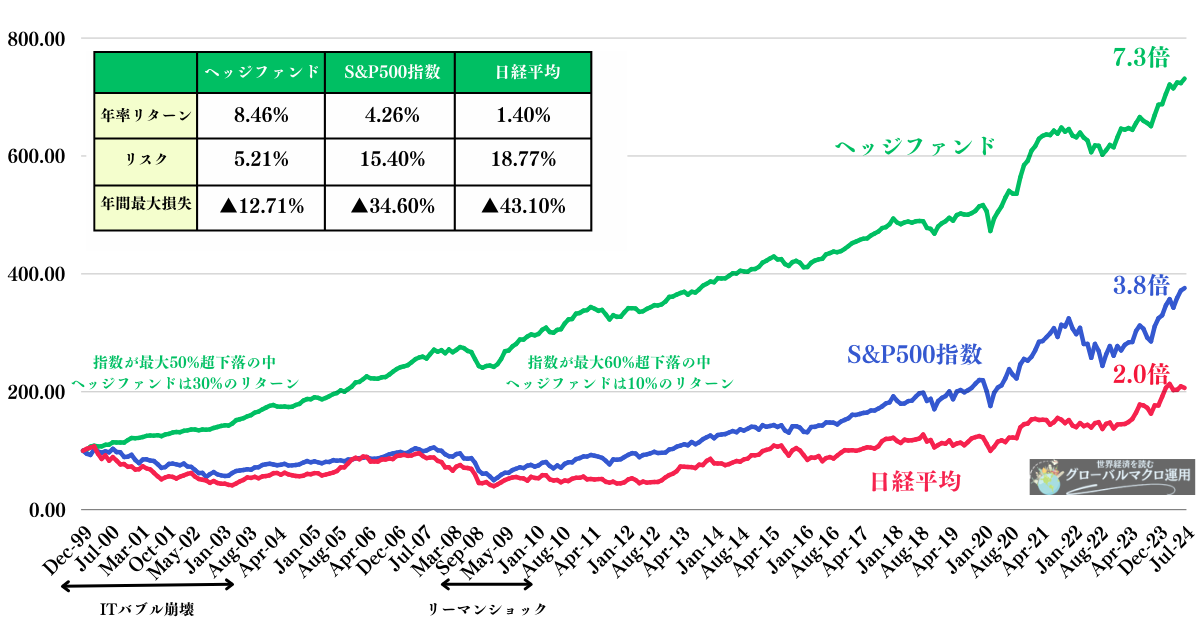

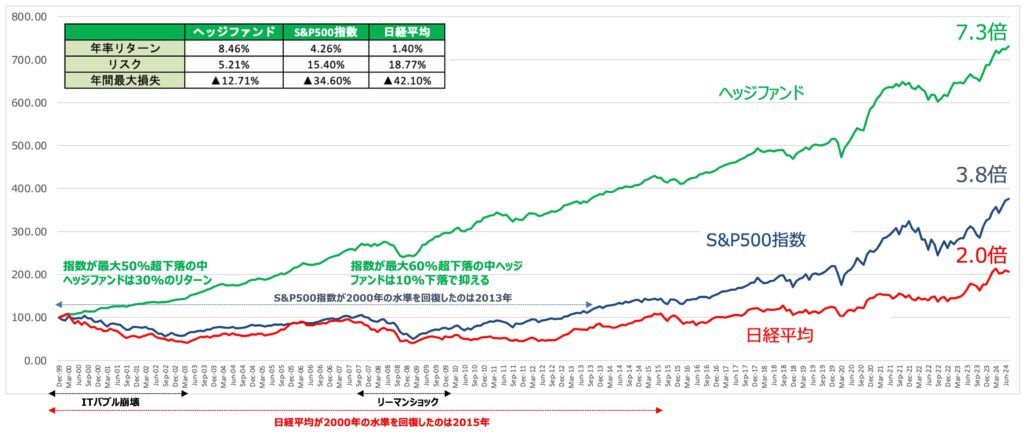

堅実に運用していくという観点で世界の機関投資家や富裕層から注目されているのが「ヘッジファンド」です。

ヘッジファンドはオルタナティブ投資の中で最も有名であり、高いリターンが期待できるにも関わらず日本ではあまり認知されていません。

(※オルタナティブ投資=上場株式や債券といった伝統的資産と呼ばれるもの以外の新しい投資対象や投資手法)

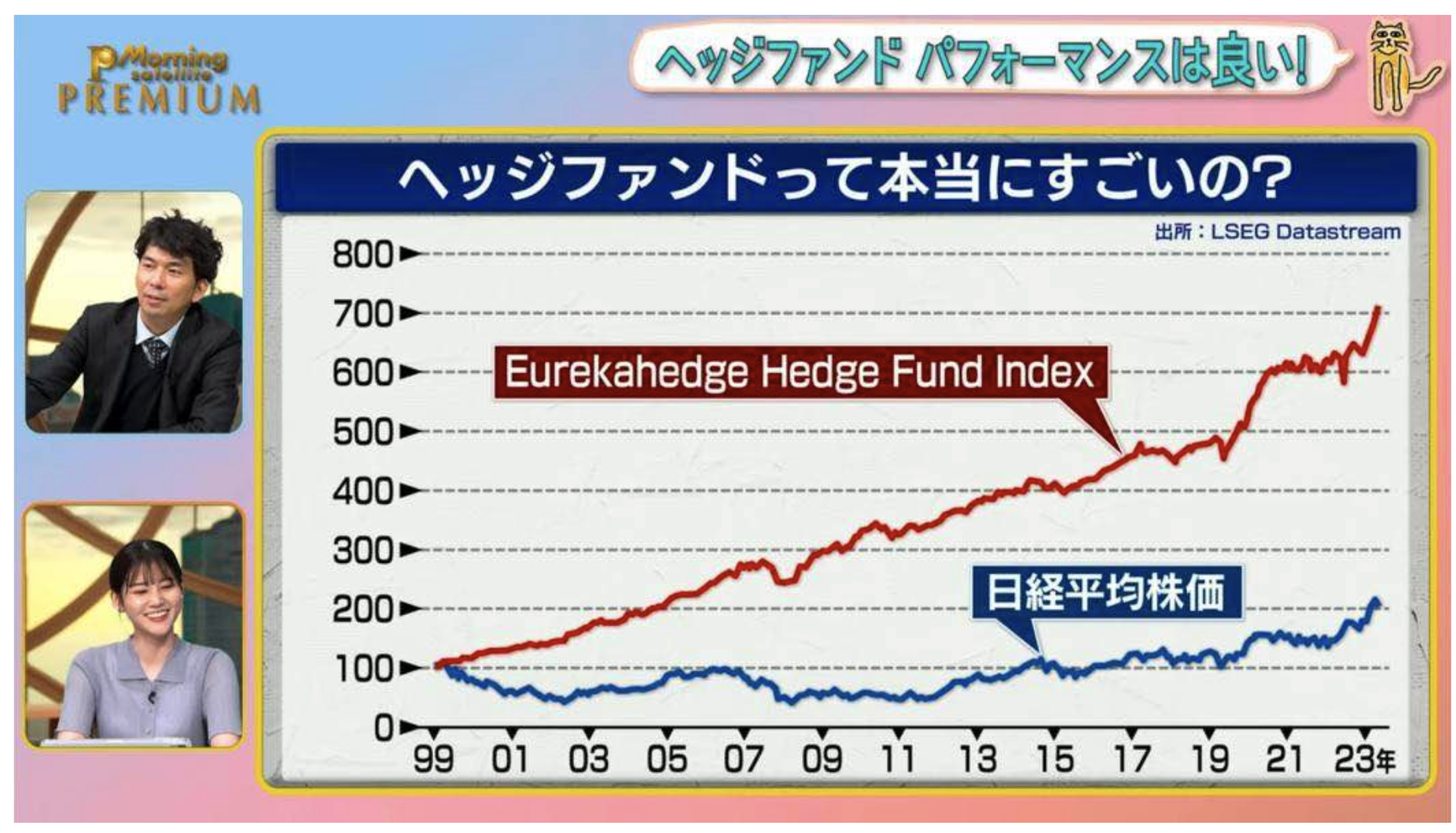

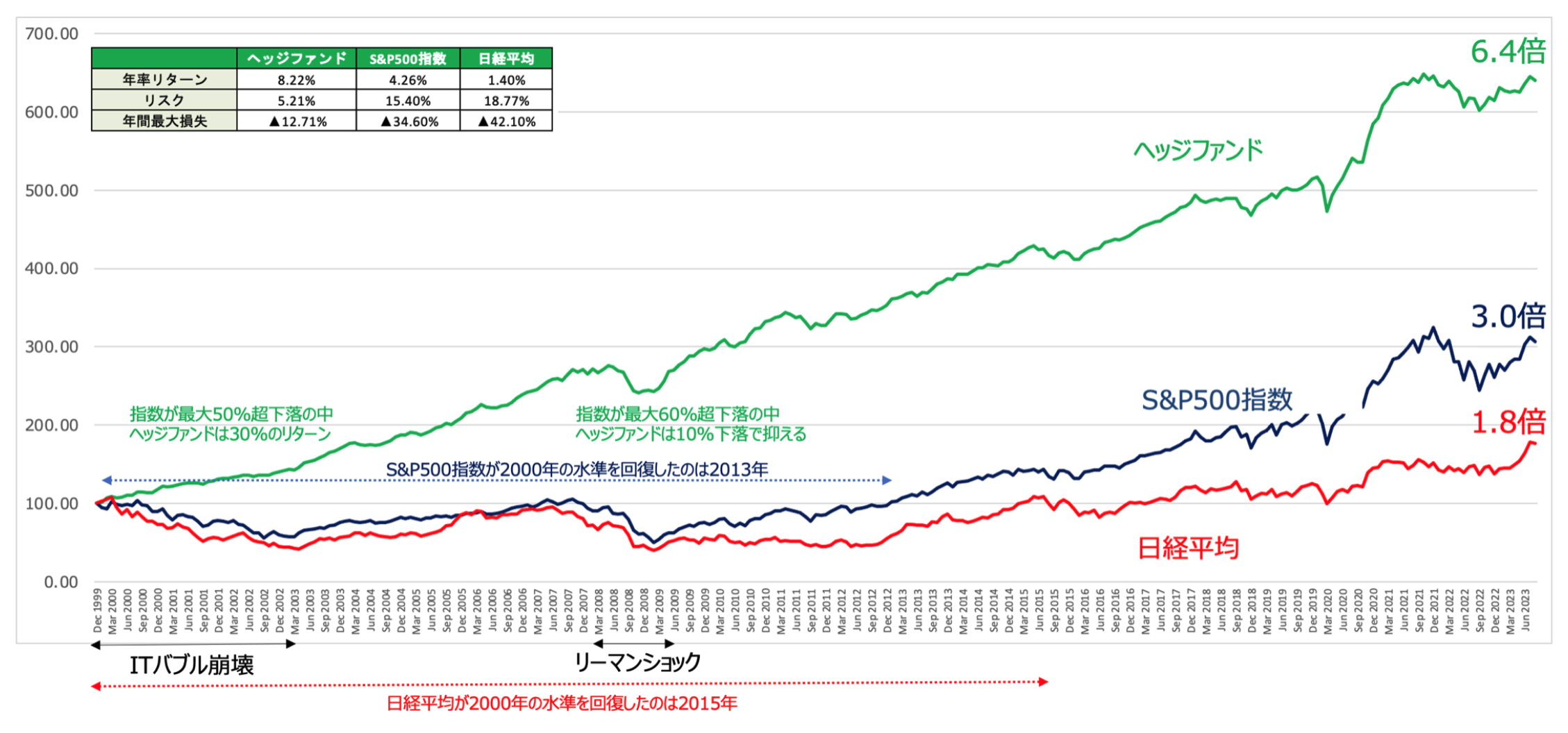

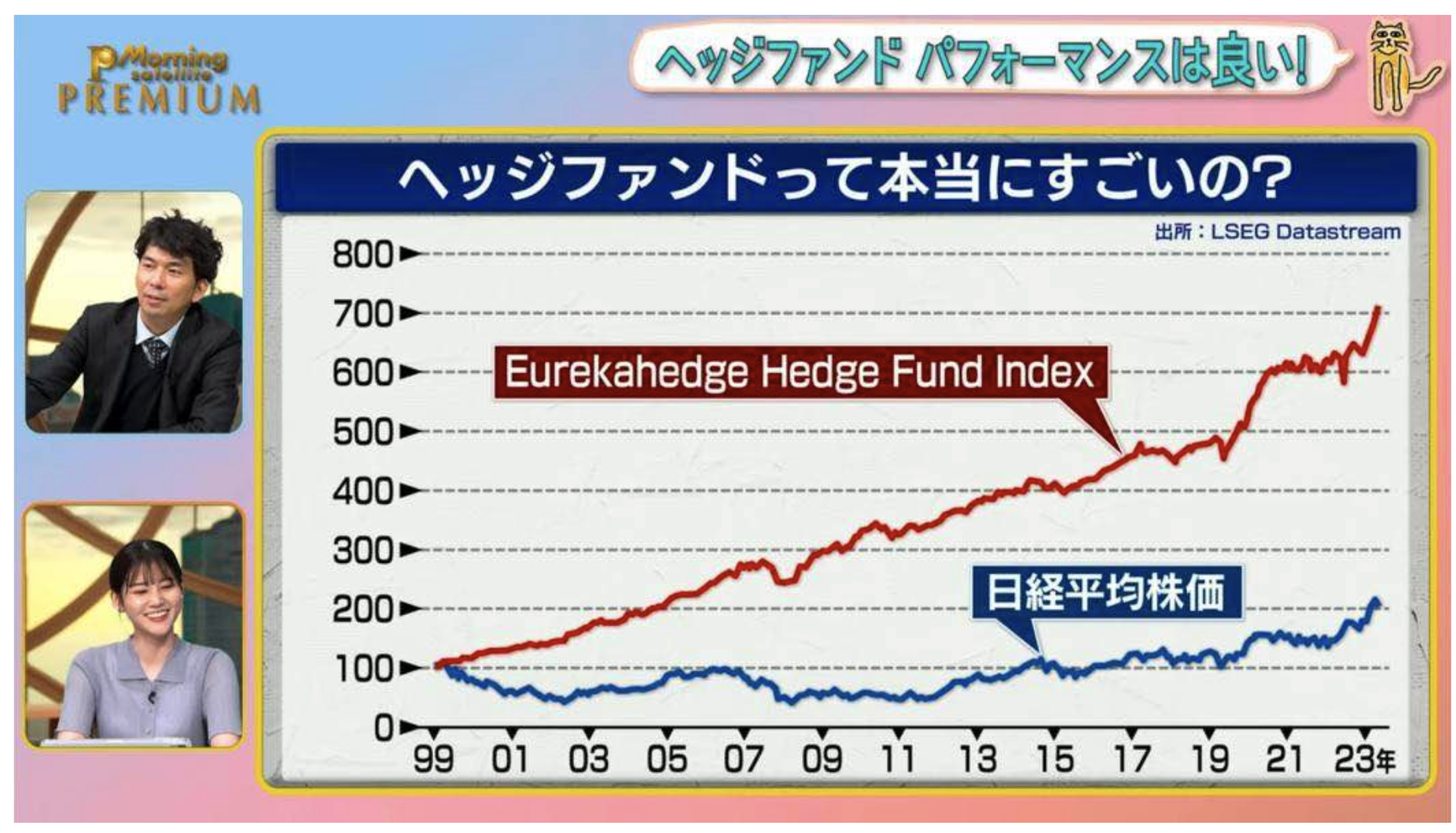

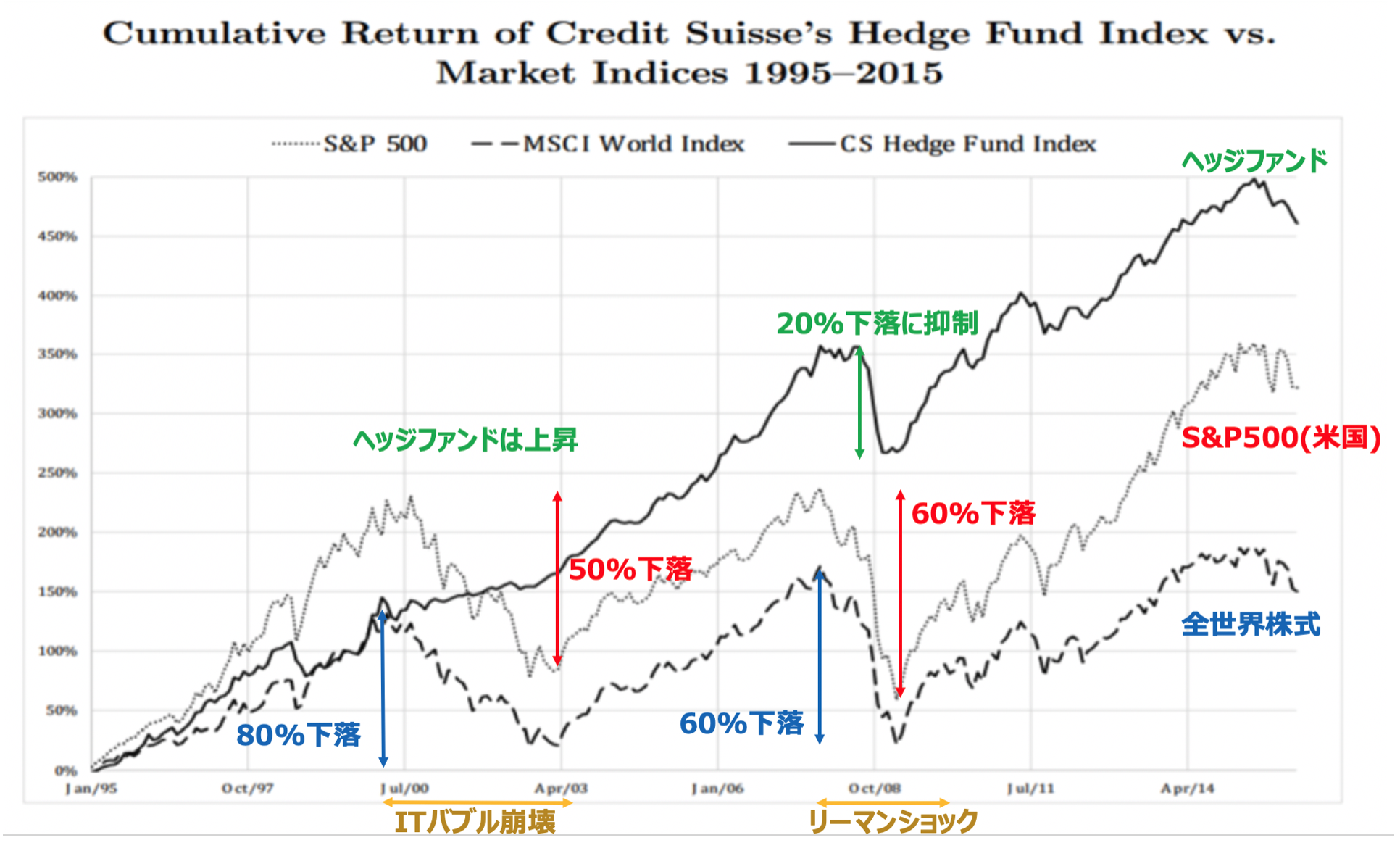

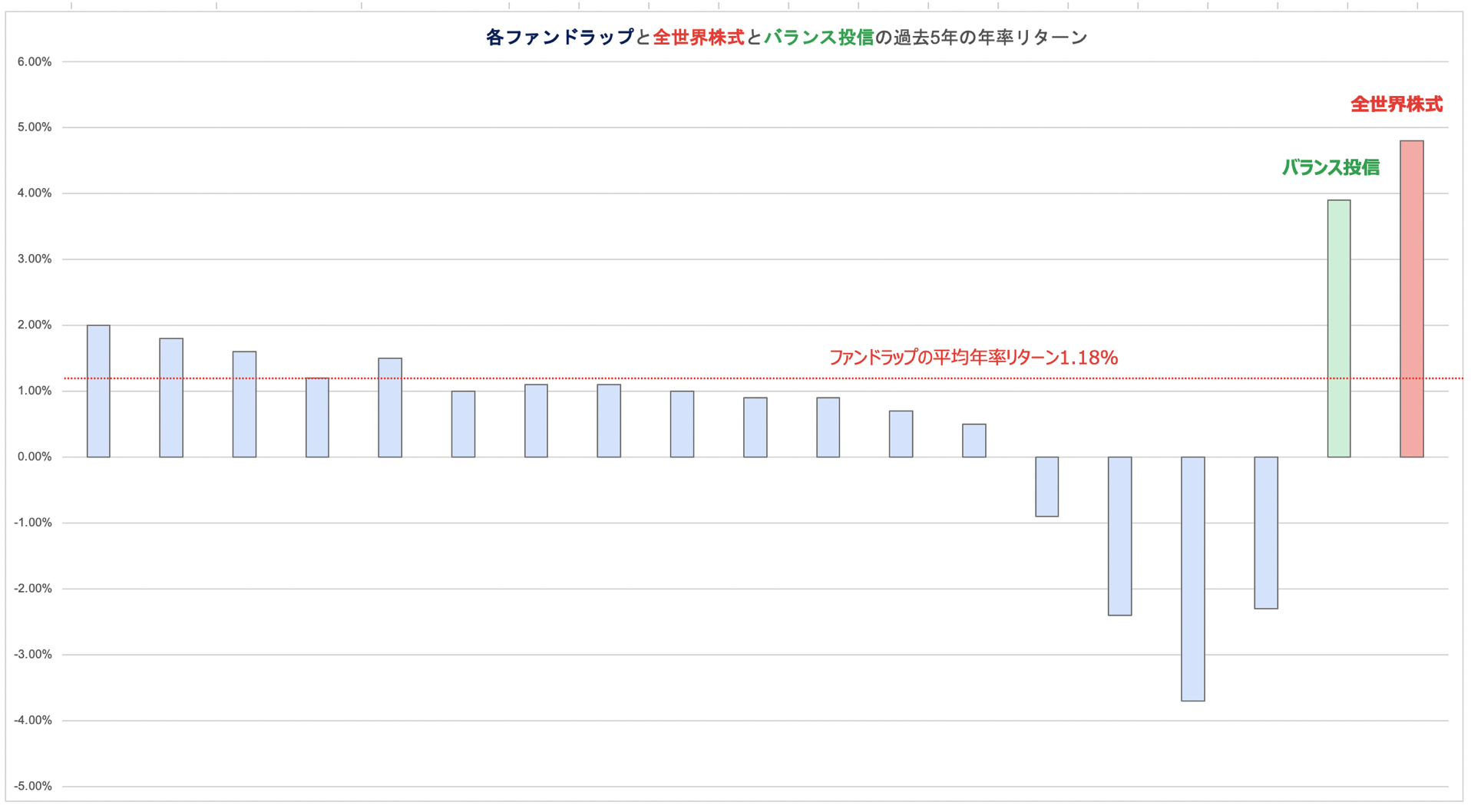

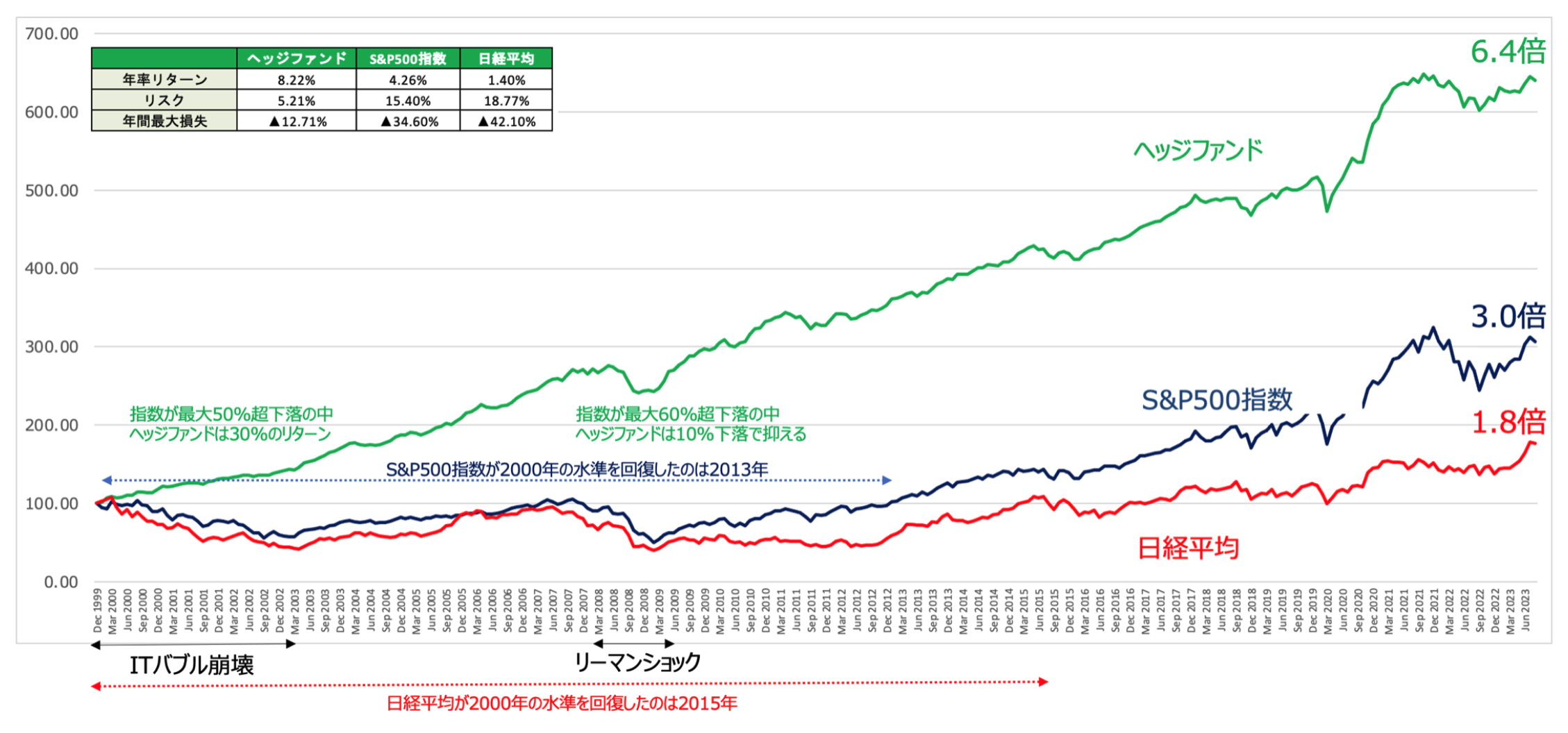

実際、以下の通り21世紀に入ってからのITバブル崩壊、リーマンショック、コロナショックなどをヘッジファンドは見頃に乗り切り富裕層や機関投資家からの信頼を集めています。

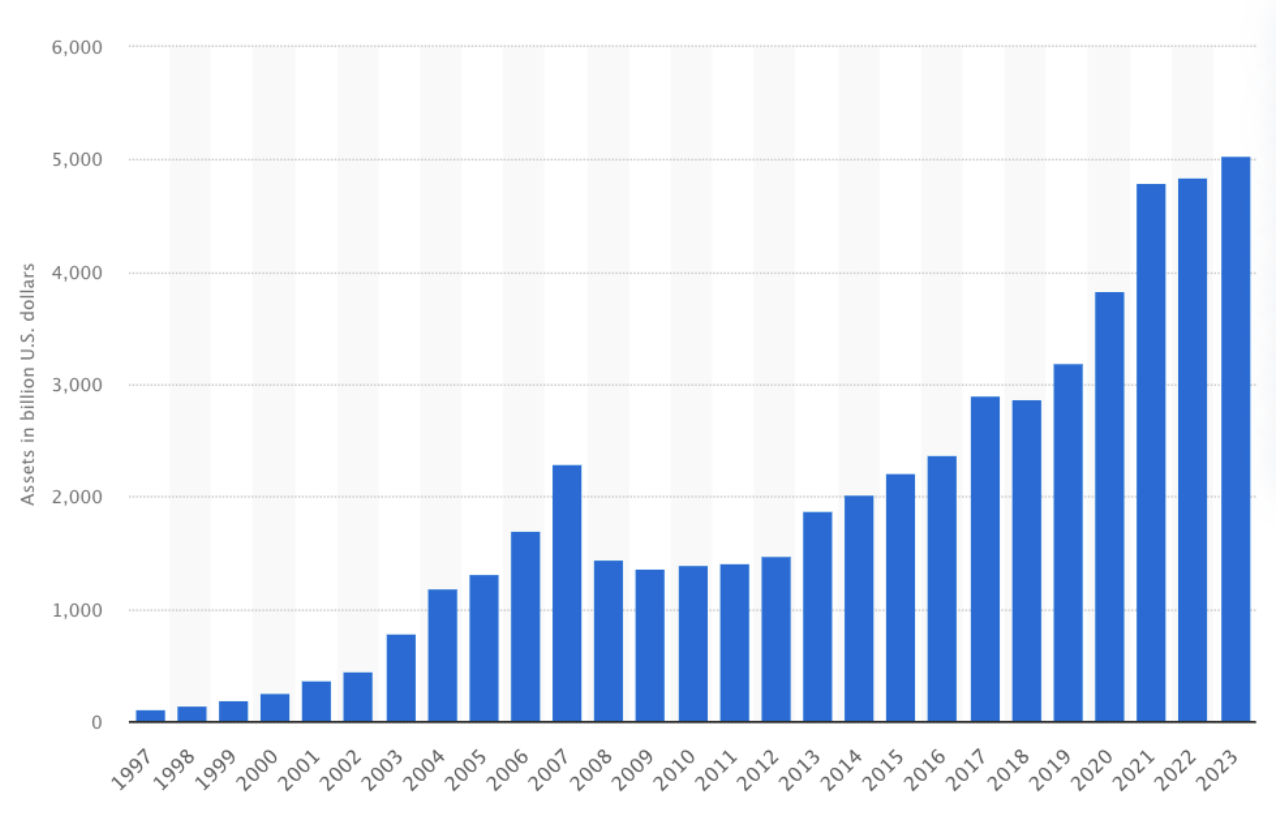

結果としてヘッジファンドの取引残高は5兆ドルを超えてきています。日本円にすると750兆円という巨額の資産がヘッジファンドによって運用されています。

最早、ヘッジファンドは資産運用のメインストリームになってきています。

ヘッジファンドが機関投資家の注目を集めている理由は以下のモーニングサテライトで紹介された図をご覧いただけば明らかですね。

2000年から2002年のITバブル崩壊や2008年のリーマンショックといった暴落局面でもリターンを積み上げて投資家に安定的なパフォーマンスを提供しています。

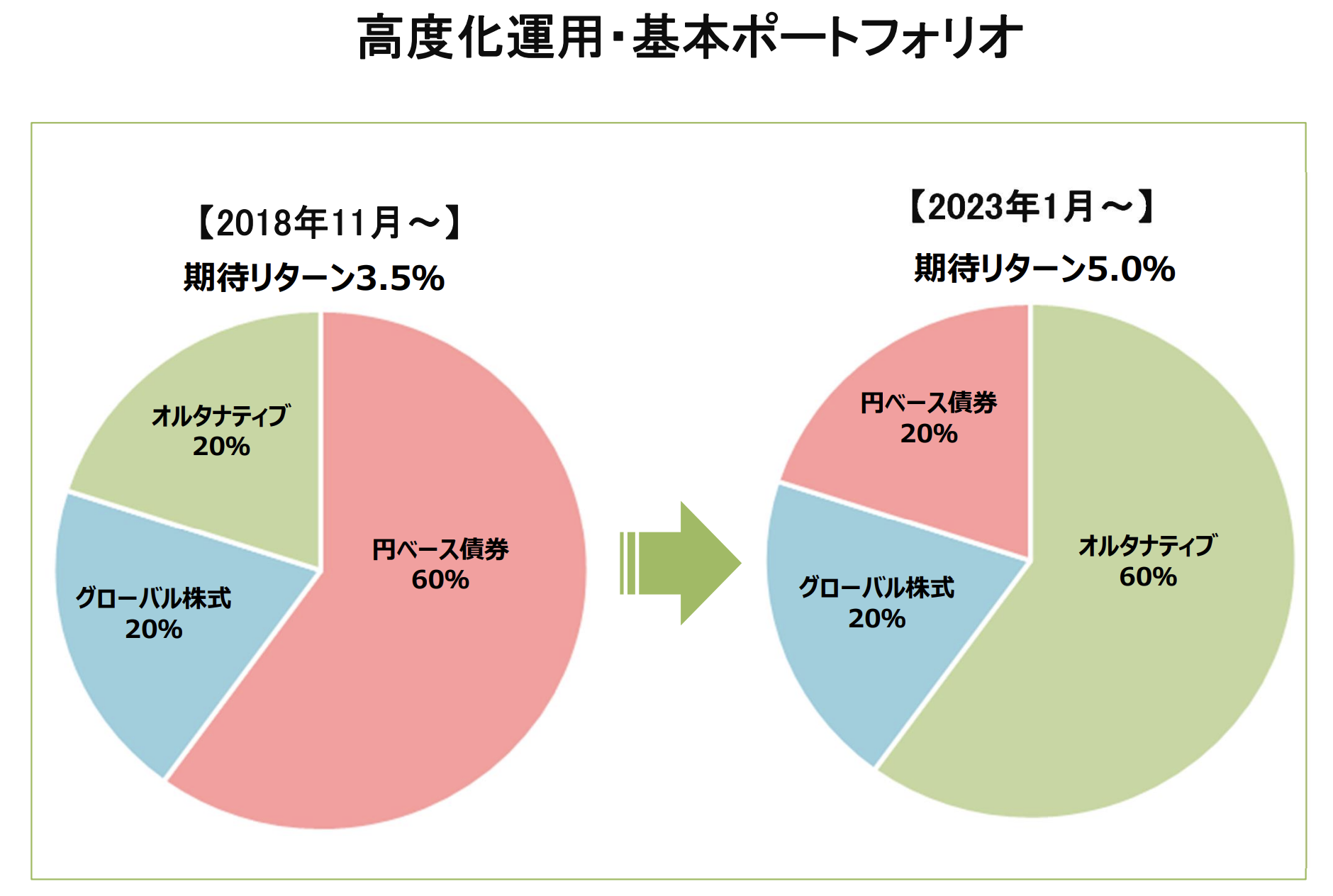

日本でもヘッジファンドへの投資の流れは着実に広まっており、直近では東京大学の基金が資産の6割をオルタナティブ投資に充てると発表しています。

以下図のオルタナティブ部分の多くを占めるのがヘッジファンドです。

このような流れの中で欧米からは遅れること20年ではありますが日本にも非常に優秀なファンドが立ち上がってきています。

ただ、ヘッジファンドは投資信託などのように公募の形を取らず情報があまりなく投資機会にも恵まれませんよね。

今回は失敗して投資で損をしないために、すでにヘッジファンド投資で10年近くの経験がある筆者が情報をまとめていきたいと思います。

投資信託を含めて筆者が過去に多くのファンドを分析した中で、際立っていたものをランキング形式で列挙します。

今回お伝えすること

- そもそもヘッジファンドとは?なぜ注目を集めているのか?

- 優良ヘッジファンドの選び方とは?

- 日本の個人投資家でも投資可能な欧米ヘッジファンドにも引けをとらないヘッジファンドの紹介(ランキング形式)

- ヘッジファンドと投資信託の違い

前半はヘッジファンドに投資する意義や、ヘッジファンドの選び方について説明しています。

はやくランキングを知りたいという方に向けて簡易的なランキングをお伝えしておきます。

Contents

- 1 日本のおすすめヘッジファンドランキング

- 1.1 第1位:ひふみ投信

- 1.2 第2位:セゾン資産形成の達人ファンド

- 1.3 第3位:GFマネジメント

- 1.4 第4位:ハヤテインベストメント

- 1.5 第5位:ベイビューアセットマネジメント

- 1.6 第6位:ストラテジックキャピタル

- 1.7 第7位:GCIエンダウメントファンド

- 1.8 第8位:トータスパートナーズ

- 1.9 第9位:アクション

- 1.10 第10位:フロンティアキャピタル

- 1.11 第11位:ダブルブレイン

- 1.12 第12位:日興レジェンドイーグルファンド

- 1.13 第13位:ハイクアインターナショナル

- 1.14 第14位:ヘッジファンド証券

- 1.15 第15位:ロイヤルマイル(ベイリー・ギフォード世界長期成長株ファンド)

- 1.16 番外編:エクシア合同会社

- 2 ヘッジファンドに投資するメリットとは?

- 3 ヘッジファンドの選び方のポイントとは?

- 4 そもそもファンドとは何か?

- 5 ヘッジファンドと投資信託の違いは何か?私募ファンドと公募ファンドの違いを理解しよう!

- 6 最近流行のファンドラップ でもヘッジファンドは取り入れられている

- 7 ヘッジファンドが生まれた歴史とは?ウォーレンバフェットの師ベンジャミングレアム氏が元祖?

- 8 日本国内のヘッジファンド会社の一覧

- 9 ヘッジファンドと投資信託 それぞれのメリット・デメリット

- 10 ヘッジファンドをおすすめしない理由は大損するから?

- 11 まとめ

日本のおすすめヘッジファンドランキング

それでは、まず本題の日本でおすすめできるヘッジファンドをランキング形式でお伝えしていきたいと思います。

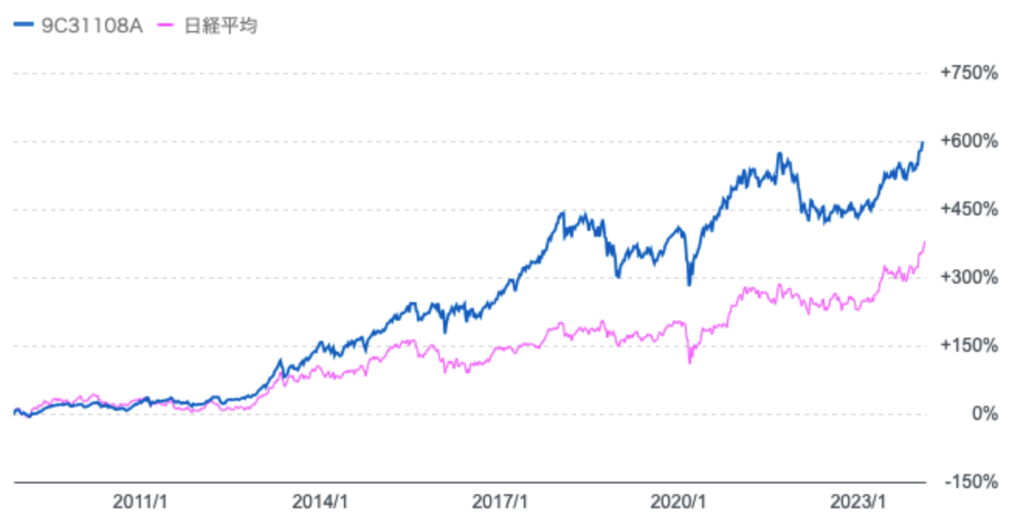

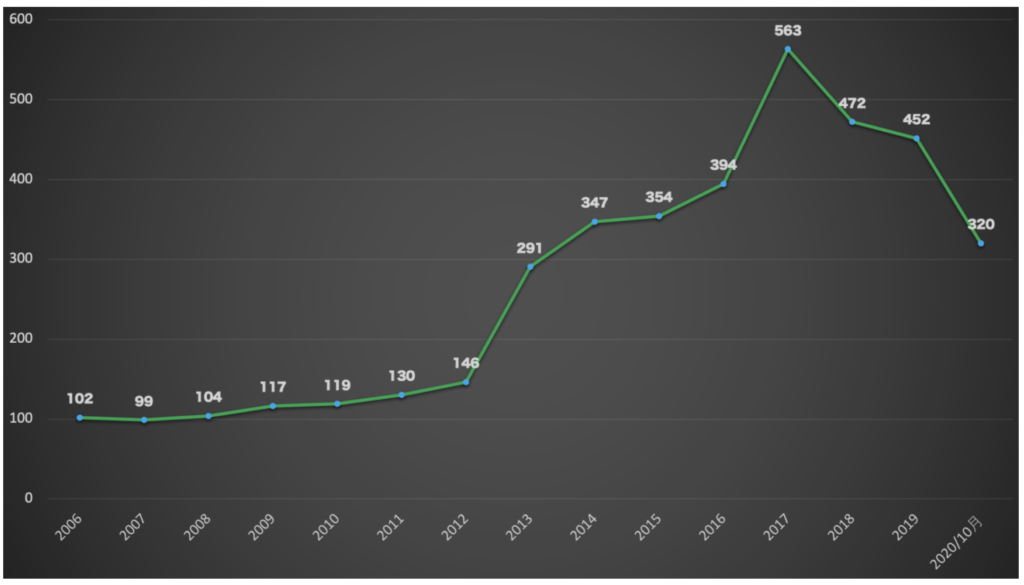

第1位:ひふみ投信

ひふみ投信は言わずとしれた藤野英人氏が運用している日本で最も有名な独立系の投資信託です。

2007年からのリターンは日経平均を大幅に上回るリターンとなっており注目を集めました。

運用開始からのリターンだと「ひふみ投信」を圧倒していますね。

青:ひふみ投信

赤:日経平均

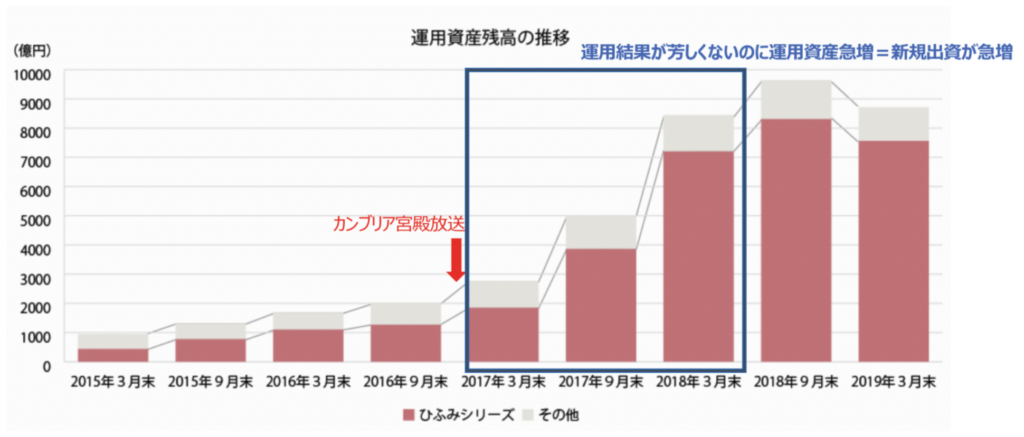

しかし、「カンブリア宮殿」に取り上げられた2017年行こうでみると著しくリターンが悪化しています。

以下の通り、日経平均と同じ動きをしながら劣後した成績となっています。

青:ひふみ投信

赤:日経平均

契機となったのが2017年に取り上げられたカンブリア宮殿です。カンブリア宮殿で取り上げられたことで申し込みが殺到して運用資産が急騰しました。

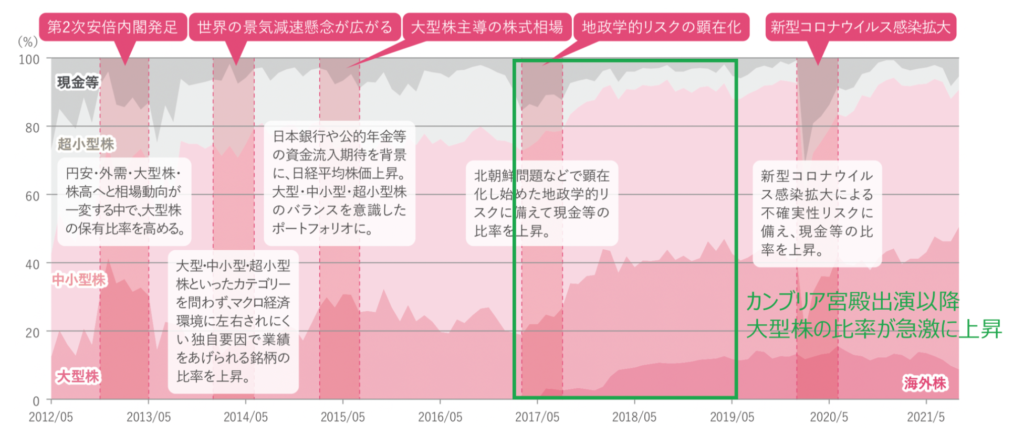

しかし、運用資産が急増したことで、本来得意としていた超小型株投資でリターンを出すことが難しくなったのです。

現在では大型株を中心としたポートフォリオとなっており、日経平均などの指数とほぼ同様の動きをするようになりました。

ひふみ投信の銘柄構成の変化

↗︎↗︎↗︎不調にあえぐ「ひふみ投信」「ひふみプラス」の時代は終わった?危ないという評判がたっている理由を分析して評価する!

今後、どのようにこの局面を藤野氏が打開していけるのか?

手腕が注目される局面となっていますが、現状改善しないまま既に5年目になっています。

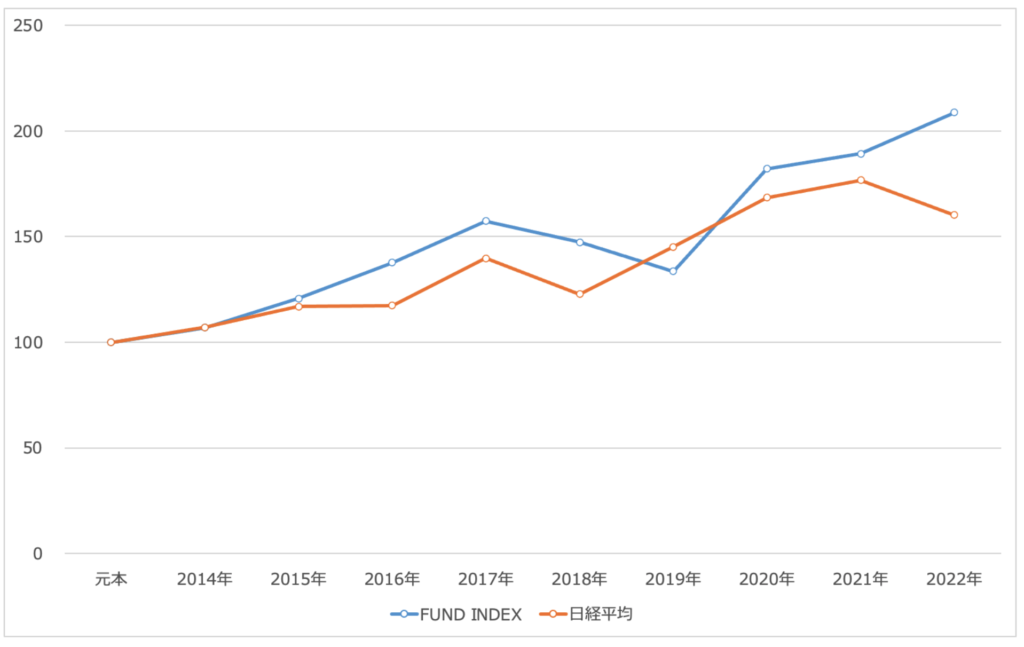

第2位:セゾン資産形成の達人ファンド

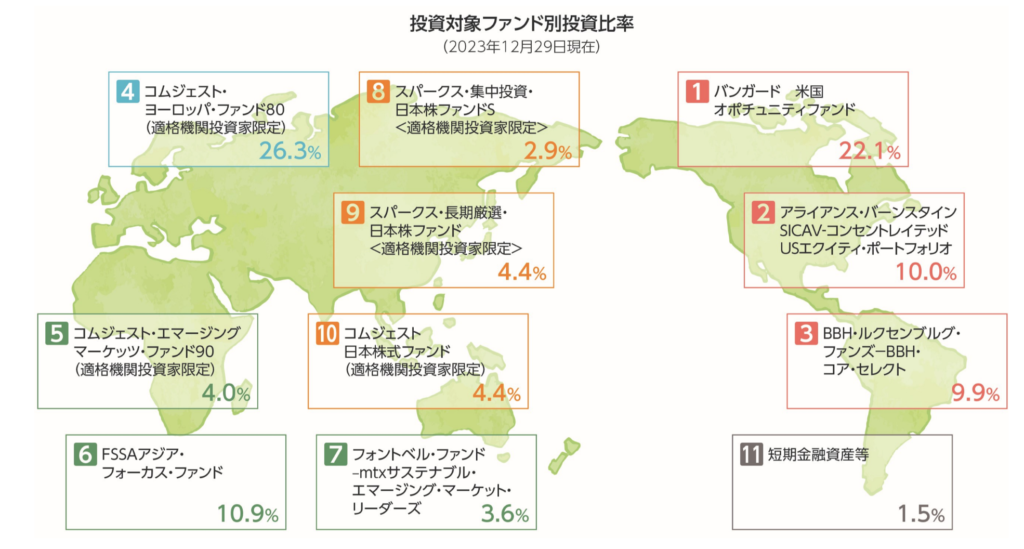

セゾン資産形成の達人ファンドは複数のファンドへの投資を通じて世界各国の株式に分散投資します。

世界中の優秀なヘッジファンド、投資信託をセゾンのファンドマネジャーが代わりに購入してくれるということですね。

セゾン資産形成の達人ファンドはR&Iファンド大賞を最優秀ファンド賞を4年連続で受賞しております。

過去に以下を受賞しています。しかし、投資は過去より未来を見なければいけません。信頼できるファンドではあると思います。

- 投資信託10年部門

- 外国株式最優秀ファンド賞

- 「投資信託部門」の外国株式優秀ファンド賞

セゾン投信に関しては、世界インデックス投資に近く、今後も金融緩和などが継続し続けるのであれば高い利回りで推移すると思います。

しかし、2022年は米国の利上げが実施される年であり金融緩和引き締めももう目の前です。

つまりは、金融引き締めは基本的に複数年続きますので、株価指数のリターンは高いものにはなりません。

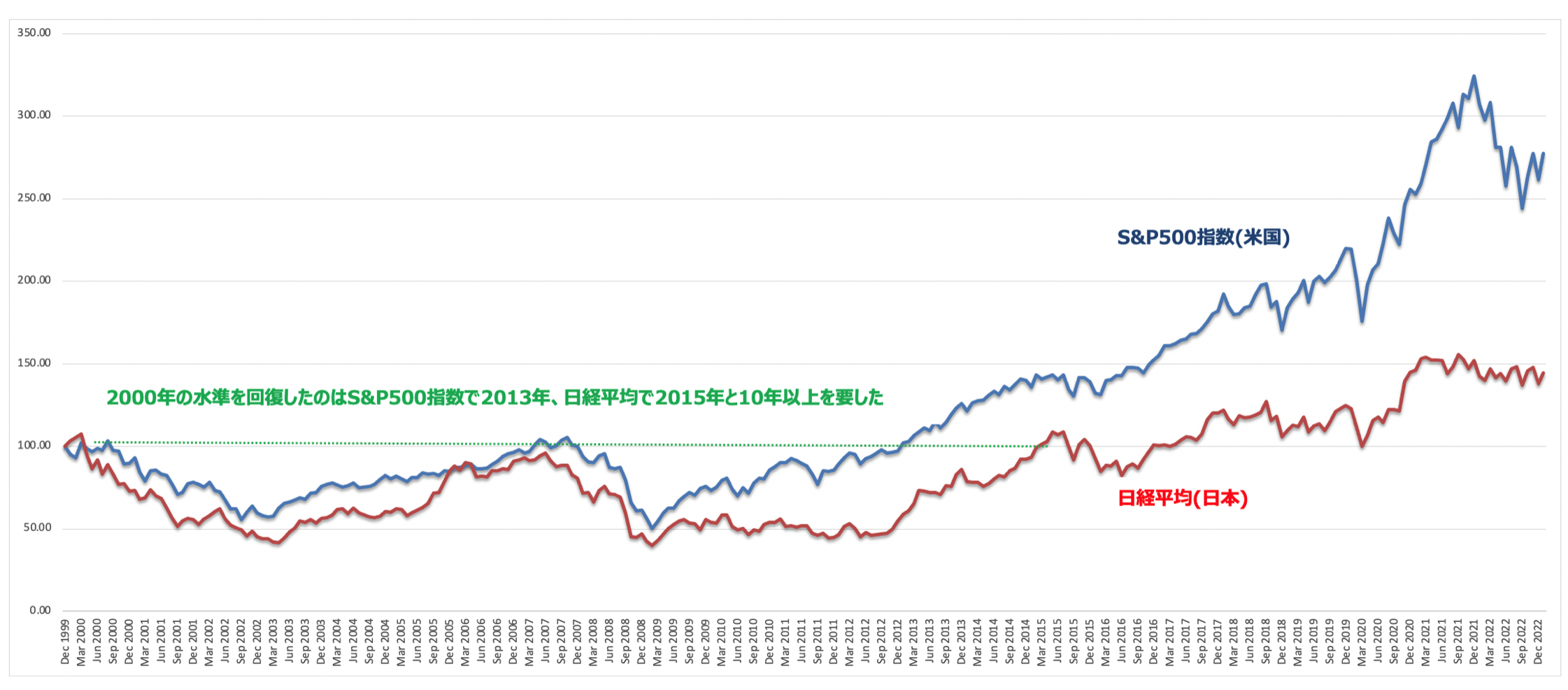

セゾン資産形成の達人ファンドで半分近くをしめる米国株の代表指数であるS&P500指数を見てみましょう。

株価は上昇期と停滞期を繰り返しています。

経験のある人は少ないと思いますが、2000年代はITバブルの崩壊とリーマンショックでずっと停滞していたのです。

そして2010年から2021年の上昇局面を終えて、2022年からは金融引き締めん転じて株価下落局面になってしまっています。

世界の史上平均に連動するところがセゾン資産形成の達人ファンドの強みでもあります。

しかし、今後の市場動向でマイナスにも転じてしまうリスクが高くなっているので4位に置きました。

↗︎↗︎↗︎ 今後の見通しはやばい?危ない?評判のセゾン投信「セゾン資産形成の達人ファンド」をやめた理由を解説!

ヘッジファンドは通常の株式市場が下落する局面でもリターンをだしたり、損失を抑えて高いリターンをだしてくれています。

例えば、以下の通りITバブル崩壊時にはリターンをだし、リーマンショックでも損失を全世界株の半分程度に抑えました。

市場平均をアウトパフォームし続けていることから1位にしています。

第3位:GFマネジメント

日本の大型株に投資をしている新興のヘッジファンドです。2023年から運用されておりまだ暦は短いです。

HPで謳われているリターンは仮に現在の運用戦略で運用した場合にでたであろうリターンを記載しているものです。

かなり恣意的な数値なので割り引いて考えるようにしましょう。

代表の田尻光太朗氏は国内電機メーカーで家電量販店向け営業部門に従事していた方でファンドマネージャーではなく営業員です。

営業員は田尻氏がスカウトした人物が実行しているそうですが経歴は投資銀行部門中心となっています。

投資銀行部門は企業のM&Aを行う部署なので上場企業の取引の経験を積んでいるわけではない点が懸念されます。

GFマネジメントは日本の大型企業に投資をしています。立ち上げてからの直近数年は日本の大型株がバブル的な動きを見せたので高いリターンを残しました。

しかし、日本の大型企業が伸びている大きな原因はパンデミック後の金融緩和と円安によるものです。

日銀は金融緩和の一環として株式ETFを購入していましたが、それも現在では殆ど実施されていません。

以下は2022年時点でのデータですが2023年は更に少なくなっています。そもそも金融緩和の一環で株式ETFを購入しているのは日本ぐらいです。

実際、日銀のETFの買い入れ停止が2024年3月に発表されました。

日本銀行が10年以上にわたり実施してきた上場投資信託(ETF)の買い入れ停止を発表した。今後の焦点となるのが、日銀が現在保有する推定約70兆円の行方だ。仮に日銀が保有分を売却すれば、日本株市場に相当なショックを与える可能性が高く、現実的ではないとの見方が多い。

また、円安によってドル建でみたら安くなったことを受けて日本株に投資資金が流入して日経平均株価は2022年からも堅調に推移しました。

日本株が堅調というわけではなく円が安くなっているので見た目上、日経平均などの大型株が上昇していたのです。

実際、ドル建でみるとS&P500指数に負けていますからね。

SP500とドル建日経平均の比較

これら2つの追い風がなくなり、今後は円高調整が進むことが想定されています。つまり、今後は厳しい展開が想定されるのです。

追い風参考記録によって上値余地が限定的でリスクが高まっている日本の大型株に投資をするのは筆者としては魅力的な選択肢とは思えません。

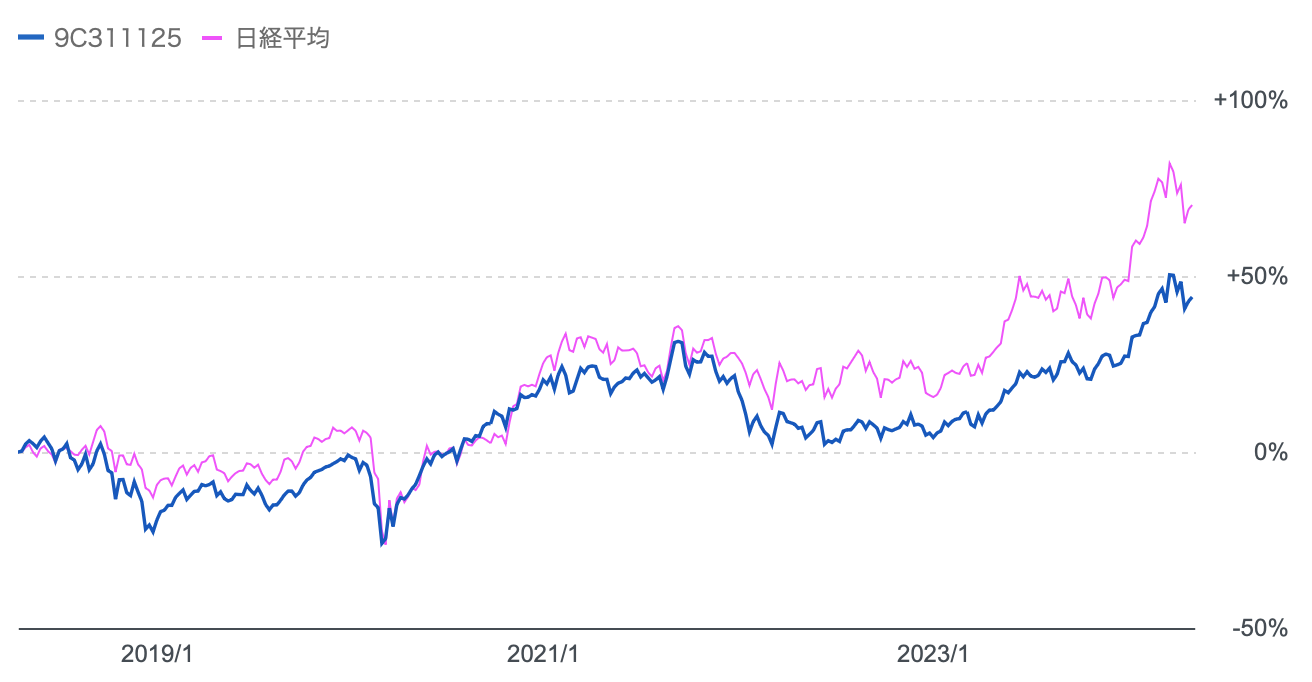

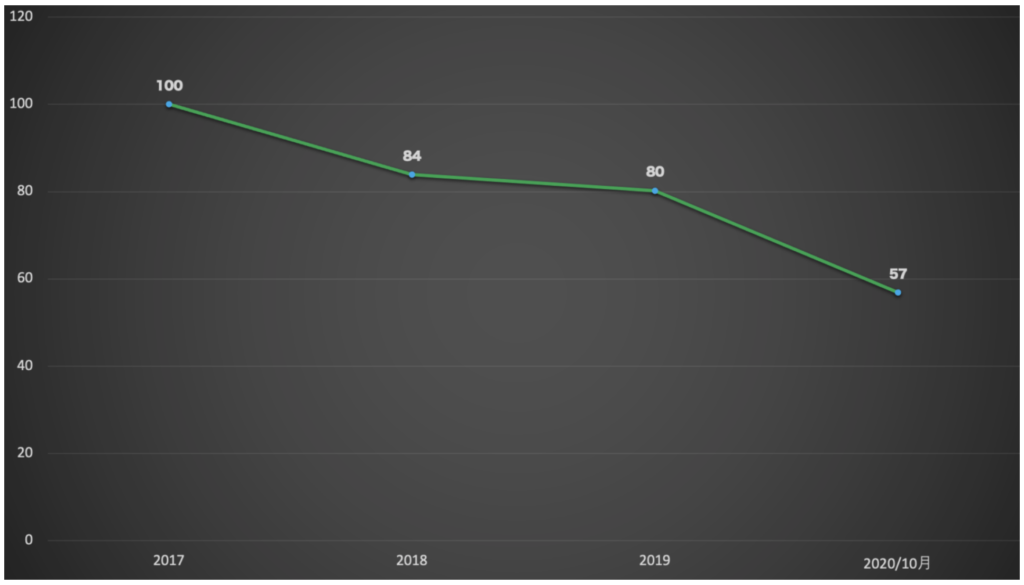

第4位:ハヤテインベストメント

ハヤテインベストメントのファンドマネージャーである杉原氏は東大卒でゴールドマンサックス証券、タワー投資顧問を経て独立という華々しい経歴をたどっています。

運用手法は日本株中小型株を対象とした株式ロングショート戦略となっています。

ロングショート戦略というのは割安な銘柄をLong(購入)し、割高な銘柄をShort(空売り)するという手法でです。

ハヤテインベストメントはアベノミクスの追い風もあり2017年までは好調でした。

しかし、2018年から絶不調となっており運用資産残高も最盛期の200億円から75億円まで大きく減少しています。

わかりやすく2018年からのチャートを切り取ると以下の通りとなります。

杉原氏が多角化経営と後進育成のために運用へのコミットメントが減少していることが要因と考えられます。

3年間で40%以上の下落をしてしまうようでは下落耐性の高さが重要なヘッジファンドという観点からみると今ひとつですね。

今後、杉原氏が運用に本腰をいれてリターンが回復するのを待たれるところです。

第5位:ベイビューアセットマネジメント

ベイビューアセットマネジメントも日本の中小型株を対象としたロングショート戦略です。

手数料前の成績は以下の通り日経平均には勝っていますが、手数料を加味すると拮抗している状態となっています。

まあ、2017年から2019年まで3年間連続してマイナスリターンだったのも厳しいポイントですね。

また米国の成長株を対象にしたファンドも運用していますが以下の通り市場平均に大幅に劣後した上で不安定な成績となっています。

| 年間利回り | |

| 2017年 | -2.45% |

| 2018年 | 20.16% |

| 2019年 | -20.12% |

| 2020年 | 11.35% |

| 平均年率 | 1.04% |

日本株のリターンが加速することがあれば検討したいファンドですね。

第6位:ストラテジックキャピタル

第7位:GCIエンダウメントファンド

GCIアセットマネジメントが運用するGCIエンダウメントファンドは名前の通り米国の大学基金であるエンダウメント流の運用を実践するファンドです。

ハーバード大学やイェール大学のような運用基金はオルタナティブ投資を多く組み入れています。

GCIエンダウメントファンドではオルタナティブ投資の中でもヘッジファンドへの投資を採用しています。

GCIエンダウメントファンドは安定型と成長型の2つのパターンで提供しており、ヘッジファンドの比率が安定型だと40%、成長型で55%となっています。

ただ、GCIエンダウメントファンドが組み入れているヘッジファンドはGCIアセットマネジメントが運用しているものとなっています。

残念ながら組み入れられているヘッジファンドのリターンは芳しくありません。

GCIディバーシファイドアルファファンドに関しては3年で▲25%という成績になってしまっています。

結果としてGCIエンダウメントファンドの成績も、成長型であっても以下の通り低いパフォーマンスになっています。

第8位:トータスパートナーズ

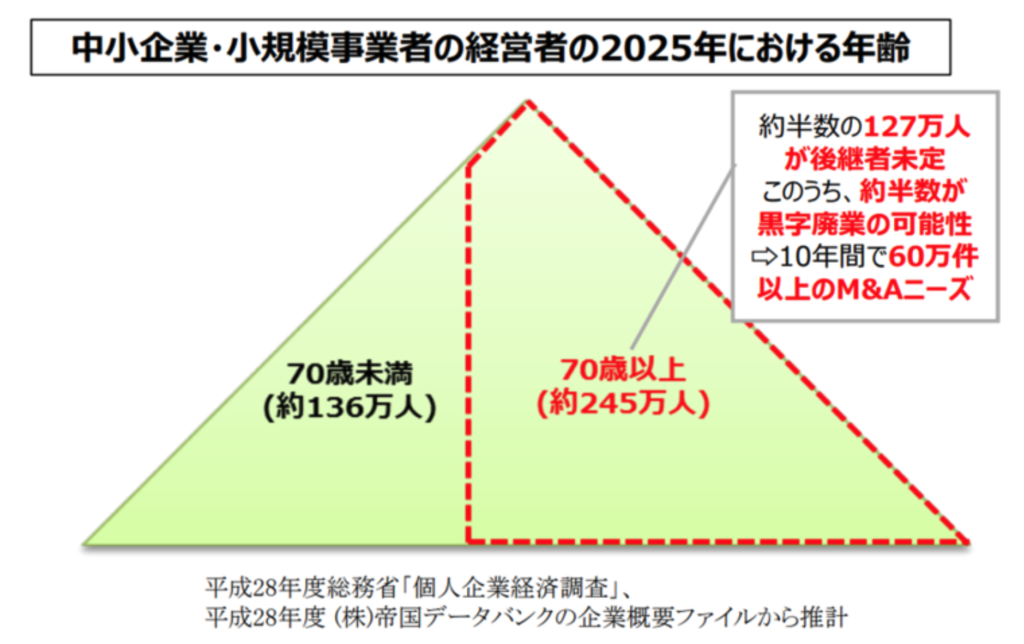

トータスパートナーズは社会的な使命を担っているヘッジファンドです。

日本は現在少子高齢化に伴い多くの魅力的な中小企業が廃業の危機に立たされています。

以下の通り現在70歳以上の中小企業の経営者381万人のうち245万人が後継者不足で、そのうちの半数が黒字企業となっています。

魅力的な企業を存続させるために、中小企業を丸ごと買い取って価値を上げた上で売却し利益を得る手法をとっているのがトータスパートナーズです。

未公開企業の価値は株式市場の暴落などの影響はうけにくいので安定したリターンを期待することができます。

第9位:アクション

アクションは2023年7月に設立されたアクティビスト戦略です。

HPには運用成績が2020年から掲載されていますが、設立されたのは2023年7月なので大半はアクションでの運用成績ではありません。

ファンドマネージャーである古橋氏の過去の成績なのか、個人での運用成績なのか、架空の成績なのか判然としません。

また資本金は1000万円と記載されておりアクティビスト戦略ができる資金があるとは到底考えられません。

ファンドマネージャーの古橋氏は2016年に設立されたトレイダーズインベストメントの代表取締役から独立してアクションを立ち上げています。

ただ、トレイダーズインベストメントはベンチャーキャピタルなので、アクションの運用戦略とは異なっています。

まだ設立から半年しか経過していないため、今後の動向を注視したいところです。

第10位:フロンティアキャピタル

フロンティアは一発ホームランを狙うヘッジファンドです。投資対象はイランの株式ということで相当パンチが効いています。

イランは長らく米国からの制裁を受けていましたが状況が変わってきています。

イランは現在のロシアとウクライナ情勢を受けて、原油の安定供給を実現するために制裁解除となる機運が高まりつつあります。

大きく上昇する可能性のあるドリーム市場として検討してみるのも面白いでしょう。

第11位:ダブルブレイン

ダブルブレインは野村證券が販売していますが、実際に運用しているのはイギリスのマングループです。

ロングとショートを組み合わせた戦略で安定した利回りを実現するための運用をおこなっています。

しかし、今年に入って見通しを誤った結果、下落しておりヘッジファンドの特徴である絶対収益をだせなくなってきています。

現在は一時的に販売停止となっている点もマイナスポイントです。

↗︎↗︎↗︎ 選んで失敗?安全性が高いとの評判だったが下落?投資信託「ダブルブレイン」を徹底評価!ブル型やマイルド型との違いや今後の見通しを含めて紐解く。

第12位:日興レジェンドイーグルファンド

日興証券の資産育成型の投資ファンドは、世界的な割安株に投資を行い年平均で10%程度の利回りを上げています。

株式市場の下落に影響されやすい成績となっているところは、割安株に投資している割には少し不安材料となってしまいます。

こちらも上記の資産形成の達人ファンドと同様の理由です。

市場平均に連動しつつもブレ幅が大きく、金融引き締めには耐えられないのではないかと懸念しており、第8位に置いています。

第13位:ハイクアインターナショナル

ハイアクインターナショナルは、ベトナムのSAKUKO VIETNAMに融資を行い、固定で年12%の利息を受け取るクラウドファンディング型のヘッジファンドです。

継続性はベトナム経済の成長次第かと思われます。

第14位:ヘッジファンド証券

ヘッジファンド証券はヘッジファンドを運用している会社ではありません。

名前の通り、ヘッジファンドを仲介している証券会社ということになります。

以前、紹介していたエピック・ヘッジファンド・セレクション1は成績が悪いこともあり残念ながら2019年3月に召喚となっています。

現在もエピック社が運用するファンドが2つ用意されていますが、いずれも日経平均と同等又はそれ以下の成績となっています。

あまり投資妙味があるとはいえないでしょう。

第15位:ロイヤルマイル(ベイリー・ギフォード世界長期成長株ファンド)

ロイヤルマイルの投資手法は「成長株長期投資」です。10年先を見据えた投資を100年以上実施してきたとのこと。

ロングターム・グローバル・グロース戦略(LTGG戦略)となんだか凄そうな名前の投資戦略を実行しているようです。

とはいえほぼインデックスファンドと同様の運用を行っており、2022年のリターンが-38.98%と凄まじい下落となっています。

下落耐性に不安がありますので、高めの手数料を払ってまでインデックスに連動するアクティブファンド(ロイヤルマイル)を買う必要はないと思いました。

↗︎↗︎↗︎ 【ロイヤルマイル 】今後の下落もやばい!? 評判のベイリー・ギフォード世界長期成長株ファンドを掲示板での口コミや運用実績を含めて徹底評価!

番外編:エクシア合同会社

まず、運用手法が明らかにされていませんし、毎月プラスのリターンを不自然にだしています。

更に解約上限も設定されており、正直筆者としてはポンジスキームが怪しいなと考えています。

投資を行うのであれば、元本が返ってこないこともありうるという覚悟のもと行う必要があるということで取り上げました。

ヘッジファンドに投資するメリットとは?

今まで魅力的なヘッジファンドについて紹介してきました。では、そもそもなぜヘッジファンドなのかという点についてお伝えしていきます。

理由は以下の図を見れば明らかです。株式市場の指数よりも高いリターンを低いリスクで実現しているからです。

ヘッジファンドの安定したリターンの高さはモーニングサテライトでも取り上げられています。

株式投資を行なった経験がある方なら理解していただけると思いますが市場平均に勝つ成績を残すことは非常に難しいです。

実際、当サイトでも数多くの投資信託を分析してきましたが、殆どが市場平均に劣後した成績のものとなっています。

関連:【2024年】一番儲かる投資信託とは?これから上がる今買いの銘柄をランキング形式で紹介!

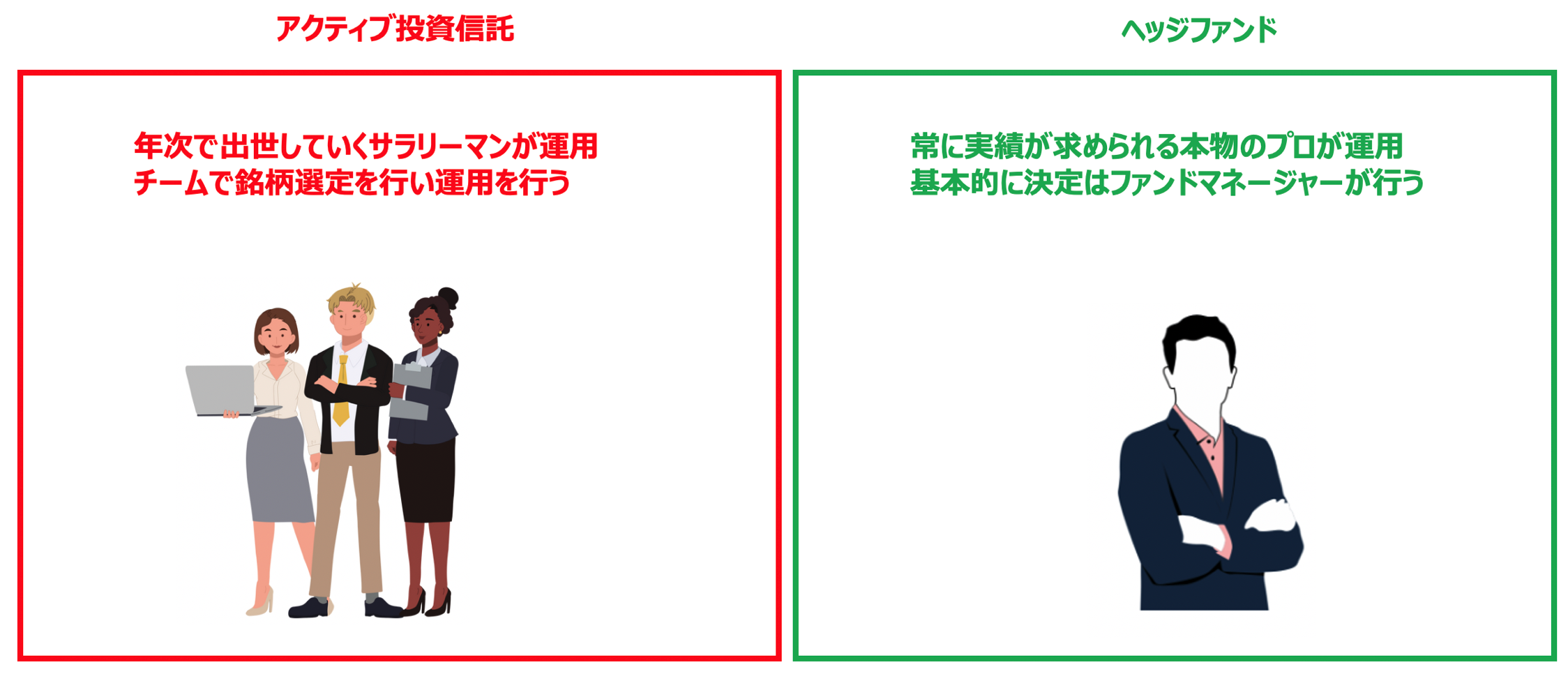

投資信託はサラリーマンファンドマネージャーが運用しており、本物のプロによって運用なされていないので仕方ない結果ともいえます。

しかし、経験も実績もある本物のプロが運用するヘッジファンドであれば下落を抑制しながら高いリターンを出すことも可能となってくるのです。

ヘッジファンドのファンドマネジャーは、そもそも給与上限のある投信での運用に嫌気が指し、独立した天才肌の人がほとんどですからね。

結果に差が出るのは当然ですね。

ここで、もう一つの重要なポイントが下落を抑制するという点です。

昨今ブームになった株価指数に連動するインデックス(S&P500やナスダック)に投資するインデックス投資には落とし穴があります。

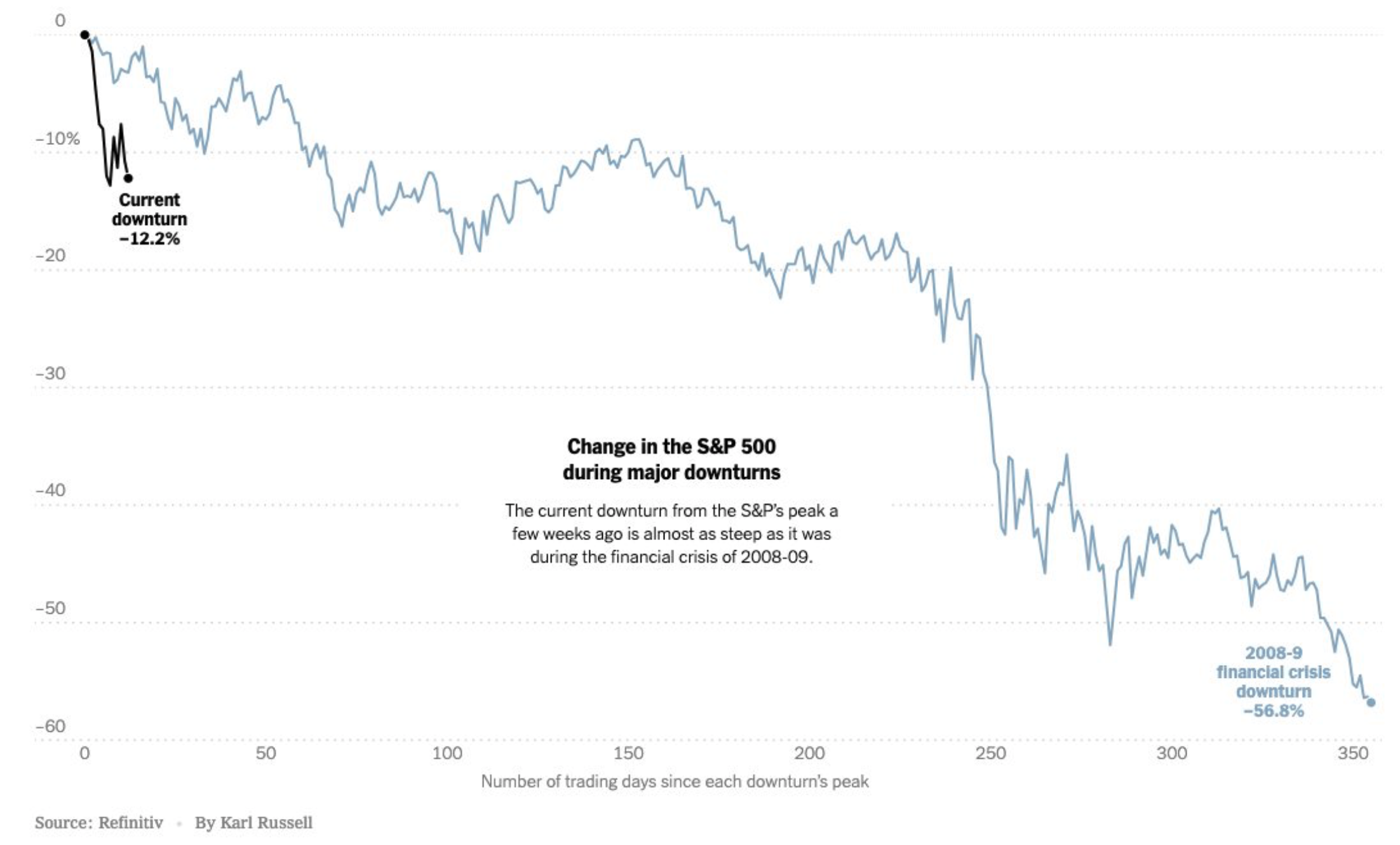

それは大きな下落を被る可能性があるということです。

記憶に新しいコロナショックやリーマンショックのように短期間で40%-50%下落することもありました。

また、長期間にわたって株価が半減以下となることもあります。2000年から2002年の3年間は継続して下落しつづけ株価は半減しました。

finanncial crisis chart

直近10年間堅調に推移したので皆が浮かれていますが、まったく利益がでない10年を耐えなければいけないことも頻繁に歴史上起こっているのです。

実際、2000年の水準を回復したのはS&P500指数で2013年、日経平均に至っては2015年になっています。

インデックスは10年以上低迷する期間がある

そして上記の期間で2000年〜2002年のITバブル崩壊と2008年〜2009年のリーマンショックで2回も資産が半減する暴落を経験しているのです。

想像して下さい。自分の大切な資産が半減してしまう恐怖を。恐怖のあまり逃げ出してしまう方が殆どだと思います。そして暴落は必ず来ます。

長期投資を行う上で暴落というのは避けなければならないのです。

実力のあるヘッジファンドマネージャーであれば暴落を回避しながら右肩上がりのリターンを実現してくれます。

結果的に長期投資を実践することができます。

資産を雪だるま式(複利運用の最大化)に大きくしていくことができるようになります。

リターンにリターンを上乗せていくことが大切で、損失を出すと一気に運用効率が悪くなるのです。

ヘッジファンドの選び方のポイントとは?

ヘッジファンドの魅力をお伝えしてきましたが選び方を間違えると大きな損失を被る可能性があります。

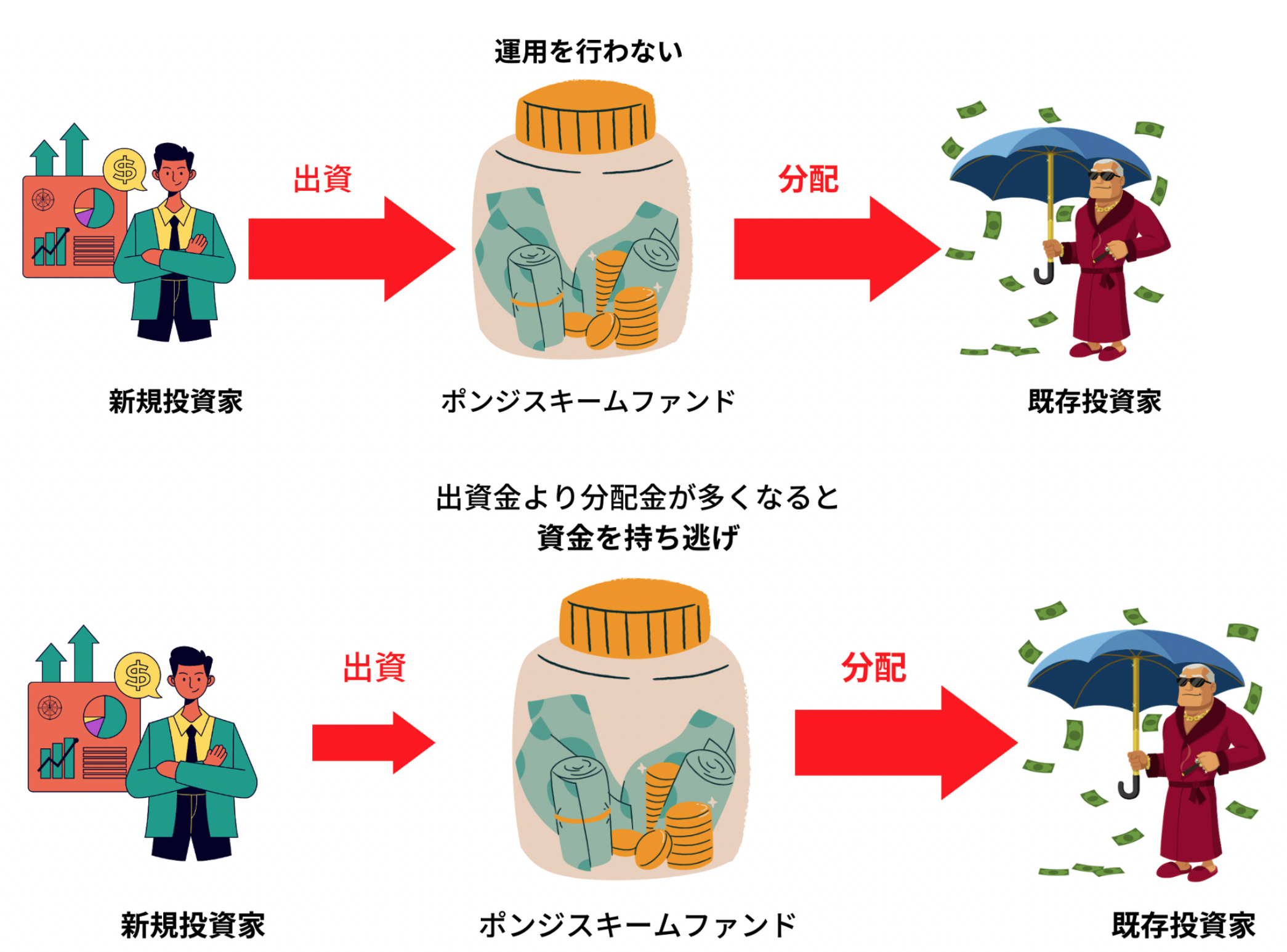

中にはポンジスキームのような実態のないものまで存在しますからね。

この項目では長期的に資産を増やすのに資するヘッジファンドの選びかたについてお伝えしていきます。

ポイント①:経歴と実績のあるファンドマネージャーによって運用がなされているか?

ヘッジファンドの醍醐味は本物のプロに預けることができるというポイントです。

運用手法と同様に、いやそれ以上に誰によって運用がなされているかが重要だからです。

ヘッジファンドに投資する際には以下のポイントをしっかりと確認してください。

✔︎ どのような学歴や職歴を積んでいるか?

✔︎ どのような実績を上げているか?

✔︎ どれだけ長い時間ファンドマネージャーを担っているか?

一流のヘッジファンドのマネージャーはすべからく皆、一流の大学を出てしっかりした金融機関で研鑽を積んでいます。

東京大学

明らかに経歴として異色の人がファンドマネージャーを担っているファンドには注意を払いましょう。

また、ヘッジファンドは実力至上主義です。

実績が悪かったら解約が相次ぎ運用が継続できなくなるのでファンドマネージャーとしてどれだけ長い時間重責を担っているかも重要なポイントとなります。

ポイント②:堅実なリターンを上げているか?

市場平均を上回るリターンを挙げていることは重要なポイントなのですが、明らかに高すぎるリターンを喧伝するファンドにも注意が必要です。

詐欺ファンドの中には毎月ずっと数%のリターンを挙げていることを謳って顧客を集めいているファンドもあります。

月利4%とかよく聞きますね。これは年利48%と世界のスターファンドマネジャーも驚きの成績になります。

実際にそのようなファンドは数年たたずに実態がないポンジスキームだと指摘され蒸発しています。

ポンジスキームとは伝統的な詐欺的なスキームです。誇大広告で出資者から集めた資金を運用せずに既存の投資家に分配します。

そして、既存の投資家への分配が新規投資家からの出資金を上回るようになった時に蒸発するファンドのことを指します。

ポンジスキームとは?

しっかりと持続可能なリターンを出し続けているかというポイントも非常に重要な確認ポイントとなります。

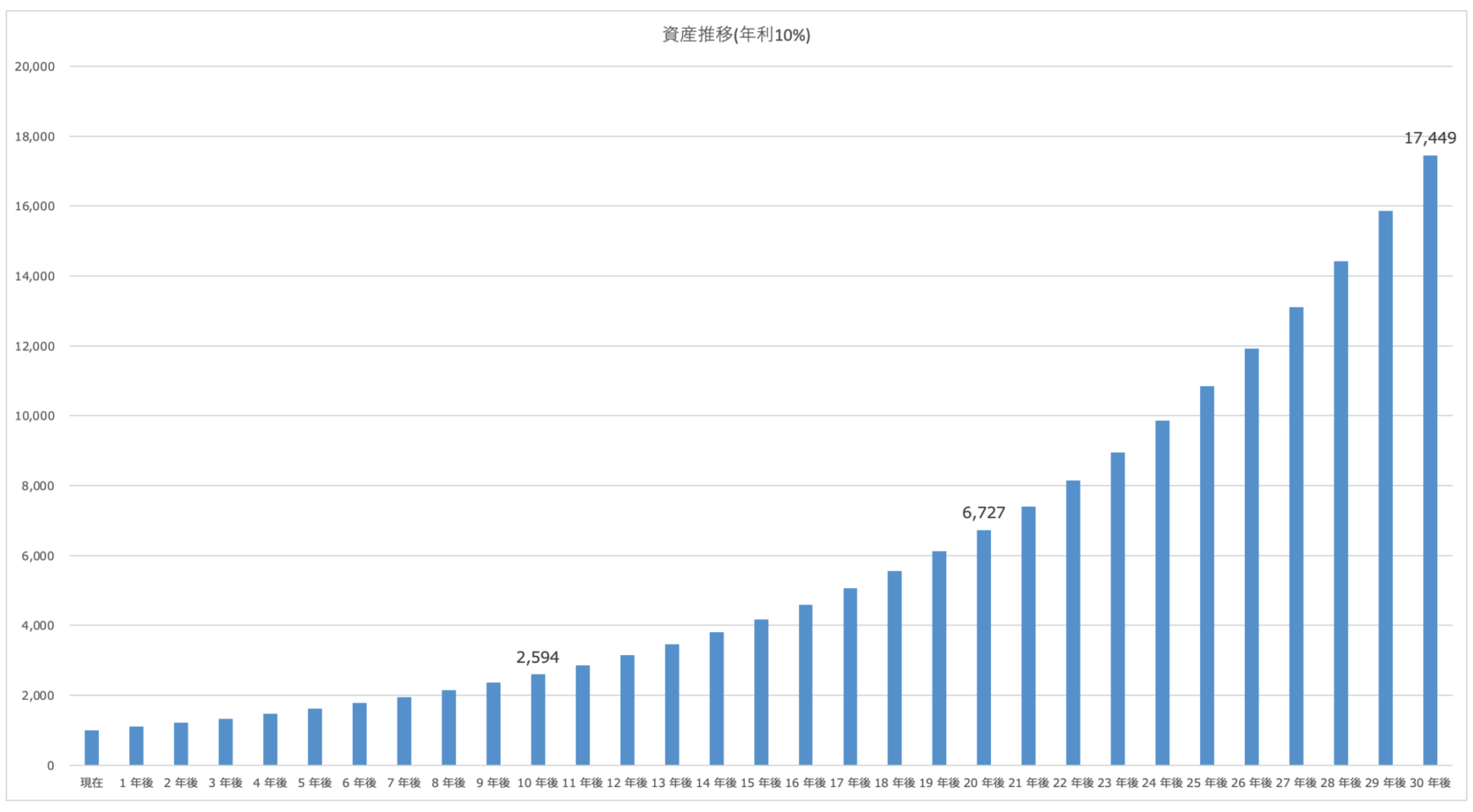

投資の神様といえるウォーレンバフェットですら長期の平均リターンは20%でした。21世紀にはいってからは10%程度になっています。

また世界最大のヘッジファンド であるブリッジウォーターアソシエイツの運用開始以来の平均リターンも11%となっています。

堅実にリターンを積み上げ複利で資産を構築するという意味では長期的な平均リターンが10%程度というのが非常に心地のよい水準なのです。

以下の通り1000万円投資したとしても年率10%であれば10年後には2600万円、20年後には6700万円、30年後には1億7500万円になりますからね。

年利10パーセントで構築できる資産

堅実なリターンを積み重ねることが遥か遠くにいくための近道なのです。

複利効果を感じ始めると、資本主義のダイナミックさが理解できるようになります。運用なしではお金持ちにはなれないとも。

ポイント③:下落を回避できているか?

ヘッジファンドのメリットの項目でお伝えしたとおり、ヘッジファンドのメリットは暴落を回避できているところにあります。

もう一度、先ほどの図を再掲します。

株式市場が50%以上の暴落を見せたITバブル崩壊もヘッジファンドはむしろ上昇して超過リターンをあげています。

リーマンショックはさすがに被弾していますが株価指数が60%下落するなかにあって20%の下落で抑えているのです。

理想的な値動きは世界最大のヘッジファンドであるブリッジウソーターアソシエイツのように右肩あがりの直線上のリターンを描いているファンドです。

ブリッジウォーターの運用

上記のような安定したリターンを出しているからこそ、顧客から信頼され世界最大のヘッジファンドに成長することができたのです。

何度も申し上げますが長期的な複利運用を行う上で暴落を回避するというのは投資を辞めてしまわないために非常に重要なポイントなのです。

人間の心は資産が半減する暴落に耐えられるほど決して強くありません。

ポイント④:個人投資家でも投資ができるファンドなのか?

さきほど紹介したブリッジウォーターのようなヘッジファンドに投資できれば話は早いのですが残念ながら個人投資家は投資ができません。

ヘッジファンドは基本的に投資できる人数が限られているので一人当たりの投資金額が大きくなります。

ブリッジウォーターなどの世界の著名ファンドはそもそも個人からの出資は受け入れておらず、機関投資家のみ資産を受け入れています。

ただ、もともとは小規模なファンドから立ち上がって現在の地位を築いています。

現在個人投資家の資金を受け入れており、今後ブリッジォーターになっていくファンドを選んで投資をする必要があるのです。

そもそもファンドとは何か?

基本的なことになりますが「ファンド(FUND)」とは何を指すのでしょうか?定義を最初に確認しましょう。

機関投資家や富裕層から集めた資金を運用する投資のプロたち。企業に投資してリストラなどを進めて企業価値を高め、最終的に売却益を得る「プライベート・エクイティー・ファンド(PEファンド)」や、デリバティブ取引を駆使して相場が上昇局面でも下落局面でも利益確保を狙う「ヘッジファンド」などがある。

(引用:ファンドとは)

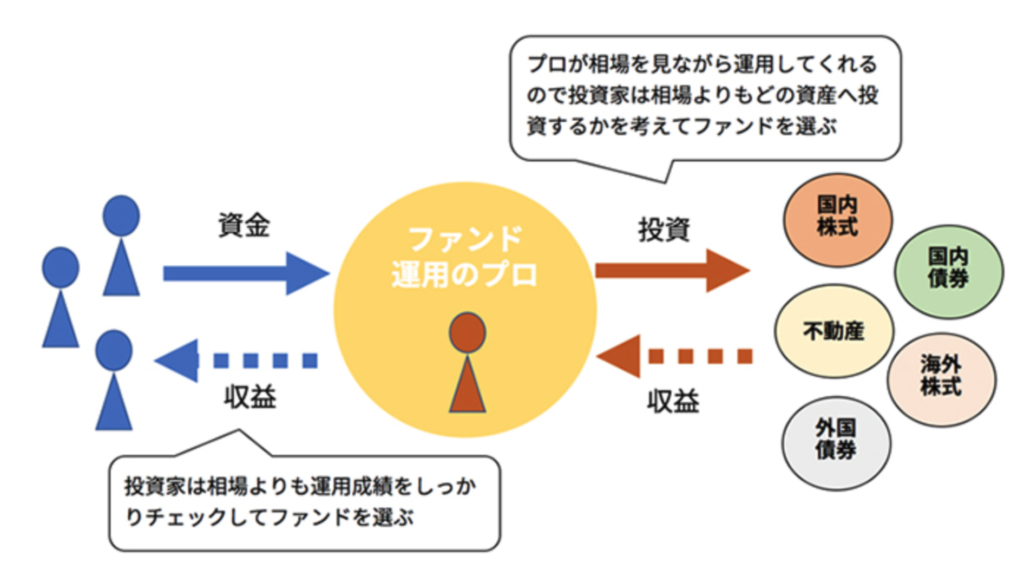

少し難しい言葉が並びますが、簡単に言えば投資のプロが機関投資家や個人投資家からお金を集めて運用し利益を狙う基金のことです。

投資のファンドの仕組みとは

現在ではネット証券などを通して株式の売買も容易になりました。

寧ろ「取引が簡単」であることから大きな損失を出す投資家がさらに増えたというデータもあります。

会社員で株式投資をする場合、やはり市場が開いている時間も働いているので運用でリターンを出すのは難易度が高いです。

運用のプロに一旦預けてしまえば、運用成績だけ報告してもらいながら本業に勤しむだけです。

寧ろ、プロに運用は任せて本業に力を注ぎ収入を上げるなどして、さらに追加投資をすることで資産を飛躍させることに集中する方が効率が良いです。

一般的に、スポーツや資格試験、大学受験などはプロにお金を払って代わりを務めてもらうことはできません。

しかし、資本市場はどういうわけか、プロに手数料を払えば代わりを務めてもらえるのです。

金融ならではのせっかくの仕組みなので、活用していかないと損です。

プロに運用を任せるデメリットと言えば、「購入時の販売手数料」「運用時の信託報酬」「解約時の解約手数料」が発生することです。

しかし、これは事務手続きが発生しますので仕方のない部分ですね。

無料で運用してもらうのは無理があると思います。この手数料があるからこそのリターンでもあるのです。

さここまでファンドの基本を押さえました。

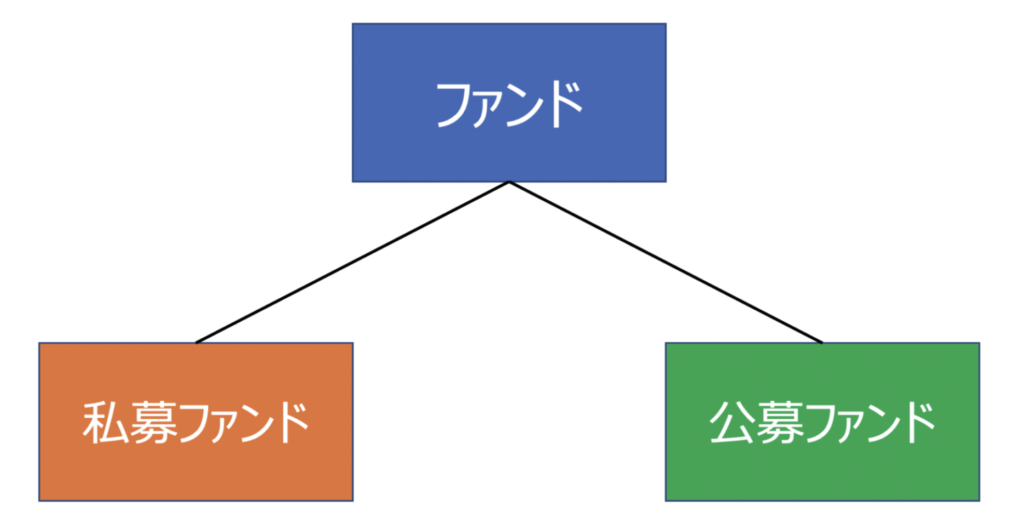

ただ、ファンドには大きく分けて「(公募ファンド)投資信託」「(私募ファンド)ヘッジファンド」の2つがあります。

この2つの形態の違いも次では理解していきましょう。

ヘッジファンドと投資信託の違いは何か?私募ファンドと公募ファンドの違いを理解しよう!

ヘッジファンドと投資信託の違いを理解する前に、以下を頭に入れておきましょう。

- ヘッジファンド:私募ファンド

- 投資信託:公募ファンド

まずは、一般的に認知されている投資信託から解説していきます。

投資信託とは?

投資信託とは「アセットマネジメント(資産運用)会社」が作っています。

投資信託の数はとても多く存在しています。

あなたが投資を考えているのであればどの分野の金融商品を購入するのかを検討する必要があります。

- 先進国

- 新興国

- 債券

- 株式

- リート

などなど、様々な金融商品があり組み合わせも考える必要があります。投資のプロに運用を任せる割に手間が掛かりますよね。

個人への負担が大きいです(責任も個人への割合が大きいです)。

また、投資信託の明確なデメリットとして「目論見書」で当初に定めた範囲内の取引に制限されます。

投資した株式が暴落し、ファンドの運用成績が振るわなくても、クレームをつけることは不可能です。

イマイチ、プロに任せて運用しているとは思えないのが投資信託です。

そもそも投資信託は「サラリーマンファンドマネジャー」が運用しております。サラリーマンファンドマネジャーのお客さんは投資家ではありません。

直属の上司です。自分の人事評価が下がらない、他部署に左遷されないことが先決です。

仮に運用するファンドが高い成績をおさめても、低い成績をおさめても残念ながら給料は変わりません。

投資を実行するにあたって上司に問いただされた時に「叱られない」「言い訳ができる」ことを最優先に考えます。

つまり、リターンについて考えるのではなく、説明責任を優先にして投資を実行してるのです。

このようにリターンに真摯に向き合っていない状況で魑魅魍魎が跋扈する金融市場でリターンがだすことができるのでしょうか?

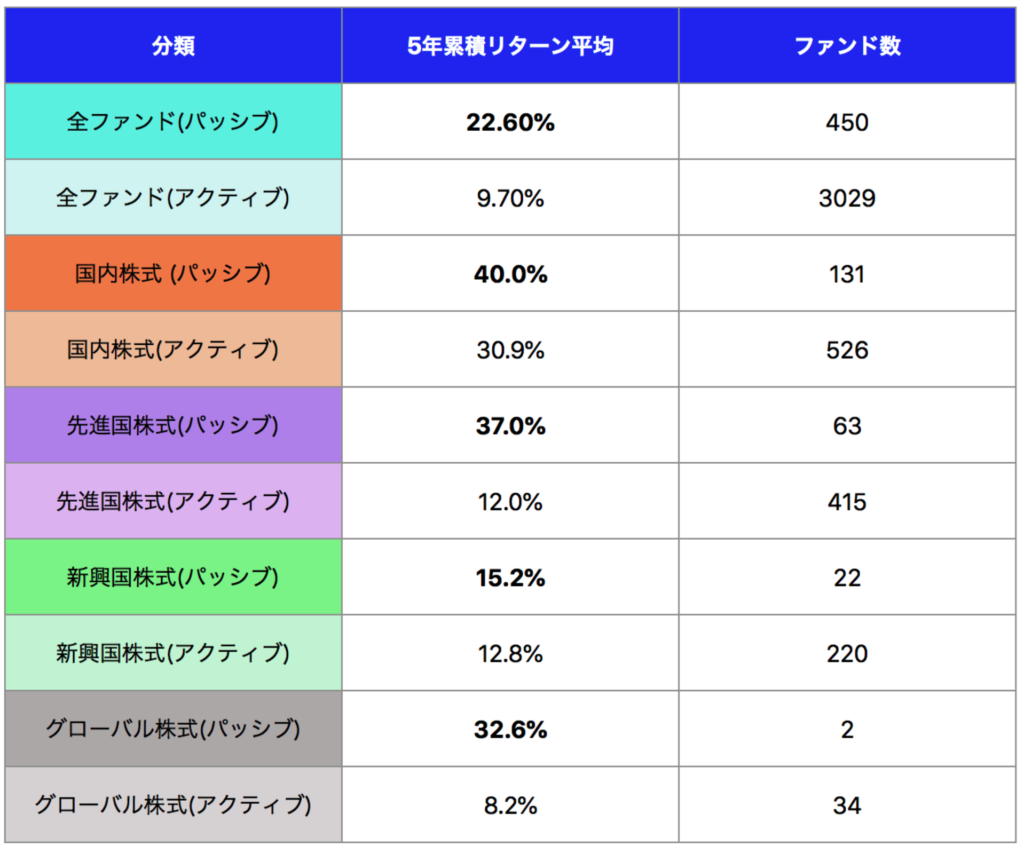

そして実際に全ての分類でインデックス(=パッシブ)未満の成績になっています。

→ 【証券アナリストブログ】投資信託はおすすめしない!?失敗して地獄をみないために理解すべきこととは?大損する可能性のある投信の特徴も解説!

実は筆者の勤めている会社にも運用部門があります。運用が上手いからファンドマネジャーになるのではありません。

年功序列で十分に研修を受け、勉強をしてきたから、順番に運用担当者になっているという場合が多いです。

その運用担当者の中で才覚のある人は他の有望ヘッジファンドのファンドマネジャーになる、または自分でヘッジファンドを設立します。

代表例が「ひふみ投信」の藤野英人氏ですね。彼は外資系アセットマネジメントで名をあげて「ひふみ投信」を立ち上げました。

立ち上げた後は順調でしたが規模が大きくなりサラリーマンが運用に関わるようになってからは日経平均以下の成績になっています。

→ やめたほうがいい?不調にあえぐ「ひふみ投信」「ひふみプラス」の時代は終わった?まだ上がる?運用実績がひどくて今後の見通しも危ないという評判がたっている理由を分析して評価する!

現在の投資信託の中で実際に運用部門にプロと呼べる人はどれくらいいるのだろうか?

と筆者は強い疑問を持っています。

ヘッジファンドとは?

ヘッジファンド(私募ファンド)は投資信託(公募ファンド)とは大きく異なります。

公募ファンドはテレビCMなどで公に広告を出したりして出資者を集めていますよね。

公募ファンドは情報が沢山世の中に流れていますがヘッジファンドは情報が限定的であるため謎の組織という印象になってしまいます。

私募ファンドは規制により公に出資者を募ることができません。しかし、その代わりに金融庁からの規制は緩く「運用の自由度の高さ」が大きなメリットとなります。

投資信託では目論見書に記載した通りに運用を実行しますしショートポジションなどを持つことはできません。

ヘッジファンドは制限なく、ファンドマネジャーの判断次第で投資先を決め瞬時にリターンを最大化させていきます。

上記で投資信託のファンドマネジャーについて話をしましたが、才覚あるファンドマネージャーは独立します。

ヘッジファンドマネジャーになる理由はこの運用の自由度、そしてそのリターンがそのまま自分の報酬に繋がることなどがあります。

皆さんも想像していただければわかると思います。

リターンを上げれば給与が増えるという環境と、リターンに関わらず給与がほぼ一定の環境どちらが真剣に相場に向き合うか。

リターンが悪ければヘッジファンドは解約が相次ぎ償還となってしまいます。常に結果を残し続ける必要があるのです。

実際にインデックスに負け続けている投資信託に比して、ヘッジファンドはインデックスに対して優れた成績を上げています。

関連:ヘッジファンドの利回りの平均とは?戦略毎の特徴を比較しながら徹底解説!

一般的に私募ファンドでは募集人数に制限があります。富裕層や機関投資家などを対象にした少数の大きめの金額を投資してくれる出資者を集めて運用しています。

運用を考える人はまとまった資金がないとそもそも投資ができません。つまり、富裕層以上に出資者は限定されるわけですね。

→ ヘッジファンドはおすすめしない?失敗して大損しないために知っておきたいリスクを徹底解説!

最近流行のファンドラップ でもヘッジファンドは取り入れられている

近年、金融機関が積極的に売り出しているものにファンドラップがあります。

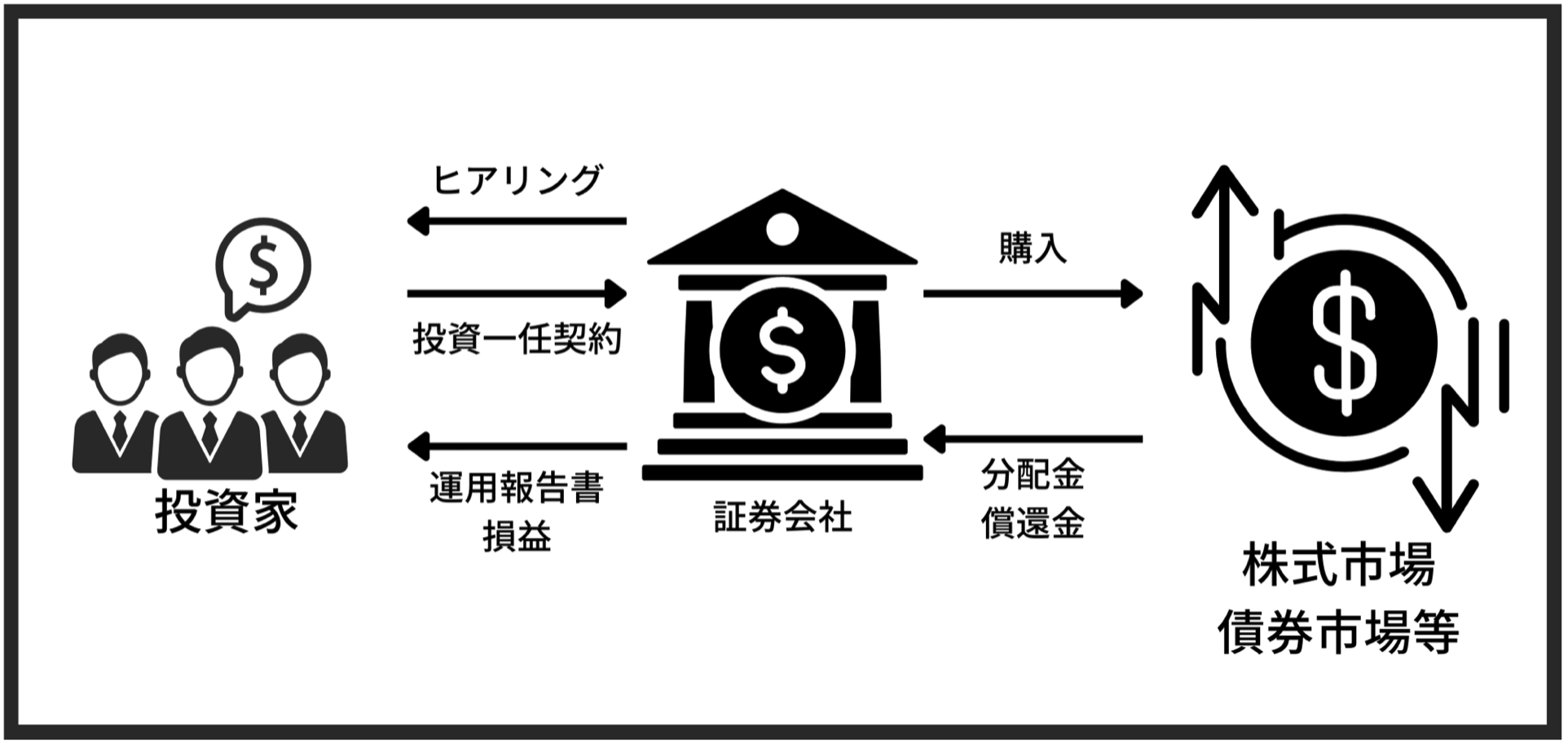

ファンドラップは投資家と証券会社が投資一任契約を結んで、各顧客に適したポートフォリオを組成して運用するという金融サービスです。

ファンドラップは基本的には「株式」「債券」「不動産」を組み入れていますが、ファンドラップによっては「ヘッジファンド」を組み入れているものもあります。2022年のように株式も債券も不動産も全ての資産が下落するような局面では分散投資していても意味がないですからね。

→ 【金融庁も指摘】ファンドラップで大損してひどい結果に?結局儲かった?「野村ファンドラップ」を取り上げながら徹底評価!

株式や債券とは全く異なる動きをするヘッジファンドを取り入れることによってポートフォリオに安定性をもたらそうとしているのです。

とはいえ、その多くは債券と株式で占められているので以下の通り過去5年の成績でみるとバランス投信以下のひどい成績になっています。

また、残念ながらファンドラップが取り入れているのはヘッジファンド型の運用を行うただの投資信託です。

ヘッジファンド特有の安定したリターンは見込めず低リターンのファンドが組み入れられています。

当サイトでもヘッジファンド型の運用を行なっている投資信託については分析していますのでご覧いいただければと思います。

関連

ヘッジファンドが生まれた歴史とは?ウォーレンバフェットの師ベンジャミングレアム氏が元祖?

ヘッジファンドの生みの親として2つの説があります。

生みの親はA.W.ジョーンズ氏というのが定説です。しかし、あの世界一の投資家、ウォーレン・バフェット氏は別の説を唱えています。

彼は、以下の二人が創設した「投資会社グレアム・ニューマン社」が富裕層から資金を集め初期のヘッジファンドだとしています。

- ベンジャミン・グレアム

- ジェリー・ニューマン

当時ヘッジファンドとは戦時中であったことから資産家が資産を保全したいという思いが強くありました。

そのため危機的な市場からも資産を守り抜く特性もあることから「守り」の資産運用先とされていました。

後に、今では世界でも有数のファンドマネジャーである、以下の3名が金融業界で台頭してきました。

- ジョージ・ソロス

- ジュリア・ロバートソン

- レイ・ダリオ

レイダリオが立ち上げた世界最大のブリッジウォーターアソシエイツは以下で詳しく取り上げています。

→【レイダリオ】ヘッジファンドの帝王が運営する「ブリッジウォーターアソシエイツ」を最新のポートフォリオや利回りを含めて徹底解説!

「ヘッジファンドは怪しい」と考えている人も稀に見ます。それはヘッジファンドの存在を正確に認識していないからでしょう。

日本では無理がありません。欧米では主流でもまだまだ国内では黎明期です。

一般的にはヘッジファンドは富裕層や機関投資家、引いてはハーバード大学など有名大学基金が購入する優良な投資先です。

実際に以下の通り、ハーバード大学もイエール大学も多くのポーションをヘッジファンドに投資しています。

33%と筆頭となっていますね。やはりヘッジファンドをポートフォリオに入れると重厚感があります。

米イェール大学も同じくポートフォリオにヘッジファンドを組み込んでいることは有名です。

| Asset Class | Allocation | Return |

| Public Equity | 14% | 50% |

| Private Equity | 34% | 77% |

| Hedge Funds | 33% | 16% |

| Real Estate | 5% | 13% |

| Natural Resources | 1% | -1% |

| Bonds/TIPS | 4% | 3% |

| Other Real Assets | 1% | 1% |

| Cash & Other* | 8% | - |

| Endowment | 100% | 34% |

Source:米ハーバード大学

最初にお伝えした通り、現在では5兆ドル(=約750兆円)がヘッジファンドにっよって運用されており資産運用のメインストリームに躍り出ているのです。

日本国内のヘッジファンド会社の一覧

海外でその活動が活発的なヘッジファンド。近年は日本でも国内ファンド(独立系含む)の投資も一般的になってきたように思います。

既に上記のランキングでも含まれているファンドもありますが再掲です。

- ベイビュー・アセット(日本株など)

- ストラテジックキャピタル(日本株アクティビスト)

- ホリコ・キャピタル・マネジメント(国内外株式など)

- エピック・パートナーズ(日本株マーケット・ニュートラルなど)

- ヘッジファンド証券(マーケットニュートラルなど)

- ハヤテインベストメント(日本中小型企業株など)

- GCIアセットマネジメント(国内外株式など)

- アキトファンド(日本バリュー株など)

- ひふみ投信(バリュー株など)

- さわかみ投信(日本株、米国株など)

- ありがとう投信(日本株)

- 鎌倉投信(日本株)

- スパークス・アセット・マネジメント株式会社(日本株、アジア株)

- 株式会社ポートフォリア(日本株)

- アリシオン・キャピタル(日本株)

- ユナイテッド・マネジャーズ・ジャパン(日本株)

- アズカル・アセット(米国債、インド株)

- キャピタルアセットマネジメント(ベトナム投資)

- プルーガキャピタル(PE投資、債券)

- サムライキャピタル(不動産)

- エクシア合同会社(EXIA、FX、仮想通貨)

ヘッジファンドと投資信託 それぞれのメリット・デメリット

投資信託のメリット・デメリット

ヘッジファンドと投資信託の違いを最初にまとめると、以下の通りとなります。

| メリット | デメリット | |

| 投資信託 | 公募なのでファンド購入先を見つけやすい | ・自分で投資先を選定する必要があり手間がかかる ・目論見書の範囲内のみの運用となるので暴落などリスクヘッジが取りにくい ・運用成績が振るわない ・手数料が高い ・ファンドマネジャーがサラリーマンでありプロ意識が足りない ・インデックス連動率が低い |

| ヘッジファンド | ・投資先の選定含め運用のプロに任せるため、手間が掛からない ・自由度の高い運用を行えるので市場リスク局面でも利益を狙える ・投資利回りが高い ・成果主義の手数料体系からファンドマネジャーのプロ意識が高い ・ファンドと出資者との距離が近く運用レポートも示唆に富む内容 |

・公に告知していないので投資先を探すのが困難 ・最低出資金が高く、敷居が若干高い |

投資信託のメリット・デメリットについては少し上記でも説明済みですが、以下の点ももう少し詳細に解説します。

- 運用成績が振るわない

- 手数料が高い

- ファンドマネジャーがサラリーマンでありプロ意識が足りない

- インデックス連動率が低い

運用成績が振るわない・手数料が高い日本の投資信託

日本ではとても一般的な投資信託ですが、運用成績は良くありません。

金融庁の森長官も以下の通り発言しています。

「日本で売られている公募株式投信は5406本ありますが、そのうちインデックス型株式投信は381本です。これから、複利の利益が得られない毎月分配型の投信、レバレッジのかかった投信、信託期間が短く長期投資を前提としていない投信を除き、ノーロードで信託報酬が一定率以下のものに限ると、積立NISAの対象として残ったものは50本弱でした。」

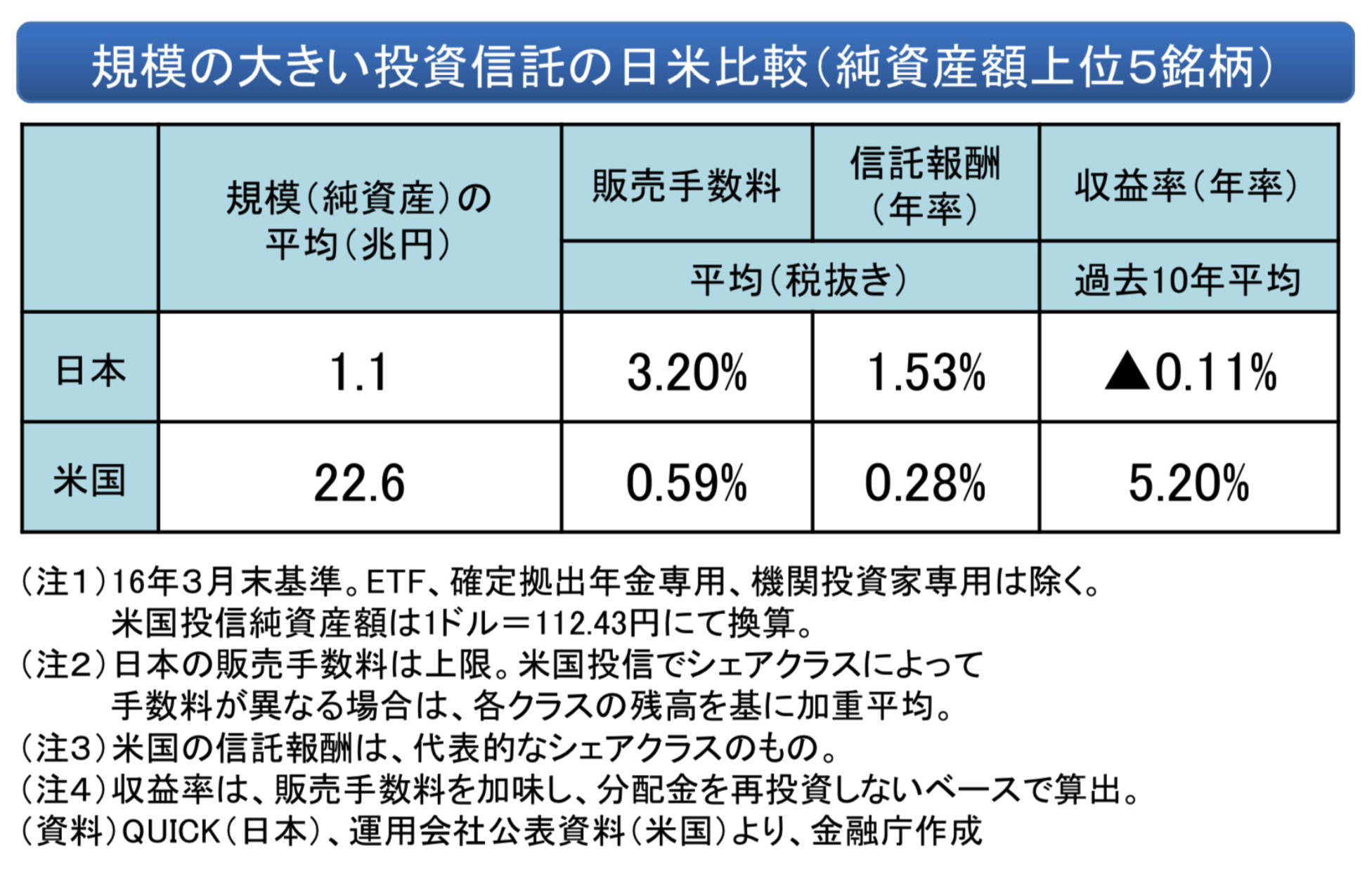

例えば、米国との比較を見てみるとわかりやすいですね。

収益率がマイナス0.11%にも関わらず、米国より手数料が高いですね。如何に、日本の投資信託が「資金を集めること」に注力しているかがわかりますね。

投資信託のサラリーマンファンドマネージャーではプロ意識が希薄?インデックス連動型も期待できない

投資信託は基本的に「サラリーマン」が社内のファンドマネジャーとして出資で集めた資金を運用しています。

想像すればわかりますが毎月基本給と成果次第で軽微なボーナス支給しか追い求めるものがないファンドマネジャーでは、プロ意識がヘッジファンドのマネジャーに比べるとどうしても希薄しています。

加えて投資信託では投資する国や商品にも目論見書で定めた以上、際限なく商品を選ぶことは不可能です。

例え優秀であったとしてもその才能は制限されています。

また、インデックス連動率の話ですが、ご存知の通り投資信託には様々な商品があり、日経平均連動型、オイル価格連動型などがあります。

投資信託はこれらのインデックスに連動しパフォーマンスを出すことを目標にしますが私の経験上連動率が低いです。

例えば、オイル価格連動型に関しては、WTI連動型の投資信託を購入しました。

購入が2015年であり当時は30USD前後でした。

その後45ドUSD(+150%)まで上昇しましたが、運用成績としては120%程度と実際の価格との乖離が大きかったのです。

また、日経平均連動型の投資信託を購入した際は、日経平均が17000円→23000円(+35%)となりましたが連動は20%以下でした。

ここで解約を考えましたが、ここでも解約手数料がかかってきます。

ヘッジファンドのメリット・デメリット

投資信託のメリット・デメリットを把握した上でヘッジファンドのメリット・デメリットを細かく見ていきましょう。

もう一度上記の比較表を確認しましょう。

| メリット | デメリット | |

| 投資信託 | 公募なのでファンド購入先を見つけやすい | ・自分で投資先を選定する必要があり手間がかかる ・目論見書の範囲内のみの運用となるので暴落などリスクヘッジが取りにくい ・運用成績が振るわない ・手数料が高い ・ファンドマネジャーがサラリーマンでありプロ意識が足りない ・インデックス連動率が低い |

| ヘッジファンド | ・投資先の選定含め運用のプロに任せるため、手間が掛からない ・自由度の高い運用を行えるので市場リスク局面でも利益を狙える ・投資利回りが高い ・成果主義の手数料体系からファンドマネジャーのプロ意識が高い ・ファンドと出資者との距離が近く運用レポートも示唆に富む内容 |

・公に告知していないので投資先を探すのが困難 ・最低出資金が高く、敷居が若干高い |

ここでは既出以外の以下の項目を解説していきます。

- 投資利回りが高い

- 成果主義の手数料体系からファンドマネジャーのプロ意識が高い

- ファンドと出資者との距離が近く運用レポートも示唆に富む内容

- 最低出資金が高く、敷居が若干高い

<ヘッジファンドを信頼できる理由>投資利回りの高さ・ファンドマネジャーのプロ意識

まずは、利回りの高さを把握していきましょう。以下は金融危機やITバブルが崩壊した時の利回りとなります。

世界株式に対して年率ベースで4.76%のアウトパフォームとなります。複利で考えると大きな差が開いています。

この結果は、ヘッジファンドが「収益を追求する絶対収益型」であることに起因します。

このような市場が低迷する期間にも、自由度の高い運用に柔軟に適応します。

収益を追い求めるプロフェッショナル意識の高いファンドマネジャーがいるからこその結果です。

ファンドマネジャーの運用成績としてリーマンショック時も当然のようにプラス運用を達成していました。

投資方針も強固です。バリュー株投資をメインとした10-20%程度の運用成績を「守る」ことで着実な運用益を出す合理的な形を取っております。

バリュー株投資 (ばりゅーかぶとうし)

株価の割安な銘柄に投資する手法。一般的には、株価収益率(PER)や株価純資産倍率(PBR)が市場平均より低いことなどを判断基準とします。「バリュー投資」「割安株投資」ともいいます。⇔グロース投資、グロース株投資、成長株投資

(引用:大和証券)

同社の運用手法であるバリュー株投資は通常の低PERとPBRの企業に投資をするというものではありません。

しっかりと財務諸表まで分析した上で銘柄を選定する本格的なバリュー株投資と、能動的に株式価値を向上させる動きをするアクティビストとして活躍しております。

<Coffee Break> 長期複利運用のインパクトを実感してみよう!

具体的に堅実運用の複利インパクトを実感してみましょう。

以下ではどちらのリターンが高いでしょうか?(どちらも足し引きすると+25%になります。)

<堅実運用>

- 1年目・・・+5%

- 2年目・・・+5%

- 3年目・・・+5%

- 4年目・・・+5%

- 5年目・・・+5%

<人気で派手な運用>

- 1年目・・・+30%

- 2年目・・・-15%

- 3年目・・・+20%

- 4年目・・・-24%

- 5年目・・・+14%

正解は・・・

堅実運用:1.05*1.05*1.05*1.05*1.05

= 27.7%/5年

人気で派手な運用:1.3*0.85*1.2*0.76*1.14

= 14.8%/5年

堅実運用が5年で+27.7%、人気で派手な運用は5年で+14.8%です。

堅実運用のパワーが理解できたかと思います。これを10年、20年経過した場合どうなってしまうのでしょうか?

上記の思考を念頭に置いた上で、年間で+40%、+50%のハイリスクな投資をしようと思いますでしょうか。

基本的にハイリターンの裏にはハイリスクが存在します。(あと、派手なリターンの方が宣伝が捗ります...。)

少々強い口調になってしまいますが、そのような投資をした時点で一生貧乏が確定するくらいに思ってもいいと思います。

(そもそもそんな高い利回りは基本的に詐欺だと思います。本当なら世界中の投資家から資金が数兆円単位で集まるでしょう。)

顧客との距離が近く、運用レポートも示唆に富み、出資者の投資知識の向上にも寄与

資産運用を考えるのであれば学ぶことも重要になります。いずれは自分も運用できた方がいいですからね。

プロに任せっきりではなく投資をするあなた自身も投資の知識は向上できた方が長期の資産運用を考えた時に柔軟に対応できますよね。

例えば、投資信託を購入する場合は、ネット証券は目論見書、窓口購入であれば大手金融機関の営業員から投資の情報をヒヤリングすることになります。

しかし、実際に運用している人とは会話ができないのが難点です。

野球の試合に出ている選手から野球を教えてもらうのではなく野球をよく観戦している人に話を聞いているようなものです。

ヘッジファンドであれば、運用主体の方と対面し、投資手法など示唆の富む会話も可能です。

今後の投資方針についても相談ができるというメリットがあるのです。

ファンドによりけりではありますが、ヘッジファンドは基本的に運用レポートを出資者向けに提出しています。

内容としては、投資判断の具体的な根拠、運用結果、今後の投資方針、経済概況解説など、一流のファンドマネジャーの思考法を知ることができます。

やはり、プロの思考法に身近に触れることは、資産運用の知識を早いペースで吸収する効果が明確にあります。

最低出資金が高く、敷居が若干高い

投資信託は最低出資額が低く、1000円からというものもありますが、日本の国内ヘッジファンドでは最低出資金が1000万円としていることが通常です。

米国は1億円からが通常であることを考えると、日本はまだまだヘッジファンドの認知度が低いため、良心的な金額となっている部分があります。

投資信託などに比べて金額が大きいのは、出資者の数が制限されていることが理由になります。

対面で出資者と会う機会なども考えると、少額で出資者を集めてしまうと業務も回らないことも理由としてあります。

ヘッジファンドに出資額の相談をし、1000万円以下の金額で出資できたケースも多々ありますのでまずは話を聞いてみるのも良いかと思います。

ヘッジファンドをおすすめしない理由は大損するから?

2022年に入り、海外ヘッジファンドが大きな損失を出したというニュースが複数流れました。

A wide divergence of performance has formed in the hedge fund industry amid the stock rout on Wall Street this year. Tech-focused investors like Brad Gerstner and Tiger Global are getting crushed as growth stocks became the epicenter of the market carnage in the face of rising rates. Meanwhile, some value, macro and international oriented players are reaping sizable gains despite the market bloodbath.

Hedge fund winners and losers emerge in brutal tech-driven sell-off

日本語訳:

今年のウォール街の株価暴落の中で、ヘッジファンド業界ではパフォーマンスの大きな乖離が形成されています。

Brad GerstnerやTiger Globalのような技術系投資家は、金利上昇を背景に成長株が市場の殺戮の中心となったため、潰されつつある。一方、バリュー株、マクロ株、国際株志向の投資家の中には、市場の大混乱にもかかわらず、かなりの利益を得ているものもある。

一流ヘッジファンドであるTiger Global LLC(タイガーグローバル合同会社)などは年初来でマイナス52%を記録するなど苦しい展開です。

しかし、これは投資戦略がリスク選好であり、投資先のメインがITセクターだったことが要因です。

つまりグロースファンドに近い形態のファンドが2022年はやられになっているということです。

上記のCNNにある通り、バリュー株、マクロ株ファンドは堅実な利益を今年のような厳しい相場でも誇っています。

中には2022年初来+138%のリターンを叩き出した中国のヘッジファンドも存在します。

今年に入り市場は軟調だが、深圳市前海建泓時代資産管理で趙媛媛氏(41)が運用するファンド(運用資産5億元=約95億円)は今年これまでにプラス138%の運用成績を記録。インフラやエネルギー生産企業、新型コロナウイルス感染症の医薬品メーカーへの投資がリターンを押し上げたが、中国の新たなロックダウン(都市封鎖)やウクライナでの戦争を警戒し、全般として中立姿勢を維持していた。

世界最大のヘッジファンド、レイダリオ率いるブリッジ・ウォーターも4月に8%以上運用益を獲得し、年初来のリターンは 26%以上となりました。

(参考) Bridgewater's flagship fund gained over 8% in April, bringing year-to-date returns up more than 26%

つまりは、ヘッジファンドを選ぶ際に、派手なリターンを追い求めると派手な損失もあり得ます。

堅実な運用を実践しているヘッジファンドを選ぶことができれば、大損する確率を著しく下げられます。

2022年の下落相場の各ヘッジファンドの状況を見るとわかります。

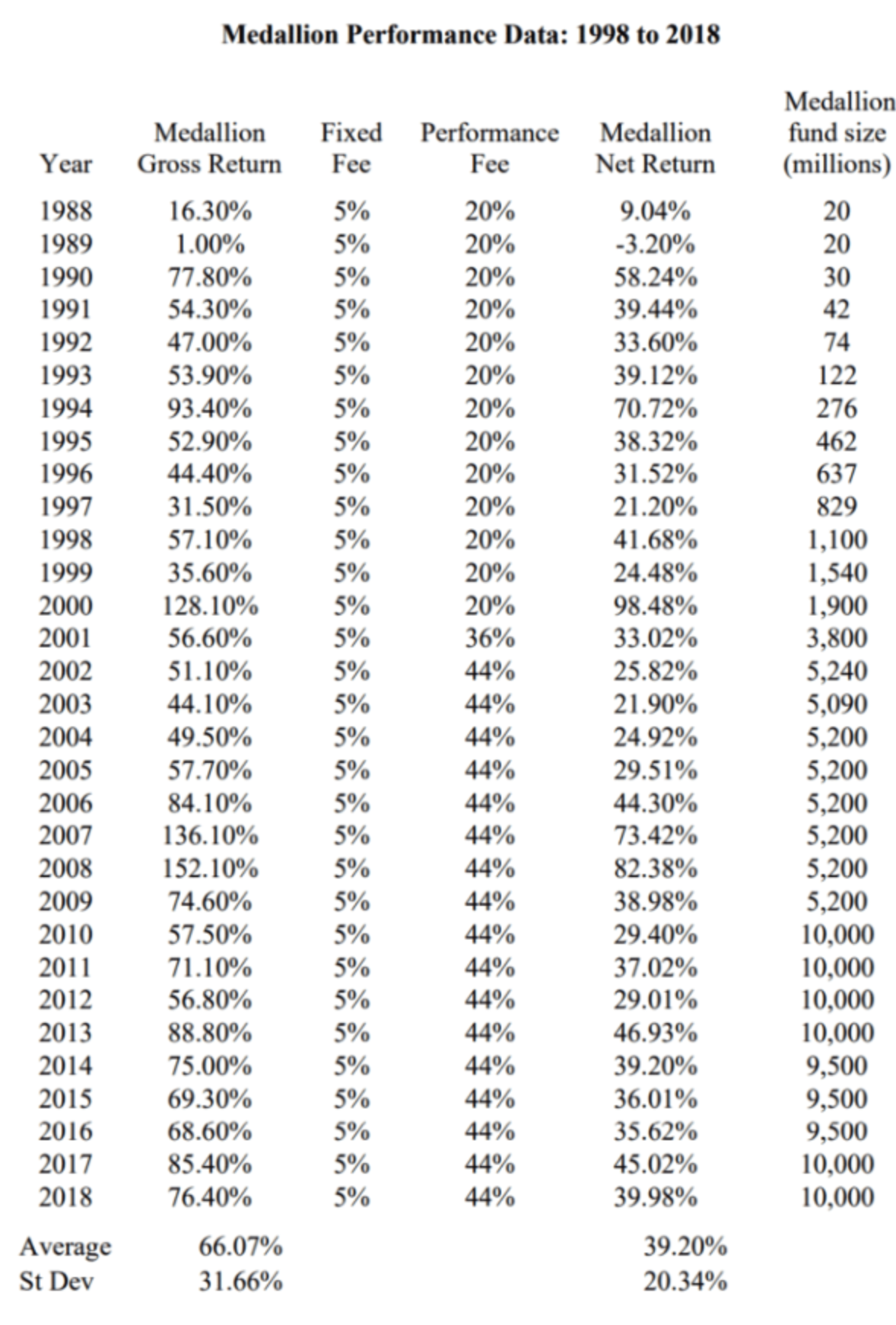

ちなみに、トップファンドになってくると、例えばルネサンステクノロジーのメダリオンファンドはなんと30年間マイナス運用の年がありませんでした。

平均年利回りは+39%と異次元ですね。同ファンドは戦略上、規模が大きすぎると機能しないため、内部社員のみの募集に限定されてしまいました。

良いファンドには早く投資することが大切であるという教訓ですね。

メダリオンファンドの運用利回り

他にも、例えば冒頭でも触れたウォーレン・バフェット氏ですが、バークシャー・ハサウェイの運用を担っていますよね。

同社は上場しているので一応ヘッジファンドではないのですが、その実態はヘッジファンドそのものです。

バークシャー・ハサウェイは50年間の運用でマイナスの年はわずか2回、運用開始から35年間はなんとマイナス運用の年がありませんでした。

バフェット氏が世界で5本の指に入る富豪である理由がわかりますね。

50年間で資産は70倍です・・・しかし同氏も92歳であり、運用はすでに後継者に任せています。

warren buffet

大損するヘッジファンドの共通するのは、リターンのボラティリティが大きいことです。

複利効果を享受できず、結果的に下落相場が来たらマイナスになってしまう運用を行なっている場合がほとんどでしょう。

まず、ヘッジファンドを選ぶ上で最も確認しなければならないのは、下落相場における実績でしょう。

ヘッジファンドも当然、ピンキリであり、派手なリターンを謳うファンドは特に気をつけた方が良いです。

まとめ

日本国内ヘッジファンドについて、投資信託との違いも含め、解説してきました。

やはり、資産運用は人に会い、様々な資産運用方法を知った上で投資の最終決定をすべきですので、積極的にファンドに問い合わせ、話を聞いてみるのが第一歩かと思います。