元本保証は難しかったとしても、なるべく安全に元本が減らないように投資をしたい。

このようなニーズに合わせて組成された投資信託が「投資のソムリエ」です。

投資のソムリエは確かに防御力は高い投資信託です。

しかし、果たして長期的に資産を形成するという観点に立った時に魅力的な投資信託なのでしょうか?

本日は「投資のソムリエ」の特徴を紐解いた上で、投資する価値がある投信なのかという点について切り込んでいきたいと思います。

関連記事:【最新版】日本のおすすめヘッジファンドランキング!選び方や個人におすすめしない運用先の特徴も解説!

Contents

最初に評判や口コミを軽くチェック(掲示板やTwitterなどSNS)

評判をチェックすることである程度商品のヒントを得られますので、最初に軽く見てみたいと思います。

下落を免れて低いリターンでも安全に運用したいというニーズに応えられず批判的なコメントが数多く寄せられています。

投資のソムリエのネーミングにちょっとワロタw

投資信託って、ネーミングおもろいよね。おおぶね、とか、ゆきだるま、とか😆— ミルミル (@milmil_Rappy) October 11, 2022

たわらノーロード日経225とか投資のソムリエとか日本株(と債券)絡むとパフォーマンス悪いんや。。

暴落レベルで下がってもS&P500の方が夢見れる。 https://t.co/xFXpsK89Kk— RX78GP02 (@KRR1826) October 12, 2022

一世風靡した『投資のソムリエ』というファンド。

リスクを抑えたいあまり、ヘッジ付外債に投資するも債券安、ヘッジコスト増、円安放棄と厳しい状況。

こんなソムリエを解約推奨する動きがでてきた。

金融機関が乗換のため動いてきたら風が変わる?

ヘッジ付外債が活躍する環境が意外と近いのかも。— THE PORTFOLIO制作室@代表T&S (@THEPORTFOLIO36) October 6, 2022

投資のソムリエ、最近元本割れがすすむ一方なのにわたしの体重は減らない。 https://t.co/wRFdP4uhXb

— ハンナップル (@h_annapple) September 28, 2022

銀行窓口とインターネットでの、投資先の人気ランキングの違い

コワイね😑

騙されてたなーほんと😫いや、ちゃんと調べずにはじめた自分が悪い…🙃

はじめちゃって困ってるのがある

投資のソムリエ

困ってるー— ルーシャ (@ph79Xnb70VxpYjy) August 25, 2022

たのしいですよね。ズブズブ沈むの眺めるの。また浮上すればいいけど

このファンドに限っては再浮上は有り得ない

底なし沼的に、絶好調ですねw

トップテンにアセマネONE三つも入って居るじゃねーか

この先、ますますキツそうだな、、

また過去最低を更新しましたな。

−90て、やってくれましたな。。ここ最近で最悪。ホント頼みますわ。。

ひょっとして、人に勧められるまま購入されましたか?私はそうでした。投資額は少額でしたが、その後この掲示板に出会えて恥ずかしながらそこから少し勉強し、いち早く売却決断し正解でした。この掲示板には感謝。その時のこともあり、たまにこの掲示板を拝見してます。調べればもっと良い投信が他にあると思いますよ。老婆心ながら、早く早く乗り換えをご決断されたほうが良いかと。正解は誰にも判らず、あくまで最後はご自身のご判断ですが。

このファンドは、バランスファンドといっても為替ヘッジ先進国債券マザーファンドの成績が一番影響力が大きい事は、ここ10年の各マザーファンドの推移を見ても明らかです。つまり欧米の金利が低下し為替が円高に振れる局面のみ基準価格が上昇するということ。今後このような局面を迎えるかもしれませんが、また欧米が金利上昇局面になれば、また頭打ち降下することになるので、長期投資において大きな機会損失になるでしょう。このファンドの所有者は低リスク低リターンを求めているはずなので、日本国債や米ドル建て債券に切り替えた方が賢明と思います。

なぜこのような債券を銀行や証券会社が勧めないか?証券会社にとって債券は手数料が低くて儲からない、投資のソムリエは、手数料でがっぽり儲かるからです。銀行や証券マンが勧めない商品こそ投資すべき商品なのです。何名かピークの時に銀行から買った人が損切りされてますが自分は英断で良いと思ってます。

ピークはコロナでの世界的緩和、低金利による株高、債権高が重なったからでは。となるとまたそんな世界的危機がきて大緩和をやらないとピーク位の価格に戻らない

バランス型投信の性格上通常では株、債権のどちらかが良くても片方が足を引っ張り大きな上昇が見込めない

大緩和待ってるうちに他の投資に回したほうが良い気がしますが、投資は各自の判断です

ただ大体結論がでました。銀行から勧められるものはだめですねw現時点で日本株も米国株もそこそこ調子いいのに、トータルリターンがマイナスの投信って?

貴重な存在ですね。

国宝に指定されるかしら。昨日解約手続きしましたが、銀行がおすすめの商品と言って提示された資料が笑えました。こっちの商品で同じ時期に積立て始めていれば今回ソムリエで損した額と同じぐらい利益が出ていた想定ですのでかなりおススメですよと!だったら最初からそっちを勧めろよと。

銀行さんの言いなりはやっぱり駄目ですね。今回は高い授業料払ったと思って勉強します。

阿鼻叫喚という感じですね。

投資信託「投資のソムリエ」の特徴とは?

まずは特徴について見ていきましょう。

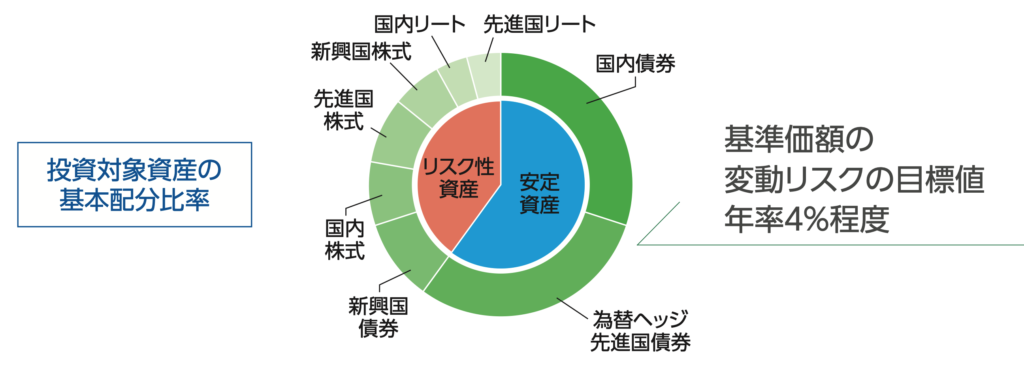

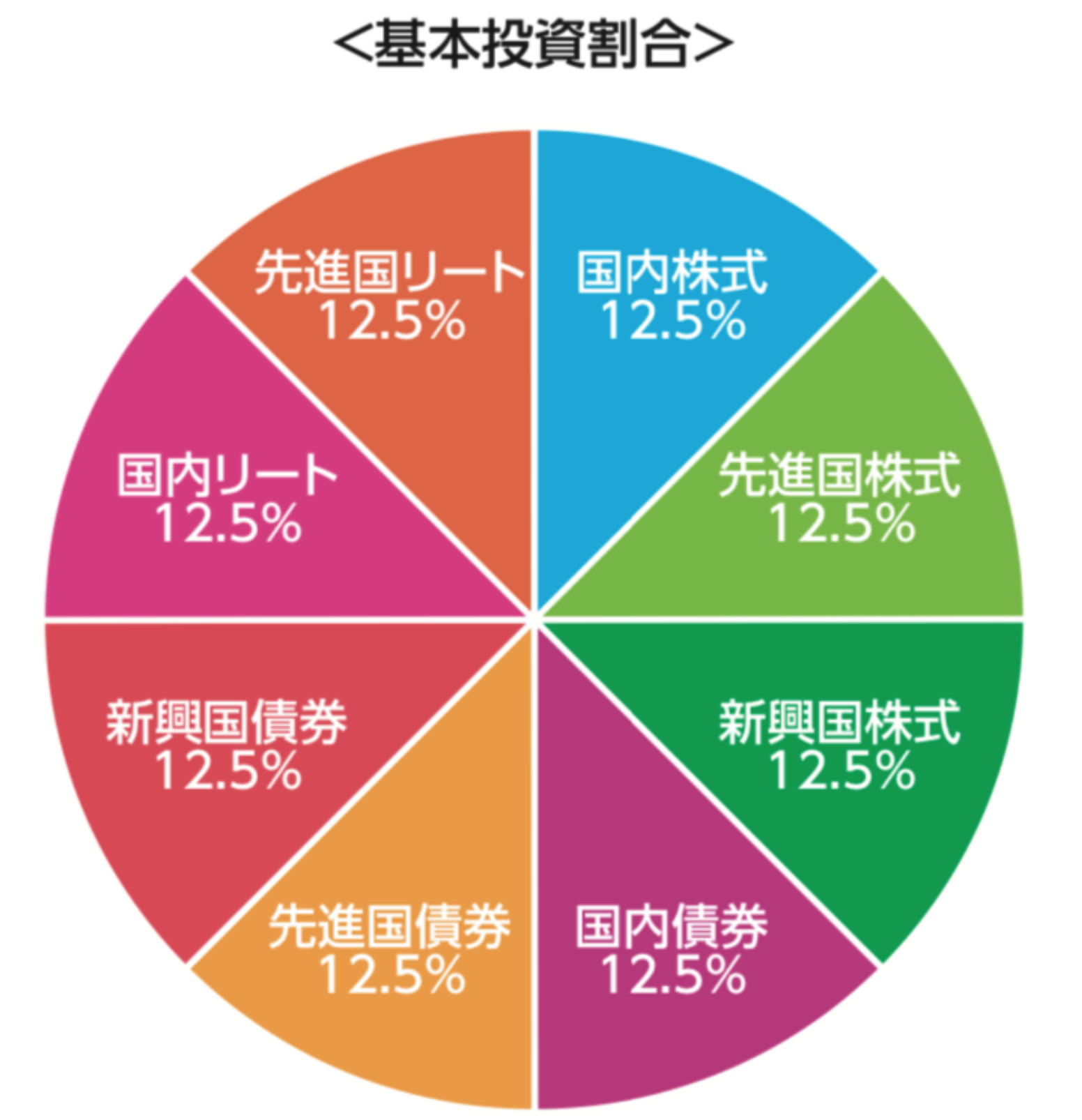

投資対象は世界の資産

投資のソムリエの投資対象は世界の「債券」「株式」「リート」に分散投資しています。

これら8個の資産を安定資産とリスク性資産で分類しています。

【安定資産】

国内債券

為替ヘッジ先進国債券

【リスク性資産】

国内株式

国内リート

先進国株式

先進国リート

新興国債券

新興国株式

リスクを4%に抑えることを目標としている

投資のソムリエの運用目標はリスクを4%に抑えることです。

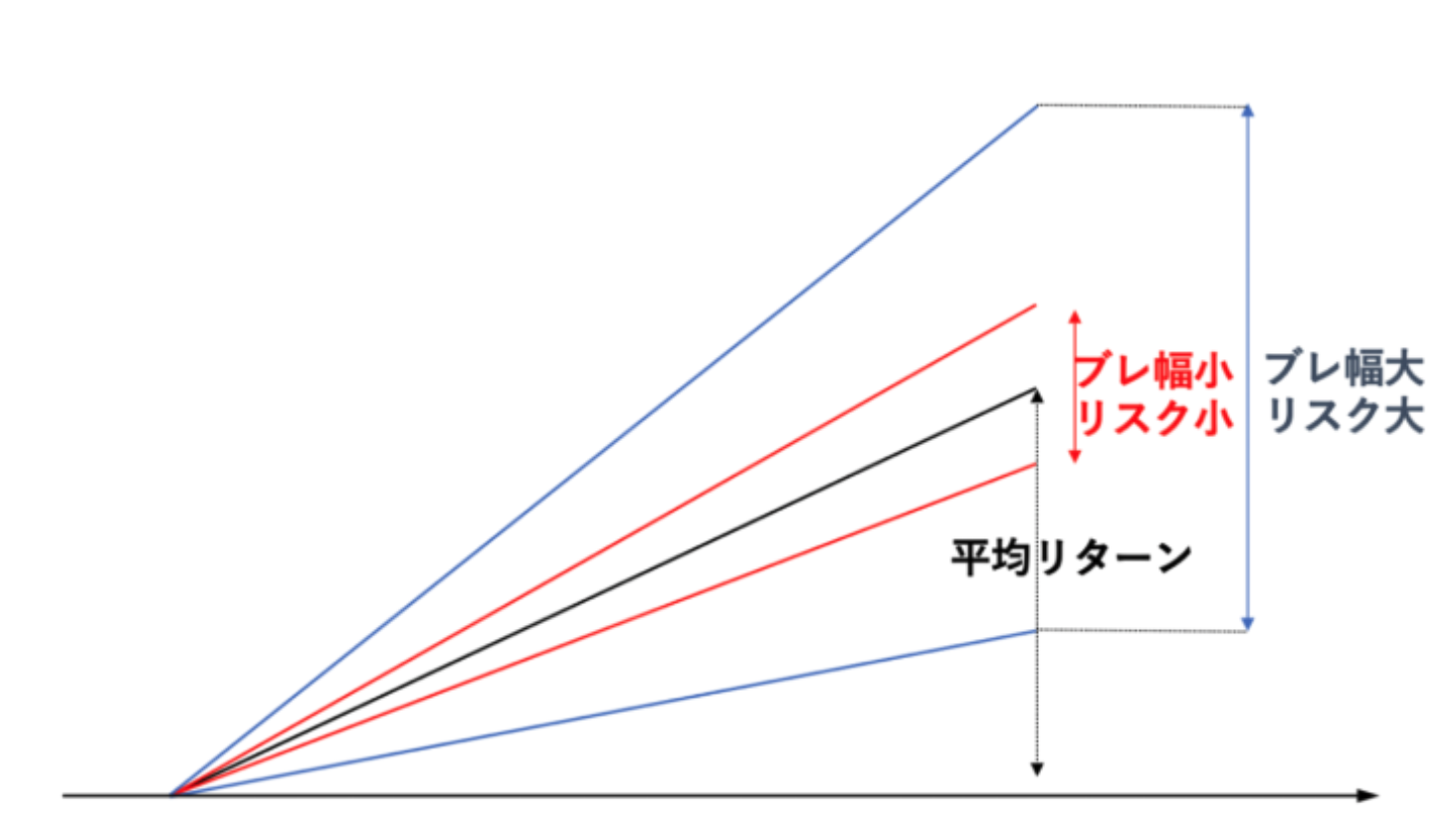

今、そもそもリスクってなに?下落を4%以内に止めること?

と思われた方が多いと思います。

投資におけるリスクは標準偏差のことで平均リターンからどれくらいの確率でどれくらいぶれるかを示した指標です。

リスクが小さい投資商品はリターンが赤の範囲におさまり、リスクが高い投資商品は青の範囲におさまることになります。

投資におけるリスクを概念図で示す

統計学的にはリスクが4%ということは以下を意味します。

平均リターンから±4%×2(=±8%)に収まる確率が約95%

平均リターンから±4%×3(=±12%)に収まる確率が約99.7%

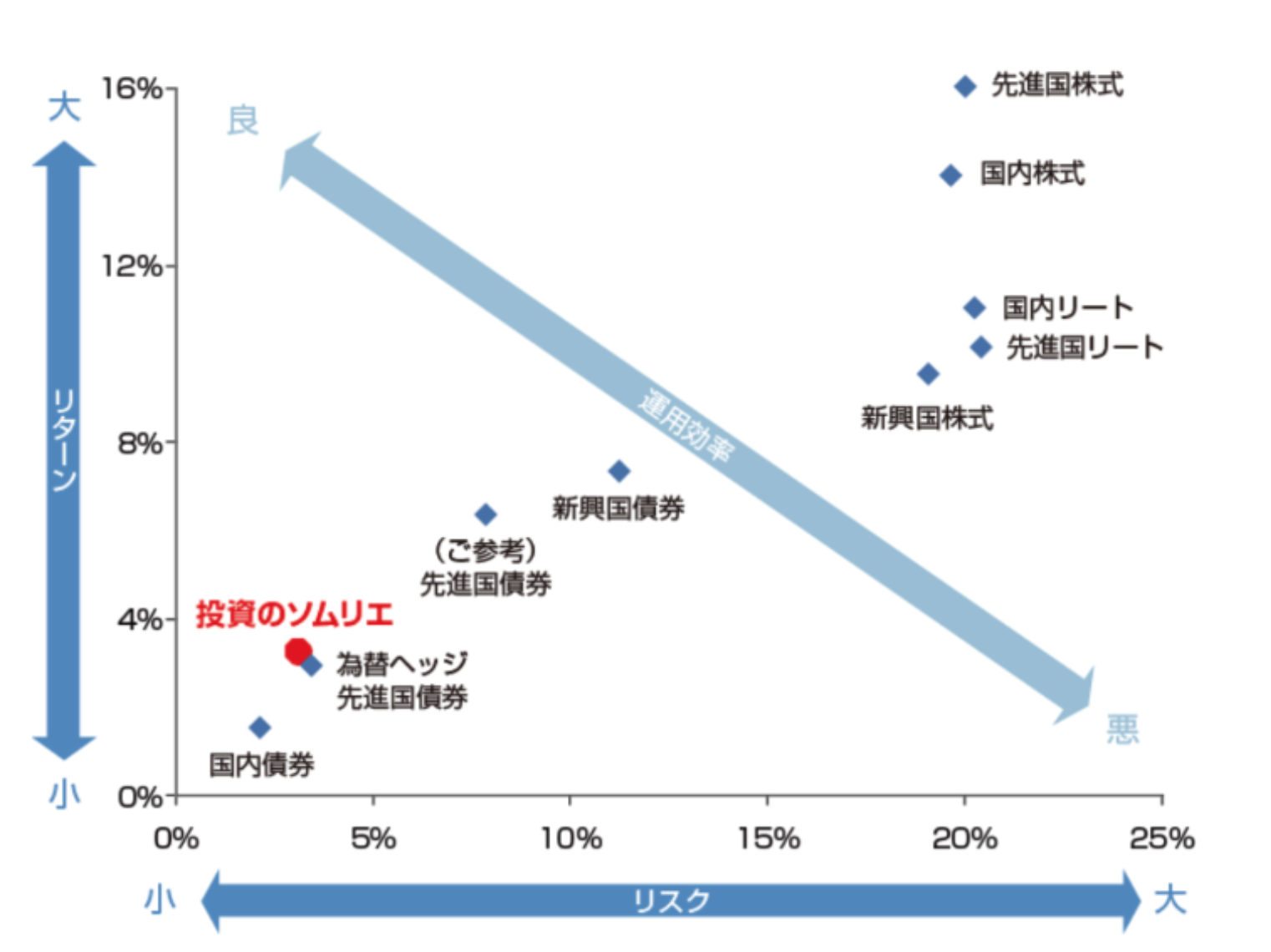

実際、投資のソムリエは以下の通りリスクを約4%に抑えています。一方リターンは3%台と非常に低いのですが。。

リターンについては追って詳細を追っていきます。

投資のソムリエのリスクリターン

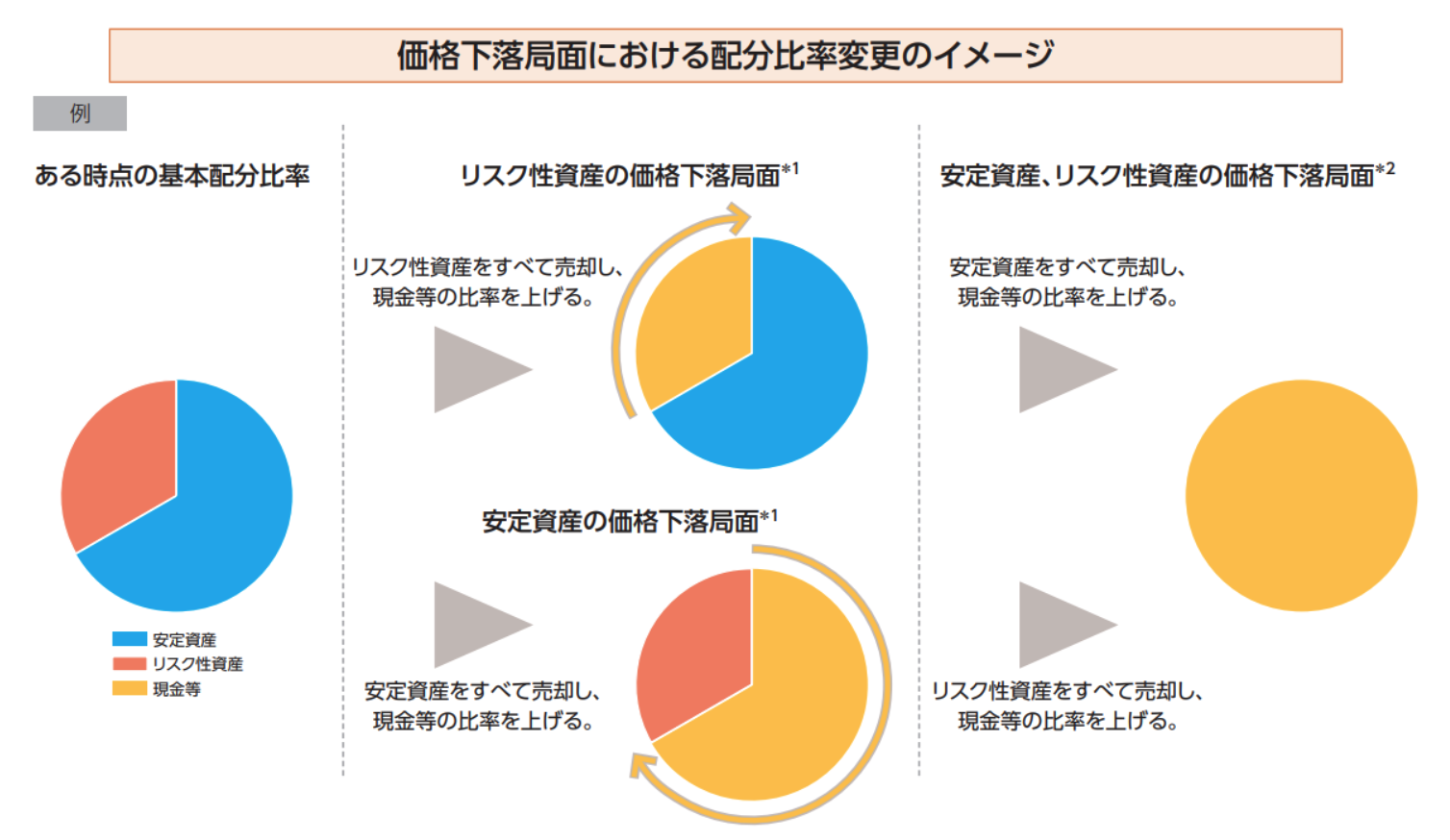

相場環境の応じて組み換えを適宜行いポートフォリオの最適化を図っている

投資のソムリエは各資産のポートフォリオに占める配分を決めているのですが、毎月比率を見直しています。

安定資産が下落する局面ではリスク性資産の比率を増やして、反対にリスク性資産が下落する局面では安定資産を増やすというように組み換えています。

また、両方とも落ちる局面では現金比率を高めるとしています。

まあ、実際されができたら苦労しないんですがね。あくまで上記は理想論です。今、どの資産が下落する局面か分かるのは神だけです。

この機動的配分戦略はあまり過度な期待を抱かない方がよいでしょう。

現在のポートフォリオ構成

現在2024年10月末時点での投資のソムリエのポートフォリオ構成は以下となっています。

| 資産 | 2024年10月末 | |

| 安定資産 | 国内債券 | 28.60% |

| 為替ヘッジ先進国債券 | 16.50% | |

| リスク性資産 | 新興国債券 | 4.70% |

| 国内株式 | 5.30% | |

| 先進国株式 | 12.40% | |

| 新興国株式 | 1.60% | |

| 国内リート | 0.80% | |

| 先進国リート | 1.60% | |

| 現金 | 28.50% | |

ちなみに2022年12月末時点からの推移は以下となります。2022年年初から先進国債券の比率が減っていましたが、徐々に比率を上げています。

また、一時的に国内債券の比率を2023年3月末に0%にしているのも趣深いですね。なんと現金が54%です。怯えすぎではないかと思うのですが、植田総裁就任で金融政策変更により日本の国債が暴落することを懸念したための施策だったのでしょう。

| 資産 | 2024年10月 | 2024年6月 | 2024年2月 | 2024年1月 | 2023年9月 | 2023年6月 | 2023年3月 | 2022年12月 | |

| 安定資産 | 国内債券 | 28.60% | 15.00% | 27.30% | 27.00% | 29.60% | 28.00% | 0.00% | 42.00% |

| 為替ヘッジ先進国債券 | 16.50% | 19.70% | 11.90% | 23.00% | 12.90% | 30.50% | 25.60% | 16.50% | |

| リスク性資産 | 新興国債券 | 4.70% | 7.70% | 7.10% | 7.00% | 3.80% | 7.00% | 4.00% | 6.50% |

| 国内株式 | 5.30% | 11.30% | 9.20% | 9.00% | 3.00% | 6.00% | 3.10% | 3.50% | |

| 先進国株式 | 12.40% | 20.80% | 18.40% | 18.00% | 9.40% | 13.00% | 5.40% | 5.50% | |

| 新興国株式 | 1.60% | 2.10% | 2.00% | 2.50% | 1.30% | 4.50% | 2.40% | 6.00% | |

| 国内リート | 0.80% | 2.00% | 2.90% | 3.50% | 2.00% | 4.00% | 2.30% | 6.00% | |

| 先進国リート | 1.60% | 2.10% | 3.00% | 3.00% | 1.70% | 3.00% | 2.30% | 2.50% | |

| 現金 | 28.50% | 19.30% | 18.30% | 7.00% | 36.10% | 4.00% | 54.70% | 10.00% |

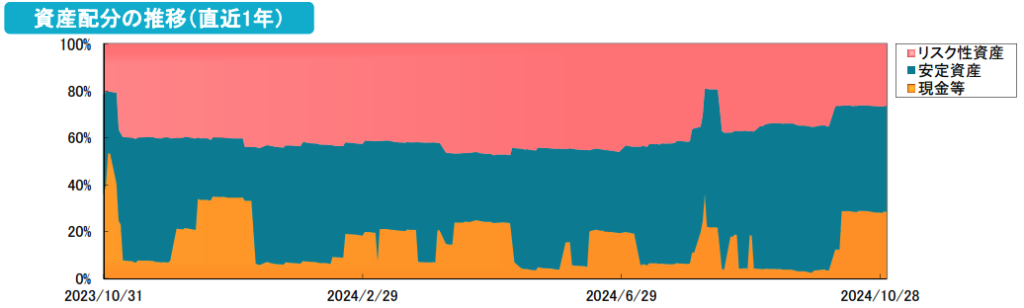

大きな分類としての推移は以下となります。2022年後半から現金比率を大きく高めましたが2023年の3月以降に現金資産の比率をさげています。

リスク性資産の比率は大きな変動はないので、主に国内債券と先進国債券の比率を調整していることが読み取れます。

とはいえ2022年の債券価格下落により、リターンは明らかに得られていませんし基準価額が下落する大きな要因になっています。

直近は現金比率を増やして債券のポジションを減らしています。今後、景気後退が発生することが見込まれているのに対して、投資のソムリエは全く反対方向のポートフォリオを構築しています。不況は来ないという判断をしているのですね。

投資のソムリエのリターンは魅力的?

リスク回避的な運用であることはわかりましたが、重要なのはリターンです。結局、資産が増えていなければ投資をしている意味がないですからね。

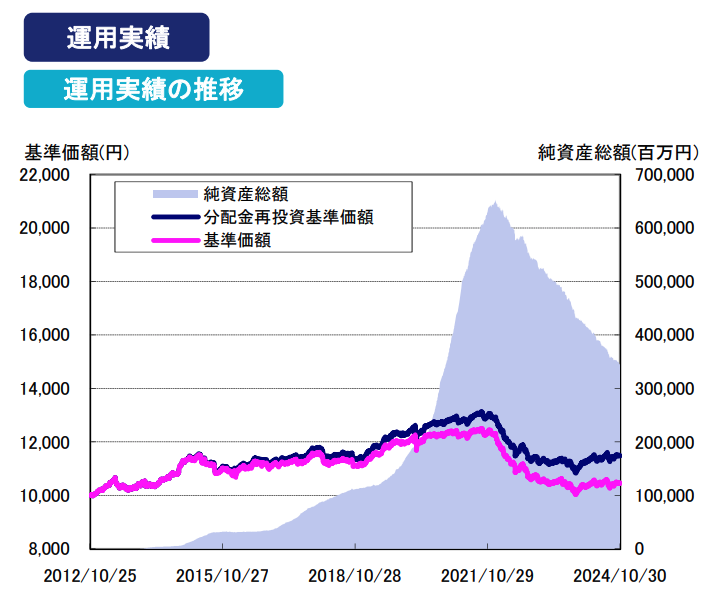

以下は設定来の投資のソムリエの基準価格の推移です。

この好調な相場が続いた2012年から2023年で基準価格が3.5%しか上昇していないのは由々しい事態ですね。

データでみると以下の通りとなります。2021年末から最悪の局面を迎えています。

| 1年 | 3年(年率) | 5年(年率) | 10年(年率) | |

| トータルリターン | 3.75% | -3.83% | -1.42% | 0.19% |

ここ10年でリターンは年率0.19%ですから、10年間保有していた投資家にどう説明するのでしょうか・・・。

| 1-3月期 | 4-6月期 | 7-9月期 | 10-12月期 | 1-12月期 | |

| 2023年 | -0.02% | 1.47% | -2.65% | 1.72% | 0.46% |

| 2022年 | -5.97% | -4.62% | -1.70% | -1.48% | -13.14% |

| 2021年 | -0.44% | 0.90% | 0.09% | -0.22% | 0.34% |

| 2020年 | 0.35% | 2.21% | 0.53% | 1.22% | 4.36% |

| 2019年 | 4.05% | 1.62% | 2.42% | -0.18% | 8.10% |

投資のソムリエの標準偏差を元に今後1年のリターンを確率毎に予測すると以下となります。

平均リターンから0.98%±3.47%×2(=▲5.96%〜7.92%)に収まる確率が約95%

平均リターンから0.98%±3.47%×3(=▲9.33%〜11.39%)に収まる確率が約99.7%

最大損失が9%程度と低く抑えられる反面、残念ながら最高でも10%、殆どは良くても5%以内のリターンに収まることが示されています。

しかし、平均リターンの0.98%はもはや投資している意味がないレベルですよね。インフレにすら大きく負けてしまいます。

もっと意味のある、マーケットに大きく左右されない堅実な投資先を探すべきではないでしょうか。

以下では暴落を回避しながら安定して20%近いリターンを狙える投資先について紹介していますので参考にしていただければと思います。

eMAXISバランス(8資産均等型)とリターンを比較

投資のソムリエは様々な資産を組み入れているバランスファンドです。

ですので、同じく様々な資産に分散して投資しているeMAXISバランス(8資産均等型)と比較していきたいと思います

eMAXISバランス(8資産均等型)は投資のソムリエと同じ8資産を均等に組み入れています。

eMAXISバランス(8資産均等型)のポートフォリオ

組み入れ比率が違うのが「投資のソムリエ」との違いですね。

定期的にリバランスを行うことでポートフォリオの比率を調整しています。

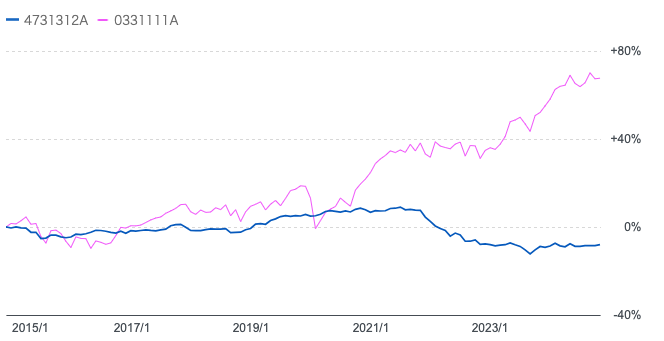

eMAXISバランス(8資産均等型)と投資のソムリエのリターンを比較したものが以下となります。

青:投資のソムリエ

赤:eMAXISバランス(8資産均等型)

過去3年でみると投資のソムリエは酷い内容ですね。

結果的に、どの年数で見ても投資のソムリエをeMAXISバランス(8資産均等型)が圧倒しています。

ただeMAXISバランス(8資産均等型)はコロナショックのような局面で脆弱性を発揮しています。

配当金生活を目指してSPYDへ投資するのはおすすめしない?配当利回りの推移を含めて徹底解説!

一長一短はありますが長期的な資産形成を考えるのであれば、この2つであればeMAXISバランス(8資産均等型)の方が合理的ですね。

近年の下落理由と2024年以降の今後の見通しとは?投資のソムリエは売り時?

では、2024年以降の今後の見通しについて見ていきたいと思います。現在のポートフォリオをもう一度見てみましょう。

| 資産 | 2024年10月 | 2024年6月 | 2024年2月 | 2024年1月 | 2023年9月 | 2023年6月 | 2023年3月 | 2022年12月 | |

| 安定資産 | 国内債券 | 28.60% | 15.00% | 27.30% | 27.00% | 29.60% | 28.00% | 0.00% | 42.00% |

| 為替ヘッジ先進国債券 | 16.50% | 19.70% | 11.90% | 23.00% | 12.90% | 30.50% | 25.60% | 16.50% | |

| リスク性資産 | 新興国債券 | 4.70% | 7.70% | 7.10% | 7.00% | 3.80% | 7.00% | 4.00% | 6.50% |

| 国内株式 | 5.30% | 11.30% | 9.20% | 9.00% | 3.00% | 6.00% | 3.10% | 3.50% | |

| 先進国株式 | 12.40% | 20.80% | 18.40% | 18.00% | 9.40% | 13.00% | 5.40% | 5.50% | |

| 新興国株式 | 1.60% | 2.10% | 2.00% | 2.50% | 1.30% | 4.50% | 2.40% | 6.00% | |

| 国内リート | 0.80% | 2.00% | 2.90% | 3.50% | 2.00% | 4.00% | 2.30% | 6.00% | |

| 先進国リート | 1.60% | 2.10% | 3.00% | 3.00% | 1.70% | 3.00% | 2.30% | 2.50% | |

| 現金 | 28.50% | 19.30% | 18.30% | 7.00% | 36.10% | 4.00% | 54.70% | 10.00% |

最も大きなポーションは国内債券となっています。

債券価格というのは金利が低下するにつれて価格が上昇します。反対に金利が上昇するにつれて価格は下落します。

2024年3月にマイナス金利が撤廃され、イールドカーブコントロールが撤廃されました。いよいよ日銀も引き締めに動きだしたのです。

つまり、日本の債券金利が上昇をはじめるということですね。そのような中で最大ポーションを投資しているので懸念されるところです。

そして、二番目に大きなポーションを占めている株式(先進国株式+国内株式)についても懸念されます。米国をはじめとして長引く高インフレと高金利によって景気後退の足音が迫ってきています。

そうなると2023年末にポジションを増やした株式やリートに大きな痛手を被ることになります。

今後も「投資のソムリエ」は厳しい状況が続くことが想定されます。

まとめと更に良い選択肢について

投資のソムリエは国内と海外の債券、株式、REITを組み合わせてポートフォリオを組成しています。

各資産の組み入れ比率は流動的に調整しています。

価格の変動幅を表すリスクは4%以内に収めていますが、その代わりリターンはマイナスと非常に低くなっています。

同じバランスファンドのeMAXISバランス(8資産均等型)はリターンは投資のソムリエよりは高いですが、代わりに暴落耐性が低くなっています。

投資のソムリエの買い時は一生きそうにありません。なぜならば安全重視のファンドの割に元本割れも近いところまで来ているからです。

他に良い選択肢はいくらでもあります。

以下では筆者が投資している運用以来一度も年ベースでマイナス成績を出さず、年平均20%以上のリターンを出しているファンドを含めて紹介しています。