2024年に入り一時ドル円は160円に到達しました。その後為替介入が実施され150円台で推移しています。

皆さんの中には長期的にドル円がどうなっていくのか気になっている方も多いかと思います。

筆者としては長期的なファンダメンタルの変化によってドル円は200円に向けて、さらに200円を超えて円安になっていくと考えています。

今回は今後も円安が進んでいく理由と、対策について詳しくお伝えしていきたいと思います。

参考

スパコンSEが効率的投資で一家セミリタイアするブログ:投資のリターンを0.01%でも上げるための情報を紹介しつつ、子持ち夫婦がインデックス投資”だけ”でセミリタイアするまでの過程を公開

Contents

最近の円安進行の要因は日米金利差の拡大

まず、直近のドル円の上昇の理由についてお伝えしていきます。

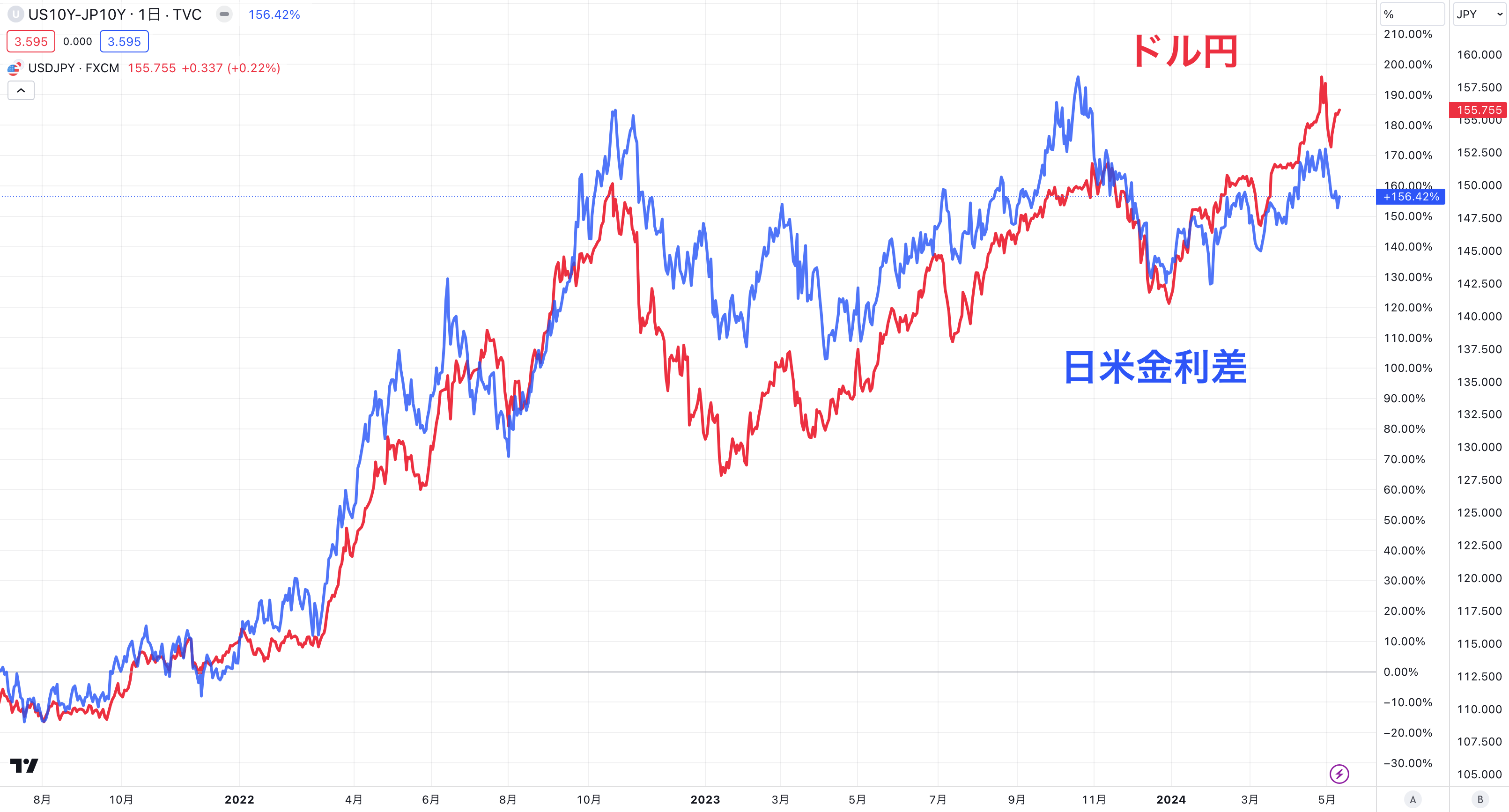

直近のドル円の上昇は巷でも言われている通り日米金利差の拡大によるものです。

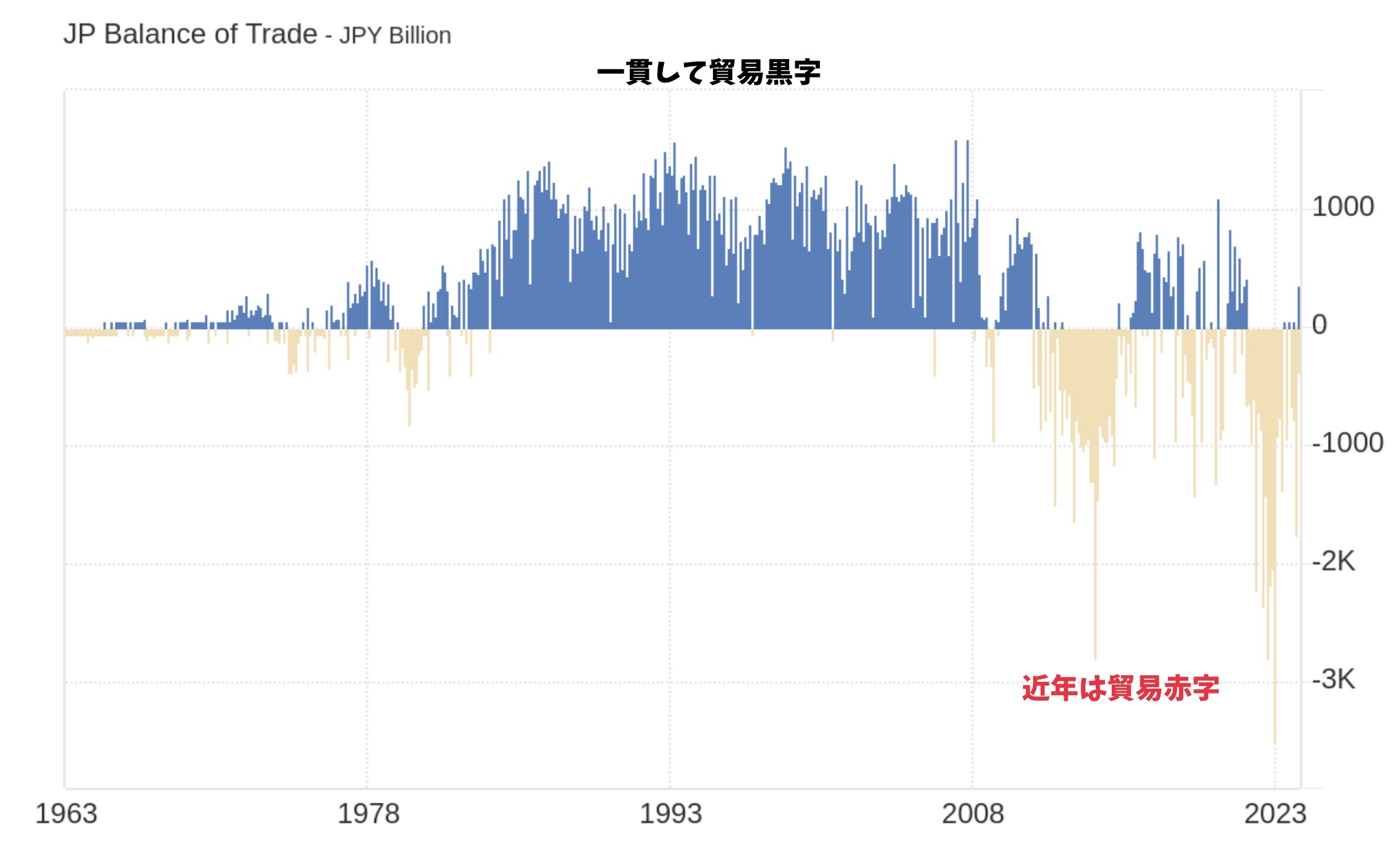

以下の通りほぼほぼ連動していますね。以下図は米国の10年債金利から日本の10年債金利を差し引いたものです。

ドル円は日米金利差に連動して上昇

金利が高い通貨を保有して、その国のMMFや国債に投資することで高い利息を得られるので魅力が高まっているわけです。

FXをしている方であれば、わかりやすいですね。ドル円を買っていれば毎日スワップポイントを受け取れますからね。

あのスワップポイントこそが日米の金利です。

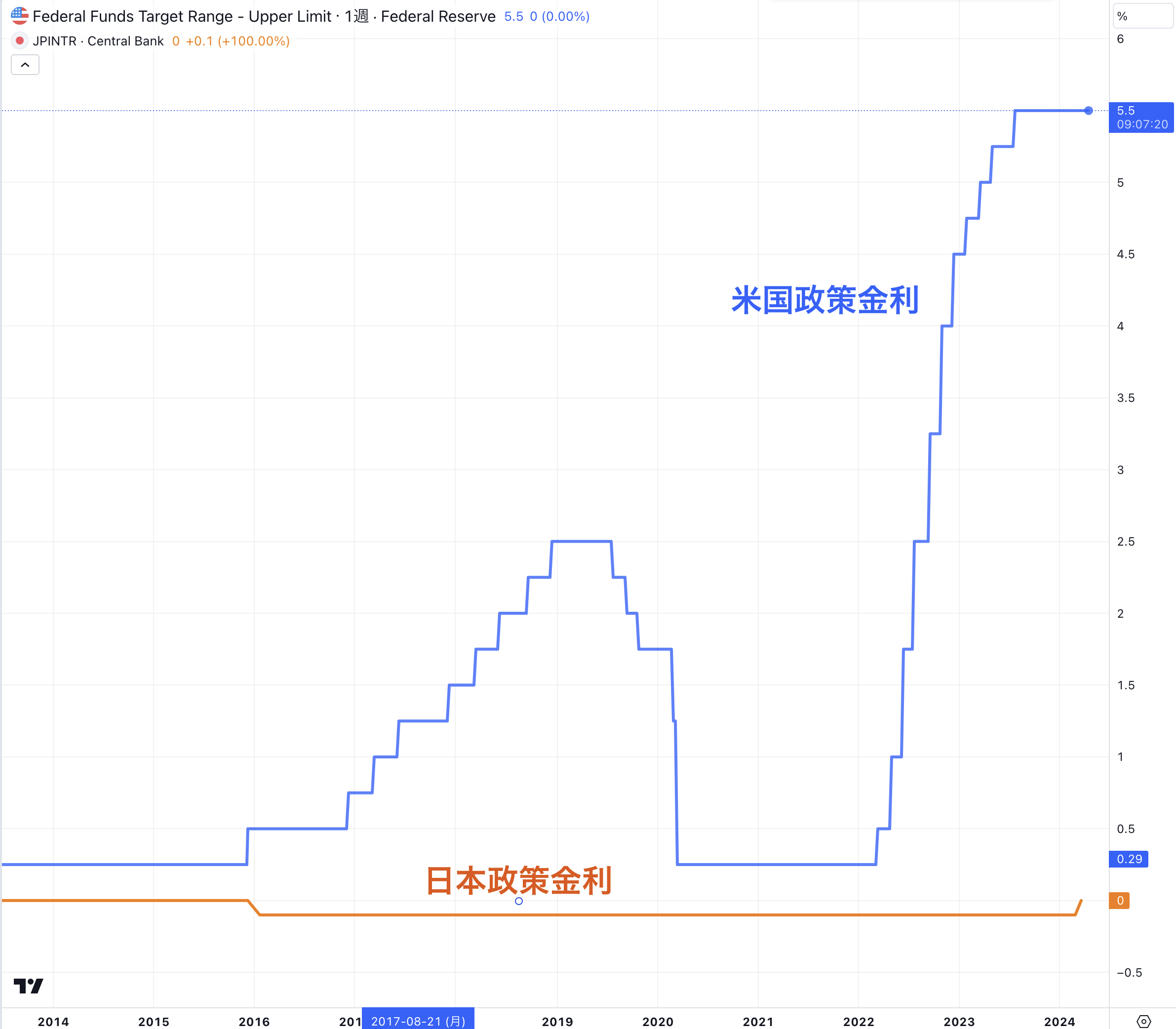

パンデミック期のばらまきによって米国で強烈なインフレが発生したことで、米国は金利を引き上げていきました。

一方、日本は景気自体が弱いのでインフレに対応するために利上げができず、マイナス金利を解除するレベルにとどまっています。

結果的に日米の政策金利は大きく拡大していき日米金利差の拡大を招きました。

日本と米国の政策金利の差

では今後、日米金利差はどうなっていくでしょうか?

また、肝心のドル円はどうなっていくのかという点についてお伝えしていきます。

今後の日米金利差がたどる2つの可能性

可能性①:このままインフレが再燃して日米金利差が拡大

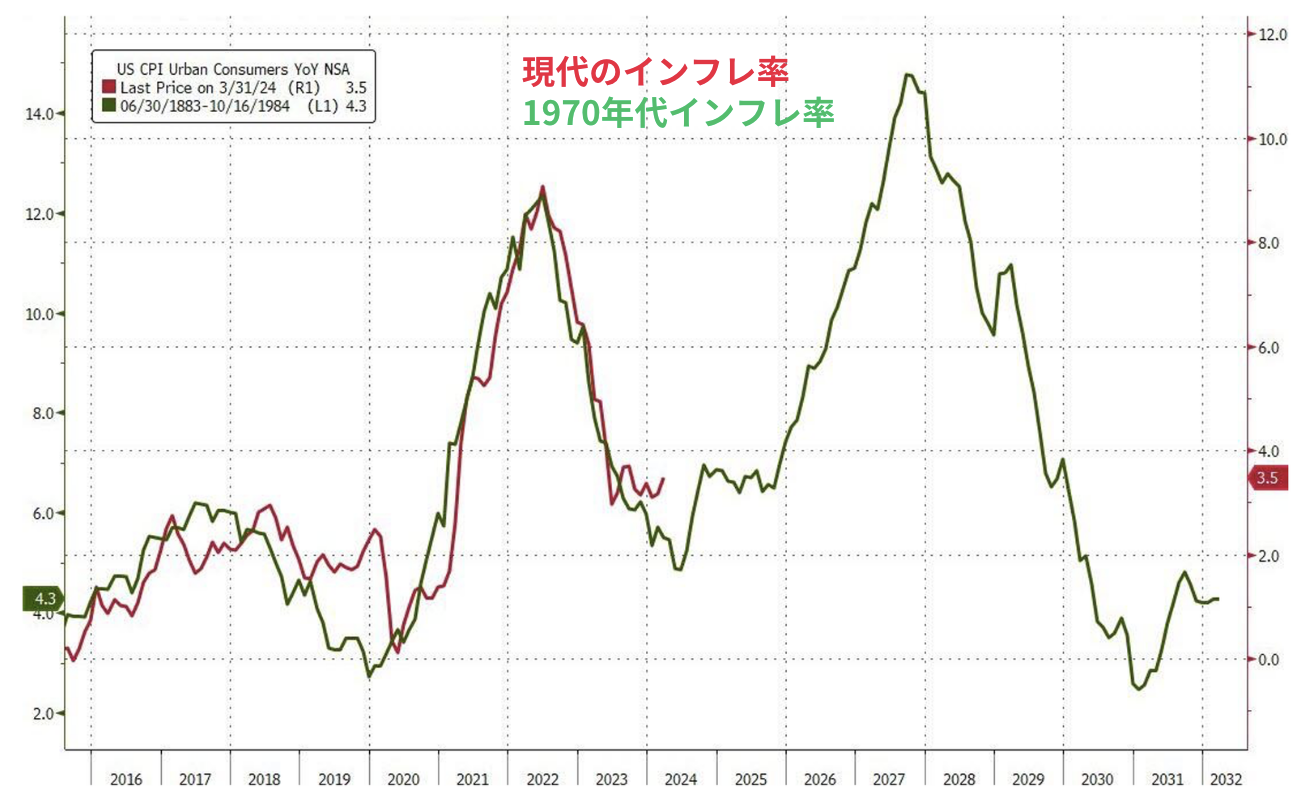

高インフレというのは一度発生すると何波にもわたって到来することは歴史が証明しています。

1970年代は3回にわたってインフレが発生しました。現在も同じような推移を辿っています。

現在のインフレ率は1970年代のインフレ率と酷似

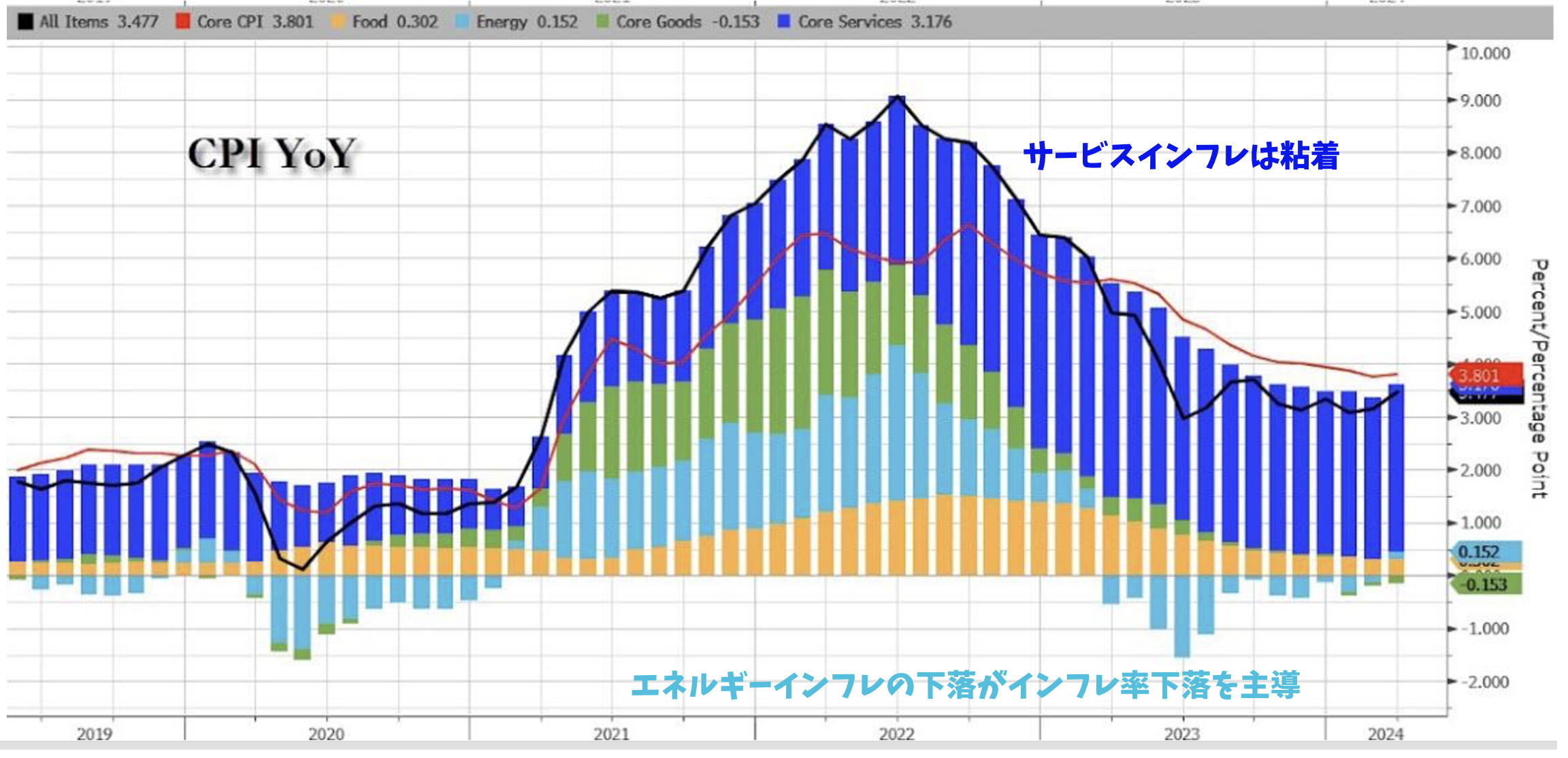

そして、インフレ再燃の火種は既に燻っています。以下はインフレ率の推移を要素毎に分解したものです。

2023年はエネルギー価格や食品価格の下落によってインフレ率が低下してきました。

しかし、サービスインフレは粘着しており、むしろ反発気味になっています。

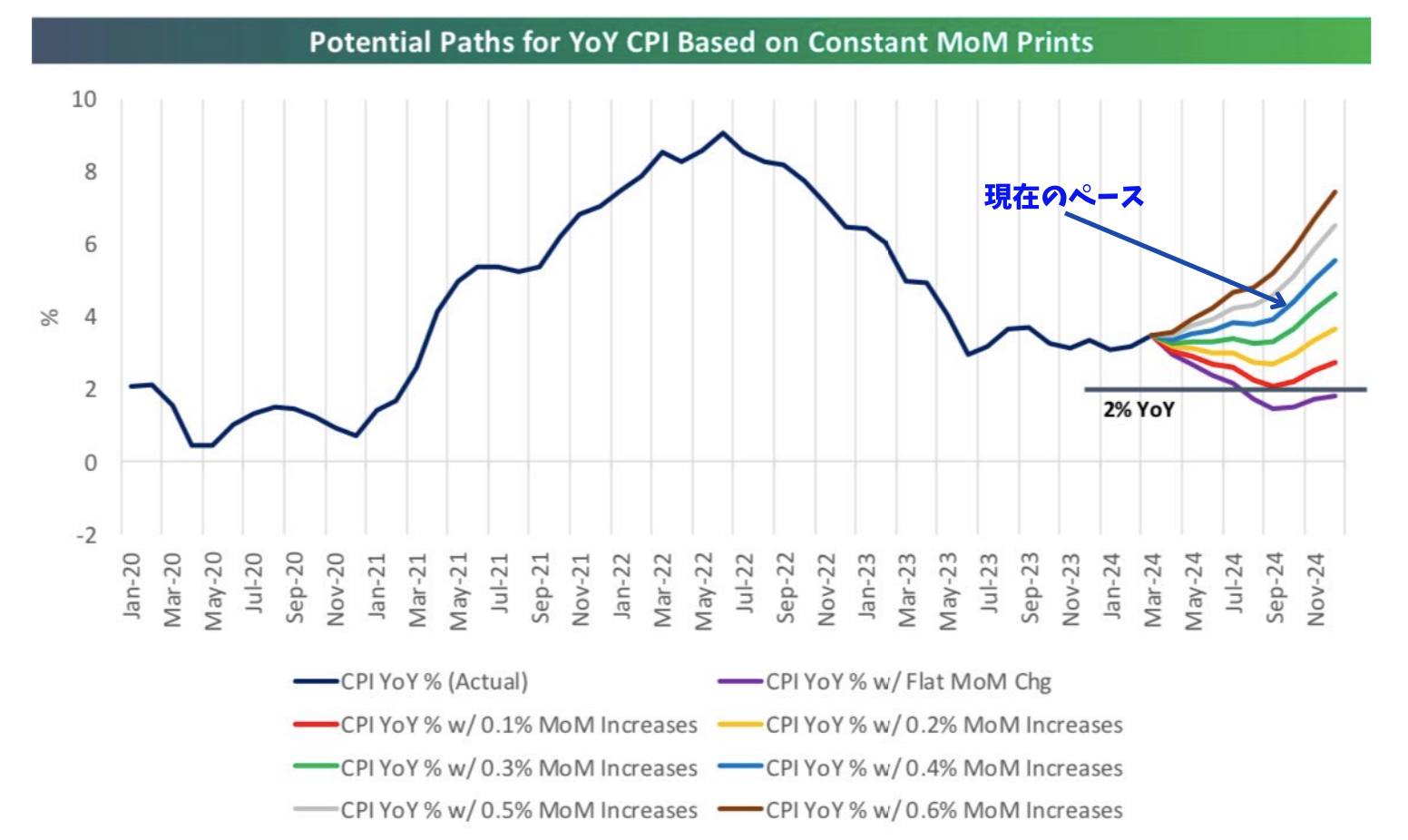

そして、今後はインフレが再燃しやすい環境が整っています。理由は直近半年の月間インフレ率が高くなってきているからです。

現在のペースでインフレが進んだとしても5%程度のインフレ率には舞い戻ってきます。

現在のペースでインフレは再燃

更にエネルギー価格が上昇していくと本格的にインフレが再燃となり、再び金利差が拡大しドル円も上昇していきます。

可能性②:景気後退から金融緩和再開でインフレ再燃

一方、インフレ再燃の前に景気後退が訪れるというシナリオもあります。徐々に雇用指標なども弱くなってきてますからね。

景気が減速となるとFRBは金融緩和を実施する必要がでてきます。つまり金利を引き下げて、なおかつ量的緩和(QE)を再開するということですね。

ここで問題があります。そもそも、なぜ高いインフレが発生したのかということです。

利下げと量的緩和の組み合わせが極限までいきすぎた結果、インフレが発生したのです。

先ほどお伝えした通り、サービスインフレがいまだに粘着している状況で金融緩和を再開してしまうと、今度こそ止められないインフレが発生する可能性があります。

つまり、一時的に日米金利差は縮小するかもしれませんが、少し時差をおいてインフレ再燃により日米金利差は拡大していきます。

つまり、いずれの経路でも時期は違えど日米金利差は拡大していくことになります。

長期的にドル高円安がすすんでいくパラダイムシフトが起きている

日米金利差というのはあくまで短期的な要因でしかありません。長期的にはもっと重要な要因が作用してきます。

まずはニクソンショックにより固定相場制が崩れた1971年以降の長期的なドル円の推移をご覧ください。

ドル円の超長期の推移

1971年に360円だったドル円は上下に変動しながら長期的に下落を続けて東日本大震災の時に70円台まで円高が進行していきました。

この短期的な上下の動きは金利差などの影響が大きいですが、長期的な流れに大きな影響を及ぼすのが資本流出入です。

1970年代からはまさに高度経済成長期で日本が世界の工場だった時期です。

日本から世界に様々な製品を輸出して外貨を稼いで行きました。以下は日本の貿易収支の推移です。

ドル円が下落しつづけた時は常に貿易で稼いでいたのです。その稼いだドルを国内に引き戻す時に円転していく需要が強く円高が進んで行きました。

しかし、2010年頃から 貿易収支は赤字に転落しております。これには以下の要因が考えられます。

- 輸出企業が海外の生産拠点を移している

- エネルギー価格が高騰している

- 原発停止によってエネルギーの輸入量が増加

そのほかにGoogle、Amazon、Facebook、Microsoft、Appleなどの広告費やクラウドプラットフォームへの支払いも膨大になってきています。

これはサービス収支に含まれます。このサービス収支の赤字は今後も増大していくことが見込まれます。

このように実需として貿易収支とサービス収支が赤字に転落していることが中長期的に円安に進んでいく推進力となっています。

資産を防衛しながら増やす方法とは?

では、短期的には難しい局面なるも長期的にドル円が上昇していく中で、どのように資産を貿易していくのがよいでしょうか?

代表的な方法についてお伝えします。

FXでドル円を買う

まずシンプルにドルを購入する方法が考えられますね。

ドルを購入する手段として最も効率がよいのがFXです。トレードとしてではなくドルを積立する感覚で定期的にドル円を購入していくのが対策として考えられます。

FXの優位点を簡単にまとめると以下となります。

- ドル建預金やドル建MMFより高い利回り

- レバレッジをかけることで資金拘束が少ない

- いつでも随時に売買できる手軽さ

なにより高いスワップを受け取れることが大きな魅力ですね。

以下では参考になるFXサイトについて取り上げていますので参考にしてくださいね。

参考

WOZmedia:【2024年最新版】海外FXおすすめ比較ランキングTOP20

ゲムゲムのFXおすすめ比較ガイド:海外FXや自動売買EAについて紹介しているサイトです。

資本政策ガイド:FX投資入門2024年最新【初心者向けにFX投資方法やおすすめ口座を徹底解剖】

クリプトノート:FXとは?【初心者向けにFX投資のすべてを完全網羅】

稼ぐ!海外FX:「稼ぐ!海外FX」は初心者さんが稼げるようになるまでを徹底サポート!おすすめ海外FX会社から登録方法・稼ぎ方のノウハウまで一番分かりやすく解説しています。

Song合同会社:株式投資、海外投資、FXなどの金融情報について、「初めての方でも理解しやすい」情報を発信するメディアを運営しています。

FX比較の為替比較プラス:充実したデータでの外国為替証拠金取引事業者の比較をするなら為替比較プラスでどうぞ。

ROBO COPY:ROBO COPYは自動売買専用のコピートレードプラットフォームです

ラオスJDB銀行口座開設サポート:BKSは、ラオスJDB銀行口座開設サポートをしています。海外で口座開設をお考えの方は、ぜひ参考にしてください。

海外FXふぁんくらぶ:FANCLUBは「すべてのトレーダーが公平にトレードできる業界を創る」という理念のもと、トレーダー自身が取引インフラを構築できる分散型自立組織を目指しています

FXタウン:「FXタウン」は、株式会社KROが運営する海外FXの総合情報サイトです。

現役のプロトレーダーのみで構成された編集部が、トレードの知識やおすすめの海外FX業者の情報を発信しています。

海外FX View:海外FXに関する最新情報を幅広く発信するFX-

通貨自体の暴落をヘッジするために「株式」「金」「仮想通貨」を購入する、「太陽光発電」も注目

円安が進むということは、あくまで円がドルに対して減価していることをしめしているに過ぎません。

しかし、肝心のドル自体も価値が大幅に下落しています。

インフレというのはモノやサービスの価格が上昇することを意味しますが、換言すると通貨の価値が下落することを意味しますからね。

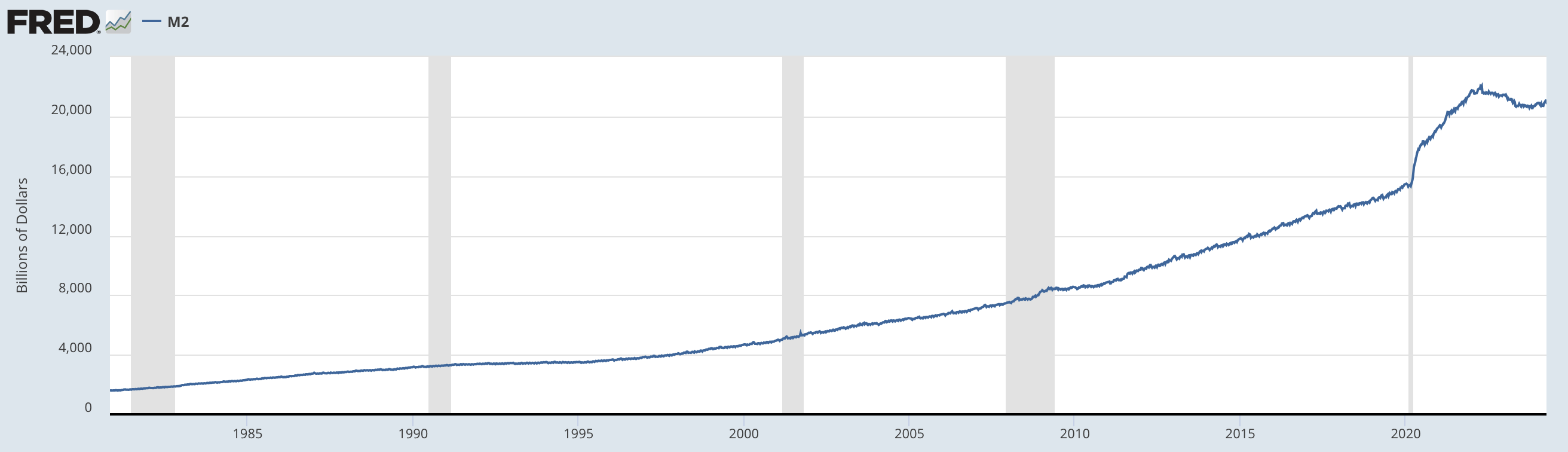

実際、以下は米国で出回っているドルの総量をあらわすM2ですが、上昇の一途をたどっていますね。

世の中、多くなるものは価値が低下していきます。希少性がなくなっていきますからね。

ニクソンショック以降、ドルを含めてあらゆる通貨は金と交換することができなくなりました。

それ以降、通貨の増発をつづけ通貨の価値は減少の一途を辿っているのです。

このような場合に選択肢となるのは3つです。

1つ目は株式です。インフレにより企業は売上が増加し利益も増加するので株価は上昇していきます。

ただ、短期的には金利上昇により下落する可能性も十分あります。

参考サイト

「資産運用は分散投資も重要です。

参考サイト:

「高級賃貸バイブル」:東京の高級賃貸物件を専門に取り扱う不動産サイト。

物件の検索は、地域や沿線、人気エリアごとに絞り込みが可能で、ブランドマンションやタワーマンション、新築物件といったカテゴリでも探すことが可能。また、人気シリーズのマンションや特選物件が多数紹介されており、ユーザーのニーズに合わせた豊富な選択肢を提供。

キャッシュバックや仲介手数料無料のキャンペーンも提供。

底地・再建築不可・市街化調整区域・共有持分・

一棟収益物件の買取 URUHOME

URUHOMEを運営するドリームプランニングは底地・再建築不可・市街化調整区域・共有持分の他、一棟マンション・一棟ビル・一棟アパート・ ホテルなどの収益不動産を買取をしている不動産会社です。日本全国で不動産の買取をしており、買取から再生、 販売まで全て自社で行うため高値買取が可能です。100万円以下のものから、 100億円位まで幅広い価格帯の物件の買取に対応しています。 お困りの不動産があれば、

ドリームプランニングに相談してみましょう。

2つ目は金です。金は金で変わらないの価値が固定化されます。そのため、価値が減少する通貨と相対的に比較すると金の価格も上昇していきます。

実際、金は1971年のニクソンショック以降、株式と同等のレベルで上昇しています。

戦争などの危機的状況では、ゴールドや株式(株価指数)が急激に上昇することがあります。このような局面で売買を行うと、インフレ対策に加えて資産の大幅な増加を狙うことが可能です。市場の変化に迅速に対応し、適切なタイミングでの取引を見極めることが、資産を増やすための重要なポイントとなります。

関連サイト

買取バリュー:「金買取おすすめ業者を比較!金買取ならどこがいい?」

Gold Plaza:貴金属買取は専門業者のゴールドプラザがおすすめです

買取本舗七福神:金やプラチナなどの貴金属の買取査定をおこなっています。

今年、新NISAを始めた人の日記:金(ゴールド)とドル円は逆相関?

まねきや:金・宝石・ブランド買取なら高価買取専門店「まねきや」へ

3つ目は仮想通貨です。仮想通貨は通貨のように無制限に増殖を防ぐ仕組みが整えられているので、通貨に対しての価値は高まっていきます。

ちなみにビットコインの発行枚数は2100万枚と定められている変更することができないことが価値を高めています。

近年はデジタルゴールドとして金よりも仮想通貨に流れていく傾向があります。実際、以下の通り値動きは激しいですが、上昇率は株式や金を大きく凌ぐ勢いとなっています。

仮想通貨に関しては以下のサイトが参考になりますので参考にしてみてください。

参考

「JianCoin」

JinaCoinは、日本市場における主要な暗号通貨(

「BITNAVI」

BITNAVIは海外の仮想通貨情報サイト。

「TSUCKY BLOG」

TSUCKY BLOGは管理人のTSUCLYが仮想通貨関連の情報を発信されています。

「もにゅらのクリプト部屋」

2017年から暗号資産投資を開始している管理人が暗号通貨に関する情報を発信されています。

主にNFTゲーム、仮想通貨などのコンテンツを楽しく紹介しています!

株式投資や仮想通貨、NFTに関する情報を提供するブログです。初心者でもわかりやすい解説を通じて、仮想通貨投資やNFT投資の第一歩をサポートし、成功へと導きます。また、ミームコインの魅力や具体的な取引所の紹介なども行っており、資産運用に関する実践的なノウハウを発信しています。

太陽光発電も見逃せないポイントです。

自宅に太陽光発電を設置することは、将来の電気料金の値上がりに対抗するための有効な手段です。太陽光発電を活用することで、長期にわたって必要な電力を確保し、自己消費することができるため、電気料金の上昇が家計に与える影響を抑えることができます。

特に、インフレによる電力コストの上昇時にも、太陽光発電によって安定した電力を得ることができ、経済的なメリットが大きいだけでなく、環境面でも効果があります。

まとめ

今回のポイントをまとめると以下となります。

- 直近のドル円の上昇は日米金利差の拡大

- 今後はインフレ再燃または景気後退からのインフレ再燃のどちらかになる可能性が高い

- インフレ再燃となると日米金利差拡大でドル円は上昇する

- 長期的なトレンドを決定づけるのは金利差ではなく資本流出

- 1971年以降貿易収支の黒字が円高に導いて行った

- 2010年代から貿易赤字になっていき円安トレンドが定着している

- 対策としてはドル円上昇を狙ってFXを活用するか

- 株、金、仮想通貨を保有するのも通貨価値下落の根本的なヘッジになる