近年の株高や不動産価格の上昇などを経て、資産が1億円を超えた人も少なくないでしょう。

筆者自身も30代中盤で2億円に到達し、少しは安心感ある水準に到達したのかななどと考えてしまいます。

しかし、まだまだ東京都心で暮らしつつ、子供二人の学費などを考えると、余裕はありません。

ただ、筆者の価値観でまだまだ足りないという状況ですので、ライフスタイルによっては1〜1.5億円程度でも問題ないのかもしれません。

今回は老後資金について、1〜1.5億円程度あればどのような生活レベルになるのかを考えていきたいと思います。

基本的には資産が1億円以上の方は50歳以降のパターンが、また退職金を受け取った時点で到達という方が多いと思います。

そのため、子供の学費などはこれ以上かからない設定で考えていきます。

Contents

老後費用を計算!夫婦で生活費はどれくらい?

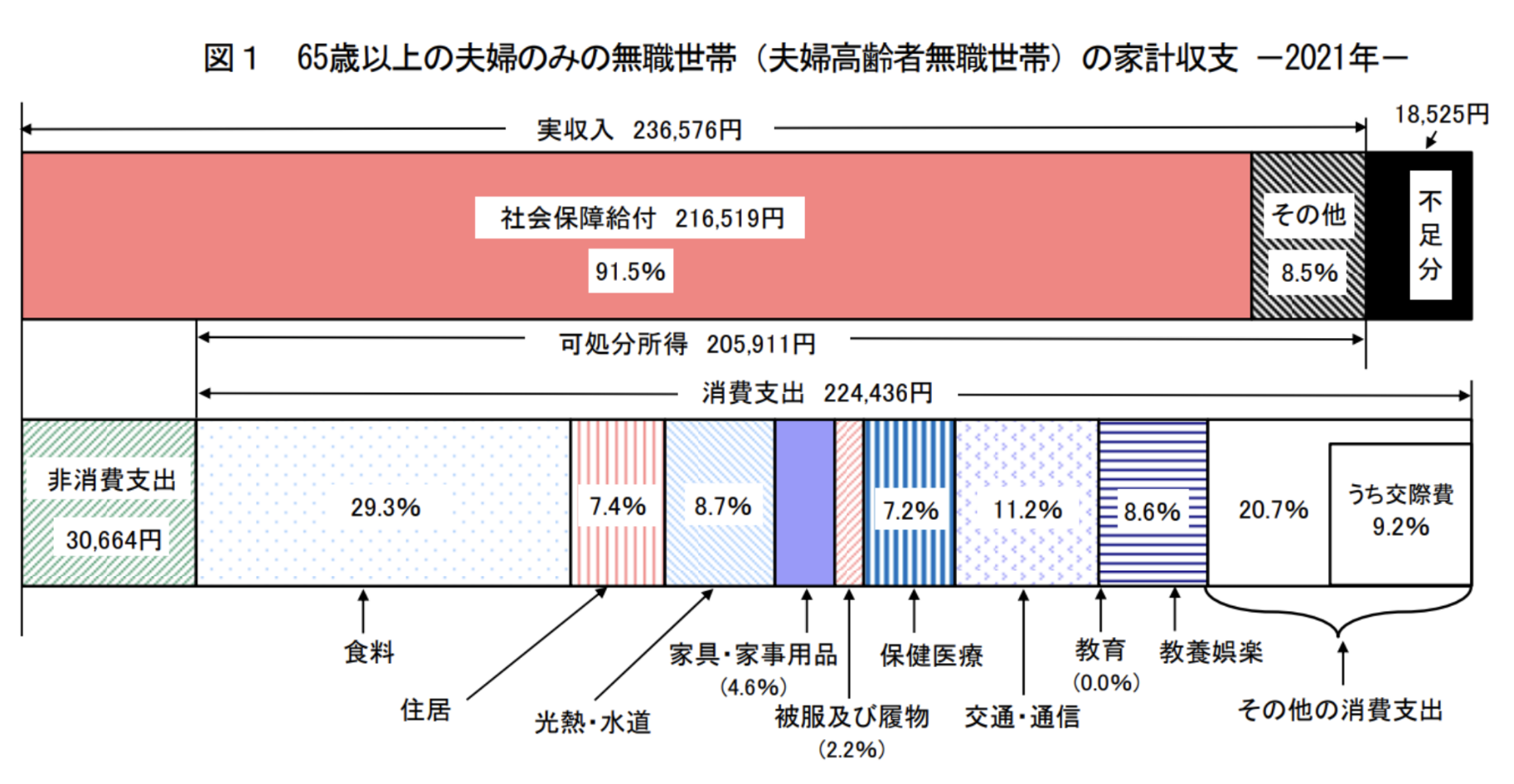

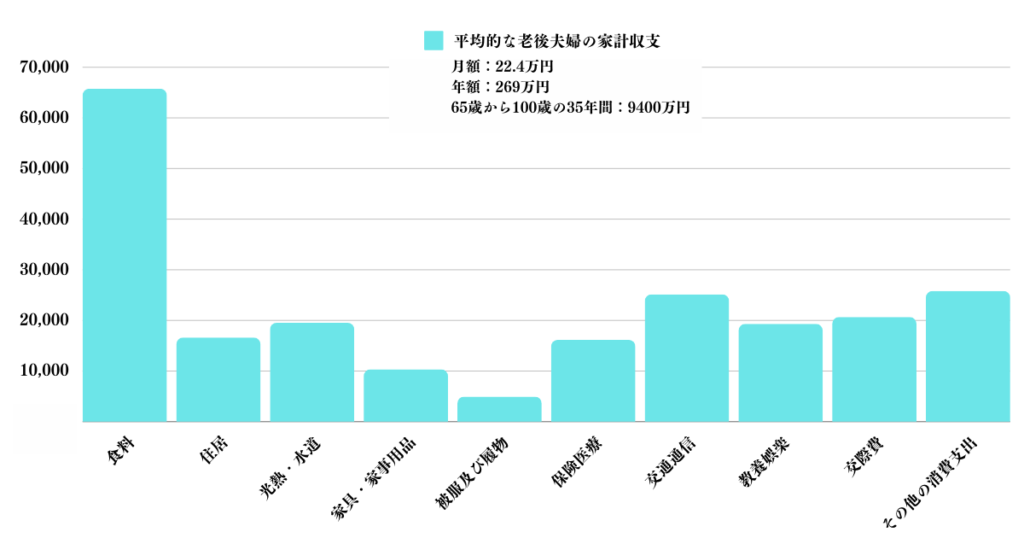

65歳以上の夫婦のみの無職世帯の家計収支は以下となっています。

年額、100歳まで生きると仮定した場合の35年分の合計生活費は以下です。

| 項目 | 平均家計収支 |

| 食料 | 65,760 |

| 住居 | 16,608 |

| 光熱・水道 | 19,526 |

| 家具・家事用品 | 10,324 |

| 被服及び履物 | 4,938 |

| 保険医療 | 16,159 |

| 交通通信 | 25,137 |

| 教養娯楽 | 19,301 |

| 交際費 | 20,648 |

| その他の消費支出 | 25,810 |

| 合計(月額) | 224,211 |

| 合計(年額) | 2,690,532 |

| ×35年 | 94,168,620 9400万円 |

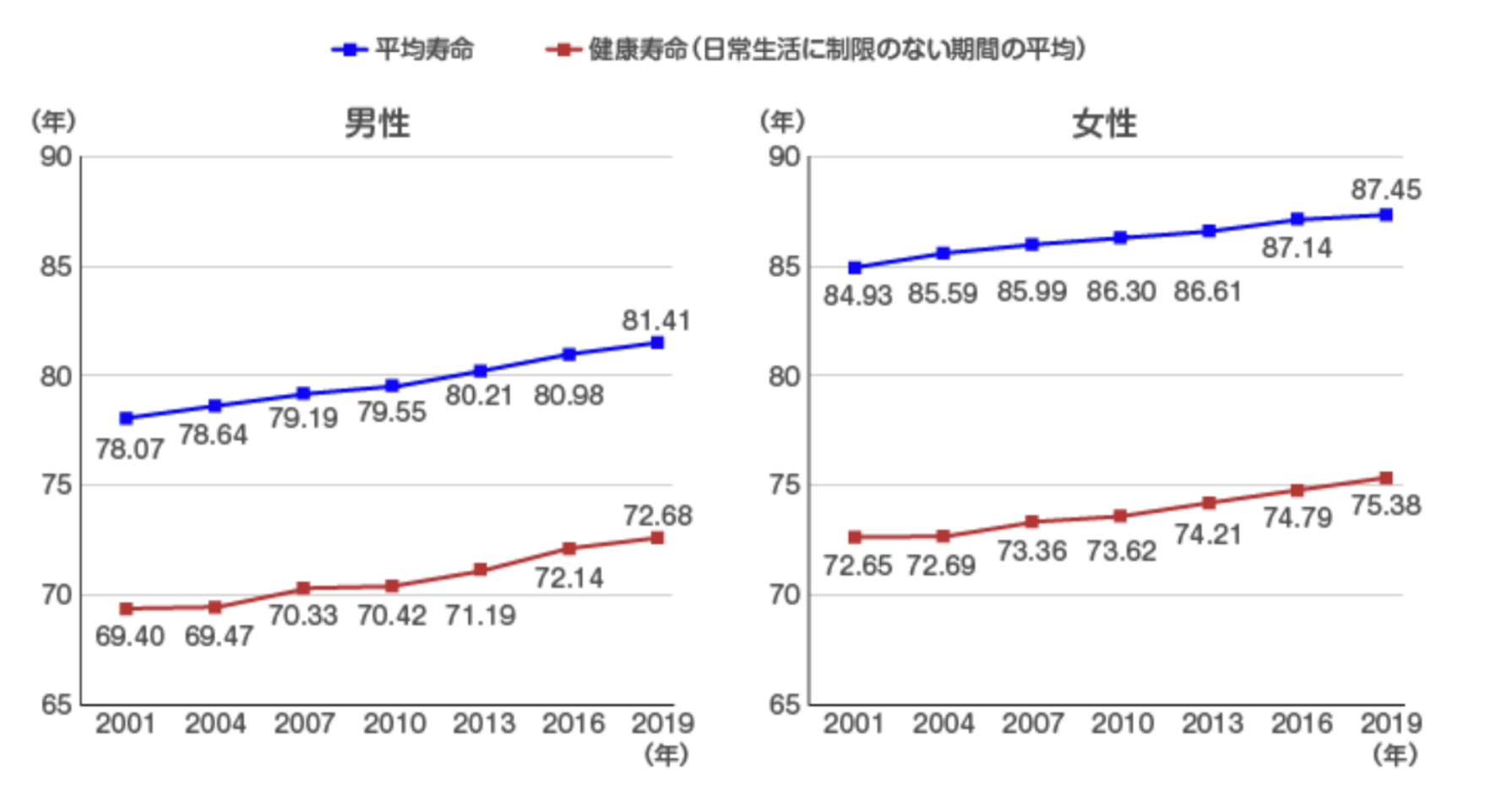

100歳まで生きるとした理由は日本の平均寿命は伸びており、さらにテクノロジーや医療の発達で今後も伸びるだろうという予測からです。

ただ、基本的には将来の計画は保守的にたてるべきです。

余裕を持った予算を持つべきですので、「100歳まで生きてしまっては予算が・・・」となる未来だけは避けたいので100歳と設定すべきです。

結果的に、全国平均の生活費であれば9400万円で夫婦の生活が賄い切れることがわかりました。

ただ、これは平均であり、生きるだけであれば楽勝なのです。ここからは価値観が反映されます。

優雅に都心で余生を送るのか、地方で慎ましく余生を送るのかで予算は全く異なるのです。

| 項目 | 平均家計収支 | 都心/優雅 | 都心/慎ましい | 郊外/優雅 | 郊外/慎ましい | 地方/優雅 | 地方/慎ましい |

| 食料 | 65,760 | 263,040 | 157,824 | 131,520 | 78,912 | 98,640 | 52,608 |

| 住居 | 16,608 | 600,000 | 120,000 | 350,000 | 100,000 | 300,000 | 70,000 |

| 光熱・水道 | 19,526 | 40,000 | 15,000 | 15,000 | 9,000 | 13,000 | 7,000 |

| 家具・家事用品 | 10,324 | 41,296 | 10,000 | 15,000 | 9,000 | 15,486 | 8,259 |

| 被服及び履物 | 4,938 | 200,000 | 10,000 | 100,000 | 10,000 | 50,000 | 3,950 |

| 保険医療 | 16,159 | 16,159 | 16,159 | 16,159 | 16,159 | 16,159 | 16,159 |

| 交通通信 | 25,137 | 100,548 | 10,000 | 50,000 | 10,000 | 37,706 | 10,000 |

| 教養娯楽 | 19,301 | 77,204 | 46,322 | 38,602 | 23,161 | 28,952 | 15,441 |

| 交際費 | 20,648 | 300,000 | 10,000 | 150,000 | 10,000 | 100,000 | 10,000 |

| その他 消費支出 |

25,810 | 103,240 | 20,000 | 51,620 | 10,000 | 38,715 | 10,000 |

| 合計(月額) | 224,211 | 1,741,487 | 415,305 | 917,901 | 276,232 | 698,657 | 203,417 |

| 合計(年額) | 2,690,532 | 20,897,844 | 4,983,665 | 11,014,812 | 3,314,786 | 8,383,884 | 2,441,009 |

| ×35年 | 94,168,620 | 731,424,540 | 174,428,268 | 385,518,420 | 116,017,524 | 293,435,940 | 85,435,308 |

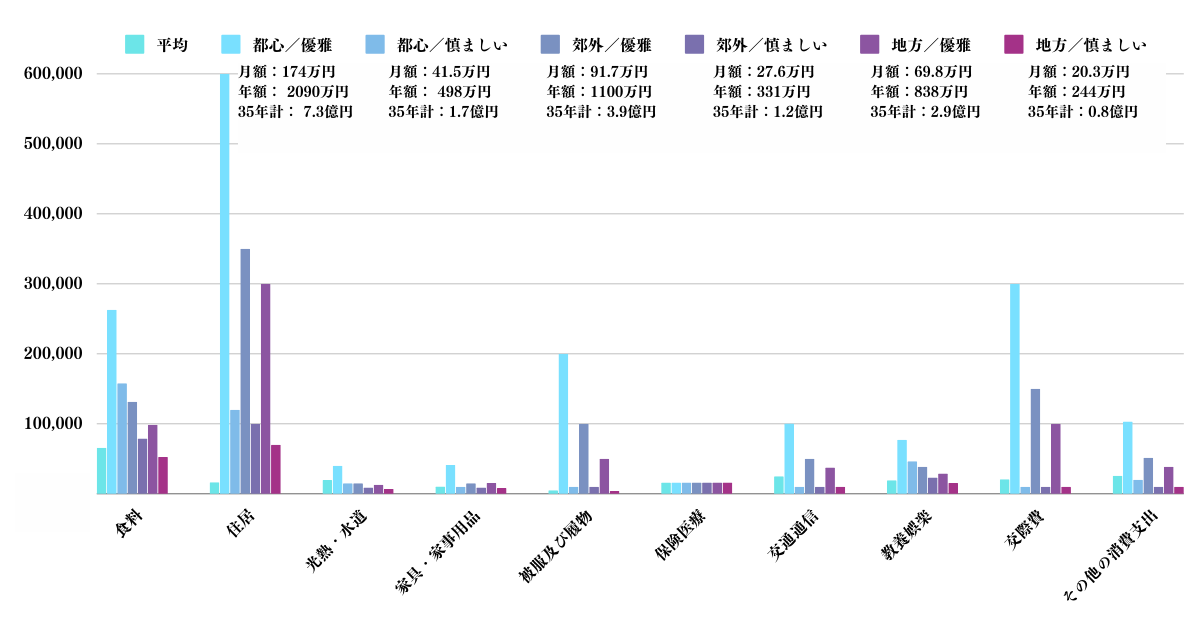

わかりやすく視覚化すると以下の通りとなります。

(万円)

| 項目 | 平均家計収支 | 都心/優雅 | 都心/慎ましい | 郊外/優雅 | 郊外/慎ましい | 地方/優雅 | 地方/慎ましい |

| 合計(月額) | 22 | 174 | 42 | 92 | 28 | 70 | 20 |

| 合計(年額) | 269 | 2,090 | 498 | 1,101 | 331 | 838 | 244 |

| ×35年 | 9,417 | 73,142 7億3000万円 |

17,443 1億7000万円 |

38,552 3億9000万円 |

11,602 1億2000万円 |

29,344 2億9000万円 |

8,544 9000万円 |

家賃は賃貸の場合で算出していますが、最近は不動産も高騰していますので、保有でも賃貸とそうそう変わらないという前提にしています。

郊外や地方はそこまで上昇していないので少し多めの住宅見積もりになりますが、余裕を持った数字として据え置きます。

結果的に、以下となり資産が1-1.5億円あればそれだけで郊外、地方の慎ましい生活はクリアできそうです。

- 都心/優雅:7.3億円

- 都心/慎ましい:1.7億円

- 郊外/優雅:3.8億円

- 郊外/慎ましい:1.1億円

- 地方/優雅:2.9億円

- 地方/慎ましい:0.85億円

1-1.5億円もあるのに全然余裕がないじゃないか・・・と唖然としてしまいますが、実は老後には年金があることを思い出す必要があります。

なんとかせめて都心で慎ましい生活、もしくは地方で優雅に暮らしたいものです。

筆者であればもちろん地方で優雅に暮らしたいですが、年金を確認しましょう。

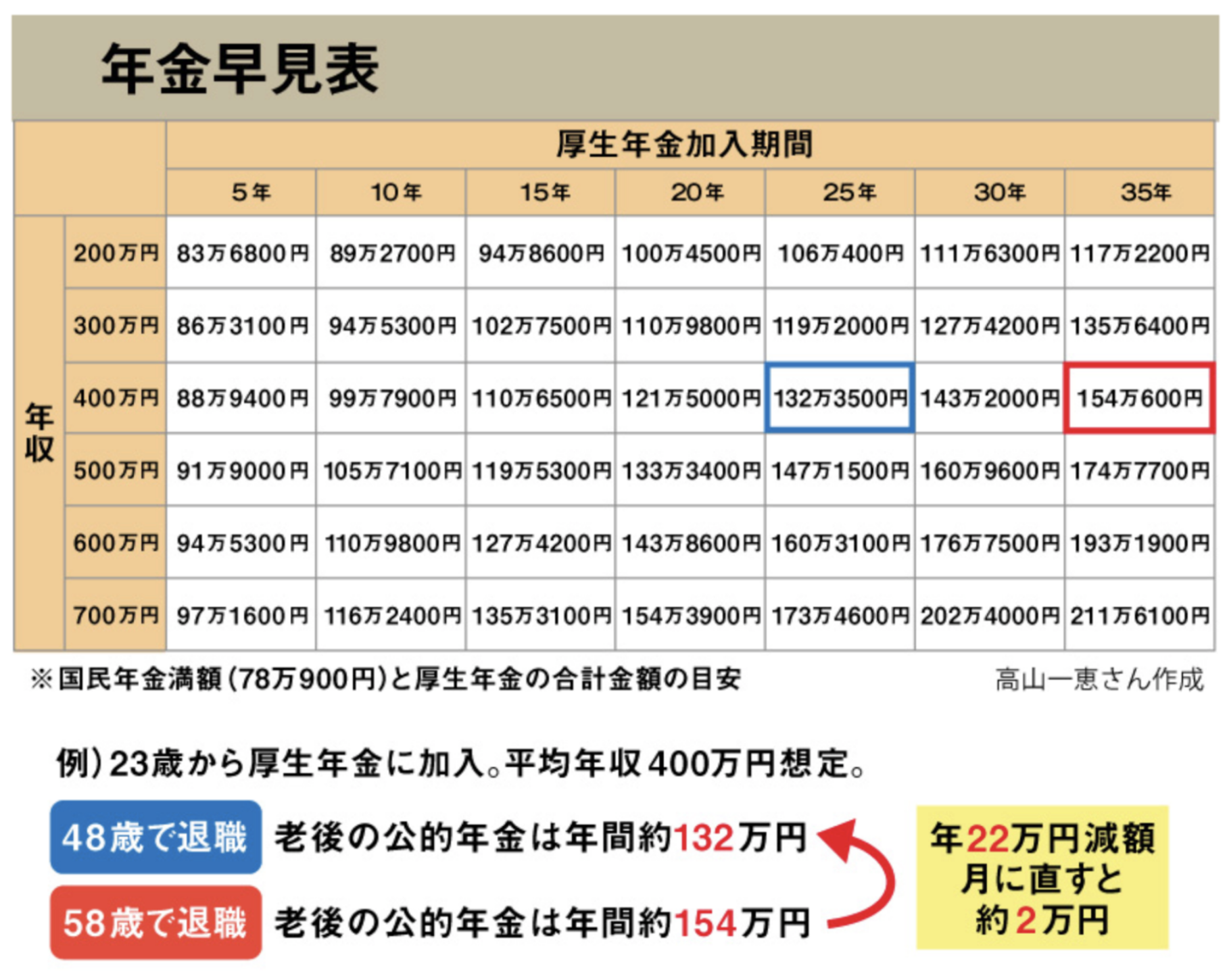

老後収入:年金は結局いくら貰える?

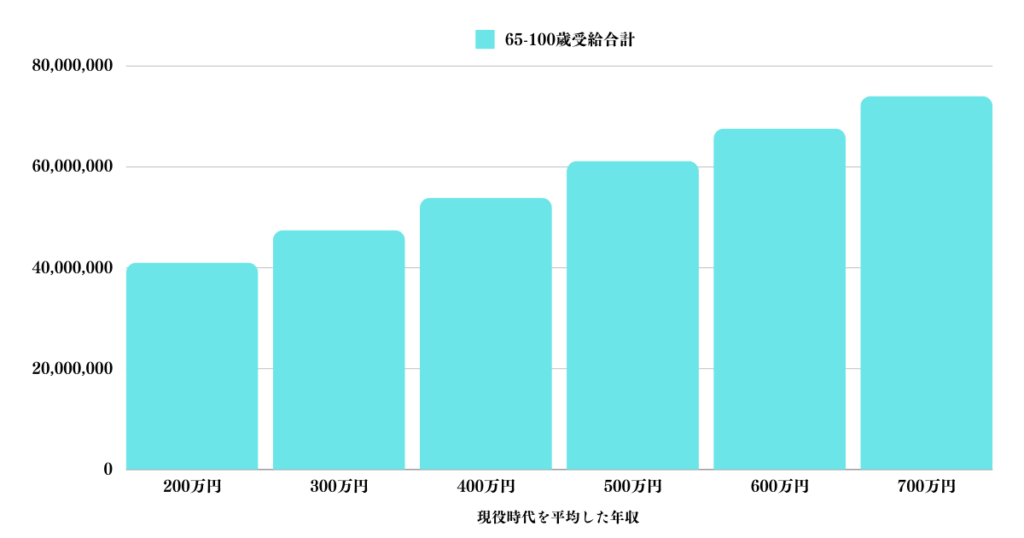

年金についてわかりやすい表を見つけました。

定年まで働いた場合は以下の年金が毎年受給できます。100歳までの35年間の合計はなかなかですね。

| 厚生年金加入期間×35年 | 65-100歳受給合計 | ||

| 年収 | 200万円 | 1,172,200 | 41,027,000 |

| 300万円 | 1,356,400 | 47,474,000 | |

| 400万円 | 1,540,600 | 53,921,000 | |

| 500万円 | 1,747,700 | 61,169,500 | |

| 600万円 | 1,931,900 | 67,616,500 | |

| 700万円 | 2,116,100 | 74,063,500 | |

年収700万円の方であれば、保有資産1-1.5億円と7400万円を足せば老後予算が1.7-2.2億円程度に跳ねますね。

ただ、残酷なことに優雅な生活は厳しそうです。

ここの優雅は筆者が考える優雅なので、ポイントポイントでうまく贅沢すれば十分満足いく生活はできると思います。

インフレによって必要な生活経費は増大していっている

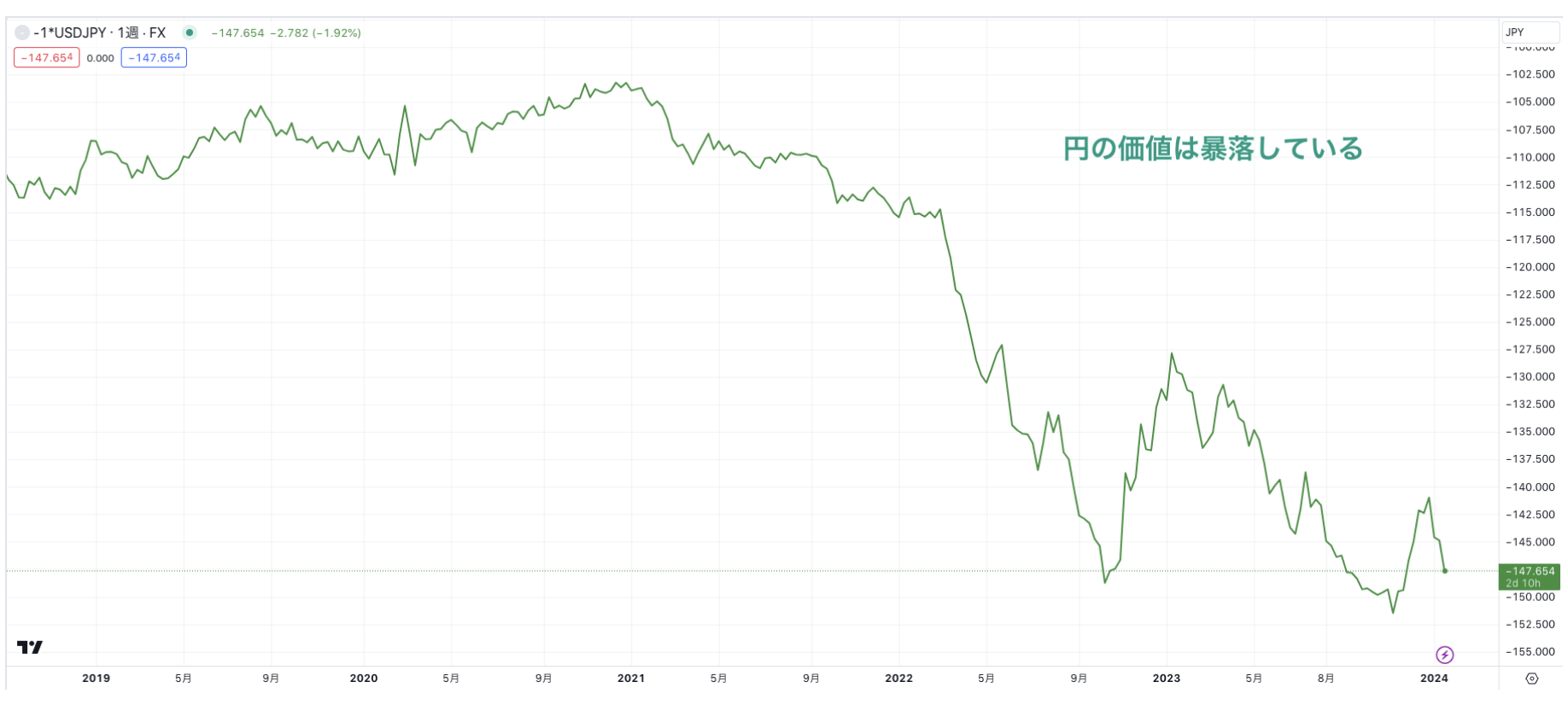

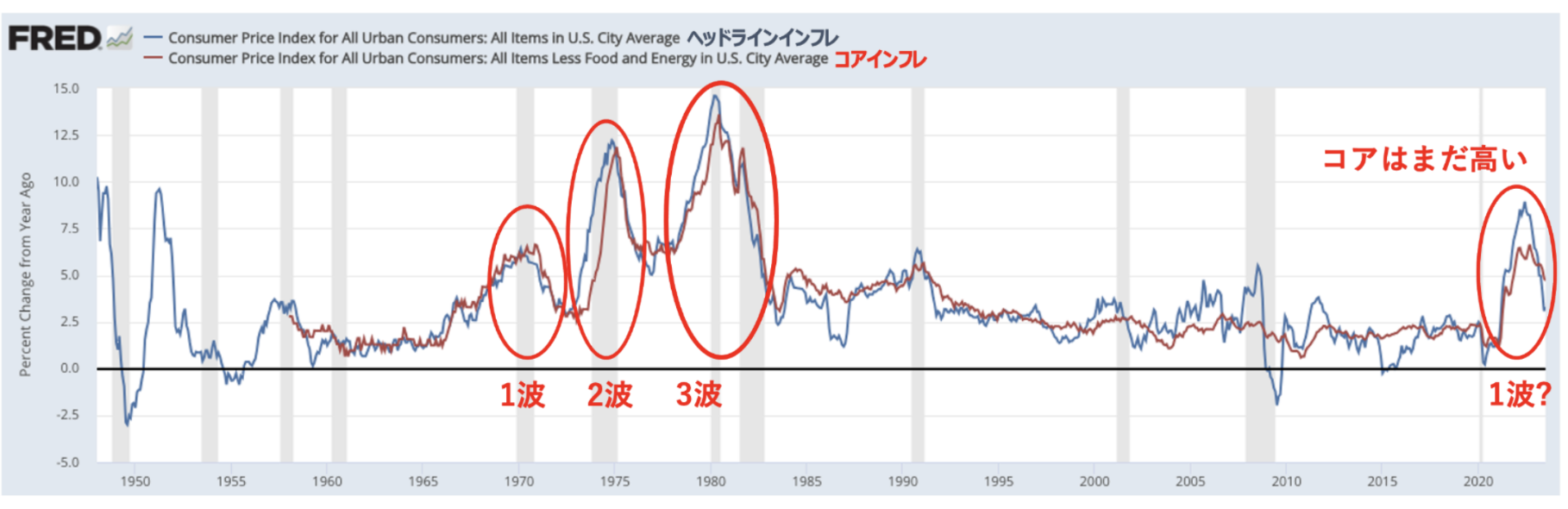

2019年に老後2000万円問題が話題になりましたが2024年には老後3000万円問題となっています。

世界的に発生したインフレが円安を通じて日本国内にも波及しているのです。

少し前までドル円は100円から110円の水準だったのに、現在では140円から150円になっていますからね。

円の価値は暴落しているのです。

今後もこの傾向は続く可能性が高く、生活に必要な経費は今後も上昇していくことが想定されます。

日本にもインフレ時代が到来しているのです。常に保守的に資産は考えておいた方がよいでしょう。

優雅な生活を送るためにはやはり運用が必須

資産が1.5億円もあるのに優雅な生活が送れないなんて・・・と絶望してしまいます。

しかし、現実的な話をすると「円建て」の資産は単に大きく見えているだけです。

日本は先進国で最もインフレしている国であり、また先進国で最も弱い通貨となっています。

さきほどもお伝えした通り、円の価値の減価を考えると本来は▲30%くらいで資産額は考えるべきなのです。

1億円を超えたのに裕福に感じないのは円の価値が下がり大きく見えているだけであり幻なのです。

海外旅行で贅沢ができない現実から目を逸らしてはいけません。筆者の資産も幻くらいに考えています。

30-40%引きくらいで考えると良いでしょう。1億円保有している人の資産は現実的には6000-7000万円です。

1.5億円であれば9000万円-1.05億円です。2億円であれば1.2-1.4億円です。このくらいが肌感覚的に合ってきます。

さて、現在は大きく見える資産額ですが今後は度重なるインフレによる通貨安で必要な資産額は増え続けていきます。

そして、米国で不況到来した場合、または日銀が引き締めを実行した際の通貨高など状況に応じて臨機応変に運用を行っていかないと気づけば資産が減っているという未来がきます。

優雅な生活云々の前に、2023年後半、そして2024年以降は全力で資産防衛をしていかなければならないのです。

資産防衛をしていく中で、うまくいった場合に優雅な生活が手に入るのかもしれません。

上記で年収700万円の人であれば年金と保有資産を合わせて1.7-2.2億円程度になりました。なんとか優雅な生活を目指すには、7000万円〜5.1億円増やす必要があります。

都心は無理だとしても地方で優雅な生活くらいは目指したいものです。

- 都心/優雅:7.3億円

- 都心/慎ましい:1.7億円

- 郊外/優雅:3.8億円

- 郊外/慎ましい:1.1億円

- 地方/優雅:2.9億円

- 地方/慎ましい:0.85億円

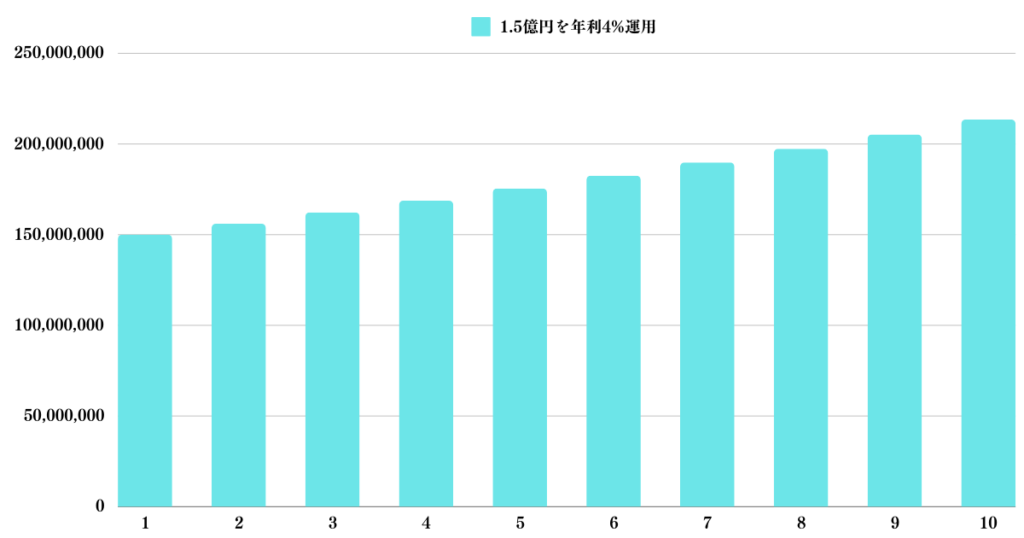

1.5億円をフルに投資して、現実的な利回りである4%を目指すのであれば、10年間コンスタントなリターンが出せれば7000万円を得られます。

元本と複利のパワーはすごいですね。

| 元本 | リターン(年率4%) | |

| 1 | 150,000,000 | 6,000,000 |

| 2 | 156,000,000 | 6,240,000 |

| 3 | 162,240,000 | 6,489,600 |

| 4 | 168,729,600 | 6,749,184 |

| 5 | 175,478,784 | 7,019,151 |

| 6 | 182,497,935 | 7,299,917 |

| 7 | 189,797,853 | 7,591,914 |

| 8 | 197,389,767 | 7,895,591 |

| 9 | 205,285,358 | 8,211,414 |

| 10 | 213,496,772 | 8,539,871 |

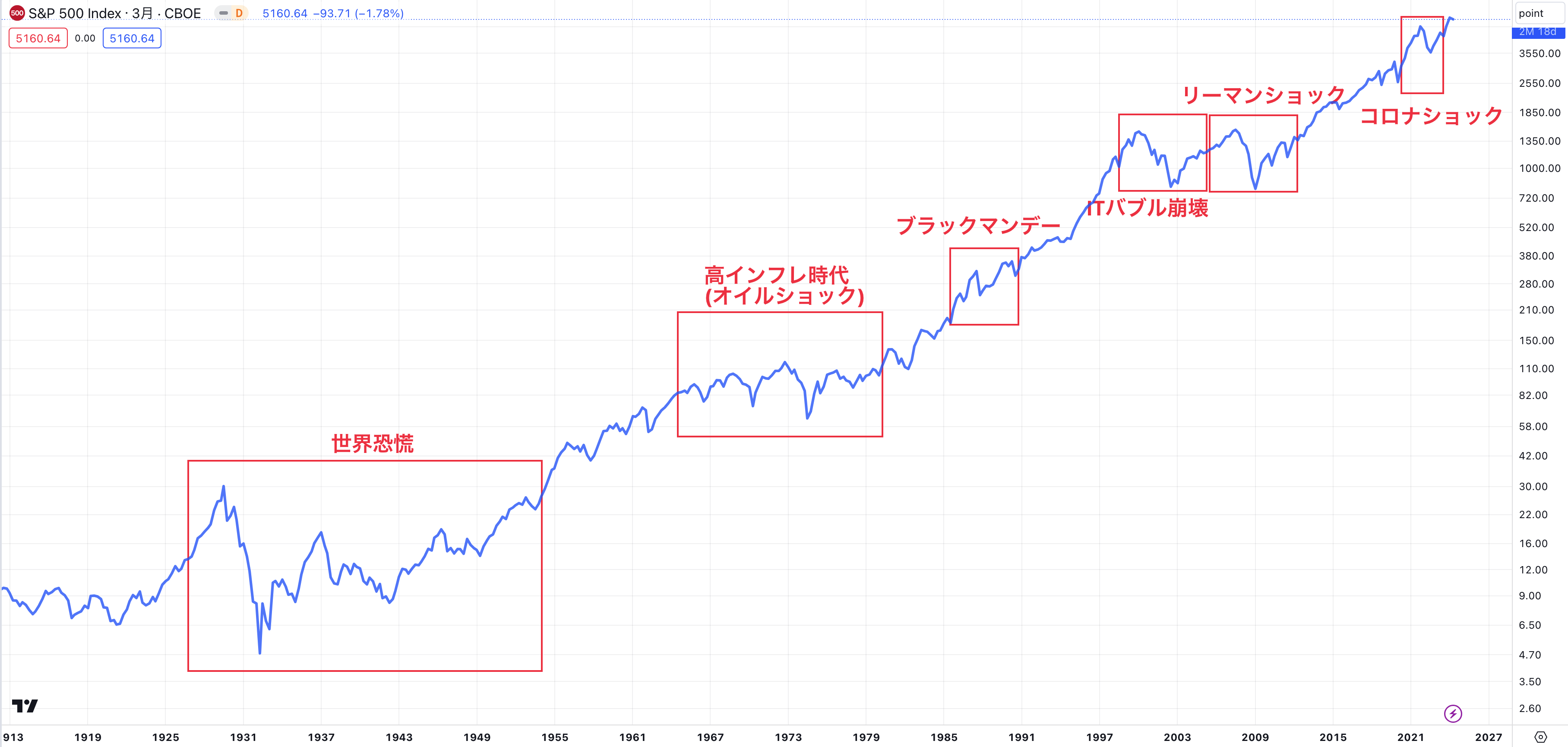

運用先として選びたい資産として、インデックスファンドへの投資を選ぶ人は多いです。

ただ、老後はインデックスファンドなど長期的に安定してリターンを提供してきたものの、ボラティリティの大きい資産は運用に向きません。

10年に一回40%程度資産が吹っ飛ぶことに耐えられる精神力を持っている人はあまりいません。

米国株が今後も過去と同様に上昇し続けるとも限らないのです。なかなかの賭けになります。

米国株はWindows95の誕生から一気にテクノロジーでレバレッジをかけて株価を上昇させてきましたが、現在ではGAFAの成長率は1%程度とこれはインフレ率に負けてしまっている惨状です。

今後も米国株は上昇するのかもしれませんが、これまでのようなリターンを提供するかどうかは神のみぞ知るというところで、なかなか老後の資金計画が立てられるタイプの運用ではありません。20代、30代ならいいと思います。

ある程度計算できる、堅実な運用でインフレにも負けない資産となると、なかなか一発では見つからないのが現実です。

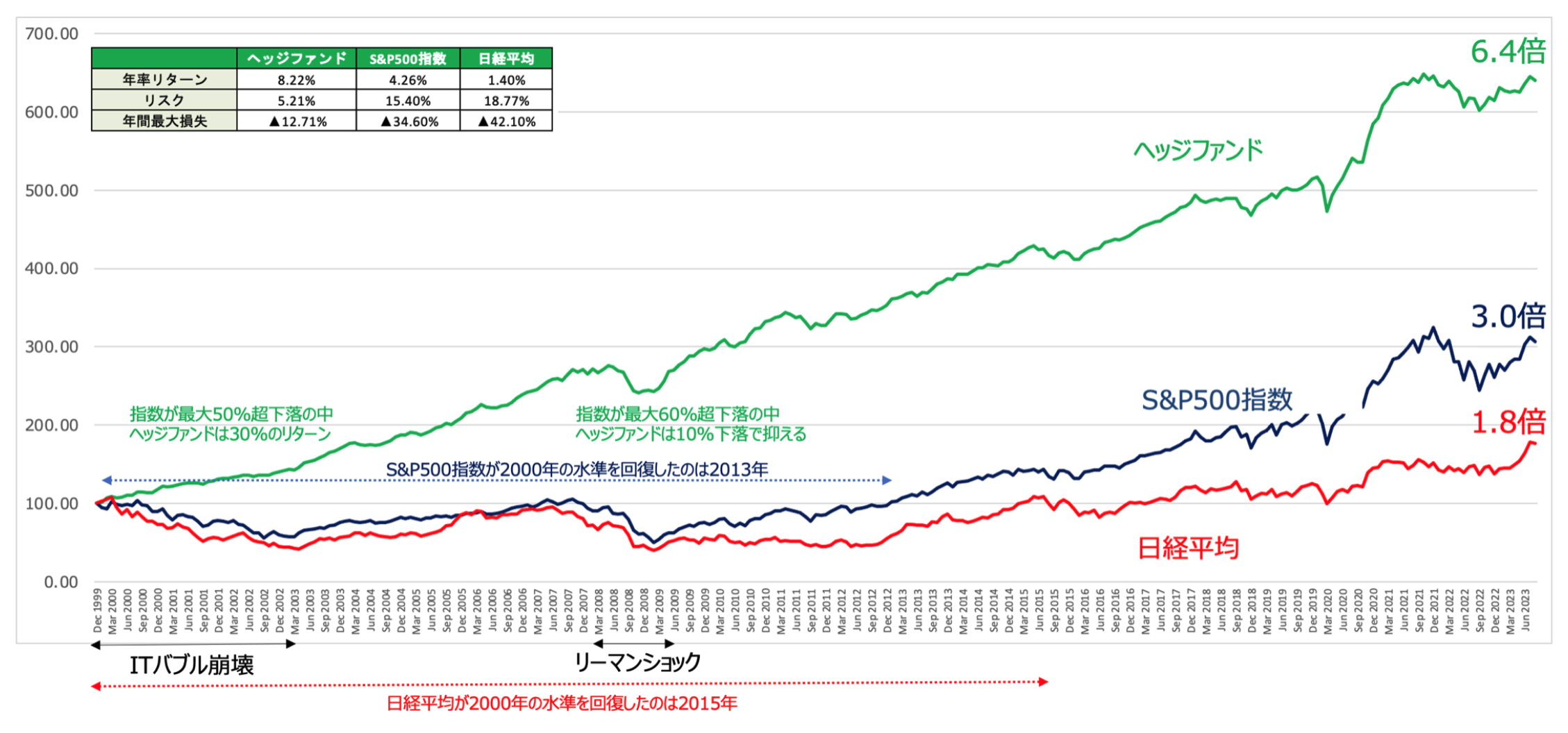

筆者の場合は派手なリターンは諦め、投資のプロに任せることで経済環境に応じた運用を行ってもらい堅実なリターンを獲得する方針で投資を行っています。

筆者もまだ30代ですが、時間を味方につけて複利インパクトを最大化させていきたいと考えています。

筆者が投資を任せているのはヘッジファンドです。

ヘッジファンドとは絶対収益型のファンドで相場環境に関わらず暴落局面などでも積極的なリターンを狙うことで大規模な機関投資家、そして富裕層から王道的投資と位置付けられています。

ヘッジファンドは暴落局面を回避しながら安定して高いリターンを叩き出している

まとめ

今回は老後資金1億円ある場合の生活レベルなど、また老後も堅実に行いたい運用の必要性と方法について述べてきました。

人生100年時代、時代に対応して、うまく乗り切りたいですね。