話題のソーシャルレンディングですが、若者を中心に流行しているとのことで、今回はどのような種の資産運用になるのかを調べてみました。

特徴としてはその名の通りレンディングですので「貸付」になり、リターンは運用益ではなく利息です。

「貸し付けた相手が信頼できるなら利息は入るだろう」

「そしてそれが安定収入になるだろう」

といった考えから、多くの投資家が興味を持っているように感じます。

何かに似ているなと思ったのですが、楽天やソフトバンクグループの社債でした。

例えば米国債や日本債などは国に貸し付けるので、利息で返ってくる可能性は100%に近いです。

しかし、会社に貸付を行うというのは、しっかりとその健全性を見極める必要があります。

関連

「ソーシャルレンディングは気軽に貸し付けることが可能」「高い利回りが得られる」

という点が筆者は気になっています。実際に今回の記事では、以下のポイントについて紐解き解説していきたいと思います。

ポイント

- ソーシャルレンディングとはどのような運用先となるのか?

- 期待できる利回りは?

- 潜むリスクは?貸し倒れ実績は?

- 信頼できる業者は?

Contents

ソーシャルレンディングとは?

ソーシャルレンディングとはどのような仕組みになっているのでしょうか?

「クラウドファンディング」という言葉は聞いたことがありますでしょうか。

「クラウド=群衆」「ファンディング=資金調達」が合わさった言葉です。群衆から資金を調達するということですね。

クラウドファンディングには以下のような種類があります。

ソーシャルレンディングの種類

- 購入型・・・支援した金額に応じてモノやサービスをリターンとして受け取る

- 寄付型・・・金銭・モノ・サービスのリターンはなくお礼の手紙などが受け取れる

- 融資型・・・融資を受けたい企業と貸付をしたい個人のマッチング、分配金が受け取れる

- ふるさと納税型・・・自治体が解決したい課題をプロジェクト化し、寄付を集める。プロジェクトによっては返礼品あり。

- ファンド投資型・・・事業開始、拡大に向け個人より出資を募る。売上の一部を分配金などで受け取れる。モノやサービスでのリターンも。

- 株式投資型・・・非上場企業への出資を募る。未公開株が取得できる。

寄付型が一番クリーンな感じがします。株式投資型で未公開株が取得できるとありますが、有望な企業はそもそも富裕層や一流企業などが株を既に握りしめているので、元本ごとなくなるか返済されることがほとんどではないでしょうか。

憶測ですがかなり当たっていると思います。

有望企業の未公開株なんて富裕層の間での取り合いであり、一般人が手に入れられるような未公開株に期待する方がおかしいです。

購入型などは、ささやかな応援という感じで良いですね。

筆者もクラウドファンディングではないですがワイナリーへのファンディングをして、モノのリターンを得たことがあります。

無くなっても良い金額で支援しました。

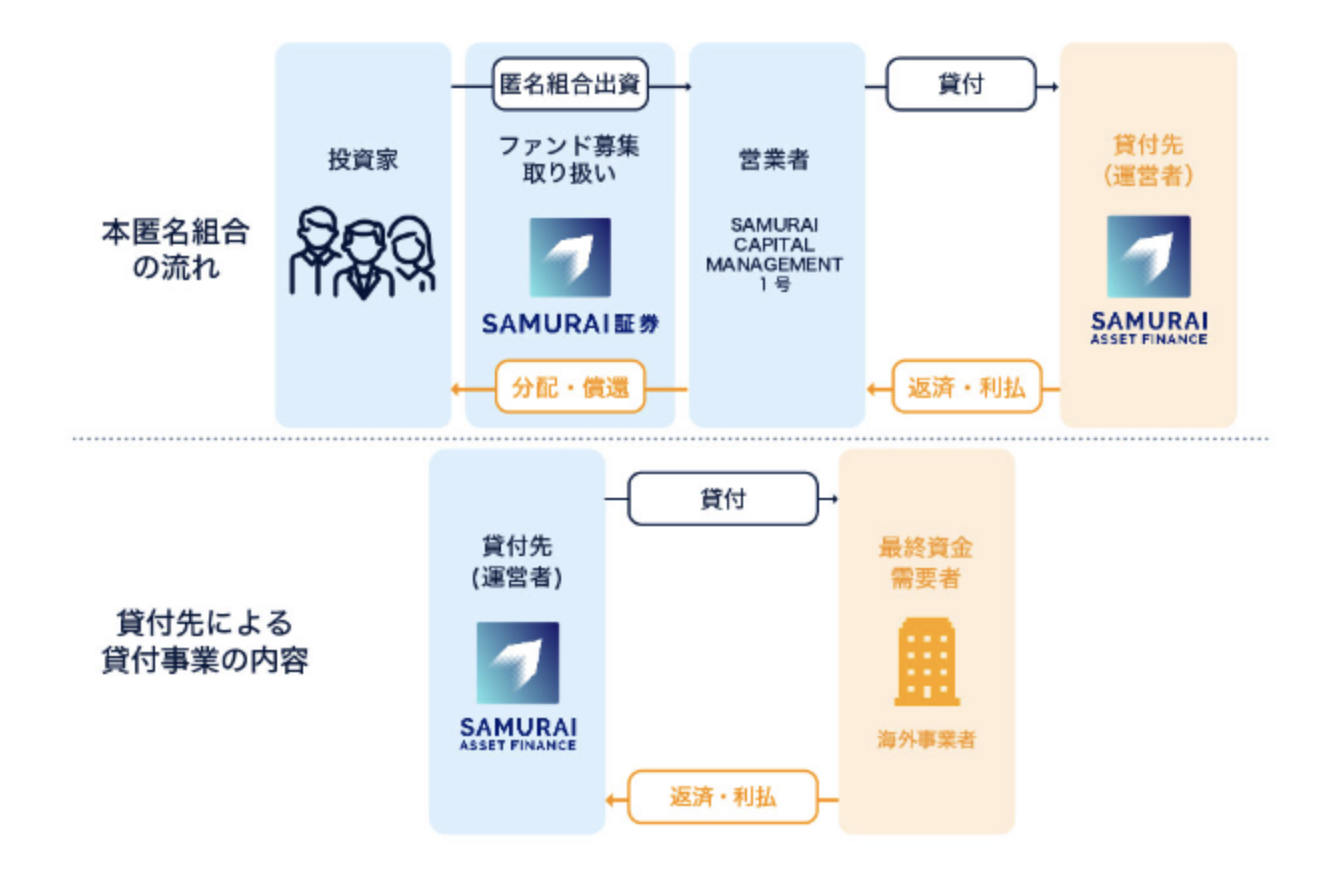

さて、そろそろ話を戻しますが、ソーシャルレンディングに関しては上記の中の融資型となります。

お金を貸して欲しい企業とお金を貸して利息を得たい個人とのマッチングにより成立します。

この時点で銀行にお金を借りることすらできない企業に貸付することになるのかと少し震えます。

筆者も不動産で銀行から融資を受けています。

銀行から借りるメリットは資金調達だけではなく担当者のサポート、コネクションの提供、事業相談など沢山あります。

そのメリットを捨ててまでなぜ個人から借りるのか、よくわかっていません。

利息が安いからなのか、銀行では借りられない大規模な資金調達になるのか(とすればリスクが非常に高い)。

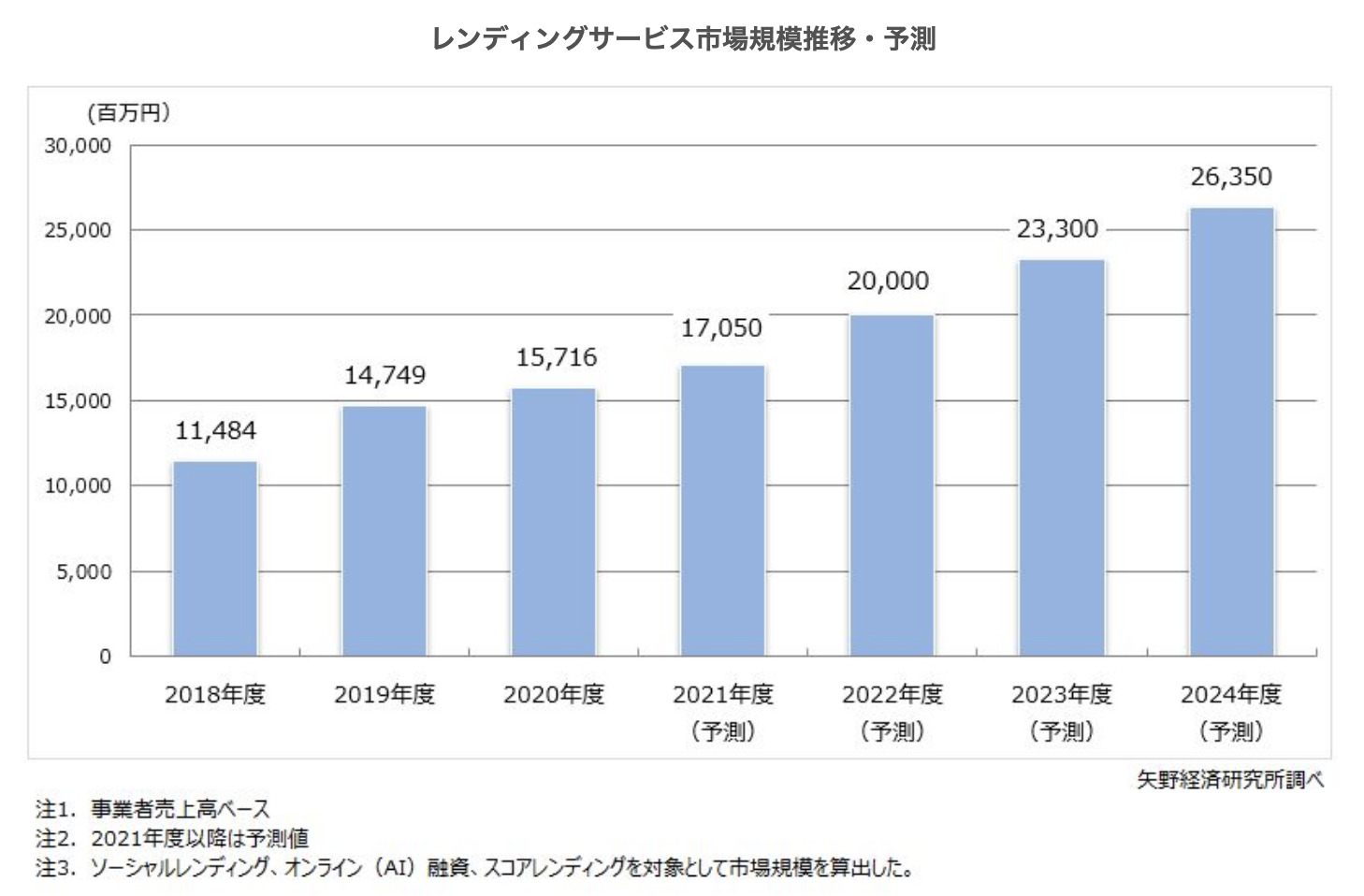

とはいえ、市場は拡大しており、これは日本も「貯蓄から投資へ」の日本政府のスローガンにもある通り、お金への関心が高まってきた結果なのかもしれませんね。

とはいえ(2020、2021年はCovid19で下振れ)市場の拡大は予測値ですら低空飛行です。流石に業界の限界を感じます。

現在存在する業者でパイの奪い合いに既に突入していることが予想されます。

| 市場規模(百万円) | 成長率 | |

| 2018 | 11,484 | |

| 2019 | 14,749 | 28% |

| 2020 | 15,716 | 7% |

| 2021 | 17,050 | 8% |

| 2022 | 20,000 | 17% |

| 2023 | 23,300 | 17% |

| 2024 | 26,350 | 13% |

流行とは3年〜5年程度で賞味期限が切れるので、同じような一途を辿っていますね。

どのような案件が多いのか?

オルタナバンクの案件一覧を見てみました。流行のSDGsという言葉が最初に目に入ってきました。目標利回りは4%程度。

ソーシャルレンデインング案件一覧

4〜6%程度の利回りのプロジェクトが多そうですね。一番上のSDGs案件の概要は以下です。

本件貸付の資金使途及び返済計画

ESG投資とは、環境・社会・企業統治に配慮している企業を重視して行なう投資のことです。ESG投資を行うことで、国連が採択するSDGs(Sustainable Development Goals)に貢献できます。SDGsには17の国際目標がありますが、このファンドの最終資金需要者はカンボジアのマイクロファイナンス機関(MFI)となります。金融を活用して現地の個人や企業を支えていることから、SDGsが示す目標1「貧困をなくそう」、目標9「産業と技術革新の基盤をつくろう」に該当します。

探してみましたが、具体的にカンボジアのマイクロファイナンス機関が何に使う資金なのかはわからないようです。(見落としている?)

案件概要や詳細を読み込んでみました。とりあえずわかったことは返済不能になったことはなくESG投資で社会貢献をしようということでした。

筆者であれば大切な資金を預けるに際しては、もっと詳細が知りたいですが詳細を知りたいと思う投資家はお呼びではないのかもしれません。

この他海外プライベートファンド、横浜不動産などがありました。

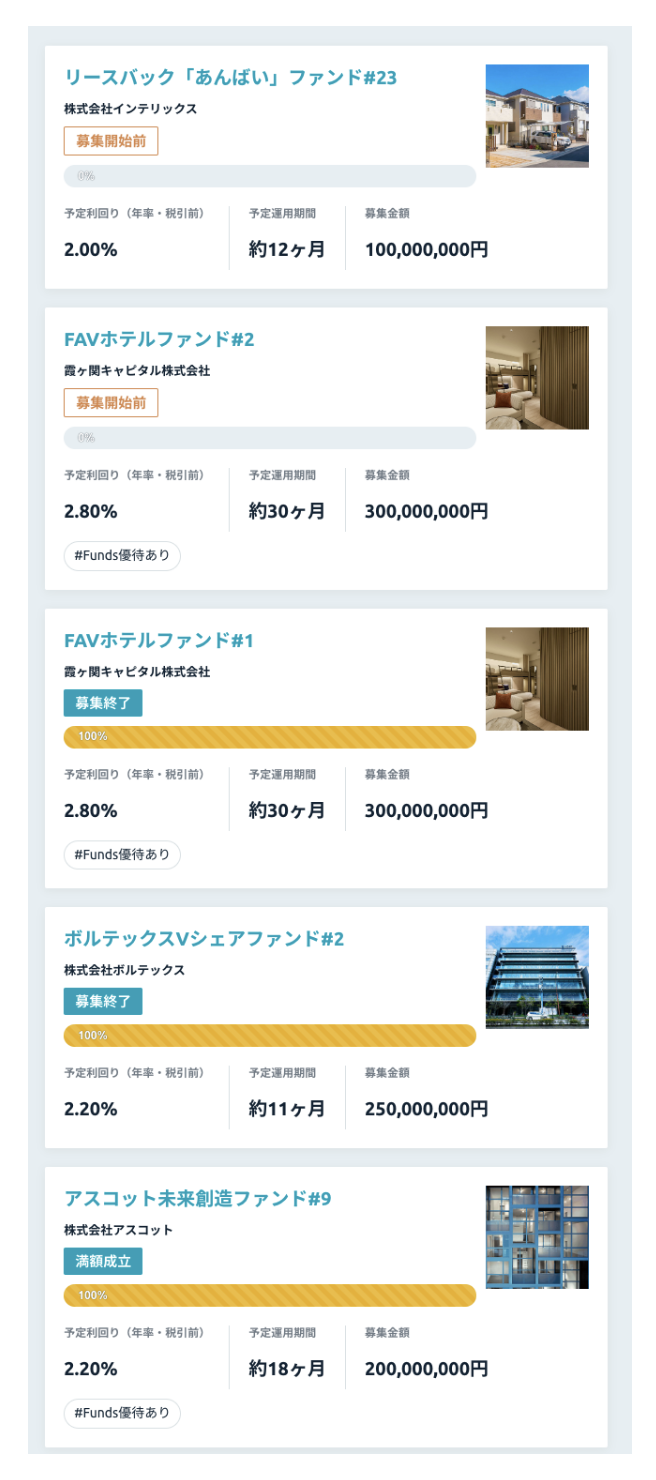

最も信頼性の高いソーシャルレンディング会社である「Funds」の例も見ていきましょう。

Fundsは上場企業の案件を多く取り扱っているのが特徴です。

ソーシャルレンディングは基本信用性の低い発行体の案件を取り扱うので異例ですね。

以下はFundsのソーシャルレンディング案件です。

FUNDSの案件一覧

中古マンションのリノベーション会社のリース事業やホテル事業などへ投資するための資金を集めているケースが多かったです。

不動産案件ですから安全性は高いかもしれませんね。ただし利回りは2%台と低いです。

この他は不動産と似たような事業形態である太陽光などもありました。利回りは不動産と同等程度になります。

わざわざソーシャルレンディングに手を出して2%の利回りを追い求める理由は全くないように感じます。

ソーシャルレンディングのメリット

では次にソーシャルレンディングのメリットについて纏めていきたいと思います。

気軽に貸し付けを行える

まずインターネットを通じて気軽に余剰資金を貸し付けることができる点が挙げられます。

社債は日本では発行額が少なく、投資したい時に案件がないことが殆どなので案件が豊富なソーシャルレンディングは案件の豊富さが魅力ですね。

また、貸し付けを行うことで以下の点を自分で調べることとなるので副業や企業の勉強にもなります。

- どのような事業を行なっているか?

- スキームがどうなっているのか?

- 事業の進捗はどうか?

ソーシャルレンディング会社の審査に通った案件に投資ができる

何も審査がない案件に投資するのは、自分の審査能力が必要となります。

財務諸表を取り寄せて、事業概要を自分で判断するなどが必要になります。まず情報が取れるかという問題もありますし、財務的な知識も必要になります。

ソーシャルレンディングで資金調達をする企業は信用力が低い場合が多いです。

しかし、ソーシャルレンディング業者の審査を通過しているという点でフィルターは通っています。

あとでお伝えする通り、ソーシャルレンディング業者の審査が通っているからといって安全ではありませんが、何もフィルターがないよりは安心できますね。

太陽光の案件であれば4%-5%の利息が狙える

クラウドバンクやSBIソーシャルレンディングなどでは太陽光案件で5%程度の利息の案件があります。

太陽光は安定的と感じながらもSBIソーシャルレンディングが詐欺業者を掴まされているので、正直筆者は不安です。

大手企業の審査部は非常にしっかりしているのですが、見極められなかったということで、なかなかリスクを避けるのも難しいように思います。

神奈川のあるベンチャー企業の倒産が、金融業界を揺るがしている。

その企業は、金融機関から融資金11億円超を詐取したとして、代表・役員ら3人が逮捕された「テクノシステム」(以下テクノ社)。同社はこの件とは別に、金融大手・SBIホールディングス傘下のSBIソーシャルレンディング(以下、SBISL)を介し個人投資家からも300億円以上を調達しており、その資金を本来の借入目的以外に使っていた疑いも持たれている。

また、太陽光案件には投資できる金額が少ないというデメリットもあります。この点についてはデメリットの項目で詳しくお伝えします。

なかには10%程度の利息が得られる案件も存在している

ソーシャルレンディングの中には海外事業の案件などで10%以上の利回りのものも存在しています。

以下はクラウドクレジットの案件です。

ゼロ金利が続く現在の日本において一見すると魅力的ですね。ただ、2つのリスクがあります。「貸し倒れリスク」と「為替リスク」です。

貸し倒れリスクについては次の項目でお伝えします。

しかし、為替リスクについては上記をご覧いただければわかる通り現地通貨建でのリターンとなっています。

現地通貨に対して円が10%以上高くなると円建では元本割れとなります。決して低リスクの投資ではないのです。

ソーシャルレンディングのデメリット

では次にデメリットについてみていきたいと思います。

「貸し倒れ」や「延滞」のリスク

まず、なんといっても「貸し倒れ」や「延滞」のリスクがあります。

延滞は利息や元本の支払いが遅れる現象ですが、基本的には部分的な貸し倒れや全額の貸し倒れにつながっていきます。

貸し倒れというのは預けた資産が全て蒸発する可能性があるので最も避けたいリスクですね。

株式投資の場合は株価が暴落して半分以下になることがありますが、債券系の投資の場合は全額毀損する可能性があるのが怖いところです。

実際、ソーシャルレンディングの大手であるmaneoや先ほどお伝えしたクラウドクレジットでも貸し倒れが大量に発生しています。

貸し倒れについては追って詳しくみていきます。利回りが10%に近いような案件は相応にリスクがあると考えた方がよいでしょう。

満期になるまで資金が拘束される

次に債券などの元本保証系の投資に共通していえることですが、満期日まで資金が拘束されるのも大きなデメリットです。

定期預金や債券であれば途中で解約または売却することが可能です。

しかし、ソーシャルレンディングの場合は途中で売却することはできません。

償還されるまで資金拘束をうけるので、余剰資金での運用が前提となります。

魅力的な案件では十分な資金を運用できない

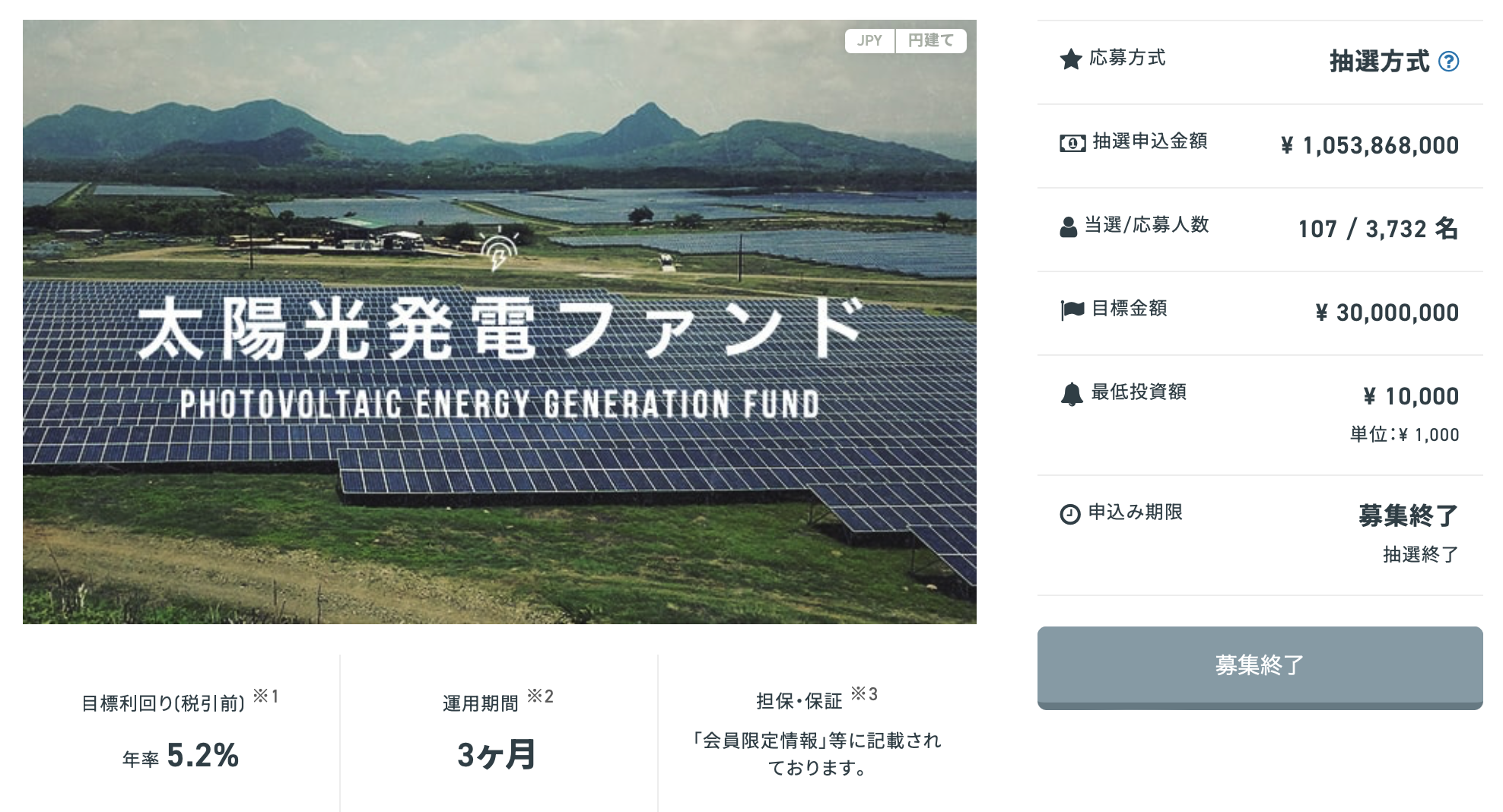

先ほどお伝えした太陽光発電などの案件にもデメリットがあります。

以下はクラウドバンクの太陽光発電案件です。

| 募集金額 | 3000万円 |

| 応募人数 | 3,732名 |

| 当選人数 | 107名 |

| 当選倍率 | 33倍 |

| 1人あたり応募金額の平均 | 28万円 |

| 利回り | 5.2% |

| 期間 | 3ヶ月 |

人気の案件には応募が殺到して当選倍率は30倍を超えることもあります。

更に投資できたとしても一人当たりの平均金額は28万円と少額になっており大きな資産を運用することはできません。

また運用利回りも年率5.2%と高いですが、運用期間が3ヶ月と少なく実質1.3%しかリターンをえることができません。

大きな資金を長期間運用できないケースが多いこともデメリットとしてあげられるのです。

ソーシャルレンディングにかかる税金

分配金など収益には「源泉税」が20.42%かかります。

ソーシャルレンディング業者から個人投資家に収益が振り込まれる際にはすでに控除後の金額が振り込まれるので個人でやるべきことはありません。

そして、源泉税以外にも「雑所得」として税金がかかってきます。

これは総合課税に当たりますので、自身の本業の所得によって税率は変わってきます。

年収が800万円でしたら、800万円+ソーシャルレンディング収益(例.20万円)=820万円が課税所得となります。

以下の表では23%が該当します。源泉税20.42%との差額を調整しての申告が必要になります。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

(課税される所得金額が7,000,000円の場合)

求める税額は次のようになります。

7,000,000円×0.23 - 636,000円= 974,000円

※ 平成25年から令和19年までの各年分の確定申告においては、所得税と復興特別所得税(原則としてその年分の基準所得税額の2.1パーセント)を併せて申告・納付することとなります。

本業を足しても課税所得への税率が20.42%以下であれば差額が召喚されますし、以上であれば差額を支払う必要があります。

既婚者であれば所得が低い方のアカウントでソーシャルレンディングに取り組むのが良いかと思われます。

法人を持っている人は法人で運用するのもありでしょう。

非常にわかりにくいですが、国税庁窓口、もしくは税理士と相談の上進めるのが良いかと思います。

繰越控除、損益通算は行うことはできません。

大損するリスクや危険は?倒産や貸し倒れは本当に起こるのか?

筆者のように不安を感じない人がソーシャルレンディングの対象になるのかもしれません。

もしかしたら筆者が不安に感じすぎなのかどうかも検証したいと思います。

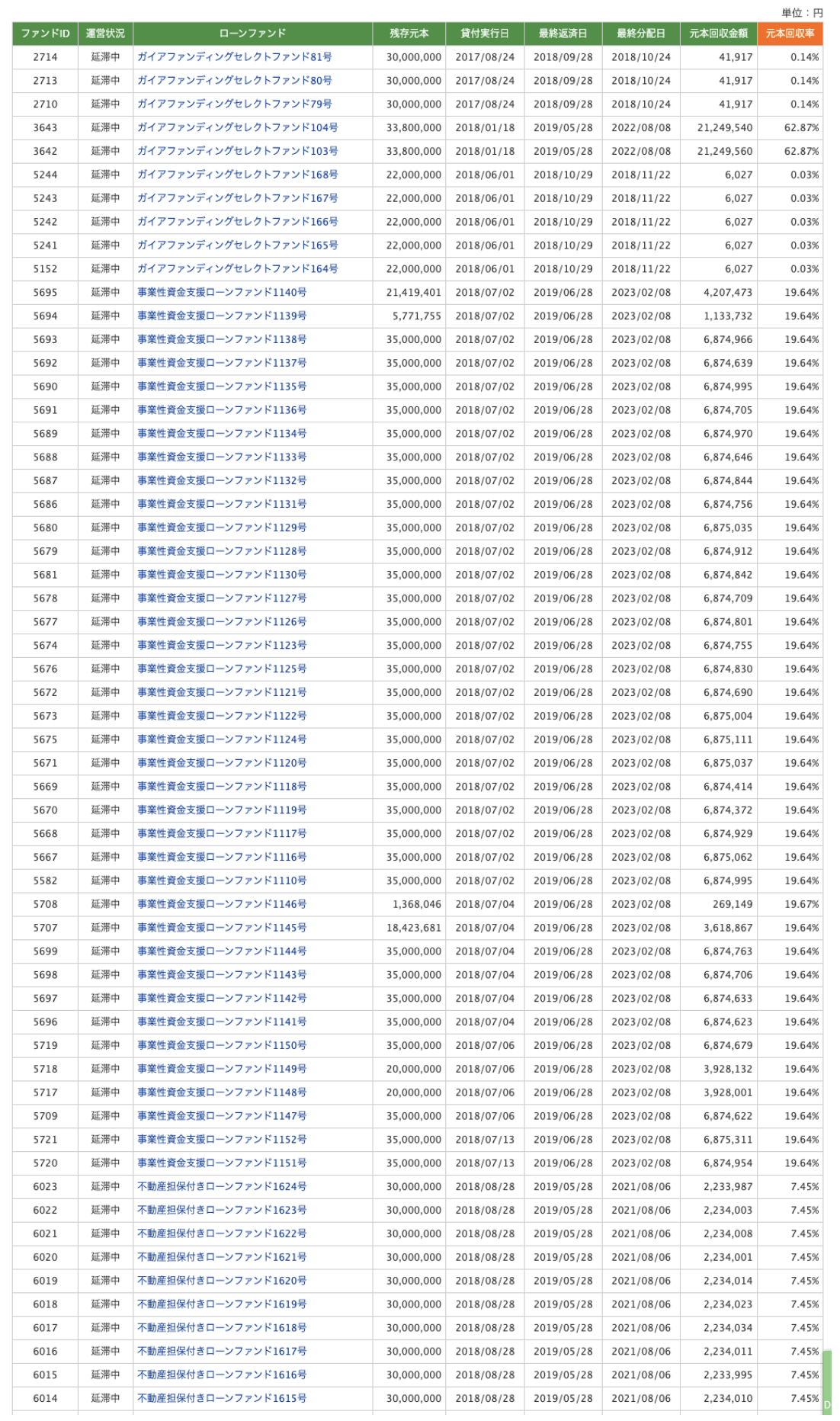

貸倒実績を見ていきたいと思います。検索したらすぐにその実績が出てきました。

以下はソーシャルレンディングの先駆けとなった業者であるマネオのデータです。延滞中の案件が多数見受けられます。

ちなみにSBIソーシャルレンディングという業者がありましたが、融資先の資金繰り悪化が発端となり廃業しました。

SBIホールディングス(HD)は5月24日、子会社のSBIソーシャルレンディングの廃業とソーシャルレンディング事業からの撤退を決定した。貸付先企業が資金を不正流用したことに対し、本来は金商法上、資金使途の確認義務などを負っているが、それが果たされていなかった。

2月にこの事態が発覚し、第三者委員会による調査を開始。3月からすべての案件で新規の貸し付けを停止、4月には、投資家に対し全額をSBIソーシャルレンディング側が補填することを発表した。その後、4月28日には第三者委員会の報告がまとまったが、金融庁はSBIソーシャルレンディングに対して業務停止命令を出す方針を固めたと各社が報道、これらを受けてSBI HDは撤退を決めた。

今後、新規ファンドおよび新規投資家の登録を全面的に停止。既存ファンドの管理回収を行っていく。

SBIは一大大手金融ですから、投資家に全額補填を行ったのですね。こういった流行となる金融サービスには必ず不祥事が発生します。

不祥事を乗り越え、10年、20年と経過した後に安定的なサービスへと進化していくのです。

米国のスタートアップ業界などは、真のグロース企業と不祥事企業が共存して業界が成長してきました。

ソーシャルレンディングはまだまだ黎明期であり、このようなリスクは今後も存在し続けるかと思います。

しかし、市場規模の成長率が縮小してきており、早々に頭打ちになる未来が見えますので、あまり期待はできない気がします。

SBI以外はトラストレンディング(エーアイトラスト)、マネオ(グリーンインフラレンディング虚偽勧誘)、ラッキーバンクなどがあります。

証券取引等監視委員会は22日、インターネット経由で融資を仲介するソーシャルレンディング業者のエーアイトラスト(東京・港)を行政処分するよう金融庁に勧告した。同社への処分勧告は2018年12月に続き2回目。実在しない架空の事業で投資を募ったとして勧告が出たばかりだが、他の募集案件でも金融商品取引法に違反する虚偽表示があったという。

ソーシャルレンディングの(株)グリーンインフラレンディング(東京・港区、中久保正己社長、以下、グリーン社)は4月9日、東京地裁から破産開始決定を受けた。負債総額は一般投資家を中心にした債権者4,855名に対して、約120億円。

ネット経由で小口資金を集めて融資を仲介する投資募集会社、maneoマーケット(株)(東京・千代田区、以下、マネオ)が3月8日、債権者破産を申し立てた。

企業倒産を追う「グリーンインフラレンディング」~再生可能エネルギー事業で資金を集め、目的外に流用する魑魅魍魎たち(前)

インターネット上で投資を募集し、企業に貸し付けるソーシャルレンディングを行う「ラッキーバンク・インベストメント」(東京)が、うその説明で投資を勧誘したため損害を被ったとして、個人投資家45人が22日までに、同社や代表取締役らに元本に当たる計約2億7千万円の損害賠償を求め東京地裁に提訴した。

原告側の代理人弁護士によると、ソーシャルレンディング業者を相手取った訴訟では過去最大規模という。訴状では親族の会社からの返済が困難であると知りながら出資を募ったと主張している。

また今回のようにSBI以外のソーシャルレンディング業者が投資家への補填を行うかというと、それは不可能に近いかと思います。

業界最大手企業の撤退は、今後の業界の行く末を暗示しているような気がしてなりませんね。

こじんまりとしたまま、不祥事の温床として細々と消えていくような気がしてなりません。

おすすめできるレンディング業者

できれば手を出したくありませんが、比較的信頼できる業者を少し挙げていきたいと思います。

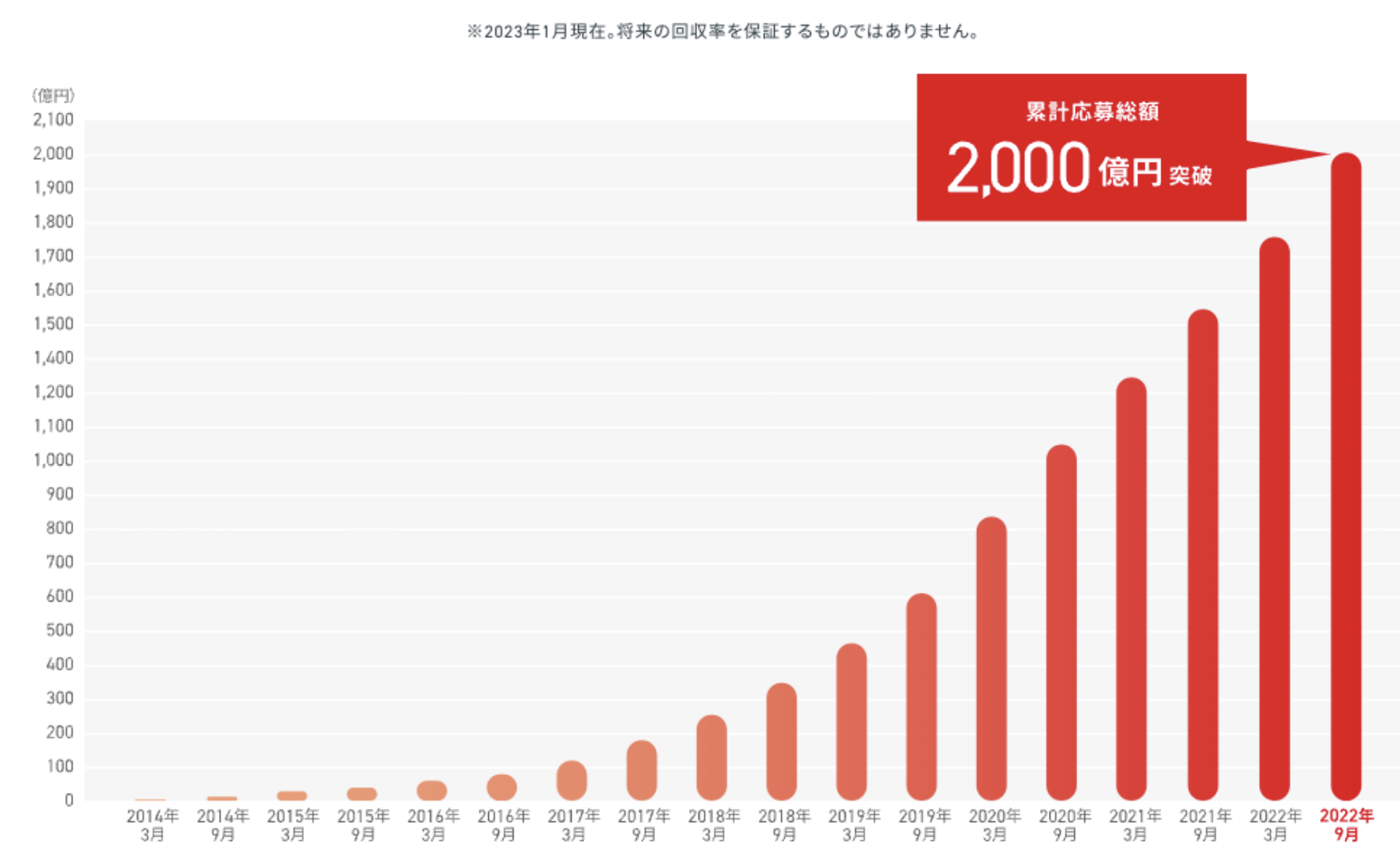

クラウドバンク(楽天とも連携)

まずはクラウドバンクです。クラウドバンクは累計応募総額2000億円突破しています。

融資元本回収率は100%となっており、これだけの規模で不祥事を起こしていない点は非常に評価できると思います。

案件自体は太陽光発電、不動産担保型ローン、上場企業事業拡大支援、米ドル建て不動産ローンファンドなどです。

利回りが高めで設定されていますね。手数料が年率2%を上限とされているので3〜5%程度で利回りは考えると良いかと思います。

ただ、さきほどデメリットの項目でお伝えしたとおり大きな資金を長期間運用できないのが難点です。

上場企業であれば不祥事は株価暴落、上場廃止などに繋がるので、非上場企業に比べればリスクが低い投資になるでしょう。

なぜ上場企業が個人より貸付を募るのかはもう少し筆者が学ぶ必要がありますね。通常は大手金融機関が貸してくれるはずですから。

オーナーズブック(上場企業ロードスターキャピタル傘下)

続いてオーナーズブックです。オーナーズブックは不動産特化型のソーシャルレンディングです。

ロードスターキャピタル株式会社が運営元であり、上場企業となっています。

リートに近い気がしますね。利回りは5%程度を見込み、オーナーズブックの目利きに頼ることになります。

とはいえ、アップサイドの話はソーシャルレンディングには関係ないですね。確実に利息をもらえれば良いわけですから。

資金拘束期間はまちまちですが13ヶ月〜25ヶ月ほどでしょうか。

確かに普通の借入では毎月返済(条件それぞれですが)などが課されたりするケースが多いです。

しかし、個人投資家から集めると1年近く元本返済義務が生じないのは大手企業からしてもメリットですね。

運営メンバーも洗練された経歴を持っており、堅実に経営されているように見受けられます。

その他にも持っている仮想通貨を預けるだけで、最大金利12%の利息を得られるサービスなどもありますので参考にしてみてください。

→(参照) 【紹介コードあり】

堅実な投資の他の選択肢

ソーシャルレンディングの中でも、堅実にやっている業者と、リスク選好の業者が共存し、業界が盛り上がっていることがわかりました。

しかし、結局最後に生き残るのは堅実な先であり、資産を本当に増やしたいと考えている方は無闇にソーシャルレンディングでリスクを取る必要はないと思います。

やはり、ガッチリとディフェンスを固めた上で、高い利回りを求めていきたいものです。今回はソーシャルレンディングは筆者の新しい投資先になり得るかと調べてみましたが、堅実な投資先でさえ、少し魅力が足りません。

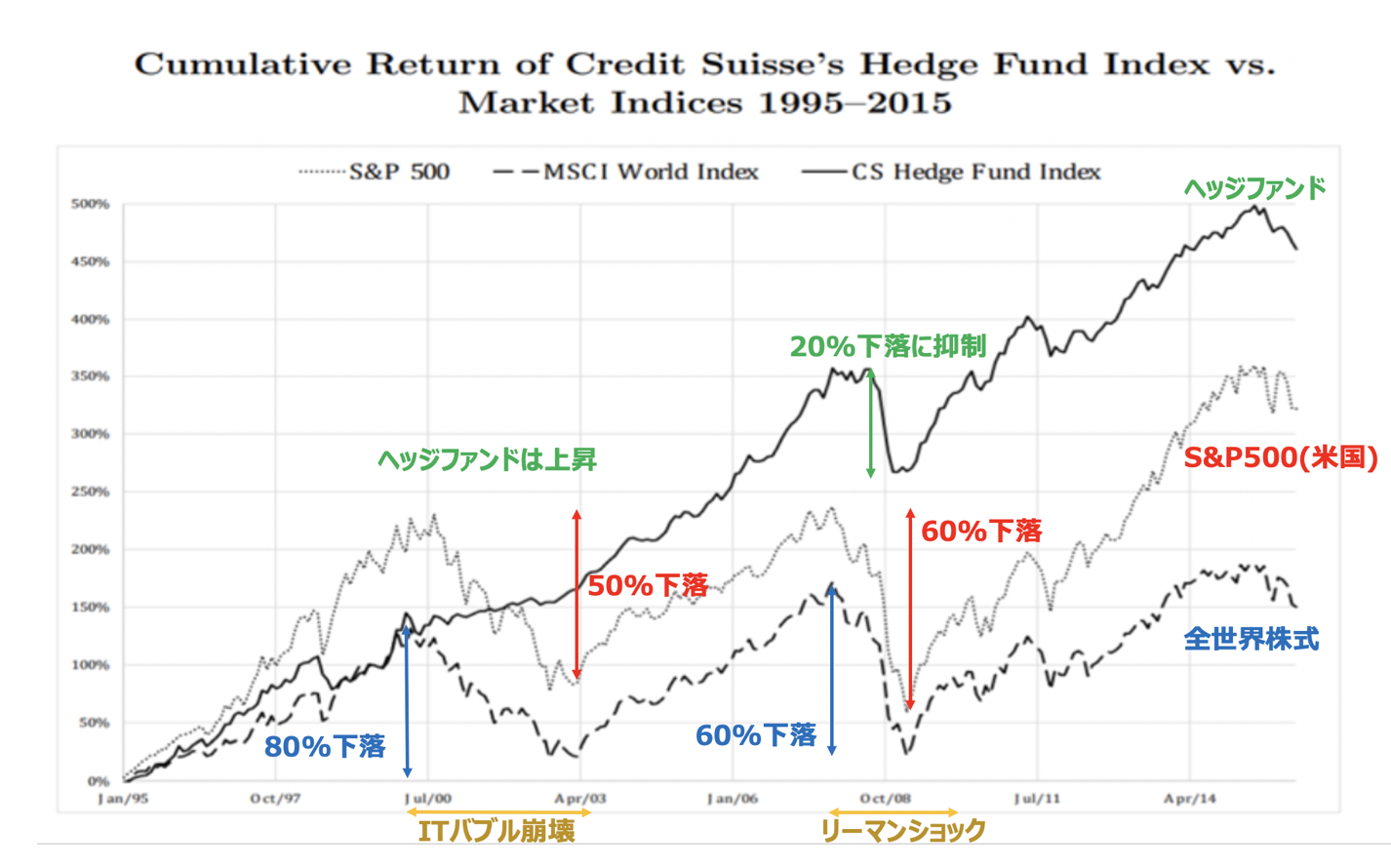

筆者の場合はインデックスファンドのボラティリティを下回り、パフォーマンスで上回る投資先であるヘッジファンドで運用を行っています。

ヘッジファンドは株式市場が下落する局面でもリターンをあげて素晴らしいパフォーマンス

こちらもまだまだ黎明期ではありますが、筆者の投資している先は運用期間が10年を超え着実なリターンを提供してくれています。

ヘッジファンドについて、また優良ヘッジファンドについてのまとめは以下の記事で紹介していますので、一つの選択肢としても参考にしてみてください。