準富裕層の基準となっている資産5000万円。

サラリーマンとして到達するには高い給与の企業で共働きで働き40代でようやく達成する水準かと思います。

精神的にも余裕が出てきた頃ではないでしょうか?

老後の豊かな生活を思い描き始めている方も多いかと思います。そして、5000万円あれば豊かな老後生活という夢もかなり現実的なものとなります。

5000万円あれば老後2000万円問題も余裕でクリアしているし投資して増やす必要はないと考えている方もいらっしゃることと思います。

しかし、折角5000万円という資産があるのであれば豊かな老後を目指すべきです。

さて5000万といえば、元本が大きい分、正しい資産運用をすれば資産は大きく伸びます。

そして、間違った運用をすればあっという間に減少してしまいますので慎重に投資先は選びたいものです。

5000万円は一般的にはかなり大きい金額です。金額が大きいことから投資先も豊富に選べる立場とも言えます。

様々な運用商品があり目移りしてしまいますが、確固たる投資先を選ぶようにしましょう。

今回は以下の点を中心にお伝えしていきたいと思います。

今回のポイント

- 老後の豊かな生活をするにはいくら必要なのか?

- 結局投資は必要なのか?

- 投資をするとするならどこが魅力的なのか?

Contents

豊かな老後の生活費の内訳とは?老後2000万円問題の罠を紐解く!

2019年に老後2000万円問題が世間を賑わせました。しかし、この算出根拠は単純な掛け算で導き出されています。

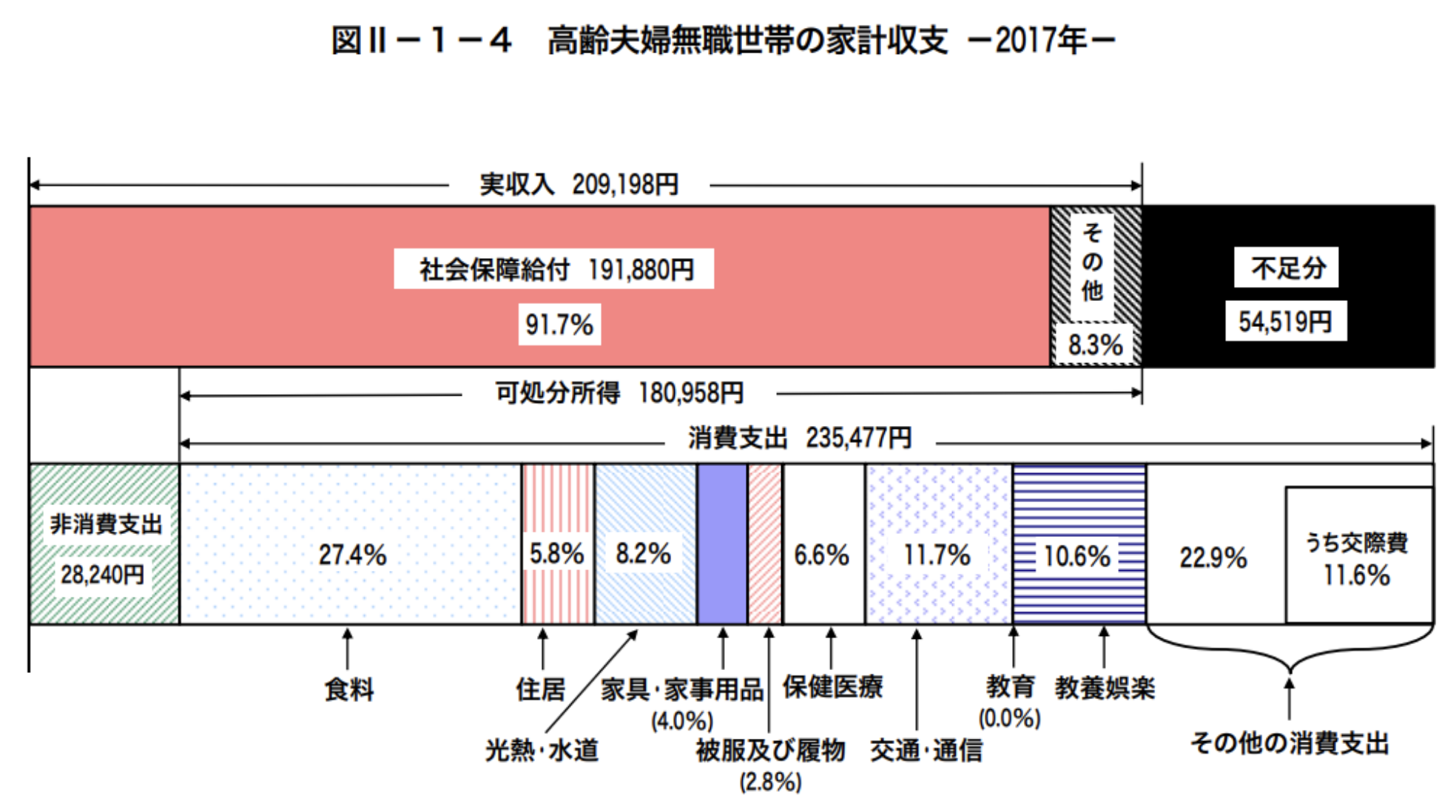

総務省の統計から高齢無職世帯の月間不足分54,519円(年額約65万円)を元にしています。

年間不足金額65万円を65歳から95歳までの30年間発生すると考えると老後の必要額は約2000万円となるというわけです。

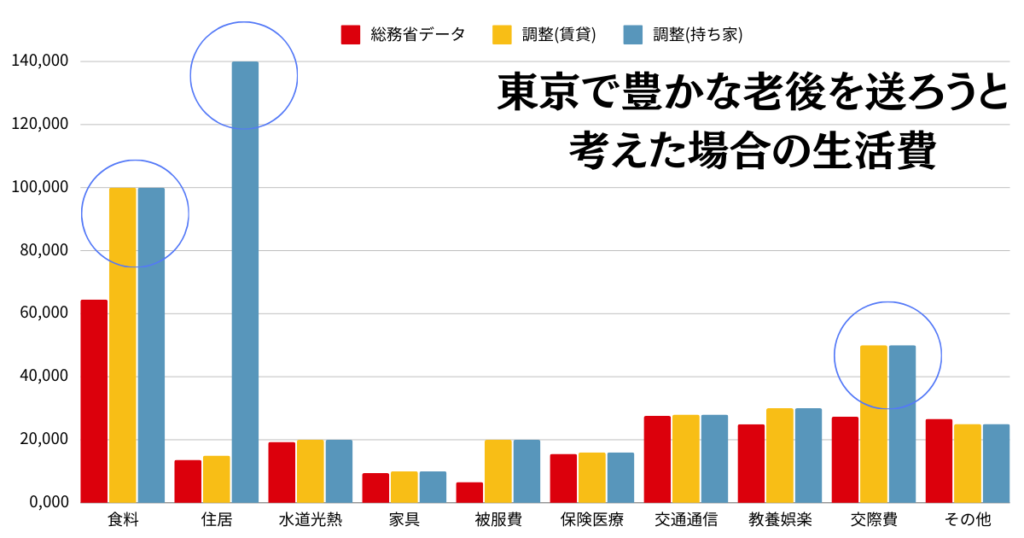

では、元となった総務省の統計をご覧ください。2017年のデータなのでだいぶ昔のデータを元に算出されています。

これは明らかに地方の方も東京の方も含めた平均的な数値です。

東京で豊かな老後を送ろうと考えた場合の生活費の内訳を賃貸を行なっている場合と持ち家の場合で調整したものが以下となります。

| 総務省データ | 調整(賃貸) | 調整(持ち家) | |

| 食料 | 64,521 | 100,000 | 100,000 |

| 住居 | 13,658 | 15,000 | 140,000 |

| 水道光熱 | 19,309 | 20,000 | 20,000 |

| 家具 | 9,419 | 10,000 | 10,000 |

| 被服費 | 6,593 | 20,000 | 20,000 |

| 保険医療 | 15,541 | 16,000 | 16,000 |

| 交通通信 | 27,551 | 28,000 | 28,000 |

| 教養娯楽 | 24,961 | 30,000 | 30,000 |

| 交際費 | 27,315 | 50,000 | 50,000 |

| その他 | 26,609 | 25,000 | 25,000 |

| 合計 | 235,477 | 314,000 | 439,000 |

| 差額(月額) | - | 78,523 | 203,523 |

| 差額(年額) | - | 942,276 | 2,442,276 |

| 30年間差額計 | - | 28,268,280 | 73,268,280 |

| 老後必要資産 | 約20,000,000 | 48,268,280 | 93,268,280 |

賃貸の場合に必要な老後資産は約5000万円で、賃貸の場合は約9300万円となります。

ただ、30歳で家をかったとするなら90歳時点では築60年となり、既に限界を迎えています。

つまり1億円の資産をもって老後を迎えることができれば豊かな老後を送ることができるということです。

5000万円を1億円にふやすために、やはり最も有力な選択肢は投資ということになります。

もう一度5000万円を形成しようと思うと、途方もない道程となるかと思います。

5000万円を1億円に増やせば精神的余裕をもった配当金生活を送ることができる

1億円あれば配当貴族への投資で安定した配当金生活を送ることができます。

配当貴族とは25年以上連続で配当金を増額している銘柄です。日本には殆どありませんが米国には数多くの配当貴族が存在しています。

ちなみに50年以上連続で配当金を増額している銘柄は配当王といいます。

配当貴族や配当王は現時点では基本的には配当利回りが低いです。

しかし、毎年配当金額増加するので将来的には元本に対して非常に高い配当金を享受することができるようになります。

以下の例をご覧ください。

配当貴族銘柄の魅力

50年前に株価500円の時に配当利回り2%で配当王銘柄を購入したとします。

すると50年後には配当金は200円になっており、配当利回りが40%になっているということになります。

持ち値に対して配当利回りが上昇していくので精神的余裕を持って配当金生活を送ることができますね。

人生100年時代に老後30年と考えると、65歳時点で配当貴族に投資をしていけば老後生活は全く苦労なく過ごすことができるようになります。

1億円で3%程度の配当貴族銘柄に投資をすれば税後で年間240万円の配当金を得ることができます。

年金と合わせることで都内の賃貸の場合でも生活経費を賄うことが可能となります。

さらに年間240万円の配当金は毎年増加していくので精神的にも余裕が毎年でてくることになります。以下は代表的な配当貴族銘柄です。

参考にしていただければと思います。

| 銘柄 | Ticker | 概要 | 配当利回り |

| AT&T | T | 米国版NTT。むしろNTTが米国版AT&T | 7.08% |

| Exxon Mobil | XOM | 石油メジャー | 4.19% |

| IBM | IBM | お馴染みのソフトウェア企業 | 5.41% |

| Coca Cola | KO | コカコーラ | 3.04% |

| 3M Co | MMM | コングロマリッド | 5.27% |

| Aflac | AFL | 保険 | 2.82% |

| Procter & Gamble | P&G | 一般消費財。ジレットなど | 2.69% |

| McDonald | MCD | マクドナルド | 2.26% |

配当利回りが高い企業は斜陽産業に多くなっています。

配当利回りが4.5%を超える銘柄は業績不振で株価が下落していることで結果的に高い利回りになっている可能性もあります。

例えばAT&Tの株価推移は以下となります。右肩下がりですね。

安全をとるのであれば2%-4%の配当利回りの銘柄を老後に分散投資することをおすすめします。

配当貴族はあくまで配当金生活をするための手段であって資産を増大させるフェーズでは魅力は低いです。理由は基本的にリターンが低いからです。

企業は稼いだ利益は事業拡大か配当や自社株買いなどの株主還元に向けるかを決定します。

事業に投資することで利益を大きく拡大させることができるなら事業投資に振り向けます。

結果として事業利益が拡大すれば株価上昇をともなって投資家に還元できますからね。

一方、高い利益が見込める投資先がない場合は直接配当金や自社株買を通じて直接的に還元します。

大きな成長をする企業は基本的には事業投資に振り向けます。高配当企業は成熟産業や斜陽産業に多いのはこのためです。

関連記事)金融資産2億円〜3億円あったら資産運用で完全リタイアは可能か?50歳や60歳以降で発生する費用からFIREに必要な金額を算出!

コラム:準富裕層から富裕層に駆け上がる難易度は高くない

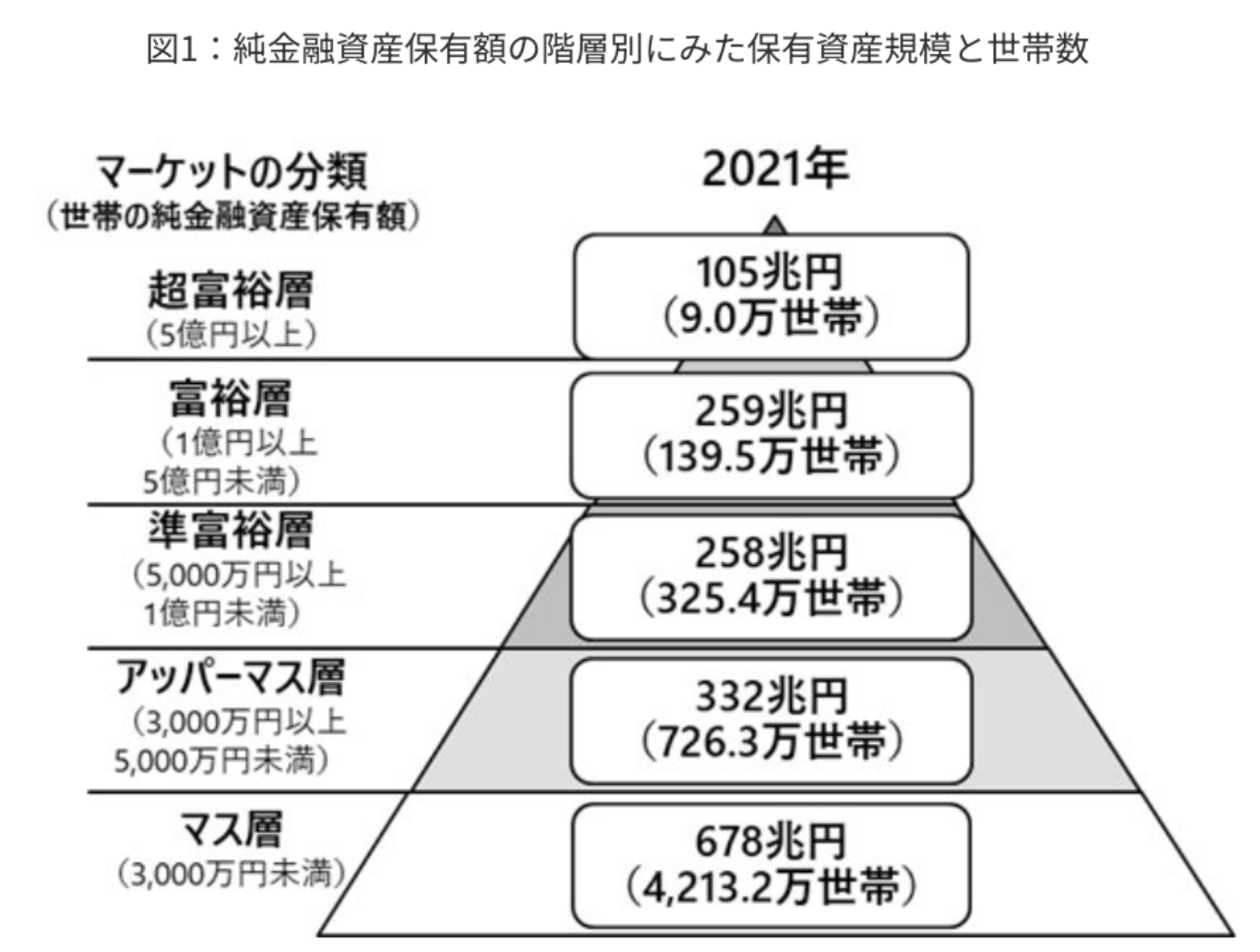

以下の野村総研のグラフはお馴染みかと思います。

準富裕層の基準は金融資産5000万円ですが富裕層の基準は意外にも1億円という基準です。

たった、2倍なのです。そして資産運用を行うことで資産を2倍にすることで決して難しいことではないのです。

年率4%で運用しても18年、年率10%で運用すればわずか8年で達成することができます。

→ 【年利10パーセント】目指すのは難易度が高い!?投資商品として株や投資信託等の選択肢を検証!投資商品として株や投資信託等の選択肢を検証!

では実際にどのような投資先が魅力的なのかという点についてお伝えしていきたいと思います。

真っ先に投資先として紹介されがちな投資信託は魅力的!?

「投資信託」は日本でもっとも馴染み深い投資先なのではないでしょうか?

筆者も実家の両親や祖父母からよく投資信託についての質問を受けます。

投資信託は『金融機関が非常に儲かる』仕組みである為、日本中の銀行窓口や証券会社の営業員を通して積極的に販売されています。

銀行は近年の低金利環境下で金利の利ザヤで儲けることが出来ていません。

収益の獲得する幅を広げる為に積極的に儲かる投資信託を販売しているという厳しい事情もあるのです。

アクティブ型とパッシブ型投信

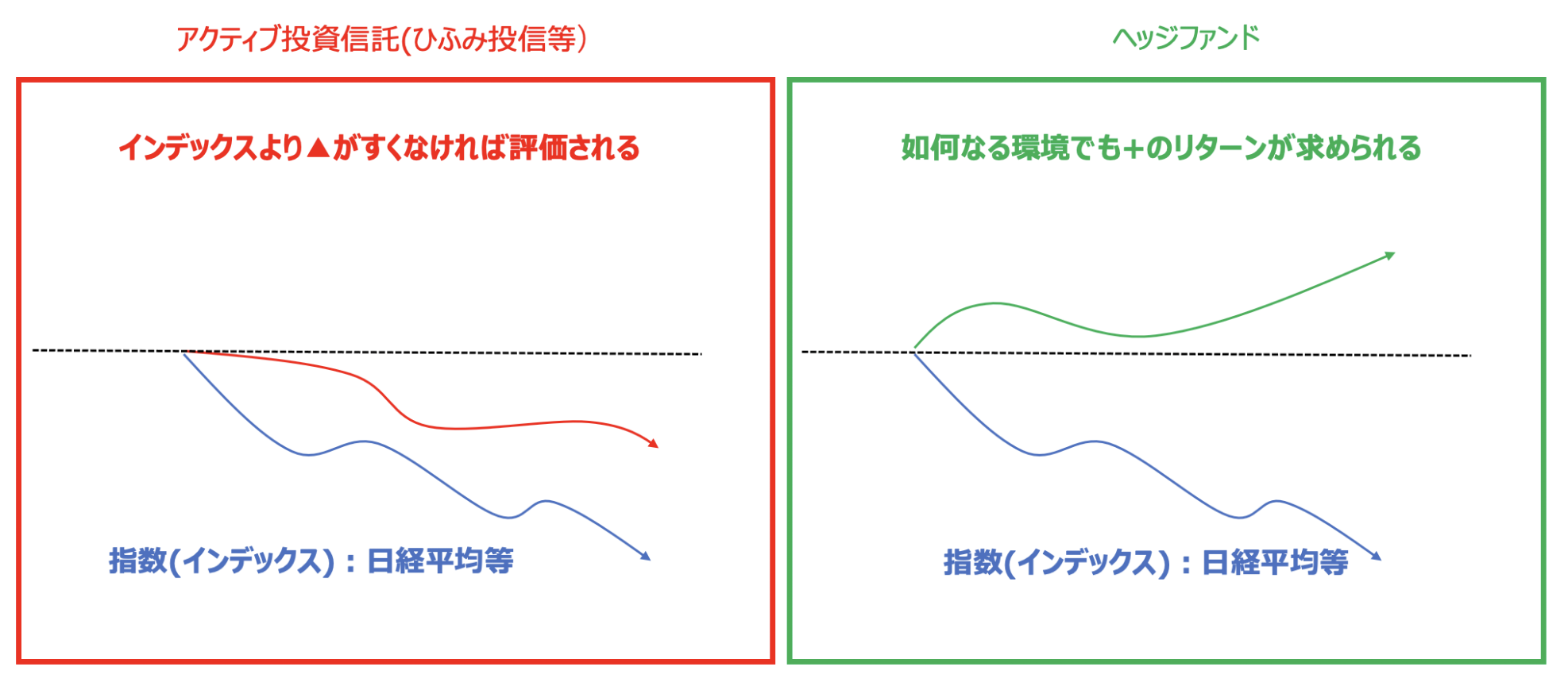

投資信託で儲ける為に、金融機関が積極的に販売しているのが「アクティブ型」の投資信託です。

対象となるインデックスを「ベンチマーク」としてベンチマークに対してプラスのリターンを求める投資信託です。

TOPIXのリターンが年間5%であれば、6%を目指すといった具合です。

TOPIXや米国S&P500インデックスのような指数に連動する「パッシブ(インデックス)型」の投資信託とは異なります。

パッシブ型はTOPIXに連動する設定であれば、TOPIXのリターンが年間5%であれば運用リターンは5%になります。

東証株価指数(とうしょうかぶかしすう)とは、東京証券取引所第一部上場全銘柄を対象として、算出・公表している株価指数のことです。TOPIX(トピックス。Tokyo Stock Price Indexの略)とも呼ばれます。日経平均株価と並ぶ、日本の代表的な株価指標です。東証1部上場の全銘柄(2020年1月21日現在、2,159社)を対象として、各銘柄の浮動株数に基づく時価総額を合計して計算しています。1968年1月4日を基準日として、当時の時価総額を100として指数を算出しています。

Source:SMBC日興証券

アクティブ型の投資信託はインデックスに対して高いリターンを求めるという名目で、パッシブ型の投資信託より高い手数料を徴取することができます。

調査費、人件費などなどが含まれているイメージです。

アクティブ投信に投資をして、高い手数料を取られたとしても高い成績を残してくれれば全く問題ありません。

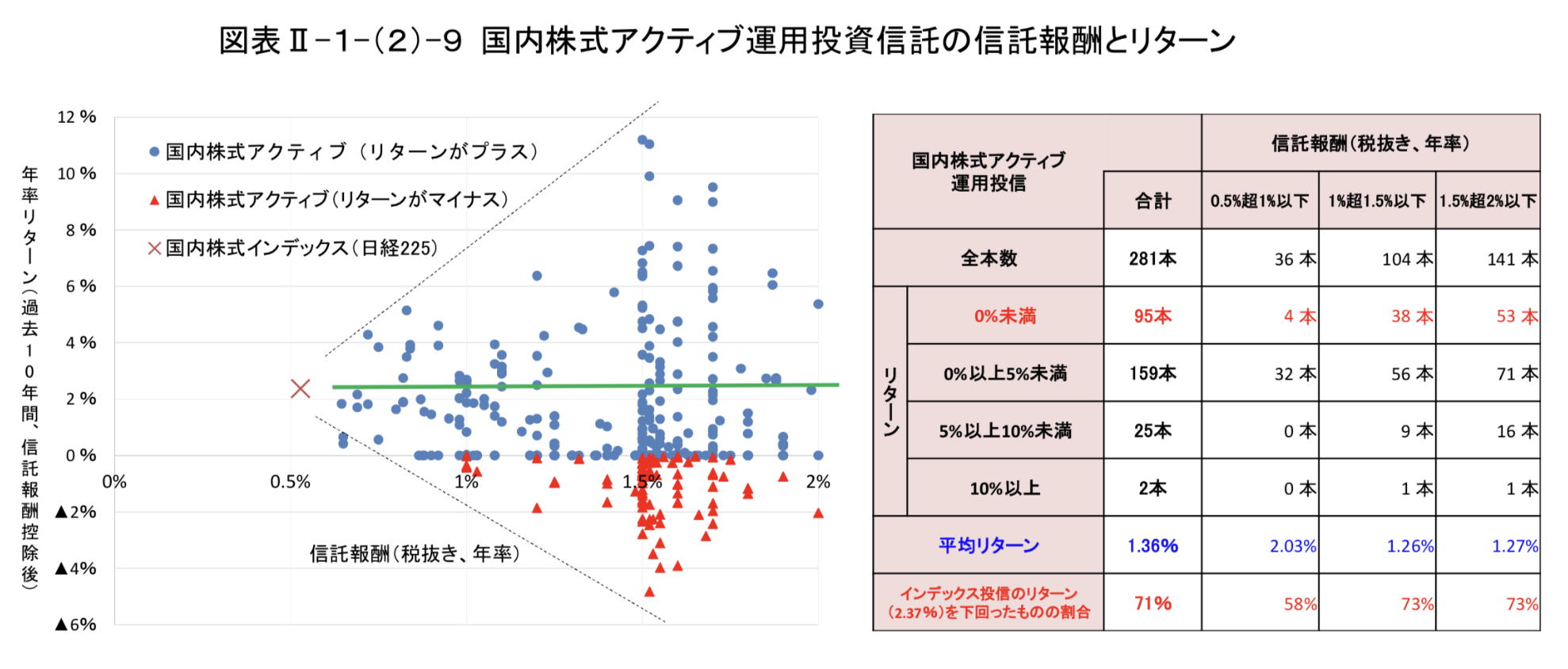

しかし、日本の投資信託は手数料が高くなれば高くなるほど成績が悪くなるという投資家にとって踏んだり蹴ったりの結果となっています。

著しく低い日本のアクティブ投信の平均リターン

以下は金融庁の資料ですが、アクティブ投信の平均リターンが「最大で」2.03%となっています。非常に低いリターンですね。

そしてなんと高い手数料(1.5%超2%以下)を支払っているアクティブ投信のリターンがマイナスの投信が37.6%あります。

高い手数料を支払って、運用はさらにマイナスという実態があります。

安い手数料のアクティブ投信の方がマイナスが11.1%と低くなっているのはどういうことなのでしょうか?理解に苦しみます。¥

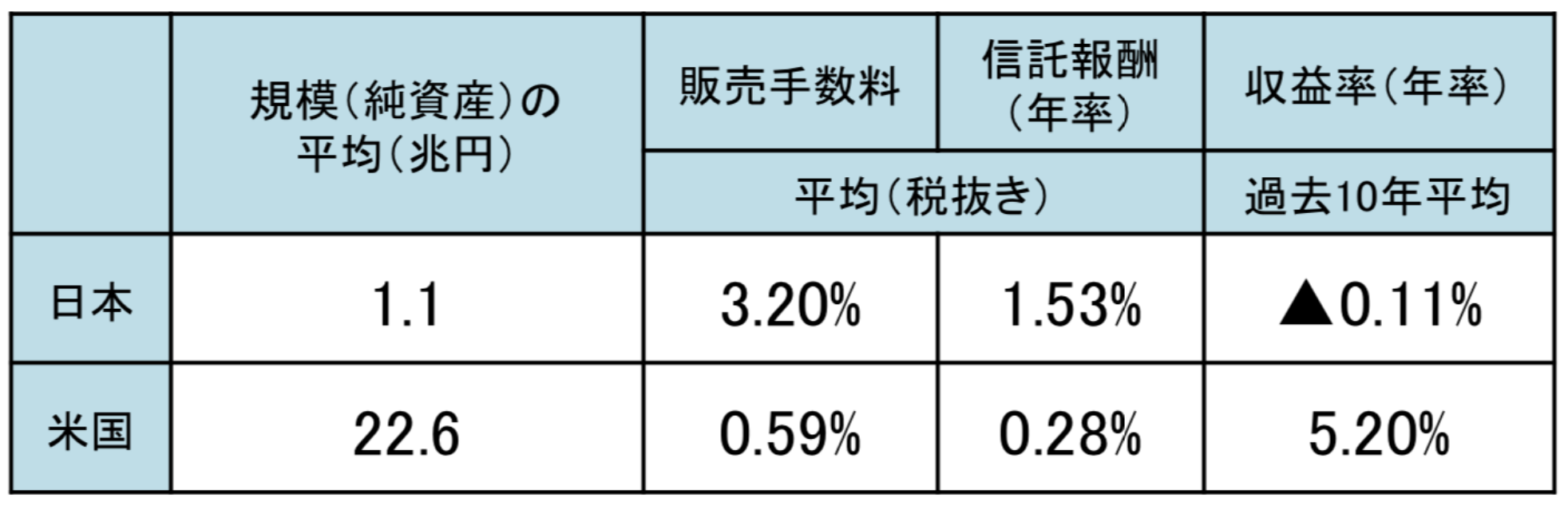

以下は日米のアクティブ投資信託の比較です。

売れ筋の投資信託を比較したものが上記です。

米国アクティブ投信に対して日本のアクティブ投信は高い手数料であるにも関わらず運用成績は大幅にアンダーパフォームしている結果となっています。

米国のアクティブ投信が+5.20%の成績を出している傍ら日本はなんとマイナス0.11%となっています。

ダメ押しで手数料も日本の商品はべらぼうに高くなっています。

結果を出している分には、手数料が高いのは仕方ありません。しかし、マイナスリターンになっているのは驚天動地とも言える結果です。

欧米と日本の資産形成の差は商品の差?

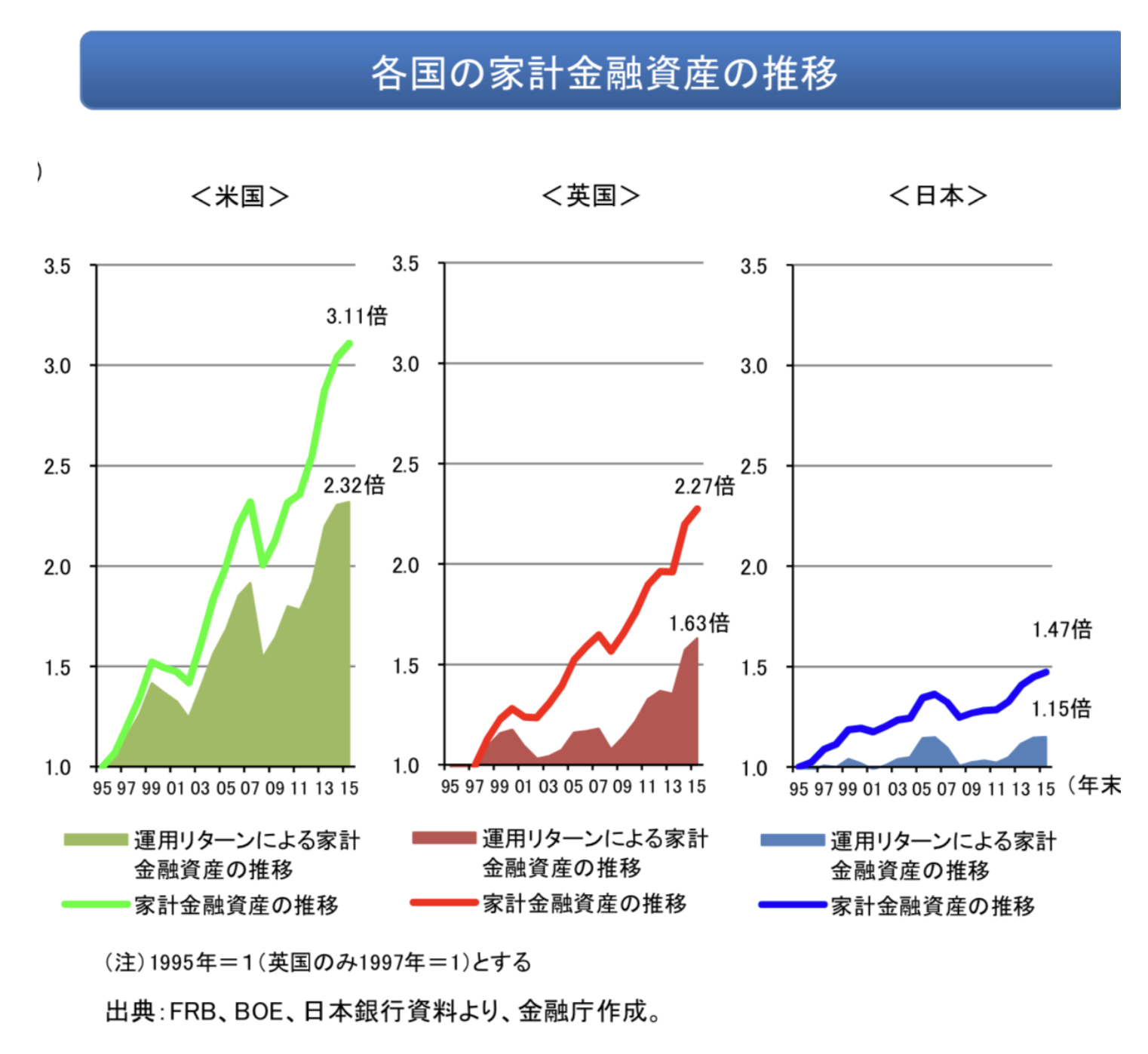

さて、欧米と日本では資産形成の伸長に大きく差があります。米国人が資産を2.7倍に増やしている中、日本はたったの1.4倍にしか増やせていません。

上記で日米の投信のリターンと手数料を比較しましたね。これはひとえに「日本の投資信託(金融商品)が粗悪だから」です。

上記は全て金融庁作成のレポートであり、金融庁も自国の投資信託の質の低さに嘆いています。

アクティブ投信のこの体たらくを炙り出しているわけです。

筆者が上記のデータと過去の経験から、長期投資に適した投資信託は「パッシブ型」の投資信託だと考えています。

それも世界全体、若しくは米国全体をカバーするタイプが良いと考えます。

5000万円全額をインデックス投資するのは慎重に

しかし、インデックスに投資できるパッシブ型投信にも欠点はあります。近年もりあがったのは米国のインデックス投資ですね。

5000万円を運用するにあたり、タイミングを間違えると利益を確定する前に株式市場の暴落に巻き込まれます。

資産を大幅に減らしてしまい、老後の生活も苦しくなるということです。

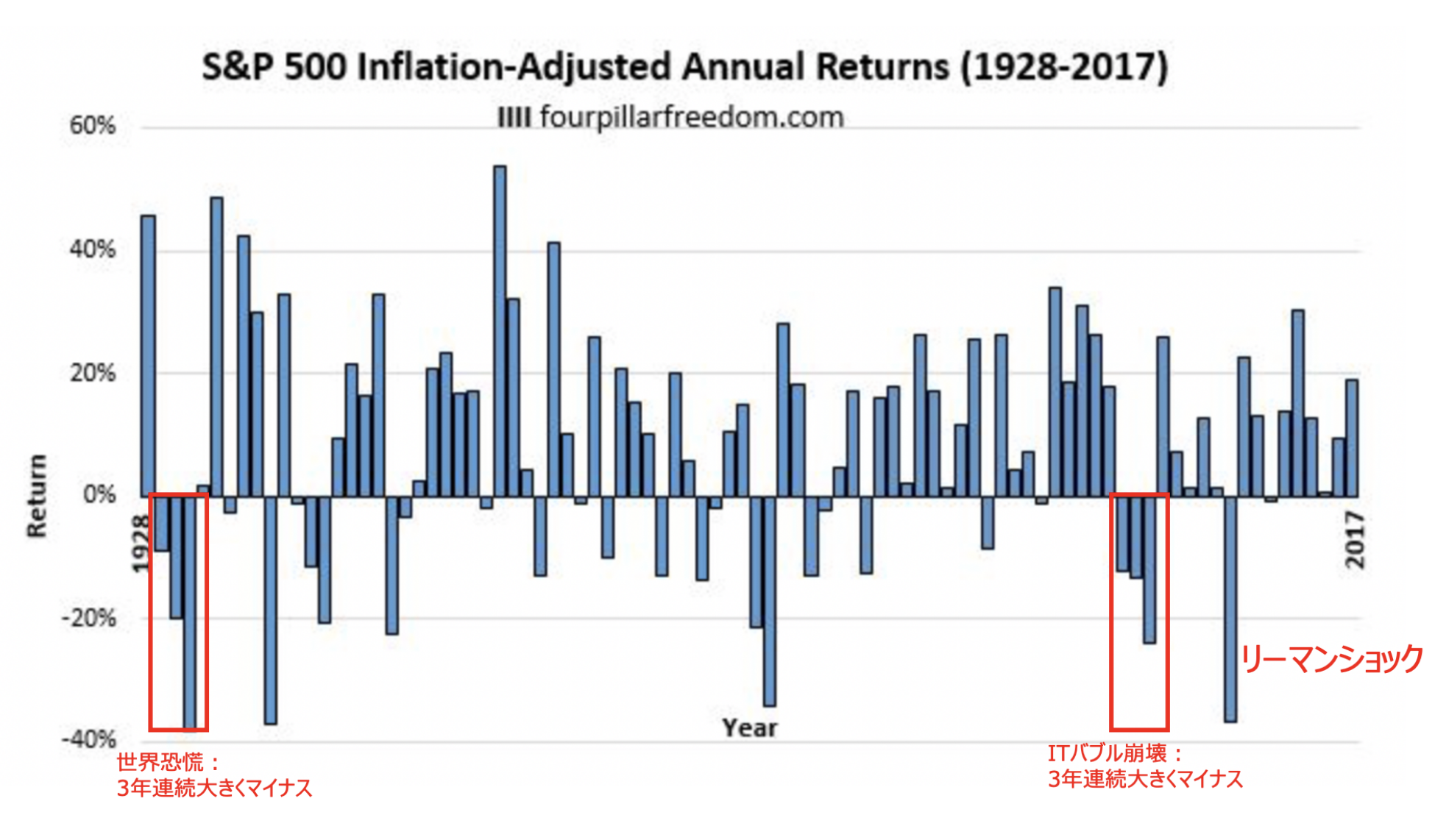

以下はS&P500指数の1928年からのリターンの推移です。

頻繁に40%程度の暴落を経験しています。場合によっては2000年から2002年のように3年間下落しつづける期間も存在します。

あくまでインデックスは30年以上の超長期で平均してみた時の平均リターンが7%であるということを忘れてはいけません。

10年という期間でみるとマイナスで終わることもあるのです。2000年-2013年がまさにそうでした。

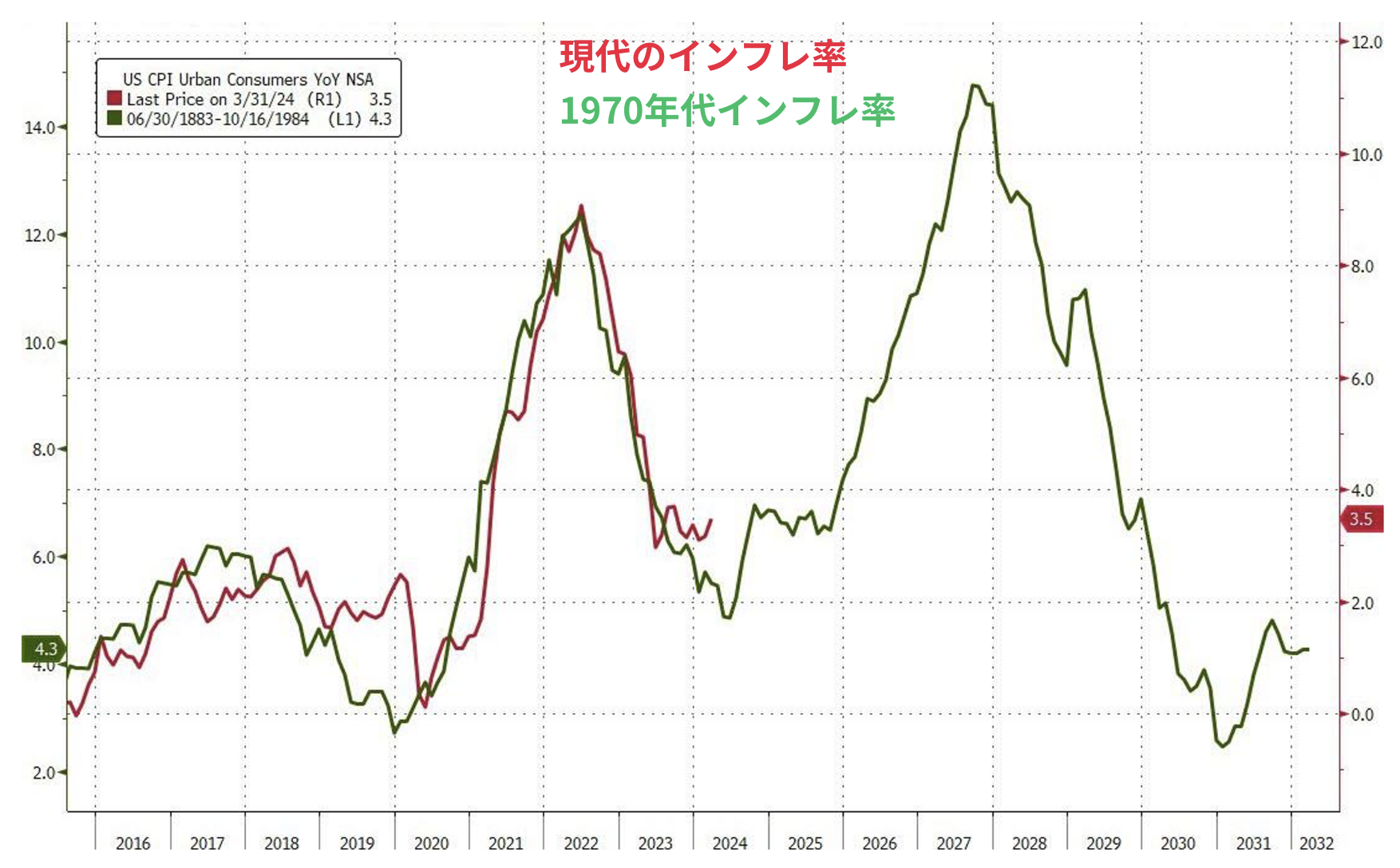

そして昨年2022年からも暗黒の10年がはじまろうとしています。

2009年のリーマンショック後に金融緩和でカンフル剤をうち株価を引き上げていきました。

パンデミック後は特に過激でしたね。2020年から2021年にコロナショック後の大規模な金融緩和によって急激に株価は上昇しました。

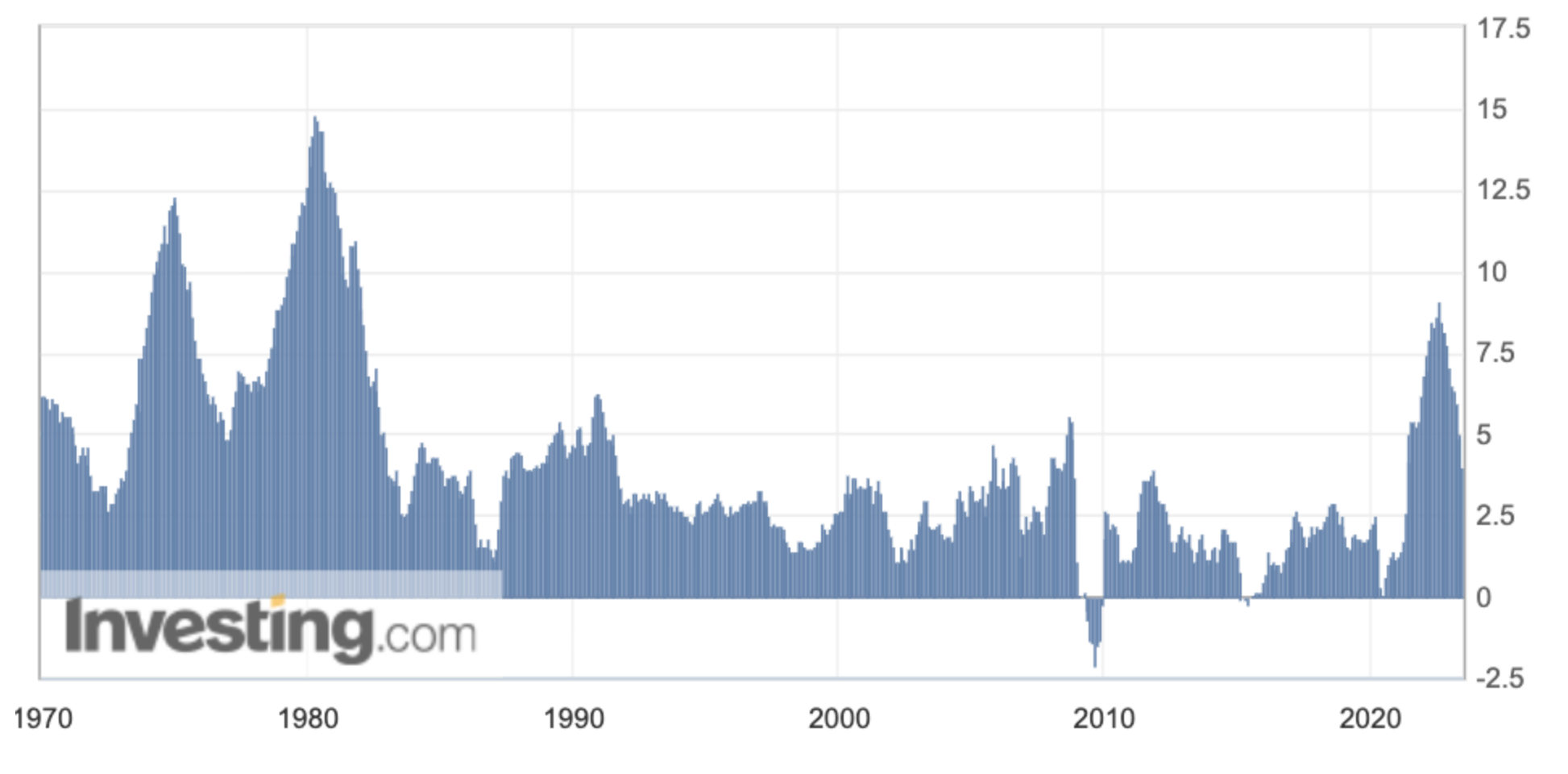

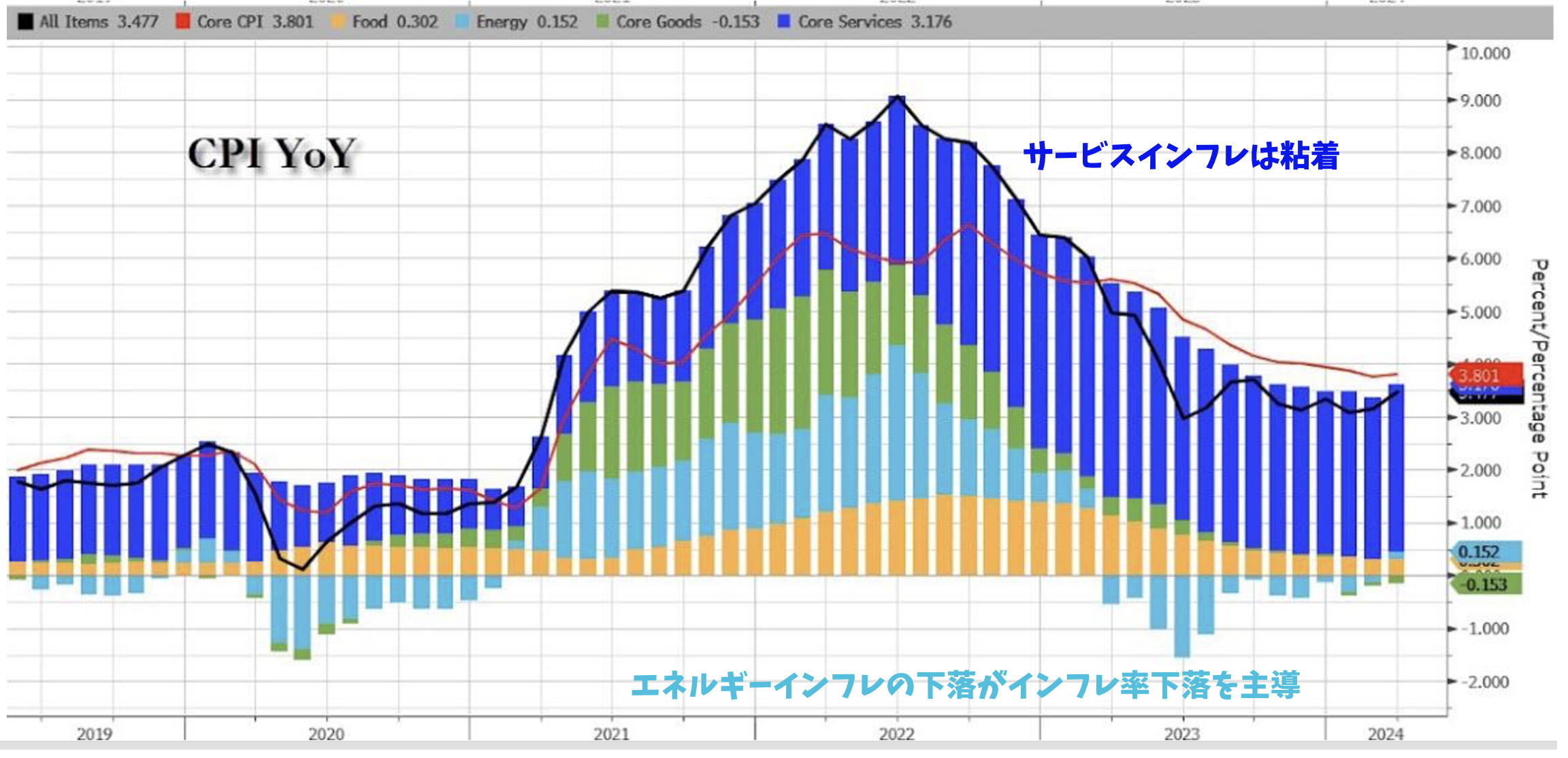

しかし、現在はバラマキの副作用で40年ぶりのインフレが発生しました。

このインフレを抑え込むために今度は逆に金融引き締めを実施しています。

金融緩和では株価が上昇しますが金融引き締めでは株価は下落します。

2024年時点でインフレは沈静化してきています。主因は食品価格やエネルギー価格の下落によってインフレは沈静化してきましたが賃金インフレは根強くコアインフレは依然として5%となっています。

しかし直近エネルギー価格は大幅に反発しており今後はインフレが再燃して1970年代のように何度にもわたってインフレが発生する確度が高まっています。

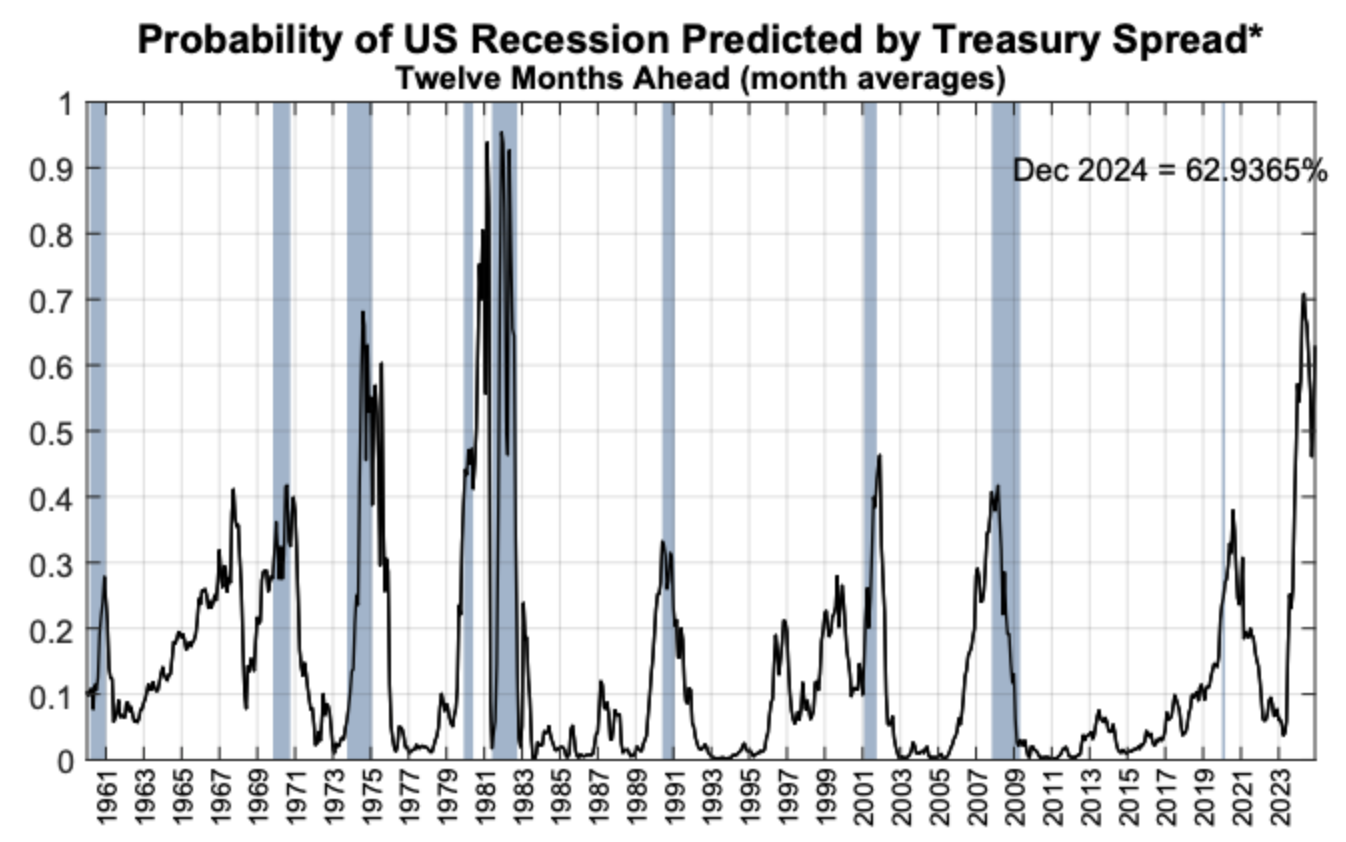

更にインフレを抑えるために金利を引き上げ続けた結果、景気後退(=リセッション)の確率が順調に高まっています。

現在はリセッションが発生する可能性が63%になっています。

リセッションとなると企業収益が低下するので当然、株価は下押し圧力がかかります。しかし、インフレを抑えるためには強めのリセッションが必要になるのです。

ただ、米中央銀行のFRBがひよってしまい早めに金融緩和に転じてしまうとインフレ第二波が発生してしまいます。

実際、さきほどお伝えしたように現在と同じインフレが発生した1970年代は3度にわたってインフレが発生してしまいました。

因みにインフレに苦しみ続けた1970年代は10年間株価が変わらずに推移しました。

2024年から米国のインデックス投資は割りの悪い賭けになると見ています。

アクティブ投信と毎月分配型について

話を戻します。日本のアクティブ投資信託ですが、彼らは高いリターンを挙げることを目的として大々的に宣伝しています。

しかし、事実その成績は非常に芳しくありません。

寧ろ、成績は二の次でより多くの額投資信託を販売することに注力してキャッチーな宣伝タイトルで個人投資家を引き付けたり。

「毎月分配型」という投資家にとって不利益を被るような仕組みを構築してあの手この手でアクティブ型の投資信託を販売しているようにも思えます。

毎月分配型ファンドとは、1ヵ月ごとに決算が行われ、分配金を毎月支払う方針の投資信託のことです。ただし、運用状況によっては、分配金額が変わったり、分配金が支払われない場合もあります。

Source:SMBC

毎月分配型は、配当金が大好きな日本人が好んで買いますが、非常にリスクが高いです。こちらは別途記事にしたいと思います。

どうしても投資信託を買うのであれば・・・?

さて、どうしても投資信託を購入するのであれば、米国株に連動するバンガード社のETFであるVTI、VOOなどアクティブ投資信託に投資するの方が合理的な選択肢であるといえるでしょう。

しかし、投資信託の外に目を向けてみると、アクティブ投信は当然のこと、パッシブ投信より良い投資先は存在しています。

第三の選択肢を以下でお伝えしていきます。

ヘッジファンドの特徴

ヘッジファンドは投資信託とは異なり公に出資を募集できないという制限を受けています。

テレビCMや雑誌で広告を見たことがある人はいないと思います。

基本的に募集人員も限られているので、機関投資家、富裕層のみに門戸が開かれている投資先とも言えます。

ヘッジファンドの特徴として、欧米ではLLC(Limited Liability Company/合同会社)スキームが主流です。日本でも合同会社形態で運営されているヘッジファンドが多数です。

このスキームの特徴としては、規制が厳しくなく、投資リターンをトッププライオリティに置いた運用が可能になるといったメリットがあります。

出資できる人数の関係から一人当たりの出資の金額が高く、1000万円以上からの投資を可能としているファンドが多いです。

しかし、冷静に考えてみると、海外の著名なヘッジファンドが個人からの出資は最低出資額は低いものでも1億円からとなっています。

その点を考えると、日本はまだヘッジファンドの業界が黎明期であることから最低出資額が低く抑えられているようにも感じます。

ヘッジファンド投資のメリット

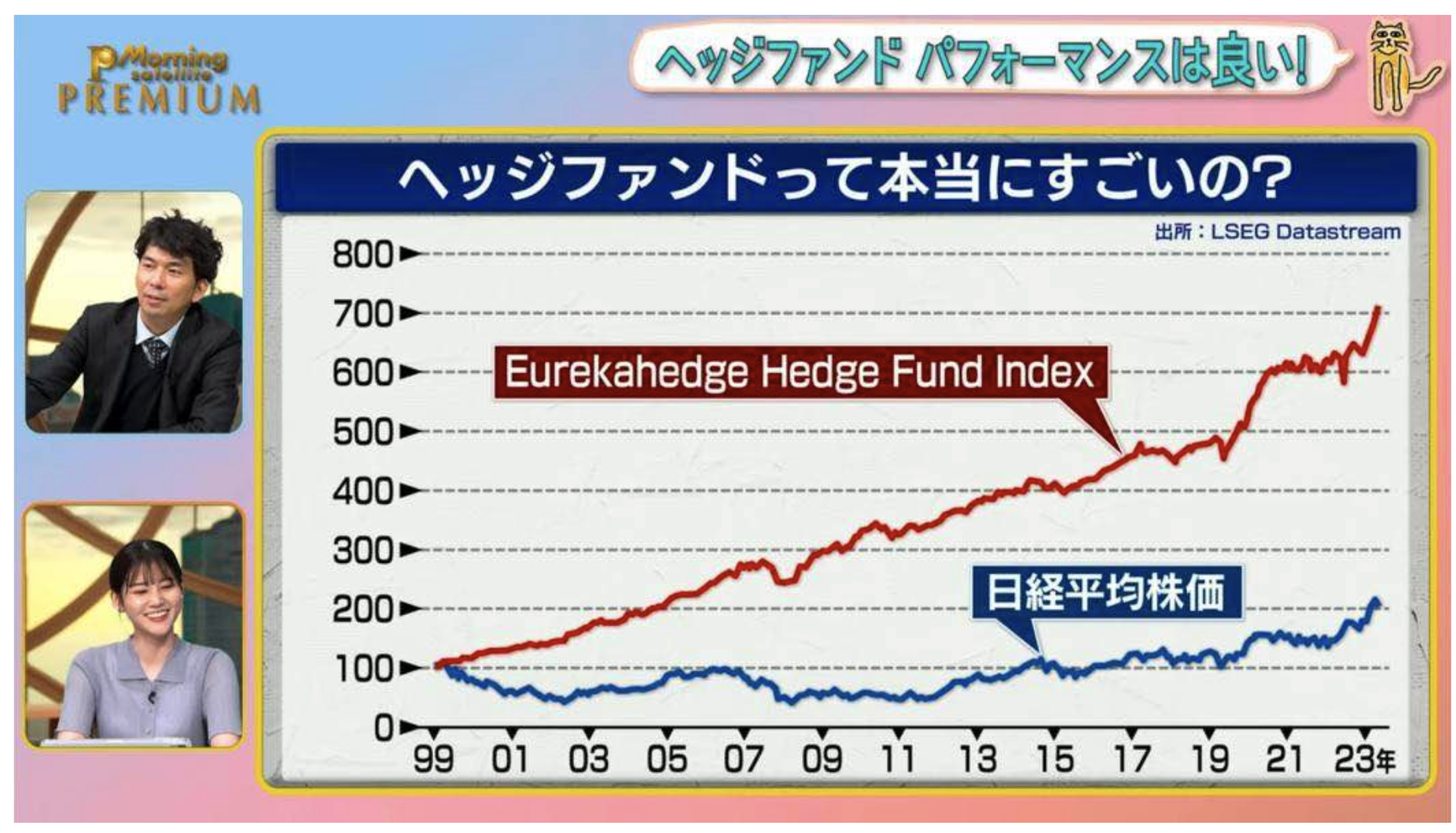

ヘッジファンドが着目される背景としては、株式市場平均と連動しないオルタナティブ投資で価格変動の割合が少なく市場に危機が発生した場合でも損失が抑えられるという点です。

ポートフォリオの安定性をます投資先として欧米の富裕層や機関投資家を中心に選好されています。安定したリターンの高さはモーニングサテライトでも取り上げられていましたね。

日経平均株価をしっかりとアウトパフォームすることが期待できるヘッジファンドを選択できると良いですよね。

【最新版】日本のおすすめヘッジファンドランキング!選び方や個人におすすめしない運用先の特徴も解説!

個人で不動産投資という選択肢も考えられるが難易度は高い

5000万円あれば不動産投資も考えられる方も多いのではないでしょうか。不動産は来るべき日本のインフレをヘッジの手段としては有効な手段です。

日本の財政破綻懸念から日本円の価値が暴落した時に実物資産の価値は不変です。

日本円に対して急激に値上がりしますのでインフレの影響を和らげることが出来るのです。

しかし都内であれば不動産の最終利回りは2%未満となってしまいますし、如何に業者に騙されないかの戦いになってしまいます。

また、地方に関しても今後は既に確定している「人口減少」と「低い経済成長率」からリターンは株式に対して低くなることが見込まれます。

不動産で高い利回りを獲得したいのであれば、それは可能だと思いますがそれは資産運用という次元ではありません。

それは立派な事業であり、副業感覚で成功できるものではありません。

筆者自身、不動産に取り組んだことがありますし地方に高利回り物件を持っていますが、手練れの友人が手伝ってくれたことにより成功しました。一人では無理ですし、そもそも競争相手は本業としている人達です。

相当な覚悟が必要になりますので、あまり不動産で不労所得という不動産業者の謳い文句には乗らない方が良いかと思います。

【個人で株式投資】を実行して配当生活は可能なのか?

株式投資を個人で、それも5000万円を活用して実行するのはとても危険なので絶対にやめてください。

個別株に投資をするのであれば100万円からといったミニマムな金額から、最低でも5年ほど経験値を積んでから大金を使うようにしましょう。

株式投資を個人で行うリスク

何度でも言いますが、株式投資はとてもリスクが高いです。専業のプロですら一瞬で大金を失ってしまうような場所です。

世の中には軽々しく株を買う人がいますが、正気の沙汰だと筆者は思っています。

これも、証券会社の宣伝(株式売買で儲かる)、株式雑誌(適当なおすすめ銘柄を掲載すれば売れる)などの影響によるものだと考えています。

→ 個別株投資は難しい?悲惨な結果でもうダメとなる前に!ETFや長期投資に適したファンド運用を真剣に検討しよう。

「配当利回りの高い銘柄であれば安全」の罠

「配当利回りの高い銘柄であれば安全」と言った人も多いので焦ってしまいます。「高配当利回り」とはどのような状況なのかを理解すべきです。

そもそも企業とは成長を求められます。事業の成長が求められ、稼いだキャッシュは事業に注ぎ、さらに成長していく。この成長サイクルを見てプロの投資家はその銘柄に投資をしていくのです。

しかし、配当とはこの成長の原資になるキャッシュを株主に配ってしまう行為です。これはつまり、「もう成長できる余地がない会社である」と自分で言っているようなものなのです。

プロの投資家は企業が配当を始めた段階でその企業の銘柄を売却します。その売却先は配当欲しさにその株を買う個人投資家です。

配当を出す企業の末路は決まっており、それは株価の低迷です。株価が低迷し、さらに低迷することで「配当利回り」がめでたく高くなるという仕組みです。

最終的にはその「ダメな株」を企業は売るために「高配当利回り」と謳います。

証券会社も売買手数料が欲しいので「魅力的な高配当利回り」と大々的に発信します。株雑誌も「魅力的な高配当利回り特集」を掲載すれば雑誌は飛ぶように売れるので特集します。

最後に泣くのは高配当利回りに飛びついた個人投資家です。配当を貰いながら元本を毀損していくことになり、結果的にマイナスで終わることでしょう。

長くなりましたが、株をやるのであれば安易な投資はOUT、難易度の高い投資は時間がかかる、といった具合です。

投資信託やヘッジファンドなどプロに任せるしかないと思います。

まとめ

5000万円貯金があった場合の本日ご紹介した投資先毎の用途は以下になります。筆者はヘッジファンド運用を主体として、それ以外は個人で少額バリュー株投資を学びながら実践しています。

-

-

2024-05-06 0.17.23

続きを見る

・投資信託:

日本のアクティブ投信には投資をしない(米国の投信は日本在住では買えない)。

投資をするのであれば、市場平均連動型のETFに限る。しかし、40歳〜50歳代の場合タイミングが難しく、最悪なタイミングで暴落してしまうと老後が危うい。

・ヘッジファンド:

市場平均よりも高い成績が見込め魅力的な投資先。どのヘッジファンドを選ぶかによるが、堅実な投資先を選べば長期で良い資産形成が可能。

・不動産:

真剣に取り組む覚悟がない限り、高値で掴まされて終わるので注意。