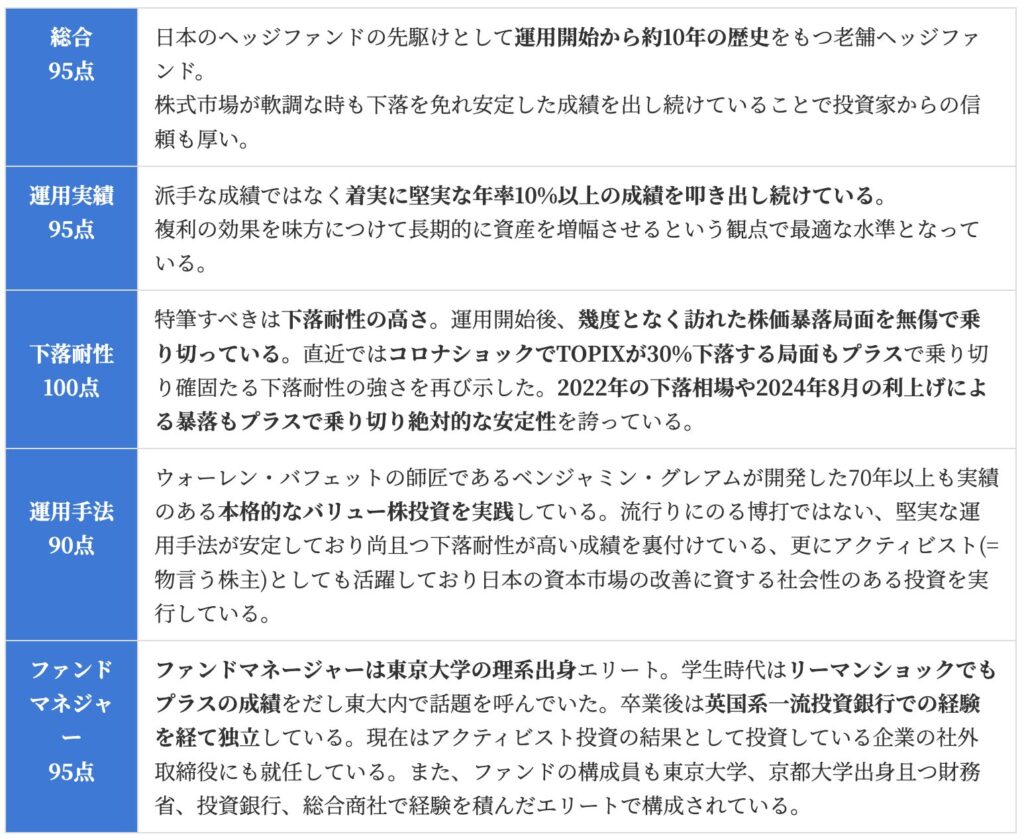

BMキャピタルは本格的なバリュー株投資とアクティビスト投資の組み合わせで運用しています。

今回はまさにBMキャピタル流の投資がうまくはまった例として、過去の投資事例として報告されている上原成商事についてみていきたいと思います。

| 平均買付価格 | 2,281円 |

| MBO価格 | 5,150円 |

| 上昇率 | +92% |

| 累計配当金受取額 | 135円 |

| 合計収益率 | 98% |

| 平均保有期間 | 2年 |

BMキャピタルは四半期に一回、運用報告書を出します。

その報告書に投資した経緯と、投資後の活動、さらに利益確定をおこなった理由についても事細かに記載してくれています。

正直、自分が投資するにしても非常に参考になる内容となっており、自己研鑽という意味でも大変為になっております。

それでは本題に移っていきたいと思います。

Contents

上原商事の概要

BMキャピタルが投資しているのは圧倒的に割安な銘柄です。そのような銘柄は市場から放置されている超小型株に存在しています。

| 商号 | 上原成商事株式会社 |

| 住所 | 〒604-8580 京都市中京区車屋町通御池上ル塗師屋町344番地 |

| 創業 | 昭和18年 2月11日 |

| 資本金 | 9000万円(2021.3.31現在) |

| 代表取締役 | 取締役会長 上原 大作 代表取締役社長 上原 晋作 |

| 時価総額 | 146億円 |

| 事業概要 | 生活サポート事業 -ガソリンスタンド運営 -生活ガス -住宅リフォーム・ガス機器 |

| 産業サポート事業 -石油・電力小売り -建設資材 -産業用ガス |

参照:上原成商事

上原成商事は京都府京都市に本社を置き、主にセメント・建築資材や石油製品・LNG の販売を行う商社です。

京都・滋賀中心にガソリンスタンドを展開している。現金や有価証券を豊富に有し 無借金で、長期にわたって利益を上げ続ける優良企業です。

時価総額から約100億円程度と非常に小型株であることがわかります。更に会長と社長の名前から創業一族企業であることが一目瞭然ですね。

では投資を実行した時のバランスシートについてみていきましょう。

BMキャピタルが投資した当時の上原成商事のバランスシート

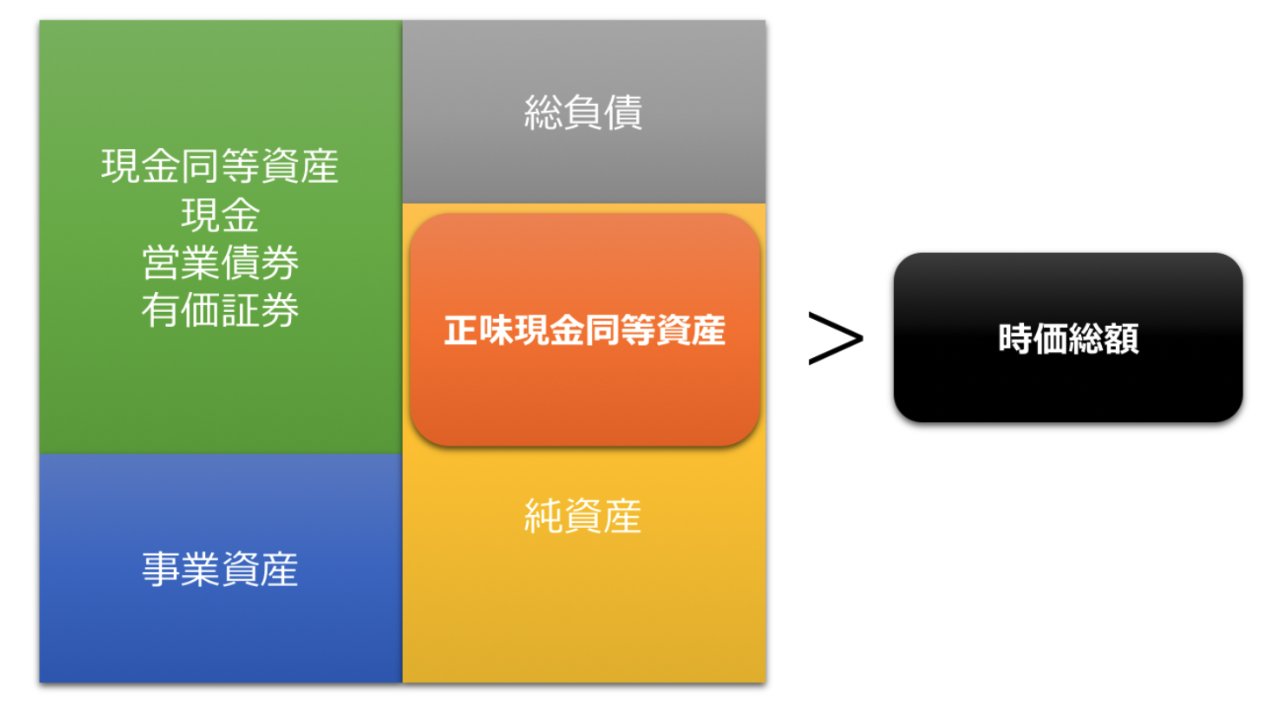

BMキャピタルは以下の条件を満たす銘柄を投資銘柄の条件としてスクリーニングします。

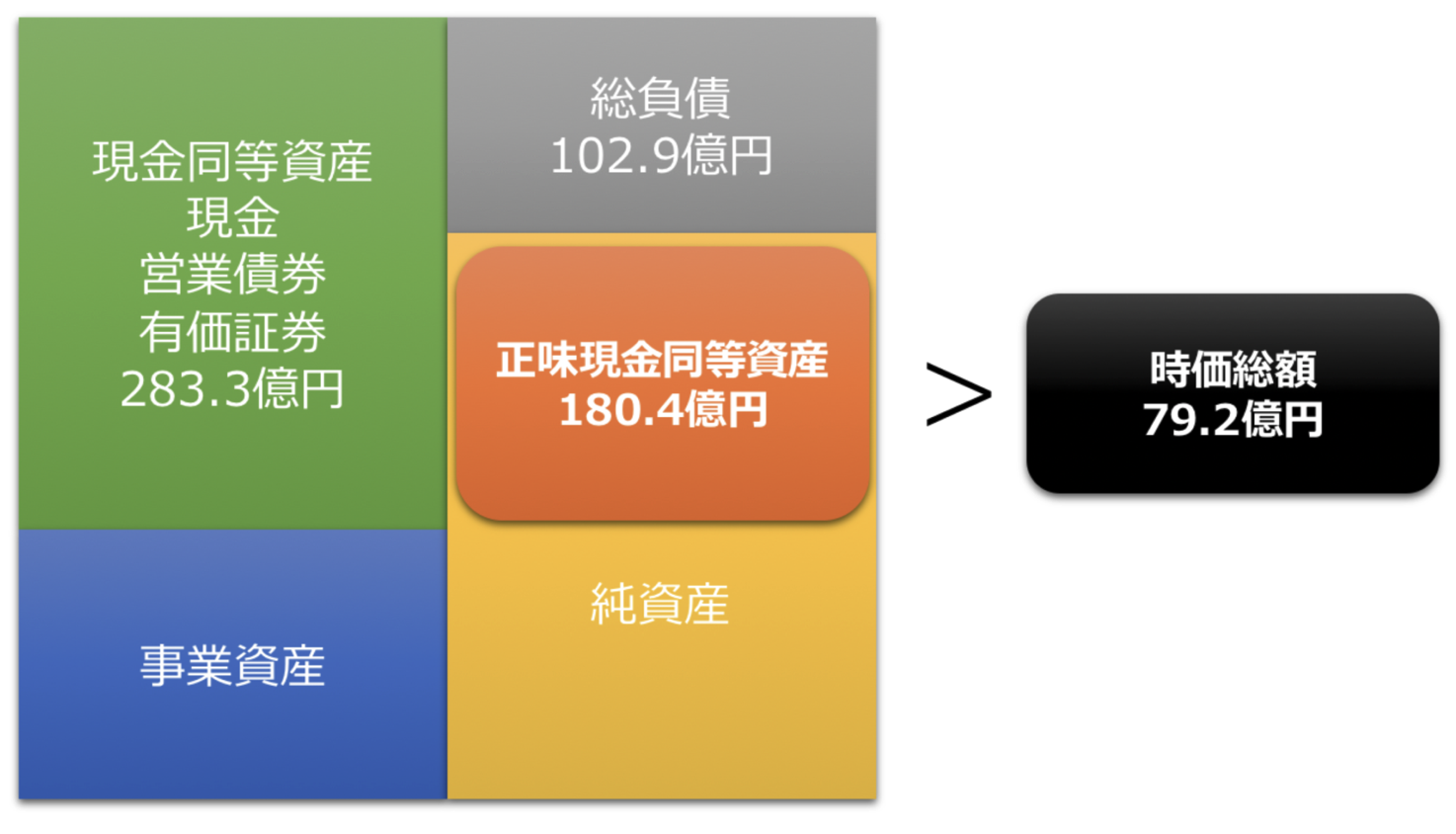

現金並びに換金性が高い資産を加えた現金同等資産から総負債を差し引いた正味現金同等資産が時価総額より大きな銘柄を厳選します。

現金同等資産

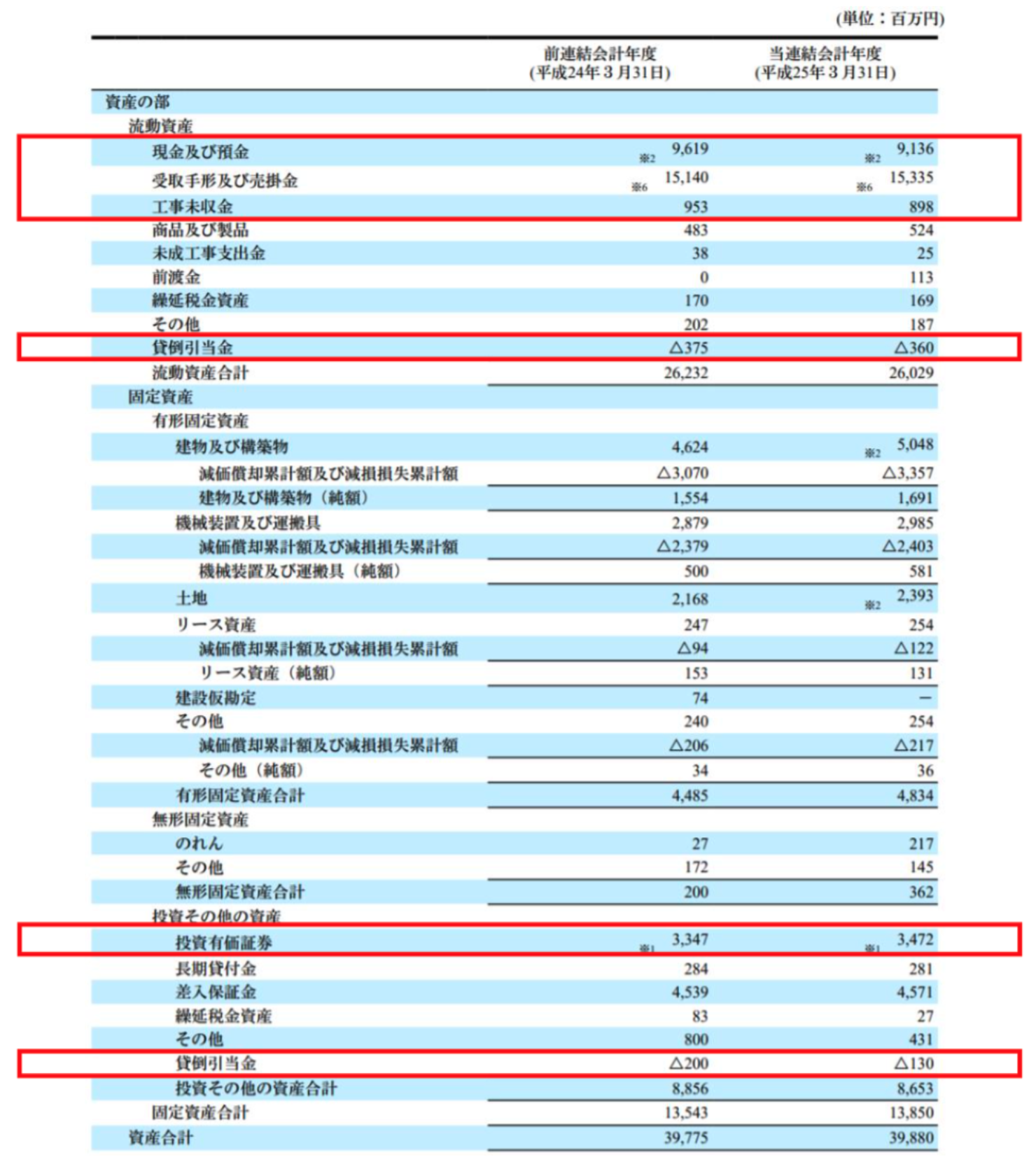

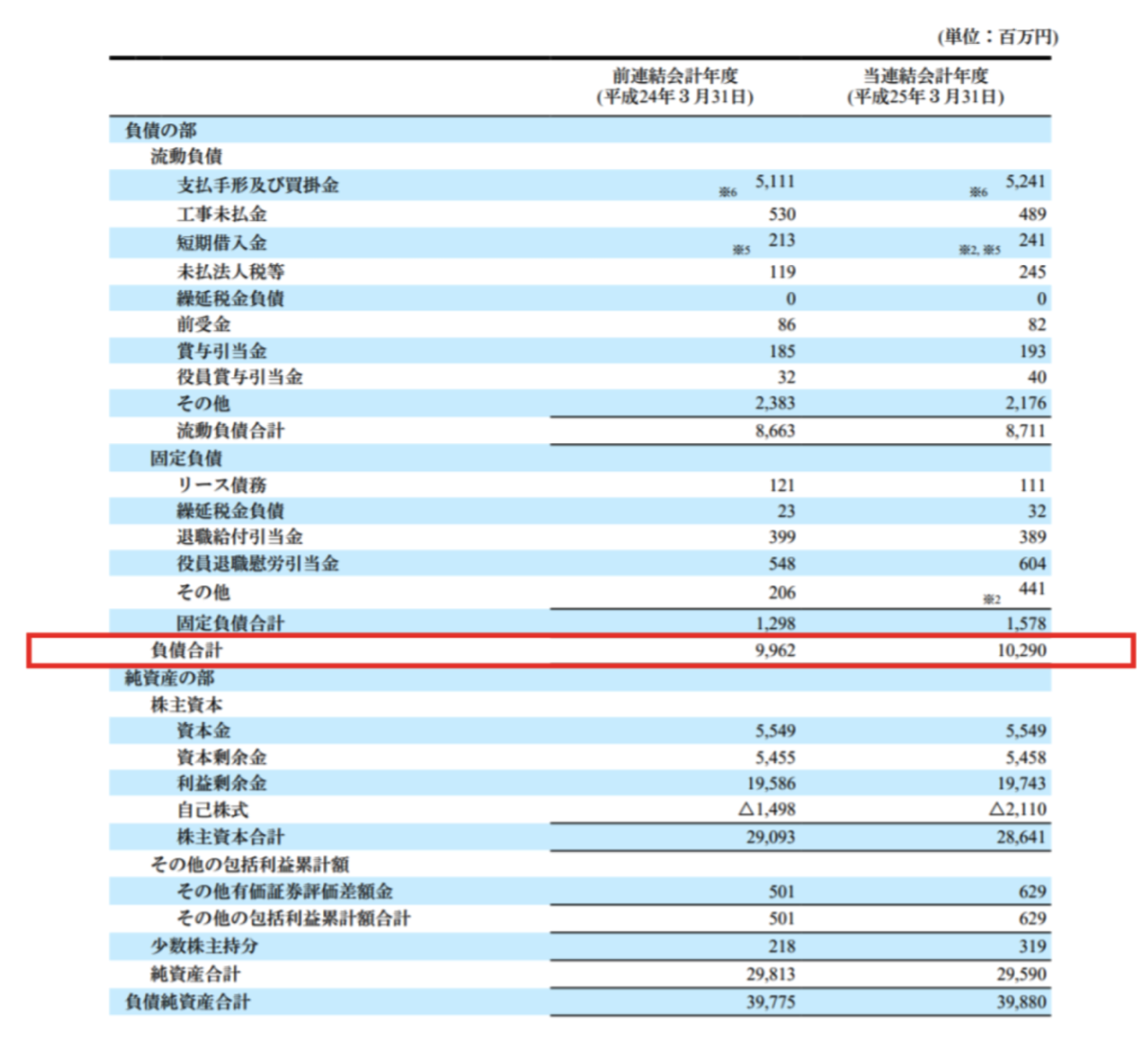

まずは現金同等資産です。以下がBMキャピタルが投資をした時点での上原成商事のバランスシートです。

つまり現金同等資産は以下の通りとなります。

現金性資産

=

現金 + 売掛金 - 貸倒引当金 + 有価証券

=

91.3億円+(153.3億円+8.9億円)-(3.6億円+1.3億円)+34.7億円

=

283.3億円

正味現金同等資産

次に正味現金同等資産を求めます。正味現金同等資産は現金同等資産から総負債を差し引くことで求められます。以下は総負債です。

よって正味現金同等資産は現金同等資産283.3億円から総負債102.9億円を差し引いて180.4億円となります。

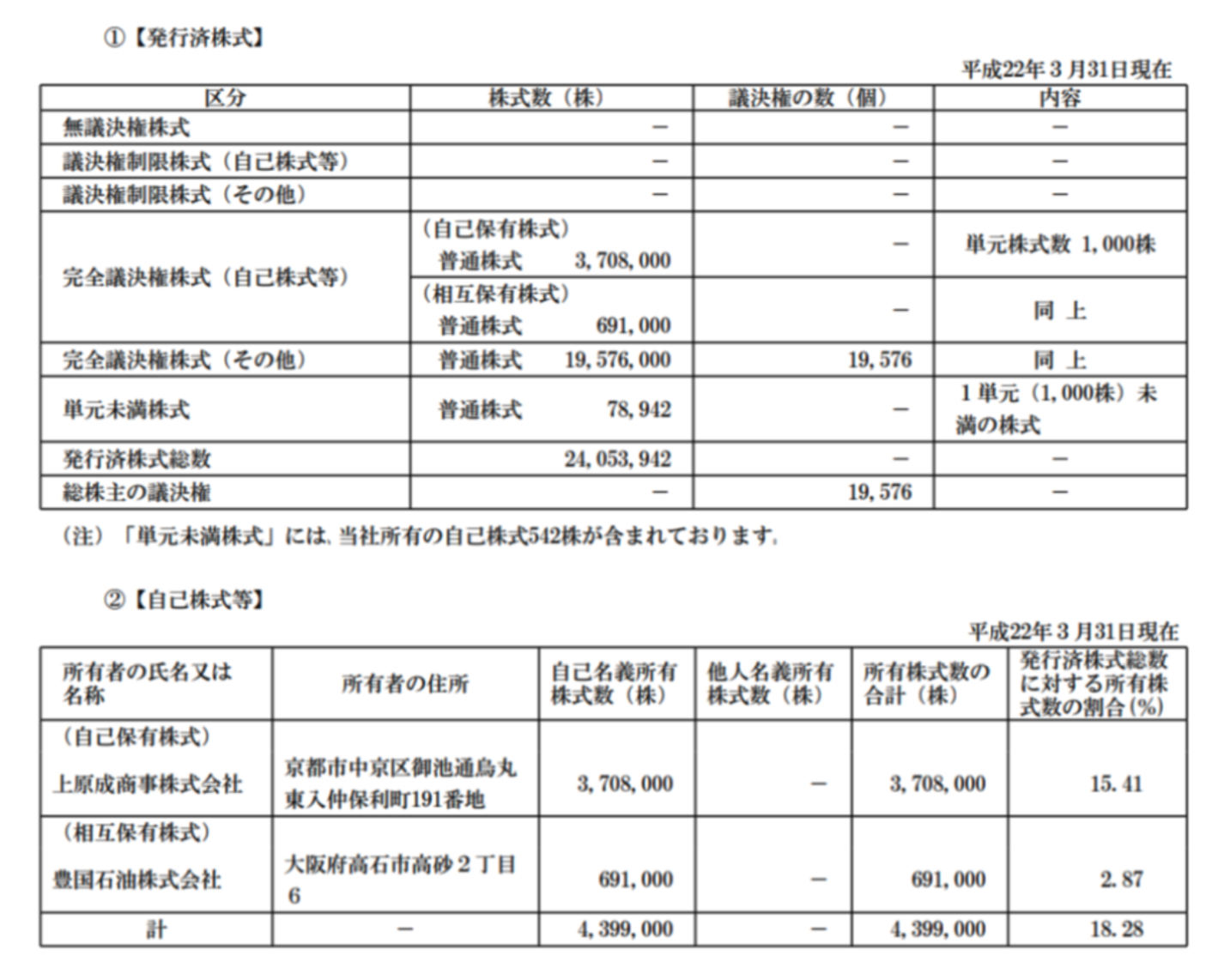

実質株式数

当時の時価総額を求めるためには株価と実質株式数を掛け合わせる必要があります。以下が当時の株式数です。

発行済み株式数 24,053,942 株から自己株式 3,708,542 株と豊国石油の相互保有株式 691,000株を差し引きます。

豊国石油は持分法適用関連会社であり上原成商事の保有分が 32.6%であるため、豊国石油の保有する 691,000 株のうち 32.6%の 225,266 株だけ差し引いて算出します。

現金実質株式数

=

発行済み株式数 - 自己株式

=

24,053,942株 - (3,708,542株+225,266株)

=

20,120,134 株

「正味現金同等資産 > 時価総額」を確認

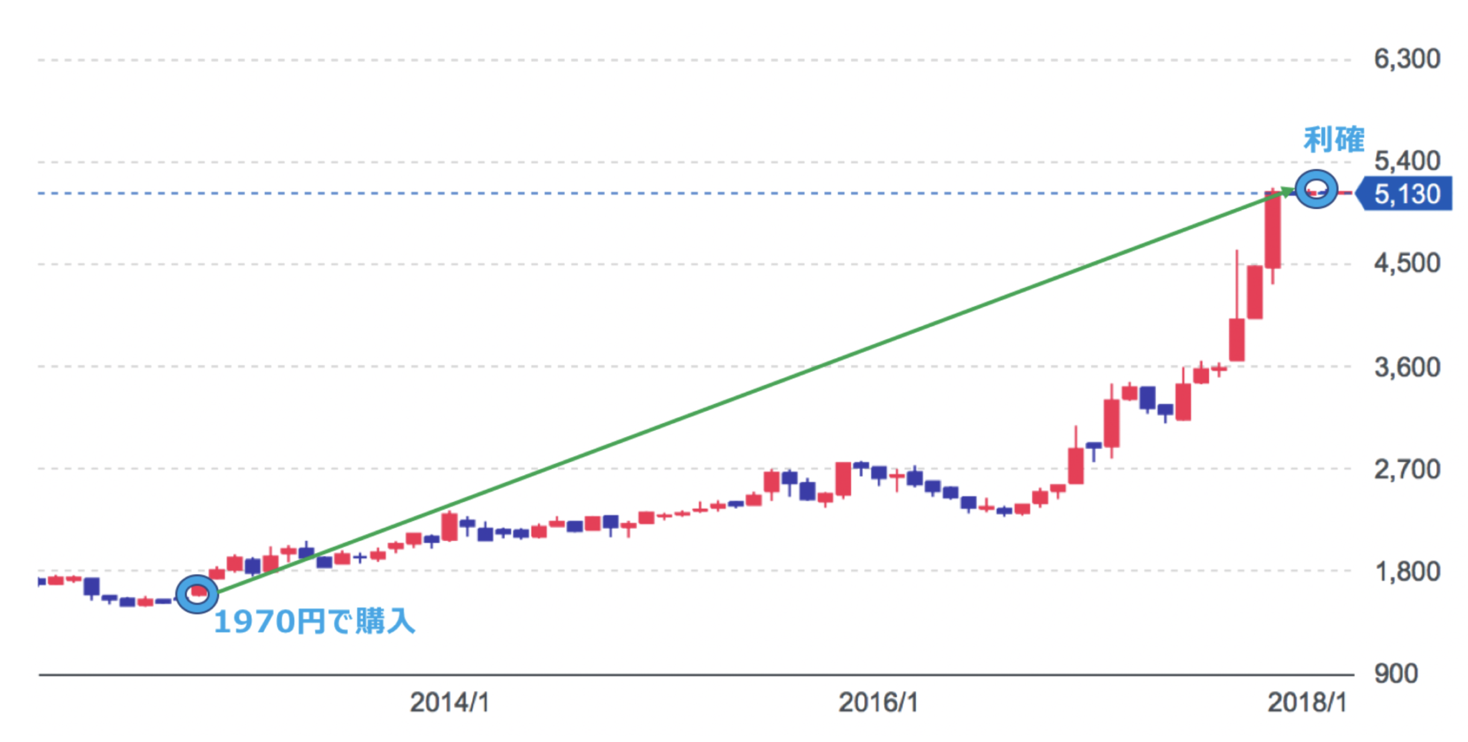

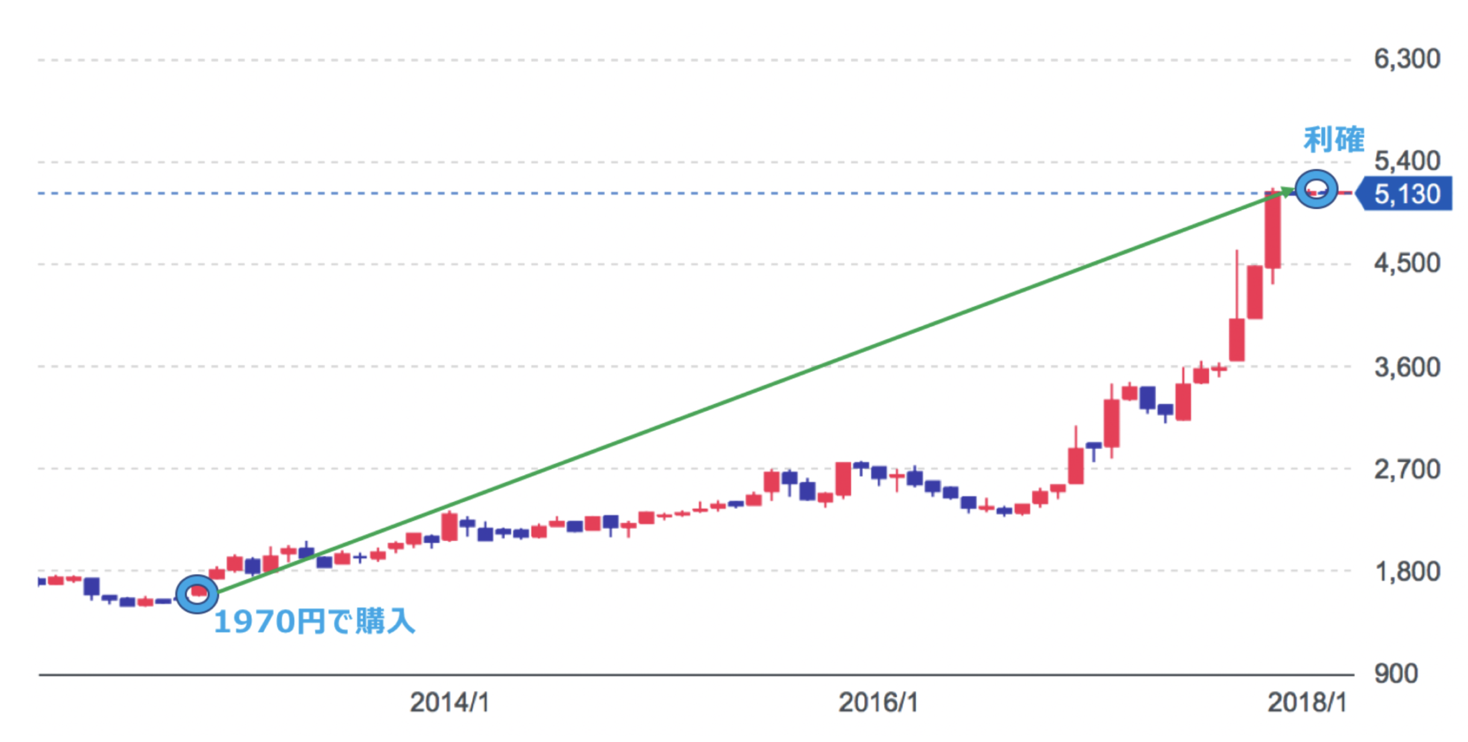

買い付け当時の株価は1970円でした。1970円は現在の5株を1株に統合した場合に調整した場合の株価です。

そのため当時の時価総額は以下となります。

=

1970円 × (20,120,134株÷5)

=

79.2億円

正味現金同等資産180.4億円は時価総額79.2億円に比べて大きく上回っています。つまりまとめると以下となります。

圧倒的に割安であることがわかりますね。

これからは分かりやすく議論するために1株あたり正味現金同等資産も算出しておきます。正味現金同等資産を実質株式数で割返すことで897円(=統合後ベースでは4485円)となります。

購入した時の株価が統合後ベースで1970円であったことを考えると圧倒的に割安であることがわかりますね。

アクティビスト戦略(=物言う株主戦略)とは?

今まではBMキャピタルの本格的なバリュー株投資戦略について見てきました。ここからは後半部分のアクティビスト戦略についてです。

アクティビスト戦略は日本語では「物言う株主戦略」といいます。

アクティビスト戦略は企業の株主を大量に取得して大株主となり企業に以下のような提案を行います。

- 売上を増加させるための施策の提案

- 法外な役員報酬などの経費の是正

- 無意味に保有している政策目的株式などの売却

- 資本効率をたかめるための自社株買の提案

- 株主還元策強化のための増配などの資本政策の提案

現在の日本ではいまだに企業を所有物として扱っている経営陣が多く散見されます。しかし、原理原則として株式企業は名前の通り株式を保有している株主のものです。

経営陣の経営が非効率な点があったら株主がオーナーとして改善提案を出すのは当然のことです。海外では当然のように実施されています。

最近は日本でも米バリューファンドがセブン&アイにコンビニエンスストアチェーン「セブン-イレブン」のスピンオフ(分離・独立)を支持するよう強く求めましたね。

アクティビスト(物言う投資家)の米バリューアクト・キャピタルは19日、セブン&アイ・ホールディングスの株主に対し、コンビニエンスストアチェーン「セブン-イレブン」のスピンオフ(分離・独立)を支持するよう強く求めた。

株主に宛てた書簡の内容をロイター通信が伝えたところでは、バリューアクトは、セブン-イレブンのスピンオフについて、セブン&アイのバリュエーションとコーポレートガバナンス(企業統治)改善につながり、東京証券取引所への上場を通じて、約1年で実現できると主張した。

アクティビストファンドはこのように旧態依然として日本の企業をよりよくするという意味で社会性のあるファンドなのです。

そしてBMキャピタルもアクティビストファンドとして積極的に活躍しているファンドなのです。

投資後のBMキャピタルの動き

先ほどお伝えした通りBMキャピタルは大株主として経営陣に働きかけて株価を能動的に引き上げる施策を実施していきます。

BMキャピタルが2013年10月に投資してから2017年末に利確するまでの流れをみていきましょう。

BMキャピタルが最初の買い付けを行った後も割安状態が続いたため、継続的に株式の買い増しを行い平均買い付け価格は最終的には2,281円となっていました。

保有する現金の有効活用を行ってもらうべく自社株買の提案を行い上原成商事も要求に答えて自社株買を実施していきました。株価も緩やかに上昇基調を続けていました。

そして更に転機が訪れたのが2017年11月8日のことです。上原成商事は経営陣による株式非公開化(マネジメント・バイアウト=MBO)を発表しました。

1株5,150円で公開買い付け(MBO)により全株式を買い取るというプレスリリースが発表されました。MB0とは会社の役員が会社を買収する手法です。

燃料販売の上原成商事は8日、同社の上原大作社長らの資産管理会社、ケイアイエンタプライズ(京都市)が上原成商事のMBO(経営陣が参加する買収)のため株式を買い付けると発表した。ケイアイエンタプライズは上原成商事株11.49%を保有しており、TOB(株式公開買い付け)を通じて66.67%以上の株取得を目指す。

買い付け価格は1株5150円で、期間は9日から12月21日まで。燃料販売の市場が縮小する中、非上場化で機動的に資産を投じ、経営の構造転換をはかる考えだ。

参照:日経新聞

2281円で購入した株が5150円で売却できるのであれば喜ばしいことです。ただ、BMキャピタルは買い付け価格が不当に安いとして抗議にでています。

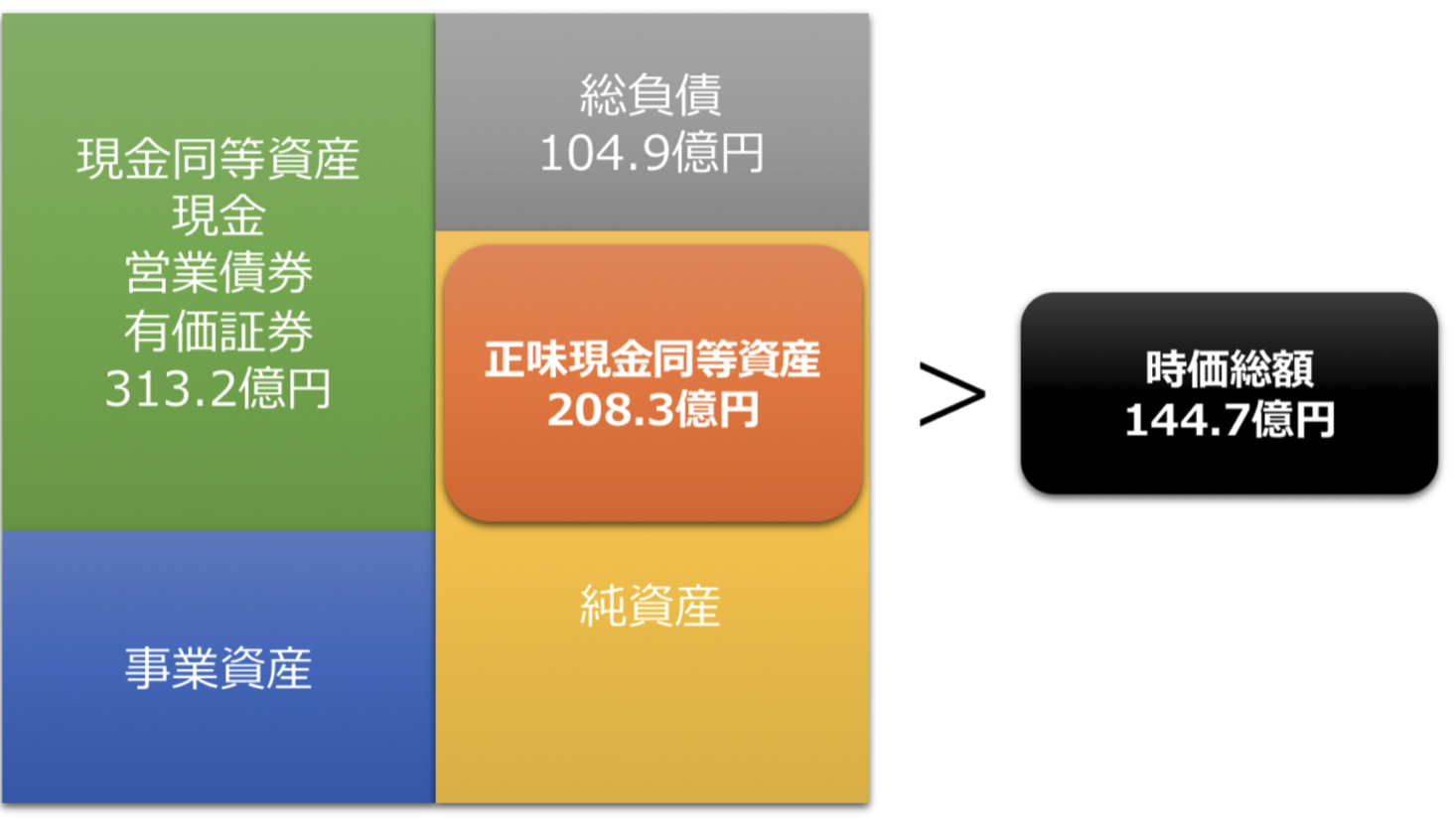

MBO実施時に先ほど行った分析を行うと以下の結果となっていました。

正味現金同等資産:208.3億円

実質株式数:2,809,757 株 (自社株買で減っていますね)

買付価格ベース時価総額=144.7億円

ここでファンドマネージャーは流石にに正味現金同等資産以下での買い付けは適切ではないと抗議していたそうです。しかし、資金量が足らずに残念ながらMBOは成立してしまいました。レポートから抜粋します。

弊社としましてはこの不当に割安なMBOに応募することは適切でないと考え、株式買い集めによるMBO不成立の措置を検討しました。今回のMBOは全株買い取りを前提としているのですが、買い付け株数に下限が設定されており発行済み株式数の3分の1(33.33%)に設定されていました。応募株式数が3分の1未満となるように働きかけるか、市場や市場外で株式を買い集めることによってこの価格での MBO を不成立とすることが可能であると考えました。しかしながら弊社の資金力では不足しているため資金調達 もしくは投資提携として、私的につながりのある本件に興味を持ちそうなより資金力のあ る海外ヘッジファンド等に相談しました。彼らも内容は理解し興味を持っていましたが、 TOB 終了までの期間が 1 か月と短く弊社との合意には至りませんでした。他の資金調達手 段も期間が間に合わず、残念ながら本 TOB は下限を超える応募により成立してしまいま した。

弊社の資金量が十分にあれば、交渉力が増し、TOB価格の見直しを促すことができたは ずです。場合によっては割安な株価で買収することもできた可能性もあります。低いリスクで本TOBに応募するよりも大きな投資収益が見込めたことは間違いないと考えられま す。

このような不当な TOB がまかり通ることや、不公正な算定結果を出すファイナンシャ ル・アドバイザーが存在することは我が国の金融市場にとって好ましいことではありませ ん。いわゆるスクイーズ・アウトと呼ばれる完全子会社化の手続きは、日本では株主総会 において 3 分の 2 の株主による賛成があれば議決しますが、諸外国ではより多くの賛成が 求められます。ドイツでは 95%の賛成が必要です。

つまり資金力があれば十分な交渉力を持って適正な価格でMBOを成立さえ大きなリターンが見込めたということですね。

今後BMキャピタルの資金規模も大きくなり、十分な資金量で交渉することができ、より大きな利益を獲得できていたことと思います。

資金規模が大きくなることでBMキャピタルは更に高い収益性獲得を狙うことができるヘッジファンドであるということができます。

投資家からの投資が、規模に生かされリターンが生まれるという循環ですね。

最終的にはMBOの買い付け価格をひきあげることは叶いませんでしたが、以下の通り十分なリターンを獲得することができていました。

| 平均買付価格 | 2,281円 |

| MBO価格 | 5,150円 |

| 上昇率 | +92% |

| 累計配当金受取額 | 135円 |

| 合計収益率 | 98% |

| 平均保有期間 | 2年 |

まとめ

BMキャピタルは綿密にバランスシートを精査した上で銘柄を選定し投資し、投資実行後にもしっかりとコミュニケーションをとって自社株買を実行させています。

更にMBOが発生した時もしっかり価値算定を行った上で、不当な価格を是正するために働きかけました。

ただ、当時の資金量では防ぐことができずMBOの買い付け価格で応じることになりました。

とはいえ購入時からは約2倍となり大きなリターンを獲得しています。

資金量が増えた現在ではさらに交渉力を高めていますので、よりかたい投資を実現することができるようになっています。

今後に期待したいところですね。