誰もが夢見る「1億円」という資産。「1億円あったらリタイアしたい」と考える方も多くいるでしょう。

もしくは、さらなる高みを目指して、アグレッシブに資産を増やしたいと考えている方も多いと思います。

筆者は東京近辺で過ごしておりすでに1億円には到達していますが、今後子育て等を考えるとリタイアするには最低でも2億円は欲しいと考えています。

関連:金融資産2億円〜3億円あったら資産運用で完全リタイアは可能か?50歳や60歳以降で発生する費用からFIREに必要な金額を算出!

1億円という資産があれば運用の選択肢も増えてきます。また、1億円あれば「スノーボール効果」で資産運用を行うだけで2億円に届くことが容易になります。

資産運用はタネ銭が大きくなれば得られる果実も大きくなります。

snow ball

同じく倍にするにしても100万円が200万円になっても資産は100万円しか増えません。

しかし、1億円が2億円になれば1億円増えます。

本日は「もし1億円あればどこに預けるのがよいのか?」という点について詳しく紐解いていきたいと思います。

Contents

貯金1億円を達成している30代と40代の割合は?独身既婚の場合で差異はある?

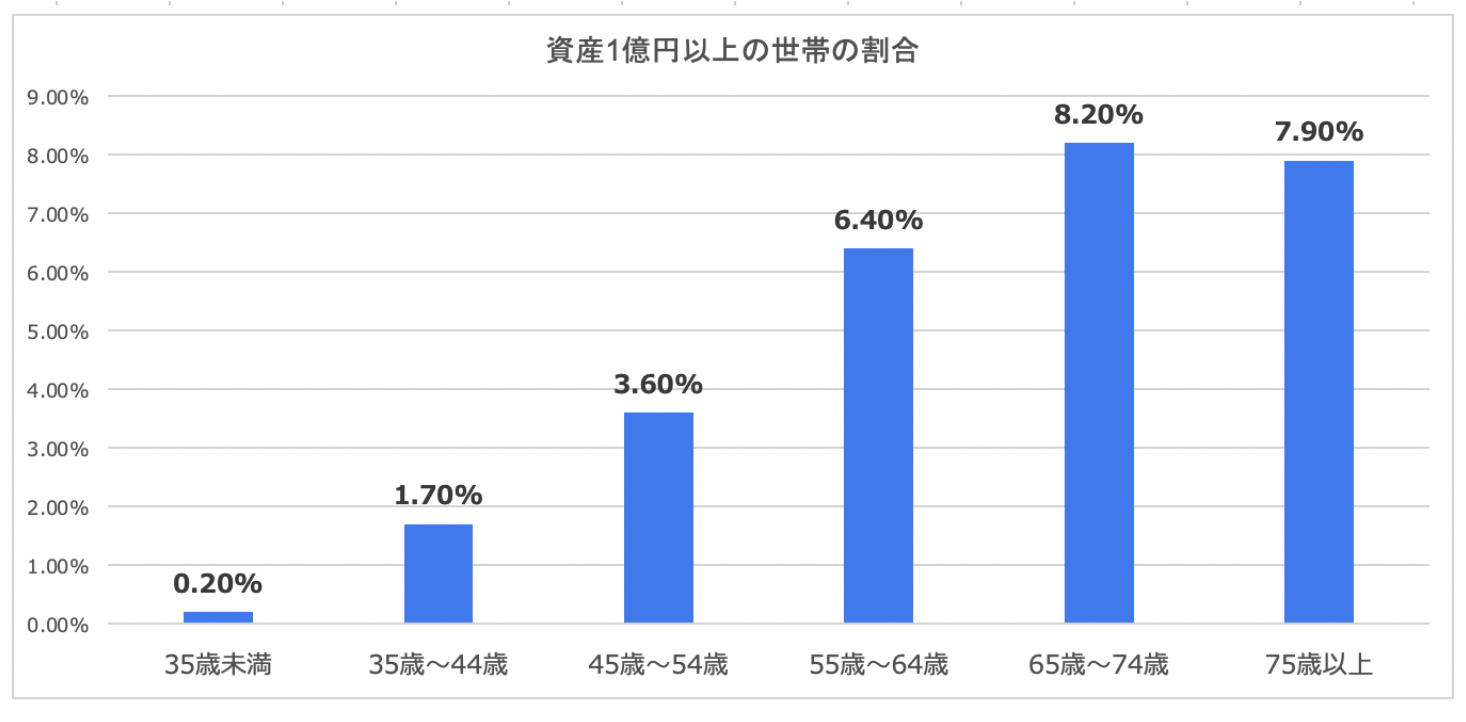

2019年全国家計構造調査によると、貯金1億円を達成している人の割合は以下となっています。

35歳〜44歳で1.7%、45歳〜54歳で3.6%と現役世代で資産1億円を達成している世帯の比率は非常に低くなっています。

| 35歳未満 | 35歳〜44歳 | 45歳〜54歳 | 55歳〜64歳 | 65歳〜74歳 | 75歳以上 | |

| 世帯数 | 6,646,816 | 7,220,662 | 8,761,434 | 8,081,595 | 9,738,209 | 9,712,242 |

| 1億円以上の世帯 | 16,438 | 125,089 | 311,232 | 520,200 | 794,598 | 762,693 |

| 割合 | 0.2% | 1.7% | 3.6% | 6.4% | 8.2% | 7.9% |

参照:estatから筆者作成

ちなみに面白かったのが65歳-74歳は1億円以上を保有している人が8.2%もいるということです。

年配の方の12人に1人は億り人なのです。(2024年現在はは円安、株高や不動産価格高騰によりさらに増えたと思います。)

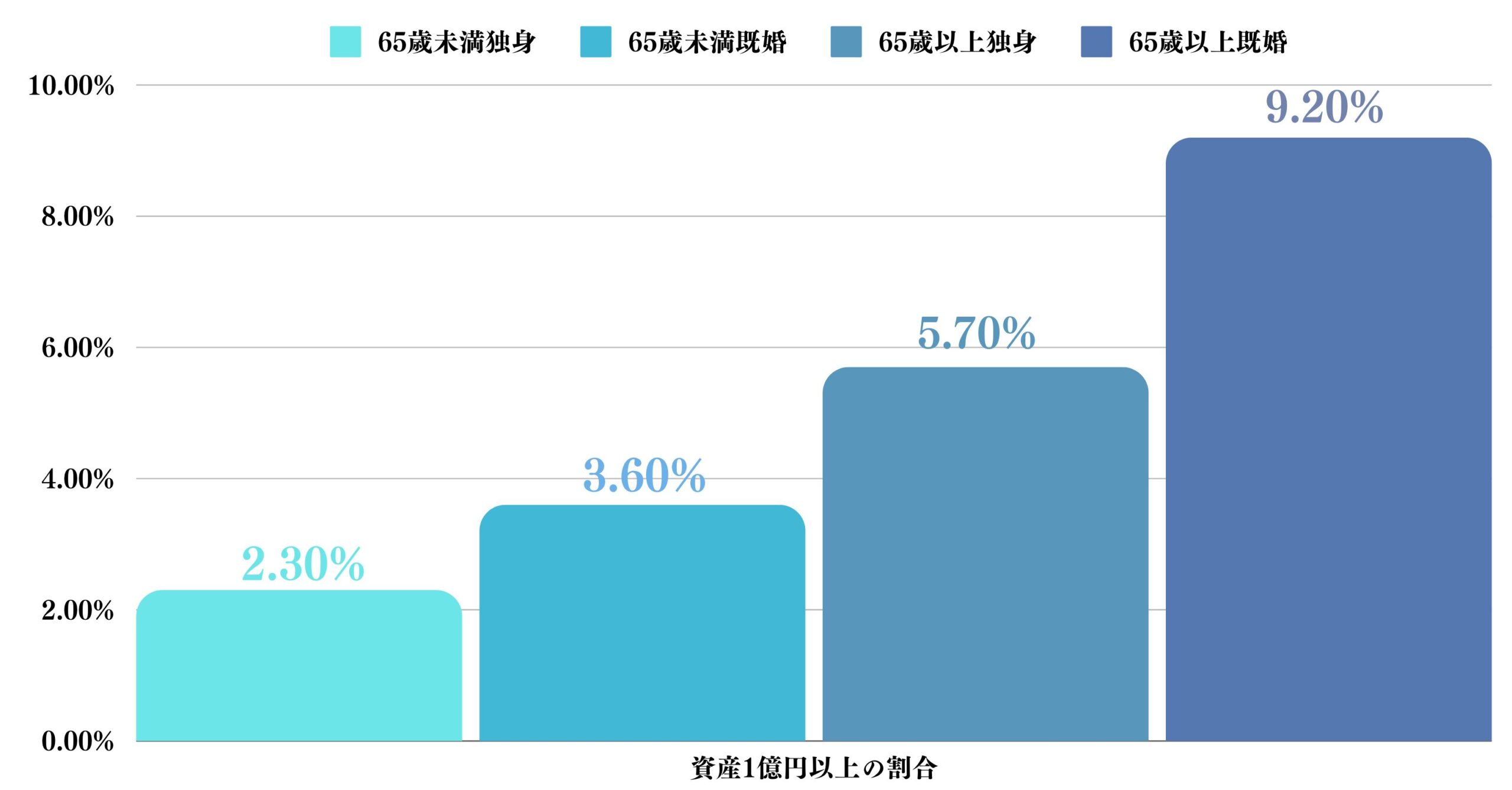

また、独身世帯と単身世帯での違いも見ていきましょう。以下の通り既婚世帯の方が富裕層の比率が高いことが分かります。

| 65歳未満独身 | 65歳未満既婚 | 65歳以上独身 | 65歳以上既婚 | |

| 世帯数 | 10,687,650 | 20,022,857 | 6,521,435 | 12,929,016 |

| 資産1億円以上の世帯 | 247,723 | 725,237 | 372,152 | 1,185,139 |

| 割合 | 2.3% | 3.6% | 5.7% | 9.2% |

いずれにせよ資産の観点からみると日本は比較的裕福であることが実感できます。

世界の富裕層の比率に関して最近面白い記事が出ていましたよね。(話半分で良いのですが)

クレディ・スイスの「グローバル・ウェルス・レポート 2021」によれば、日本の米ドル建てミリオネア(100万米ドル超の富を有する成人の数)は300万人以上もいます。 日本の富裕層の割合はアメリカ、中国に次いで3番となっており、世界の7%を占めます。 また、2025年には日本を含む世界各国で富裕層が増加すると推計されています。

日本は2020年に366万2000人ですが、2025年には541万1000人と47.8%の増加が予測されており、2020年の中国と同程度になります。

2022年のレポートでは円安が進んだことでドル建のミリオネアの数はフランスに抜かされて第4位になりました。

ミリオネアの数は日本は世界で第4位に

ただし上位は2021年時点の米ドル建ミリオネアです。今は米ドル一強となっており、日本、中国、ヨーロッパのミリアオネアの数も減少しているものと思います。

あとでインデックスファンドについて説明している項目で述べますが、しばらくドル高は続きますので米株に投資しているのは今は厳しいです。

しかし、円安は米国が不況に陥り、FEDが利下げに転じた時点でまた円高調整していくと思います。

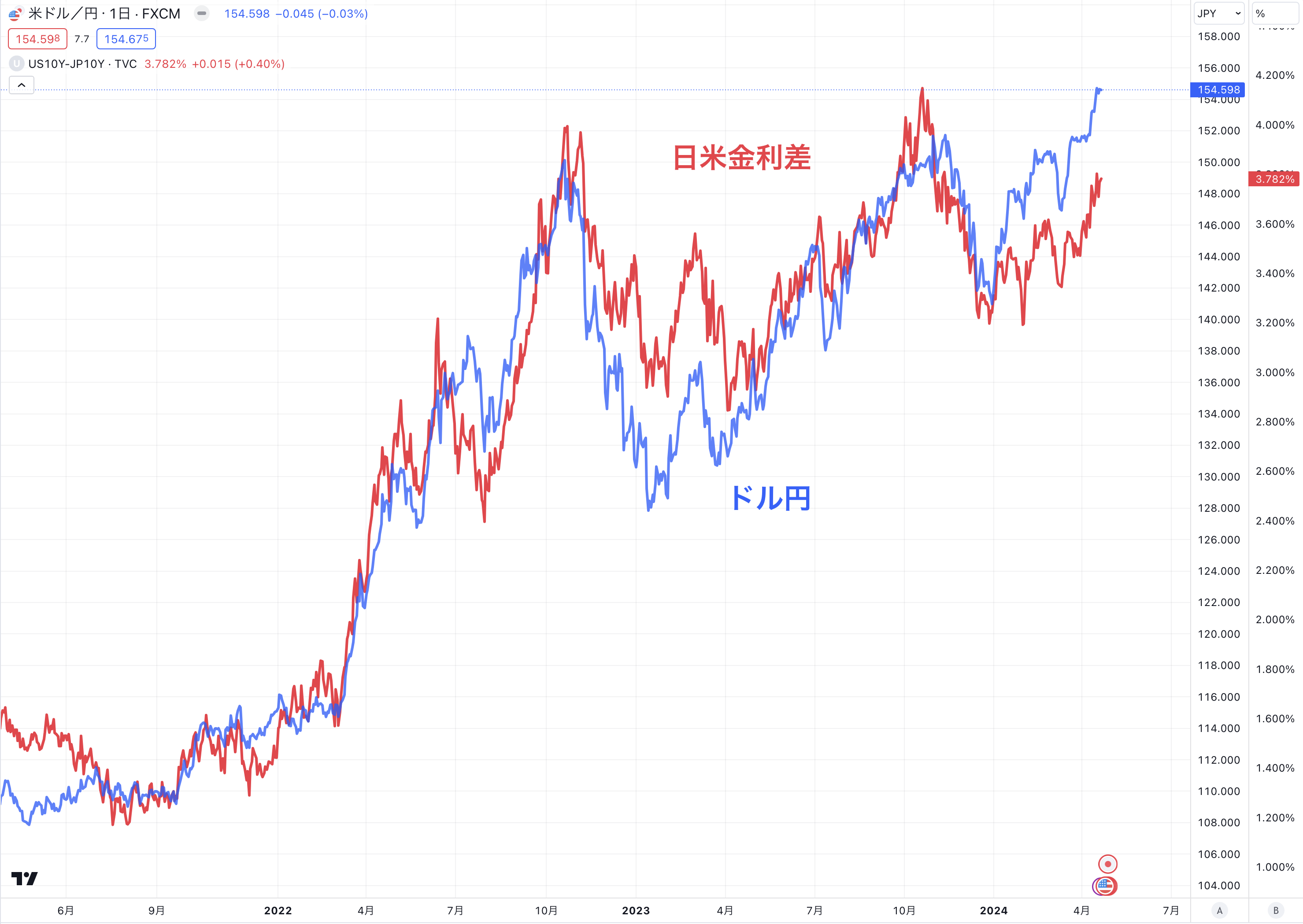

今はあくまで日米金利差に注目してドル円が145円近辺にいますが、米国の景気後退の足音はひたひたと近づいています。

米国が景気後退に陥ると円高となるので、当然ドル建てのインデックスファンドは円建でみると大きく下落することになります。

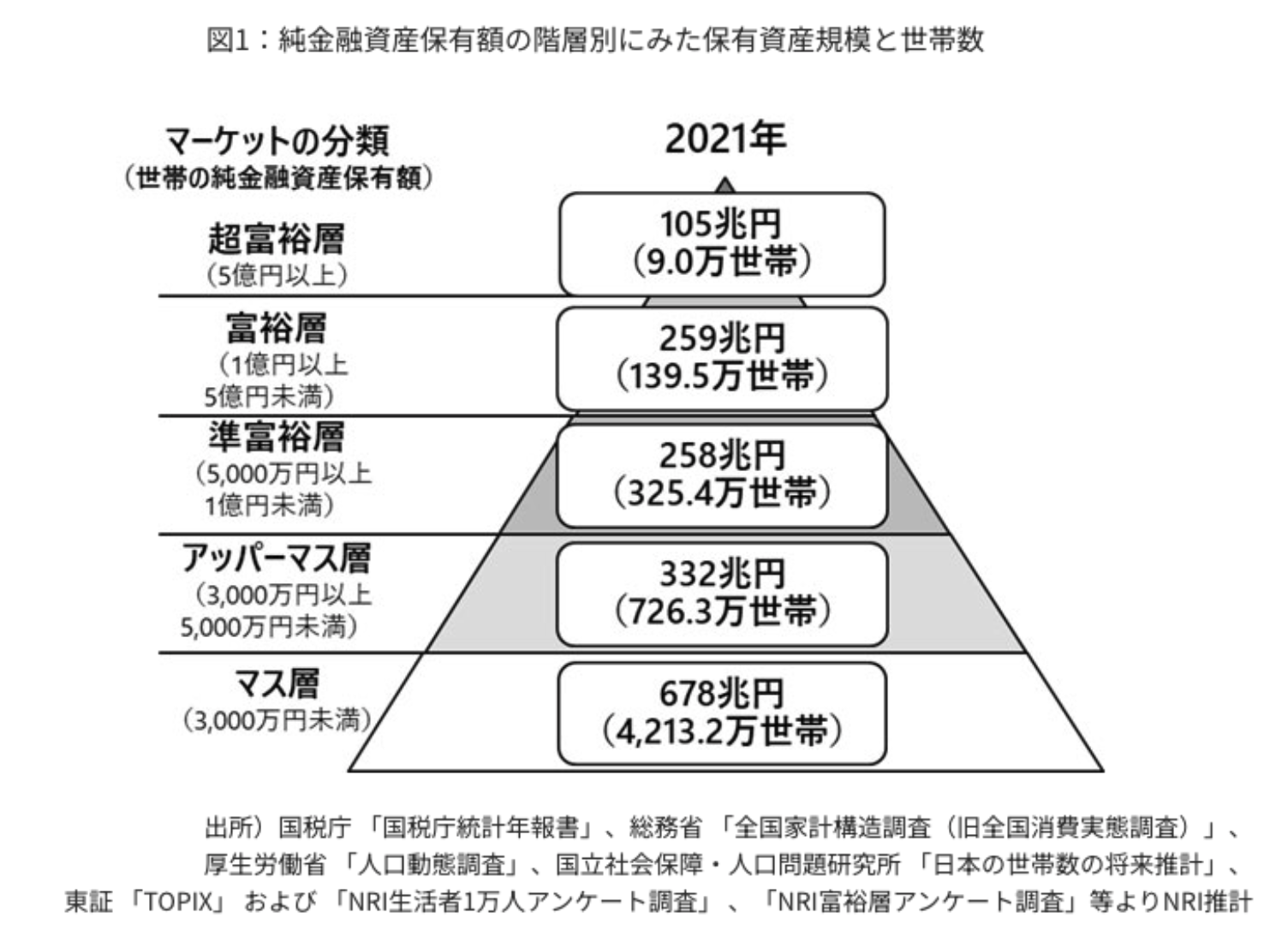

貯金1億円を越える(富裕層以上)の割合を野村総研のデータでも確認してみましょう。

全体で2.5%程度ですね。50世帯に1世帯は1億円以上保有していることになります。もっと上を目指したいところですね。

前置きが長くなりましたが、本題に入っていきましょう。

30代〜40代で金融資産1億円あったら何年暮らせる?何億円あればリタイアすることは可能?

億単位で資産を築いた人(主に投資家)を億り人と言うようです。

映画「おくりびと」からの造語ですが、これがなんと野村證券の用語解説に掲載されていて驚きます。ネットスラングも用語解説に載せているのですね。

株式投資や暗号資産取引(仮想通貨取引)などで億単位の資産を築いた投資家のこと。2008年公開の映画『おくりびと』のタイトルをもじった造語。

さて、本題に入りましょう。1億円でリタイア生活、つまりは仕事をしないことを考えると、どれくらいの期間、ただただ日々を過ごせるのでしょうか?

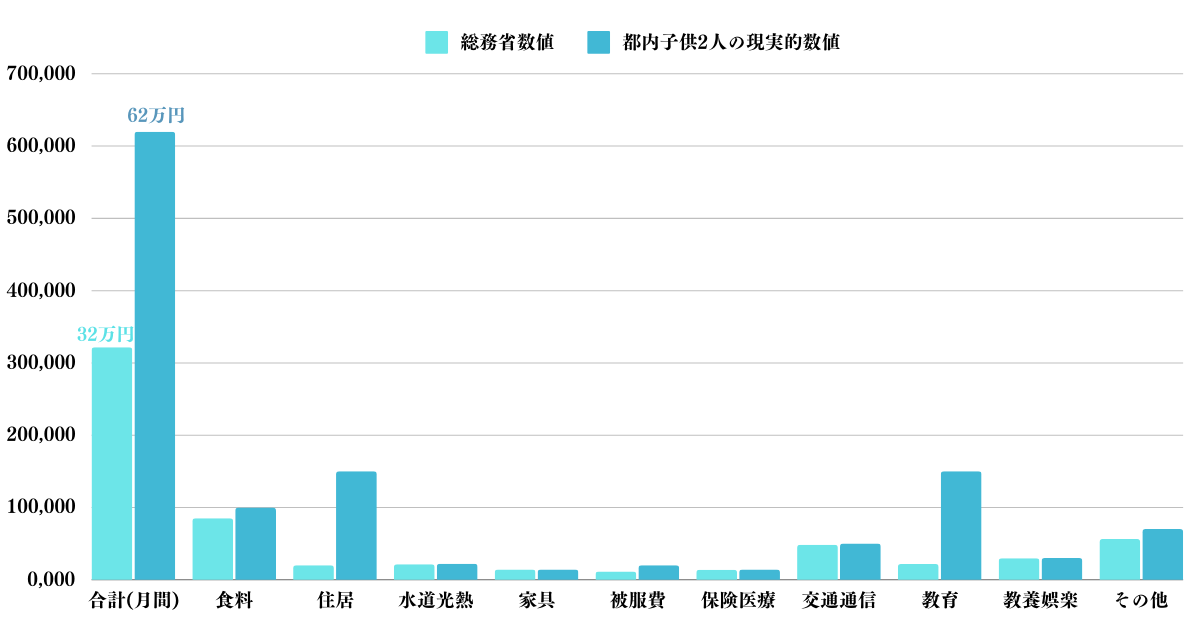

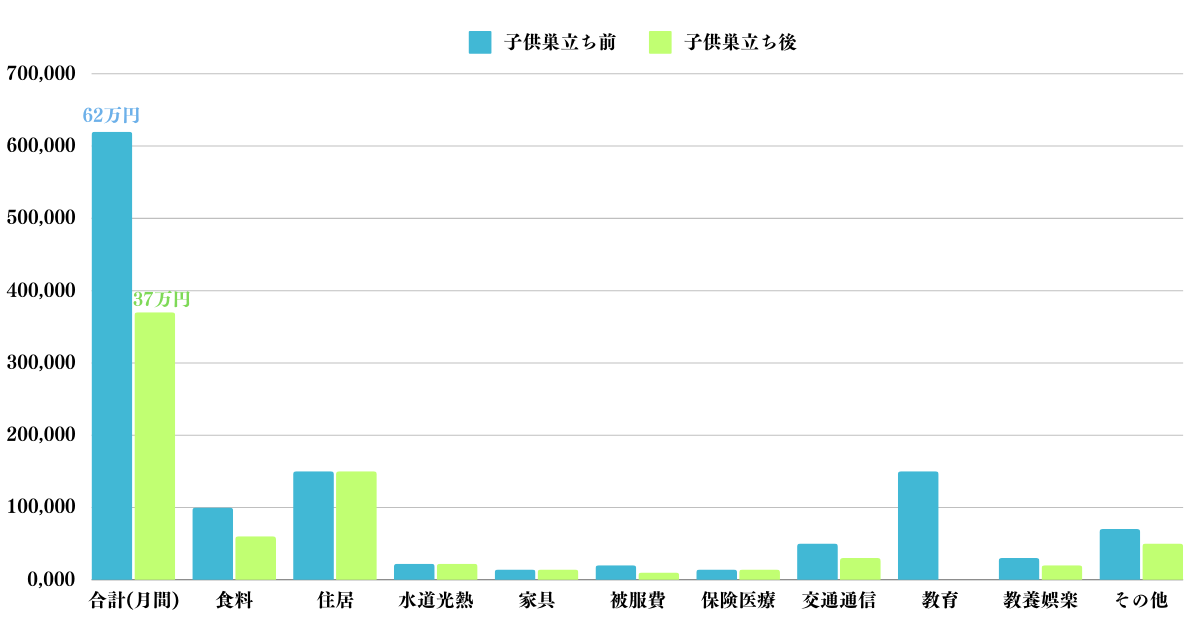

以下は筆者が算出している現役世代の生活費です。総務省の数字から調整が必要な項目を調整して算出しています。

まずは夫婦と子供2人で都内で暮らした場合の生活費です。まさに筆者のケースです。

| 総務省数値 | 調整後数値 | |

| 食料 | 85,000 | 100,000 |

| 住居 | 20,100 | 150,000 |

| 水道光熱 | 21,400 | 22,000 |

| 家具 | 14,200 | 14,000 |

| 被服費 | 11,400 | 20,000 |

| 保険医療 | 13,900 | 14,000 |

| 交通通信 | 48,200 | 50,000 |

| 教育 | 21,700 | 150,000 |

| 教養娯楽 | 29,600 | 30,000 |

| その他 | 56,300 | 70,000 |

| 合計(月間) | 321,800 | 620,000 |

| 合計(年間) | 3,861,600 約386万円 |

7,440,000 約744万円 |

上記の通り年間で744万円がかかると見積もっています。単純計算で13年で資産1億円は無くなります。

独身であれば、頑張れば26年ほど(実際は医療費などを考えるとそうはいきません)はいけるかもしれません。

子供が社会人になり巣立つ頃、50歳以上くらいになってくると発生する費用も少なくなります。

以下の通り年間440万程度の生活費で済みますので、22年くらいは過ごせますね。

| 子供巣立ち前 | 子供巣立ち後 | |

| 食料 | 100,000 | 60,000 |

| 住居 | 150,000 | 150,000 |

| 水道光熱 | 22,000 | 22,000 |

| 家具 | 14,000 | 14,000 |

| 被服費 | 20,000 | 10,000 |

| 保険医療 | 14,000 | 14,000 |

| 交通通信 | 50,000 | 30,000 |

| 教育 | 150,000 | 0 |

| 教養娯楽 | 30,000 | 20,000 |

| その他 | 70,000 | 50,000 |

| 合計(月間) | 620,000 | 370,000 |

| 合計(年間) | 7,440,000 約744万円 |

4,440,000 約444万円 |

更に65歳以降になると年金を受け取ることができるので65歳時点で1億円を保有している場合は十分リタイアが可能となります。

ただし夫婦のどちらかが病気になった場合の医療費、病気防止の健康促進費、また孫の金銭的支援もしたいなど考え始めると1億円では不安になってしまいます。

お金は使えばあっという間ですからね。基本的には、完全にリタイアしてしまうよりも、適度に働きつつ資産運用をした方が良いと思います。

(完全リタイアにはどれくらいの資産が必要なのかは以下の記事で具体的に説明していますので参考にしてください)

→ 金融資産2億円〜3億円あったら資産運用で完全リタイアは可能か?50歳や60歳以降で発生する費用からFIREに必要な金額を算出!

結論だけまとめると以下となります。首都圏などの大都市圏で既婚世帯で生活する場合を前提としています。

| 現役子育て世代 | 2億円〜3億円 |

| 50代で子育て後の世代 | 1億円〜1.5億円 |

| 60台で年金受給世帯 | 2000万円〜6000万円 |

人生100年時代ですし、お金はあればあるほど良いものです。お金と健康だけは常に人生の最優先事項であるべきです。

では、現在保有する1億円をどのように資産運用を行なっていくべきなのでしょうか?

具体的な資産運用方法についてみていきたいと思います。

1億円あったらどこに預ける?堅実な利回りを提供するおすすめの資産運用法とは?

では本題に移っていきたいと思います。豊かなリタイアを行うために、どこに預けるのが良いのか考察していきたいと思います。

一般的な投資信託も使い方によっては有効〜インデックス投資の有効性〜

投資信託というと庶民の投資先、最もとっかかりやすい投資先です。

1億円もの資産があれば投資信託よりも更に特別感のある高度な投資を行いたいと考える方も多いのではないでしょうか。

確かに日本で一般的に販売されている投資信託は投資家のためにはならないレバレッジ型や、毎月分配型の投資信託が多く販売されております。

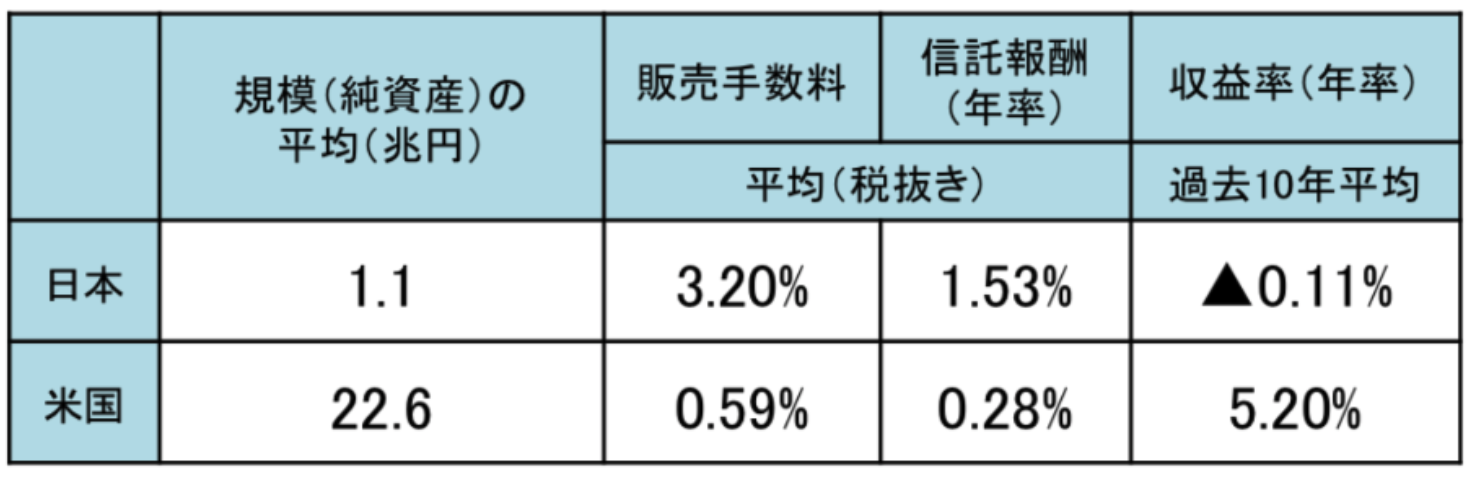

また販売されている形態が悪いだけでなく、実際にリターンが低いことも問題視されています。

日本で販売されている投資信託は米国に比べて、低いリターンとなっていることは金融庁のデータからも明らかとなっております。

しかし、あくまで上記は売れ筋の投資信託です。つまり銀行や証券会社が販売に力を入れている証券会社ということです。

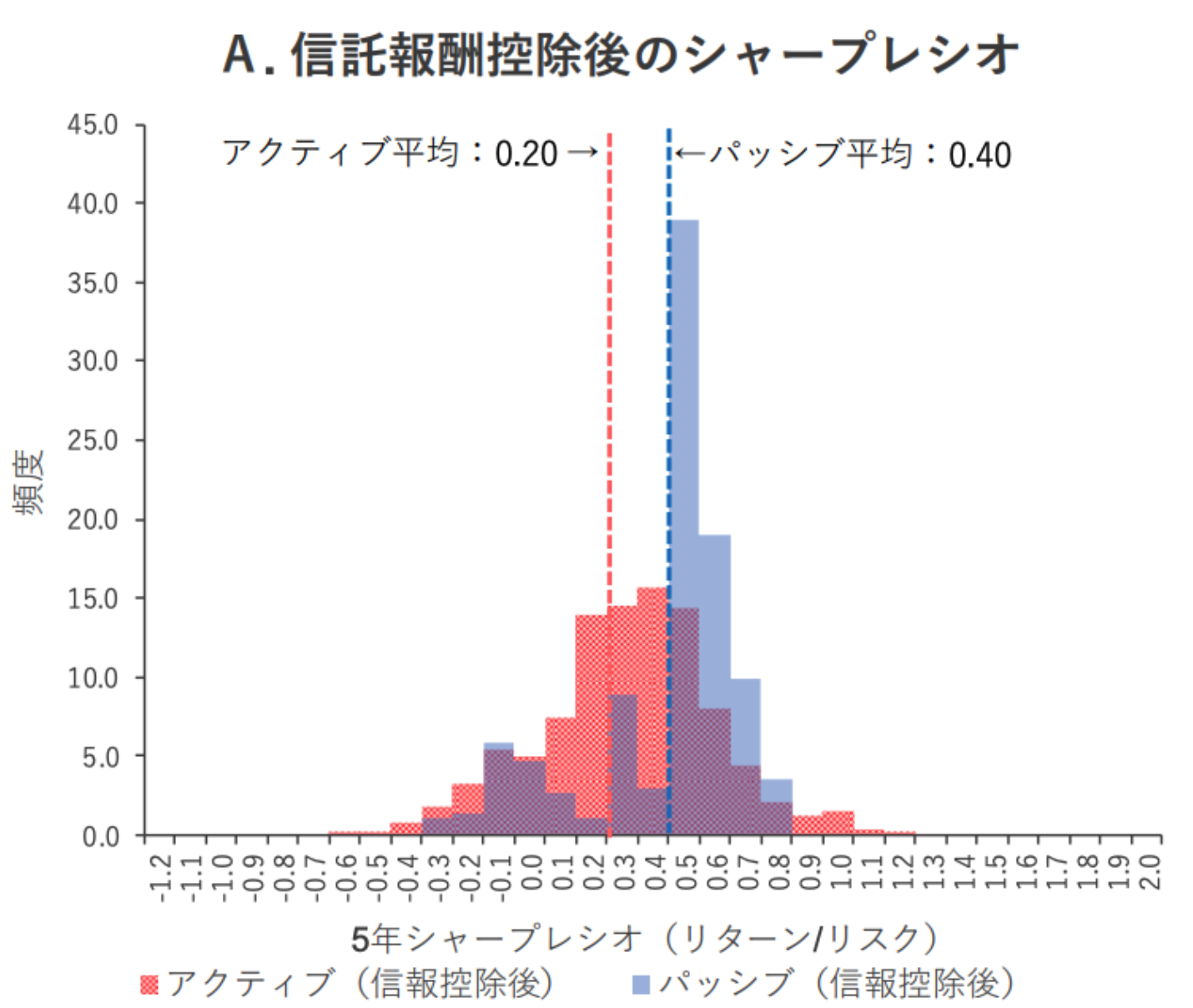

このような投資信託はアクティブ型の投資信託といわれ、銘柄を選択することにより指数より高いリターンを得ることを目的とした投資信託です。

成績はあくまで目的に過ぎず、運用成績に関わらず貰える信託報酬を得て金融機関の手数料収入の柱となっています。

一方、世界株指数や米国株指数やTOPIXなどに連動する投資信託をインデックス型の投資信託といいます。

インデックス型の投資信託は指数に連動するポートフォリオを組成するだけなので低い手数料で購入することができます。

また、手数料が低いからアクティブ型投資信託よりも運用成績が低そうですが実態は真逆です。

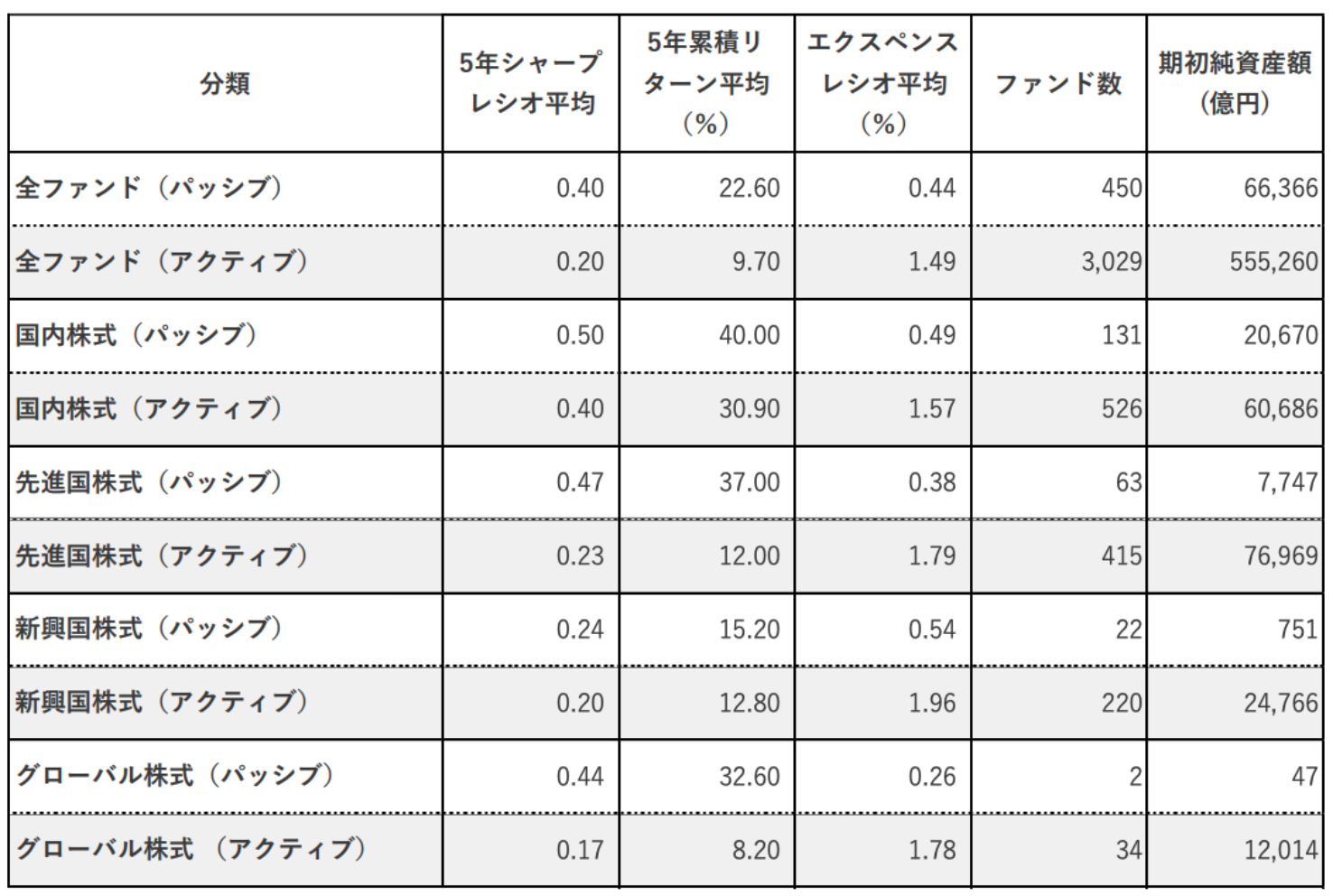

以下、各種分類のインデックス(=パッシブ)ファンドとアクティブファンドのリターンの比較です。

リターンとシャープレシオ共に全てインデックスファンドの方が高い成績を残しています。

参照:アクティブ型とパッシブ型(=インデックス型)の投資信託の違いとは?どちらのファンドがおすすめか徹底比較。

手数料も安いのにリターンも優れているなら正直インデックスファンドでいいですよね。

得られたリターンとリスクから算出されるシャープレシオの値もインデックスファンドの方が高い成績を残しています。

アクティブ投信のシャープレシオはインデックス投信に劣後

リスク(標準偏差)1単位当たりの超過リターン(リスクゼロでも得られるリターンを上回った超過収益)を測るもので、この数値が高いほどリスクを取ったことによって得られた超過リターンが高いこと(効率よく収益が得られたこと)を意味します。異なる投資対象を比較する際に、同じリスクならどちらのリターンが高いかを考えるときに役立ちます。

このシャープ・レシオは、リスク調整後のリターンを測るものとして、投資信託の運用実績の評価などにも利用されます。参照:SMBC日興証券

以下では一番儲かる投資信託とはどこなのかという観点にたってまとめていますのでご覧頂ければと思います。

インデックス投信も暴落に注意が必要

インデックス投信だから安心かというと、そのような短絡的な話ではありません。

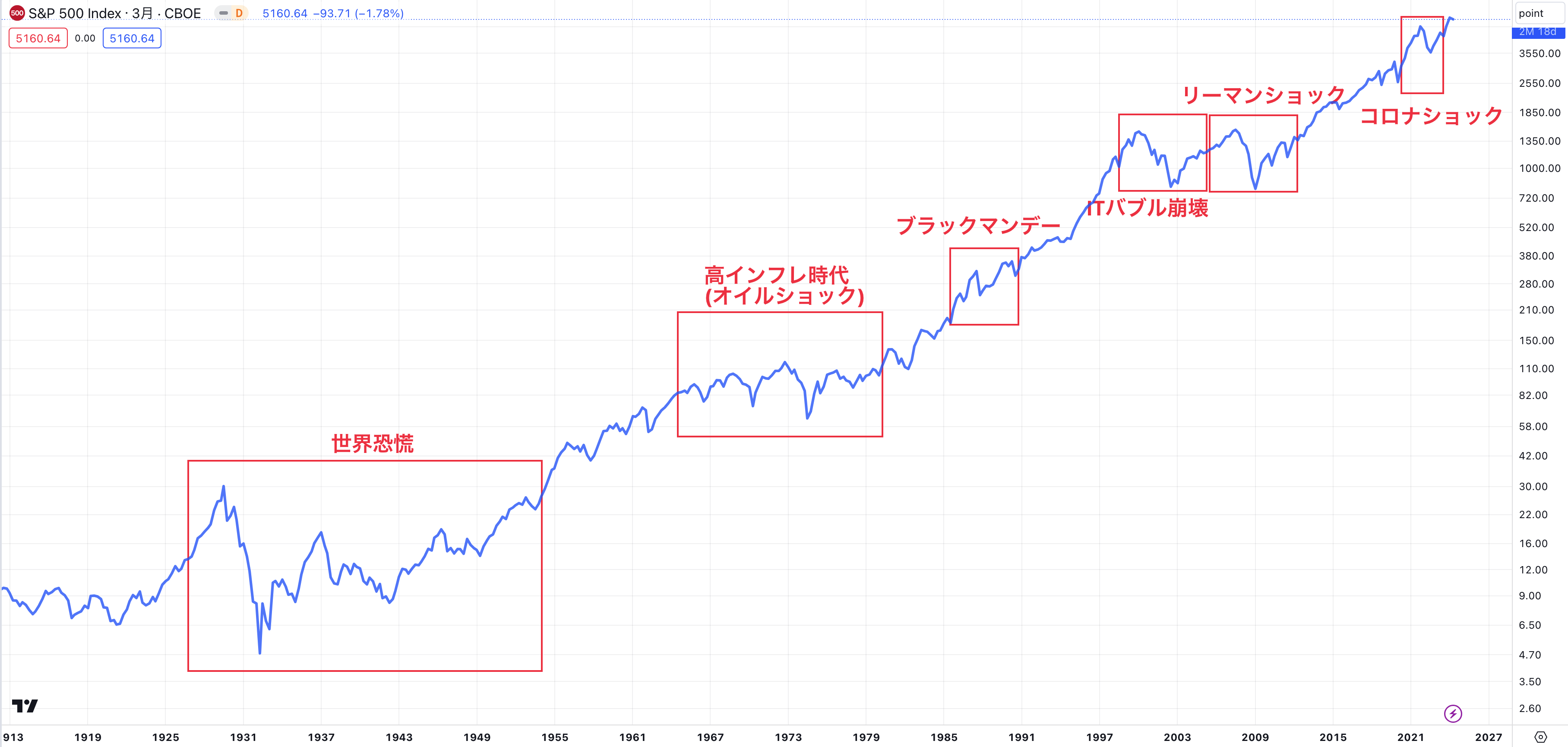

ある程度人生を生きている方だと何度も経験したことがあるかと思いますが、市場は頻繁に暴落を経験します。

21世紀に入ってからでも、ITバブル崩壊、リーマンショック、東日本大震災、チャイナショック、コロナショックと様々なショックが発生しました。

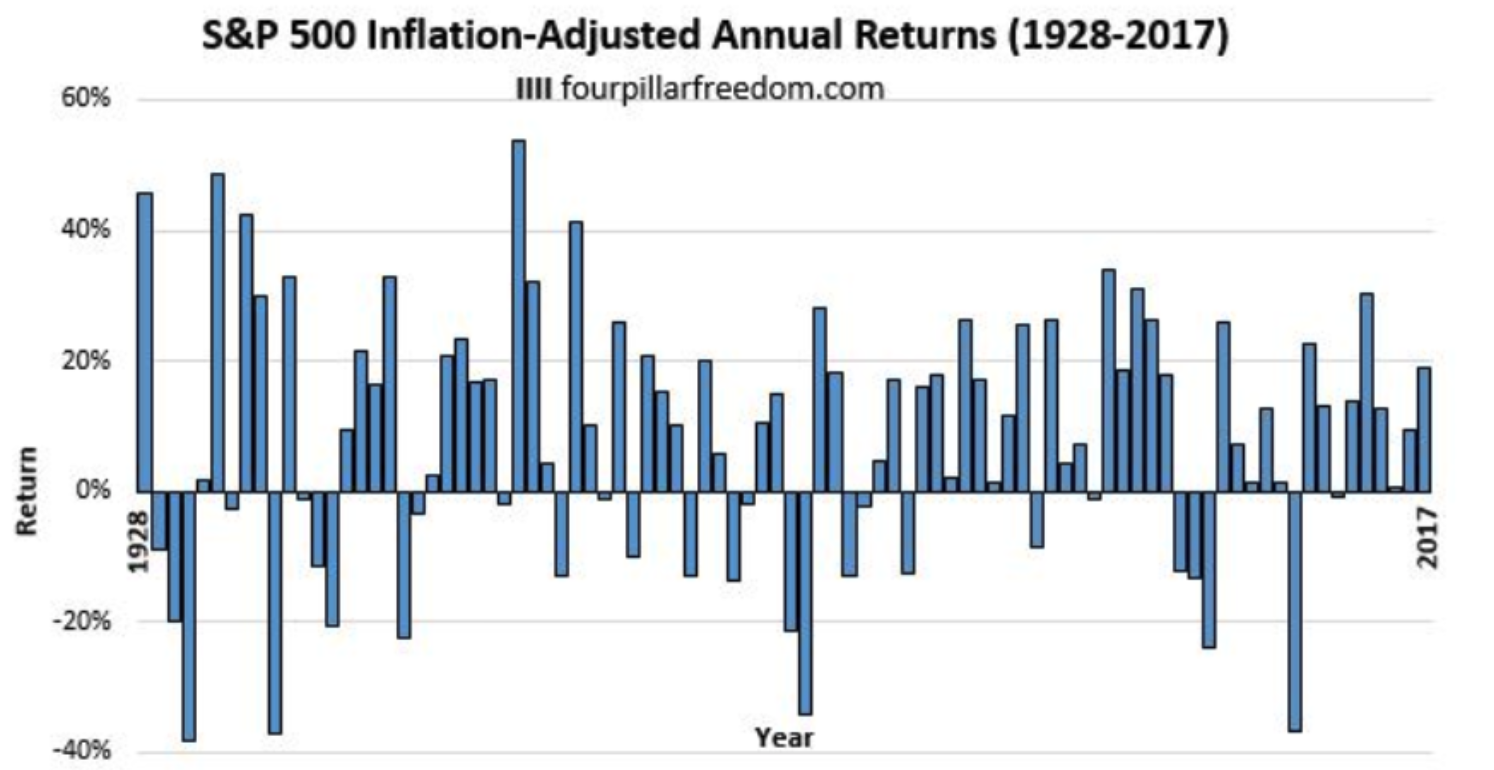

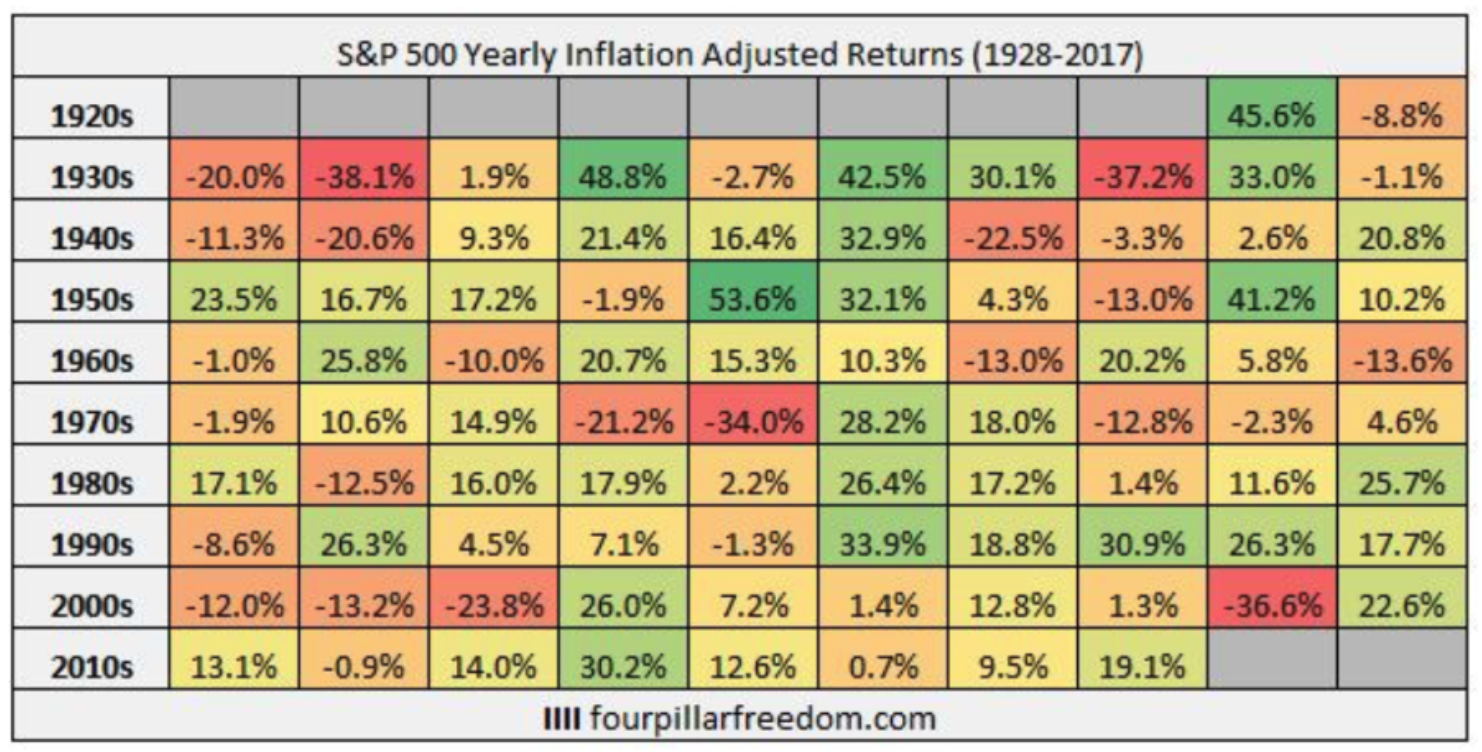

その度に株価は暴落してしまっています。以下はS&P500指数の年次リターンです。

ご覧いただければ分かる通り、下に長い線が伸びている局面が何度もありますね。場合によっては複数年に渡って下落が継続しています。

1億円を全部インデックス投資を行うと局地的に大きなマイナスを被る可能性があります。

場合によっては資産が半分になることも考えておいた方がよいでしょう。

タイミングを間違えると、とにかく株式市場の暴落に最後まで付き合う形になり浮上するまでに10年スパンで時間がかかってしまうこともザラです。

追い討ちになってしまいますが、10年スパンで待ってもダメな可能性があります。これまで米国は40年の低金利政策を実施してきました。

米国10年債金利の推移

まさに株価をとにかく上昇させることにフォーカスした結果が米国株の上昇であり、インデックス投資の大ブームとなったのです。

低金利政策とマイクロソフト誕生の1995年以降のテックバブルという成長の源泉が今後は失われます。

つまり主役は米国ではなくなるのです。そのような状況下、インデックス投資にフルインベストをする人が後を絶ちません。

たしかに魅力的な投資先ですが、未来を保証する投資先ではないので非常に危険な思考だと思います。

もう少し投資に思考を働かせた方が良いかと思われます。金融商品はたくさんあるので、景気や金利動向に合わせたポートフォリオを構築するべきです。

2024年からインデックス投資を始める人は要注意

長期的にもインデックスはリスクがあると筆者は認識していますが、特に2024年からインデックス投資をはじめようと考えている人は注意が必要です。

直近インデックスは上がりすぎている

以下は各年度のリターンをデータとしてプロットしたものです。

1928年からのS&P500指数の年次リターンの推移

堅調な相場が続いた後は大きな下落を被ることが多くなっています。

特に1996年から1999年の大相場の後の2000年から2002年の大暴落は厳しいものがありました。

そして、直近のS&P500指数の推移が以下となっています。バフェットのBerkshire Hathawayの年次レポートからデータを取ってきています。

2019年:31.5%

2020年:18.4%

2021年:28.7%

2022年:-19.44%

2021年までは1990年代末と同じレベルで株価指数が高騰しています。

2022年以降からはインデックス投信だけで大きなリターンを望むのは難しくなってきています。(2022年はすでに暴落相場でした)

わかりやすく2022年の相場は下落に転じましたが、これは教科書通りの動きです。

米国FRBの利上げが終わり利下げに転じて企業業績が良くなるタイミングまでは投資をしてはいけません。2023年に入ってからAIバブルの影響もあり株価は大きく反発しましたが、結局は高金利に耐えられなくなって下落していく可能性が高いです。なぜなら、中小型株が全く上昇する材料がないからです。

何度も相場の下落、反発を通して最終的には大底まで落ちていくのが弱気相場です。弱気相場は長いものです。

軽い反発で調子に乗って買いに行けば、退場してしまうくらいのダメージを受けてしまうことを覚悟しましょう。

安易にインデックスファンドに手を出すことはお勧めできません。様々な投資信託については以下にて列挙していますので参考にしてみてください。

ファンダメンタル的にもスタグフレーション懸念が台頭している

過去のデータを見ただけでインデックスファンドは注意した方がいいとしているわけではありません。

現在の株式相場は中央銀行が操作しているといっても過言ではありません。

2020年にコロナが発生してから株式市場が大きく跳ね上がったのは米国の中央銀行であるFRBが大規模な金融政策をしたからに他なりません。

FRBは政策金利をゼロにするだけでなくバランスシートを拡大して市場に大量のお金を放出しました。

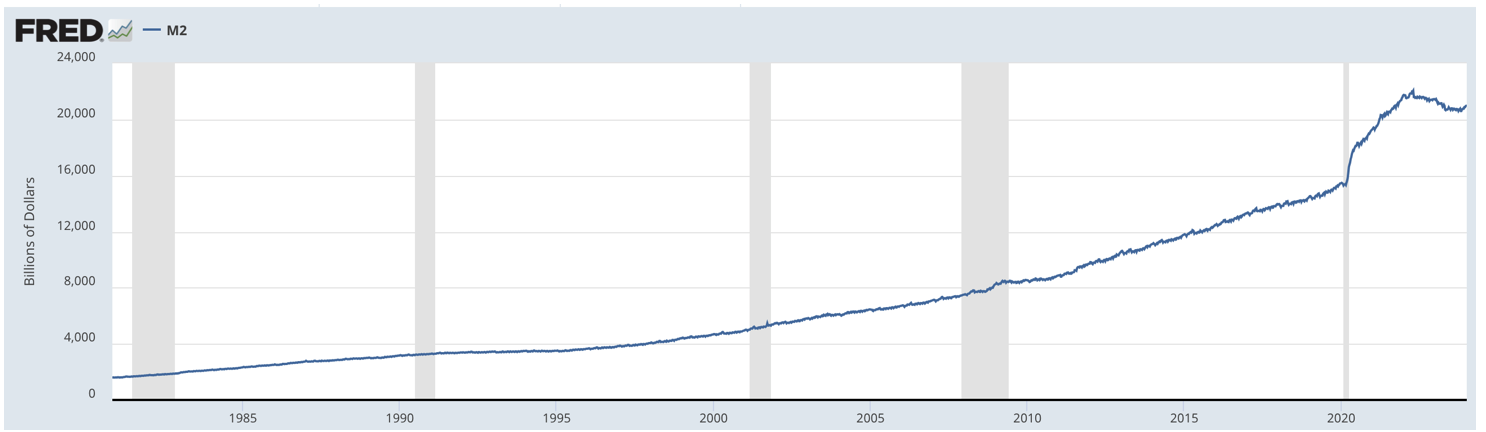

以下がマネーサプライの推移です。マネーサプライとは市場に流通しているお金の総量です。

米国のマネーサプライ

一貫して上昇していますが2020年のコロナショック以降に急騰しています。これが直近2年の大相場をつくりだしました。

市場に溢れたお金が株や不動産といった資産に流れ込んで大きく資産価格を引き上げたのです。しかし、今事態は急変しています。

コロナによるサプライチェーン問題と急速にあがり続ける原油価格の影響を受けインフレ率は40年ぶりの水準に2022年に到達しました。

穀物の産地であるウクライナと原油を多く生産しているロシアが開戦したことで穀物と原油価格が上昇してインフレを加速していきましたね。

米国の中央銀行のFRBの使命はインフレ率を2%程度に安定させることです。現在は一旦下落してきたとはいえ3%超えのインフレは許容できるものではなく金融引き締めを行う必要があります。

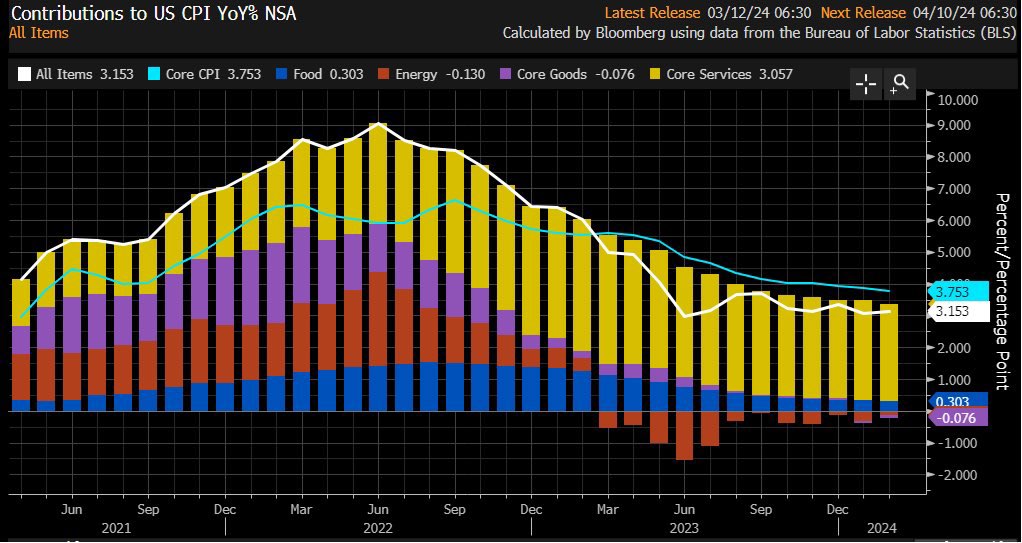

そして重要なのは2023年以降のインフレ率の下落はあくまでエネルギー価格の下落によるものです。

人々の生活に直結するサービスインフレは以下の通り依然として力強いということです。

米国のインフレ率の推移

直近、中東情勢の悪化に伴ってエネルギー価格も再び上昇しておりインフレ率は再燃していく可能性が高くなっています。

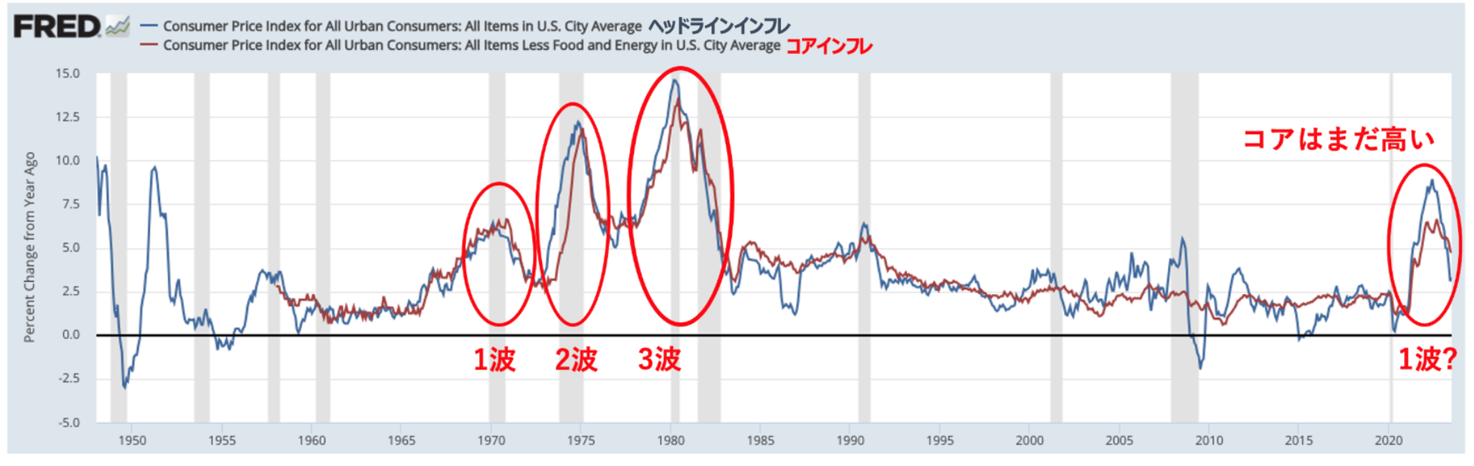

実際、現在と同じインフレ率が発生した1970年代は3回にわたってインフレが発生しましたからね。

1970年代はインフレが3回にわたって到来

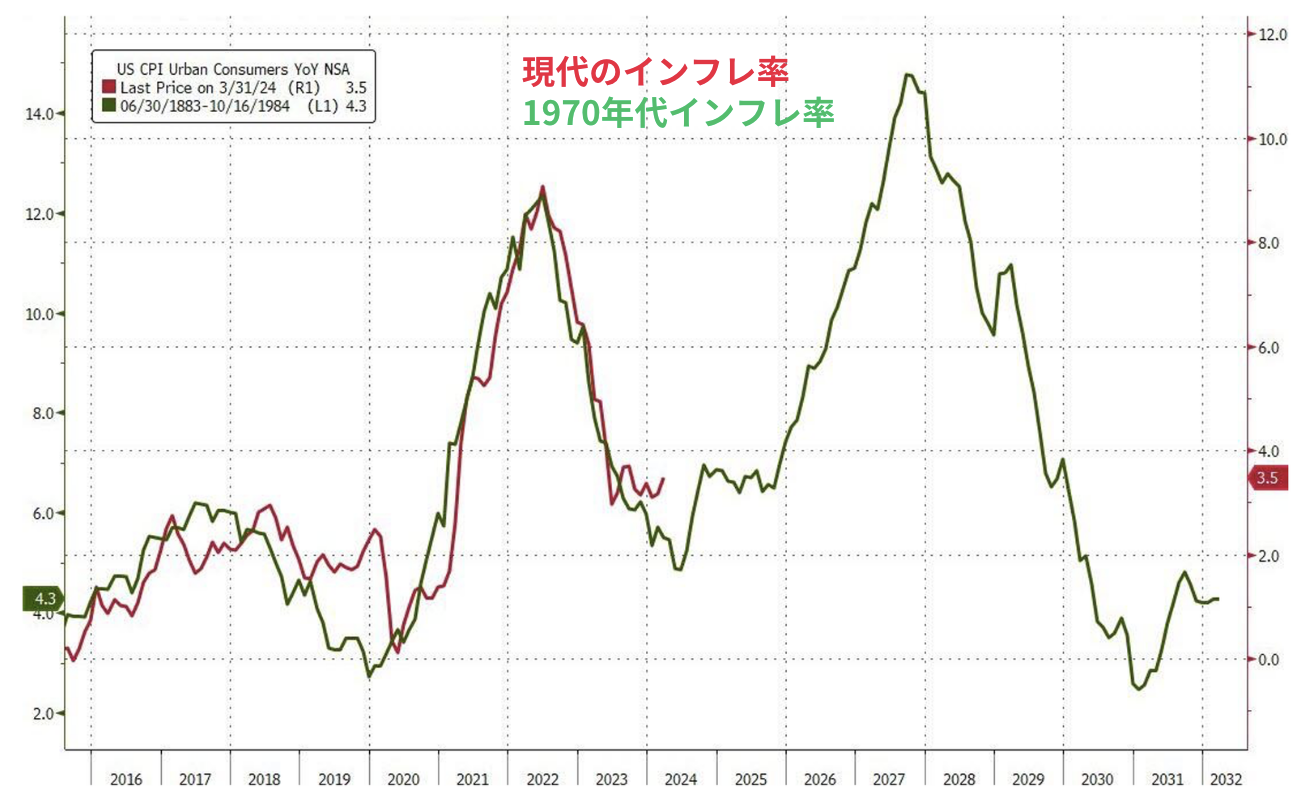

さらに分かりやすく以下ご覧いただきたいのですが、直近10年のインフレ率の推移は綺麗に1960年代後半からをなぞっています。

現在のインフレ率は1970年代のインフレ率と酷似

インフレを退治するために米国のFRBは政策金利を引き締めつづけるだけでなく、さらに市場に放出した資金を回収するQT(量的引き締め)まで行っています。

金融緩和が株価の引き上げ効果があるのであれば、金融引き締めを行うことによって株価が下落するのは自明です。

さらに、インフレが加速していることで人々の購買意欲げ低下して不景気になる可能性があります。

インフレをしているにも関わらず不景気の状態は「スタグフレーション」といいます。

スタグフレーションが発生すると最もインデックスには厳しい環境になるといえるでしょう。

スタグフレーションとは、景気が後退していく中でインフレーション(インフレ、物価上昇)が同時進行する現象のことをいいます。この名称は、景気停滞を意味する「スタグネーション(Stagnation)」と「インフレーション(Inflation)」を組み合わせた合成語です。通常、景気の停滞は、需要が落ち込むことからデフレ(物価下落)要因となりますが、原油価格の高騰など、原材料や素材関連の価格上昇などによって不景気の中でも物価が上昇することがあります。これが、スタグフレーションです。景気後退で賃金が上がらないにもかかわらず物価が上昇する状況は、生活者にとって極めて厳しい経済状況といえます。わが国では、1970年代のオイルショック後にこの状態となっていました。

2024年からは危ないのでインデックス投資を控えておくというのも手です。同じく金融引き締めを行なった2015年から2017年は株価が堅調に推移した例もあります。

ただ、歴史に学ぶならば現在と同じインフレ率が発生した1970年代は株式は横ばいで推移しました。つまり、リターンが見込めなかったのです。

1970年代のS&P500指数

名目でリターンがないということはインフレが強烈に発生したことを考えると実質では大きなマイナスであるということを意味しています。

金利差に注目してドル円のレートも極度に円安に振れている

そして、インフレを抑え込むためにFRBが急速に金融引き締めを行なっていることに伴って米国の長期金利は急騰しています。一方、日銀はゼロ金利政策維持を決定しています。

結果として、日米の金利差が拡大していることを材料に円安が進んでいます。

インデックス投資は基本的にドル建です。円高になるとリターンが毀損します。現在のドル円の水準はやりすぎのレベルです。

そして、今後大きく円高に修正されることが想定されます。

円高が進む背景としては、FRBの利上げによって米国の経済の先行きが暗くなっており、景気後退をみこして長期金利が下落する動きを見せているからです。

今まで金利差拡大で上昇してきたドル円が、金利差が縮小することで逆流に転じるからです。

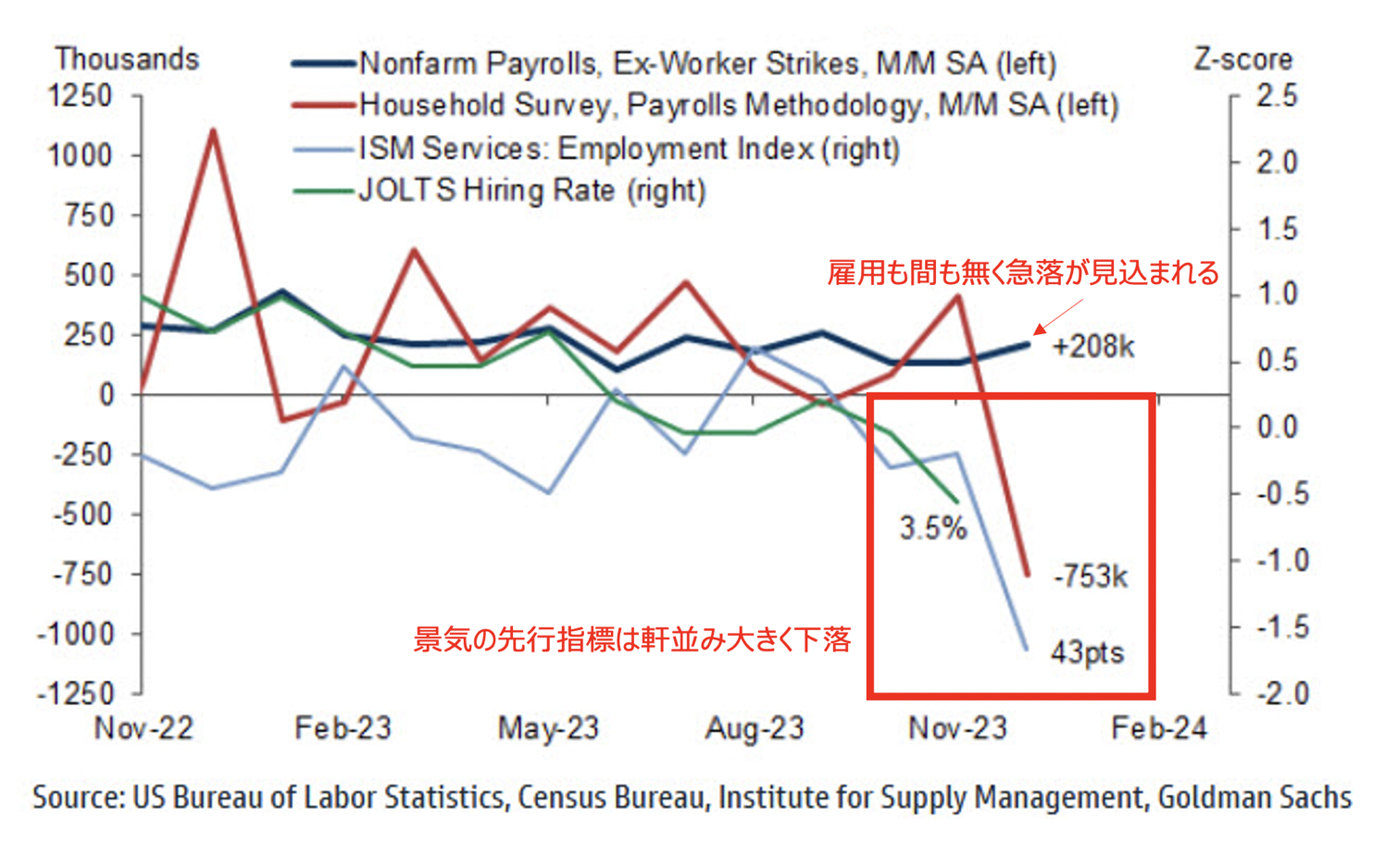

既に景気の先行指標は軒並み崩れてきており、本格的に米国にリセッションが襲うのも時間の問題となっています。

雇用の先行指標は既に暴落

今までお伝えしてきた通り、株価の先行きの観点でも、為替の観点でもインデックス投資へのベットは割がよくないことがご理解いただけたかと思います。

そこで、私が提案したいのが次の選択肢です。

富裕層だから選択できる下落を抑えながら堅実に増やすヘッジファンドという選択肢

金融資産2億円〜3億円で完全リタイアを目指すには、資産運用で大きな失敗はできません。

とはいえ、1億円の資産ですので効率的に資産を増やしていきたいものです。

「投資をしない機会損失は回避したいけど、暴落はもちろん回避したい。」

「市場の変動要因に影響を受けずに資産を増やしていきたい」という需要は非常に高いしょう。

インデックス投資などは投資するタイミングによって大きくリターンが変わります。

大きくドローダウンしてしまえば、資産構築に大きく遅れを取ってしまいます。

そんなわがままに答えてくれる投資対象が存在します。それがヘッジファンドです。

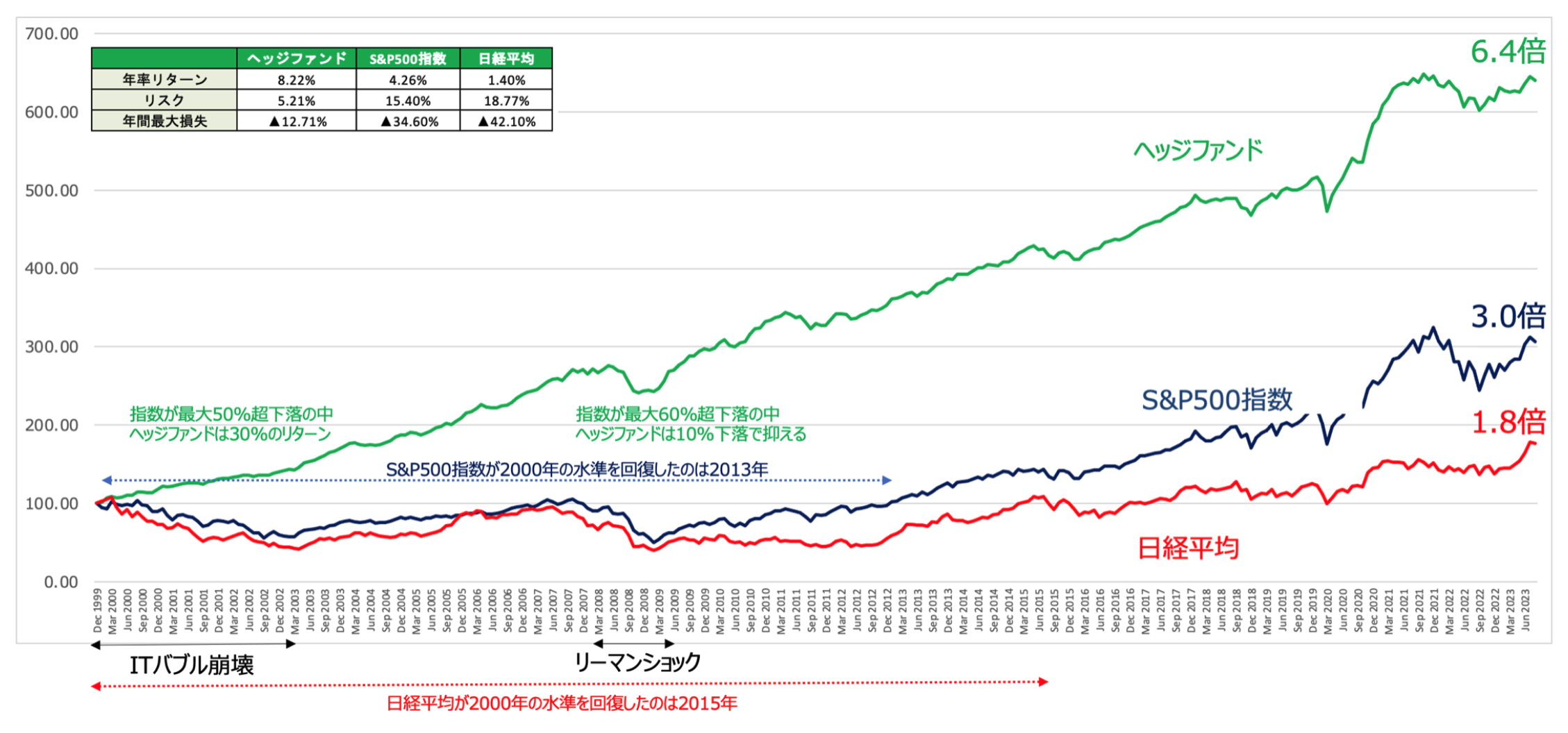

ヘッジファンドは以下の通り全世界の株式のリターンを上回り、更に右肩上がりで上昇しています。

リターンは年率8.22%とS&P500指数の約2倍で、リスクは驚異的な3分の1程度です。(投資におけるリスクとは値動きの激しさです)

ヘッジファンドは暴落局面を回避しながら安定して高いリターンを叩き出している

投資においてリスクというのは株価の変動幅のことを指します。

リスクが小さいということは株価が大きく変動する可能性が低いことを意味します。この変動幅は右肩上がりの場合は低くなります。

しかし、一気に株価が下落する局面も経験すればするほど大きくなります。下落する時のスピードは早いですからね。

2000年からのITバブル崩壊の時は全世界株が40%ほど下落しましたが、ヘッジファンドはむしろ上昇しています。

リーマンショックでも全世界株は50%以上下落しましたが、ヘッジファンドはなんとか20%の下落で耐えています。

資産保全という観点を第一においてしっかりと堅実に利益を積み重ねているのがヘッジファンドなのです。

ヘッジファンドは攻守ともに優れており安全に資産を増やしていくという観点においてはうってつけの投資資産です。

ただ、海外では数億円の資産を保有し、ある程度高い年収の方からでないと出資を受け入れていません。

また、著名ファンドにもなると個人投資家からの出資は受け入れておらず、機関投資家からのみの出資を受け付けるという状況になっています。

ただ、運用資産が大きいファンドが高いリターンを残すわけではありません。

例えば世界最大の15兆円の資産を運用するブリッジウォーターは成績不振に見舞われています。

210億ドル(約2兆3000億円)規模を運用する米カリフォルニア州オレンジ郡の年金基金は、資産家レイ・ダリオ氏のヘッジファンドを投資先から外す可能性を検討している。ダリオ氏のファンドは過去16年間の大半において、運用成績がベンチマークを下回っている。

オレンジ郡職員退職年金基金(OCERS)は、ダリオ氏率いるブリッジ・ウォーター・アソシエーツのファンド「ピュア・アルファ」に投資しているが、2005年より後のリターンは年率4.5%と、ベンチマークを約2.5ポイント下回る。同基金のコンサルティング会社メケタ・インベストメント・グループの文書をブルームバーグが確認した。過去5年間にピュア・アルファのリターンがOCERSの目標を上回ったのは一度のみ。過去7年、および過去10年のベースではいずれも目標に届いていない。

参照:Bloomberg

これはヘッジファンドに限ったことではないのですが、投資信託を含めてファンドとして規模が大きくなるとリターンが低下する傾向にあります。

例を出すと「ひふみ投信」もまだ駆け出しの時は高いリターンをだしています。

しかし、カンブリア宮殿に取り上げられた2017年以降リターンが著しく悪化しています。

現在に至っては「ひふみ投信」のパフォーマンスは日経平均に劣後するレベルまで低下しています。

著名ヘッジファンドもなぜ規模が大きくなったかを考えてみましょう。過去に素晴らしいリターンをあげて有名になったから出資が相次いで大きくなったのです。

運用資産が大きくなると、全体のリターンをあげる投資対象をみつけるのが難しくなります。結果としてリターンが低下するのです。

不動産投資は十分な資金ができてから行おう

不動産投資で都会のワンルーム投資などは論外です。最終利回り3%-4%しか見込めない上に修繕や空室リスクなどを抱えることになります。絶対に株式投資を行なった方が労力的にも期待リターン的にも効率がよいです。

しかし、地方の中戸建物件への事業としての不動産投資であれば話は違ってきます。

不動産投資は事業として行えばインカムゲインとキャピタルゲインを狙うことができる投資です。

筆者も実験的に中古の一戸建てを購入して、リノベーションを行い利回り15%を得ています。しかし、あまりにも大変だったので1軒仕込んで終わりました。

いい物件を毎日血眼になって探し、不動産屋と関係を築き融通してもらい何度も足を運んでようやく良い物件を仕入れることができます。

融資の手続きをとっていては本当に良い物件を取得することができません。Cash is Kingなのです。

さらに、そこからリノベーションをして現地の不動産仲介業にお願いをして客付をしてもらいます。

この一連の流れは投資ではありません。むしろ事業の類です。本腰をいれないと利益を得ることはできません。

筆者としては現在資産は7000万円なのですが、2億円に到達した時点で事業としての不動産投資を行なって安定したキャッシュフローを作ろうと考えています。

それまでは株式投資の方が効率よく資金を作ることができると考えています。

まとめ

今回1億円の資産を預ける投資先としてどこがよいのかをお伝えしてきました。まとめると以下となります。

| アクティブ投信 | 手数料は高く平均してパフォーマンスはインデックス以下 |

| インデックス投信 | 長期的にはよいが短期的に暴落のリスクがあり1億円という大金の多くを預けるには不安 |

| ヘッジファンド | ある程度資産がある人のみ投資可能。リスクを抑えながら高いリターンをだす富裕層向けの投資先 |

| ワンルーム不動産 | 利回りが低いのにリスクが高く投資する価値はなし |

| 地方中古不動産 | リターンは高いが労力が多大。最早、事業であり投資といえる代物ではない。 |

まとまった資金があるのであればヘッジファンドを活用しつつ、インデックス投信などで一部を運用するのが良いかもしれませんね。

どのヘッジファンド、投信を選ぶかで10年後の景色は大きく変わると思います。