2020年に日本で5Gが提供されはじめてから1年以上が経過しました。

当時は盛り上がりましたが、現在はブームはさったかのように当たり前になってきています。

5Gは4Gに比べて通信速度が大幅に向上するため、IoT社会を支えるインフラとして注目されています。

来たるべき5G時代の到来に向けて次世代通信関連世界株式戦略ファンドという投資信託が2018年に組成されました。

本日は、次世代通信関連世界株式戦略ファンド(愛称:The 5G)について分析していきたいと思います。

以下は様々なファンドを分析してきた筆者の目線で投信を評価したものですので参考にしていただければと思います。

Contents

次世代通信関連世界株式戦略ファンド(愛称:The 5G)の特徴

ではまずThe 5Gの特徴についてみていきたいと思います。

あらゆる5G関連銘柄に投資

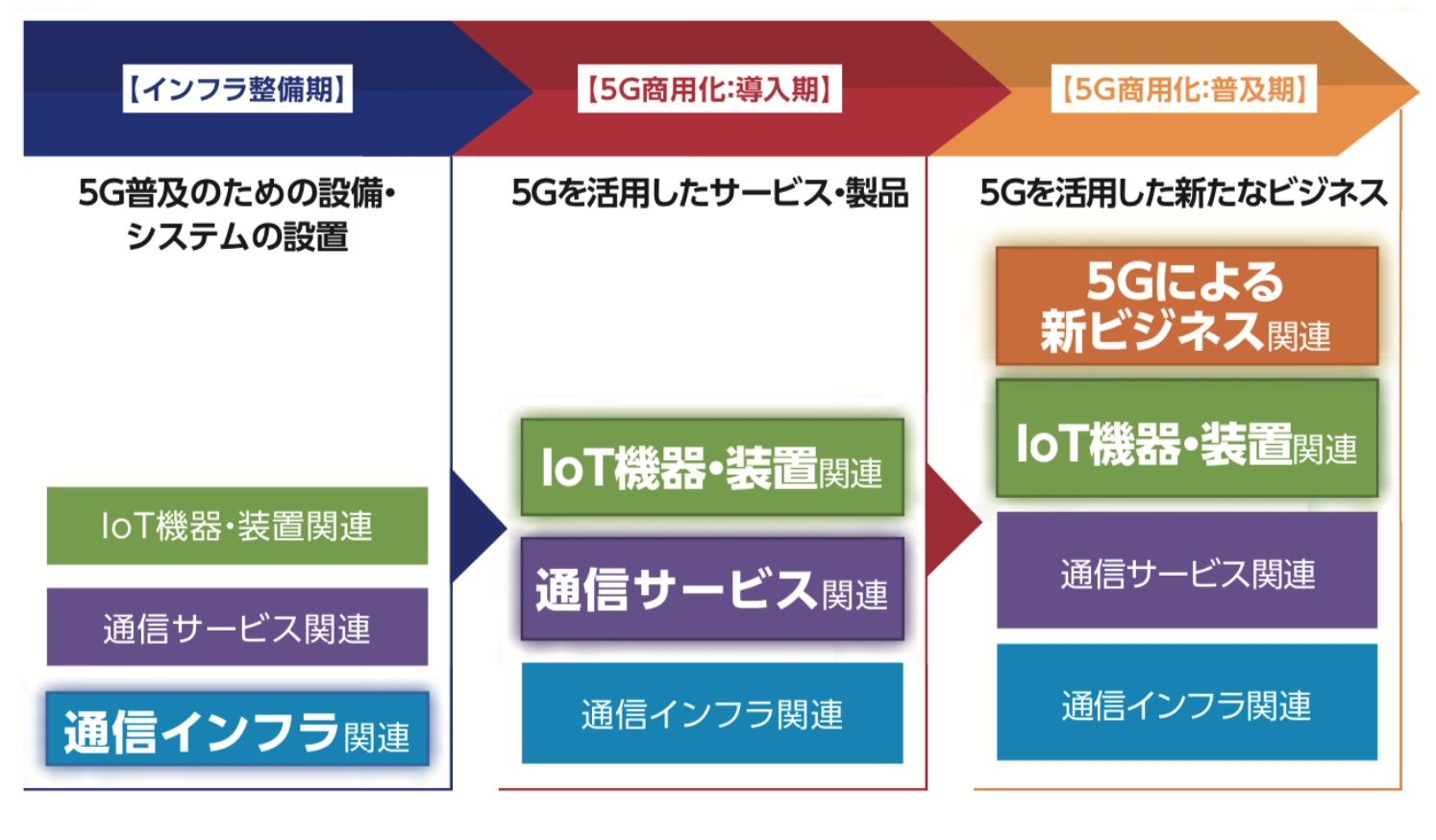

次世代通信関連世界株式戦略ファンドが投資するのはあらゆる5G関連銘柄です。投資対象は日本だけではなく世界全体です。

通信インフラだけでなく、通信サービス関連、IoT機器・装置関連、新ビジネス関連と多岐にわたります。

各関連ビジネスの主な事業分野は以下となります。

| 通信インフラ関連 | ✔︎アンテナ ✔︎ネットワーク機器 ✔︎光ファイバー |

| 通信サービス関連 | ✔︎無線通信 ✔︎クラウド関連 ✔︎ソフトウェア |

| IoT機器・装置関連 | ✔︎センサー ✔︎レーダー ✔︎IoT最終製品 |

テーマトピック:5Gと4Gの違いとは?5Gで何ができる?

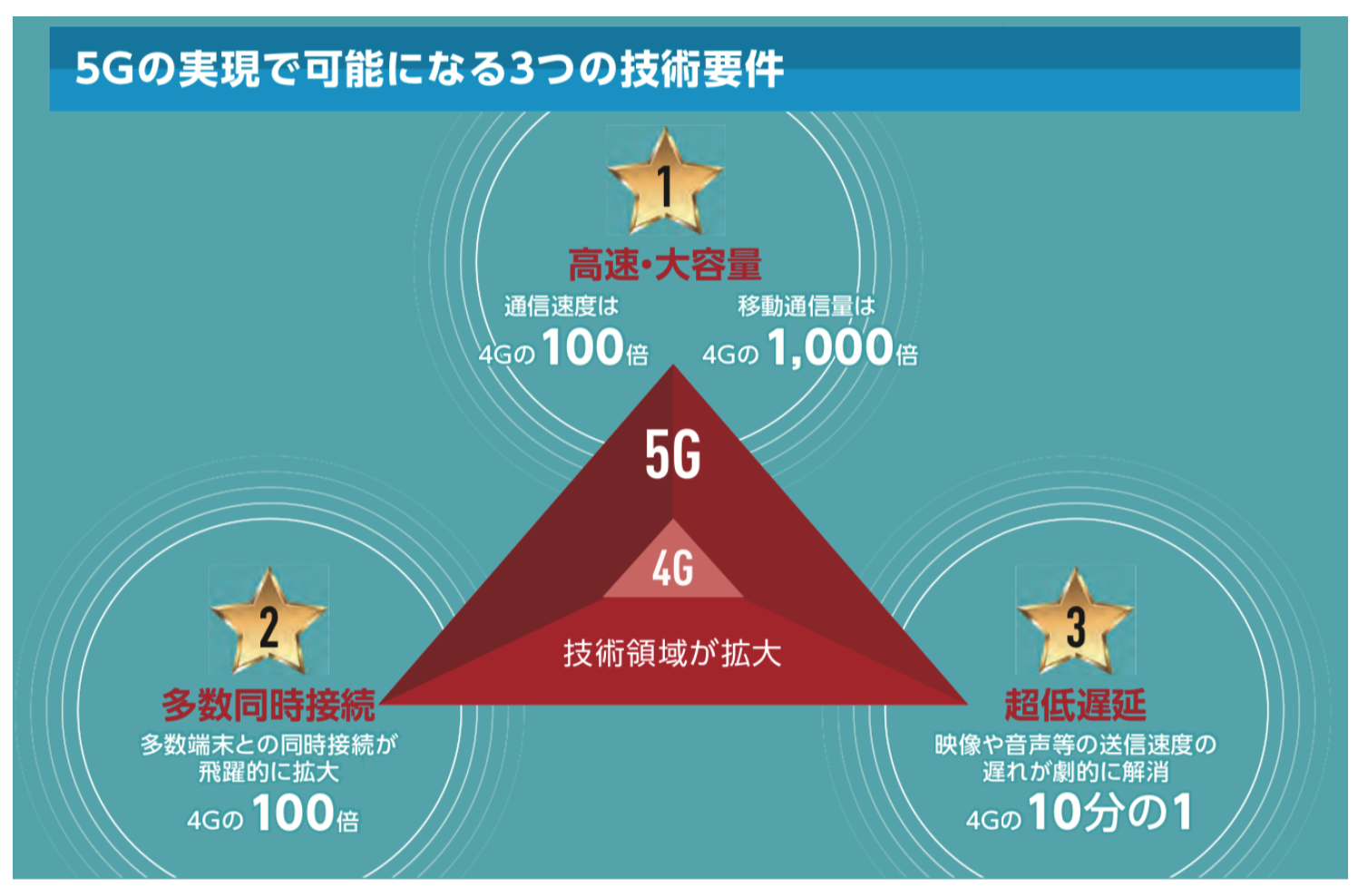

5Gと4Gの違いは主に分けると以下の3つです。

- 通信速度が4Gの100倍で移動通信料は1000倍

- 多数端末との同時接続が4Gの100倍

- 映像や音声どうの送信速度の遅れが劇的に解消

これらの特徴によって以下のことが可能となります

- 自動運転技術が可能に

- 機会同士が相互に通信・提携(IoT)

- 健康管理を高度化、遠隔手術を実現

- VR体験の充実

米国銘柄が全体の60%を占める

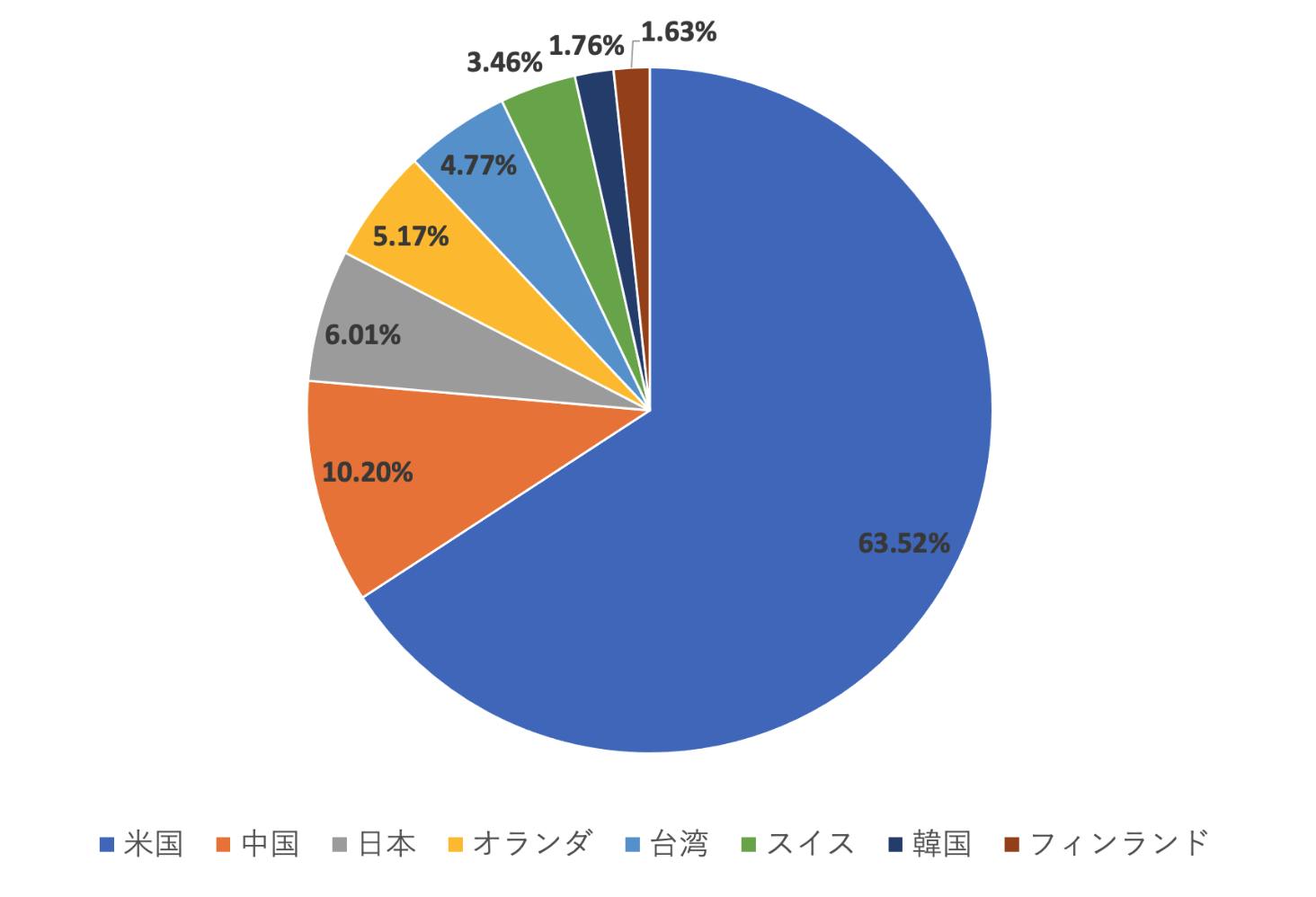

The 5Gの国別構成比率は以下となります。全体の約6割が米国企業です。世界の時価総額に占める米国企業の比率と同程度です。

| 順位 | 国地域 | 比率 |

| 1 | 米国 | 63.52% |

| 2 | 中国 | 10.20% |

| 3 | 日本 | 6.01% |

| 4 | オランダ | 5.17% |

| 5 | 台湾 | 4.77% |

| 6 | スイス | 3.46% |

| 7 | 韓国 | 1.76% |

| 8 | フィンランド | 1.63% |

構成上位銘柄

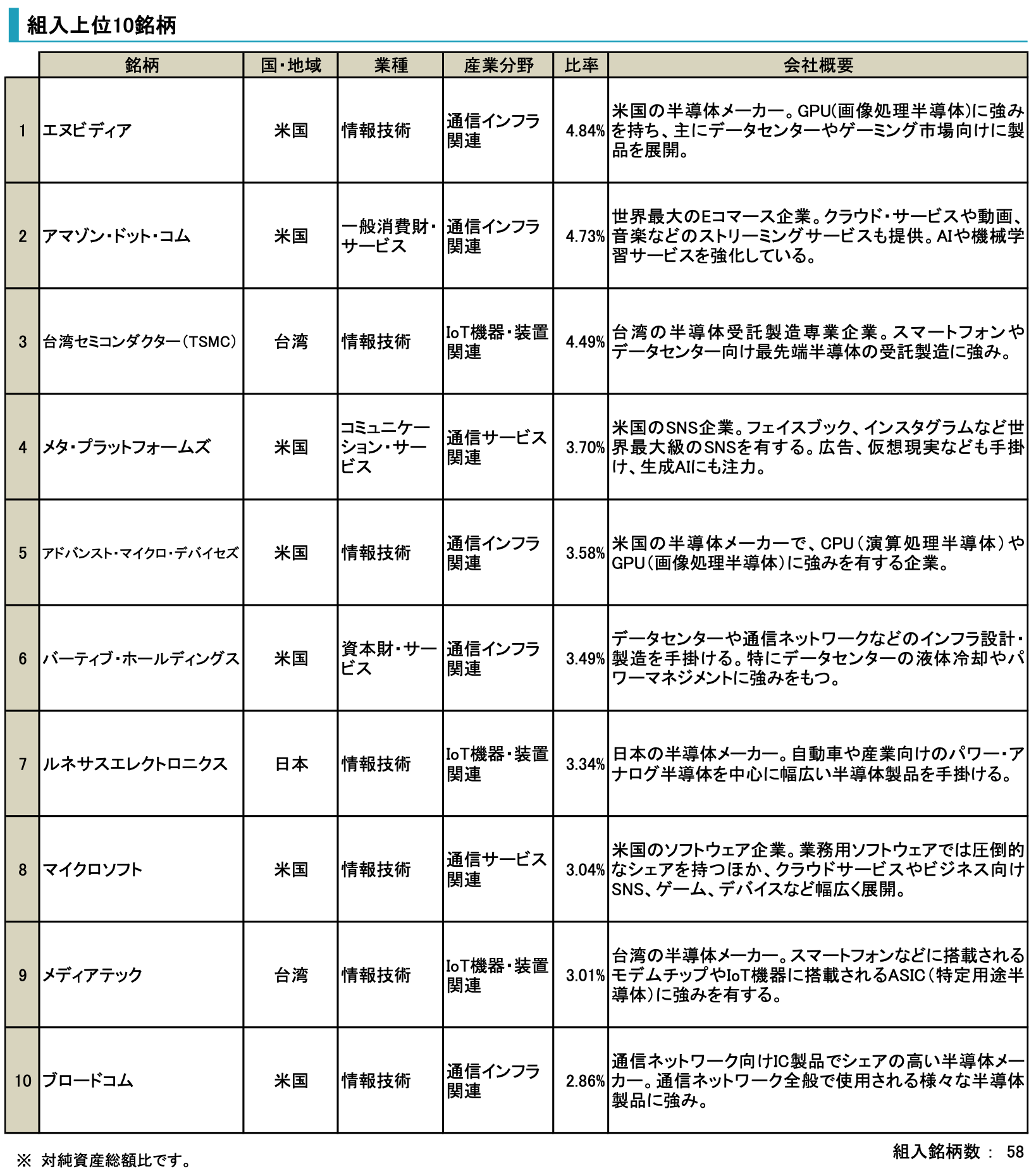

最新の2024年4月末時点のレポートを元に構成上位銘柄の推移をみていきたいと思います。

以下は現在の構成上位銘柄です。AI関連銘柄で最も注目されており半導体銘柄であるエヌビディアが構成首位に躍り出ています。

グロース銘柄は株価の値動きが激しいので順位は変わっています。

2023年7月末に一気にエヌビディアが圏外から首位に躍り出ていますね。また3位にマイクロソフトが入っているのも興味深い点です。

両者はAI関連銘柄として注目を集めていますね。5G関連銘柄かどうかは関係なく流行りに投資しようという意図を感じますね。

| 2024年4月末 | 2024年1月末 | 2023年10月末 | 2023年7月末 | 2022年3月末 | 2022年11月末 | 2022年8月末 | 2022年5月末 |

| エヌビディア | エヌビディア | エヌビディア | エヌビディア | AMD | マーベル・テクノロジー | キーサイト・テクノロジーズ | AMD |

| アマゾン | アマゾン | マイクロソフト | サービスナウ | ASMインターナショナル | ASMインターナショナル | ASMインターナショナル | ASMインターナショナル |

| TSMC | AMD | AMD | マイクロソフト | サービスナウ | AMD | AMD | マーベル・テクノロジー |

| メタ | マイクロソフト | アルチップ・テクノロジーズ | Tモバイル | アリスタネットワークス | キーサイト・テクノロジー | マーベル・テクノロジー | キーサイト・テクノロジー |

| AMD | アルチップ | メタ・プラットフォームズ | AMD | STマイクロエレクトロニクス | サービスナウ | サービスナウ | アドバンテスト |

| バーティブ | TSMC | アリスタネットワークス | パロアルトネットワークス | パロアルトネットワークス | ノキア | アリスタネットワークス | サービスナウ |

| ルネサンス | メタ | TモバイルUS | TSMC | TモバイルUS | ハブスポット | TモバイルUS | ノキア |

| マイクロソフト | Tモバイル | TSMC | アドバンテスト | キーサイト・テクノロジーズ | TSMC | ノキア | スターパワーセミコンダクター |

| メディアテック | ブロードコム | オラクル | ハブスポット | TSMC | スターパワー・セミコンダクター | ハブスポット | ハブスポット |

| ブロードコム | サービスナウ | アマゾン・ドット・コム | オラクル | アドバンテスト | TモバイルUS | ルクスシェア・プレシジョン・インダストリー | ツーシックス |

事業分野毎の組み入れ比率は以下となります。

| 産業分野 | 2024/4月末 | 2024/1月末 | 2023/10月末 | 2023/7月末 | 2023/3月末 | 2022年8月末 | |

| 通信インフラ関連 | 情報がつながることを可能にするための基礎的設備・技術 | 32.13% | 32.10% | 32.86% | 29.50% | 33.42% | 35.38% |

| 通信サービス関連 | モノとモノ、人とモノの情報を繋げるサービス | 26.98% | 31.29% | 31.37% | 34.07% | 29.19% | 26.80% |

| IoT機器・装置関連 | 情報の送受信をできるようにした機器・装置やその技術 | 36.89% | 32.62% | 31.34% | 33.34% | 33.92% | 34.23% |

購入手数料と信託手数料

手数料は以下となります。

購入手数料:3.3%

信託手数料:年率1.848%

The 5Gの運用実績とは?

それでは肝心の運用実績をみていきましょう。

The 5Gの基準価額!2021年末から暴落と2023年の急回復!

以下は「The 5G」の基準価額の推移です。

| 1 年 | 3年(年率) | 5年(年率) | |

|---|---|---|---|

| リターン | 51.22% | 6.74% | 6.82% |

| 標準偏差(リスク) | 19.35 | 22.29 | 21.74 |

| シャープレシオ | 2.01 | 0.30 | 0.31 |

この値動きの理由については後述します。

過去5年のリターン6.82%と標準偏差21.74から想定される今後1年のリターンは確率毎に以下となります。

【68.3%の確率】

▲14.92%(=リターン6.82%-リスク21.74% )

〜

+28.56%(=リターン6.82%+リスク21.74%)

【95.4%の確率】

▲36.66%(=リターン6.82%-リスク21.74%×2 )

〜

+50.3%(=リターン6.82%+リスク21.74%×2 )

【99.7%の確率】

▲58.40%(=リターン6.82%-リスク21.74%×3)

〜

+72.04%(=リターン6.82%+リスク21.74%×3)

大きなリターンを生む可能性がある反面、50%以上の下落をする可能性もあります。

ナスダック総合指数やARKKと比較

ナスダックは米国のハイテク株が多く組み入れられている指数で、ARKKはハイパーグロース企業を多く組み入れているファンドです。

以下は「The 5G」とARKKとナスダック総合指数のリターンの比較です。

橙色:The 5G

青色:ARKK

赤色:ナスダック総合指数

ナスダック総合指数には劣後した成績となっています。

ARKKは上回っているものの、ARKKのリスク量は凄まじいことになってしまいますので、ここではあまり参考になりませんでしたね。

「The 5G」の今後の見通しとは?売り時はいつ?

重要なのは今後の見通しです。現在、世界の株式は全体的に下落基調となっています。

コロナを機に全世界的に中央銀行と政府が協調して現金をばら撒きました。

金利の下落とマネーサプライの増大によって株式市場は急激に上昇していきました。

特に金利下落の影響が大きいハイテク関連銘柄が急激に上昇していきました。

しかし、2021年の後半から状況は急激に転換しました。

必要以上にばら撒きを行なったために強いインフレが発生してしまったのです。

そのため、日本を除いた主要各国では金融引き締めを行い需要を抑制しています。

中央銀行はインフレ率を安定的に推移させるのが大きな目標です。

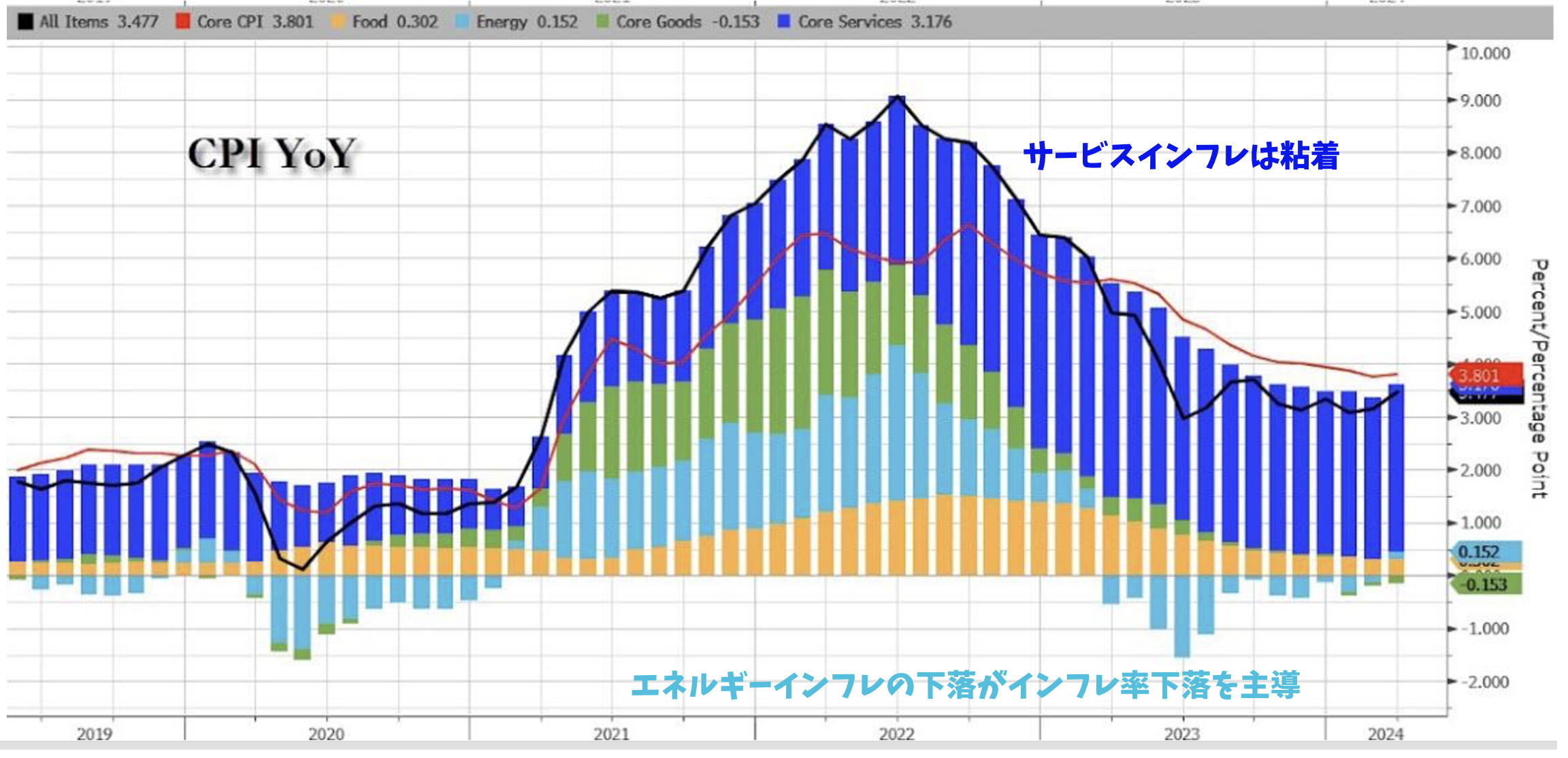

引き締めの効果があり一旦、インフレ率は2024年1月末時点でFRBが目標とする年率2%に近い3%まで落ちました。

そのため一旦、インフレが収まったと市場が楽観して2023年に急反発していきました。

しかし、これはあくまでエネルギー価格と食料品価格の下落による一過性の下落です。

賃金インフレは依然として5%近くあり、インフレの火種はくすぶり続けています。

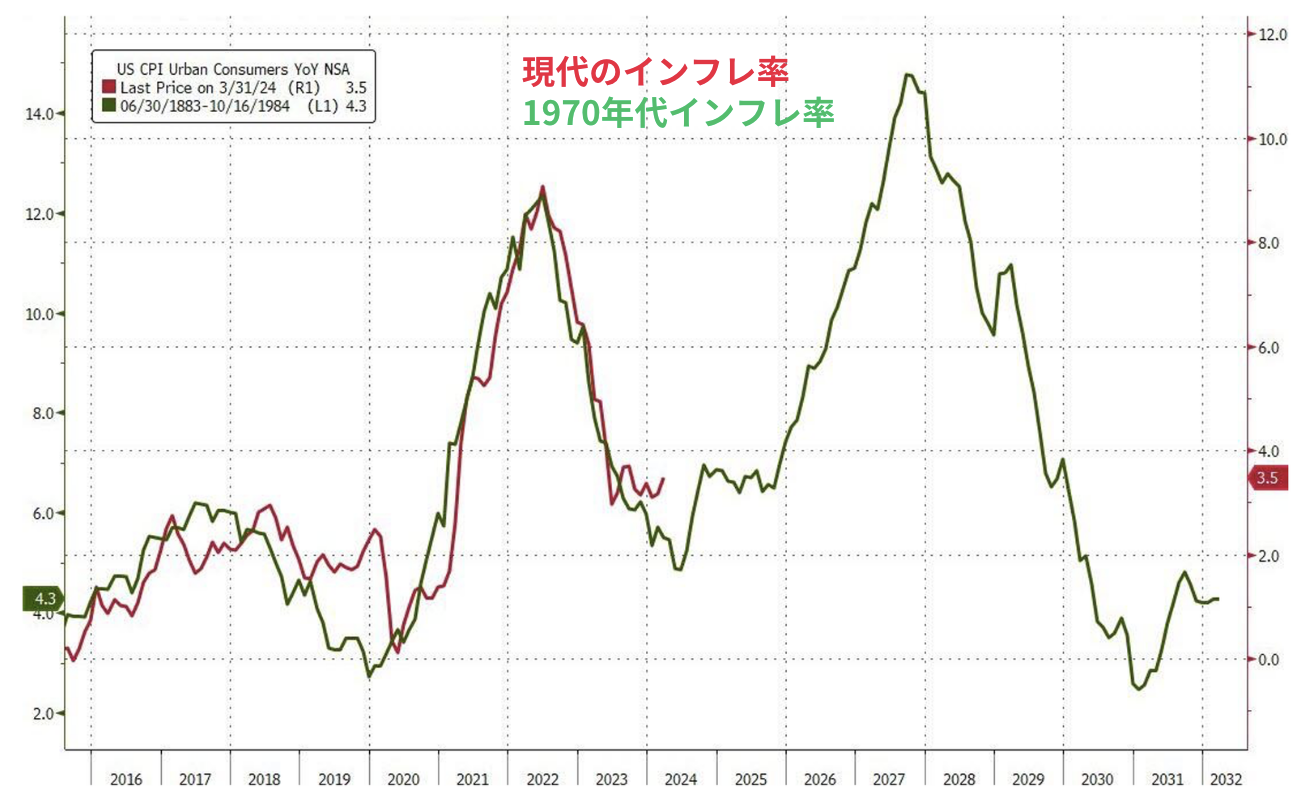

そして現在と同じインフレ率が続いた1970年代は3回に渡ってインフレが押し寄せました。歴史は韻を踏みます。

今回もまだ1回目が終わったばかりです。2023年末から2024年初にかけて第二波がおとずれてくることが想定されます。

現在のインフレ率は1970年代のインフレ率と酷似

実際、足元で原油価格は反発し食料品価格も上昇してきています。

つまり、ここから金利を引き下げることができず、更に金利が上昇していく可能性が徐々に高まっているのです。

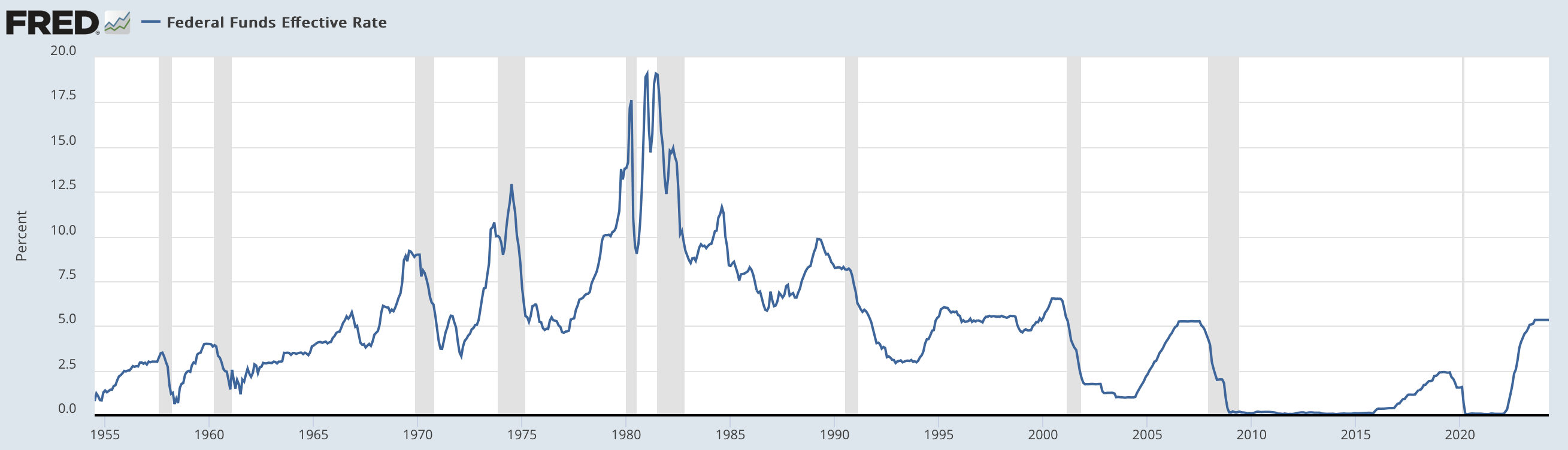

実際、現在と同じインフレ率が発生した1980年代は政策金利が15%を超えていましたからね。

以下は政策金利の推移です。2024年になっても利下げできずにいます。

そのため、今後も金利が上昇することでハイテク銘柄にとっては厳しい環境が継続することが想定されています。

売り時はいつかと言われると、FRBが金融緩和から引き締めに転じた瞬間ですので、2021年末が売り時でした。

または、最後の逃げ場を提供してくれている今でしょう。円安の追い風もあり、絶好の利確の機会といえます。

今回はFRBがかなり明確に引き締め転換の合図を出していました。

利益確定のタイミングは掴みやすかったですが、そこで利確できていない場合、今は苦しい状況でしょう。

テーマ投信はトレードであり、投資ではないのです。そして、とても難易度が高いものです。

市場環境によらずリターンを安定的に狙うファンドについては以下の記事で纏めていますのでご覧いただければと思います。

掲示板での評判や口コミ

まだ調子の良かった時は満足している声も聞かれました。

Yahoo finance①

5G関連企業にまるっと投資できる次世代通信関連世界株式戦略ファンド。 長期的にもかなり期待のテーマですね。過去3年でプラス100%超えと2倍以上。取扱総額も5000億円超え。 コスト年率1.8%と若干割高も、S&P500など通常のインデックスでは物足りない方には良いですね。

しかし、リターンが沈み込むと誰も言及しなくなってしまっています。それもそのはずです以下でも指摘されている通り、殆ど買われていないからです。

Yahoo finance②

みんかぶによると売れ筋ランキング3299/3300位、一年リターン−18.94%、先月資金流出40億近く。今後に期待出来る要素はなんでしょう。

教えて頂きたいです。

「ロシア世界株式戦略ファンドだっけ?ここは。」

「だれもこなくなってきた。残念。」

「にゃんと、たったの二週間で年収の半分が資産から消えた(笑)」

引用:Yahoo!ファイナンス

ワースト

IFreeレバナス-17.88%

IFreeレバFANG+ -12.46%

The5G-6.74%

HSBC世界資源エネルギー -5.85%

グローバルAI-5.26%

げげ原油下がるー#投資信託 #投信 #積立投信 #毎日積立 #積みレバ #NASDAQ #SP500#NYダウ #日経平均株価— カンスケ56 (@nks3810) July 16, 2022

テーマ型ファンドはダメすぎるよね

「次世代通信関連 世界株式 戦略F<THE5G>」って言ういかにもな投資信託が人気みたい。販売手数料3.3%,手数料1.84%/年

。。。正気か?

長期間投資しようって言ってるのに、5Gなんて何年持つんや。せいぜい5年くらいやろ?

これはあかん奴。こんなんヤバすぎや😂

— たくやたくや@投資がメインの人 (@takuytakuy_give) March 9, 2021

テーマ株ファンドは買い時と売り時のタイミングを測らなければならないので、実は難易度が高く多くの人が軽はずみに購入してしまっている気がします。

何度でも言いますが、本格的に投資(専業)をしており、経験も豊富(5年以上)でなければ、絶対に手を出すべき商品ではありません。

まとめ

今回のポイントは以下です。

ポイント

- 5G関連銘柄全般に投資

- 米国企業の投資比率が6割

- 2021年末から暴落しており一旦反発したが、しばらく厳しい展開が見込まれる

The 5Gのように特定のセクターに集中投資している銘柄は時流が過ぎると、厳しい環境が継続することが見込まれます。

どのような市場環境であってもリターンをだすことが見込める魅力的な投資先について以下でお伝えしていますのでご覧ください。