これまでも複数の投資信託を考察した記事を書いてきました。引き続き需要があるようなので別の投資信託を取り上げてみたいと思います。

今回取り上げるのは米国株に投資している投資信託の「おおぶね」です。

米国株は2010年代を通じて一貫して上昇したので非常に人気の投資先でブームとなりました。

今回は「農林中金<パートナーズ>長期厳選投資おおぶね」の今後の見通しについて、過去の運用実績から考察していきたいと思います。

関連記事:

Contents

農林中金<パートナーズ>長期厳選投資おおぶねとはどのような投資信託か?

「おおぶね」は米国株に投資を行う投信です。ファンダメンタル分析を主体とした長期投資になります。

運用は農林中金全共連アセットマネジメント株式会社が務めます。運用合計資産総額は4.7兆円となっています。非常に大規模ですね。

農林中央金庫の関連会社となります。

農林中央金庫と家ば、農業協同組合、森林組合、漁業協同組合の系統中央機関の役割を持つ金融機関としてあまりにも有名ですね。

ウィキペディアには国内最大規模のヘッジファンドと書いてありました。国が運営する法人ではなく民間の金融機関です。

しかし、所轄は農林水産省という少し歪みが生じています。

あまりここを深掘りしてもしょうがないです。

農林中金長期厳選投資おおぶねは、農林中央金庫のアセマネ部門が運用していると考えればそれだけで良いです。

ただし、このアセマネ部門(農林中金全共連アセットマネジメント株式会社)に投資助言をしているのでは農林中金バリューインベストメンツ(NVIC)です。

・農林中金バリューインベストメンツ株式会社(以下、NVIC)は、農林中央金庫の子会社として、 国内外の株式にかかる投資助言業務を行っております。

・運用メンバーは、日本において2007年から株式長期厳選投資を開始した当投資分野における フロントランナーの1社です。

・現在では、これまでに培った株式長期厳選投資ノウハウを最大限活用し、日系投資助言会社ながら 米国現地企業への訪問を地道に繰り返しながら(年6回程度の米国現地訪問)、投資先候補 企業を厳選することで、米国企業を対象とした株式長期厳選投資にかかる投資助言を行って います。

あまりメンバーのことは詳しく書いてありませんが、米国出張をして投資先を探してくるそうです。

繰り返しになりますが、米国株に長期投資するファンドです。

投資信託「おおぶね」の手数料は高い?

手数料形態は以下となっています。

- 購入手数料:2.20%(税抜2%)

- 運用管理費用(信託報酬):0.99%(税抜0.9%)/年

- その他の費用(監査など):0.0033%

初年度は3%かかり、その次の年からは1%程度純資産に対して手数料がかかってくるということですね。

分配時の受け取り金に対しては配当所得として20.315%が課税されます。

掲示板やネットでの「おおぶね」の口コミや評判

正直投資においてはSNSの評判はほとんど流して良いものだと思います。

一応、いくつか見つけましたが、参考情報として。

Twitter①

おおぶねJAPANがTOPIXに劣後してる理由、「クオリティが高い(割高?)企業に投資しているから金利が不安定な時は売られやすい」という説明でした。

劣後してるのはここ最近の話じゃないと思うんだけど…

— 杏花荘🐌カタツムリ投資 (@Kyokasou) February 28, 2022

Twitter①

おおぶねマンスリーレポート

「せっかくなので、倹約家として有名なバフェットの家にも寄って来ました。こちらもごくごく普通の家でしたが、我々は明らかに不審者でし

たので、犬に吠えられてしまいました。」

は草ァwww https://t.co/IWzWdXsMbX pic.twitter.com/OKPRv2TH4L

— ab(エビ🦐🍤)さん つみたて♡にーちゅ (@ab_c_san) May 19, 2021

Twitter①

おおぶね、解約してインデックスに乗り換えましたが、今のところはそれで良かったと思います。

おおぶねのオススメ記事をnoteに書いといてアレですけど・・・ww

— 熟成投資家、ボッチ (@iufPReTCFeH8JPi) February 6, 2022

Twitter①

11位 オルカンETF

12位 結い2101

13位 ひふみ投信

14位 Slim8資産

15位 おおぶね

16位 オルカン(除く日本)

17位 楽天VT

18位 SBI全世界

19位 SBI V SP500

20位 Slim新興国株

— マイルドインベスター (@mild_investor) January 22, 2022

Yahoo finance

投資哲学で語っていることは立派だったりするんだが、蓋を開けると、インデックスに結局劣後している。

ひふみも含めて、どうもカリスマっぽく見せる人が発言するとそれが真実味を帯びて、疑いもせず信用して買ってしまう。

根拠のない謎な信用ですね。

農林中金<パートナーズ>長期厳選投資おおぶねのポートフォリオは?

気になる最新2024年4月末のポートフォリオですがGoogle、amazon、アップルなどへの投資家と思いましたが実態は異なります。

以下は過去からの構成銘柄の推移です。

構成上位銘柄はあまり変わっておらず長期投資していることがわかります。ディズニーは直近で大きく下がりましたね。

| 2024年4月末 | 2024年1月末 | 2023年11月末 | 2023年7月末 | 2023年4月末 | 2022年11月末 | 2022年8月末 | 2022年5月末 | 2022年2月末 | |

| 1 | COSTCO WHOLESALE CORP | COSTCO WHOLESALE CORP | COSTCO WHOLESALE CORP | COSTCO WHOLESALE CORP | MCCORMICK & COMPANY | MCCORMICK & COMPANY | MCCORMICK & COMPANY | THE WALT DISNEY CO. | THE WALT DISNEY CO. |

| 2 | AMPHENOL CORP-CL A | AMPHENOL CORP-CL A | AMPHENOL CORP-CL A | THE WALT DISNEY CO. | THE WALT DISNEY CO. | THE WALT DISNEY CO. | THE WALT DISNEY CO. | TEXAS INSTRUMENTS INC | TEXAS INSTRUMENTS INC |

| 3 | TEXAS INSTRUMENTS INC | TEXAS INSTRUMENTS INC | S&P GLOBAL INC | MCCORMICK & COMPANY | COSTCO WHOLESALE CORP | AMPHENOL CORP-CL A | AMPHENOL CORP-CL A | AMPHENOL CORP-CL A | AMPHENOL CORP-CL A |

| 4 | VISA INC-CLASS A SHARES | VISA INC-CLASS A SHARES | TEXAS INSTRUMENTS INC | AMPHENOL CORP-CL A | TEXAS INSTRUMENTS INC | TEXAS INSTRUMENTS INC | TEXAS INSTRUMENTS INC | MCCORMICK & COMPANY | MCCORMICK & COMPANY |

| 5 | S&P GLOBAL INC | S&P GLOBAL INC | VISA INC-CLASS A SHARES | TEXAS INSTRUMENTS INC | AMPHENOL CORP-CL A | VISA INC-CLASS A SHARES | VISA INC-CLASS A SHARES | VISA INC-CLASS A SHARES | VISA INC-CLASS A SHARES |

| 6 | CHURCH & DWIGHT CO INC | MCCORMICK & COMPANY | MCCORMICK & COMPANY | VISA INC-CLASS A SHARES | S&P GLOBAL INC | NIKE INC -CL B | CHURCH & DWIGHT CO INC | COSTCO WHOLESALE CORP | COSTCO WHOLESALE CORP |

| 7 | NIKE INC -CL B | THE WALT DISNEY CO. | THE WALT DISNEY CO. | S&P GLOBAL INC | VISA INC-CLASS A SHARES | TJX COMPANIES INC | COSTCO WHOLESALE CORP | NIKE INC -CL B | TJX COMPANIES INC |

| 8 | ZOETICS INC | JACK HENRY & ASSOCIATES INC | SHERWIN-WILLIAMS CO/THE | SHERWIN-WILLIAMS CO | CHURCH & DWIGHT CO INC | CHURCH & DWIGHT CO INC | TJX COMPANIES INC | TJX COMPANIES INC | CHURCH & DWIGHT CO INC |

| 9 | JACK HENRY | CHURCH & DWIGHT CO INC | NIKE INC -CL B | TJX COMPANIES INC | SHERWIN-WILLIAMS | JACK HENRY & ASSOCIATE | SHERWIN-WILLIAMS | SHERWIN-WILLIAMS CO/THE | SHERWIN-WILLIAMS CO/THE |

| 10 | TJX COMPANIES | TJX COMPANIES INC | JACK HENRY & ASSOCIATES INC | JACK HENRY & ASSOCIATE | JACK HENRY & ASSOCIATE | SHERWIN-WILLIAMS | NIKE INC -CL B | CHURCH & DWIGHT CO INC | NIKE INC -CL B |

組み入れ銘柄は全体で28銘柄で、上位10銘柄で50%を占めます。

構成首位のCOSTCOは全米シェアNo.1のスパイスメーカーです。EPSの推移は以下となっています。

| 年度 | EPS |

| 2015 | $5.33 |

| 2016 | $5.77 |

| 2017 | $6.83 |

| 2018 | $8.20 |

| 2019 | $9.85 |

| 2020 | $11.93 |

| 2021 | $13.00 |

| 2022 | $14.35 |

| 2023(予) | $15.47 |

順調に純利益を伸ばしていますね。株価も非常に順調に伸びていますね。

COSTの株価推移

運用実績(利回り)は円建のS&P500指数に劣後

堅実そうな運用ができそうなポートフォリオですが、とはいえ上記はポートフォリオの50%でありさらに分散されています。

残りの50%の運用次第でもありますが、どのようなパフォーマンスを上げているのか確認しましょう。

| 1-3月期 | 4-6月期 | 7-9月期 | 10-12月期 | 1-12月期 | |

|---|---|---|---|---|---|

| 2023年 | 3.12% | 14.11% | -2.59% | 5.38% | 20.79% |

| 2022年 | -0.74% | -5.35% | 2.46% | 1.62% | -2.19% |

| 2021年 | 8.35% | 4.13% | 1.10% | 11.05% | 26.67% |

| 2020年 | -14.46% | 13.88% | 9.98% | 7.69% | 15.36% |

| 2019年 | 11.99% | 1.44% | 2.03% | 8.81% | 26.12% |

2017年7月に設定して、基準価額は23,807円となっています。6年で約2倍になっていますね。

2020〜2021年の超バブル相場でのリターンが大半となっていますが、2022年は米株の下落の影響をうけて軟調に推移しました。

ただ、円安によって大分助けられた感じになっていますね。

直近6ヶ月は損失を出していますが、3年では年率17%となっています。

おおぶねは5年しか運用していませんので、もう少し長い期間で運用パフォーマンスを見たいところです。

10年ほどあると確信が持てるのですが。ただ、アクティブ投信として優れているかを測ることはインデックス投信と比較することで可能となります。

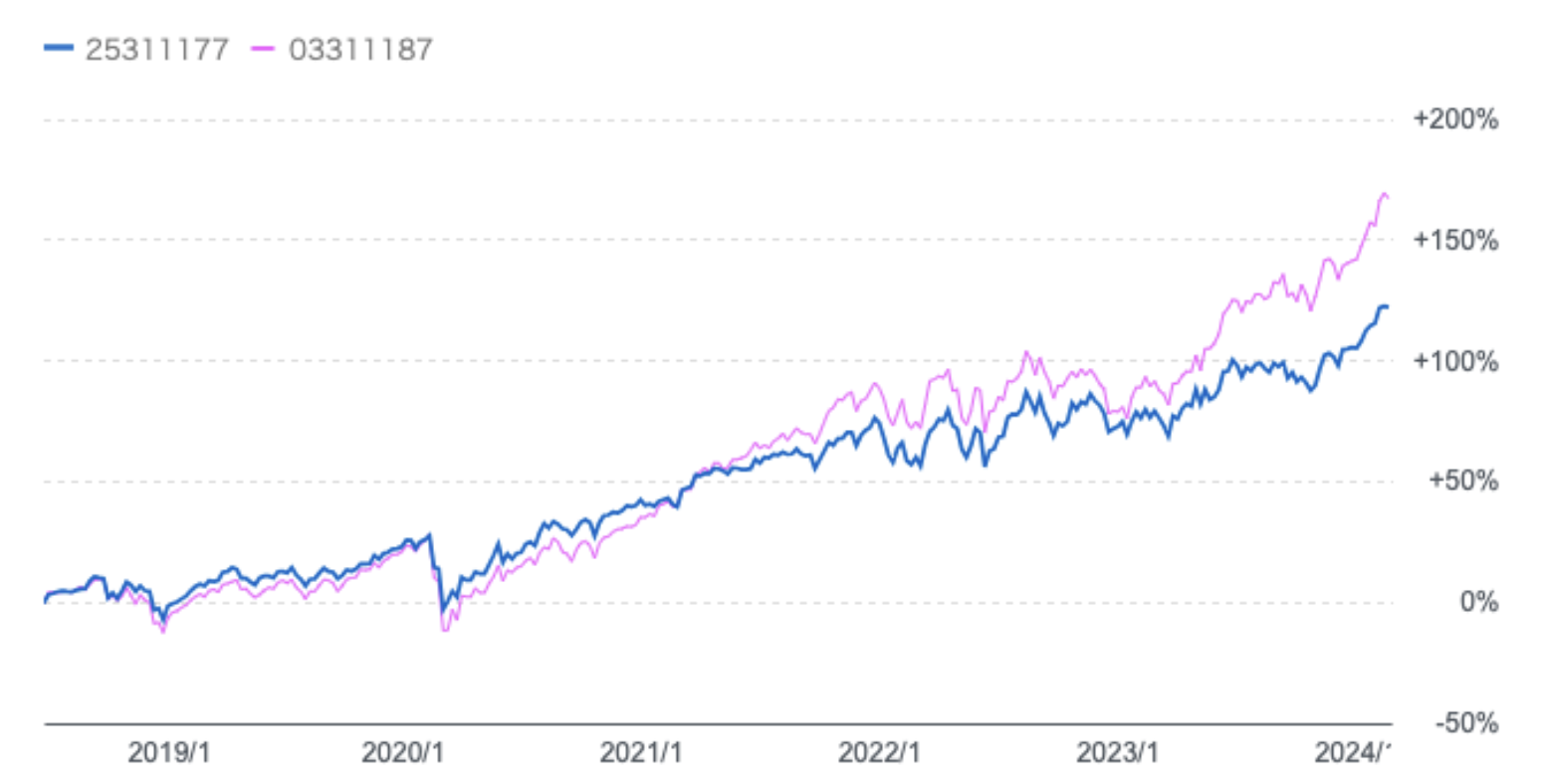

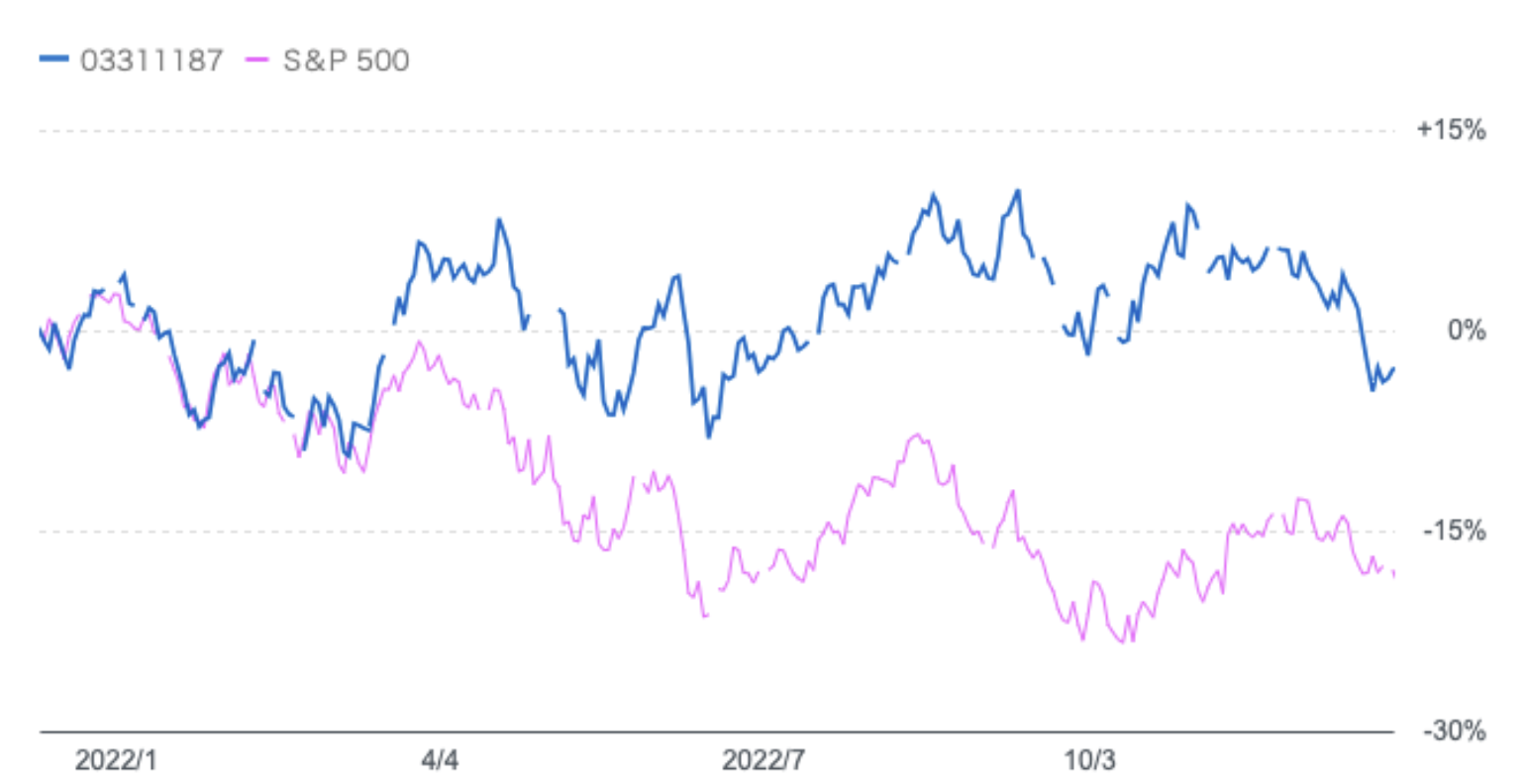

以下は円建の米国のインデックスであるS&P500指数とのリターンの比較です。

青:おおぶね

赤:S&P500指数

殆ど同じ動きをしていますね。そしてS&P500指数(円建)に負けています。

正直いって高い手数料を払ってまで「おおぶね」に投資するメリットはありません。

コラム:「ひふみ投信」(=ひふみプラス)と「おおぶね」を比較

コラムとして「ひふみ投信」と比較していきたいと思います。

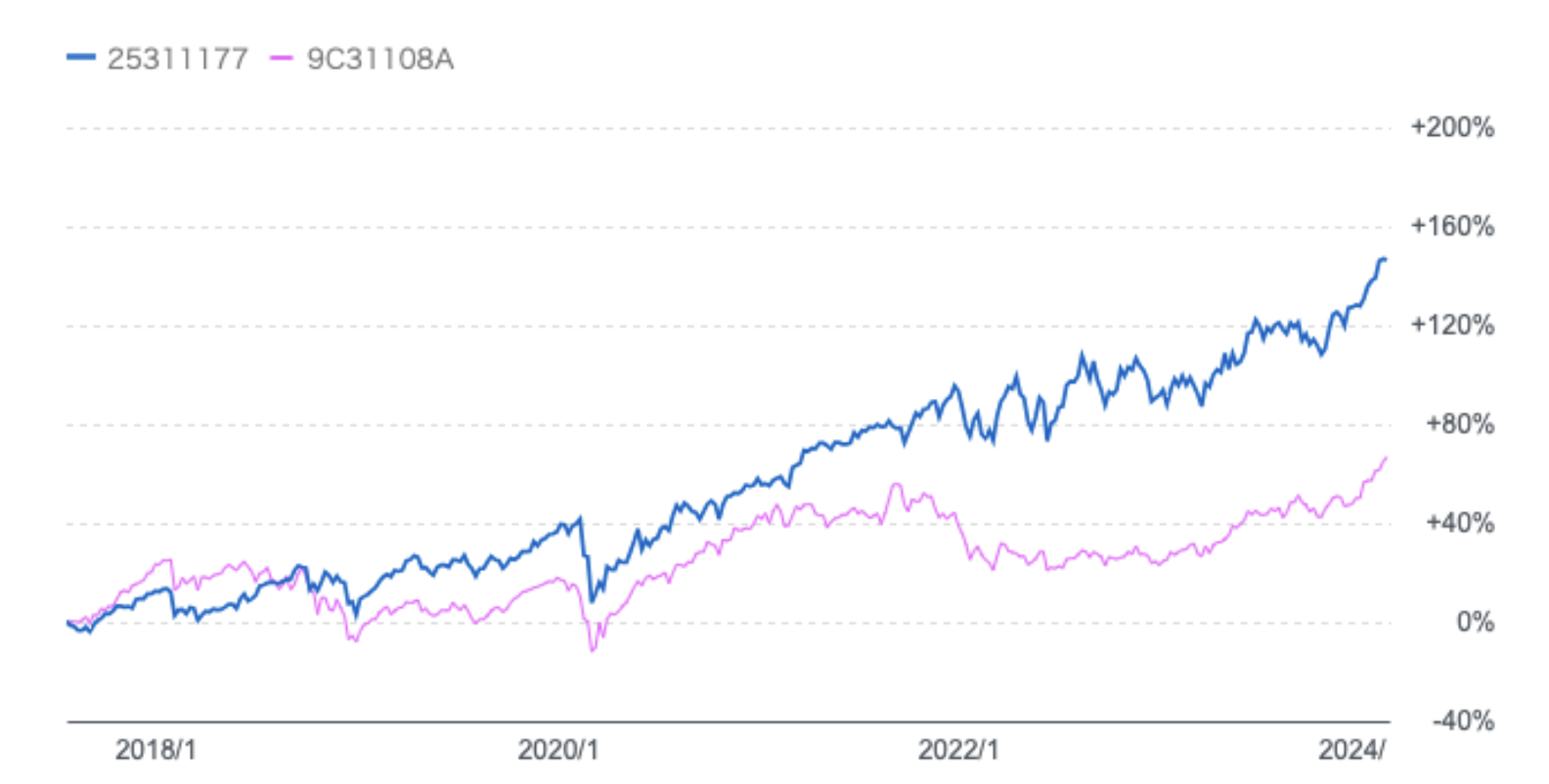

以下の通り「おおぶね」の運用開始以降は「ひふみ」を圧倒しています。

青:おおぶね

赤:ひふみ投信

「ひふみ投信」は資産規模が大きくなって、ほぼ大型銘柄に分散しているので日経平均と同様になっているのです。

→ やめたほうがいい?不調にあえぐ「ひふみ投信」「ひふみプラス」の時代は終わった?まだ上がる?

今後の見通しはやばい!米国株式市場は危険な状況となっている

「おおぶね」の今後の値動きは、S&P500(円建)の今後を予想することと同義といえます。

2023年8月時点の最新のS&P500指数の動きと、ドル円の動きの今後を考察していきたいと思います。

S&P500指数の今後の見通し

現在のS&P500指数の推移をみてみましょう。2023年以降、大幅な反発が続きました。

しかし、2024年後半以降は再び厳しい見通しとなると見込んでいます。

この要因は2つあります。1つはAIバブルです。

ChatGPTがでてきてから生成AIに関するブームが沸き起こりAI関連で重要なNVDAなどの半導体銘柄やAIを活用するMSFTなどの大型株が大幅上昇しました。

AIに関しては今後ブームになるのは間違いないでしょうが、期待感だけが先走りして株価のみが先行して上昇しています。

しかし、実際にまだ利益はついてきていません。現在はバブル的な動きになっており調整がくるのは必至でしょう。

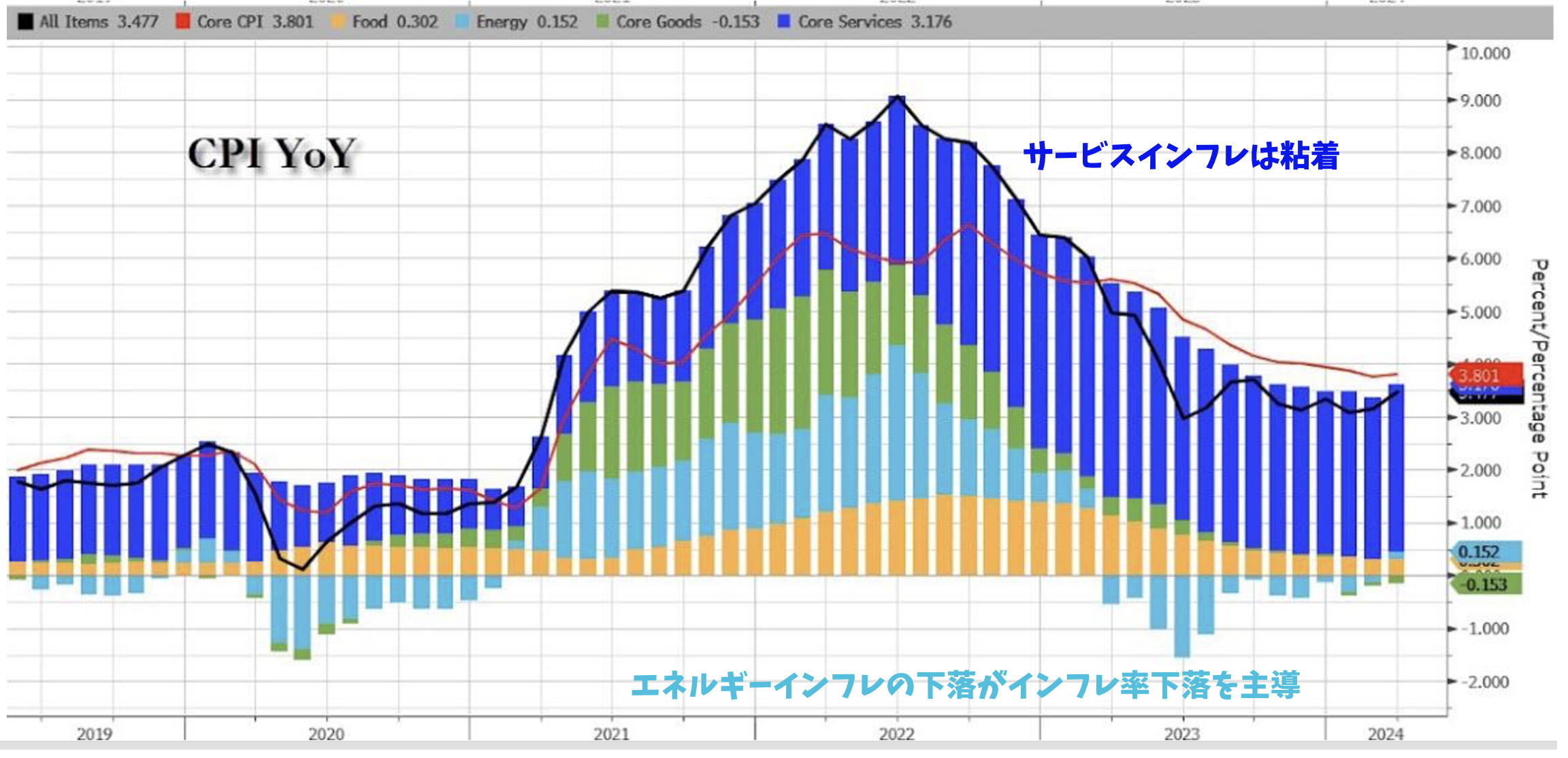

2つ目は米国のインフレ率が下がってきていることです。2022年には9%まで上昇したインフレが現在は3%台まで低下しています。

しかし、これはエネルギー価格の低下や食品価格の低下に起因するもので、賃金インフレなどの基調的なインフレ率は依然として健在です。

今後、インフレ率は再び高くなることが想定されています。

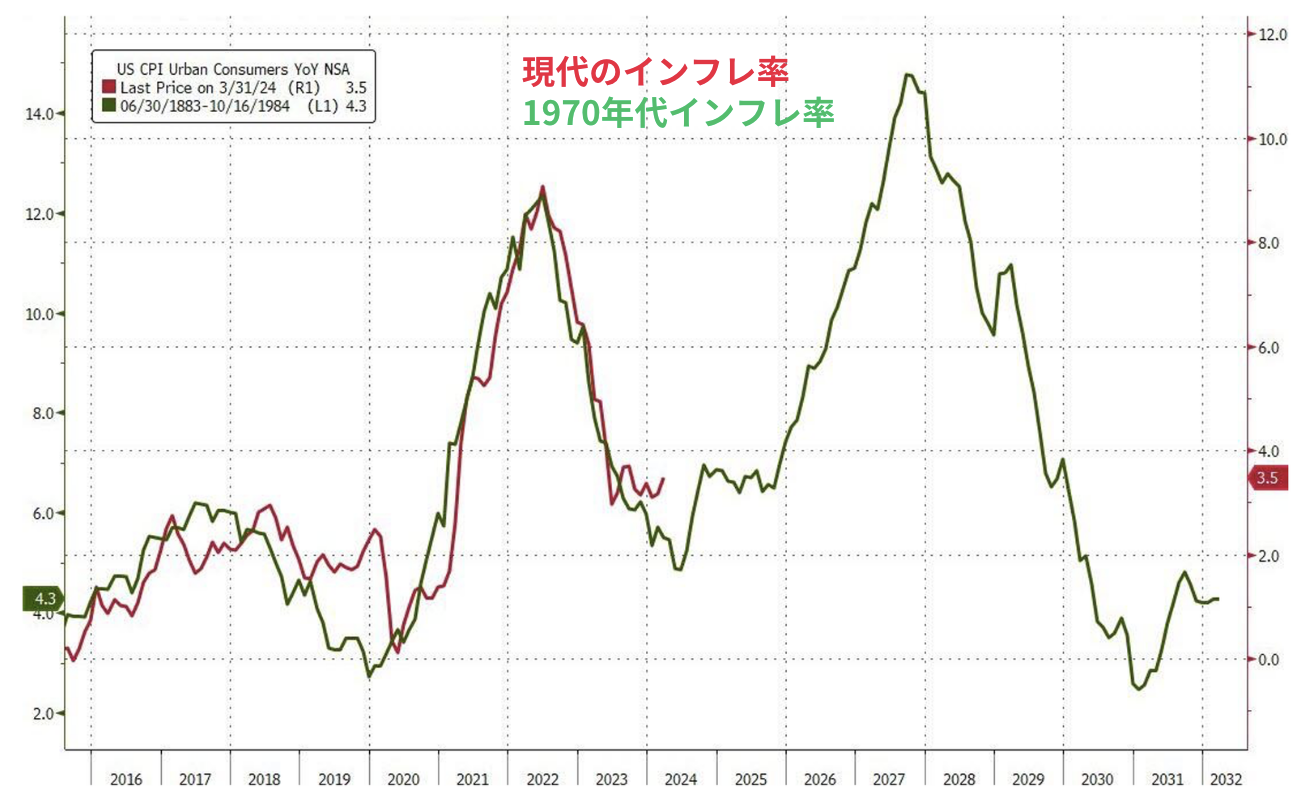

実際、現在と同じインフレが発生した1970年代は3回にわたりインフレの波が押し寄せました。

現在のインフレ率は1970年代のインフレ率と酷似

その度に金利は上昇して株価を押し下げ1970年代はトータルで10年間でリターンはなしという結果になりました。

1970年代のS&P500指数

2020年代もトータルでみると非常に厳しい結果になることが想定されます。

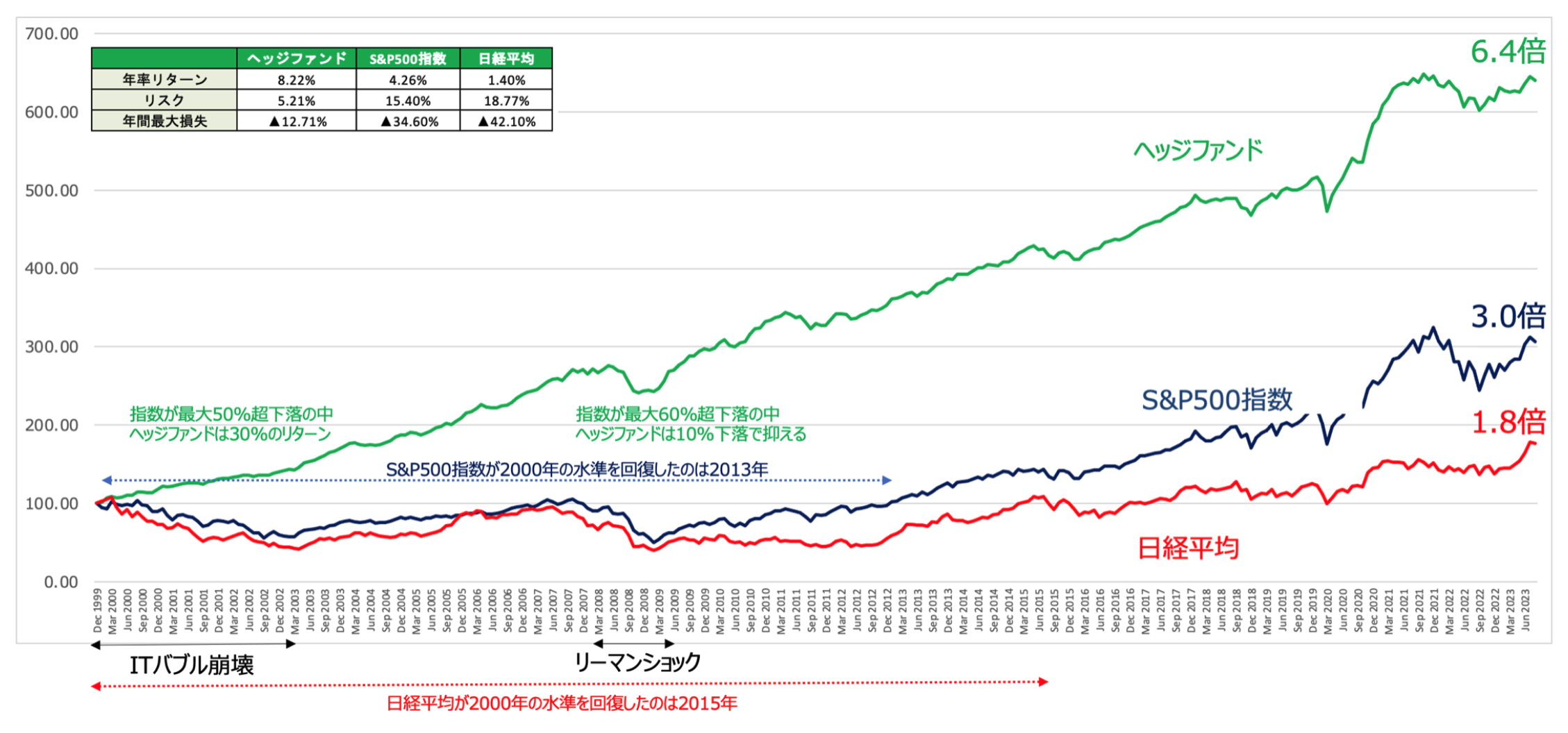

このような時代だからこそ、株式市場に影響をうけずに安定してッミギ方上がりのリターンを蓄積できるファンドの魅力が高まります。

そのような投資対象として筆者が注目しているのがヘッジファンドです。

ヘッジファンドは以下の通り、下落局面を抑制しながら右肩あがりのチャートを実現しています。

ヘッジファンドは暴落局面を回避しながら安定して高いリターンを叩き出している

以下では筆者が投資をしているファンドを含めて魅力的なファンドについて纏めていますので参考にしていただければと思います。

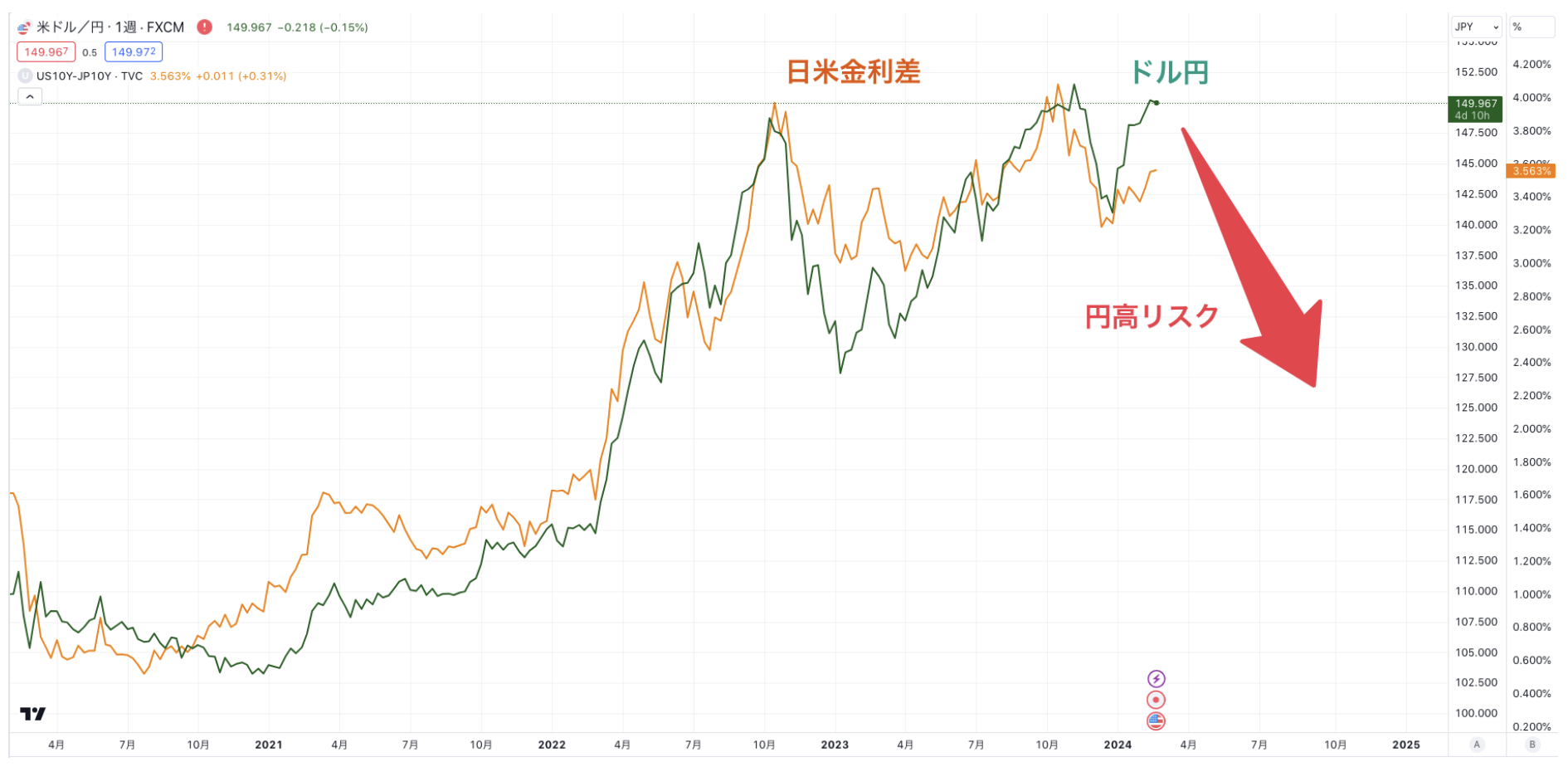

ドル円の動向は?

円建てのS&P500指数の要素として為替動向ははずせません。

実際2022年はS&P500指数は大きく下落しましたが円安が進んだことで円建てのS&P500指数は値を保っていました。

青:S&P500指数(円建)

赤:S&P500指数(ドル建)

円建とドル建のS&P500指数の推移

これは2022年にドル円が110円から150円まで円安が進んだことが要因です。2024年2月時点でも150円になっています。

ドル円は日米金利差に連動する形で上昇してきました。

ドル円は日米金利差に連動

しかし、ここから一旦2024年以降米国で景気後退が訪れることが想定されています。

高い金利とインフレによって経済が限界を迎えているからです。

その時点でドル円は再び130円台前半まで下落することが見込まれます。既に現在は高く上値余地はそこまで大きくありません。

つまりリスクリワードが悪いのです。為替という観点からみても、ここから「おおぶね」の投資をするのは大きな賭けと言わざるをえません。

まとめ

おおぶねについての考察をしてきました。

非常にシンプルに運用実績と市場環境から、おおぶねは2022〜2023年は厳しくもなんとか円安に支えられ回復しました。

しかし、2024年以降は厳しい状況が続くと考えられます。

筆者としては市場環境に影響をうけることない下落耐性の強いファンドで運用するのが最適解になるかと思います。