セゾン投信は「ひふみ投信」と並んで有名な独立系の投資信託です。

セゾン投信は「セゾン資産形成の達人ファンド」と「セゾンバンガードグローバルバランスファンド」の2つのファンドを運用しています。

今回は旗艦ファンドともいえる運用歴も長い「セゾン資産形成の達人ファンド」について以下の点を踏まえて紐解いていきたいと思います。

✔︎ セゾン資産形成の達人ファンドの特徴

✔︎ 今までの運用実績

✔︎ 重要な今後の見通し

筆者は長い間、同ファンドに投資をしてきましたが、2021年のバブル相場の間に今後の見通しは危険であると考えて投資を辞めました。

その理由についても詳しくお伝えしていきたいと思います。

Contents

セゾン資産形成の達人ファンドの特徴とは?

まずセゾン資産形成の達人ファンドの特徴をみていきたいと思います。

世界の株式に国際分散投資!

セゾン資産形成の達人ファンドが投資をするのは株式です。また地域としては新興国を含めた全世界を投資対象としています。

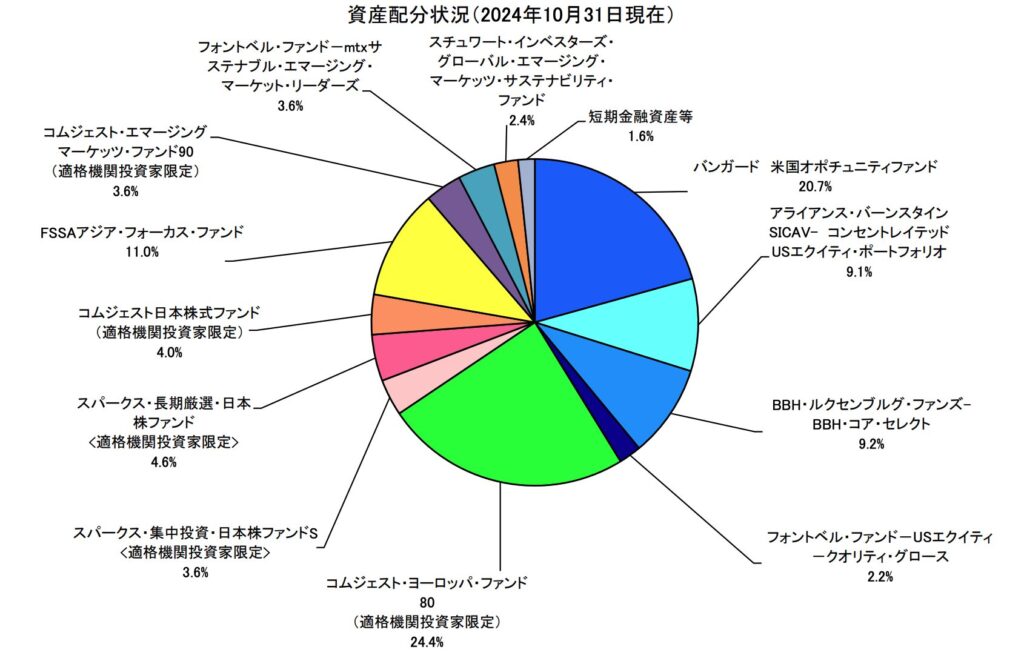

最新の2024年1末時点でのポートフォリオ構成です。

全世界の時価総額に応じて投資するインデックスMSCI All Country world Indexと比較したものが以下となります。

全世界の平均に対して米国の比率を小さくして、日本、インド、欧州の比率を上昇させています。中国の比率も高めていますね。

| 国名 | All country | 達人ファンド | |||||||

| 2024年10月 | 2024年2月 | 2024年1月 | 2023年11月末 | 2023年7月末 | 2023年5月末 | 2022年12月末 | 2022年10月末 | ||

| アメリカ | 62.10% | 40.9% | 43.6% | 43.2% | 43.20% | 42.80% | 41.50% | 42.80% | 44.00% |

| 日本 | 5.50% | 13.5% | 12.6% | 12.5% | 12.70% | 12.70% | 12.80% | 13.10% | 12.70% |

| 中国 | 3.10% | 5.3% | 3.9% | 4.5% | 5.50% | 4.90% | 5.10% | 4.80% | 3.70% |

| フランス | 3.00% | 6.2% | 5.3% | 5.0% | 5.00% | 5.40% | 6.10% | 5.90% | 6.10% |

| インド | 1.50% | 5.6% | 4.6% | 4.6% | 4.50% | 4.10% | 4.00% | 4.50% | 5.20% |

| スイス | 2.50% | 3.7% | 3.5% | 3.5% | 3.20% | 3.80% | 3.80% | 3.60% | 3.60% |

| オランダ | 1.10% | 3.2% | 3.8% | 3.5% | 3.10% | 3.70% | 4.20% | 3.50% | 3.90% |

| イギリス | 3.60% | 3.0% | 3.4% | 3.4% | 3.00% | 3.00% | 2.70% | 2.90% | 2.90% |

| アイルランド | 0.20% | 2.6% | 3.3% | 3.3% | 3.00% | 3.10% | 2.80% | 2.90% | 3.60% |

| デンマーク | 0.70% | 2.4% | 2.6% | 2.5% | 2.70% | 2.60% | 3.20% | 3.00% | 2.00% |

| 韓国 | 1.30% | 1.0% | 1.4% | 1.6% | 1.60% | 1.70% | 1.70% | 1.40% | 2.30% |

| 台湾 | 1.60% | 2.2% | 1.9% | 1.8% | 1.40% | 1.60% | 1.50% | 1.50% | 1.40% |

| イタリア | 0.60% | 1.5% | 1.3% | 1.4% | 1.30% | 1.60% | 1.00% | - | - |

| スペイン | 0.60% | 1.3% | 1.3% | 1.4% | 1.20% | 1.40% | 1.40% | 1.20% | 1.40% |

| ドイツ | 2.10% | 1.1% | 1.1% | 1.3% | 1.10% | 1.60% | 1.60% | 0.90% | 1.30% |

| インドネシア | 0.20% | 0.7% | 0.8% | 0.9% | 1.00% | 1.10% | 1.40% | 1.10% | 0.90% |

| ブラジル | - | 0.9% | 0.9% | 1.0% | 1.00% | - | - | - | - |

| シンガポール | 0.30% | 0.8% | 0.9% | 0.9% | 0.70% | 0.70% | 0.90% | - | - |

| その他 | 10.00% | 4.5% | 4.4% | 4.5% | 4.80% | 4.20% | 4.30% | 6.90% | 5.00% |

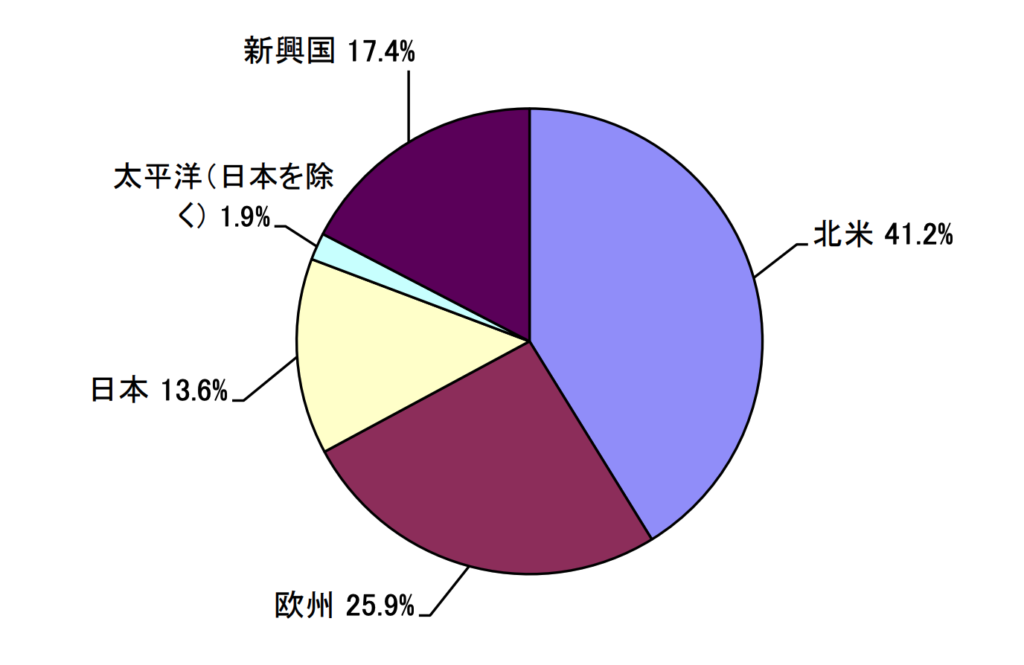

地域別にみると北米が40.9%と全世界株式インデックスに比べて小さくなっています。

その代わりに日本と欧州といった他の先進国を多く組み入れているという構成になっています。

米国も比率が小さいとはいえ、半分近くは米国という点に覇権国の偉大さを感じますね。

セゾン資産形成の達人ファンドの地域別構成比率

| 2024年10月末 | 2024年2月末時点 | 2024年1月末時点 | 2023年11月末時点 | 2023年7月末時点 | 2023年5月末時点 | 2022年12月末時点 | 2022年10月末時点 | |

| 北米 | 42.1% | 43.7% | 43.30% | 43.40% | 42.90% | 41.70% | 42.90% | 44.50% |

| 欧州 | 25.9% | 26.8% | 26.4% | 25.10% | 27.40% | 27.90% | 26.20% | 24.40% |

| 日本 | 13.6% | 12.7% | 12.5% | 12.80% | 12.70% | 12.90% | 13.20% | 13.00% |

| 太平洋 | 1.9% | 2.1% | 2.2% | 2.20% | 1.90% | 2.20% | 2.50% | 2.40% |

| 新興国 | 17.4% | 14.7% | 15.6% | 16.50% | 15.10% | 15.30% | 15.20% | 15.70% |

追って見通しの欄でお伝えしますが、米国と欧州の株式市場は今後厳しい局面が期待されます。

妥当な投資構成であるといえるでしょう。

アクティブファンドに分散投資をするファンド・オブ・ファンズ形式で運用

では、どのようにセゾン資産形成の達人ファンドは世界の株式に分散投資しているのでしょうか?

普通に考えれば世界の株式に分散投資ということになりますが、それでは何千銘柄も購入しなければいけません。

そこで、セゾン資産形成の達人ファンドは「ファンド・オブ・ファンズ」という形式で投資をおこなっています。

名前の通り投資信託に分散投資をする投資信託ということです。

そして、投資をするのはインデックスに連動するファンドではなく、アクティブリターンを狙うファンドということになります。

セゾン資産形成の達人ファンドは以下の通り、9個のアクティブファンドに分散投資を行っています。

| ファンド名称 | 2024年10月 | 2024年2月 | 2024年1月 | 2023年11月末 | 2023年7月末 |

| コムジェスト・ヨーロッパ・ファンド80 | 24.4% | 26.9% | 26.3% | 26.10% | 25.80% |

| バンガード米国オポチュニティファンド | 20.7% | 21.9% | 22.1% | 21.40% | 21.90% |

| FSSAアジア・フォーカス・ファンド | 11.0% | 10.2% | 10.4% | 11.10% | 10.90% |

| BBHルクセンブルグ | 9.2% | 10.0% | 10.1% | 10.10% | 9.90% |

| アライアンス・バーンスタインSICAW USエクイティポートフォリオ | 9.1% | 10.0% | 10.0% | 9.90% | 10.00% |

| スパークス・長期厳選・日本株ファンド | 3.6% | 4.7% | 4.6% | 4.50% | 4.40% |

| コムジェスト日本株式ファンド | 4.0% | 4.3% | 4.3% | 4.30% | 4.20% |

| コムジェスト・エマージングマーケッツ・ファンド90 | 3.6% | 3.8% | 3.9% | 4.20% | 4.30% |

| ファントベル・ファンド・エマージングマーケット | 3.6% | 3.6% | 3.6% | 3.80% | 3.80% |

| スパークス・集中投資・日本株ファンドS | 3.6% | 2.8% | 2.9% | 2.90% | 3.00% |

| 短期金融資産等 | 1.6% | 1.9% | 1.9% | 1.80% | 1.80% |

黄色のファンドは機関投資家しか投資することができないファンドとなっています。

そのため、個人投資家には組成することができないポートフォリオということになります。

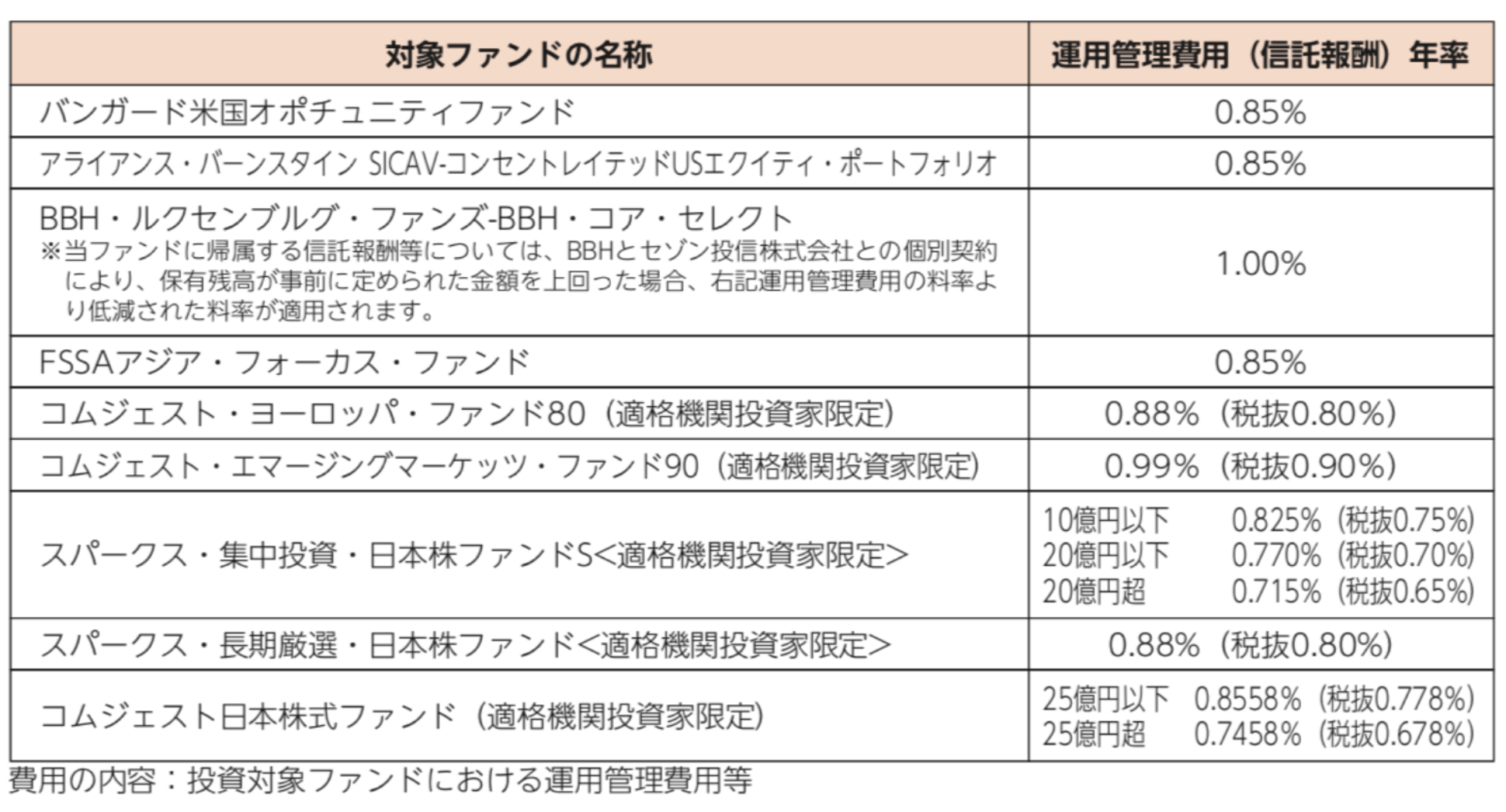

手数料形態

手数料は購入手数料はゼロですが、信託手数料は1.34%±0.2%程度と曖昧な表記になっています。

これはセゾン資産形成の達人ファンドの信託手数料だけでなく、投資しているファンドに発生する手数料が存在するからです。

これが、ファンドオブファンズの弱点ですね。二重で手数料がかかってきてしまうのです。

以下は投資をしているファンドに発生する信託手数料です。

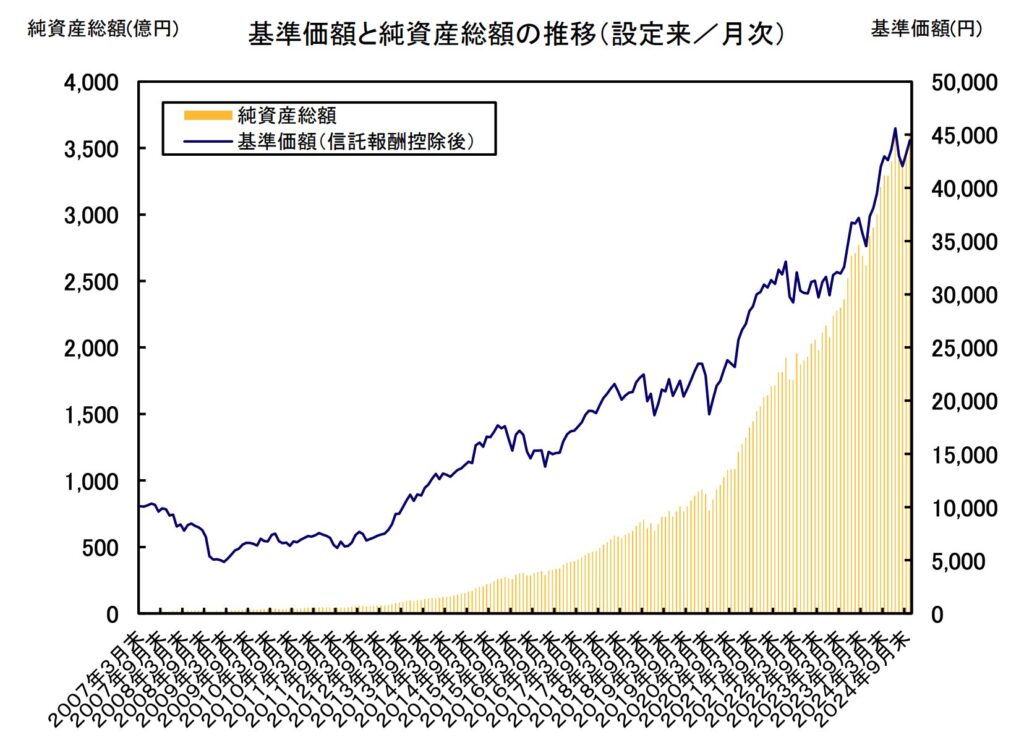

セゾン資産形成の達人ファンドの運用実績(S&P500とも比較)

では肝心の運用成績に移っていきましょう。以下はセゾン資産形成の達人ファンドの設定来の成績です。

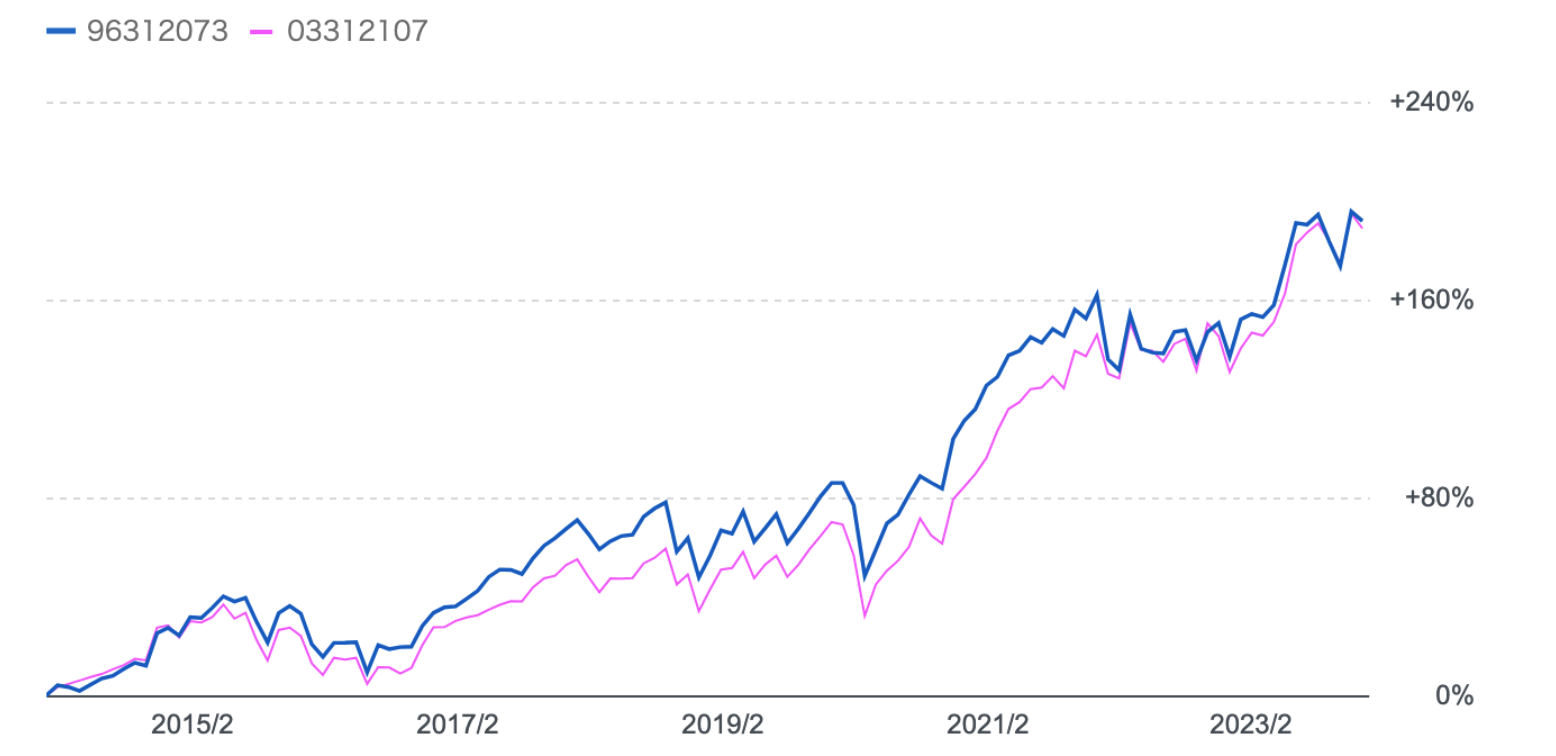

全世界の平均であるMSCI All Country world Indexに連動するeMAXIS全世界株式インデックスとの比較は以下となります。

青:セゾン資産形成の達人ファンド

赤:eMAXIS全世界株式インデックス

セゾン資産形成の達人ファンドとeMAXIS全世界株式インデックスとのリターンの比較

全世界株式と同じリターンです。本当にインデックスファンドなのですね。

全世界の株式が上昇するときには基準価格が上昇し、反対に下落するときには基準価格が下落しています。

セゾンではなくインデックスファンドで良いのではないでしょうか。

セゾンは市場に左右されますので、市場に左右されない安定運用を実現しているファンドにも目を配りましょう。

10年後は?今後の見通しは危ない!?セゾン投信をやめた方がよい理由とは?

投資をする上で重要なのは今までではなくこれからです。今後の見通しが重要となってきます。

先ほどお伝えした通り、セゾン資産形成の達人ファンドは全世界株式と殆ど同じ動きをしています。

つまり、世界の今後の株式の見通しが重要になってきます。

まず、2024年10月時点の認識として以下が挙げられます。

ポイント

- 米国の労働市場は悪化しはじめている(先行きのリセッション懸念)

- ただインフレ率は粘着している

- トランプ大統領再燃でインフレ再燃の確度が高まっている

- 「不景気×インフレ」のスタグフレーションが懸念される

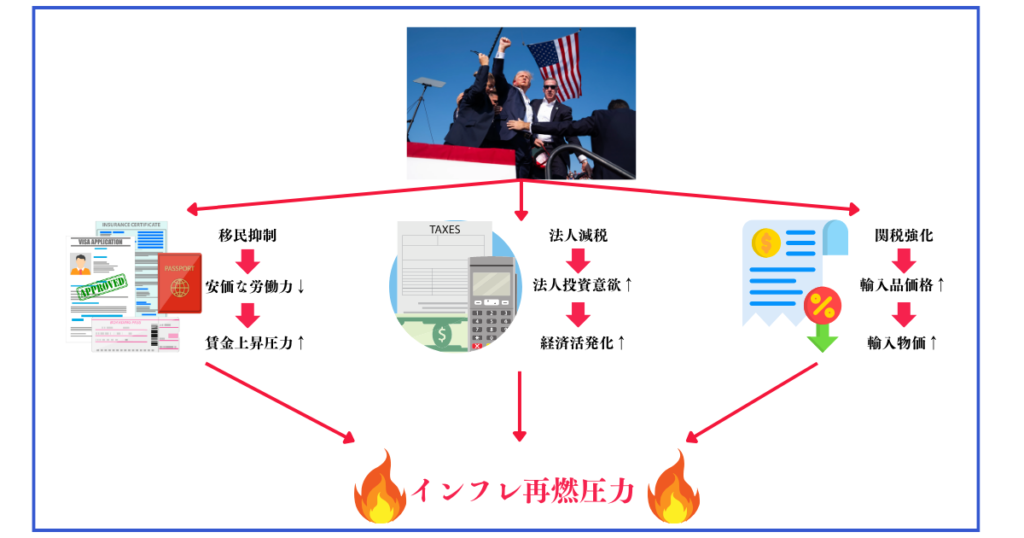

失業率は4%が超えてきておりFRBも利下げをしている中にあって、トランプ大統領が誕生しました。

トランプ大統領は「移民抑制」「法人減税」「関税強化」というインフレ再燃が発生する施策を掲げています。

インフレが発生し、再び金融引き締めとなる局面では世界の株式市場は軟調に推移することが見込まれます。

経済が弱い中にあって金利を引き上げることになるので、株価への影響は甚大になっていきます。

現在はAIブームで一時的にハイテク大型株の上昇により指数が上昇していますが一時的なものであると考えられます。

理由は一部銘柄の上昇しかしておらず、本腰の株式市場の上昇になっていないからです。このような時は非常に相場環境のリスクは高いのです。

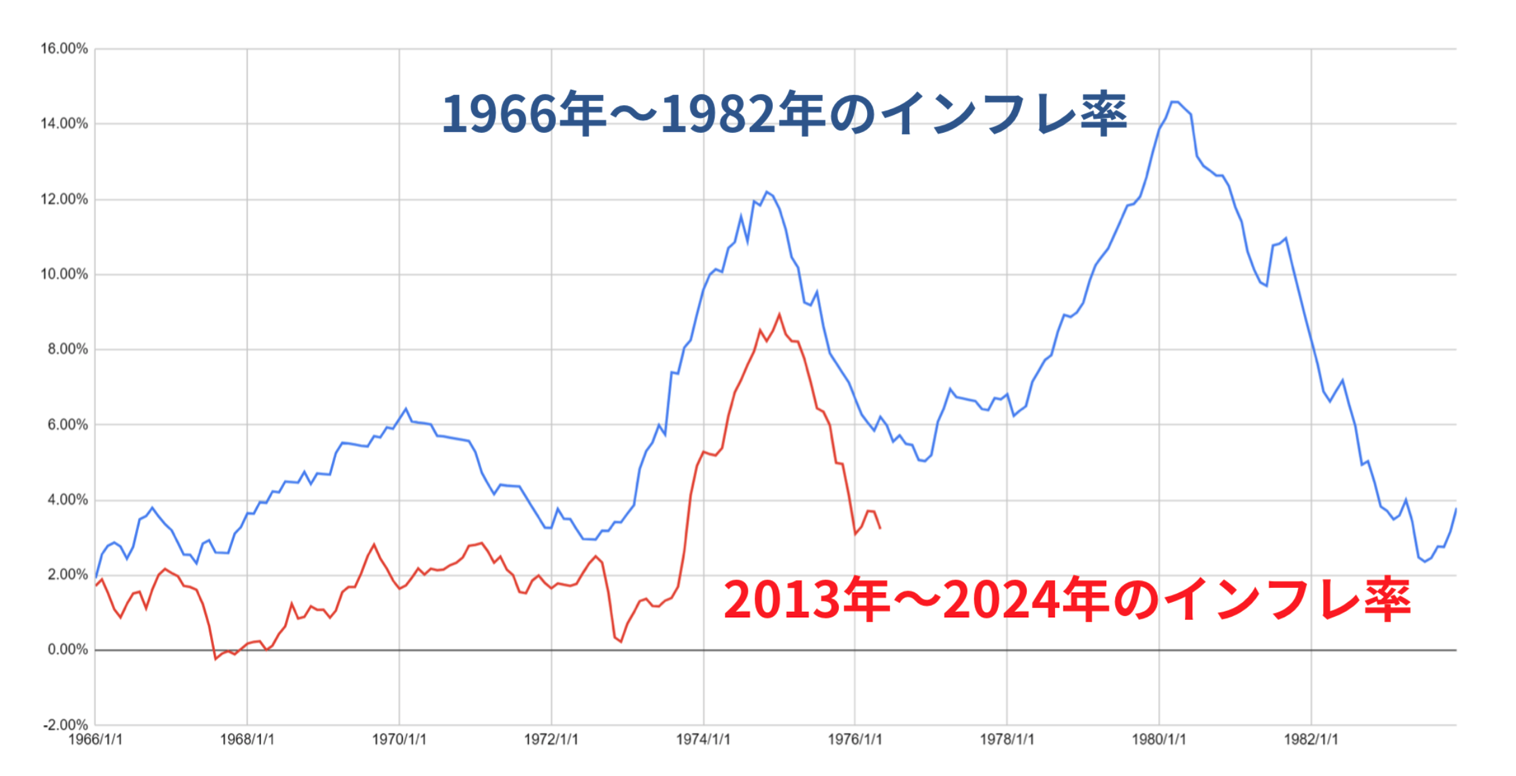

現在と同じインフレ率が発生した1970年代は3回にわたりインフレが押し寄せました。インフレというのは一度発生すると粘着するのです。

まさに当時と同じ推移を辿っています。

因みに現在と同じインフレが発生していた1970年代の株価の動きは以下となっています。

殆ど横ばいですし、場合によっては半値になるという事態もありました。

指数と同様の動きをするセゾン投信も機会損失なので正直いっておすすめしません。

また、2022年以降は円安が進行したことで基準価額が株価下落の中でも支えられました。

しかし、今後は円高調整になる可能性があります。理由としては一時的に景気後退となる可能性が高まっているからです。

景気が下落すると米金利が下落していきます。

また、日本側でも継続的に利上げサイクルに入ったという動きがでているのも見逃せません。

米国の金利が下落して、日本側の金利が上昇することで日米金利差が縮小してドル円は下落していくことが見込まれるのです。

株価的には為替的にもセゾン資産形成の達人ファンドに2024年末から投資をするのはリスクが高い状況となっているのです。

市場環境に影響を受けずに資産運用を行おう!

やはり長期的に資産を形成していくにあたって、短期的に値動きを忘れるのが良いと言われても気になってしまうのが人間の性です。

というか、暴落して確実に戻る保証もありません。狼少年のように本当に世界恐慌の時のように長年株価が戻らない時もあります。

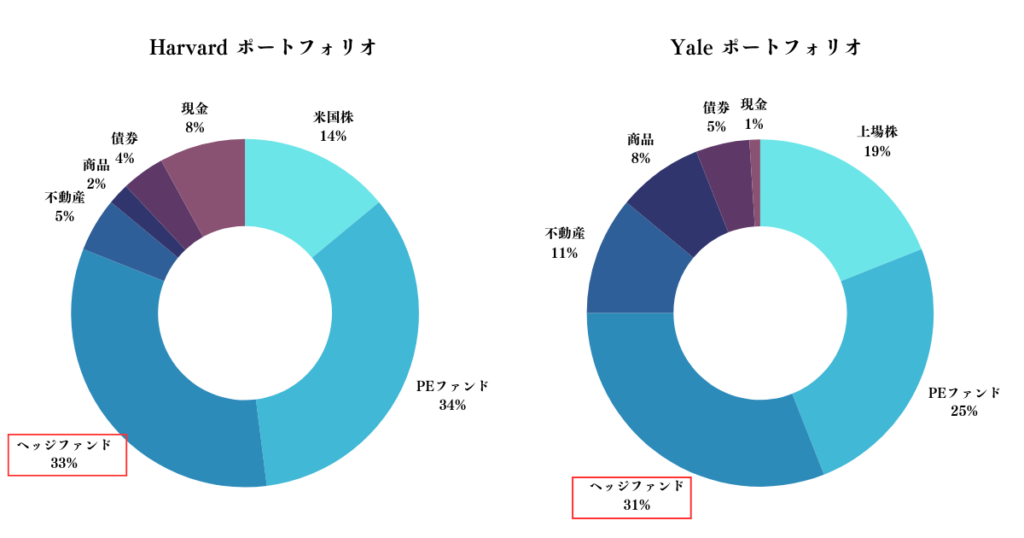

そこで筆者は株価指数の影響を極力うけずにできる限り右肩上がりが望めるヘッジファンドという資産に投資を行っています。

ヘッジファンドは如何なる環境であってもリターンを狙うことを至上目的としているファンドです。そのため、ポートフォリオの安定性の強化につながるので保険機関や大学の基金などの運用に積極的に用いられています。

以下はハーバード大学のポートフォリオですが、ヘッジファンドが最大のポジションとなっています。

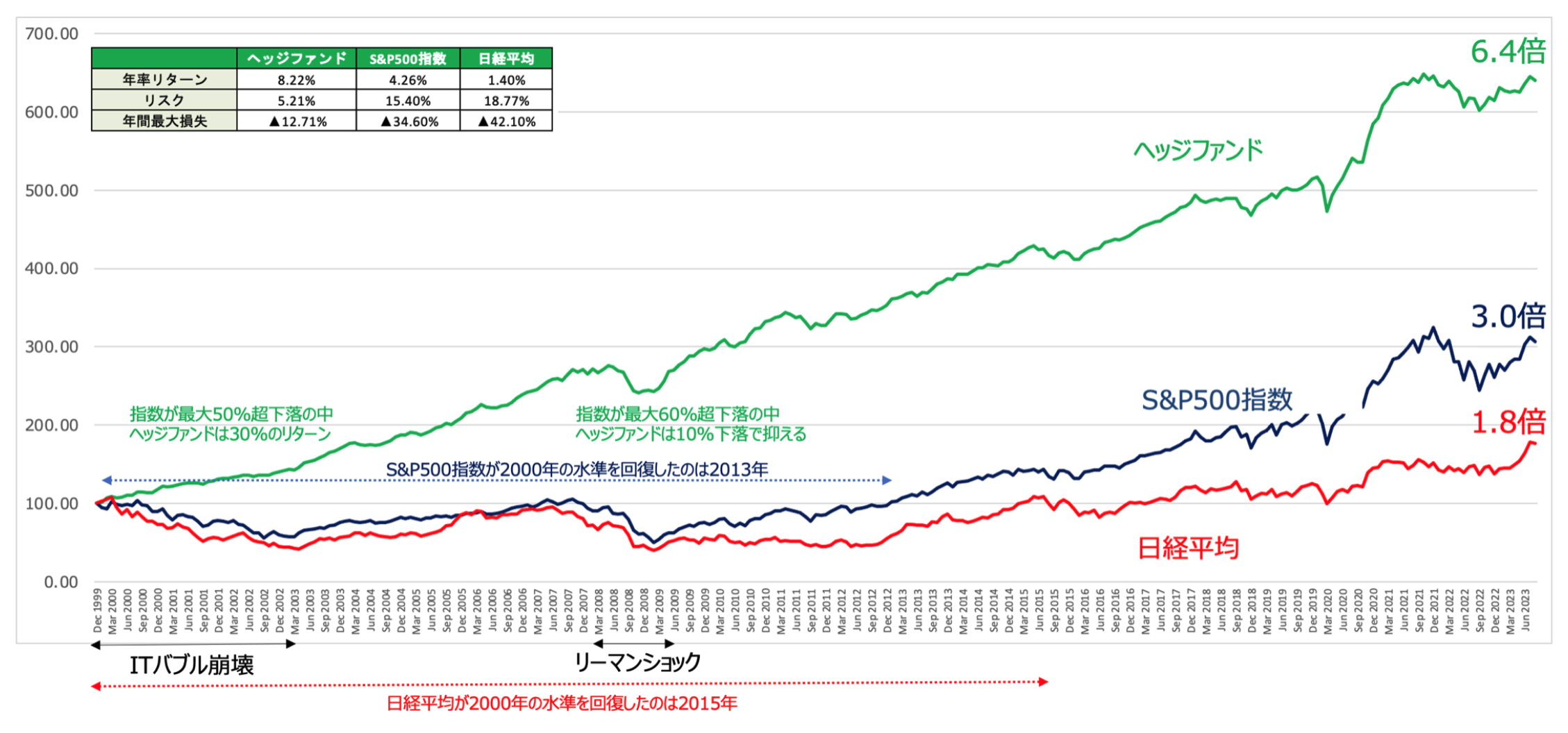

ヘッジファンドは以下の成績をご覧いただければわかるとおり、

全世界株が下落する局面で上昇したり損失を抑制しながら順調に右肩あがりに資産を増やしています。

また、リターン自体も全世界株よりも年率で2倍以上と高いリターンをだしています。

ヘッジファンドは暴落局面を回避しながら安定して高いリターンを叩き出している

日本から投資できるヘッジファンドについては筆者が実際投資しているファンドを含めて以下で纏めていますのでご覧ください。

掲示板、ブログ、Twitterや5chでの評判や口コミ

それでは実際のセゾン資産形成の達人ファンドの評判について取り上げていきたいと思います。

リターンの不満と結局インデックスでいいじゃないかという口コミが見られます。

Yahoo financeの掲示板①

資産形成の初心者の頃、郵便局でこれを勧められた。

アクティブとインデックスの違いすらわからなかったけど、販売する側は売りたかったんだろう

手数料も安いし確実に貯まりますよって言われた。

面倒だからしなかったが、これくらいのリターンならしないで正解だった

Yahoo financeの掲示板②

10年単位で見てもインデックスに勝てるかどうかだから、あれこれ考えずに素直にインデックスにしておいた方が無難

Yahoo financeの掲示板③

名前や顔を出してるだけで良心的と言えますね。

そうなんですけどアクティブファンドに求めるところは、リターンよりも保全ですね。

米株インデックスよりもリターンは少なくとも下落は抑えてほしい。

そうなれば利用価値はあるのですが・・・

現状このファンドはNISAで投資してますが、新NISAでも選択するかと言うと自分的には微妙です。

【記事更新】 セゾン資産形成の達人ファンドは14年間生き残れたアクティブファンドですが、近年のパフォーマンスは楽天全世界株式、オール・カントリーと互角です。 アクティブファンドがインデックスに勝ち続けるのは難しいです。

5ch

そう、人まかせ投信ともいいます。セゾンが株式を選んで買っているわけじゃないのね。

ファンドと個人をつなぐ仲介業者ですかね。

5ch

2年達人積み立ててきたけど年内でストップ

こういうのをボッタクリ投信っていうんだろな

資産運用開始【1年目】の結果です。

妻にやってもらってるセゾン資産形成の達人ファンドの【1年目】の運用結果及び経過を紹介します。

成績は年利-10.27%、元金640,000円に対して評価額574,291円、利益は-65,709円でした。元金の約0.90倍になりました。https://t.co/RMy11iCG50— 資産形成のための勉強会 (@benkyo_kotsu) April 2, 2023

セゾン資産形成の達人ファンドさんは自分では何にも運用してなくて他のアクティブファンドに丸投げしてるだけだから楽な商売だよ

— かにかにCLUB (@furofurolove) January 29, 2023

セゾン資産形成の達人ファンド と eMAXIS Slim 全世界株式 どっちで新NISAをやるべきか・・・・心はオルカンに傾いているけど

↓画像みると、10年のパフォーマンスがあんまり変わらない。ただ、セゾンを押すサイトもあり・・・。https://t.co/fEokpD7xYZ pic.twitter.com/F6FWl9wNQy

— 脱力太郎🐇🇺🇦片耳聞こえなくなった💉7 (@KuIQ8BYcJU6u9Vg) July 26, 2023

まとめ

今回のポイントをまとめると以下となります。

✔︎ 達人ファンドは全世界の株式に分散投資

✔︎ 米国株の比率は全世界インデックスより少なく日本やインドが多くなっている

✔︎ ファンド・オブ・ファンズ形式で運用

✔︎ リターンは全世界株式と同様

✔︎ 全世界の株式は2024年以降も長期間にわたり軟調な推移が想定される

✔︎ 世界株式に連動せず高いリターンをだすヘッジファンドという選択肢も検討してみよう!