誰しもが目標とする「金融資産1億円」。

筆者はすでに2億円ほど資産を構築していますが、あと一息で1億円という時期はとても胸が高鳴っていました。

そして、実際に1億円を超えてから、資産が一気に増えるようになりました。

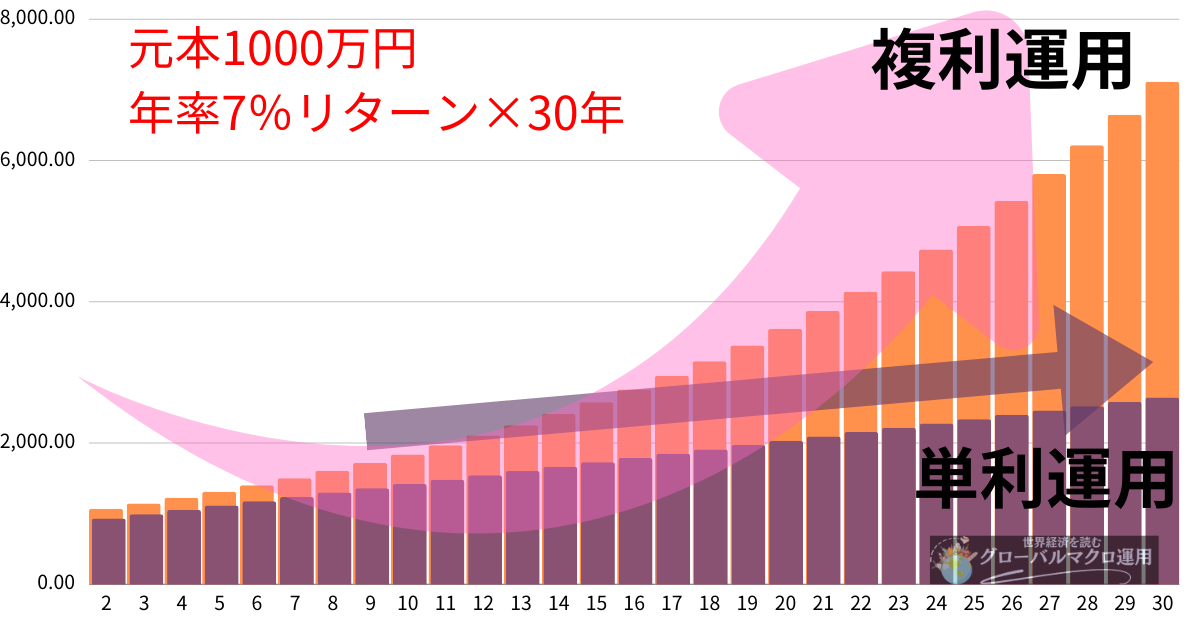

雪だるま効果(複利)を得る上で、1億円という金額のインパクトはやはり凄いです。1000万円でも30年コツコツ運用すると7000万円を超えてきますからね。

さて、多くの方にとって資産形成を行なっている方の目的はリタイアすることや、老後生活を充実させることだと思います。本日は1億円から、その先に2億円、3億円を保有している場合に何年暮らすことができるかという点を紐解いていきます。

結局、何年あれば一生暮らすことができるのか?

この誰しもが一度は考えたことがある疑問にお答えしていきたいと思います。

Contents

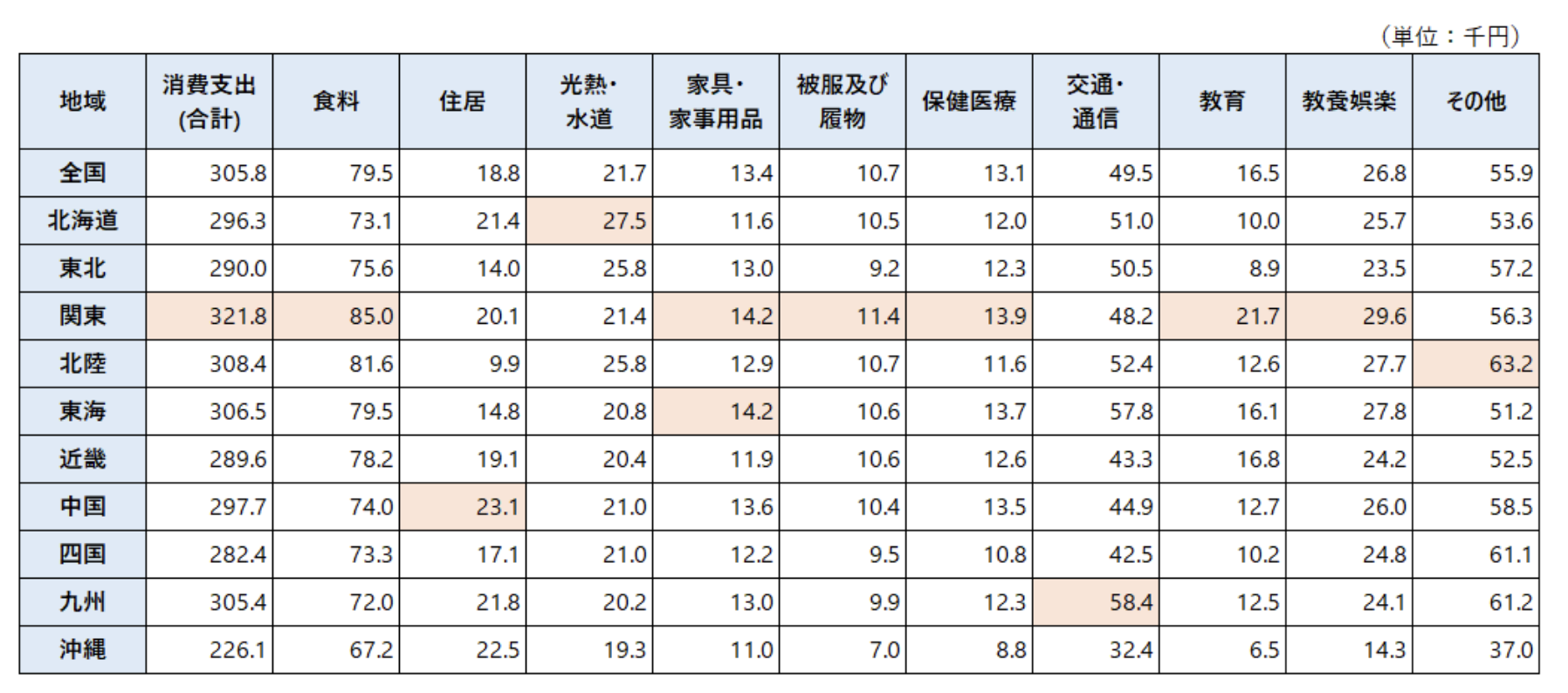

現役世代は都会と地方でそれぞれ年間生活経費はいくら?生活レベルは?

まずは現役世代のケースで考えていきましょう。

都会暮らしの場合の年間生活経費は?

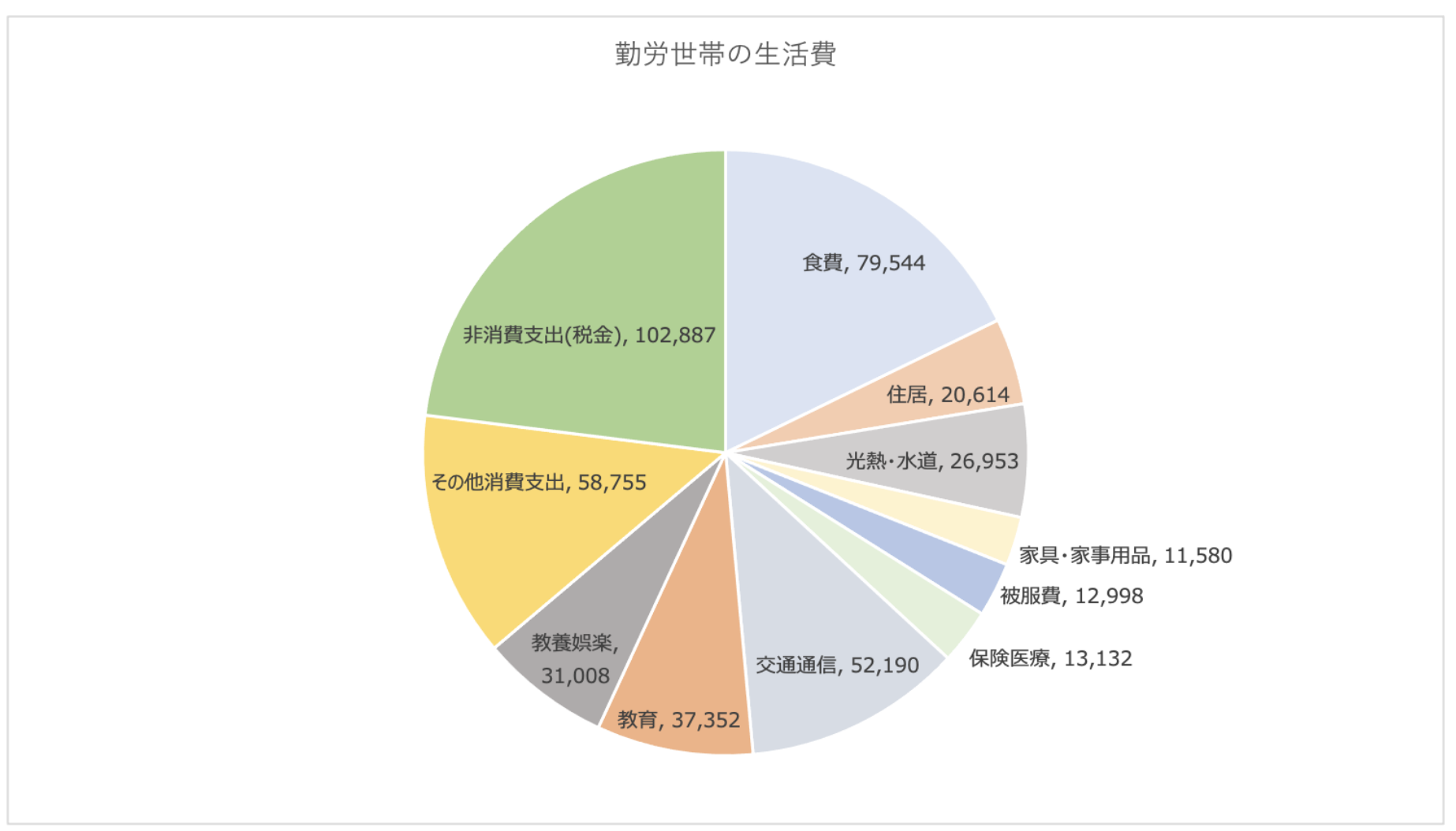

以下は2022年時点の総務省統計局の家系調査報告によると消費支出は344,126円で、非消費支出は102,887円で合計447,013円となっています。

2023年のデータはまだでてきていませんが、おそらくインフレが進んでおり更に価格が高くなっていることが想定されます。

非消費支出というのは税金や保険料のことです。

| 金額 | |

| 食費 | 79,544 |

| 住居 | 20,614 |

| 光熱・水道 | 26,953 |

| 家具・家事用品 | 11,580 |

| 被服費 | 12,998 |

| 保険医療 | 13,132 |

| 交通通信 | 52,190 |

| 教育 | 37,352 |

| 教養娯楽 | 31,008 |

| その他消費支出 | 58,755 |

| 非消費支出(税金) | 102,887 |

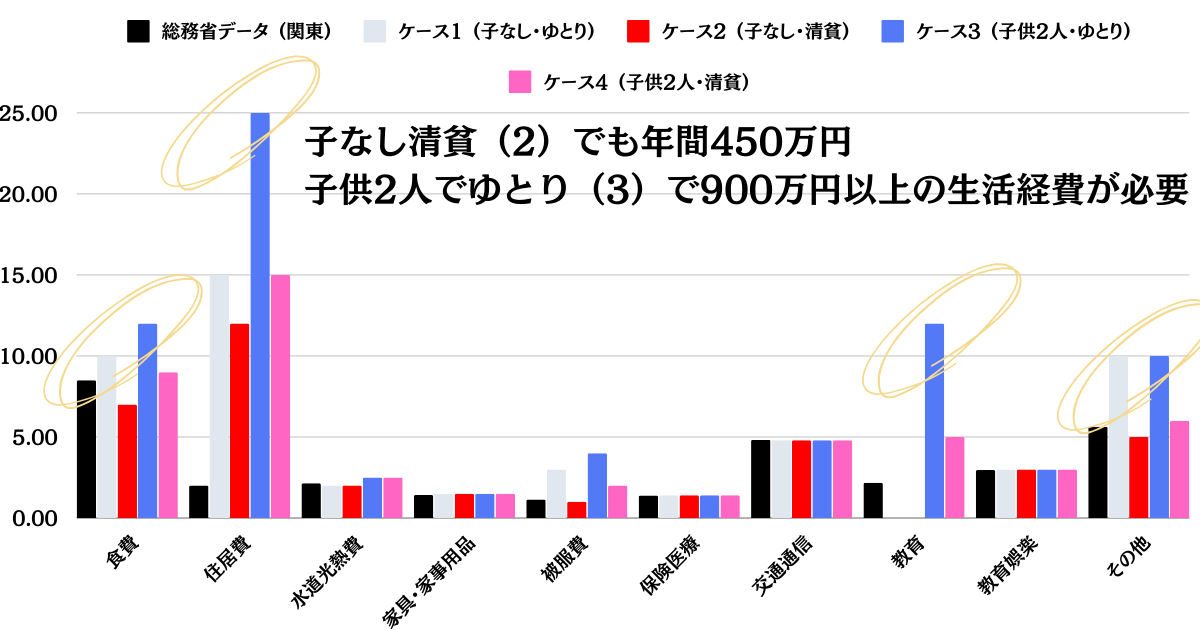

上記は全国平均のデータです。2020年のデータですが、各地域別の消費支出を出しているのが以下となります。

都市圏として活用できるのが関東圏のデータかと思います。

ただ、上記の関東系のデータも東京圏だけではない関東圏も含まれています。

実際、住居費が月額2万円であったり、子供の教育費が2万1700円であったりと非現実的な数値が並んでします。

そこで、以下のケースで分けてお伝えしていきたいと思います。

ケース1:

子供なしでゆとりを持った生活

ケース1:

子供なしで製品な生活

ケース2:

子供2人でゆとりを持った生活

ケース3:

子供2人で清貧な生活

| (単位:万円) | 総務省データ (関東) |

ケース1 (子なし・ゆとり) |

ケース2 (子なし・清貧) |

ケース3 (子供2人・ゆとり) |

ケース4 (子供2人・清貧) |

| 食費 | 8.5 | 10.0 | 7.0 | 12 | 9 |

| 住居費 | 2.01 | 15.0 | 12.0 | 25 | 15 |

| 水道光熱費 | 2.14 | 2.0 | 2.0 | 2.5 | 2.5 |

| 家具・家事用品 | 1.42 | 1.5 | 1.5 | 1.5 | 1.5 |

| 被服費 | 1.14 | 3.0 | 1.0 | 4.0 | 2.0 |

| 保険医療 | 1.39 | 1.4 | 1.4 | 1.4 | 1.4 |

| 交通通信 | 4.82 | 4.8 | 4.8 | 4.8 | 4.8 |

| 教育 | 2.17 | 0 | 0 | 12 | 5.0 |

| 教育娯楽 | 2.96 | 3.0 | 3.0 | 3.0 | 3.0 |

| その他 | 5.63 | 10.0 | 5.0 | 10 | 6.0 |

| 生活経費月間合計 | 32.18 | 50.7 | 37.7 | 76.2 | 50.2 |

| 生活経費年間合計 | 386.16 | 608.4 | 452.4 | 914.4 | 602.4 |

つまり、ケース2の子なしで清貧なパターンでも年間450万円、子供2人でゆとりある生活を行うとすると900万円以上の生活経費が必要ということになります。

さらにここからリタイアした場合でも、国民年金や健康保険料の支払いが夫婦で月額5万円は必要になってきます。

つまり、最低でも追加で60万円の支出が必要となります。それを加味するとリタイアした場合の年間生活必要経費は以下となります。

| 都会ケース | 必要生活経費 |

| ケース1(子無しでゆとり生活) | 670万円 |

| ケース2(子無しで清貧生活) | 510万円 |

| ケース3(子供二人でゆとり生活) | 980万円 |

| ケース4(子供二人で清貧生活) | 660万円 |

かなり納得感のある数字ではないでしょうか?

もはや東京では子供を私立にいかせて、それなりの生活を実現するためには共働きが前提となっています。

それは税後で1000万円の所得が必要になるためです。

清貧に暮らす覚悟もなく、共働きする覚悟もない場合は東京を離れるという選択肢も視野に入れる必要がある時代になっているのです。

そして、上記はかなり楽観的で、今後はインフレが続き生活費や教育費の値段がどんどん高くなっていきます。

完全リタイアを決意するのは本当に怖い、激動の時代と言っても過言ではありません。

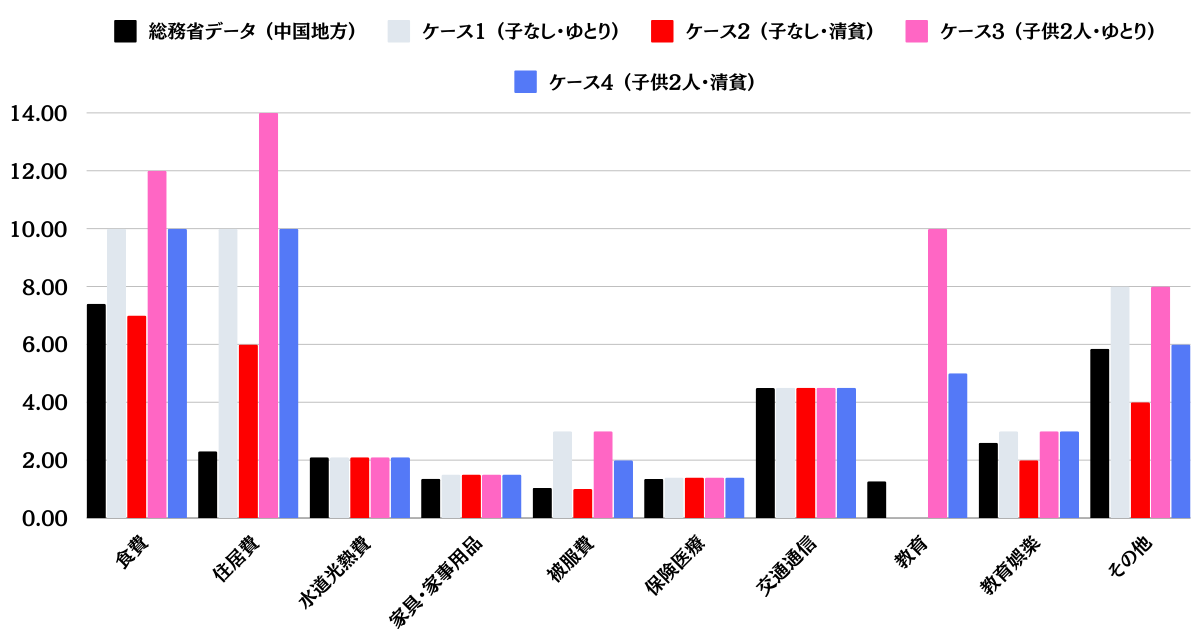

地方暮らしの場合の年間生活経費は?

では田舎の場合はどうでしょうか?先ほどのケースにわけて考えていきたいともいます。

参考にするのは丁度良い地方感のある中国地方のケースとします。

| (単位:万円) | 総務省データ (中国地方) |

ケース1 (子なし・ゆとり) |

ケース2 (子なし・清貧) |

ケース3 (子供2人・ゆとり) |

ケース4 (子供2人・清貧) |

| 食費 | 7.4 | 10.0 | 7.0 | 12 | 10 |

| 住居費 | 2.31 | 10.0 | 6.0 | 14 | 10 |

| 水道光熱費 | 2.10 | 2.1 | 2.1 | 2.1 | 2.1 |

| 家具・家事用品 | 1.36 | 1.5 | 1.5 | 1.5 | 1.5 |

| 被服費 | 1.04 | 3.0 | 1.0 | 3.0 | 2.0 |

| 保険医療 | 1.35 | 1.4 | 1.4 | 1.4 | 1.4 |

| 交通通信 | 4.49 | 4.5 | 4.5 | 4.5 | 4.5 |

| 教育 | 1.27 | 0 | 0 | 10 | 5 |

| 教育娯楽 | 2.60 | 3.0 | 2.0 | 3.0 | 3.0 |

| その他 | 5.85 | 8.0 | 4 | 8.0 | 6.0 |

| 生活経費合計 | 29.77 | 43.5 | 29.5 | 59.5 | 45.5 |

| 生活経費年間合計 | 357.24 | 522 | 354 | 714 | 546 |

リタイアした場合の保険料や国民年金の合計年間60万円を加味すると以下の数値となります。

| 地方ケース | 必要生活経費 |

| ケース1(子無しでゆとり生活) | 580万円 |

| ケース2(子無しで清貧生活) | 410万円 |

| ケース3(子供二人でゆとり生活) | 770万円 |

| ケース4(子供二人で清貧生活) | 600万円 |

老後世代は都会と地方でそれぞれ年間生活経費はいくら?

老後の場合は主に3つのポイントで状況が変わってきます。

✔︎ 子供は既に巣立っている

✔︎ 年金をもらえるので純拠出は少ない

✔︎ 持ち家の場合はローン完済しているので住宅支払いが少ない

それでは同じく総務省のデータを見ていきましょう。

上記のことを加味すると、地方も都会もないので生活経費については以下で特段違和感はないと思います。

| 金額 | |

| 食費 | 70,705 |

| 住居 | 14,971 |

| 光熱・水道 | 26,461 |

| 家具・家事用品 | 9,332 |

| 被服費 | 5,654 |

| 保険医療 | 14,820 |

| 交通通信 | 28,294 |

| 教育 | 1,287 |

| 教養娯楽 | 24,308 |

| その他消費支出 | 39,564 |

| 非消費支出(税金) | 41,171 |

| 合計 | 276,566 |

仮にゆとりある老後生活を考えるとすると以下の通りとなります。

| 総務省発表 | ゆとりある老後 | |

| 食費 | 70,705 | 100,000 |

| 住居 | 14,971 | 20,000 |

| 光熱・水道 | 26,461 | 26,000 |

| 家具・家事用品 | 9,332 | 10,000 |

| 被服費 | 5,654 | 30,000 |

| 保険医療 | 14,820 | 15,000 |

| 交通通信 | 28,294 | 28,000 |

| 教育 | 1,287 | 0 |

| 教養娯楽 | 24,308 | 50,000 |

| その他消費支出 | 39,564 | 80,000 |

| 非消費支出(税金) | 41,171 | 41,000 |

| 合計 | 276,566 | 400,000 |

あとは貰えるのが国民年金なのか、厚生年金なのかという点で異なってきます。

国民年金と厚生年金の場合は夫婦二人で以下の通りとなります。

| 月額 | 夫婦二人分 | |

|---|---|---|

| 国民年金(老齢基礎年金(満額)) | 64,816円 | 129,632円 |

| 厚生年金 ※夫婦2人分の老齢基礎年金を含む標準的な年金額 |

219,593円 | |

つまり、厚生年金世帯と国民年金世帯の純拠出は以下となります。

| 厚生年金世帯 | 国民年金世帯 | |||

| 通常 | ゆとり | 通常 | ゆとり | |

| 月間支出 | 276,000 | 400,000 | 276,000 | 400,000 |

| 月間年金収入 | 219,000 | 219,000 | 129,000 | 129,000 |

| 月間純拠出 | 57,000 | 181,000 | 147,000 | 271,000 |

| 年間純拠出 | 68万円 | 217万円 | 176万円 | 325万円 |

【FIREには足りない?】1億円あれば何年暮らせる?意外に1億円はすぐなくなる!?

では1億円あれば何年暮らせるのかという点についてお伝えしていきたいと思います。

勤労世帯の場合は10年から20年

先ほどの必要経費を割り返すことで何年暮らせるかを算定することができます。

都会の場合

| 都会ケース | 必要生活経費 | 年数 |

| ケース1(子無しでゆとり生活) | 670万円 | 15年 |

| ケース2(子無しで清貧生活) | 510万円 | 20年 |

| ケース3(子供二人でゆとり生活) | 980万円 | 10年 |

| ケース4(子供二人で清貧生活) | 660万円 | 15年 |

地方の場合

| 地方ケース | 必要生活経費 | 年数 |

| ケース1(子無しでゆとり生活) | 580万円 | 18年 |

| ケース2(子無しで清貧生活) | 410万円 | 25年 |

| ケース3(子供二人でゆとり生活) | 770万円 | 14年 |

| ケース4(子供二人で清貧生活) | 600万円 | 17年 |

老後世帯の場合は30年以上

では老後世帯でも同様に考えて見ましょう。

以下の通り国民年金世帯で裕福で暮らす場合でも31年間暮らせるので勝ち逃げはほぼ確定的ですね。

| 厚生年金世帯 | 国民年金世帯 | |||

| 通常 | ゆとり | 通常 | ゆとり | |

| 月間支出 | 276,000 | 400,000 | 276,000 | 400,000 |

| 月間年金収入 | 219,000 | 219,000 | 129,000 | 129,000 |

| 月間純拠出 | 57,000 | 181,000 | 147,000 | 271,000 |

| 年間純拠出 | 68万円 | 217万円 | 176万円 | 325万円 |

| 1億円で暮らせる年数 | 150年 | 48年 | 56年 | 31年間 |

コラム:30代から40代はお金の賢い使い方を理解した上で資産を大きく増やすべき

上記は一般例であり、データを整頓したに過ぎません。筆者は30代、40代に伝えたいことがあります。

それは、金融リテラシーを高めた上で、思い切り労働をして資産を増やすべきであるという話です。

30代、40代は働き盛りであり、人生で最も労働効率が良い期間です。

20代では経験不足ですし、50代では体力が残っていません。

多少の無理もしつつ、組織を動かし労働にレバレッジをかけられるのが30代、40代です。

転職などを考えても良いと思いますし、とことん年収を高めることに特化すべきだと思います。

そして、その経験と人脈の資産は50代以降も複利で効いてきます。

金融リテラシーを高めるべきという話も、これはかなり単純な話です。

お金を使う際にそのリターンがどれくらいか?を考える癖をつけるだけで実際は十分です。

むしろ、色々と調べ過ぎてそれに時間を取られてしまい、本業のキャリアを確保する妨げになっては目も当てられません。

30代、40代はとにかく働く、リターンを意識したお金の使い方をする。これを徹底するシンプル戦略でいきましょう。

結局は何億円あれば一生暮らせる!?完全リタイアが可能となるのは2億円?3億円?

では結局何億円あれば一生暮らせるのかという点を考えて見ましょう。

1億円あれば国民年金世代でも老後は安泰といえます。厚生年金世帯なら5000万円あればある程度安定といえますね。

65歳時点で5000万円を残すためには、現在の年齢から逆算してどれだけの金額が必要なのかを計算していく必要があります。

現在の年齢から65歳までの年数に5000万円を加えた数字が以下となります。

| 都会ケース | 必要生活経費 | 30歳の場合 | 40歳の場合 | 50歳の場合 |

| ケース1(子無しでゆとり生活) | 670万円 | 約2.9億 | 約2.1億 | 約1.5億 |

| ケース2(子無しで清貧生活) | 510万円 | 約2.3億 | 約1.8億円 | 約1.2億 |

| ケース3(子供二人でゆとり生活) | 980万円 | 約4億 | 約3億 | 約2億 |

| ケース4(子供二人で清貧生活) | 660万円 | 約2.8億 | 約2.2億 | 約1.5億 |

30歳でケース3の場合で4億円が必要となります。ただ、子育てを35年間行うわけではありません。

子供が巣立ってからは費用が抑えらえれますので約3億円から3.5億円あれば十分ということになります。

東京で生活していくのは大変ですね。地方の場合もみていきましょう。

| 地方ケース | 必要生活経費 | 30歳の場合 | 40歳の場合 | 50歳の場合 |

| ケース1(子無しでゆとり生活) | 580万円 | 約2.5億 | 約2.0億 | 約1.4億 |

| ケース2(子無しで清貧生活) | 410万円 | 約2.0億 | 約1.5億 | 約1.2億 |

| ケース3(子供二人でゆとり生活) | 770万円 | 約3.1億 | 約2.4億 | 約1.6億 |

| ケース4(子供二人で清貧生活) | 600万円 | 約2.6億 | 約2.0億 | 約1.4億 |

この算定でも最大3.1億円となっていますが、あくまで35年間マックスで経費がかかった場合です。

2億円から2.5億円あれば十分ということになります。

つまり仮に30歳から何も稼がずにリタイアをするという算定の場合は都会の場合で最大3.5億、地方の場合で最大2.5億円が必要となります。

リタイアして清貧に暮らす場合は都会で2.5億、田舎で1.5億円をみておけばよいでしょう。

関連:金融資産2〜3億円あったら完全リタイアは可能か?安定した配当生活を送るための運用法(50歳、60歳など年代別ポートフォリオを検討)

1億円を2億円〜3億円に安全に増やすためにどこに預けるべきなのか?

1億円を投資するとなると非常に慎重になる方が多いかと思います。

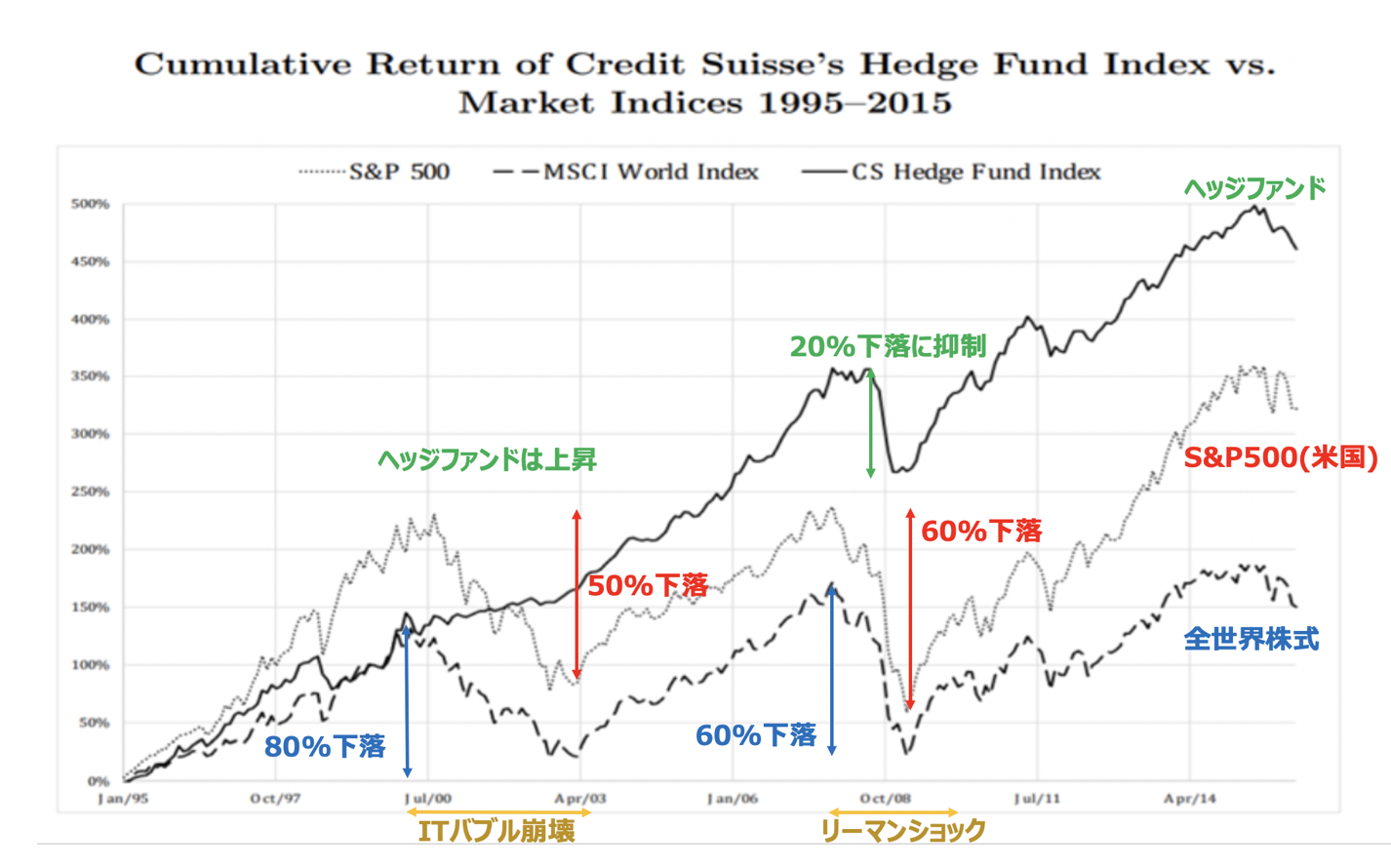

10%下がるだけで1000万円を失いますしリーマンショックのように50%下がれば5000万円を失うことになります。

昨年まで流行したインデックス投資は大きく資産を失う可能性を秘めています。

きっかけとなったのはバラマキによって欧米で50年ぶりの水準で発生しているインフレです。

2022年以降は欧米の中央銀行によって金融引き締めが実施されており暫くは株価が低迷しており2024年に入っても状況は変わっていません。

粘着しつづけるインフレに対応するために米国中央銀行は政策金利を引き上げてインフレを抑えようとしています。

しかし、賃金インフレは加速中であり2024年も米中央銀行は引き締めを継続しています。今後も厳しい展開が続くことが想定されているのです。

アベノミクスの金融緩和で株価が上昇したことからわかる通り、金融緩和は株価にとってプラスです。

しかし、逆に金融引き締めは株価にとってはマイナスなのです。

リーマンショック後に金融緩和によって無理やり引き上げられてきた株価の蜃気楼が消えつつあるのです。

2000年からのITバブルのように3年間下落し続ける可能性も十分あります。

このような局面で重宝されるのが市場環境に依拠せずにリターンを挙げているヘッジファンドです。

ヘッジファンドは下落局面でも利益をだしており絶対収益型のファンドとして資産を失うことができない年金基金や保険会社に重用されています。

ヘッジファンドは株式市場が下落する局面でもリターンをあげて素晴らしいパフォーマンス

ただ、ヘッジファンドに投資をするにも、正しく投資先を選択する必要があります。

筆者がおすすめする選定基準は、「長年運用しており」「マイナスを出した年が少ない」という2つです。

上記のような実績があれば、かなり信頼を置けるのではないでしょうか。

昨年は運用リターンが良かったと聞いても、たまたま相場が良かっただけかもしれません。

長年運用していれば、本来の実力に実績は収束していくものです。

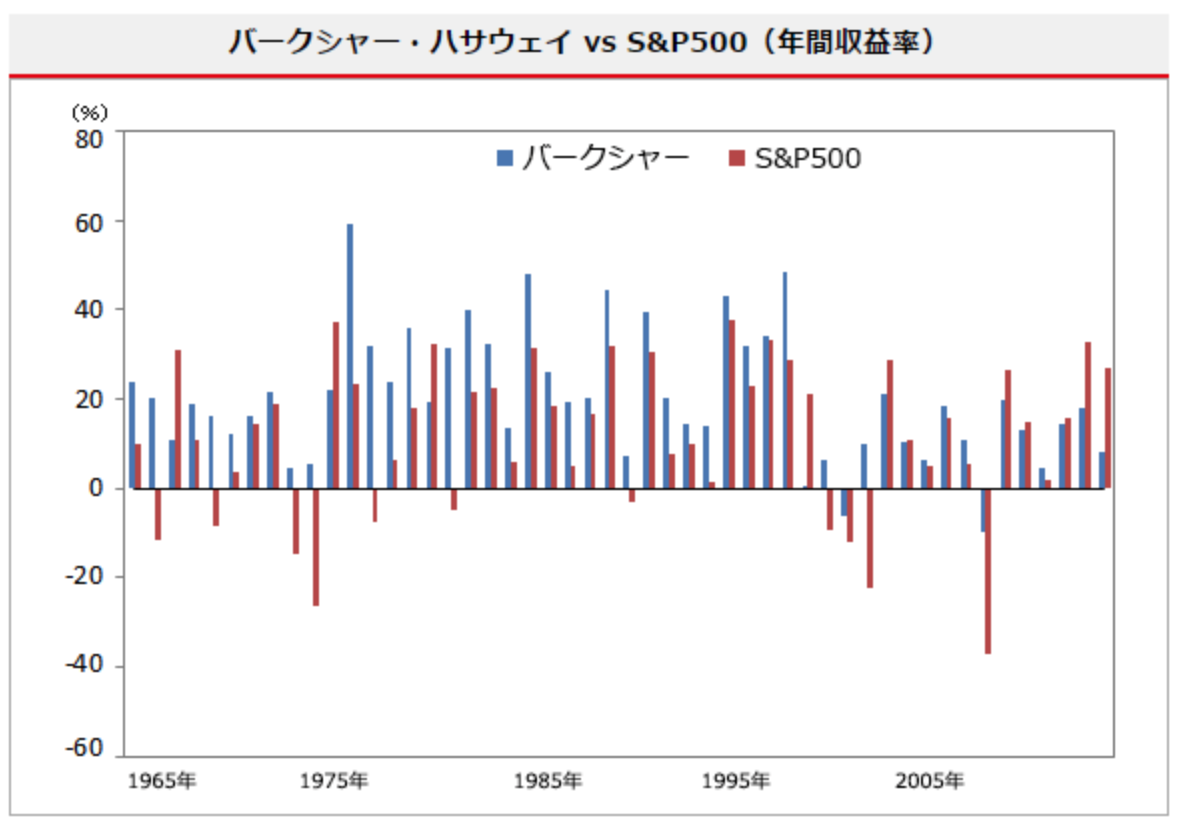

ウォーレン・バフェットも運用開始から35年はマイナスの年なし、50年で出したマイナスは2回のみでした。

マイナスを出さないことが複利効果を最大化し、バフェット氏を世界有数の大富豪に押し上げました。

関連:投資先には日本株も!?ウォーレンバフェットが運営する「バークシャーハサウェイ」の運用利回りの推移や最新の保有銘柄とは?

世界一のリターンを誇るヘッジファンド、ジェームズシモンズが牽引するルネサンステクノロジーのメダリオンファンドも30年間マイナスなしで今も運用されています。戦略上、出資募集は停止して久しいですが、やはりマイナスを出さないことが最重要であることがここからもわかります。

まとめ

完全なリタイアを果たそうと思ったら1億円では物足らず、子供を持つことを考えると2億円から3億円の資産が必要であることが分かりました。

労働収入だけで、これだけの資産を構築するのはほぼ不可能です。

以下では市場環境に影響をうけず安定的に蓄えた資産を育てていくことができる資産運用法についてお伝えしていますのでご覧いただければと思います。