投資初心者の方であれば殆どの方が投資信託を検討されたことがあるのではないでしょうか?

自分で銘柄を選択せずにプロが運用してくれるので安心感がありますからね。

しかし、一言に投資信託といっても2つの種類があることをご存知ですか?

1つはアクティブ型投資信託で、もう1つはパッシブ型投資信託です。

本日は両者の違いについて説明した後に、どちらが投資先として魅力的なのかという点を金融庁のデータを元にお伝えしていきたいと思います。

Contents

アクティブ型投信とパッシブ型投信の違い

まずはアクティブ型投信とパッシブ型投信の違いについて見ていきましょう。

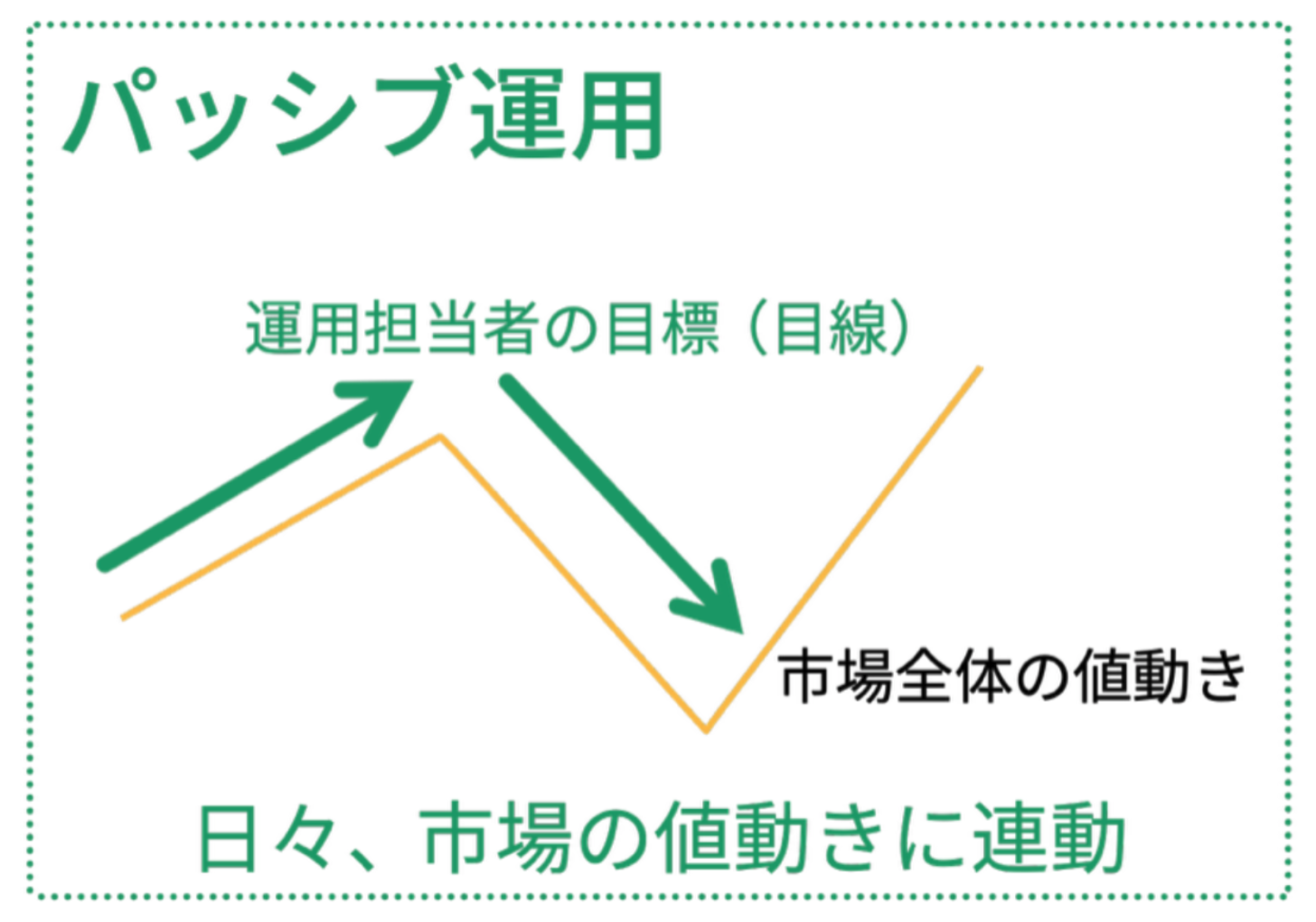

パッシブ型投信はインデックスへの連動を目指す投資信託

パッシブ型の投資信託は対象とするインデックスへの連動を目指す投資信託です。

TOPIX連動ならTOPIX連動、米国のS&P500指数連動ならS&P500指数に連動するように運用がなされます。

つまり、ファンドマネージャーが調査や投資判断を振るう必要はありません。

如何にインデックスからの乖離を抑えられるかが焦点となります。

そのため、連動対象のインデックス自体が下落している場合は、当然下落することになります。

アクティブ型投信はインデックスを上回ることを目標とする投資信託

一方、アクティブ型投信はインデックスに対してプラスのリターンを狙う投資信託です。

ファンドメンバーが調査を行い投資判断を行っています。

日本株であれば、如何にTOPIXに対してアウトパフォームできるかが重要となってきます。

米国株であればS&P500指数に対して、全世界の株式が対象ならMACI All Country Indexに対してプラスのリターンが出せるかが重要となります。

アクティブ型投信とパッシブ型投信を様々な観点で比較

それでは両者について詳しく比較していきましょう。

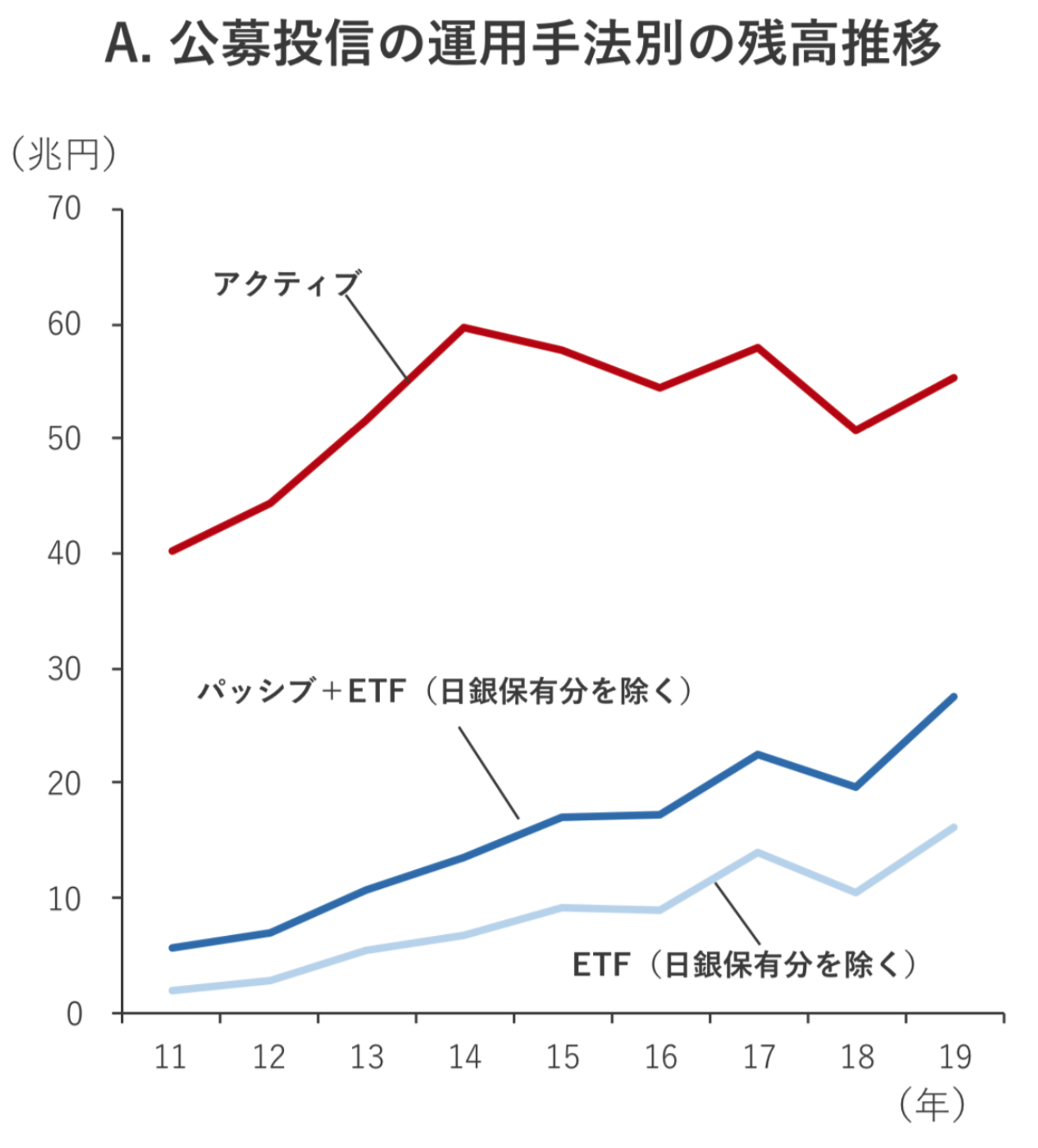

運用残高はアクティブ投信が多いがパッシブ投信が猛追

まずは運用残高です。運用残高はアクティブ型がパッシブ型の2倍の規模になっています。

ただ、直近のインデックスが堅調だった相場を受けてパッシブ型投信の運用残高が急増しています。

なぜ、アクティブ型の投信が売れているのかという点は次の項目をご覧いただければ納得いただけるかと思います。

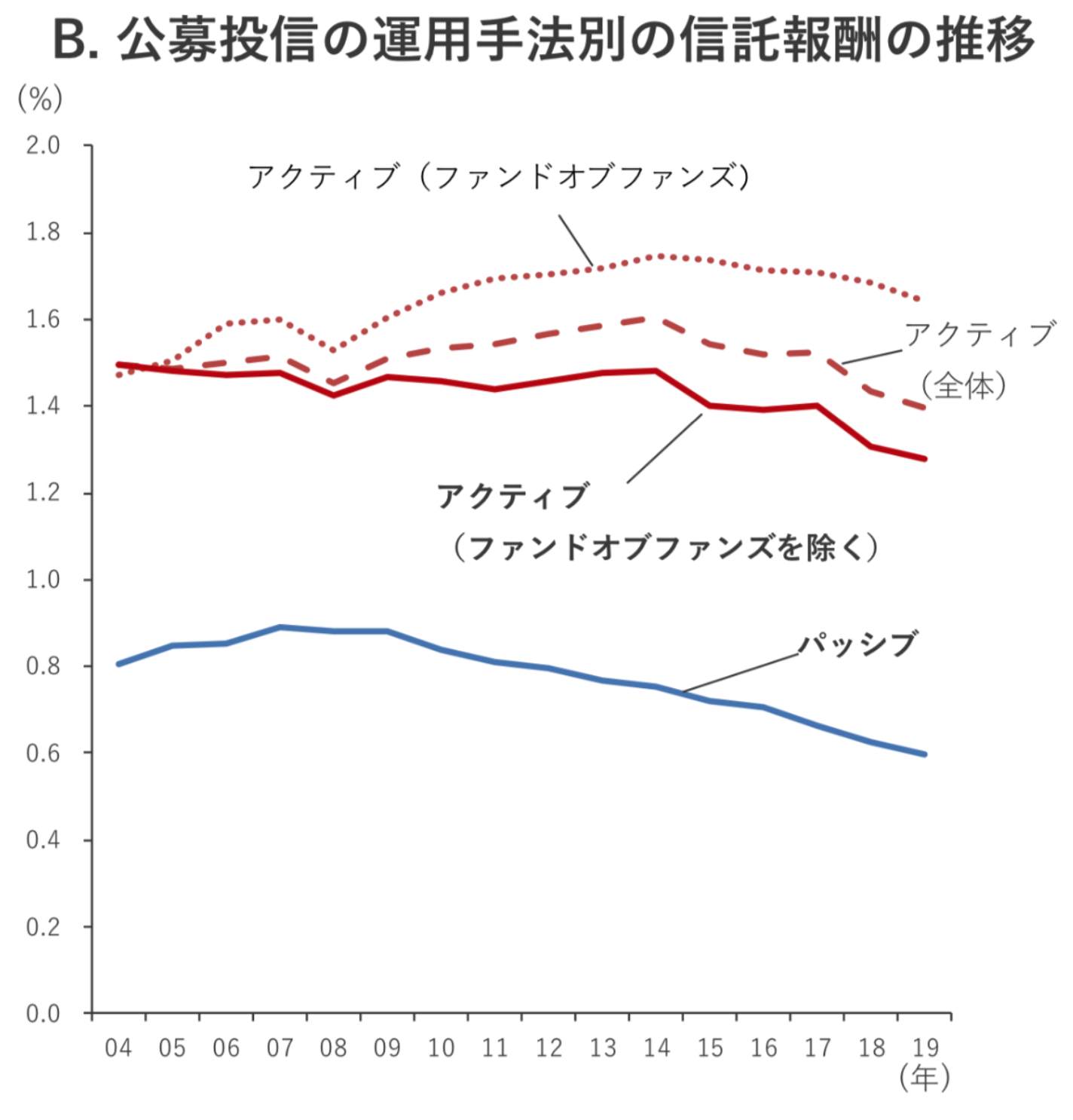

手数料水準は圧倒的にアクティブファンドが高い

投資信託の運用会社と販売会社は購入時の購入手数料と毎年発生する信託手数料を収入源としています。

以下は毎年発生する信託報酬のアクティブ型投信とパッシブ型投信の比較です。

こちらも、アクティブ型投信の方がパッシブ型投信の2倍の水準となっています。

つまり、手数料水準が高く儲かるアクティブファンドを金融機関が必死で販売しているということですね。

運用リターンは全てのパターンでパッシブ投信に軍配

一番重要なのは運用リターンです。

以下ご覧いただきたいのですが、全ての分類でパッシブファンドがアクティブファンドを凌駕するリターンをだしています。

ファンドマネージャーが必死に調査をして投資をしたとしても、平均的な成績を下回る結果になってしまっているのです。

| 分類 | 5年累積 リターン平均 |

ファンド数 |

| 全ファンド(パッシブ) | 22.60% | 450 |

| 全ファンド(アクティブ) | 9.70% | 3029 |

| 国内株式 (パッシブ) | 40.0% | 131 |

| 国内株式(アクティブ) | 30.9% | 526 |

| 先進国株式(パッシブ) | 37.0% | 63 |

| 先進国株式(アクティブ) | 12.0% | 415 |

| 新興国株式(パッシブ) | 15.2% | 22 |

| 新興国株式(アクティブ) | 12.8% | 220 |

| グローバル株式(パッシブ) | 32.6% | 2 |

| グローバル株式(アクティブ) | 8.2% | 34 |

アクティブ投信は手数料が高くてリターンが低いという残念な結果になっています。

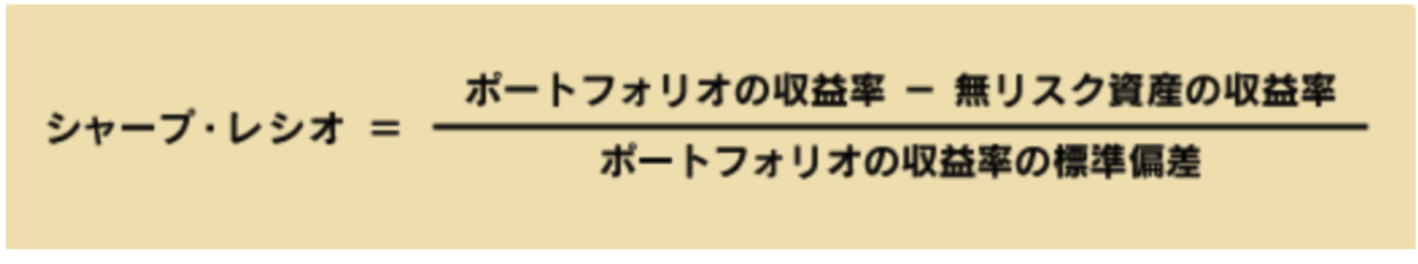

シャープレシオもパッシブ投信に軍配

またリスクに対して、どれだけのリターンを得れているかというシャープレシオについても見ていきましょう。

リスク(標準偏差)1単位当たりの超過リターン(リスクゼロでも得られるリターンを上回った超過収益)を測るもので、この数値が高いほどリスクを取ったことによって得られた超過リターンが高いこと(効率よく収益が得られたこと)を意味します。異なる投資対象を比較する際に、同じリスクならどちらのリターンが高いかを考えるときに役立ちます。

参照:SMBC日興証券

シャープレシオの計算式は以下となります。

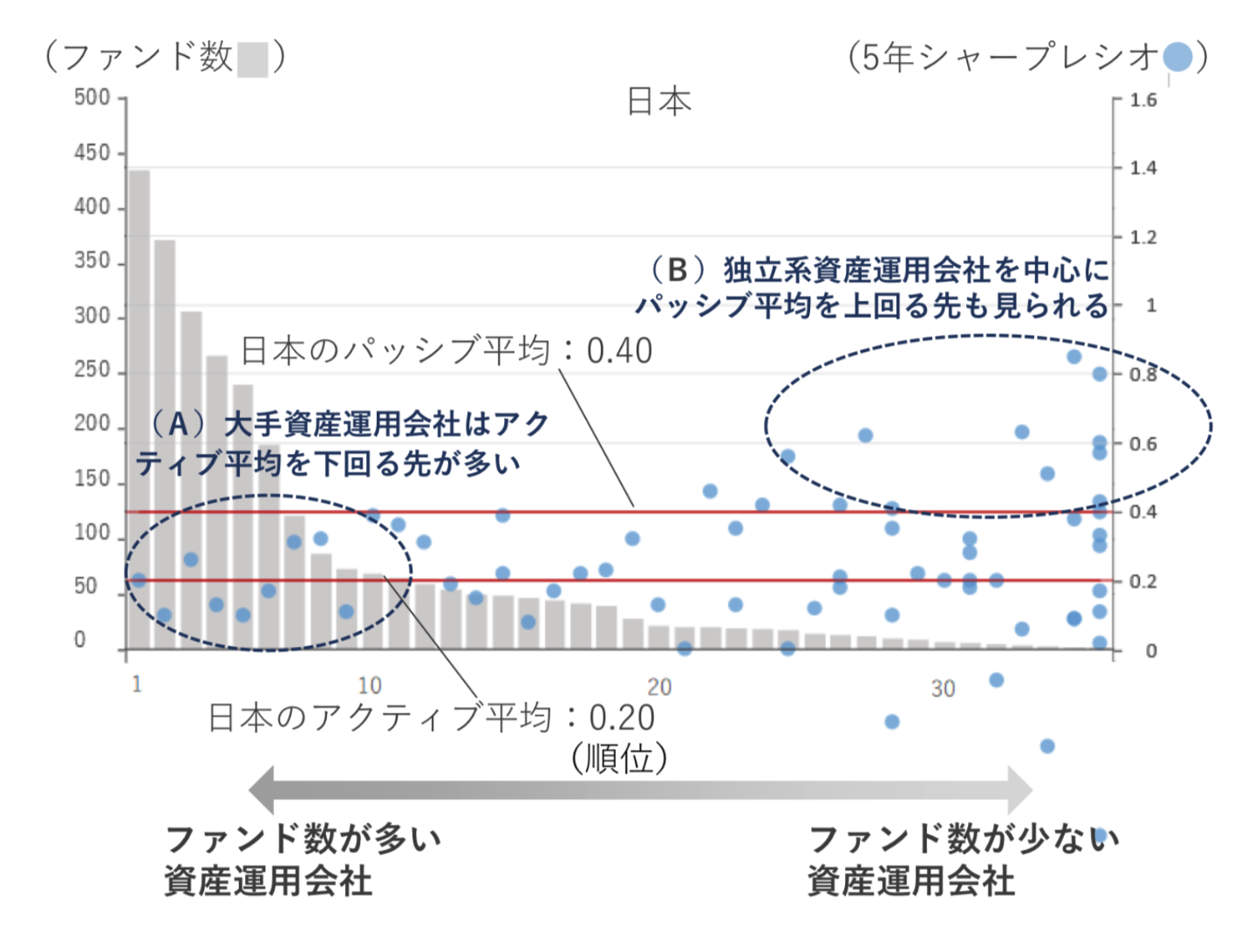

以下はアクティブ投信とパッシブ投信のシャープレシオです。シャープレシオもアクティブ投信よりパッシブ投信が優れた成績を収めています。

| 分類 | シャープレシオ | ファンド数 |

| 全ファンド(パッシブ) | 0.40 | 450 |

| 全ファンド(アクティブ) | 0.20 | 3029 |

| 国内株式 (パッシブ) | 0.50 | 131 |

| 国内株式(アクティブ) | 0.40 | 526 |

| 先進国株式(パッシブ) | 0.47 | 63 |

| 先進国株式(アクティブ) | 0.23 | 415 |

| 新興国株式(パッシブ) | 0.24 | 22 |

| 新興国株式(アクティブ) | 0.20 | 220 |

| グローバル株式(パッシブ) | 0.44 | 2 |

| グローバル株式(アクティブ) | 0.17 | 34 |

ただ、全てのアクティブファンドのシャープレシオが悪いというわけではありません。

シャープレシオは運用ファンド数が多い大手金融機関が運用するアクティブファンドほど悪くなっています。

一方、運用しているファンド数が少ない運用会社のファンドは比較的高い成績をのこしています。

つまり少数のファンドに集中して運用を行っている運用会社が運用するファンドは魅力的という結果がでているということですね。

→ やばい?やめたほうがいい?不調にあえぐ「ひふみ投信」「ひふみプラス」の時代は終わった?まだ上がる?

→ 今後の見通しはやばい?危ない?評判のセゾン投信「セゾン資産形成の達人ファンド」をやめた理由を解説!

パッシブ投信(=インデックス投信)は魅力的なのか?

一部のアクティブ投信はパッシブ投信を上回る成績を残しているものの、

全体としてパッシブ投信の方が手数料や運用実績の観点で魅力的という結果になりました。

では、パッシブ投信だけで大丈夫なのでしょうか?

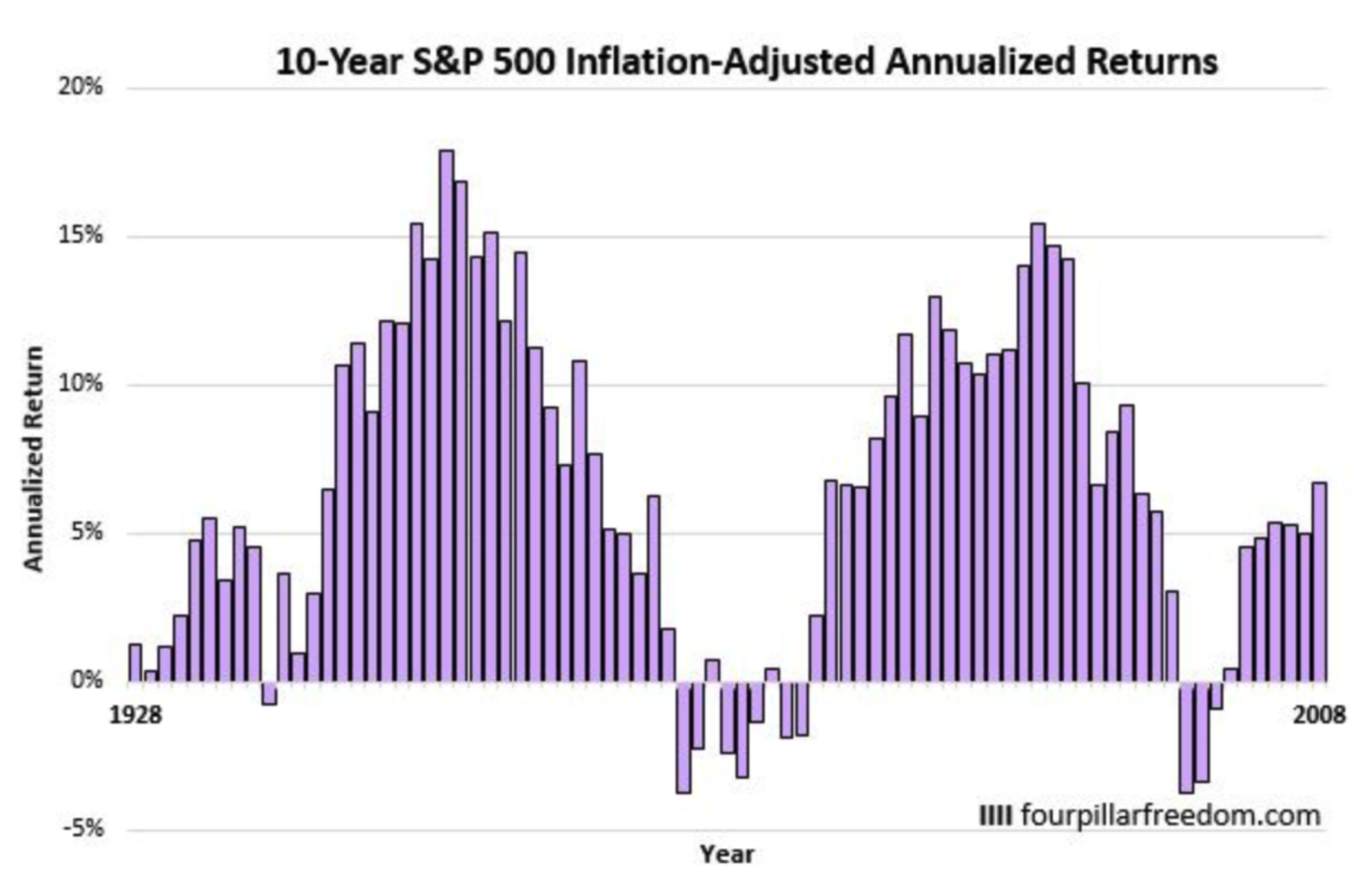

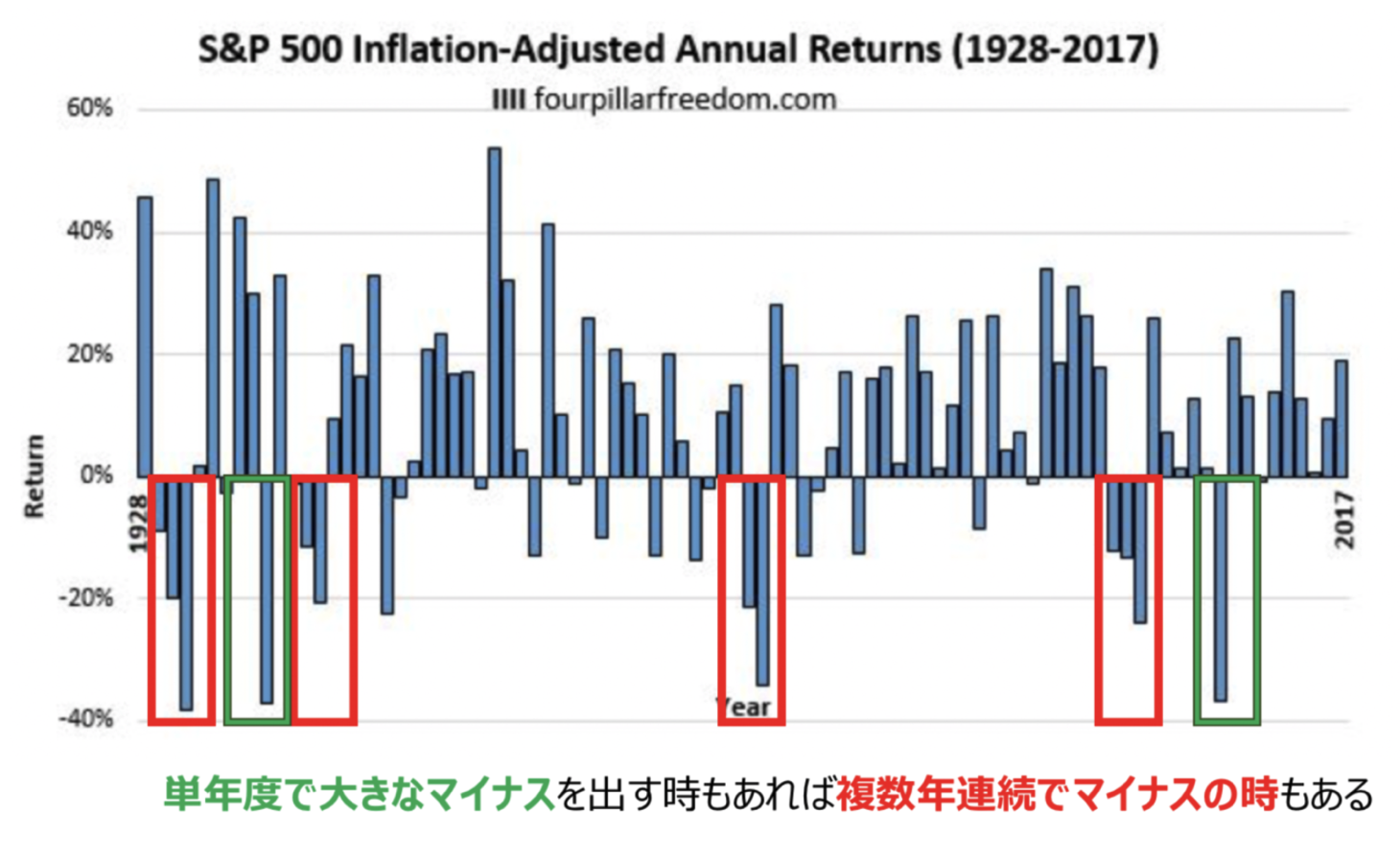

詳しくインデックスの長期のリターンを見ていきたいと思います。以下は1928年からのS&P500指数の年次リターンを列挙したデータです。

ご覧いただければわかる通り、緑枠のように単年度に大きな下落を経験している年もあれば、赤枠のように複数年にわたって下落が続いている期間もあります。

赤枠や緑枠のような期間はインデックスですら半額になってしまう大変辛い時期でした。

ここで、皆さんに想像してほしいのですが自分の資産を全てパッシブ投信で運用していたとします。

大切に蓄え的資産がいきなり半額になったとしたら耐えることができるでしょうか?

私は耐えることができません。

10年間投資し続けた場合のリターンの推移は以下となります。10年投資を継続したとしてもマイナスの時すらあるのです。

2010年からの10年間、たまたまインデックスが好調だったので永遠にインデックス投資が儲かり続けると錯覚している投資家が増えています。

しかし、好調な相場の後は下落する傾向にあります。

直近、インデックスが高いリターンをだした後だからこそ、警戒をした方がよい局面に突入しています。

パッシブ投信よりも魅力的な選択肢とは?

パッシブ投信は20年という投資期間を考えれば殆どの確率でリターンを得ることができます。

しかし、場合によっては数年で大きく資産を失う可能性もあります。

更に魅力的な投資商品は以下を満たすものではないでしょうか?

- 大きな下落をしない

- インデックスより高いリターンが狙える

このような理想を実現してくれるのがヘッジファンドです。

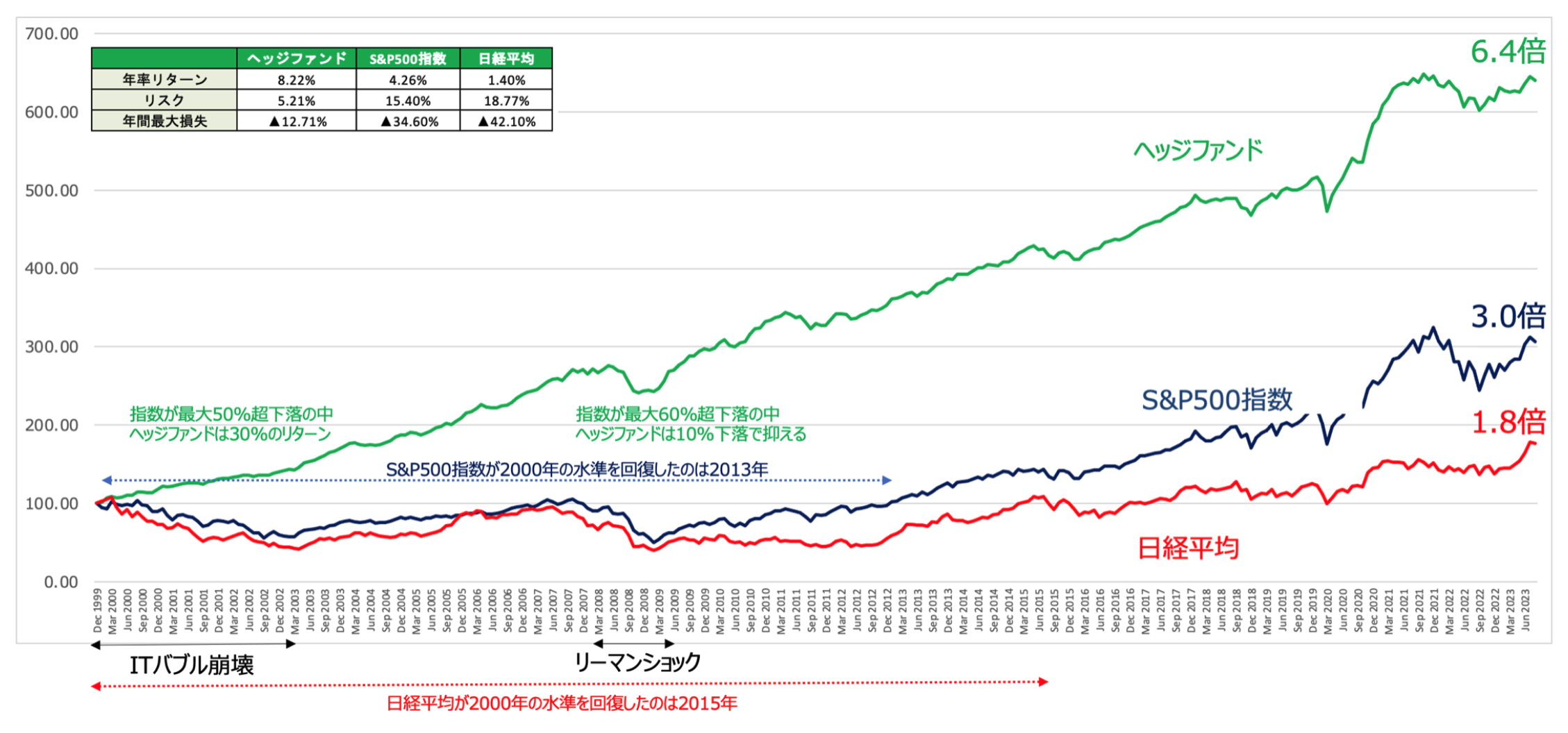

ヘッジファンドは以下の通り、下落を抑制しながら全世界株式インデックスの年率ベースで2倍のリターンを出しています。

ヘッジファンドは暴落局面を回避しながら安定して高いリターンを叩き出している

まさに長期投資をする上でこれ以上ない理想的な資産ではないでしょうか。

筆者は上記の特性からヘッジファンドを運用の軸として投資を実行しています。

以下では魅力的なファンドをランキング形式でお伝えしていますのでご覧ください。

まとめ

今回のまとめは以下となります。

- パッシブ投信はインデックスに連動することを目指す投資信託

- アクティブ投信はインデックスに対してプラスのリターンを出すことを目指す投資信託

- 調査や投資判断に人員が掛かるのでアクティブ投信の方が手数料は高い

- アクティブ投信の方が金融機関が儲かるので積極的に販売され運用残高は多い

- しかし、残念ながらリターンやシャープレシオはパッシブ投信の方が優れている

- ただ、一部の独立系運用会社のリターンはインデックスを上回っている

- インデックスは度々大きな暴落に見舞われ資産が半分になることもある

- 場合によっては10年投資してもマイナスのことも覚悟する必要がある

- 直近10年間インデックスが好調であったため、これからは警戒する必要がある

- インデックスとは異なる動きをする代替資産の価値が高まっている

- 中でもヘッジファンドはインデックスが下落する局面を抑制し世界株の2倍の年率リターンを叩き出している