日本では残念ながら、まだ株式会社が株主のものであるという意識が欠如した企業が数多く見られます。

特に中小型の企業は顕著で、創業家や経営者の私物と化している事例も多いです。

そのような日本の資本市場に一石を投じる存在として注目されているのが「物言う株主」です。

本日は「物言う株主」と、「物言う株主」を戦略として運用しているアクティビストファンドについてお伝えしていきたいと思います。

Contents

物言う株主(アクティビスト)とは何か

物言う株主が注目される背景

「物言う株主」という言葉がニュースなどで取り上げられる機会が増えていますが、これは英語でアクティビスト(Activist)とも呼ばれる投資家のことを指します。

株主として会社の議決権を活用し、経営へ積極的に意見したり、株主提案を通じて方針転換を促したりするのが大きな特徴です。

企業価値を高めることを狙いとして、経営改善や配当施策などに大胆なアプローチを仕掛けるため、「物言う株主」という表現が定着しました。

日本ではかつて、株主は経営者の意思を尊重するのが慣例で、積極的に声を上げる事例は少なかった傾向があります。

しかし近年、海外を中心としたアクティビストが日本企業に投資し、議決権を駆使して経営に影響を与える場面が増えました。

これに呼応するように、国内でも自らをアクティビストと位置付けるファンドや投資家が徐々に力を持つようになっています。

アクティビストが取り得る代表的な戦略

物言う株主、すなわちアクティビストは企業の経営にどのように影響を及ぼすのでしょうか。いくつか典型的な戦略を挙げてみます。

ポイント

-

経営改革の提案

不採算部門の縮小や撤退、あるいは経費削減などを要求し、企業体質の強化を目指します。社内構造やガバナンスを改善することで利益率を引き上げ、長期的な株価向上を狙うのです。 -

経営陣の入れ替え要請

企業のトップや役員陣に問題があると見なした場合、アクティビストは経営陣の交代や補強を株主提案として訴えかけます。新たなリーダーシップのもとで企業価値を再評価してもらうのが狙いです。 -

株主還元の強化

企業が余剰資金や内部留保を積み上げていながら、投資家に十分な配当や自社株買いを行っていない場合、増配や自社株買いを迫ります。こうした主張は株主利益を重視する投資家にとっては魅力的に映るため、同調を得やすい特徴があります。 -

事業や資産の再編

持ち合い株式の整理、遊休不動産の売却、収益性の低い子会社の整理などを求めるケースもあります。これらを通じて経営効率を大幅に向上させることを期待するわけです。

このような手法を駆使し、株価の低迷が続く企業や、資金効率が悪い状態にある会社を「変革」させることで利益をあげようとするのが物言う株主の存在理由と言えます。

物言う株主のメリットとデメリット

物言う株主のメリットやデメリットについてもお伝えしていきます。

物言う株主のメリット

-

企業価値の底上げ

アクティビストが経営改善策やガバナンス強化を提案することで、企業価値が向上しやすくなる利点があります。元々、効率的に活用されていない資金や事業を整理するきっかけを与えてくれるため、企業全体の生産性向上につながりやすいのです。 -

株主還元の促進

物言う株主の参入がきっかけで、企業が大幅な増配や自社株買いを打ち出す事例は多く見られます。これは一般の個人投資家にも恩恵が及ぶため、「声を上げてくれる株主がいるなら頼もしい」と考える投資家も少なくありません。 -

経営陣への健全なプレッシャー

アクティビストが株式を一定割合以上保有しているという事実そのものが、現場の経営陣を引き締めます。冗長な意思決定や曖昧な資本政策を続けていると、株主提案が可決されてしまう可能性もあるので、経営者は従来よりも株主の目を意識するようになります。

物言う株主のデメリット

-

短期志向の懸念

企業を長期的に育てる視点よりも、目先の株価向上を優先させるのではないかという批判が存在します。大規模なリストラや設備投資の大幅削減などが行われれば、一時的には利益や株価が上昇しても長期的競争力が失われる懸念を伴います。 -

企業との対立リスク

経営者側からすれば、「会社運営に口うるさい株主」として拒否感が生まれやすいのも事実です。場合によっては買収防衛策を導入し、結果として企業と株主側が深刻な対立関係に陥ることがあります。 -

風評リスクや防衛コスト

物言う株主が大量に株を買い進めると、それだけでニュースや市場の注目を集めます。顧客や取引先に与える心理的影響や、経営陣が買収防衛策の検討に時間・費用を割かねばならないコスト増もデメリットとして挙げられます。

「物言う株主 うざい」という見方とその背景

実際、「物言う株主はうざい」「会社をかき回しているだけでは?」といった声も散見されます。

このようにネガティブな印象を抱かれる背景としては、過去にハゲタカファンド(企業をバラ売りして短期で利益を得るような手法)への不信があったことや、日本の従来の経営文化と衝突しやすいことが考えられます。

しかし実際には、投資対象企業を長期的に成長させようとするアクティビストも多く存在し、近年では企業と協調しながら価値を伸ばす“建設的な物言う株主”が増加傾向にあるともいわれています。

村上ファンド:日本の物言う株主を語る上で外せない存在

村上ファンドの成立と目的

1999年に元通商産業省(現・経済産業省)官僚の村上世彰氏によって立ち上げられたのが、いわゆる「村上ファンド」と呼ばれる投資組合です。

村上氏は官僚時代から「会社は本来株主のものである」という強い意識を持っており、日本の企業が株主よりも経営陣や取引先に配慮する風潮を問題視していました。

最初の頃は1,000万円程度の資本金からスタートし、有名な著名人や金融関係者からの出資を受けて資金を拡大。

企業の株式を大量に購入し、株主総会などで大胆な提案を行っていく手法は、当時の日本では珍しく大きな注目を集めました。

特に、企業を買収して短期的利益を狙うのではなく、低迷企業の潜在価値を引き出す形で株価上昇を狙うという姿勢を打ち出し、「物言う株主」の草分け的存在として名を馳せたのです。

東京スタイル事件:大胆な株主提案の象徴

村上ファンドの知名度を一気に高めたのが、アパレル企業「東京スタイル」に対する働きかけです。

当時、東京スタイルは業績に比して莫大な余剰資金を抱えていた一方で、その資金を不動産投資に回そうとしていました。

村上ファンドは「本業以外にお金を使うくらいなら、株主に還元すべきではないか」として、大量の特別配当や自社株買いを提案。これまでの日本企業の慣行からすると考えられないほど過激な要求ともいえる内容でした。

株主総会では村上ファンドの提案こそ否決されましたが、企業側も配当や自社株買いに動かざるを得ず、結果として株主還元の大幅強化が実現。

外部からの声をもとに会社の方向性が変わりうることを世に知らしめた、象徴的な事件となりました。

日本放送への関与とその後のインパクト

もうひとつ有名なのが、日本放送(ニッポン放送)をめぐる攻防です。ニッポン放送はフジテレビ株を大量に保有するという、いわゆる親子上場の歪んだ構造にありました。

村上ファンドはニッポン放送の経営に対して株主視点から改革を提案しようと動きますが、その過程でライブドア(堀江貴文氏)とのやり取りが絡み、結果的に「インサイダー取引」を疑われる要因にもなりました。

最終的に村上世彰氏が逮捕・起訴され、ファンドは解散せざるを得ない事態に陥ります。

この一連の出来事は「物言う株主は危険か?」という声を世間に広めるきっかけにもなりました。

一方で、それまで株主が発言権を持たないことが多かった日本の経営環境に「会社は誰のものなのか?」を突きつけた功績も大きく、今に至る株主重視の流れに影響を与えたことは間違いありません。

村上ファンドが残したもの

村上ファンドは逮捕劇という形で幕を下ろすものの、「物言う株主」という概念を広く認知させ、日本企業の閉鎖的な経営風土に一石を投じた点は歴史的意義が大きいといえます。

村上氏本人は後に金融教育活動やチャリティー活動を行うなど新たな道を歩み始めており、当時の衝撃的な手法だけでなく、「株主価値を高めることで企業も良くなる」という考え方を浸透させた先駆者として今も評価されています。

現代アクティビストの活躍:ブラッククローバー・リミテッドと坂本俊吾氏

新時代のアクティビストの特徴

村上ファンドが表舞台を去ったあと、海外からのアクティビストファンドが日本企業への投資を進めたり、日本国内でも若手投資家が新たなファンドを立ち上げたりする動きが見られるようになりました。

かつては「敵対的買収」などが注目されがちでしたが、最近のアクティビストはむしろ企業との協調を重視するケースが増えています。

単に株を買い進めて経営陣を排除するのではなく、建設的な対話を行うことで会社側と協力し、企業価値の向上を図るというスタンスです。

坂本俊吾氏が率いるブラッククローバー・リミテッド

こうした新世代アクティビストの象徴的存在として注目を集めているのが、坂本俊吾氏が率いるブラッククローバー・リミテッドです。

2012年に設立され、バリュー株への集中投資を行いつつ、必要に応じて株主提案や経営対話を積極的に進めるというスタイルを特徴としています。

坂本俊吾氏は1987年生まれで東京大学卒業後、外資系証券を経て独立。海外拠点を複数持ち、グローバルな観点で日本企業の価値を見直すという姿勢を掲げています。

村上ファンドにも通じるアクティビスト手法を使いつつ、より中長期的な視点を重視している点が強みとされ、投資コミュニティの間では「村上ファンドの後継」と評する声も見られます。

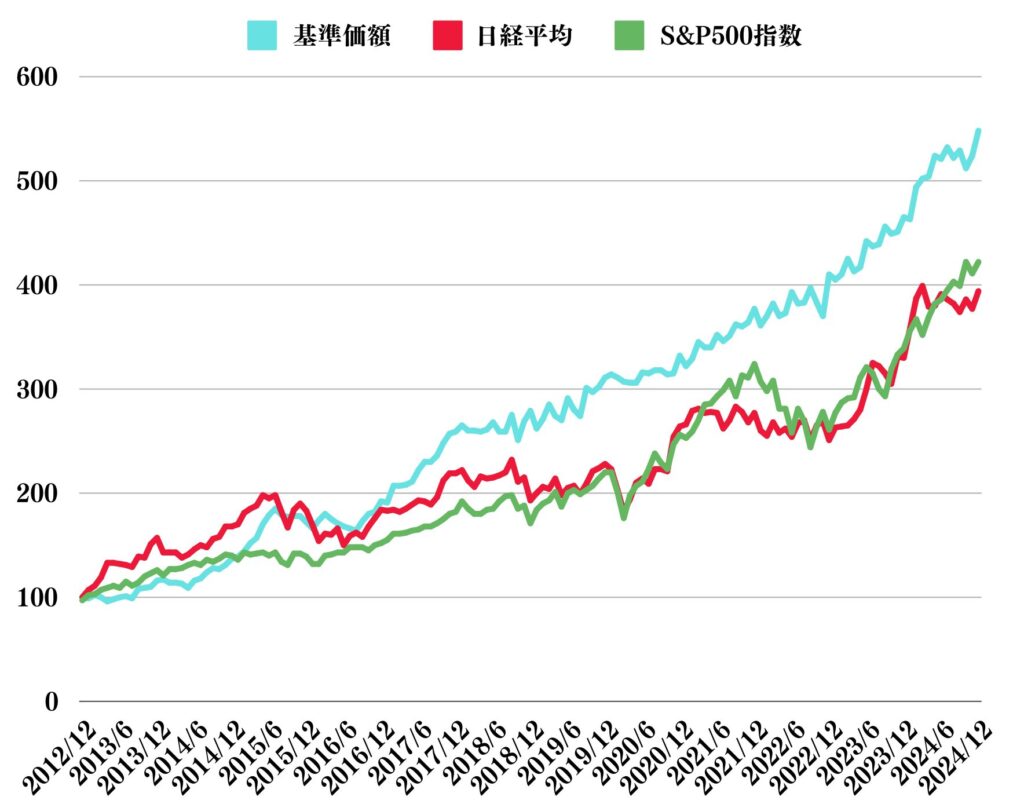

実際、以下の通りブラッククローバーは株式市場の煽りを受けることなく安定して高いリターンを実現して投資家に報いています。

Screenshot

実例:新家工業への提案

ブラッククローバーが行った投資先の中でも大きく注目されたのが、新家工業(しんかこうぎょう)への働きかけです。

新家工業は鉄鋼関連の中堅企業で、長らくPBR(株価純資産倍率)1倍割れが続き、資本効率が低いと評価されていました。そこでブラッククローバーは同社株を5%以上取得し、大株主としての立場から配当の増額や自社株買いなど株主還元策の改善を提案。

結果的に配当を大幅に引き上げるだけでなく、大規模な自社株買いにも踏み切らせることに成功しました。

このアクションによって新家工業の株価は大きく上昇。東京証券取引所からも「ガバナンス強化に向けて前向きに取り組んでいる」と評価されるなど、アクティビストが企業の価値を顕在化させた成功例として名前が知られています。

このように、ブラッククローバーは従来の経営と衝突するのではなく、建設的なアドバイスによって企業を変えていく手法を得意としています。

村上ファンドの後継として見る声

メディアや投資家の間では、坂本氏を「新世代の物言う株主」と称する意見が多く、「村上ファンドの精神を継いでいる」という見方も少なくありません。

村上世彰氏が「会社は株主のもの」という主張のもとに大企業にも果敢に提案を繰り返したのに対し、坂本氏は中堅企業へ粘り強く働きかけるというスタイルがやや異なるものの、根本的には同じく「企業価値向上を通じた株主利益の最大化」を目指しています。

また、海外在住という立ち位置を活かしてグローバル資金を呼び込み、国内の割安企業を掘り起こすという戦略も斬新です。

どちらかといえば極端な敵対策を取るのではなく、いわば「作り手」として企業とのコラボレーションを目指す点が、現代版アクティビストの典型例ともいえます。

物言う株主は本当に「うざい」のか? 誤解と実像

なぜ「うざい」と思われるのか

一部で「物言う株主 うざい」という意見が聞かれるのは、過去に短期的な利益のみを追求し、企業を解体するような手法が報道されたことが大きいでしょう。

いわゆるハゲタカファンドと呼ばれる投資手法は日本経済にセンセーショナルな話題を提供し、「外資系ファンド=会社を食いつぶす存在」という固定観念を生んだ背景があります。

また、日本の伝統的な経営文化では、株主よりも従業員や取引先との長期関係を重視してきた歴史があるため、積極的に経営へ口を出す株主の行動を「横槍」あるいは「迷惑行為」と捉える企業関係者がまだいるのも事実です。

建設的な対話がもたらすポジティブな影響

しかし昨今は、企業側も株主の声を取り入れ、むしろ業績改善や資本効率の向上につなげたいという意欲を示すケースが増えています。

アクティビスト側も一方的な経営者バッシングだけでなく、ESG(環境・社会・ガバナンス)を重視した提案や、内部留保を活用した成長投資策など、多角的なアプローチを行うようになりました。

こうした「建設的アクティビスト」が増えることで、業績が停滞していた企業の潜在能力が引き出され、株価が伸びる例も少なくありません。

さらに、株主還元策の充実が一般の個人投資家にまで恩恵をもたらすメリットも見逃せないでしょう。すなわち、短期的にはうるさく見える存在であっても、長期的には企業の価値を高め、市場全体を活性化するポジティブな役割を果たす場合も多いのです。

まとめ:物言う株主と企業の将来

「物言う株主」は一見、経営者にとって厄介な存在として映るかもしれませんが、株主側からすれば会社をより良い方向へ導くためのチェック役でもあります。

日本の株式市場がグローバル化するなかで、資本効率やガバナンスを軽視していては投資家からの支持を得られなくなる時代です。

村上ファンドの活動やブラッククローバー・リミテッドの躍進が示すように、物言う株主は確かに経営に強く干渉しますが、その結果として企業価値が向上し、結果的に従業員や取引先を含むステークホルダー全体に利益が及ぶ場合も少なくありません。

今後も「物言う株主 村上」というキーワードが語られ続けるように、村上氏がもたらした衝撃とその遺産は消え去ることなく、次世代アクティビストへ脈々と受け継がれていくでしょう。

日本企業や市場において「物言う株主 デメリット」「物言う株主 メリット」という両面の議論は続きますが、大切なのは企業と株主が建設的に協働し、長い目で双方がウィンウィンの関係を築くことです。一部では「物言う株主 うざい」といった声もあり、それなりの批判や誤解があるのも事実です。しかし、本来は企業に活力と改革のきっかけを与えるポジティブな存在になり得ます。

投資家としては、アクティビストの提案内容をしっかりと分析し、どのようなビジョンで企業を良くしようとしているのかを見極める力が試されるともいえます。