「オリエントマネジメント」は筆者が2021年後半から大きく資産を伸ばしていく上で期待しているヘッジファンドです。

オリエントマネジメントは新興国投資に実績のある腕利きのファンドマネージャーが2020年代は中国株の時代が間違いなくくると確信して立ち上げたヘッジファンドです。

過去、狙いを定めて投資を行った中東国ファンドでは現地通貨建で以下のように素晴らしい成績を残しています。

新興国ファンドのリターン

- 3年で+886%

- 年率換算+114%

そのファンドマネージャーがこれからは中国だと本腰を入れて2021年後半から投資を開始しています。

なぜ、今から中国株の時代がくるのかという点については以下の記事で詳しくお伝えしていますので参考にしてください。

運用開始は2021年の6月からなのですが、2021年後半に中国政府がアリババなどのIT企業を締め付けたこともあり中国株に厳しい環境となりました。

しかし、オリエントマネジメントは卓越した銘柄選択術で基準価格を5.8%引き上げることに成功しています。(年率換算すると25%以上)

更に2022年には世界的な株安の煽りを受けて上海総合指数が20%以上下落する中で6%のリターンを獲得しています。(アクティブリターンは約30%)

上海総合指数とオリエントマネジメント

2022年末からゼロコロナ政策が緩和され中国が金融緩和を開始したことで底打ちし、ベースを形成し2024年についに株価は反発を始めました。

逆風の中でもリターンをだしてくれたオリエントマネジメントなので、

追い風となった時にどのようなリターンを出してくれるか非常に楽しみにしています。

本日はオリエントマネジメントから届いた運用レポートを元にどのような銘柄に投資を行い利益をだしているのかという点について事例を通じてお伝えしていきたいと思います。

Contents

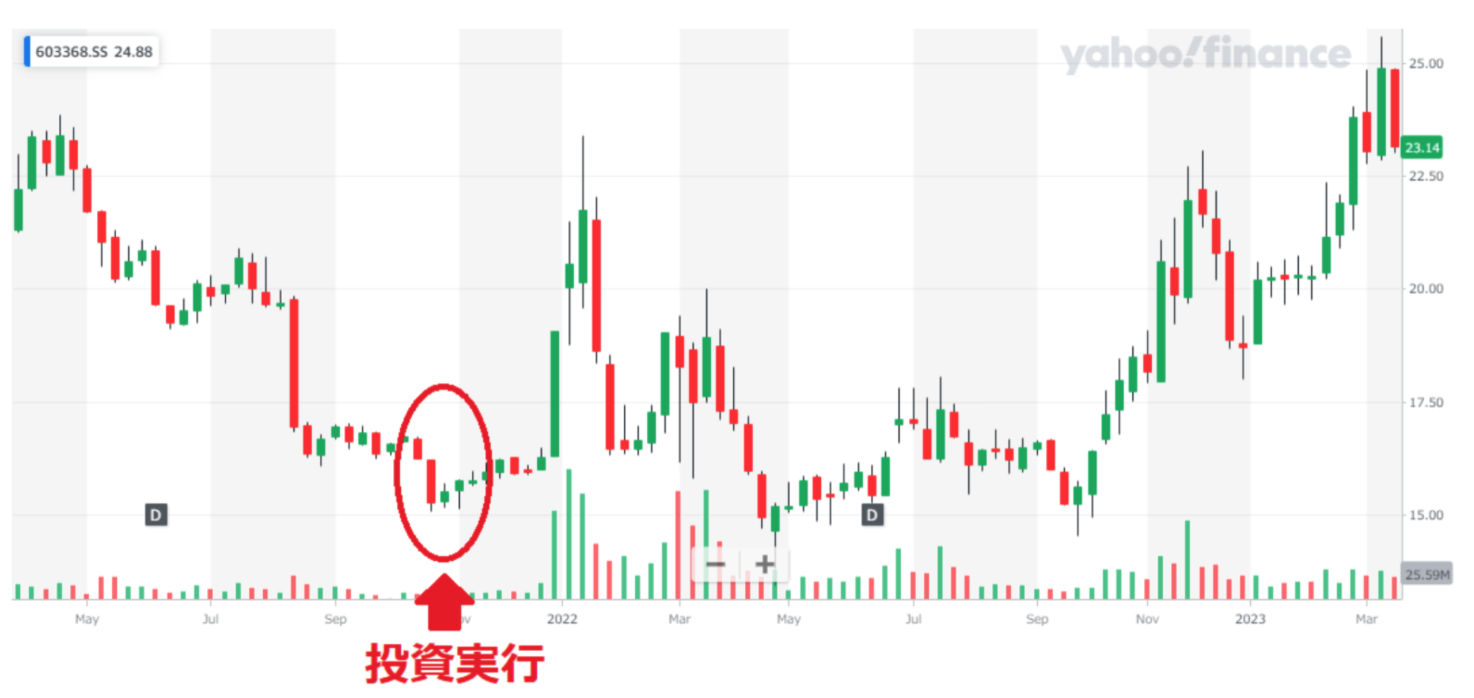

投資銘柄①:広西柳州医薬 (上海A 603368)

広西柳州医薬は広西チワン族自治区を営業地盤とする中堅医薬品販売会社です。

病院や薬局、小売店向けの卸売が主力 事業で売上の 8割は卸売。全額出資子会社の「柳州桂中大薬房連鎖」を通じて医薬小売事業も行っています。

外国人が購入しやすい香港市場には上場していないため、上海市場を通じてオリエントマネジメントは購入しています。

投資をした時点での状況は以下の通りとなります。

| 投資時点の株式価値分析 | |

| 時価総額 | 57億元(約1,026億円) |

| PER | 9.5倍 |

| PBR | 1.1倍 |

| 配当利回り | 3.8% |

| 成長率 | 約20% |

| 1株あたり企業価値 | CNY29.77 |

| 実際の株価 | CNY16.18 |

見ていただけるとわかるとおり成長率がそれなりに高いにも関わらずPERは10倍を切る安さになっています。

更に、オリエントマネジメントがバランスシートと事業価値から算出した1株あたり企業価値と実際の株価を比べてみましょう。

- 1株当たり企業価値:CNY29.77

- 実際の株価:CNY16.18

- 見込める株価上昇率:+84%

1株当たり企業価値が大きく実際の株価を上回っており、バリュー株投資を実践していることが読み取れます。

そして、+84%もの株価上昇をも見込める銘柄となっています。では、実際に投資した後どうなったか見てみましょう。

投資を行ってから株価は急騰し、その後下落しています。

しかし、きちんと割安な価格で投資を開始しているため、下がったとしても投資実行した価格のレンジが底となり大きな含み損は抱えていません。

これがバリュー投資の良いところですね。その後きちんと株価は上昇し大きな含み益を出しています。

まだまだ上がる余地があるのでこれからが楽しみですね!

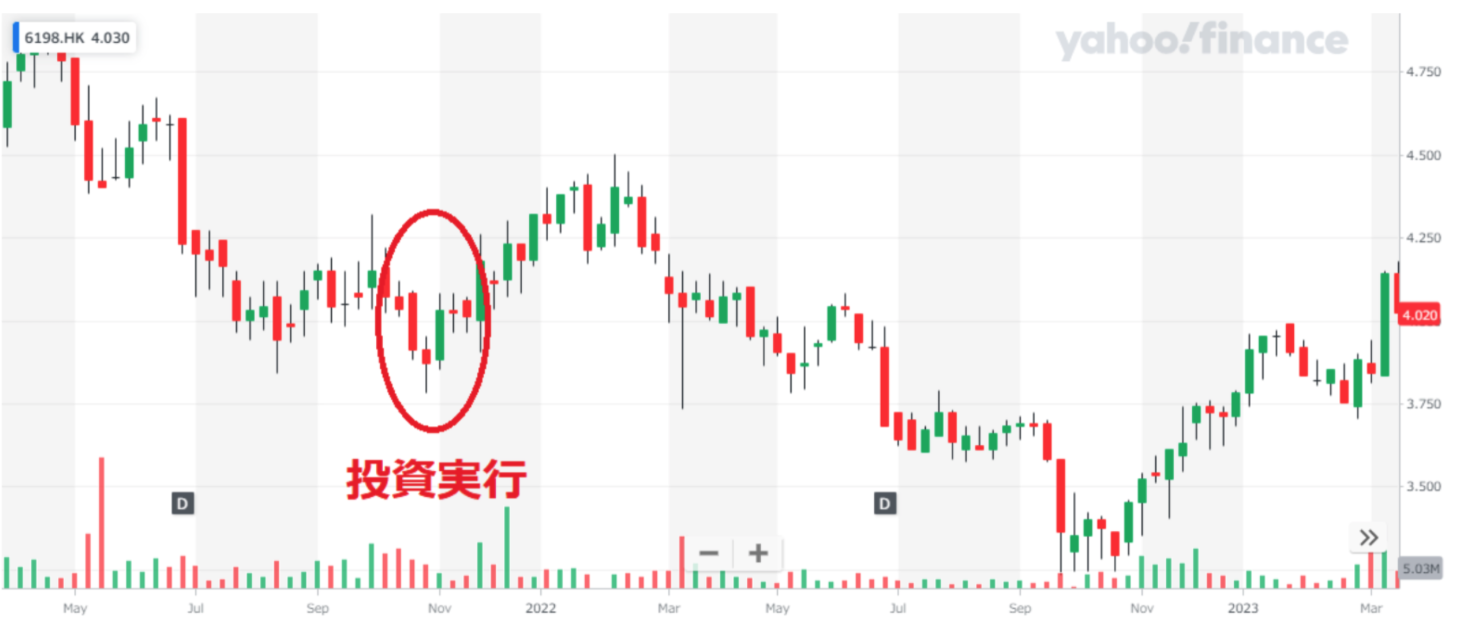

投資銘柄②:青島港国際 (上海A601298 香港6198)

世界第6位、中国で第5位の世界最大級の港湾である山東省青島港のターミナルを管理しています。

荷役や倉庫業務を中心に物流サービスなどを提供している会社です。

売上は2017年の10,146百万元(1,824億円)から 2020年の13,219百万元(2,377億円)と右肩上がりで年率9.2%という高い成長を続けています。

有利子負債も少なく財務状況がよいことも期待できる点です。

買い付け当初から上海A株と香港H株に約1.7倍の価格差があったことからH株に投資をしているそうです。(詳細後述)

| 投資時点の株式価値分析 | |

| 時価総額(上海A市場) | 577億元(1兆388億円) |

| 時価総額(香港市場) | 414億香港ドル(6,075億円) |

| 株価(上海A市場) | CNY7.49 |

| 株価(香港市場) | HKD 4.38 (=CNY 5.37) |

| AH価格差 | 171% |

| PER(H株) | 6.0倍 |

| PBR(H株) | 0.8倍 |

| 配当利回り(H株) | 7.9% |

成長企業であるにも関わらずPERが6倍と異常なレベルの安さに放置されています。また配当利回りも7.9%と超高配当銘柄ですね。

投資実行後にやや株価が下がった期間もありましたが、割安な価格で投資をスタートできているので長期で見れば株価は回復していきます。

きちんと株価が戻ってることが分かりますね。

オリエントマネジメントは割安な銘柄をみつけだして、安いうちに仕込む能力に非常に長けていますね。

これだけ割安な価格で投資できればリスクを抑えながら大きなリターンを期待することができます。

オリエントマネジメントでの投資が気になる方はぜひ公式ページも確認してみて下さい。

コラム:AH格差とは?

さきほどの青島港国際ででてきたAH価格差について補足していたきたいと思います。

中国企業は中国の本土市場の上海A株市場と香港市場(H株)に重複上場しているケースが多くあります。

どちらも同一の株主の権利を持つにも関わらず株価に乖離が生じている場合が多々あります。このA株とH株の価格の比率のことをAH価格差といいます。

例えばある銘柄がA株市場で120で取引されているのに、香港H株市場で100で取引されている場合はAH価格差は120ポイントとなります。

(A株120÷香港H株100)×100で算出。

同じ価値なのに価格が違う。つまりAH価格差によって外国人投資家にとって極めて魅力的な投資機会が存在します。

そして現在H株が安く、A株が大きい状態が顕著になっています。

つまり平均してA株はH株より45%高い価格で取引されているということですね。

この価格乖離は是正される方向に基本的には働くので重複上場している場合は、魅力的なH株を仕込むことをオリエントマネジメントは実行しています。

A株でも、そもそも安い水準なのでH株の中には信じられない程、激安の銘柄がごろごろ転がっている状態となっています。

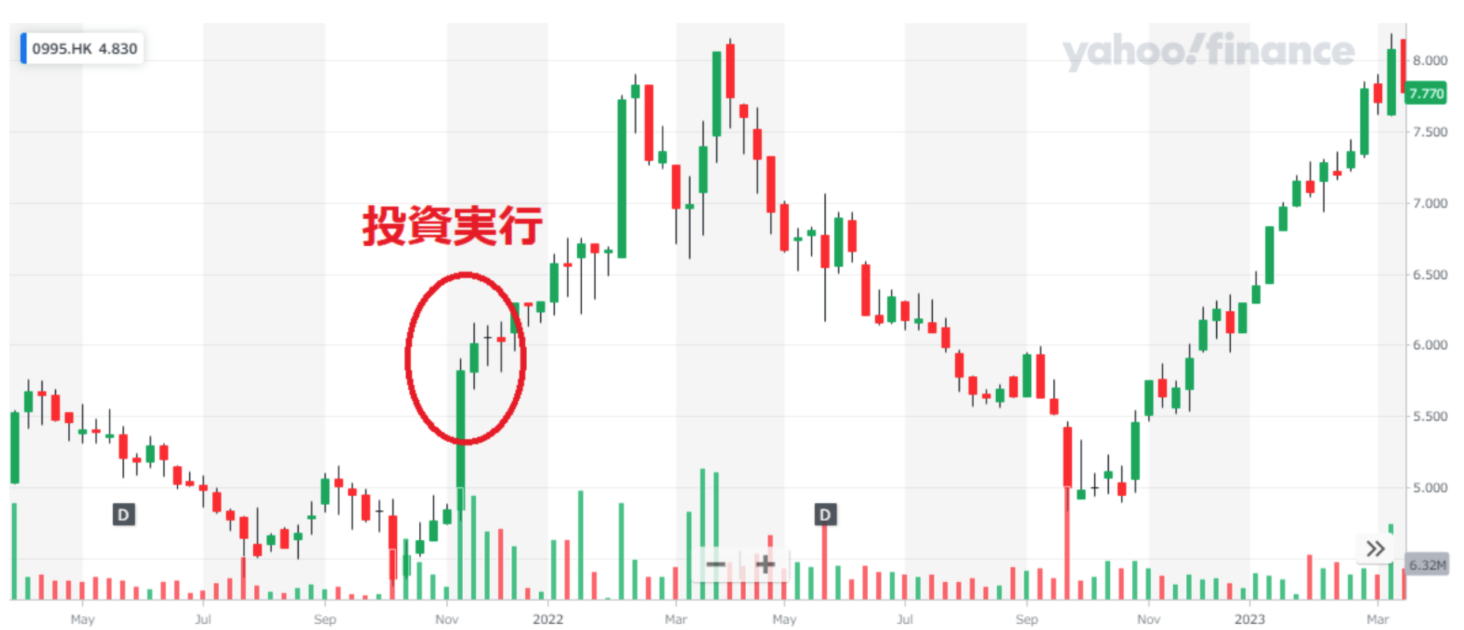

投資銘柄③:安徽高速道路(上海A600012、香港0995 )

安徽省で有料道路の開発・運営を手掛け、8本の 高速道路557kmを保有。合計3825kmを管理している企業です。

合肥市と南京市を結ぶ合寧高速が最大の収益源。株式の過半数を中国政府系法人が保有する政府系企業。

2020年の売上は2,633百万元(473億円)、営業利益が1,206百万元(379億円)であり利益率が約50%と非常に収益性が高いのも特徴です。

現金5,229百万元 (940億円)と時価総額の半分程度を保有し好財務なのも魅力的な点です。

A株とH株に約1.4倍の価格差があったことからオリエントマネジメントは投資を実行しています。

| 投資時点の株式価値分析 | |

| 時価総額(上海A市場) | 141億人民元(2,550億円) |

| 時価総額(香港市場) | 127億香港ドル(1,875億円) |

| 株価(上海A市場) | CNY8.92 |

| 株価(香港市場) | HKD 6.56 (=CNY 8.04) |

| AH価格差 | 136% |

| PER(H株) | 8.3倍 |

| PBR(H株) | 0.8倍 |

| 配当利回り(H株) | 4.5% |

高利益率で成長著しい銘柄がPER8倍台、PBRで1倍を切っているなんて異常な水準ですよね。

オリエントマネジメントが投資してから既に30%以上の上昇を実現しています。

オリエントマネジメントの投資手法の総括

オリエントマネジメントはバイドゥやアリババやテンセントのような流行りの銘柄に飛びつくことはしません。

しっかりと企業価値を分析した上で、更に顕著に割安であるかどうかを丁寧に吟味した上で底に近いレベルで銘柄を仕込んでいき収益機会を捉えています。

他の中国の投資信託は日本にいるファンドマネージャーが投資を行っているので残念ながら知名度の高い大型銘柄ばかりに投資を行い中国株市場が下落する局面で被弾しています。

しかし、オリエントマネジメントは香港やシンガポールを拠点として情報収拾を行い、また中小型株まで含めて銘柄を精査しているので本当に魅力的な銘柄を厳選できているといえるでしょう。

2023年から金融緩和に加えてゼロコロナ政策の緩和が進められています。

これから始まる急騰相場に最高のファンドで波乗りしていくために筆者はオリエントマネジメントに資金を預けています。

以下の公式ページから問い合わせを行うことで直接話を聞くこともできますので、より深く検討してみることをおすすめします。