村上ファンドやライブドアの堀江社長が「物言う株主」として世間を賑わしてから15年以上の時間が経過しました。

物言う株主とは...株主の立場から経営戦略に注文をつけたり、増配や自社株買いなどの利益還元を求めたりする投資家のことです。他の株主に比べてアクティブな動きが目立つので「物言う株主」を「アクティビスト」、彼ら・彼女らの行動を「アクティビズム」ともいいます。

当時は金儲け主義のヒールとして世間から叩かれました。しかし、世界の金融市場では彼らの行動こそが正しい行動だったのです。

日本で働いていると社長や役員が会社を私物化している事例をよく見かけます。しかし、本質的に株式会社の所有者は株主なのです。

つまり、大株主が経営陣に対して要望を出すのはいたって普通のことなのです。

本来、株主であれば、自分が保有している企業の価値をあげるよう経営者に働きかけるべきなのです。

ヘッジファンドにも同じような手法を用いるファンドが存在しています。

大株主となって経営陣に対して株価を引き上げるための策を提言して実施させる戦略を取っています。

このようなファンドをアクティビストファンドといいます。今回はそんな日本のヘッジファンドでアクティビストファンドとして名を馳せているストラテジックキャピタルとBMキャピタルを比較していきたいと思います。

Contents

ストラテジックキャピタルとBMキャピタルの会社概要

ストラテジックキャピタルの会社概要は以下となります。

| 社名 | 株式会社ストラテジックキャピタル Strategic Capital, Inc. |

| 所在地 | 〒150-0011 東京都渋谷区東3-14-15 MOビル6F |

| 設立 | 2012年9月 |

| 資本金 | 99,000,000円 |

| 役員 | 代表取締役 丸木 強 取締役 加藤 楠 |

| 事業内容 | 投資運用業 投資助言業 |

BMキャピタルの概要は以下となります。

| 名称 | ビーエムキャピタル合同会社 |

| 英名 | BM CAPITAL LLC |

| 所在地 | 〒106-0032 東京都港区六本木7-18-1 |

| 電話番号 | 03-3403-2508 |

| 事業目的 | 金融商品取引法に基づく有価証券及びデリバティブ取引 |

| 各種事業への投資 | |

| 有価証券の自己募集 | |

| 経営コンサルティング業務 |

BMキャピタルについては以下でお伝えしています。

ストラテジックキャピタルとBMキャピタルの評判

ストラテジックキャピタルの評判:

京阪神ビル、ストラテジックキャピタルのTOBに反対の意見表明 https://t.co/eSnHo4WPKNpic.twitter.com/xzAFeiIb9y

— ロイター ビジネス (@ReutersJapanBiz) November 19, 2020

ストラテジックキャピタルが日経に全面広告を出稿しておられる

(画像は蝶理に対するいつもの見解) pic.twitter.com/ZTvcJyqDdB— かもねぎ (@kamonegi_kabu) July 11, 2019

本日一時期S高つけた浅沼組。昨日引け後、これから3年間配当性向50%→70%目標へ上げた。今日の終値で利回り6.5%。1997年来最高値更新。ストラテジックキャピタルが11月8日付に11.42%まで保有増したのがきっかけだわな。

— じろ🌞 (@26ooo) November 19, 2021

市場を驚かすパフォーマンスが目立つように思います。

ファンドマネージャーの比較

では次にファンドマネージャーの比較を行なっていきたいと思います。

ストラテジックキャピタルのファンドマネージャーは丸木強氏

ストラテジックキャピタルのファンドマネージャーは丸木強氏です。

東京大学卒業後、野村證券に入社。資金調達、大型企業のIPO、米国企業の日本の上場子会社に対するTOBなどのM&A関連の業務に従事。

英語表記「Takeover Bid」の略で「株式公開買い付け」のこと。企業の買収手段のひとつで、買収対象企業の株式買い付け期間や取得価格、取得株数などの条件を公開して不特定の投資家から株式を買い集める方法。

1999年に村上ファンドの前身となるMACアセットマネジメントの創業メンバーとなりアクティビストファンドの運用に携わる。

2012年にストラテジックキャピタルを創業しています。経歴的には申し分ないですね。

企業間交渉に圧倒的強みがあるように感じられます。

BMキャピタルのファンドマネージャーもエリート街道を突き進む

BMキャピタルのファンドマネージャーも東京大学卒で外資系金融会社であるバークレイズに在籍していました。

在籍中にはデリバティブ商品の開発など、理系出身ならではの高度な専門性の伴う業務に従事していたそうです。

丸木氏は法学部出身なので同じ東大でも理系と文系の違いはありますね。

BMキャピタルもストラテジックキャピタルと同じく2012年から運用を開始しているアクティビストファンドとしてほぼ同じキャリアですね。

運用手法の比較

では運用手法の比較を行っていきましょう。

両者とも大株主となって経営陣に株価を引き上げる施策を要求する戦略を取っています。アクティビストは主に以下の要求を経営陣に要求します。

- 売上アップに資する施策

- 経費の削減に資する施策

- 株価を直接引き上げる資本政策

- コーポレートガバナンス関連

1つ目と2つ目は単純に利益を上昇させるための提案ですね。3つ目は増配や自社株買などの株主還元を要求する施策です。4つ目は株価上昇の効果は直接的には薄いので省きます。

両ファンドとも1つ目から3つ目の提案を行っています。以下は極東貿易に対するストラテジックキャピタルの提案内容です。

資本市場を軽視し株主価値を毀損し続ける取締役会

極東貿易の取締役会の構成は、プロパー、大株主及び取引先であるIHI出身者、弁護士、会計士等で、弊社と極東貿易の取締役とのこれまでの対話を踏まえると、極東貿易の取締役には資本コストの考えをはじめとした資本市場に関する知見及び株主の視点を反映する意識が不足していると考えられます。

そこで、極東貿易の取締役会に資本コストの考えを浸透させ、株主価値の向上のための施策を推進するため、弊社の代表者の丸木を極東貿易の取締役会に参画させていただくことを提案します。なお、弊社は極東貿易株式を約17%保有しており、主要株主に該当することから、丸木を東京証券取引所に届出を要する独立社外取締役ではなく非常勤の社外取締役候補者として提案します。

資本政策が不十分だから取締役としてファンドマネージャーを入れてくれという内容ですね。

2つ目は以下です。コーポレートガバナンスの観点から情報の開示を要求する内容となっています。

割安な状態で放置されている株価のバリュエーション

極東貿易の資本効率性は資本コストを大きく下回る水準であり、結果として極端に低い株価のバリュエーションとなっています。極東貿易の経営陣の資本コストに対する意識を高め、株主との対話の実効性強化を促進することにより、現状の低い株価のバリュエーションを改善させるため、資本コストの数値とその計算根拠を開示することを提案します。

3つ目も資本政策の観点から保有する目的のない有価証券を売却するよう要請しています。

保有目的・区分が不明瞭な株式を保有し株主価値を軽視する経営

資本効率性を高め、上場株式の時価変動による決算への影響を排除するため、そのような保有株式の早期売却を提案します。そして、その売却代金を株主価値向上のために活用していただくことに期待いたします。

しかし、結果的に全て残念ながら否決されています。

極東貿易(8093)が23日に開いた株主総会で、国内投資ファンドのストラテジックキャピタル(東京・渋谷)による株主提案3議案が全て否決されたことがわかった。会社側が提案した取締役選任などの3議案は賛成多数で可決した。極東貿易が日経QUICKニュースの取材に応じた。

ストラテジックが株主提案した議案は、ストラテジック代表である丸木強氏の極東貿易の取締役選任、資本コストの開示に関する定款変更、保有する株式の売却に関する定款変更の3つだった。極東貿易によると株主総会は10時59分に終了した。

参照:日本経済新聞社

BMキャピタルも同様の提案を行っており、実施させている案件も数多く存在します。

以下で投資事例について取り上げていますので参考にしていただければと思います。

→ 有名アクティビストファンド「BMキャピタル」の過去組み入れ銘柄「上原成商事」を紹介!理論に基づくネットネット株投資と物言う株主戦略の組み合わせ事例を解説。

→ BMキャピタルの直近の組み入れ銘柄「常磐開発」を紹介!事例を通じて投資戦略を理解しよう。

アクティビストファンドとしては同じなのですが、両者には決定的な違いがあります。

BMキャピタルはアクティビスト戦略をバリュー株投資と組み合わせている点です。

BMキャピタルは基本戦略として本格的なバリュー株戦略を取っておりバリュー株投資の欠点を補完するためにアクティビスト戦略を実施しています。

そのため、次の項目でお伝えする通り下落耐性高く運用ができているのです。

運用手法については以下で詳しくお伝えしていますので参考にしていただければと思います。

運用実績の比較

では肝心の運用実績について比較していきましょう。

ストラテジックキャピタルのリターンを推測

ストラテジックキャピタルは私募ファンドなので成績については非公開となっています。ただ保有銘柄については開示していますので、そこからリターンを推測することは可能です。

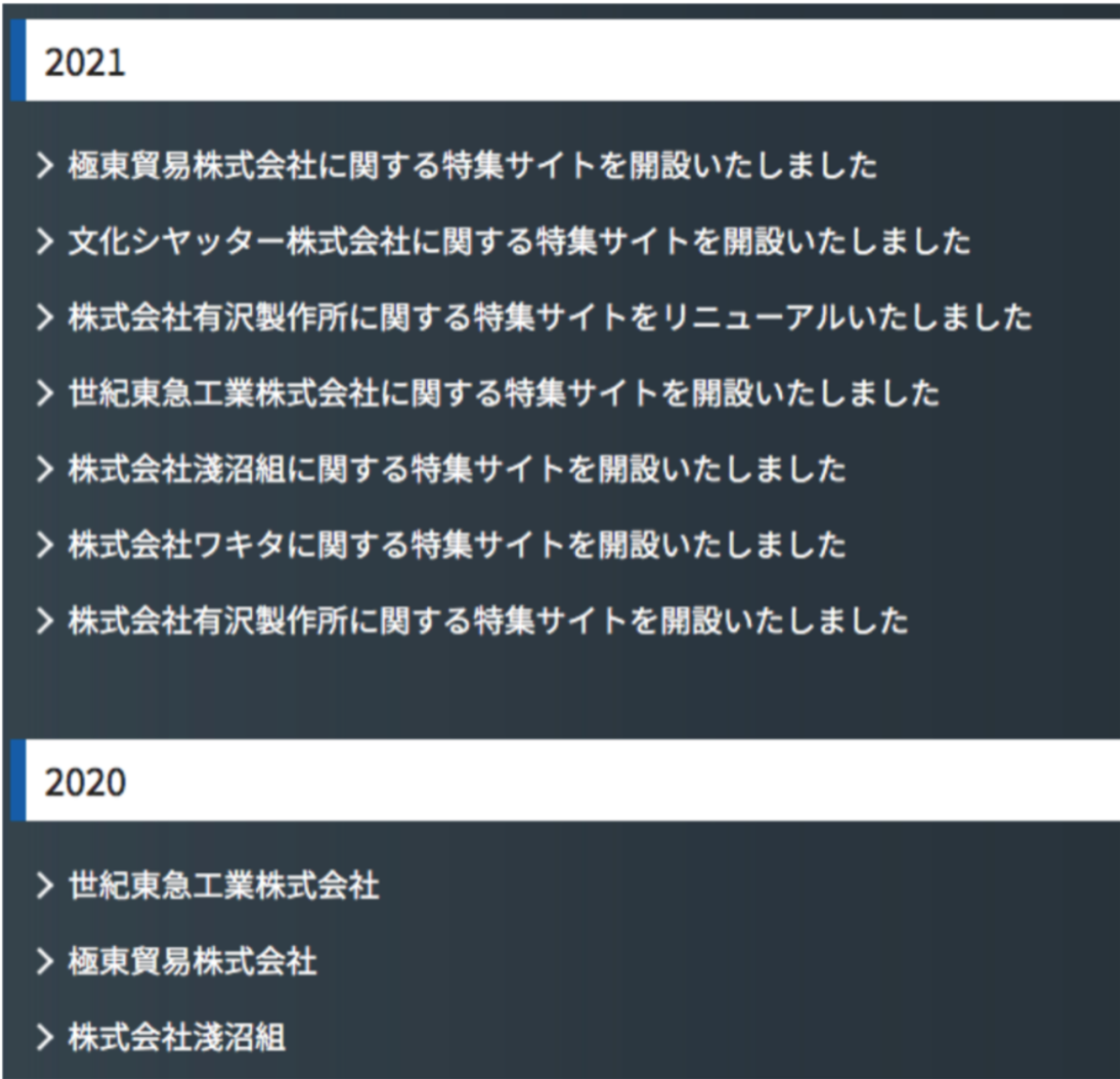

以下はストラテジックキャピタルが保有していた又は保有している銘柄です。

ストラテジックキャピタルの投資銘柄

ではそれぞれの銘柄のリターンについて見てみましょう。

| 銘柄 | 2019年末 | 2020年末 | 2021年末 |

| 世紀東急工業 2020から |

910円 | 838円 | 812円 |

| 極東貿易 2020から |

2178円 | 1343円 | 2576円 |

| 淺沼組 2020から |

4745円 | 3980円 | 5500円 |

| 文化シヤッター 2021から |

- | 10,000円 | 10,082円 |

| 有沢製作所 2021から |

- | 960円 | 987円 |

| 株式会社ワキタ 2021から |

- | 1055円 | 1051円 |

大きく下落はしていませんが、ほとんどリターンが出てないのではないかという株価推移ですね。

BMキャピタルの安定したリターン

BMキャピタルも私募ファンドなのでリターンは公表されていません。しかし、筆者は投資しているので毎四半期のリターンを目の当たりにしています。

全世界株式指数の過去20年の平均リターンが4%であることを考えると十分満足できる水準ですね。7年間投資をすれば資産が2倍になることが見込まれます。

また、特筆すべきなのは下落耐性の強さです。BMキャピタルは綿密なバリュー株投資を行っているので下落耐性が高く過去10年間で下落していません。

安全に資産運用を行いたいという方にうってつけのパフォーマンスですね。

まとめ

ストラテジックキャピタルとBMキャピタルの比較は以下となります。

| ストラテジックキャピタル | BMキャピタル | |

| ファンド マネージャー |

東大卒野村證券出身 | 東大卒英投資銀行・バークレイズ出身 |

| 運用手法 | アクティビスト戦略 | バリュー株 + アクティビスト戦略 |

| 運用リターン | リターンは低いことが想定 | 年率10%程度で安定 過去10年下落した年はなし |