資産運用を行う目的は資産を増加させたいからだと思います。

では、どれくらいのペースで資産を成長させるのが良いのでしょうか?

2%や3%では遅々として資産形成が進みません。

かといって、年率20%を超えてくると詐欺かハイリスク投資の可能性が高くなります。

長年の資産運用の経験で筆者が目指し、また実現できているのが年率10%という水準です。

年率10%と聞くと地味に思われる方も多いかと思いますが、複利で積み重ねることで非常に大きな資産を形成することが可能となります。

本日は年率10%のリターンを継続する威力と、現実的な投資先についてお伝えしていきたいと思います。

Contents

年利10%が現実的な理由とは?難易度は決して高くない!

年利10%と聞いて簡単だと思う方もいらっしゃると思います。

そのような方は主に以下の2パターンです。

- 個別株投資の歴がなくて実績を積み重ねている熟練トレーダー

- 投資初心者で甘く見ている

ある程度投資をしたことがある方なら分かると思うのですが、継続して平均年率10%を出すのは決して高い簡単なことではありません。

ただ、しっかりとした投資対象を選ぶのであれば、決して難しいわけではありません。

理由は株式市場の平均年率リターンは8%-9%だからです。

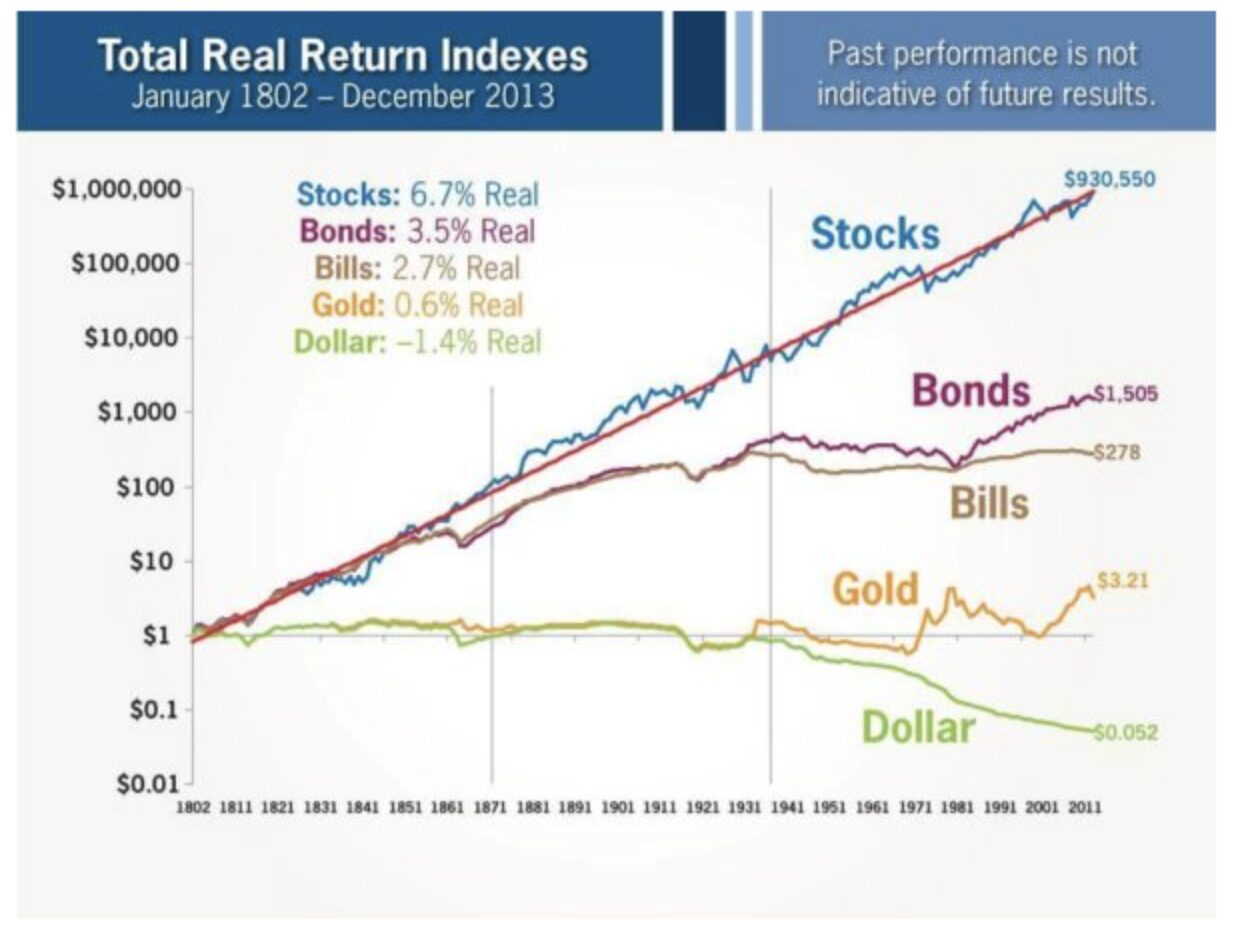

200年以上の歴史を誇る米国の株式市場の長期リターンです。

金 債券 株式 株式投資の未来 過去推移

Stocksというのが株式なのですが200年平均リターンは6.7%となっています。

しかし上記はインフレを調整した後の実質リターンです。インフレ率が2%と仮定すると名目リターンは8%-9%という水準になります。

平均名目リターンが8%-9%ということを考えると、年率10%というハードルは特段高くないこともご理解いただけるかと思います。

因みに、投資の神様といわれるウォーレンバフェットの年率リターンも20%です。

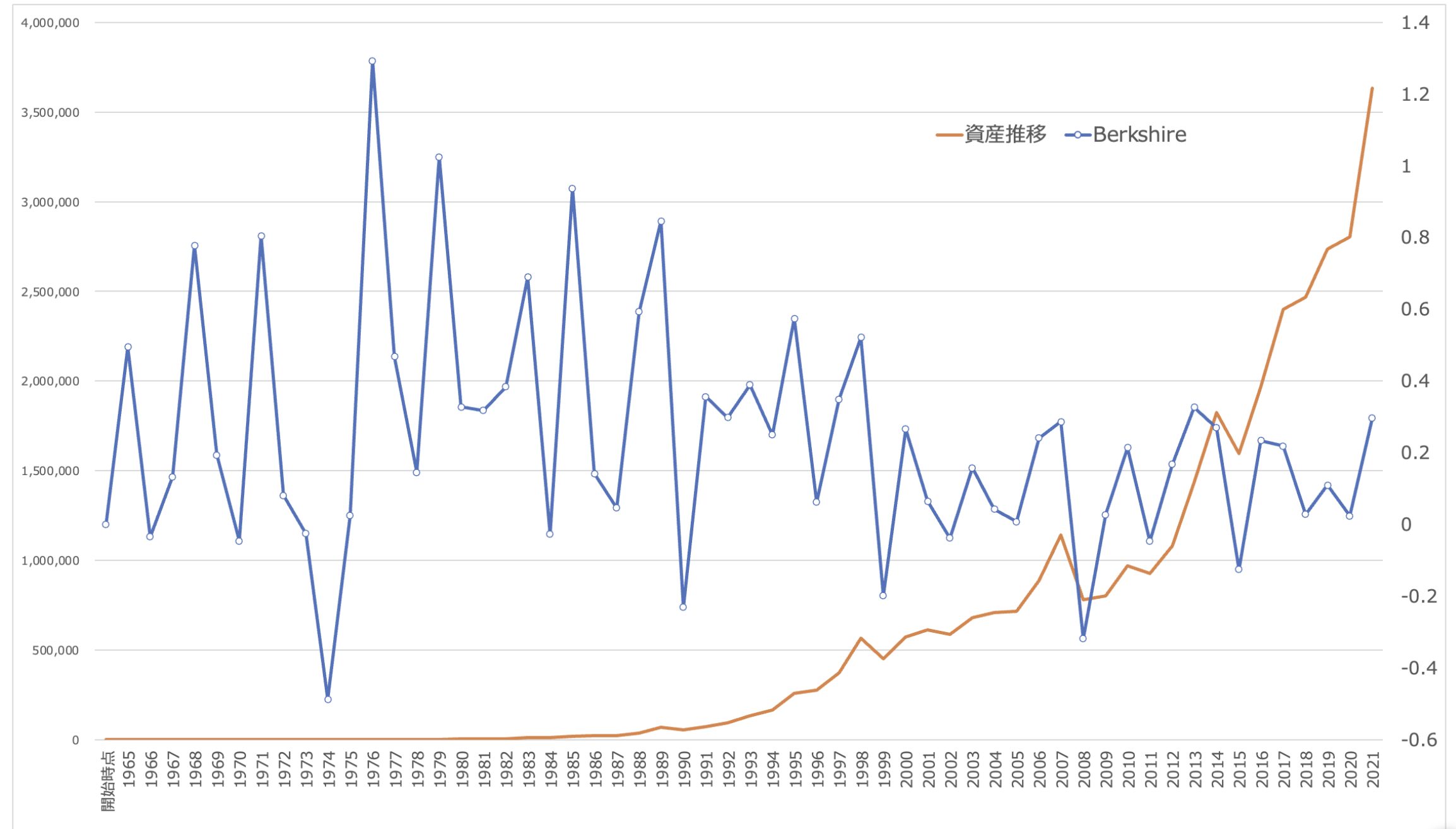

1965年に100万円投資した場合の資産の推移と運用利回りをプロットしたものが以下となります。

100万円をバークシャーハサウェイの利回りで運用した場合の資産推移

| Berkshire | 資産推移 | |

| 開始時点 | - | 100 |

| 1965 | 49.50% | 149.5 |

| 1966 | -3.40% | 144 |

| 1967 | 13.30% | 164 |

| 1968 | 77.80% | 291 |

| 1969 | 19.40% | 347 |

| 1970 | -4.60% | 331 |

| 1971 | 80.50% | 598 |

| 1972 | 8.10% | 647 |

| 1973 | -2.50% | 630 |

| 1974 | -48.70% | 323 |

| 1975 | 2.50% | 331 |

| 1976 | 129.30% | 760 |

| 1977 | 46.80% | 1,116 |

| 1978 | 14.50% | 1,278 |

| 1979 | 102.50% | 2,587 |

| 1980 | 32.80% | 3,436 |

| 1981 | 31.80% | 4,529 |

| 1982 | 38.40% | 6,267 |

| 1983 | 69.00% | 10,592 |

| 1984 | -2.70% | 10,306 |

| 1985 | 93.70% | 19,963 |

| 1986 | 14.20% | 22,797 |

| 1987 | 4.60% | 23,846 |

| 1988 | 59.30% | 37,987 |

| 1989 | 84.60% | 70,124 |

| 1990 | -23.10% | 53,925 |

| 1991 | 35.60% | 73,123 |

| 1992 | 29.80% | 94,913 |

| 1993 | 38.90% | 131,834 |

| 1994 | 25.00% | 164,793 |

| 1995 | 57.40% | 259,384 |

| 1996 | 6.20% | 275,466 |

| 1997 | 34.90% | 371,604 |

| 1998 | 52.20% | 565,581 |

| 1999 | -19.90% | 453,030 |

| 2000 | 26.60% | 573,537 |

| 2001 | 6.50% | 610,816 |

| 2002 | -3.80% | 587,605 |

| 2003 | 15.80% | 680,447 |

| 2004 | 4.30% | 709,706 |

| 2005 | 0.80% | 715,384 |

| 2006 | 24.10% | 887,791 |

| 2007 | 28.70% | 1,142,588 |

| 2008 | -31.80% | 779,245 |

| 2009 | 2.70% | 800,284 |

| 2010 | 21.40% | 971,545 |

| 2011 | -4.70% | 925,883 |

| 2012 | 16.80% | 1,081,431 |

| 2013 | 32.70% | 1,435,059 |

| 2014 | 27.00% | 1,822,525 |

| 2015 | -12.50% | 1,594,709 |

| 2016 | 23.40% | 1,967,871 |

| 2017 | 21.90% | 2,398,835 |

| 2018 | 2.80% | 2,466,002 |

| 2019 | 11.00% | 2,737,262 |

| 2020 | 2.40% | 2,802,957 |

| 2021 | 29.60% | 3,632,632 |

100万円が約50年で360億円になっています。平均年率20%を50年運用すれば破壊的な資産が形成できることがわかります。

年利10%を継続することで形成できる資産

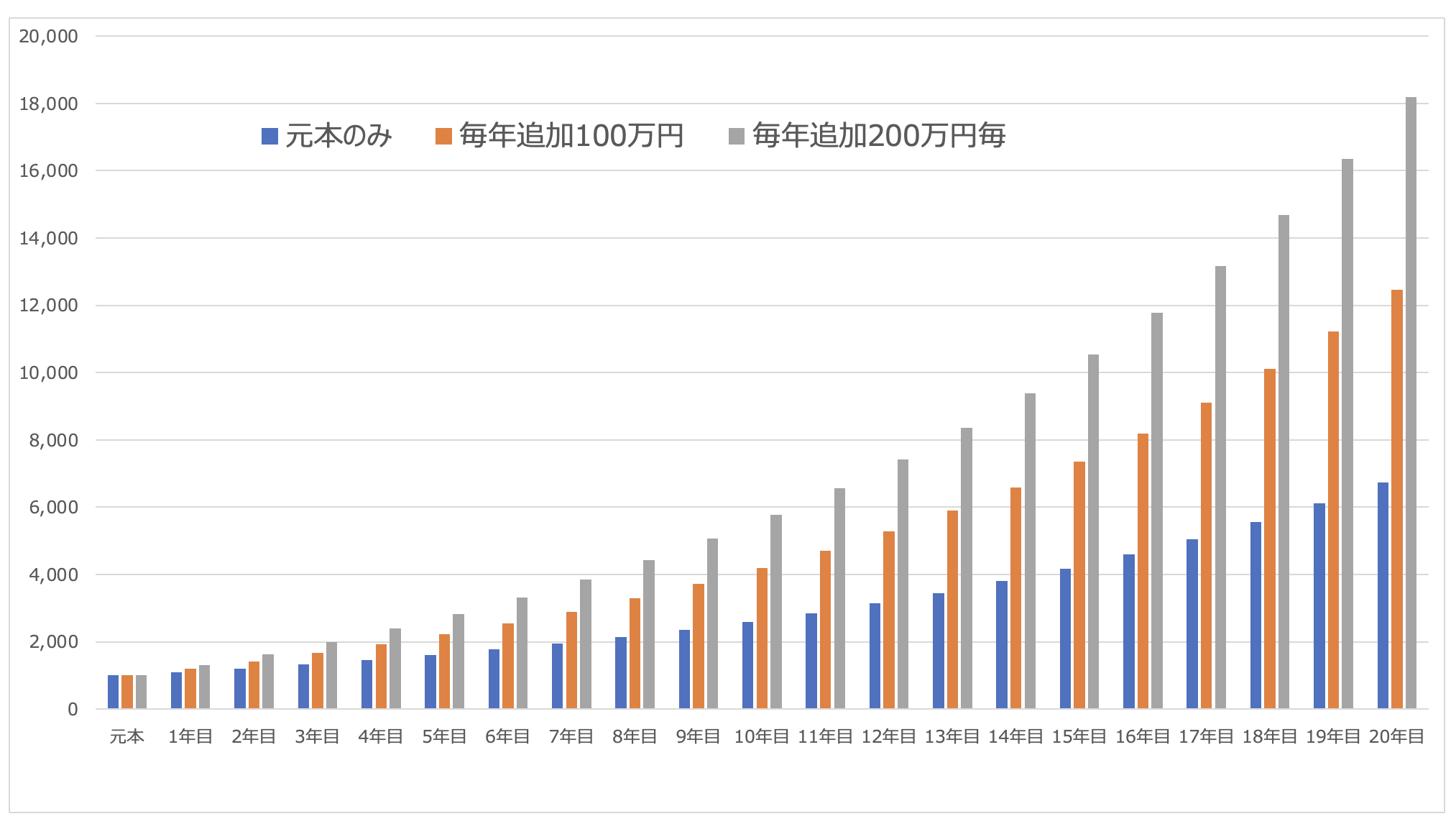

では、年率10%で運用することの威力についてもお伝えしていきたいと思います。

以下の3つのケースでみていきたいと思います。

3パターン

- 元本1000万円

- 元本1000万円に毎年100万円投資

- 元本1000万円に毎年200万円投資

以下が各ケースの資産の推移です。

100万円ずつ投資をすれば18年目で、200万円ずつ投資をすれば15年目で1億円に到達してます。夢がありますね。

1000万円を10%で複利運用した場合の資産の推移

| 元本のみ | 毎年追加100万円 | 毎年追加200万円毎 | |

| 元本 | 1,000 | 1,000 | 1,000 |

| 1年目 | 1,100 | 1,200 | 1,300 |

| 2年目 | 1,210 | 1,420 | 1,630 |

| 3年目 | 1,331 | 1,662 | 1,993 |

| 4年目 | 1,464 | 1,928 | 2,392 |

| 5年目 | 1,611 | 2,221 | 2,832 |

| 6年目 | 1,772 | 2,543 | 3,315 |

| 7年目 | 1,949 | 2,897 | 3,846 |

| 8年目 | 2,144 | 3,287 | 4,431 |

| 9年目 | 2,358 | 3,716 | 5,074 |

| 10年目 | 2,594 | 4,187 | 5,781 |

| 11年目 | 2,853 | 4,706 | 6,559 |

| 12年目 | 3,138 | 5,277 | 7,415 |

| 13年目 | 3,452 | 5,905 | 8,357 |

| 14年目 | 3,797 | 6,595 | 9,392 |

| 15年目 | 4,177 | 7,354 | 10,532 |

| 16年目 | 4,595 | 8,190 | 11,785 |

| 17年目 | 5,054 | 9,109 | 13,163 |

| 18年目 | 5,560 | 10,120 | 14,680 |

| 19年目 | 6,116 | 11,232 | 16,348 |

| 20年目 | 6,727 | 12,455 | 18,182 |

複利の力を実感しますね。コツコツと積み上げていけば高みを目指せることがよく分かります。

リスクとリターンの関係を考えよう

年率10%を目指せる投資先でもリスクが高い投資先は慎重に考える必要があります。

投資におけるリスクといのは価格変動リスクのことを指します。リスクが大きいほど価格が変動する確率が高いということですね。

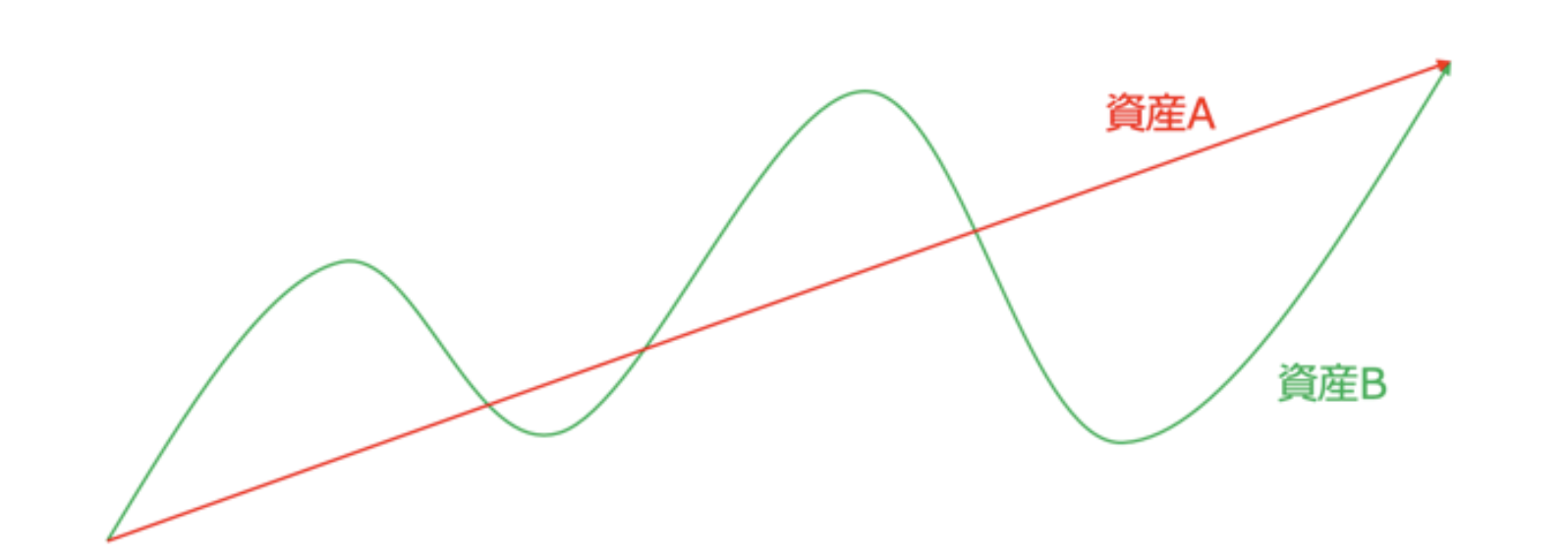

わかりやすくお伝えすると、以下の資産Aと資産Bの場合、最終リターンは同じですが資産Bの方がリスクが高い金融資産ということになります。

リスクが高い金融資産とは?

資産Aの方が安心して持てますよね。この値動きの幅を統計的に表現したものが標準偏差となります。

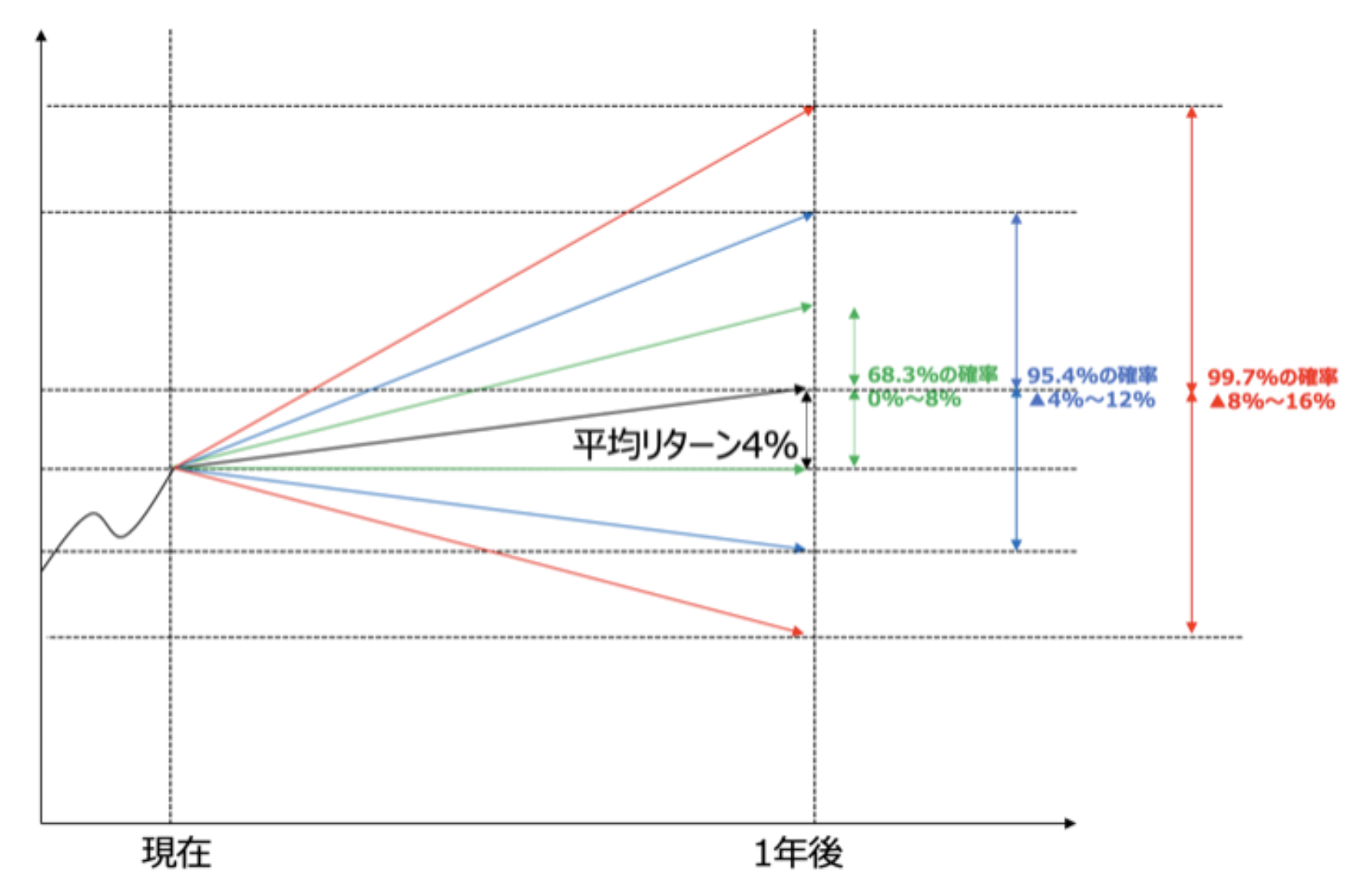

標準偏差は平均から何%の確率で、どれだけずれるかということを表現できます。

例えば平均リターン4%で、リスク4%の場合の1年後のリターンは確率毎に以下となります。

平均4%でリスク4%の場合の考えられる値動き

68.3%の確率でリターンは以下の範囲に収まる

0%(=4%-4%) ~ 8%(=4%+4%)

95.4%の確率でリターンは以下の範囲に収まる

▲4%(=4%-4%×2) ~ 12%(=4%+4%×2)

99.7%の確率でリターンは以下の範囲に収まる

▲8%(=4%-4%×3) ~ 16%(=4%+4%×3)

では実際の株式のリターンはどうなるでしょうか?

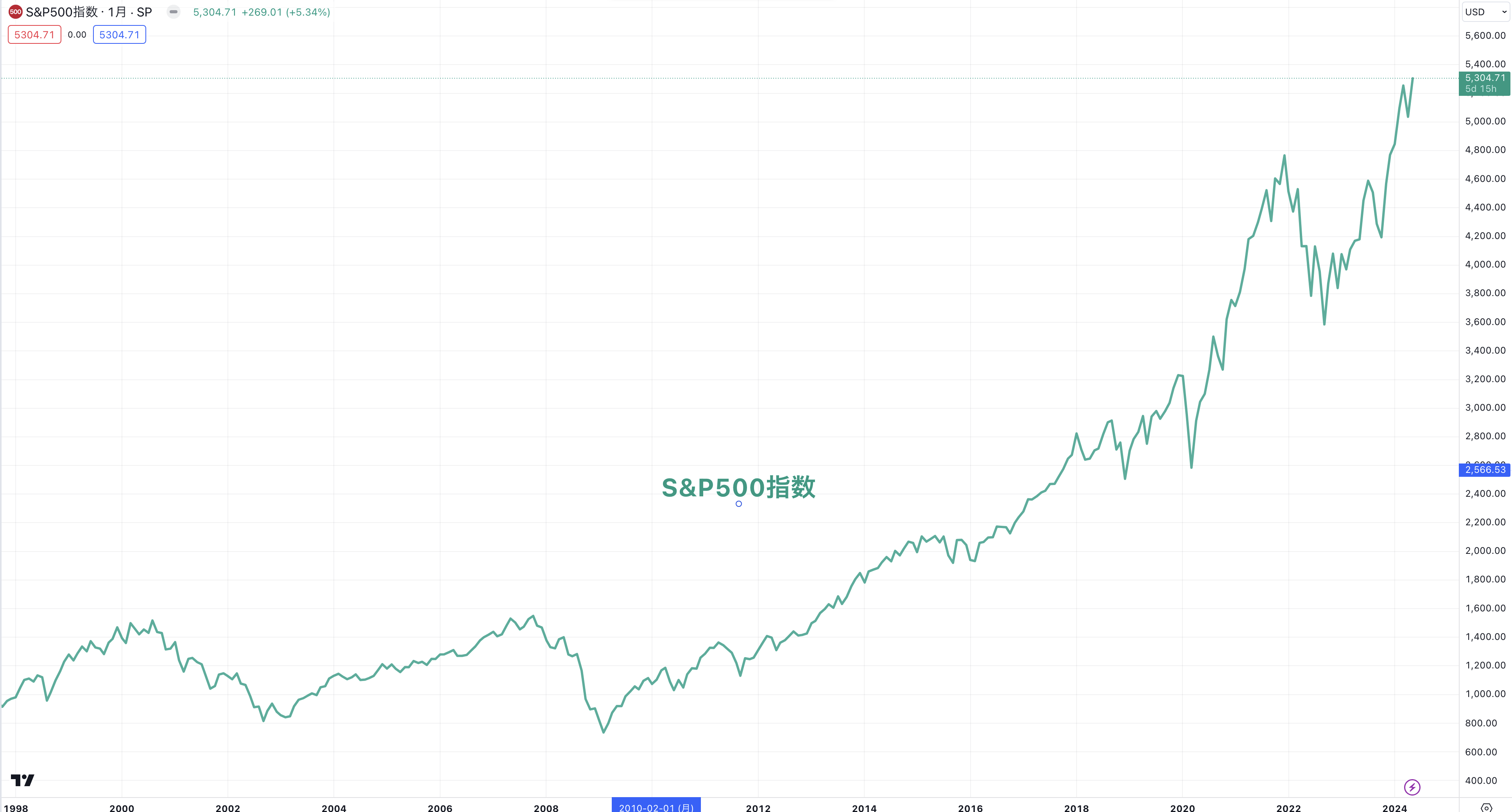

以下は1998年からの米国株式全体のチャートです。

1998年からの米国株のチャート

| リターン | 8.00% |

| 標準偏差 | 16.00% |

68.3%の確率でリターンは以下の範囲に収まる

▲8%(=8%-16%) ~ 24%(=8%+16%)

95.4%の確率でリターンは以下の範囲に収まる

▲28%(=8%-16%×2) ~ 40%(=8%+16%×2)

99.7%の確率でリターンは以下の範囲に収まる

▲44%(=8%-16%×3) ~ 56%(=8%+16%×3)

結構、インデックス投資は大きな下落を想定しなければいけないことがご理解いただけたかと思います。

年利10%が狙える投資先とは?

では現実的な年利10%が狙える投資先についてみていきたいと思います。

インデックス投信は投資する時期が重要

まず、先ほどから例に出しているインデックス投信は魅力的なのかを検証していきたいと思います。

インデックス投資は超長期のリターンは8%-9%ですが、あくまで超長期で区切った場合のリターンです。

先ほどの図を見ていただければ分かる通り1998年からのチャートでも好調な時期と不調な時期がくっきりしています。

あくまで超長期の平均リターンが7%ということを理解する必要があります。わかりやすく図にすると以下となります。

インデックスは平均7%のリターン

上記のチャートのリズムを見ていただければ分かる通り、直近の上げすぎの副作用が2022年から現れ始めています。

株式市場は時にやりすぎます。超長期平均から大幅に乖離した20%-30%のリターンを叩き出すことが数年続くこともあります。

しかし、これらの加熱した分はどこかで自浄作用的に浄化されます。2000年のITバブル崩壊から2008年のリーマンショックを経験した2000年代がまさに調整期間でした。

そして、2022年から再び長期の調整期間が始まろうとしています。

ファンダメンタル的にも終わりのないインフレ地獄に対応するため中央銀行FRBは手綱を緩める気配がなく厳しい展開が続くものと考えています。

今からインデックス投資をするのは時期が悪く年率10%は見込みにくい期間であると覚悟する必要があるでしょう。

アクティブ投信はインデックス投信よりも劣後

インデックスに対してプラスのリターンを求めるアクティブ型の投資信託については以下の通り全ての分類でインデックスをしたまわているので論外ですね。

| 分類 | 5年累積リターン平均 | ファンド数 |

| 全ファンド(パッシブ) | 22.60% | 450 |

| 全ファンド(アクティブ) | 9.70% | 3029 |

| 国内株式 (パッシブ) | 40.0% | 131 |

| 国内株式(アクティブ) | 30.9% | 526 |

| 先進国株式(パッシブ) | 37.0% | 63 |

| 先進国株式(アクティブ) | 12.0% | 415 |

| 新興国株式(パッシブ) | 15.2% | 22 |

| 新興国株式(アクティブ) | 12.8% | 220 |

| グローバル株式(パッシブ) | 32.6% | 2 |

| グローバル株式(アクティブ) | 8.2% | 34 |

アクティブファンドとインデックスファンドの違いについては以下で詳しくお伝えしています。

→ アクティブ型とパッシブ型(=インデックス型)の投資信託の違いとは?どちらのファンドがおすすめか徹底比較。

リスクが低く安定して10%のリターンが狙える第3の選択肢

ここまで話しを展開してきて最も重要なのは安定して年利10%を積み重ねることだという点についてはご理解いただけたかと思います。

この観点で、インデックスファンドはリスクが大きいですし、アクティブファンドはリターン自体が物足りません。

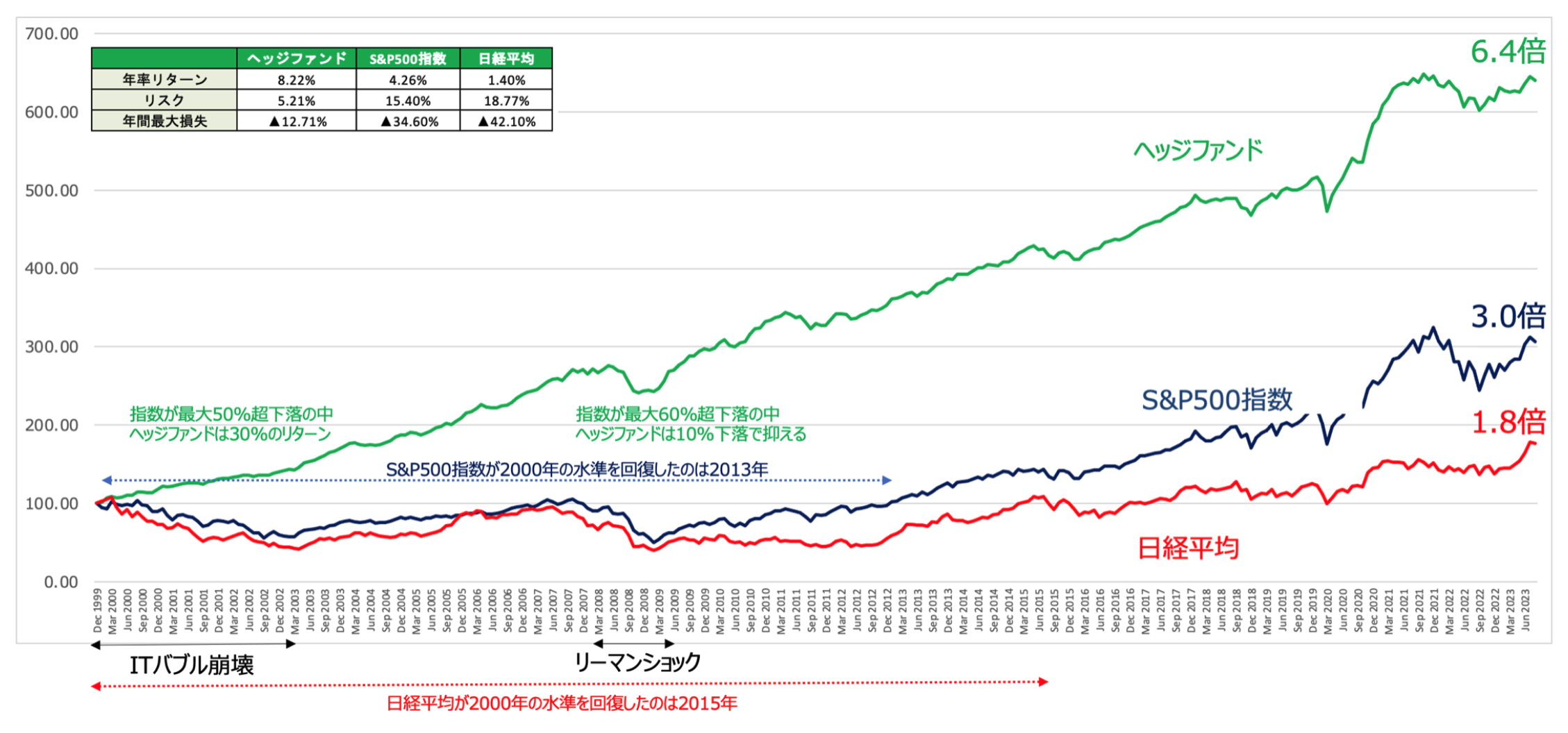

そこで第3の選択肢として筆者も実際に投資している選択肢としてヘッジファンドがあります。

ヘッジファンドは名前の通り市場の暴落局面をヘッジしながら安定して株式市場よりも高いリターンを出し続けています。

以下をご覧いただければ分かる通り、リターンはヘッジファンドの方が高くリスクは3分の2に抑えられています。

ヘッジファンドは暴落局面を回避しながら安定して高いリターンを叩き出している

非常に優秀な選択肢であることがご理解いただけるかと思います。

以下ではまさに上記のように安定したリターンをあげながら、暴落を回避しつづけているファンドを中心にお伝えしていますのでご覧ください。

まとめ

今回のポイントをまとめると以下となります。

チェックリスト

- 年利10%は簡単ではないが決して不可能ではない

- 追加投資をしながら運用することで1000万円から1億円に育てることも十分可能

- インデックス投資はリスクが高く今後厳しい可能性がある

- リスクをおさえ高いリターンをだしているヘッジファンド という選択肢も検討しよう