「7000万円...8000万円の貯金」

聞いただけでドキッとしますよね。この金額、一部の人にとっては懸命な労働の成果、または意外な遺産の結果かもしれません。

でも、どんなに到達した経緯があれ、これはただの通過点に過ぎません。

この額を手にしてると、多くの人は「もう老後の心配はないかな」と思ってしまうものです。

しかし、投資に詳しい人なら、ここで満足しないでしょう。特に若い世代には、これがセミリタイアやリタイアに向けたスタートラインになるのです。

筆者自身も、7000万円超えたあたりから1億円までは、思ったよりもあっという間でした。

資産とは、上手く運用すれば複利の力で3段飛ばししているかのように増えていきます。

今日は、次のステップである「1億円」を目指す皆さんに、筆者の経験をもとにして以下の点を中心にお伝えしていきます。

ポイント

- 7000万円でセミリタイアや豊かな老後生活は送れるのか?

- 独身であればリタイアは可能か?

- いくらの資金を目指すべきなのか?

- 投資先はどのようなところを選ぶべきなのか?

Contents

- 1 金融資産7000万円〜8000万円の割合とは?

- 2 貯金7000万円〜8000万円でセミリタイアは出来る?

- 3 貯金7000万円〜8000万円あれば独身であればリタイアは可能?55歳で早期退職できる?

- 4 豊かな精神的余裕のある老後生活を送ることは可能なのか?

- 5 コラム:資産7000万円の使い道

- 6 7000万円を安全に運用すると資産増加には途方も無い時間がかかる

- 7 7000万円を米国の株式市場で運用するのも一つの手だが・・・

- 8 今後インデックス投資が危険な2つの理由!状況は2024年に入っても継続。

- 9 7000万円を安全性を高めながら運用する投資先!オルタナティブ投資という選択肢

- 10 市場平均に影響を受けず高い利益が期待できるヘッジファンド

- 11 高い利益が期待できる新興国ファンド

- 12 7000万円で1億円を目指す資産運用のまとめ

金融資産7000万円〜8000万円の割合とは?

まず金融資産7000万円から8000万円ある人の割合がどれくらいなのかみていきましょう。

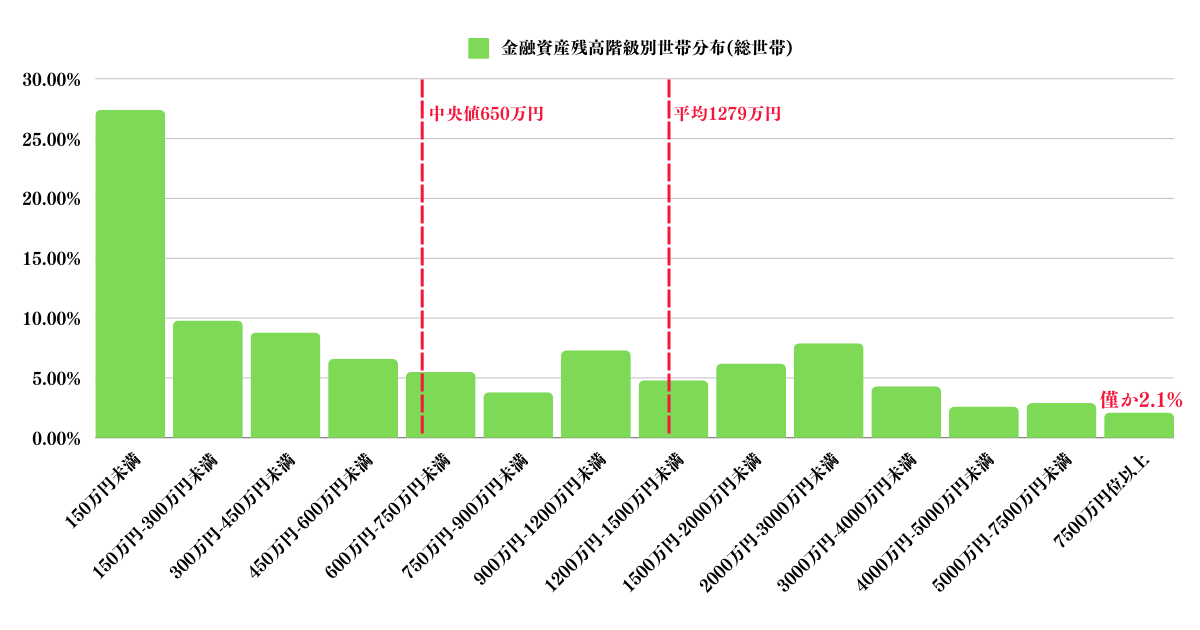

以下は総務省の全国家計構造調査の結果ですが、金融資産が7500万円以上ある方の割合はわずか2.1%となっています。

| 150万円未満 | 27.4% |

| 150万円-300万円未満 | 9.8% |

| 300万円-450万円未満 | 8.8% |

| 450万円-600万円未満 | 6.6% |

| 600万円-750万円未満 | 5.5% |

| 750万円-900万円未満 | 3.8% |

| 900万円-1200万円未満 | 7.3% |

| 1200万円-1500万円未満 | 4.8% |

| 1500万円-2000万円未満 | 6.2% |

| 2000万円-3000万円未満 | 7.9% |

| 3000万円-4000万円未満 | 4.3% |

| 4000万円-5000万円未満 | 2.6% |

| 5000万円-7500万円未満 | 2.9% |

| 7500万円位以上 | 2.1% |

| 平均 | 1279万円 |

| 中央値 | 650万円 |

そして、7000万円以上の資産を保有しているのは退職金も貰える60歳以上に集中しています。

現役世代で7000万円以上の資産を保有している方は1%いるかいないかというレベルだと思います。

貯金7000万円〜8000万円でセミリタイアは出来る?

ではまず、セミリタイアやリタイアは可能なのかという点を見ていきたいと思います。

都会でセミリタイアを考えるのは難しい

まずは都会でセミリタイアが可能かどうかを考えていきましょう。

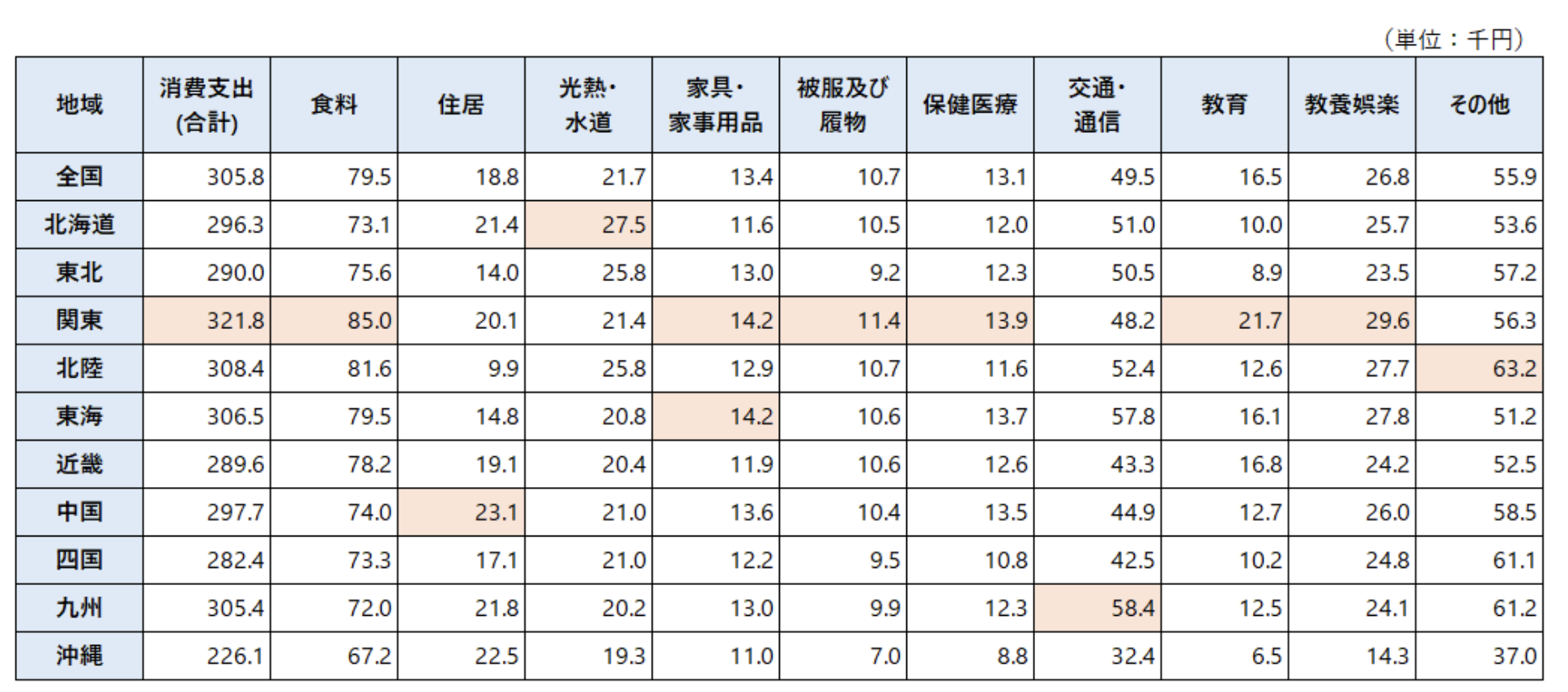

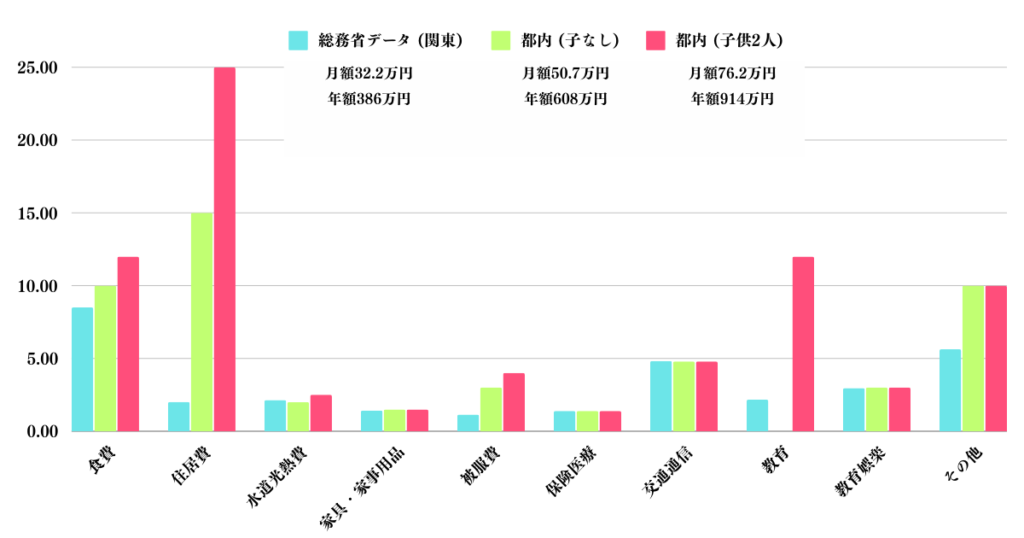

以下は総務省がまとめている勤労世帯の生活費を地域別にまとめたものです。今回は関東で見ていきますが月額で32万1800円となっています。

勤労世帯は基本的には子供もいます。家賃が2万円で教育費は2万1700円という上記の金額は違和感しかないのではないでしょうか?

実態に合わせて生活費を調整したものが以下となります。

| (単位:万円) | 総務省データ (関東) |

ケース1 (子なし) |

ケース2 (子供2人) |

| 食費 | 8.5 | 10.0 | 12 |

| 住居費 | 2.01 | 15.0 | 25 |

| 水道光熱費 | 2.14 | 2.0 | 2.5 |

| 家具・家事用品 | 1.42 | 1.5 | 1.5 |

| 被服費 | 1.14 | 3.0 | 4.0 |

| 保険医療 | 1.39 | 1.4 | 1.4 |

| 交通通信 | 4.82 | 4.8 | 4.8 |

| 教育 | 2.17 | 0 | 12 |

| 教育娯楽 | 2.96 | 3.0 | 3.0 |

| その他 | 5.63 | 10.0 | 10 |

| 生活経費合計 | 32.18 | 50.7 | 76.2 |

| 生活経費年間合計 | 386.16 | 608.4 | 914.4 |

子なしの場合でも月額50万円、年間600万円が必要となります。

東京は家賃も教育費も大きく子供がいると年間900万円は必要となってきます。ですので、皆さん共働きをしているわけです。

たとえ7000万円〜8000万円の資産を保有していたとしても8年から12年で消化してしまいます。

7000万円を平均的な運用利回りである4%で運用した場合の税後の資本所得は224万円、8000万円であっても336万円です。

セミリタイアするためには子供なしの世帯であっても270万円〜380万円が必要になります。なかなか非現実的な数値ですね。

地方であればセミリタイアは可能

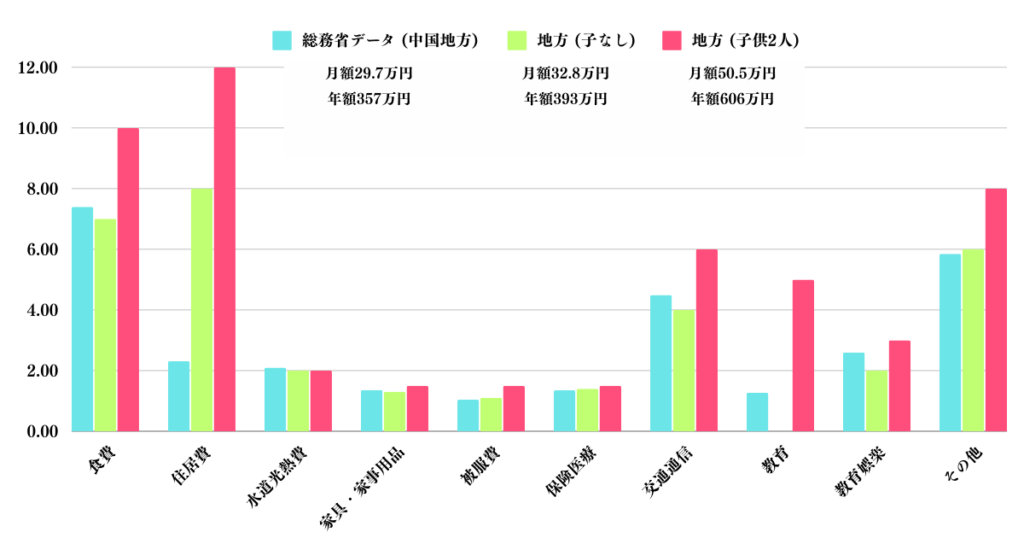

では地方であればどうでしょうか?

| (単位:万円) | 総務省データ (中国) |

ケース1 (子なし) |

ケース2 (子供2人) |

| 食費 | 7.40 | 7.0 | 10.0 |

| 住居費 | 2.31 | 8.0 | 12.0 |

| 水道光熱費 | 2.10 | 2.0 | 2.0 |

| 家具・家事用品 | 1.36 | 1.3 | 1.5 |

| 被服費 | 1.04 | 1.1 | 1.5 |

| 保険医療 | 1.35 | 1.4 | 1.5 |

| 交通通信 | 4.49 | 4.0 | 6.0 |

| 教育 | 1.27 | 0 | 5.0 |

| 教育娯楽 | 2.60 | 2.0 | 3.0 |

| その他 | 5.85 | 6.0 | 8.0 |

| 生活経費合計 | 29.77 | 32.8 | 50.5 |

| 生活経費年間合計 | 357.24 | 393.6 | 606.0 |

子供がいる場合は都会の子無しのケースと同様なのでセミリタイアの難易度は高いです。

しかし、地方で子供がいない夫婦の場合は393万円の生活費で一年間暮らすことができます。

これは地方都市の水準なので、田園地帯の想定であれば更に低く抑えられます。

7000万円を4%で運用した場合の税後所得224万円、8000万円を4%で運用した場合の税後所得256万円と考えるとアルバイトなどで差額を十分埋められます。

地方で子無し世帯という場合に限って資産を取り崩すことなくセミリタイアが見えてきます。

貯金7000万円〜8000万円あれば独身であればリタイアは可能?55歳で早期退職できる?

では独身の場合はどうでしょうか?

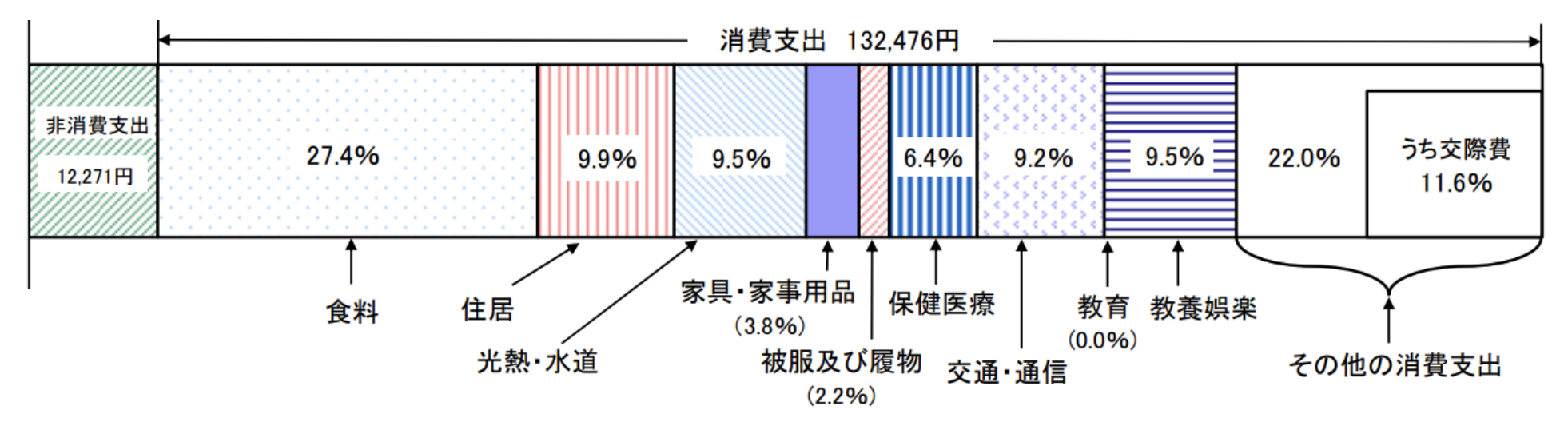

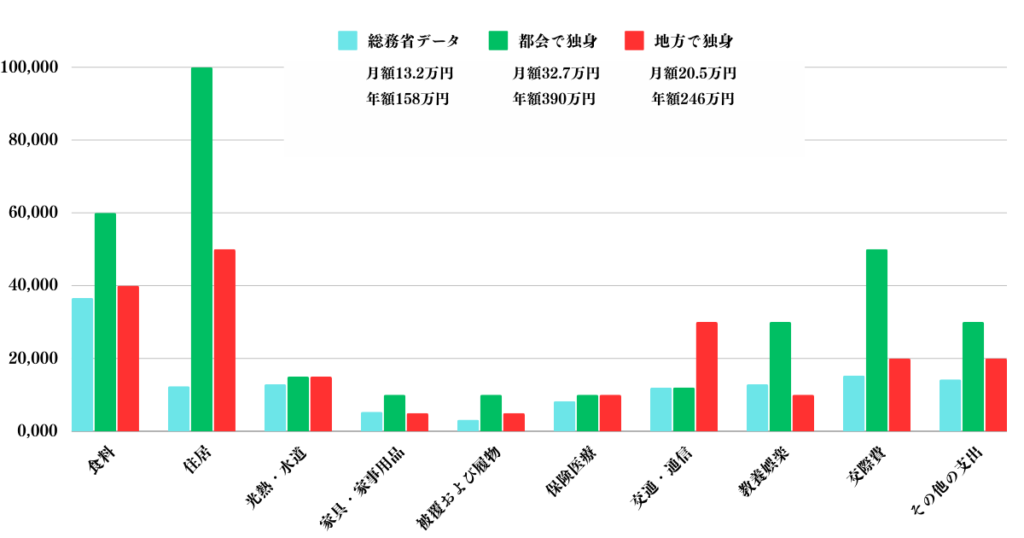

総務省の単身世帯の家計収支から現実的な消費支出を算定していきます。

先ほどまでと同様に都会と地方でケース分けしたものが以下となります。

| 項目 | 総務省データ | 都会 | 地方 |

| 食料 | 36,615 | 60,000 | 40,000 |

| 住居 | 12,383 | 100,000 | 50,000 |

| 光熱・水道 | 12,915 | 15,000 | 15,000 |

| 家具・家事用品 | 5,326 | 10,000 | 5,000 |

| 被覆および履物 | 3,196 | 10,000 | 5,000 |

| 保険医療 | 8,255 | 10,000 | 10,000 |

| 交通・通信 | 11,983 | 12,000 | 30,000 |

| 教養娯楽 | 12,915 | 30,000 | 10,000 |

| 交際費 | 15,312 | 50,000 | 20,000 |

| その他の支出 | 14,247 | 30,000 | 20,000 |

| 合計(月額) | 132,476 | 327,000 | 205,000 |

| 合計(年額) | 1,589,712 約160万円 |

3,924,000 約390万円 |

2,460,000 約250万円 |

都会であれば残念ながら完全リタイアは難しく、セミリタイアが現実的な選択肢になります。

ただ、地方であれば8000万円の金融資産を保有していたら4%の資本所得を得ることができれば税後で256万円となるのでギリギリ完全リタイアが可能です。ただ、都会のセミリタイアも、地方の完全リタイアもいずれもカツカツなので、あまりおすすめできません。

55歳近辺の年齢の方々は早期退職なども検討に入るかと思います。

詳しくは以下の記事群でリタイアの可能性を検証していますので、参考にしてみてください。

関連

では次に老後にリタイアするのに7000万円から8000万円の資産があれば十分なのかという点についてみていきます。

豊かな精神的余裕のある老後生活を送ることは可能なのか?

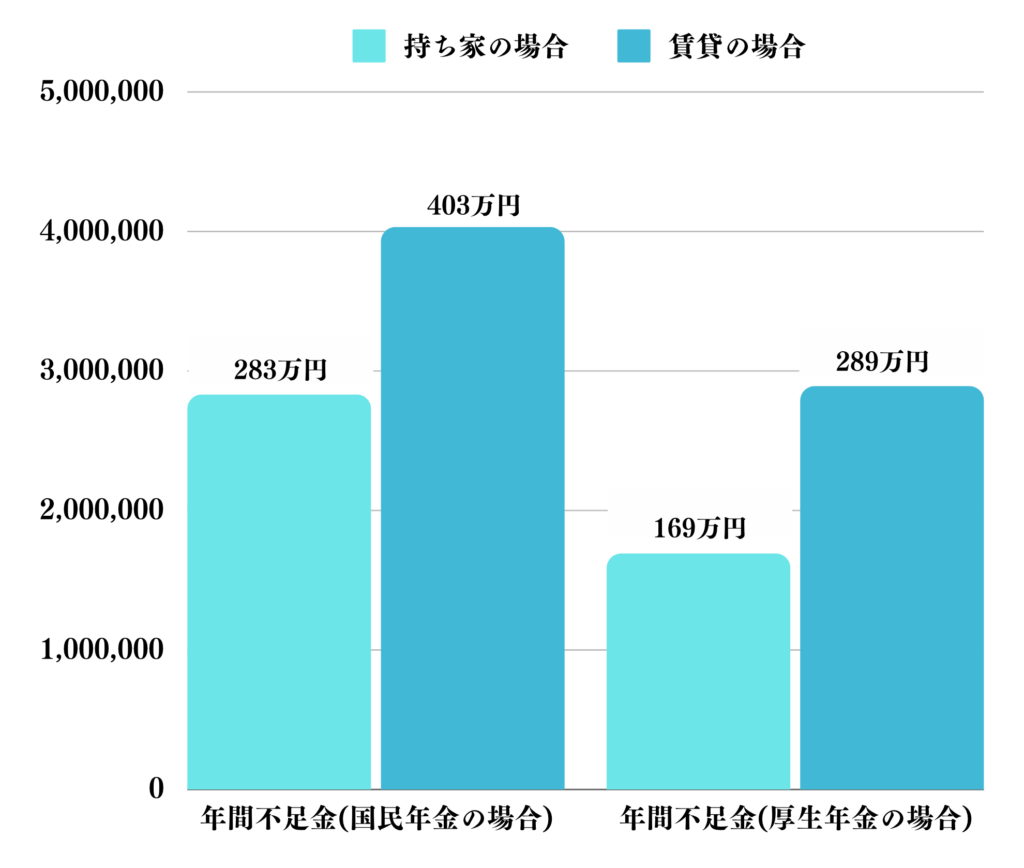

老後2000万円が2019年に世界を賑わせましたが、元となっているデータも全国平均です。

賃貸の場合と、持ち家でローンを支払い終えた場合で全く違いますし、厚生年金世帯か国民年金世帯かによって異なります。

それぞれのケースについて場合分けしたものが以下となります。

| 持ち家の場合 | 賃貸の場合 | |

| 食料 | 100,000 | 100,000 |

| 住居 | 20,000 | 120,000 |

| 水道光熱 | 22,000 | 22,000 |

| 家具 | 14,000 | 14,000 |

| 被服費 | 10,000 | 10,000 |

| 保険医療 | 30,000 | 30,000 |

| 交通通信 | 30,000 | 30,000 |

| 教育 | 0 | 0 |

| 教養娯楽 | 20,000 | 20,000 |

| その他 | 100,000 | 100,000 |

| 年金収入(国民年金) | ▲110,000 | ▲110,000 |

| 年金収入(厚生年金) | ▲205,000 | ▲205,000 |

| 月間合計(国民年金の場合) | 236,000 | 336,000 |

| 月間合計(厚生年金の場合) | 141,000 | 241,000 |

| 年間合計(国民年金の場合) | 2,832,000 | 4,032,000 |

| 年間合計(厚生年金の場合) | 1,692,000 | 2,892,000 |

関連:金融資産2〜3億円あったら完全リタイアは可能か?50歳以降や60歳以降で発生する費用からFIREに必要な金額を算出!

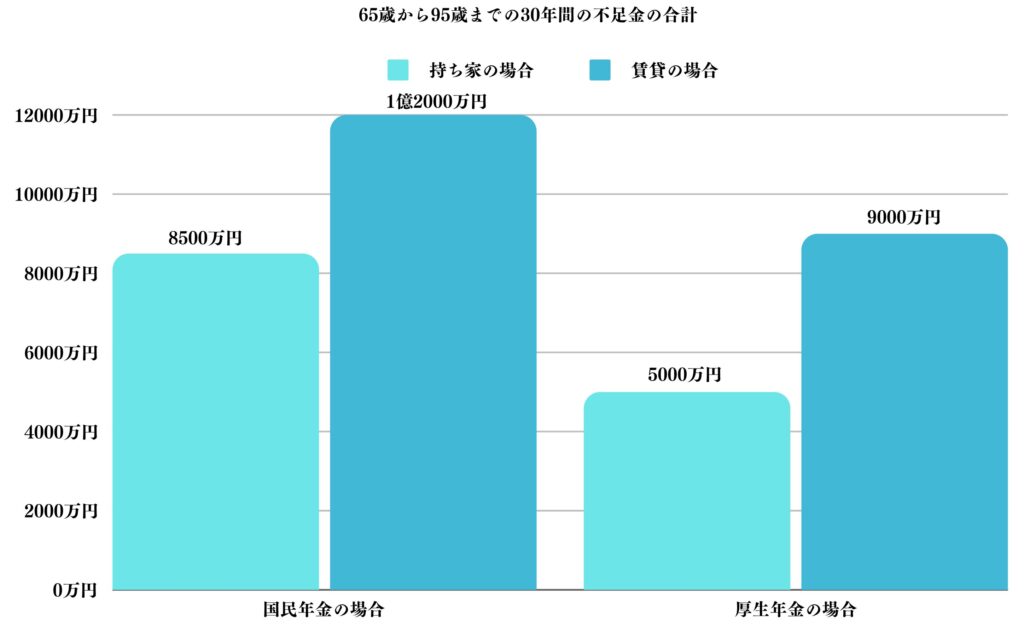

老後2000万円問題のレポートと同じく65歳から95歳までの30年間生存すると仮定した場合に必要となる金額は以下となります。

Screenshot

| 持ち家の場合 | 賃貸の場合 | |

| 65歳から95歳までの不足金計(国民年金の場合) | 84,960,000 (約8500万円) |

120,960,000 (約1億2000万円) |

| 65歳から95歳までの不足金計(厚生年金の場合) | 50,760,000 (約5000万円) |

87,760,000 (約9000万円) |

賃貸をしており国民年金世帯の方以外であれば7000万円から8000万円あれば少し増やすだけで豊かな老後を送ることができそうです。

コラム:資産7000万円の使い道

極端ですが、一気に散財しようと思うと何が実現できるのでしょうか?お金持ちの象徴であるスーパーカーに関してはランボルギーニも買えます。

車体価格は5670万円と、軽く通常の地方一軒家以上の価格で取引されています。動く不動産と言われる理由もうなづけます。

とはいえ、やはりこの辺は大金持ちのオモチャですね。

フェラーリも当然買えます。しかし、購入したところで駐車場代、ガソリン代が毎月かかってきます。高級車を買ってしまったことにより生活水準を無意識に上げてしまいそうです。

購入後に残った金額は2000万円程度となり、また働いて貯金をしないと人生が不安です。

高級車は極端な例ですし、贅沢品を買わずに粛々と生活をすれば問題ないのですが資産7000万円のインパクトとは意外にも小さいものですよね。

ただし、7000万円の資産は相当にまとまった金額ですので、運用の方法次第では大きく化ける可能性を秘めています。

7000万円を安全に運用すると資産増加には途方も無い時間がかかる

7000万円を安全に資産運用して1億円に投資に具体的な運用先は債券となります。

現在はコロナ以降による世界的な金利安によって米国でも殆ど金利はつきませんでしたが、概ね3%程度の利回りまで回復してきました。

以下は米国の国債と社債の利回り水準です。

回復してきたといえど、日本人投資家としては米ドル円の為替リスク、特に今は円安が進んでいますので不況が避けられそうにありません。

円高懸念がある海外債券を今から買うのかというと甚だ疑問です。

そして、利回りが回復したといっても劣後債で4%です。10億円、30億円など元本が大きい資産家であれば債券投資は理解できます。

しかし、まだまだ数億円程度以下の投資家が好んで買うようなアセットクラスではないですね。

7000万円を米国の株式市場で運用するのも一つの手だが・・・

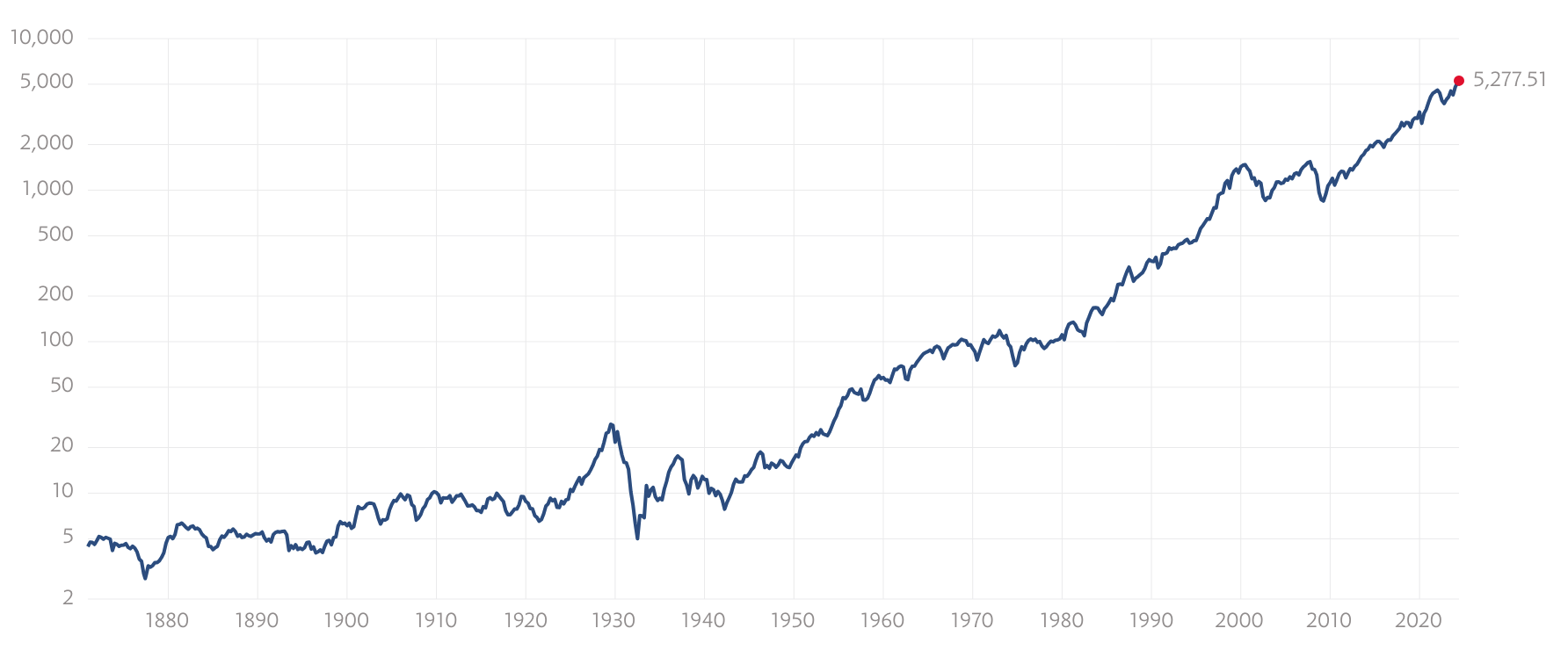

米国の株式市場にベットするのも非常に有効な選択肢です。米国の株式市場は19世紀後半から130年平均で年率7%~68%で株式が成長してきています。

✔︎年率7%で資産が成長したら6年後に1億円、16年後に2億円に到達

✔︎年率8%で資産が成長したら5年後に1億円、14年後に2億円に到達

かなり早い段階で7000万円を資産運用で1億円を達成することが出来ます。

長い期間でみると恐らく確度高く7%~8%で運用できるのですが、時期によって大きくリターンは異なります。

直近30年でみても以下の通り調子の良い時と悪い時で明暗がくっきりとしています。

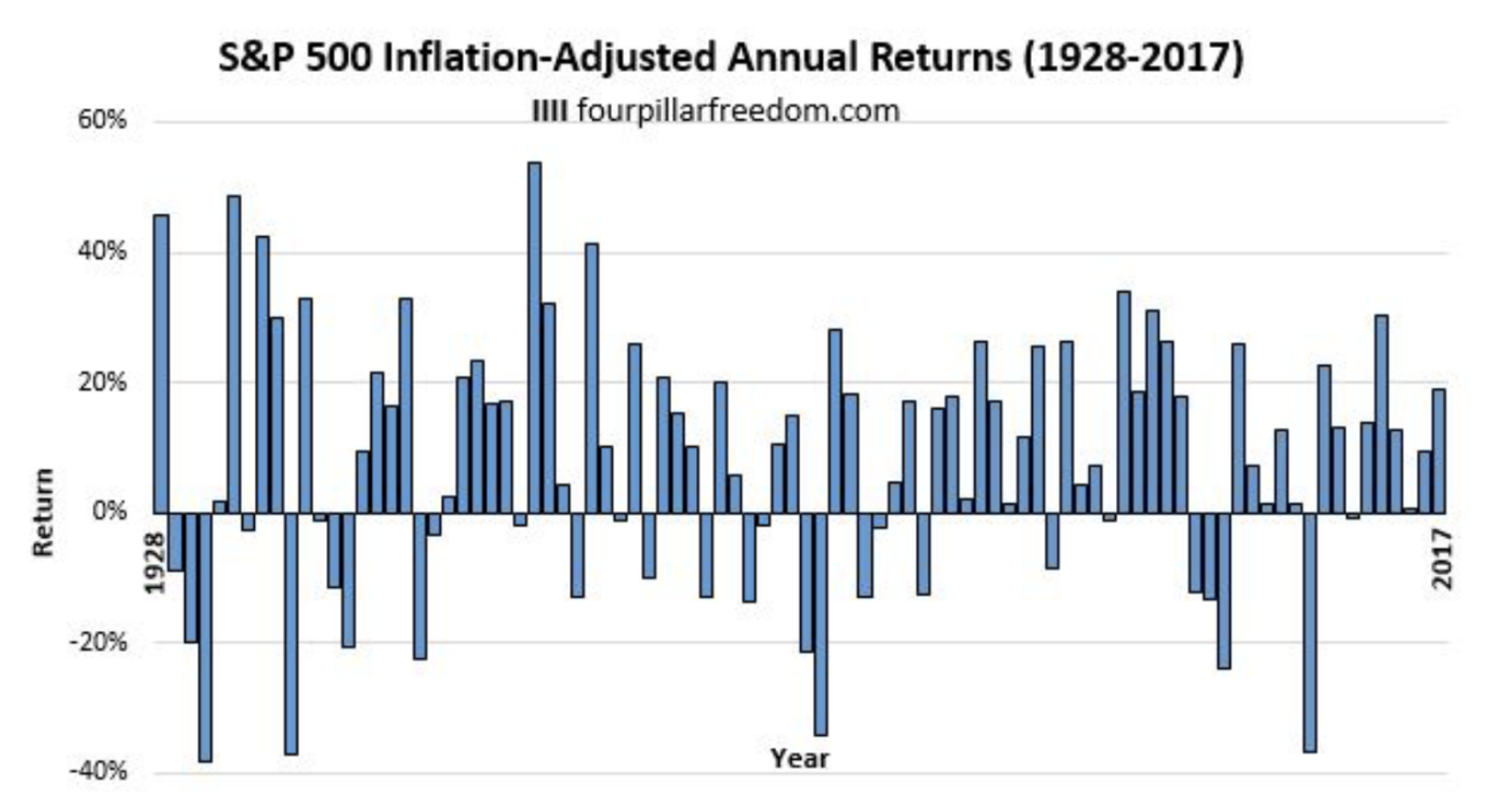

以下が1928年から2017年のS&P500指数の単年度のリターンの推移です。

場合によっては数年にわたって大きくマイナスが継続する可能性も十分にあるのです。

S&P500指数の単年度のリターン

7000万円という資産が20%下落するだけで5600万円に、50%下落すると3500万円となってしまいます。

この下落の際にまとまった資金が必要になる(入院など)などの事態に陥ってしまうと目も当てられません。

ある程度資産が大きいからこそ、定期的に下落する可能性がある米株式市場だけに大きなポーションをベットするのは危険であるといえます。

また、インデックスへの投資は過去データを基に自信を持っておすすめしている人が多いですが、それは大規模金融緩和の時代が続いたからこそです。

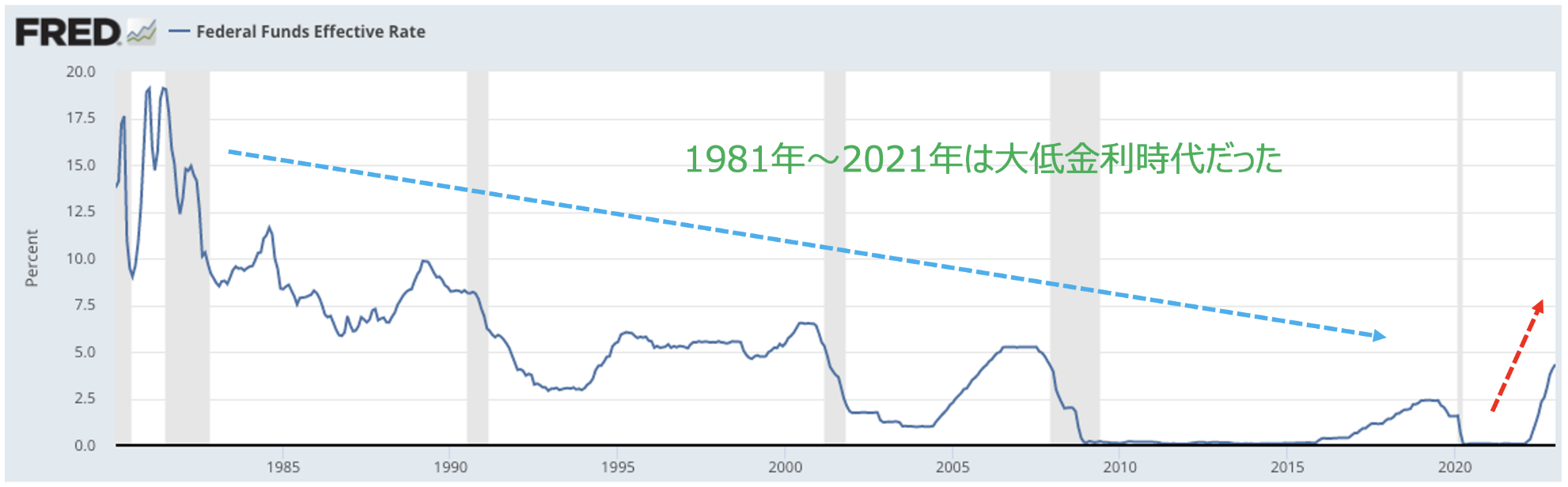

1980年より異常とも言える緩和を米国の中央銀行であるFRBは続けてきました。

しかし、ついに止まらないインフレ率を利上げで食い止めるフェーズに来ています。

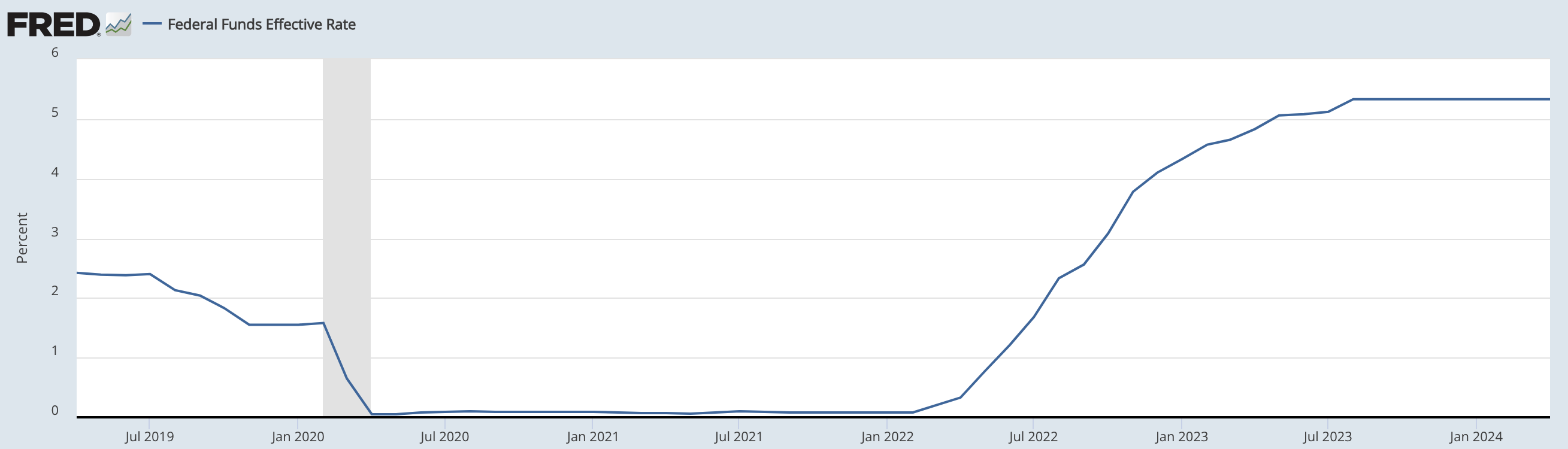

米国の政策金利の長期推移

インデックスファンドへの投資がブームになっていますが、これはコロナショック後の異次元金融緩和の産物です。そしてブームには終わりが来ます。

本来投資とは株価が上がる未来を信じる、信じないなどといったものではなく、投資家自身が進化し相場に適応していくべきものなのです。

過去を根拠にして機械的に運用されるファンドを選ぶのはそもそも思考停止と言わざるを得ず非常に危険な選択をしていることを認識するべきだと思います。

今後インデックス投資が危険な2つの理由!状況は2024年に入っても継続。

筆者は2022年以降は米国のインデックス投資は特に危険な局面にきていると考えています。その理由について2点にわけて説明していきます。

金融政策が転換している

上記でもインフレについては少し触れましたが、特に2022年からはインデックス投資は危険な状況となっています。

米国は金融緩和と財政支出によって大幅なインフレが発生しています。

なんと2022年12月時点で年率7.1%のインフレとなり、実に40年ぶりの水準となっています。

それに伴い、現在のFFレートは以下のように急激に引き上げられています。

米国は2%のインフレ率を目標としているので、明らかにオーバーシュートです。

この高まり過ぎたインフレ率を抑えるために中央銀行は金利を引き上げて景気を冷ます必要があります。

そして、金融緩和の逆である金融引き締めが行われています。

金融緩和を行われる局面では株価は勢いよく上昇します。2020年から2021年前半がその局面でした。

しかし、2022年からは逆に金融引き締めで株価は下落を続けました。

2023年以降株価は回復しましたが、インフレは再燃する可能性が高まっています。

粘着性の高い家賃などの指標や賃金上昇率も勢いよく増加しておりインフレ問題は長期化することが見込まれています。

金融引き締めによって株価のバリュエーションが下落しますが、更に景気後退懸念もでてきています。

インフレによって購買力が減少し、更に金利上昇で住宅などの購入意欲や企業の借り入れ意欲が減退すれば企業収益も悪化します。

企業収益の悪化と金利の上昇で株式市場は冬の時代を迎えることとなるでしょう。

インデックス投資に向かない環境がしばらく続くことを想定しておいた方がよいでしょう。

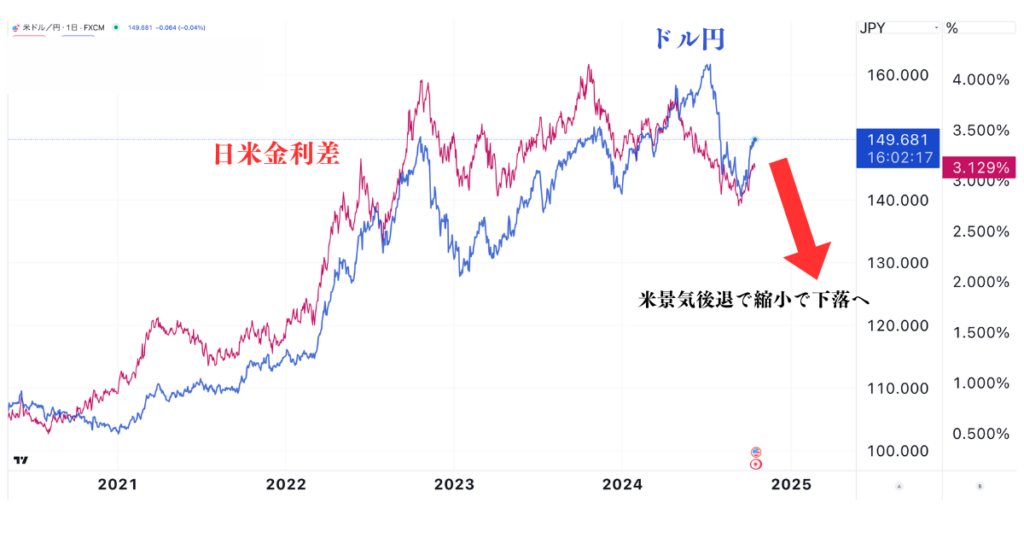

金利差の拡大で極端なレベルで円安が進行している

米国のインデックス投資は当然ドル建での投資となります。

楽天VTIのような投信も円建で表示していますが、ドル建のインデックスをドル円レートで洗い換えているだけです。

つまり、円安となれば円建ではリターンが高まりますが、円高となれば円建ではリターンは減少します。

日米の長期金利の拡大を受けて2024年に160円に到達しました。(その後、為替介入で少し下落していますが)

米国の政策金利は上昇していますが、長期金利は将来の景気後退を見込んで頭打ちの様相を呈してきています。

本格的に米国がリセッションに陥る局面でドル円も墜落すると思われ、円建で見る米国インデックス投資はしばらく悲惨な結果となることが想定されます。

日銀の方向転換も気になるところです。

円建で米国のインデックス投資の危険度は高まっているといえるでしょう。

これはドル建て資産全てに言えることで、米国債券、ゴールドなどなども大きな為替リスクに晒されています。

ヘッジコストも馬鹿にならず、なかなか日本人には難しい投資環境と言えます。

7000万円を安全性を高めながら運用する投資先!オルタナティブ投資という選択肢

大きな資産を運用するのであれば、既に大きな資産を安定的に運用している機関投資家の、ポートフォリオを参考にするのが非常に参考になります。

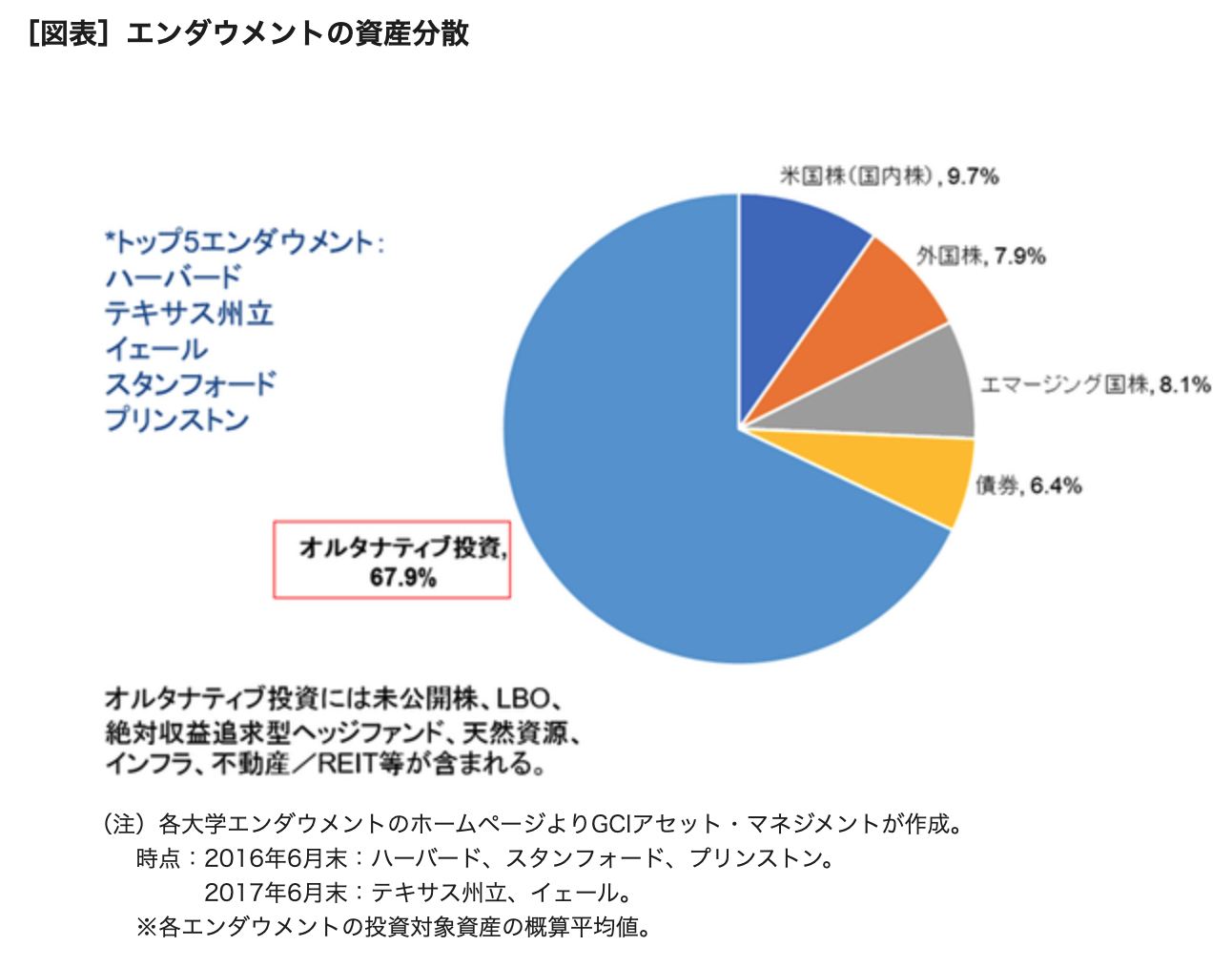

今までハーバード大学やイェール大学などの20年平均年率10%以上の利回りを出している、米国大学基金について分析してきました。

ハーバード大学やイェール大学の運用基金は平均して70%程度を『オルタナティブ投資』で構成しているという特徴があります。

オルタナティブ(alternative)は直訳すると「代わりの」「代替の」という意味で、株式や債券といった伝統的な投資対象とは異なる対象への投資のこと。代表的なものに、デリバティブ、ベンチャー・キャピタル、ヘッジファンド、商品ファンド、不動産などがあります。一般的には、オルタナティブの投資対象は、株式や債券との相関性が低いとされており、ポートフォリオにオルタナティブ投資を組み込むことで、リスクを分散する効果が期待できます。年金などでも利用されています。

オルタナティブ投資全体の特徴として、伝統的な株式市場や債券市場の価格と異なる値動きを行うというものがあります。

危機が発生した時にポートフォリオの全ての資産が下落しては安定運用を達成することが出来ませんよね。

更に後程詳しくお伝えしますがヘッジファンドは市場平均に影響されることなく、通常の株式市場よりも高いリターンを得ることが出来る為、多くのポーションを両大学も組み入れています。

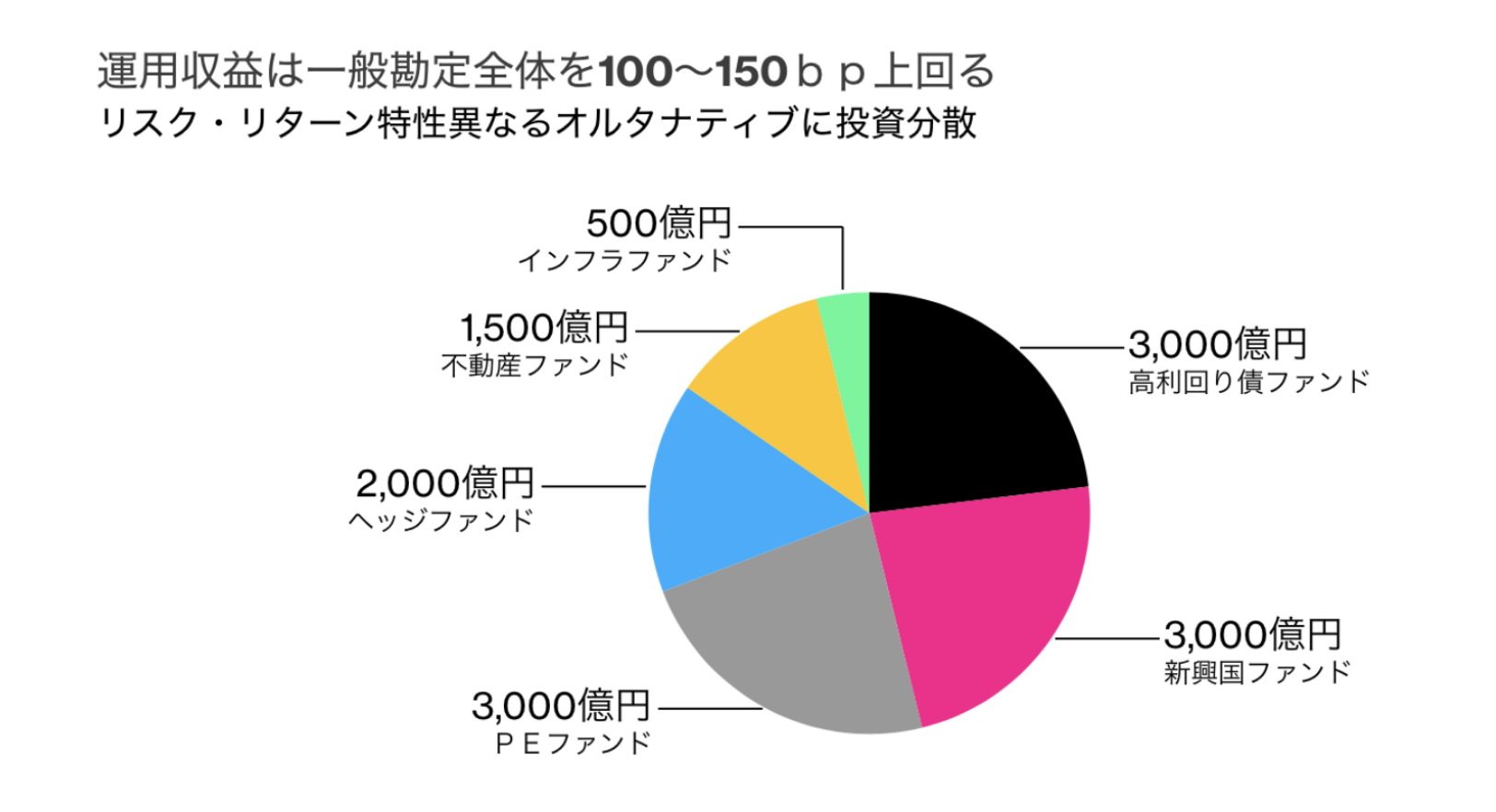

オルタナティブ投資に着目しているのは何も海外だけの話ではありません。

Bloomberg『日本生命が海外オルタナに2000億円投資、低金利運用で収益下支え』という記事が直近でています。

日本の機関投資家の代表家ともいえる日本生命の運用部門も安定した高収益獲得の為にオルタナティブ投資を取り入れています。

今回は日本生命も着目して大きなポーションを割いている、新興国ファンドとヘッジファンド・PEファンドについておすすめの投資先を紹介していきたいと思います。

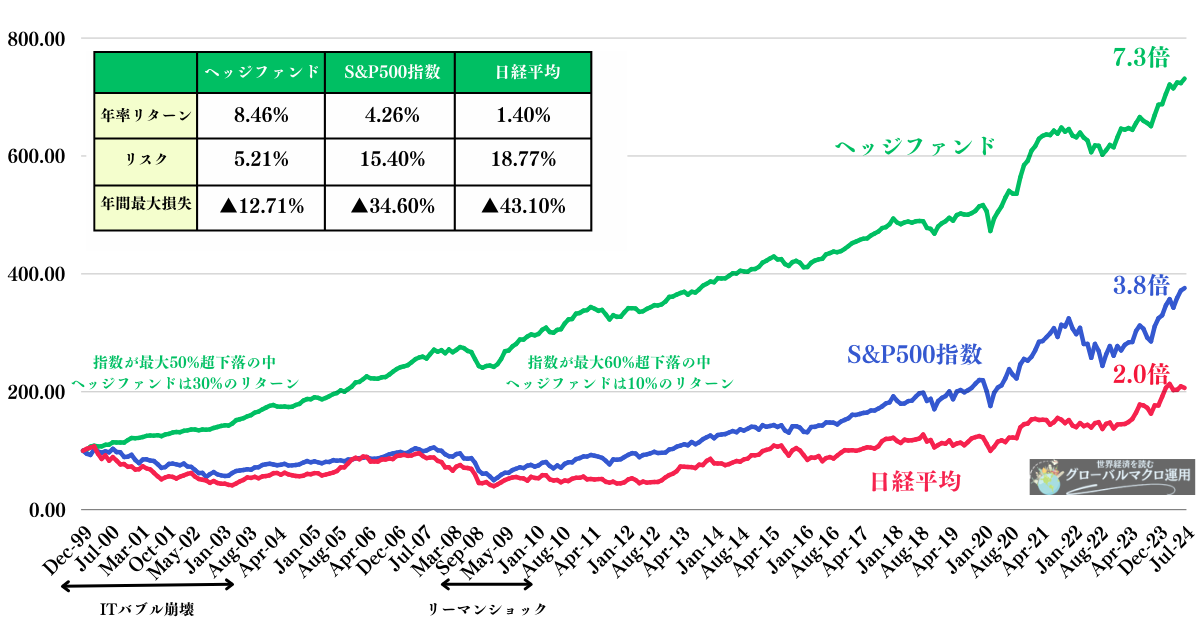

市場平均に影響を受けず高い利益が期待できるヘッジファンド

まずハーバード大学やイェール大学も最大ポーションを占め、日本生命も多くの割合を投じているPEファンドとヘッジファンドについてお伝えします。

ヘッジファンドはどのような市況であっても収益獲得を目指す『絶対収益型』のファンドとして注目されています。

ヘッジファンドはどのような市況環境でも収益を狙うので、市場が危機の時でも下落幅を抑えるか反対に利益を狙うこともできます。

以下のように株式市場平均よりも高い成績を、しかも安定して残しています。

通常ヘッジファンドは閾値が高く、最低出資金が1億円時には5億円以上となっています。

ただ、日本ではまだまだヘッジファンドは黎明期で、優良ファンドでも個人で1000万円から運用可能な環境にあります。

高い利益が期待できる新興国ファンド

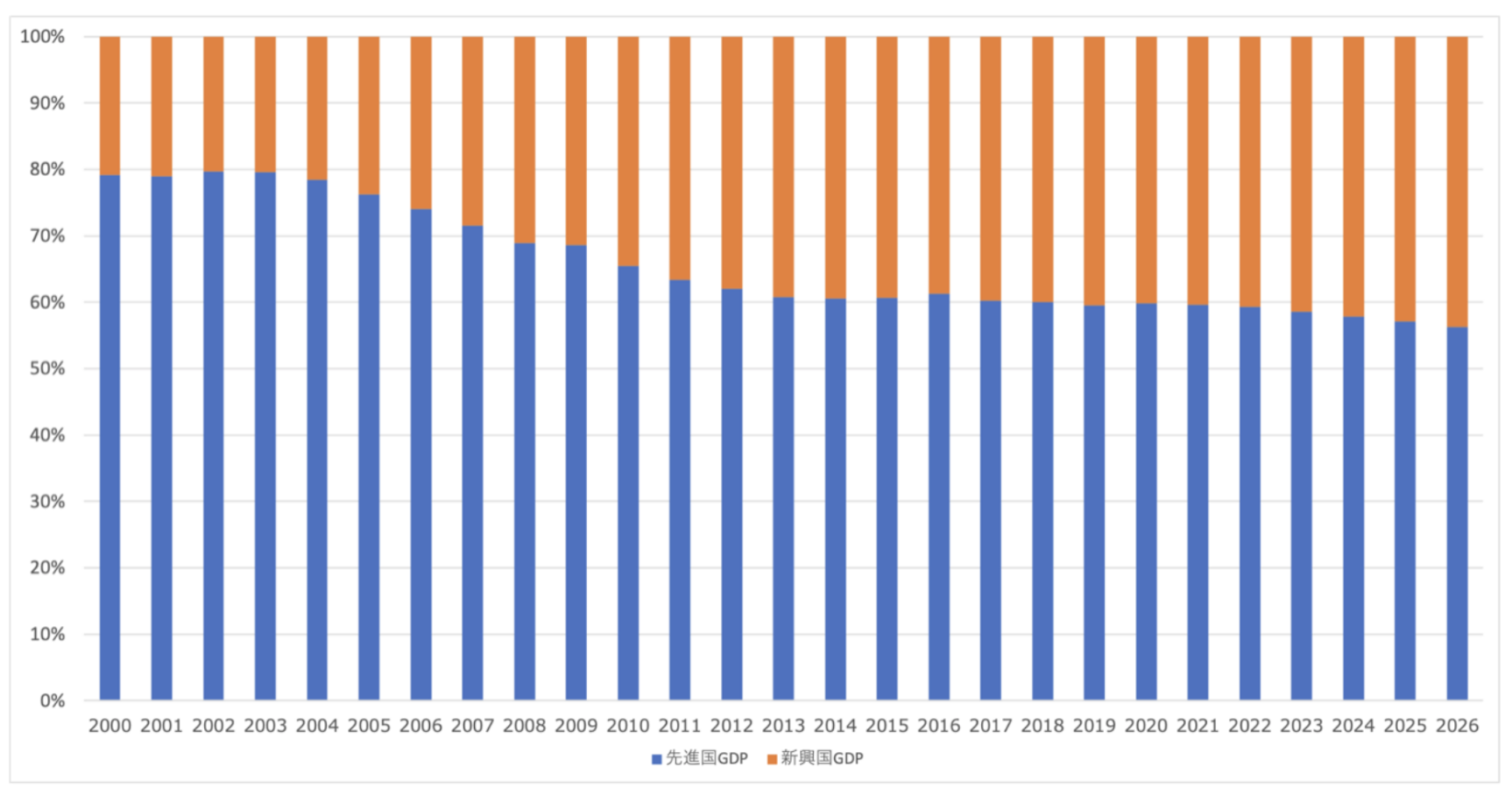

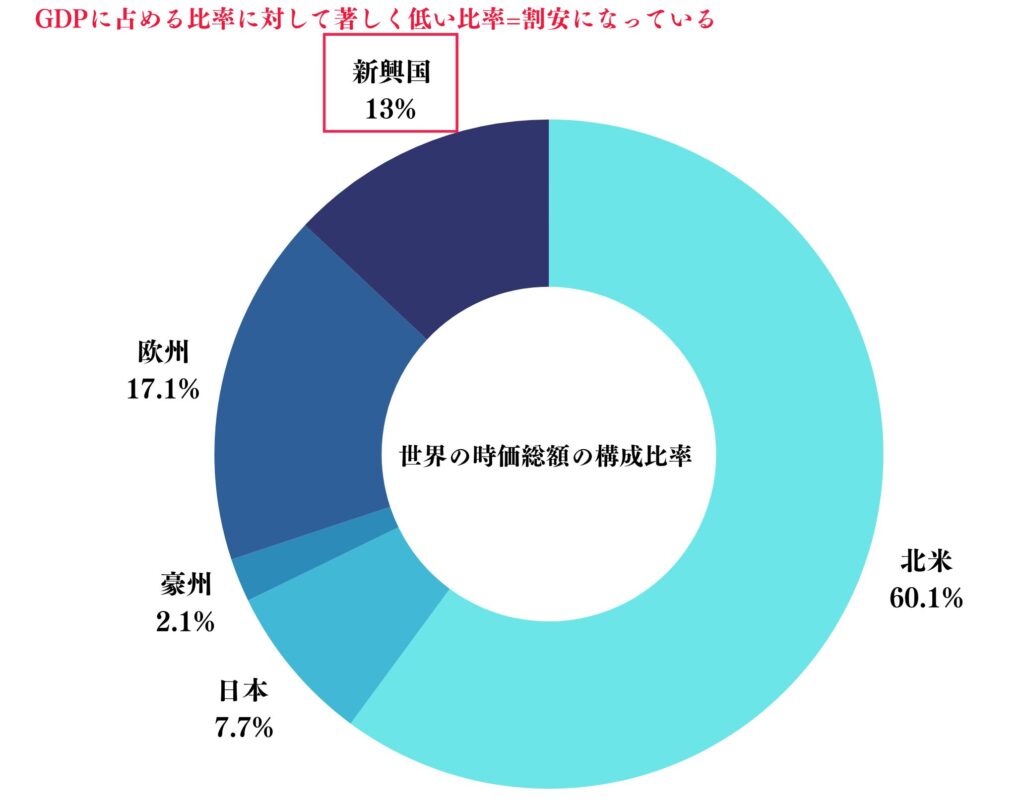

世界の経済を索引しているのは新興国であることに疑いを持つ人はいないでしょう。既に世界経済の60%以上は新興国によって占められています。

今後も成長率は新興国の方が先進国を大きく上回り、ますます世界経済の主役となっていくことが確実な状況となっています。

新興国と先進国の成長率の比較

一方、株式市場の規模である時価総額に関しては新興国は全体の20%未満というレベルになっています。

経済の規模に対して新興国の株式市場は低く評価されているのです。

更に、その中でも魅力的な新興国の中では成長力が高い企業が著しく割安な株価で放置されています。

2024年現在、筆者が目をつけているのは中国株市場です。

中国の現在は日本のバブル相場が発生した1985年と同等の水準で、尚且つ著しく割安に放置されています。

更に、世界の株式市場が利下げを敢行する中において中国は金融緩和を始めています。

7000万円で1億円を目指す資産運用のまとめ

7000万円を2%で運用して13年後に1億円にする方法は米国の債券に分散投資を行えば可能です。

しかし更に早く10%以上の利回りで4年以内に更に安全性を考慮して達成する為には、

海外や日本の機関投資家にならってオルタナティブ投資をふんだんに取り入れるのが有効です。

特にヘッジファンドや新興国ファンドについては高いリターンを見込めることから、

ポートフォリオの一部のポーションとして積極的に取り入れることを推奨したいと思います。