2020年のパンデミックから2021年の後半まで米国株投資が活況となりました。

筆者の出身の田舎の友人ですら、米国株投資を行っているという状況になっていたのが2021年末のことです。

しかし、2022年に入ってからS&P500指数が20%以上下落してベアマーケット入りしてから米国株の投資ブームが一気に冷めました。

2023年に入ってからも、少々回復しましたが、2024年時点、先行きはかなり暗いです。

実際、2024年7月に大きく下落しています。

本日は米国株に投資を行っているアライアンス・バーンスタイン・米国成長株投信についてお伝えしていきます。

アライアンスバーンスタイン米国成長株投信は5つのコースがあるのですが、特にDコースが人気になっています。

なぜ、Dコースが人気なのかという点についても踏み込んでいきたいと思います。

そして、皆さんが最も気になっているのは直近の下落ではないでしょうか?

円建でみると高値から20%以上下落しています。

本日はアライアンスバーンスタイン米国成長株投信の特徴をお伝えした上で、直近の下落要因と今後の見通しについてもお伝えしていきたいと思います。

直近の下落と今後の見通しをはやく知りたいという方は該当箇所までクリックしてジャンプしてください。

Contents

アライアンス・バーンスタイン・米国成長株投信の特徴とは?

まずはアライアンス・バーンスタイン・米国成長株投信の特徴について見ていきましょう。

投資対象は米国の成長企業

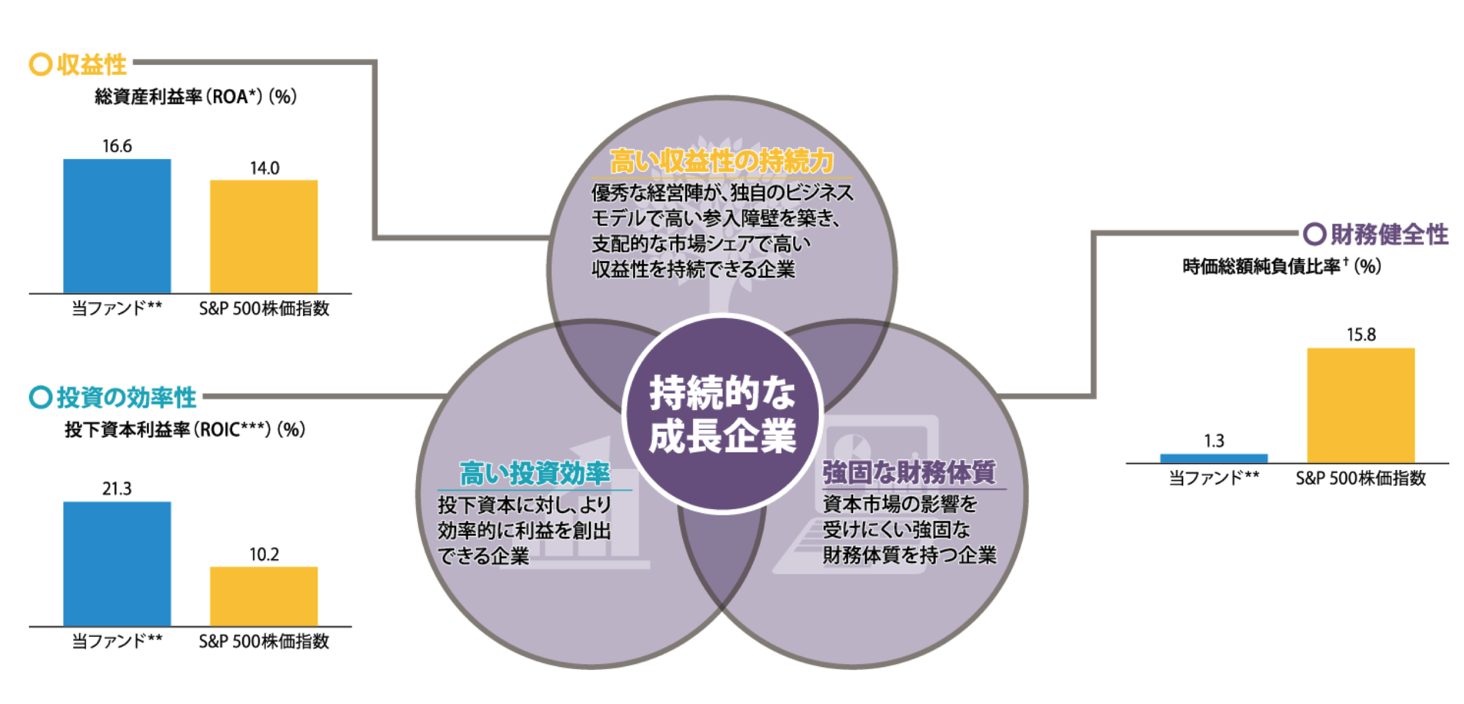

アライアンス・バーンスタイン・米国成長株投信が選んでいる銘柄の特徴は以下となります。

| 高い収益性 | 優秀な経営陣が独自のビジネスモデルで高い参入障壁を築き支配的な市場シェアで高い収益性を持続できる企業 |

| 財務健全性 | 低い純負債比率(S&P500指数は14%なるも1.4%に抑えている) 純負債比率とは(有利子負債-保有現金)÷(株主資本+有利子負債)で算出される。 |

| 高い投資効率 | 投下資本に対して、より効率的に利益を創出できる企業 |

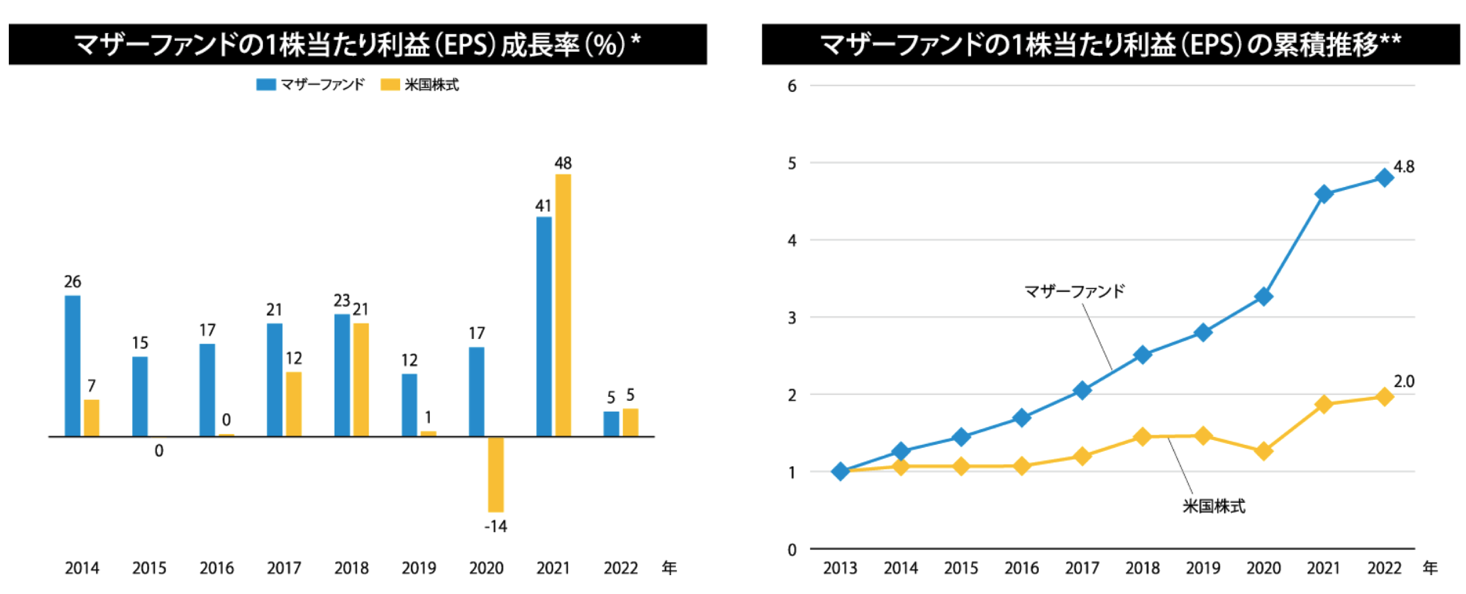

投資している銘柄の「1株あたり利益」つまりEPSは以下の通りS&P500指数を上回る傾向にあります。

アライアンス・バーンスタイン・米国成長株投信のEPSの推移

「Aコース」「Bコース」「Cコース」「Dコース」「Eコース」の違いとは?

アライアンス・バーンスタイン・米国成長株投信は4つのコースが設定されています。

| Aコース | 為替ヘッジを行い年2回決算を実施 |

| Bコース | 為替ヘッジを行わず年2回決算を実施 |

| Cコース | 為替ヘッジを行い毎月決算を実施(予想分配提示型) |

| Dコース | 為替ヘッジを行わず毎月決算を実施(予想分配提示型) |

| Eコース | 為替ヘッジを行わず隔月決算を実施(予想分配提示型) |

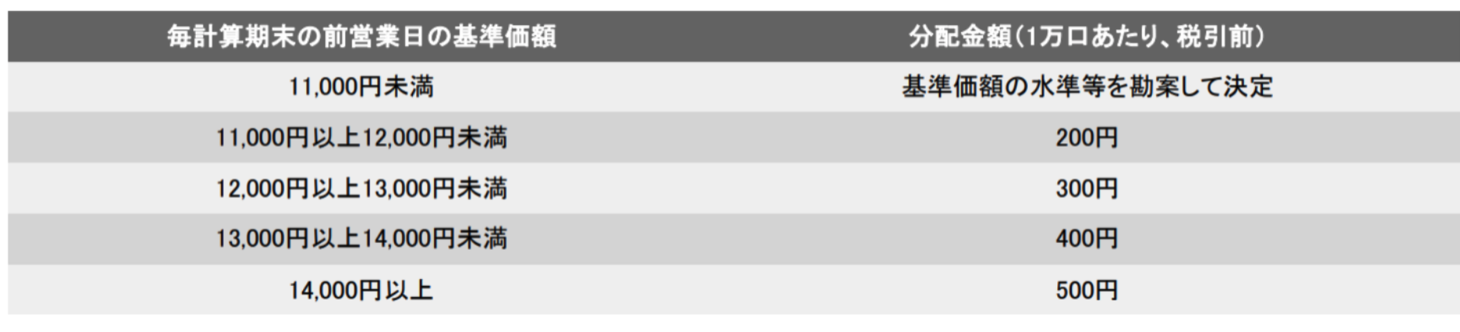

CコースとDコースとEコースの分配金の基準は以下となります。

CコースとDコースとEコースは配当金を出す頻度が多くなるので、複利を毀損するのでおすすめしません。

配当を出した瞬間に20.315%の税金がかかりますからね。なのでAコースかBコースを選択した方がよいでしょう。

ただ実際にはDコースが一番人気です。(理由は後述します)

筆者としては今後は為替ヘッジを行うBコースの選択をおすすめします。

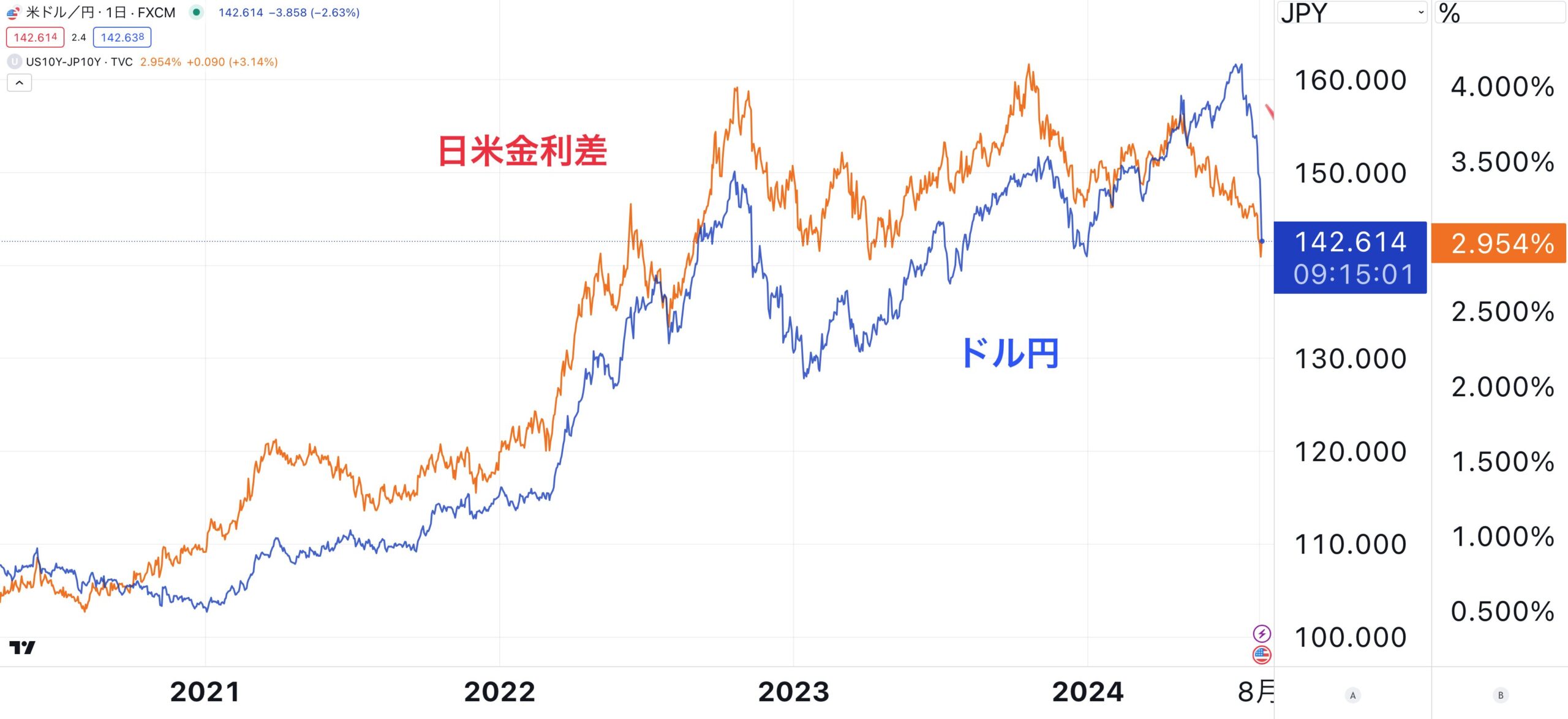

現在2024年8月時点でドル円は145円近辺となっています。

一時はドル円は日米金利差に連動する形で162円まで上昇しました。

しかし、米国の景気懸念が台頭する中で日本銀行が利上げを実行したことで日米金利差が縮小し一気に140円台前半まで円高となりました。

この流れはまだ始まったばかりです。米国の景気は今後本格的に悪化していきますし、日銀は利上げを継続していきます。

すると、今まで金利差を意識して続伸してきたドル円は逆流を始めます。

そのため、ここからドル円上昇を期待して為替ヘッジなしを選ぶより、為替ヘッジを行うAコースを選ぶ方がオッズが良いと考えるためです。

構成上位銘柄とは?

構成上位銘柄の推移は以下となります。マイクロソフトやアマゾン、アルファベットというGAFAMのような大型テック企業が構成上位を連ねています。

あまりファンドとしての色がないですよね。正直いってインデックスとあまりかわらないのではないでしょうか?

| 2024年4月 | 2024年2月 | 2023年12月末 | 2023年10月末 | 2023年6月末 | 2023年4月末 | 2023年2月末 | 2022年12月末 | |

| 1 | マイクロソフト | マイクロソフト | マイクロソフト | マイクロソフト | マイクロソフト | マイクロソフト | マイクロソフト | マイクロソフト |

| 2 | エヌビディア | エヌビディア | ユナイテッドヘルス | アマゾン | VISA | ユナイテッドヘルス | ユナイテッドヘルス | ユナイテッドヘルス |

| 3 | アマゾン | アマゾン | アマゾン | アルファベット | ユナイテッドヘルス | VISA | VISA | VISA |

| 4 | アルファベット | メタプラットフォーム | アルファベット | ユナイテッドヘルス | アルファベット | アルファベット | アルファベット | アルファベット |

| 5 | VISA | VISA | エヌビディア | エヌビディア | アマゾン | アマゾン | アマゾン | バーテックス・ファーマシューティカルズ |

| 6 | メタプラットフォーム | ユナイテッドヘルス | VISA | VISA | エヌビディア | バーテックス・ファーマシューティカルズ | ゾエティス | モンスター・ビバレッジ |

| 7 | ユナイテッドヘルス | アルファベット | モンスタービバレッジ | モンスタービバレッジ | モンスタービバレッジ | ゾエティス | バーテックス・ファーマシューティカルズ | ゾエティス |

| 8 | モンスタービバレッジ | モンスタービバレッジ | コストコ | コストコ | フォーティネット | モンスタービバレッジ | モンスタービバレッジ | ホームデポ |

| 9 | コストコ | コストコホールディングス | バーテックス・ファーマシューティカルズ | インテュイティブ・サージカル | インテュイティブ・サージカル | コストコ・ホールセール | コストコ・ホールセール | インテュイティブ・サージカル |

| 10 | バーテックス・ファーマシューティカルズ | バーテックス・ファーマシューティカルズ | インテュイティブ・サージカル | バーテックス・ファーマシューティカルズ | バーテックス・ファーマシューティカルズ | エヌビディア | フォーティネット | コストコ・ホールセール |

購入手数料と信託手数料

購入手数料と信託手数料は以下となります。

購入手数料:3.3% (税込)

信託手数料:年率1.727% (税込)

アクティブファンドの中でも、なかなか高い手数料となっていますね。

アライアンス・バーンスタイン・米国成長株投信の運用実績!分配金生活は可能なパフォーマンス?

以下は今まで成績がよく表題にもしているBコースを例にみていきたいと思います。

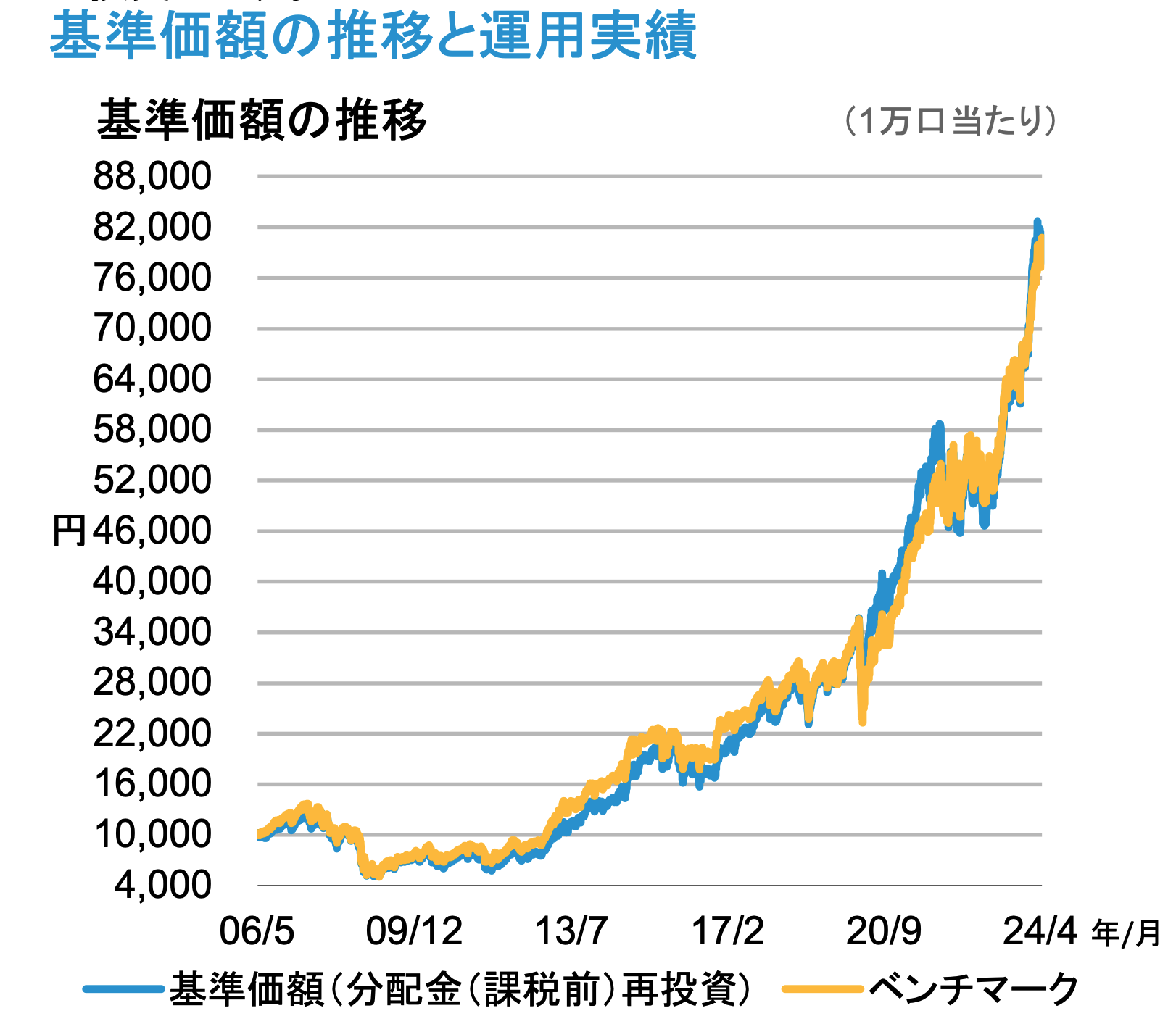

人気だった理由は単純に設定来で約7倍になっているからですね。

ちなみに以下は出ている直近の2024年6月末のレポートであり7月中旬からの下落については反映されていません。

7月からの下落要因と見通しについては後述していきます。

アライアンス・バーンスタイン・米国成長株投信の運用実績

しかし、これはアライアンスバーンスタイン米国成長株が素晴らしいというより米国株がバブル的な環境にあったことに起因しています。

またここ3年は急激な円安によりリターンが大幅に改善しており、かなり幸運に恵まれています(巻き戻しはあり得ます)

| 1ヵ月間 | 3ヵ月間 | 6ヵ月間 | 1年間 | 3年間 | 当初設定来 | |

| リターン | 7.1% | 19.5% | 31.4% | 26.0% | 76.8% | 525.0% |

| S&P500(円建て) | 8.6% | 18.3% | 25.9% | 24.2% | 103.2% | 533.2% |

上記をご覧いただければわかるとおり、殆どS&P500指数と同様のリターンとなっていますね。

むしろ負けており、NISAなど少額投資枠を使わなければ手数料でインデックスに負けてしまいますね。

アライアンスバーンスタインは銘柄を選択したとしても結局50銘柄分散すると、ほぼ指数と同じ動きになってしまいます。

結局アライアンス・バーンスタイン・米国成長株投信の今後の見通しは米国株式市場自体の動きが重要ということになります。

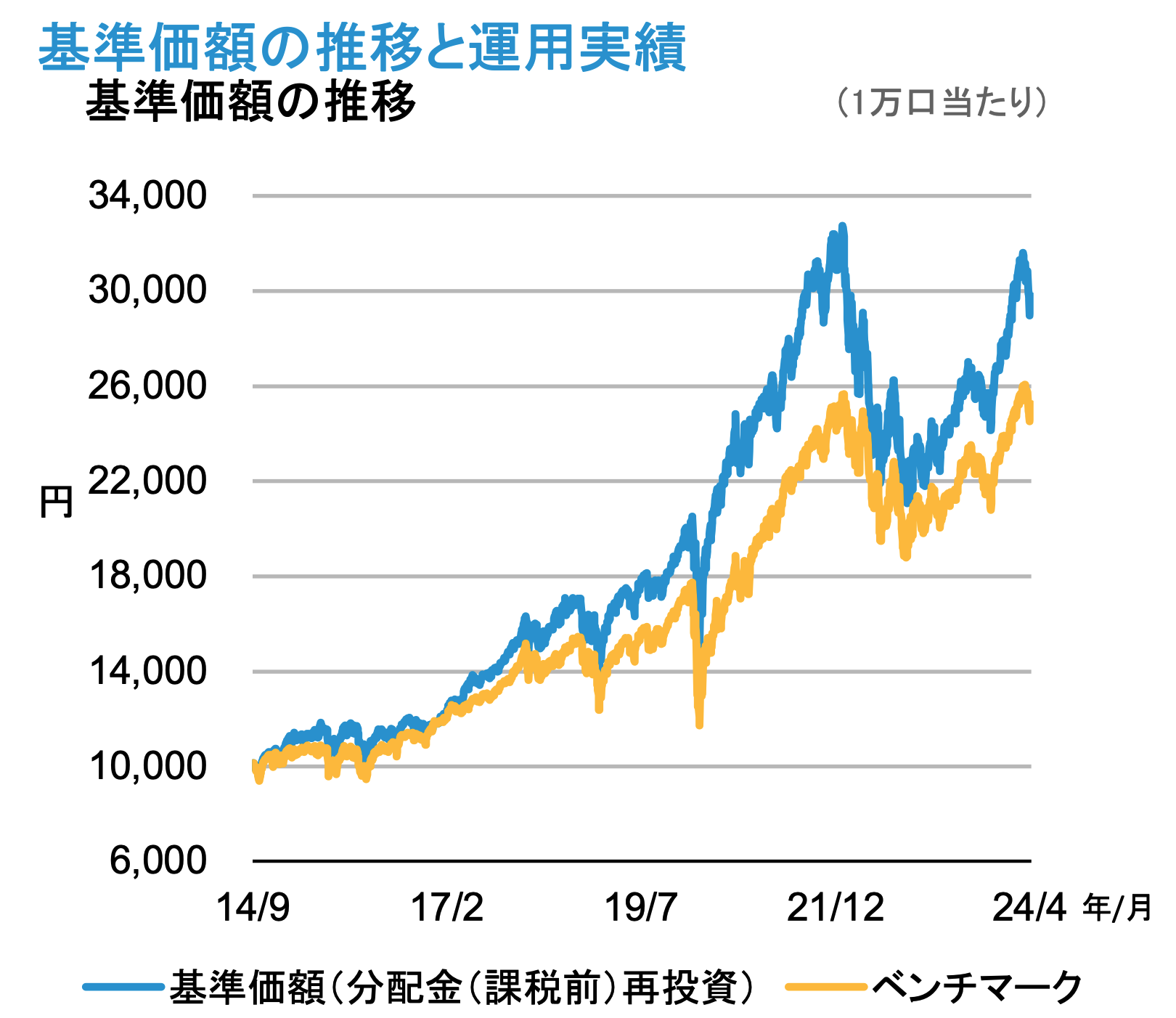

実際に銘柄ピッキングの実力がわかる為替ヘッジありのリターンを見てみましょう。

以下の通り2022年にしっかり暴落を被り回復もできていません。

アライアンス・バーンスタイン・米国成長株投信(為替ヘッジあり)の運用実績

| 1ヵ月間 | 3ヵ月間 | 6ヵ月間 | 1年間 | 3年間 | 当初設定来 | |

| リターン | 2.8% | 8.7% | 16.6% | 12.2% | 22.6% | 283.1% |

| S&P500(円建て) | 4.4% | 7.7% | 12.3% | 11.6% | 41.0% | 281.1% |

Bコースは円安で大きな下駄をはいていたことがわかりますね。

ここから米国の不況到来がくると純利益が減少し株価が下落するだけでなく、一気に円高に傾きリターンは大きく毀損していきます。

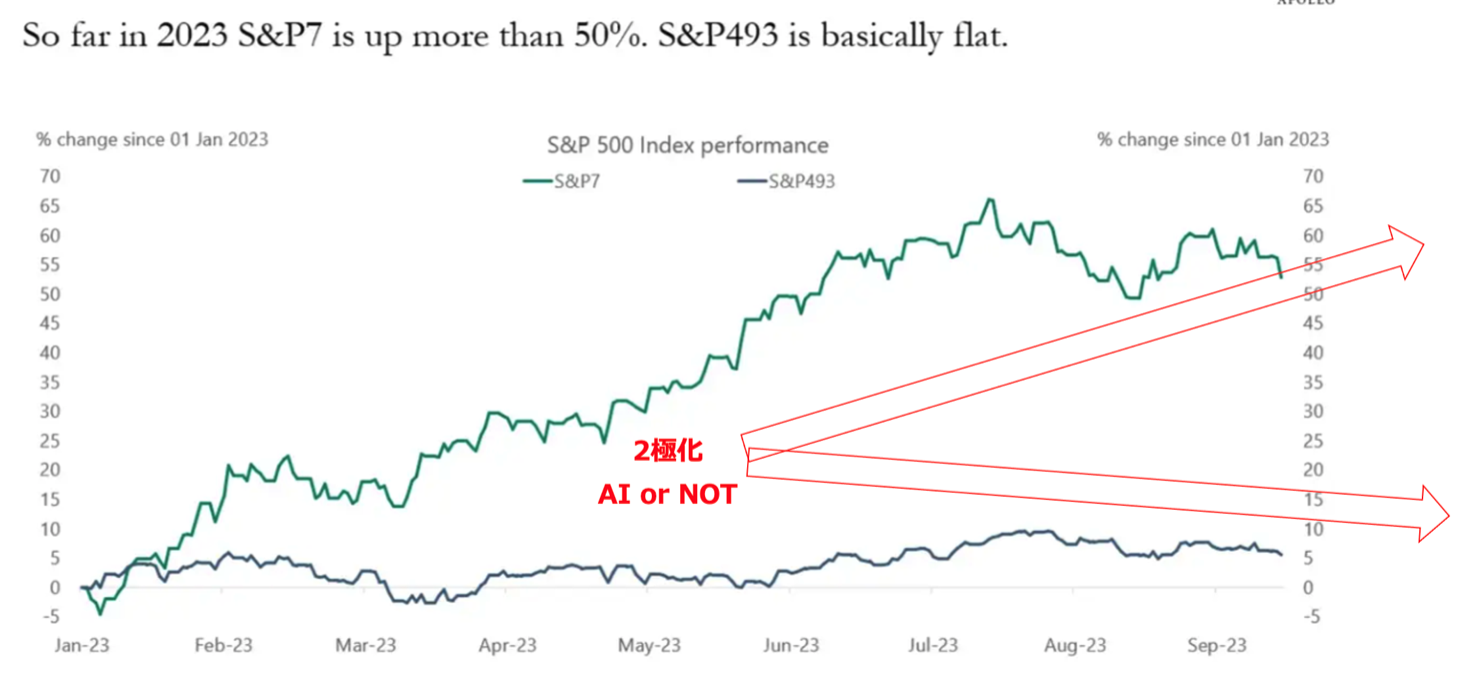

2024年現在、米国株を支えているのはAI関連銘柄(マグニフィセント7)です。

ここに失望が集まった時に、とんでもない市場の暴落が引き起こされる可能性があります。非常に脆弱な相場付きです。

これまで円安で誤魔化していた分のリターンも吐き出すことになったら、目も当てられないパフォーマンスになりそうです。

M7とその他銘柄の二極化

筆者であれば、先行きが暗い先より、毎年着実なリターンを期待できるファンドに絞って、大切な資金は運用していきます。

関連記事)【2024年】一番儲かる投資信託とは?これから上がる今買いの銘柄をランキング形式で紹介!

アライアンス・バーンスタイン・米国成長株投信Dコースが人気なのか?

掲示板で最も人気なのはアライアンスバーンスタイン米国成長株投信のDコースです。

| 年合計 | 1月 | 2月 | 3月 | 4月 | 5月 | 6月 | 7月 | 8月 | 9月 | 10月 | 11月 | 12月 | |

| 2023年 | 1,200円 (10月迄) |

0 (01/16) |

0 (02/15) |

0 (03/15) |

100 (04/17) |

100 (05/15) |

200 (06/15) |

200 (07/18) |

200 (08/15) |

200 (09/15) |

200 (10/16) |

200 (11/15) |

200 (12/15) |

| 2022年 | 1,100円 | 200 (01/17) |

100 (02/15) |

0 (03/15) |

200 (04/15) |

0 (05/16) |

0 (06/15) |

100 (07/15) |

200 (08/15) |

100 (09/15) |

100 (10/17) |

100 (11/15) |

0 (12/15) |

| 2021年 | 3,300円 | 200 (01/15) |

300 (02/15) |

200 (03/15) |

300 (04/15) |

200 (05/17) |

300 (06/15) |

300 (07/15) |

300 (08/16) |

300 (09/15) |

300 (10/15) |

300 (11/15) |

300 (12/15) |

| 2020年 | 2,000円 | 200 (01/15) |

200 (02/17) |

0 (03/16) |

0 (04/15) |

100 (05/15) |

200 (06/15) |

200 (07/15) |

300 (08/17) |

200 (09/15) |

200 (10/15) |

200 (11/16) |

200 (12/15) |

| 2019年 | 1,200円 | 0 (01/15) |

100 (02/15) |

100 (03/15) |

200 (04/15) |

100 (05/15) |

100 (06/17) |

100 (07/16) |

100 (08/15) |

100 (09/17) |

100 (10/15) |

100 (11/15) |

100 (12/16) |

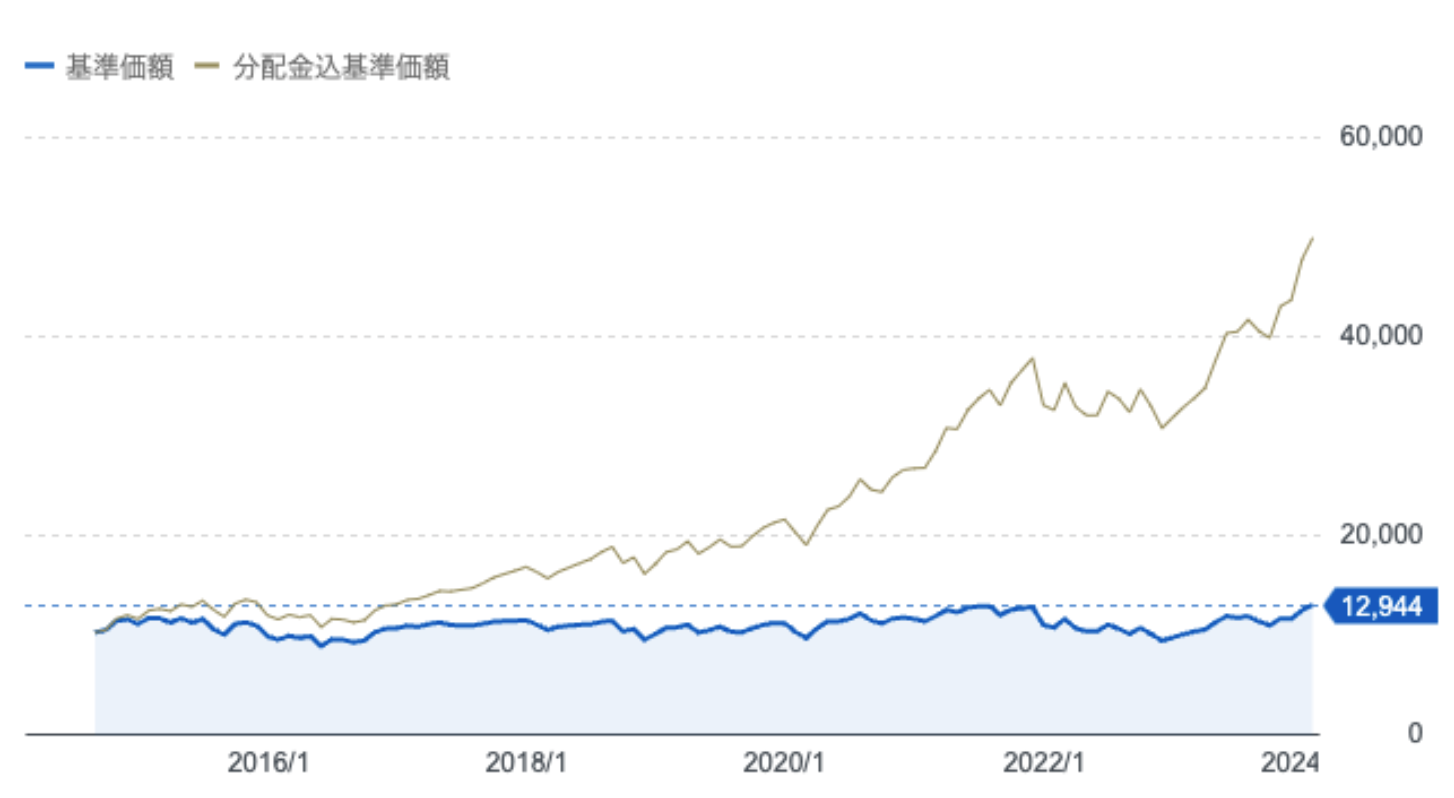

現在の基準価額が11,000円なので10%以上の分配利回りを直近数年は出していることになります。

たいてい、これほど高い利回りをだす投信は元本割れとなります。

しかし、基準価額が10,000円を超えているので元本割れとなっていないのが人気を集めている理由です。

つまりリターンが出ている分について分配を出しているのです。

アライアンスバーンスタイン米国成長株投信Dの基準価額の推移

ただ、これは米国の金融環境が2010年代を通じて金融緩和でドーピングした結果、実現できた利回りです。

2022年以降は金融環境がガラリと変わっており、2024年以降は現在までのような優れたパフォーマンスを残すことは厳しいと考えています。

2022年と2023年に関してはたまたま円安によって助かっているだけです。これからが本番です。

2024年7月からの下落要因と今後の見通し

さて本題に入っていきましょう。アライアンスバーンスタイン米国成長株投信は2024年7月から20%近く下落しました。

この要因は主に2つです。アライアンスバーンスタイン米国成長株投信はS&P500指数とほぼ連動した成績となっているので、米国株の下落要因を考えていくことになります。

下落理由①:景気後退懸念の台頭

米国では2021年後半からのインフレと2022年から続く高金利で景気がいよいよ腰折れしだしました。

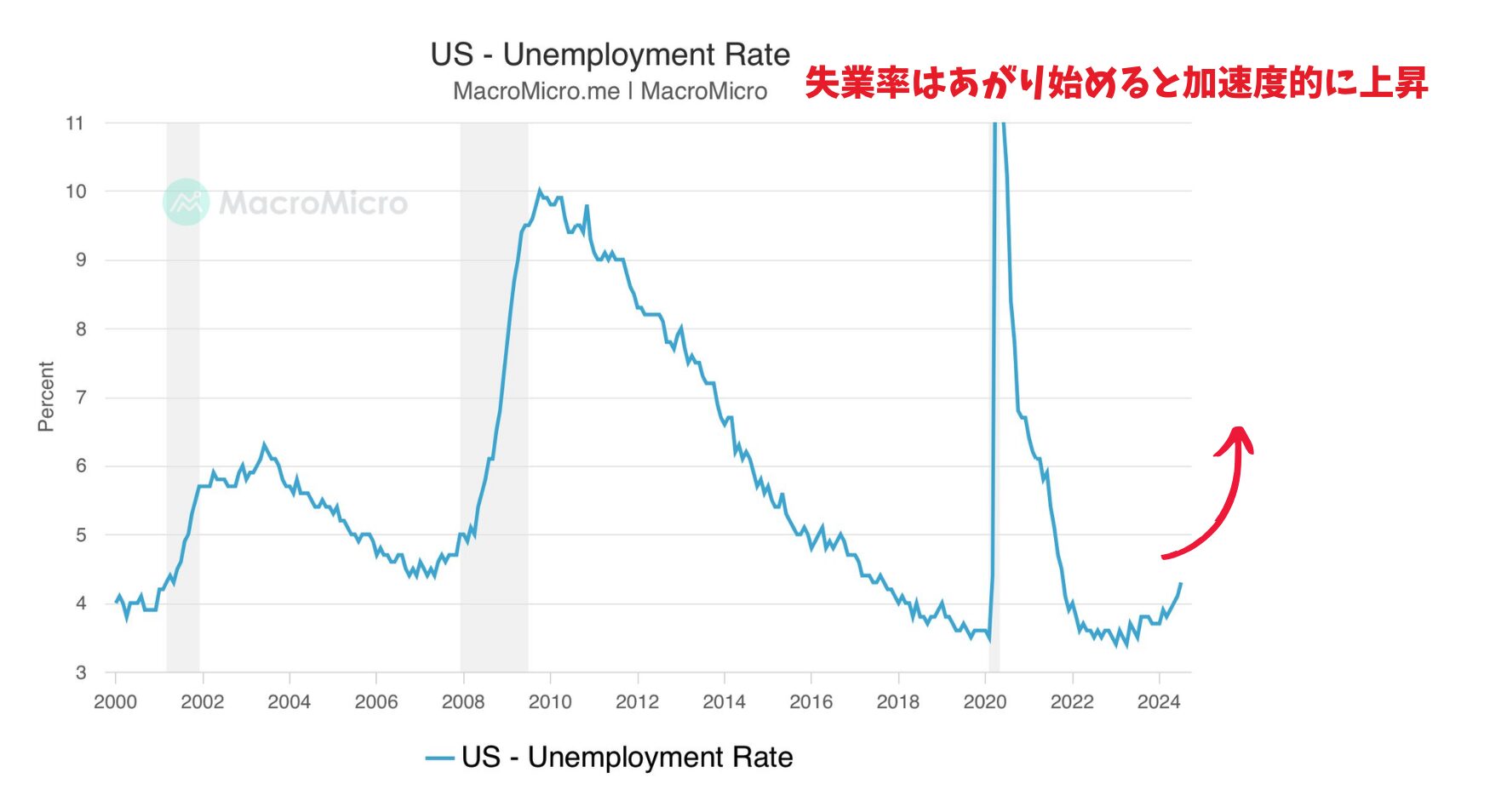

実際、雇用統計で失業率が4.3%に上昇しています。失業率は一気に急騰するので、近々景気後退入りすることが懸念されています。

失業率が上昇すると失業者が増えるので景気が冷え込みます。すると、企業収益も悪化するので株価は下落していきます。

これが7月中盤からの株価下落の1つ目の要因です。

下落理由②:円キャリートレードの解消

実は世界中の株安を7月末に引き起こしたのは我らが日本銀行です。

今まで日本銀行は欧米の中央銀行が金利を引き上げるなかにあってもゼロ金利を維持してきました。

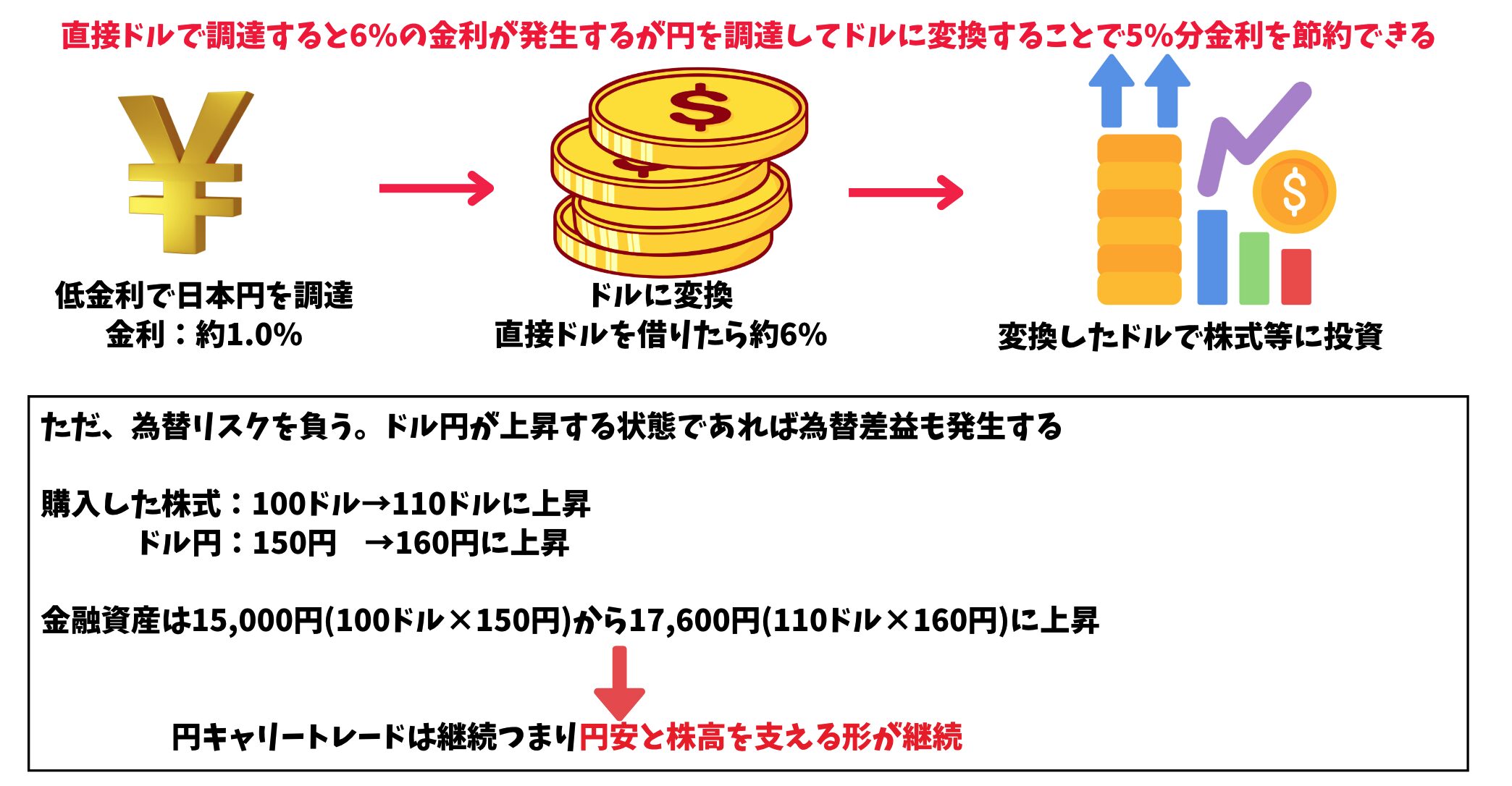

そのため、日本円を調達してドルに変換して投資を行う円キャリートレードが隆盛を誇っていました。

金利が高いドルで資金調達するより円で資金調達した方が金利コストを抑えられますからね。

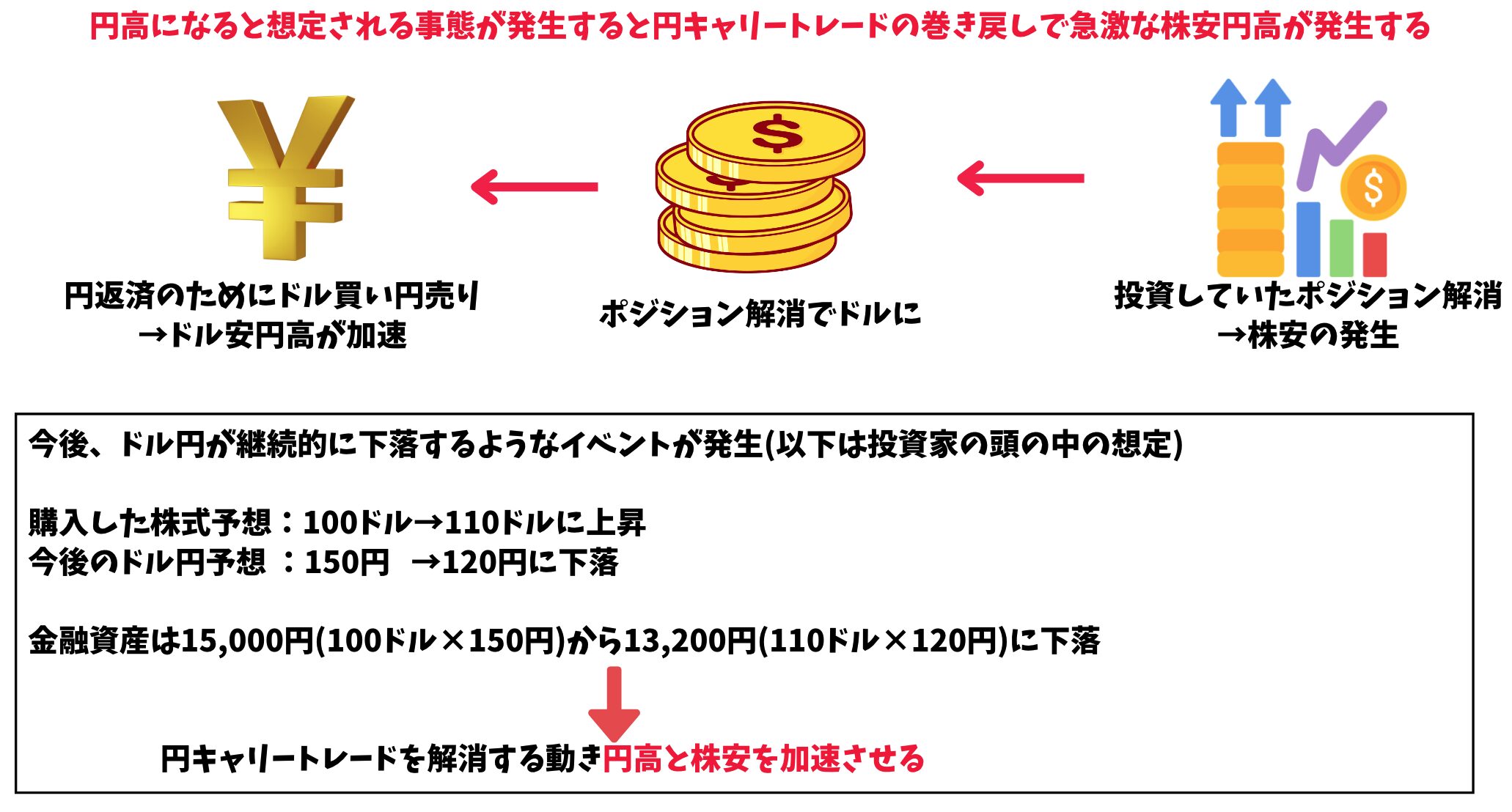

しかし、日銀が利上げ断続的に行うと宣言したため、今後ドル円が日米金利差の縮小にともなって下落する可能性が高くなりました。

そうなってくると為替を加味すると調達コストの差よりも為替差損の方がふくらみ円キャリートレードをする意味がなくなります。

この結果、円キャリートレードが解消され、それに伴い全世界的に株安に加えて円高が急激に発生しました。

一旦、日銀が火消しに入ったことで鎮静化しましたが、以下の要因は変わっていません。

- 米国が景気悪化で米金利が低下していく

- 日銀が継続的に利上げをしていく

- 結果的に日米金利差は縮小して円高方向の圧力が強くなる

そのため円キャリートレードの解消を伴って今後も米国株ならびに円高の傾向は継続していく可能性があり、アライアンスバーンスタイン米国成長株投信の見通しは厳しい状況となることが想定されます。

日本の投資家は株価の変動だけでなく、為替リスクまで負っています。2024年7月から8月上旬にかけて一気に円建だと20%以上被弾をした方が続出しました。阿鼻叫喚だったのではないでしょうか。これでは長期投資を実践することはできません。

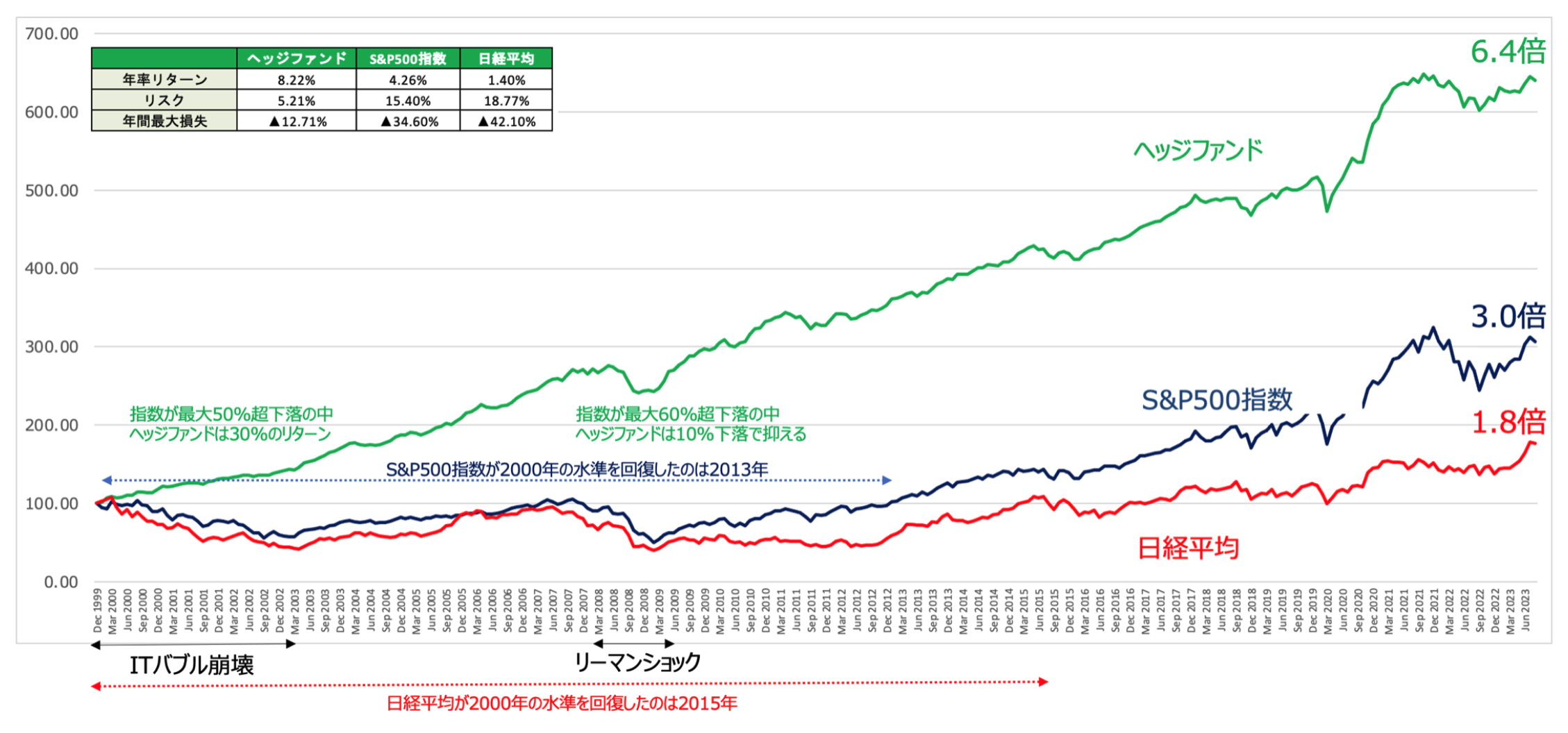

筆者はどのような市場環境であっても高いリターンが見込める投資先に投資を行い資産を守りながら安定して複利で資産を増加させています。そのような投資先としてヘッジファンドが挙げられます。

ヘッジファンドは市場が下落する局面でもリターンをあげたり損失を抑制して順調に資産を成長させてくれています。

ヘッジファンドは暴落局面を回避しながら安定して高いリターンを叩き出している

筆者が投資を行っている下落を回避しながら年利20%以上が期待できる有望なファンドを含めて以下で詳しくお伝えしていますので参考にしていただければと思います。

アライアンス・バーンスタイン・米国成長株投信(B/D)の掲示板での評判や口コミ

掲示板での口コミや評判は以下となります。長らく不調が続いていることもあり厳しい見解が多いです。

熟慮した結果、スイッチングよりも

ここを一部解約して日本株の元気なのでも

買った方が早いかもしれません。

含み損の中で日々上下されてもね~

せめて買値付近まで戻れば....

値上がり益を見込むなら、他にいくらでも投信はあると思う。

ここは、分配金が出なければ、魅力が薄いなあ…

ちなみにDコースの口コミは以下となります。

円高に振れたと思えば、FRBお偉い方の言葉で一点円安へと

激しい動き、FXやってる方は気を休めるときはあるんだろうか?

さすがに荒波で戦うだけの平常心を持ち合わせてないので(能力なし)

投信でじっくり腰を据えて日々過ごしてます

このままでは日本全体が限界集落になるなんて恐ろしい発言もラジオから

流れてきた火曜日の朝

トータルリターンは悪いですが、配当金で心も身体も癒すひと時が、

得られます。

愛する人へ

分配金利回りが高いのは大事ですが、トータルリターンが悪いのは、さすがに意味がない気がします。

掲示板でもDコースのように配当金を出しても元本が成長しないのであればどうしようもない、というような話がありますね。同感です。

まとめと更に魅力的な選択肢

今回紹介したアライアンス・バーンスタイン・米国成長株投信のように株式市場に連動する投信は必ず調子が悪い時期が存在します。

筆者はどのような市況環境でもリターンが狙えるヘッジファンドという選択肢を中心に資産運用を実施しています。

以下で詳しくお伝えしていますので参考にしていただければと思います。