筆者は資産を飛躍的に伸ばすべく、ヘッジファンドに重点的に投資を行っています。

今回の記事では筆者のポートフォリオの核となっているBMキャピタル(安定して10%程度の利回りを長期的に実現)について取り上げて行きたいと思います。BMキャピタルは運用規模は200億円に到達する勢いで、日本最大のヘッジファンドとなっています。

すでに別の記事でも述べましたが、長期で資産を大きく成長させるために必要なことは以下の2点です。

- 「毎年プラスの運用リターンを出す」

- 「毎年絶対に運用でマイナスを出さない」

BMキャピタルは下落に強く派手なリターンはないもの堅実な運用益を運んでくるヘッジファンドとして徐々にその知名度が高くなってきました。

2018年の大きな下落相場や2020年のコロナショック、2022年の世界株安(日経平均もマイナス20%)でも基準価格が下落しなかったことで評判が更に高まっています。

ただ、BMキャオピタルは私募ファンドということもありベールに包まれた点も多くあります。

今回はBMキャピタルの巷でささやかれている評判について実際の投資家目線で詳しく紐解いていきたいと思います。

Contents

- 1 評判①:下落耐性の高さと安定した運用利回りとは?

- 2 評判②:ファンドマネージャーの華やかな経歴(東京大学卒業後、一流外資系金融機関出身者によって運用)

- 3 評判③:グレアム流の本格的なバリュー株投資を実践

- 4 評判④:アクティビスト戦略(物言う株主戦略)でバリュー株投資を補完

- 5 コラム:なぜBMキャピタルは日本株に投資を行っているのか?

- 6 評判⑤:運用形態が怪しい?ヘッジファンドという形で運営している意義とは?

- 7 コラム:JR九州なども合同会社を設立してファンドを運用している

- 8 評判⑥:怪しい?ポンジスキームとの疑い

- 9 評判⑦:すでに解散しているという噂は?

- 10 実際の5ch(2ch)やSNSでの口コミは?

- 11 BM CAPITALへの出資方法

- 12 まとめ

評判①:下落耐性の高さと安定した運用利回りとは?

まずは、何よりも重要な運用成績からお話します。

下落耐性の高さはピカイチ!過去年度ベースでマイナスのリターンはなし

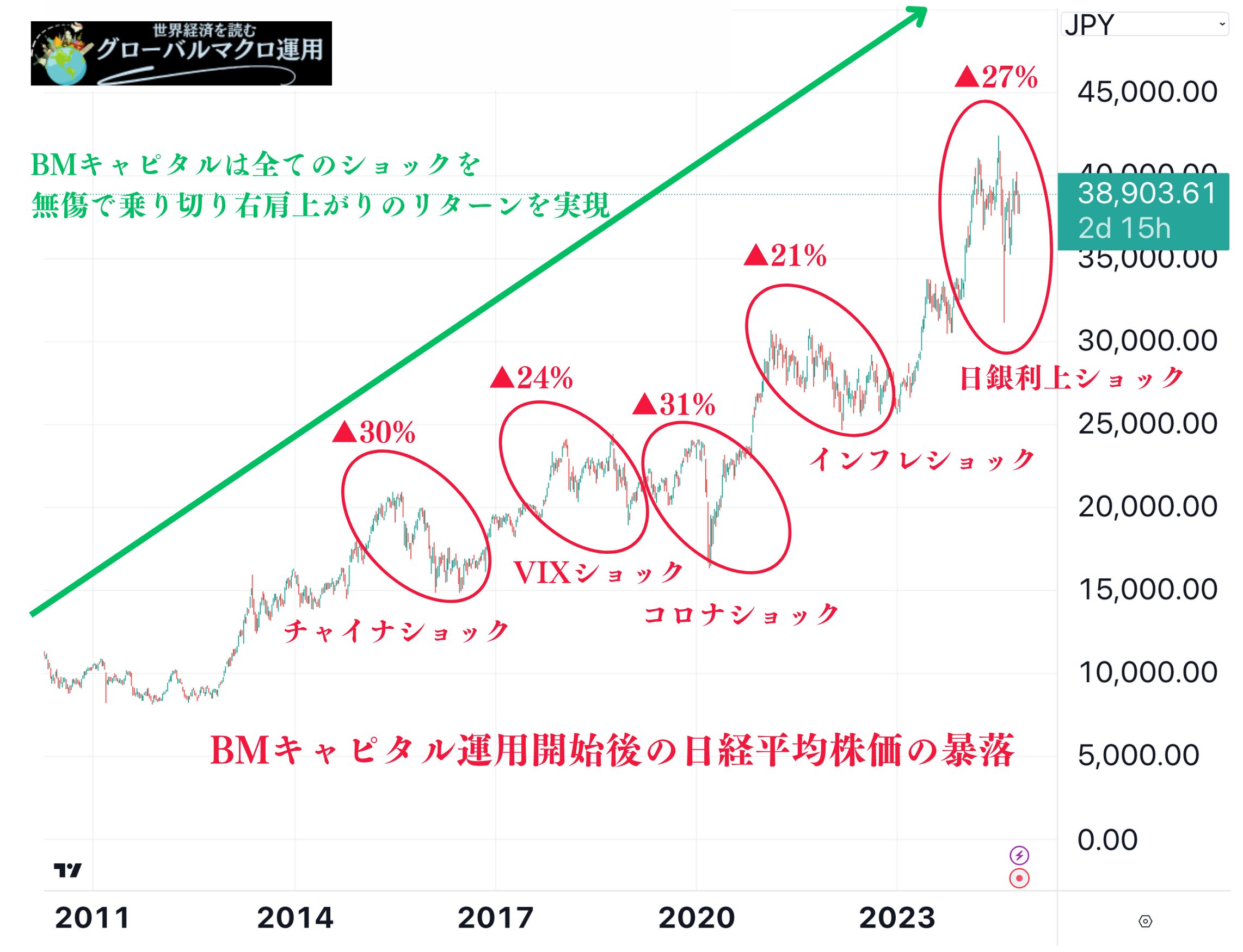

BMキャピタルの運用で特筆すべきなのは下落耐性の高さです。

筆者は2014年から運用を任せておりますが送付されてくる運用レポート上、マイナスの成績となったことはありません。

なんといっても、2015年(チャイナショック)や2018年(VIXショック)といったTOPIXが沈んでいる年でもしっかりとプラスのリターンを叩き出しています。

そして、最近では2020年2月〜3月のコロナショックでTOPIXや日経平均は年初から30%下落しています。

しかし、BMキャピタルは同期間殆ど下落せず無傷で乗り切っています。

最近の2022年初頭に入ってからの下落や2024年8月の日経の大暴落も無傷で乗り切っており投資哲学に則り、年平均10%以上の運用利回りを実現しています。

BMキャピタルは投資家に向けて四半期ベースで運用報告書を出しています。

筆者が投資して以来、「四半期ベース」では若干のマイナスを出したことはあります。

しかし、二四半期連続(半年ベース)でみた時に、運用がマイナスとなることはありませんでした。これは驚異的なことです。

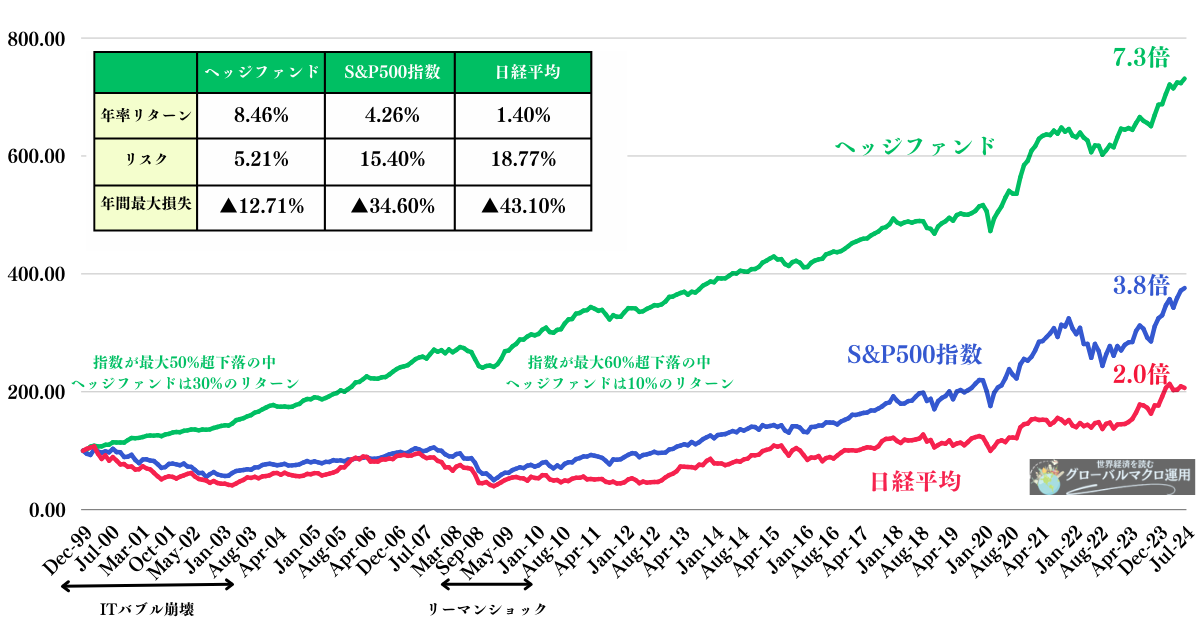

そもそも、なぜヘッジファンドに投資するかという理由を考える必要があります。

市場の暴落を許容するのであればインデックスだけで問題ありません。しかし、通常の株式市場では40%以上の暴落は頻繁に訪れます。

またITバブル崩壊のように3年連続マイナスで60%下落することもあります。

想像してほしいのですが、例えば5000万円の資産を投資していた場合に3000万円以下になって耐えられるでしょうか?

私は耐えられません。

因みに50%下落を回復するために必要なリターンは50%ではありません。100%のリターンが必要なのです。

5000万円が50%下落して2500万円になったとすると、再び5000万円に戻るには2倍になる必要があるので100%のリターンが必要となります。

安定した資産形成を行う上で暴落は絶対に避けなければいけないのです。

暴落を回避して安定的に資産を増やしていくというのがヘッジファンド投資の第一義的な意味となります。

このような安定したリターンを魅力に感じて、欧米の富裕層や年金基金や保険会社などはヘッジファンドを選んでいるのです。

実際、以下の通りヘッジファンドは幾多の暴落で損失を抑制したり寧ろリターンを上げている局面もあります。

特に年金基金や保険会社などは必ず支払いが発生するので資産を失うわけにはいきませんからね。

暴落を回避することに特化した運用先をこのような機関は選んでいるのです(後述のブリッジ・ウォーターが代表例)。

全ての暴落を回避している。これがBMキャピタルがヘッジファンドとして本来の目的を達成していることを意味しているのです。

洗練されたバリュー株投資で平均年率10%の安定リターンを実現

後にまた詳しく触れますが、BMキャピタルのファンドマネージャーの手腕は信頼性が非常に高いです。

上記の下落耐性に加え、毎年平均10%程度のプラスの成績を出しています。

ファンドの担当者に資料を元に説明を受けるとわかりますが、右肩上がりの綺麗な直線常のグラフとなっています。

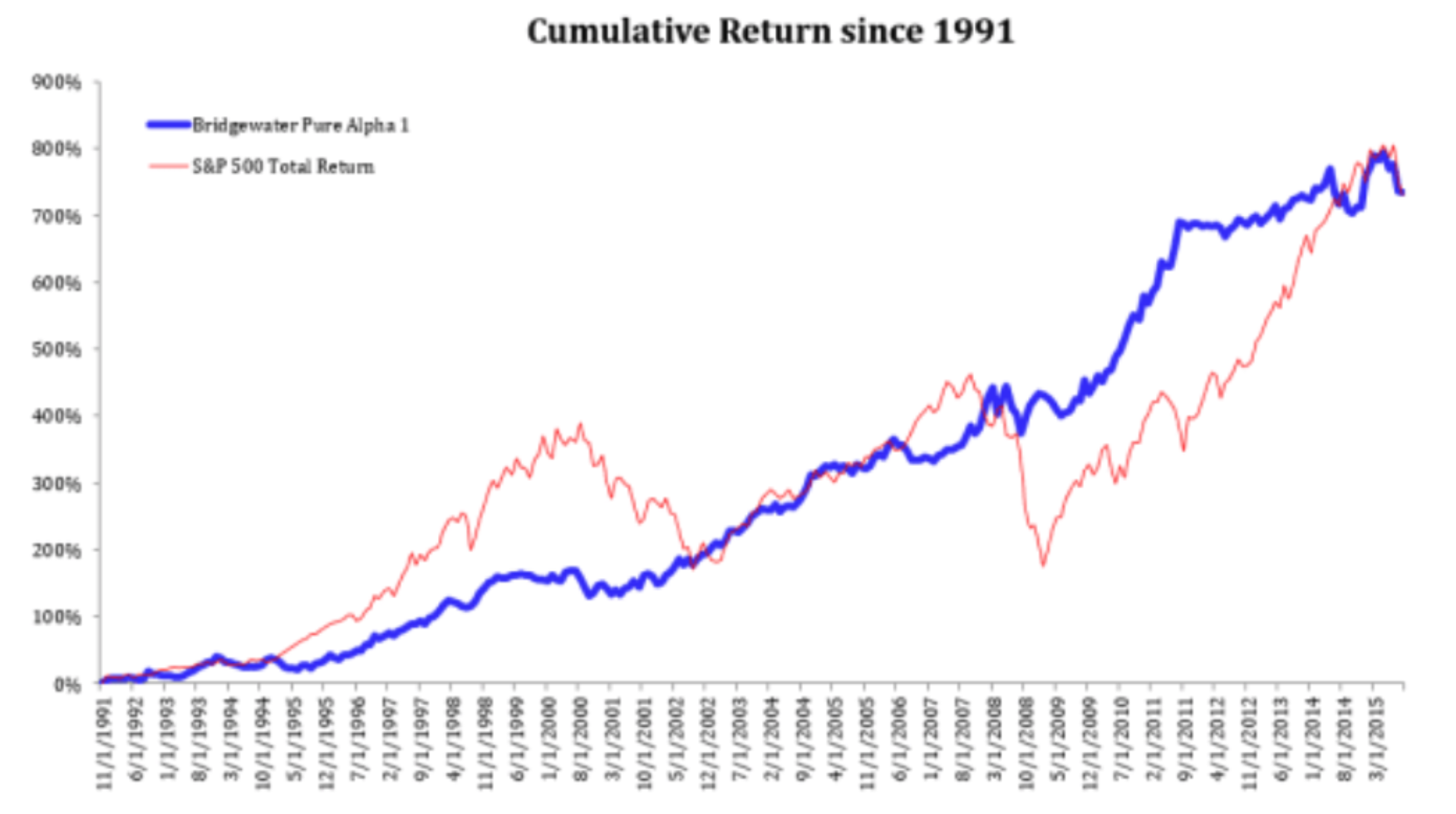

一番、類似しているのは20兆円の資産を運用している世界最大のヘッジファンドである「ブリッジウォーターアソシエイツ」の以下の青色のチャートです。

直近2022年も米国株式市場が20%のマイナスリターンとなっている中でもブリッジウォーターは+32%のリターンをだして市場を驚かせていました。

レイ・ダリオ氏率いるヘッジファンド運営会社ブリッジウォーター・アソシエーツの旗艦ファンドは今年前半のリターンがプラス32%と好調だった。事情に詳しい関係者が明らかにした。市場のボラティリティー拡大が奏功した。

参照:Bloomberg

ブリッジウォーターは最低出資金額が1300億円以上と巨大な機関投資家からしか資金を受け入れていません。

しかし、BMキャピタルであれば個人投資家であっても出資することが可能となります。

問い合わせを行うことで営業員から詳しいリターンの説明をうけることができます。

→ 【体験談】BMキャピタルに申し込みを行う方法とは!?出資をする際の問い合わせの方法から面談の内容を含めて長期投資家がわかりやすく解説。

まさに上記の青い色のチャートのように下落を抑制しながら堅実なリターンを積み重ねていることを確認することができます。

海外のヘッジファンドの中には、派手な50%のような運用成績を喧伝しているファンドが見られます。

このようなファンドは調子がわるいと▲50%のような非常に価格変動の大きな動きをする傾向にあります。

価格変動が大きい資産に投資をおこなっていたり、レバレッジを掛けて運用を行っていることが原因です。

運用リターンが異常に高いということは、リスクも異常に高いという認識を新たにする必要があります。

一方BMキャピタルは、これも後に触れますが堅実な歴史的に確立されたバリュー株投資をおこなっています。

価格下落リスクが著しく低い銘柄をノーレバレッジで行っています。マイナスの運用成績を出す可能性が非常に少ないのです。

また守りの側面だけではなく、日本の代表指数であるTOPIXが堅調な時は、当然の如くTOPIXよりも高いリターンを上げています。

過去のデータから見るBMキャピタルへの投資のリスク

BMキャピタルの特徴として、価格のブレ幅(リスク)が小さいことが挙げられます。

価格のブレ幅の指標である「標準偏差」は2013年1月から3.23%と日経平均の4.65%を優位に上回っています。

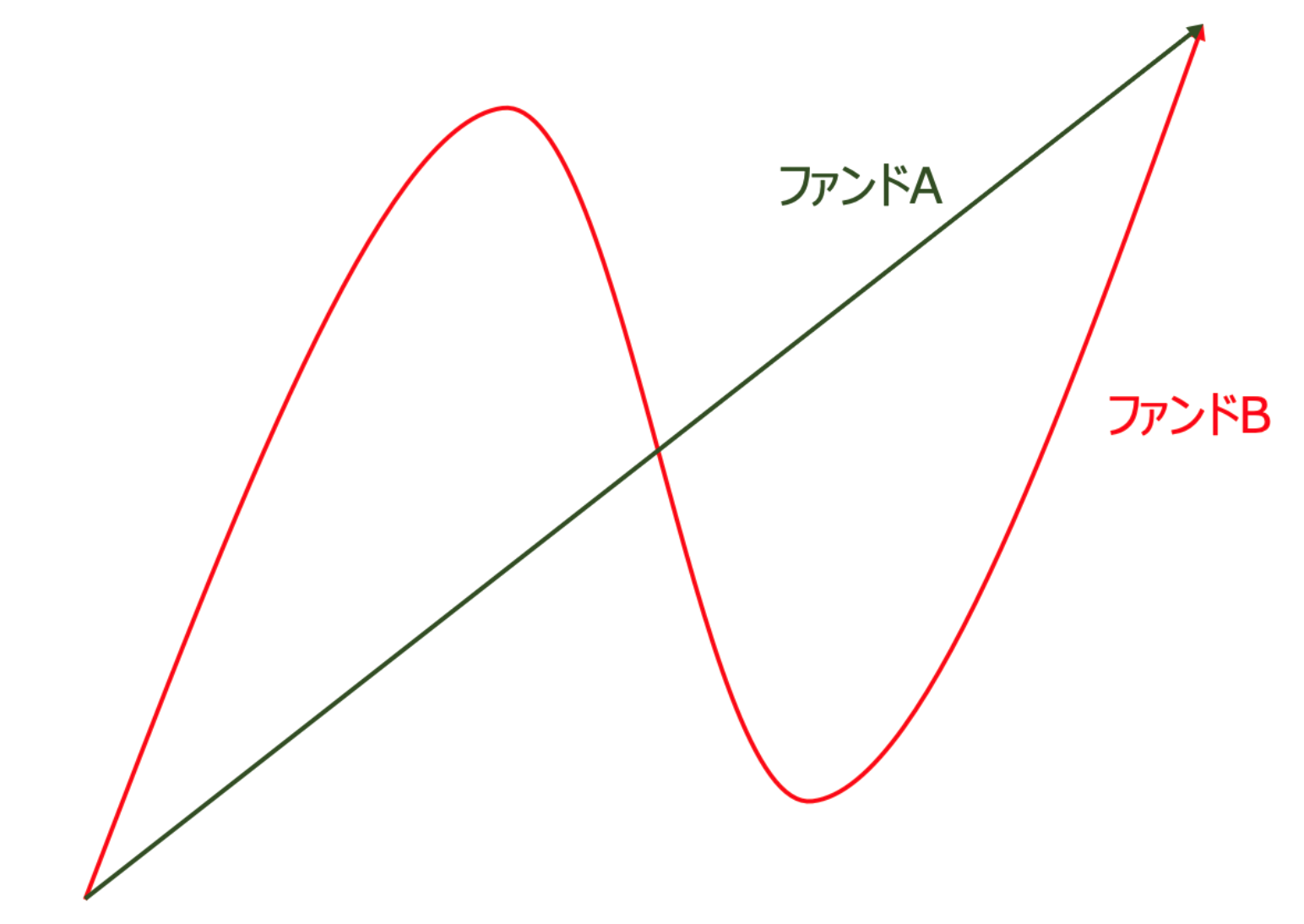

つまり、BMキャピタルは以下のAのような値動きをするファンドであるということが出来ます。先ほど紹介したブリッジウォーターも同様のチャートでしたね。

同じリターンを達成していたとしてもファンドBであれば肝が冷えますよね。

投資の世界ではこの値動きの度合いのことをリスクと呼んでいます。

BMキャピタルはリスクが少なく元本が守られる可能性が高く、安定して10%の運用成績が見込める長期投資に適した投資先であると言えるでしょう。

評判②:ファンドマネージャーの華やかな経歴(東京大学卒業後、一流外資系金融機関出身者によって運用)

ヘッジファンドにおいて最も重要なのはファンドを運用するファンドマネージャーの手腕です。

BMキャピタルのファンドマネージャーは東京大学を卒業後、外資系の金融機関であるバークレイズキャピタルで経験を積んでいます。

リーマンショックの時代に外資系金融に入るのは東大卒でもとてつもない難易度です。

金融先進国の英国の一流銀行に入れている時点で東大生の中でもトップ層であることがわかります。

同氏は東京大学在籍時代から事業を立ち上げて、そこで獲得した資金を元に運用を開始しています。

この実業家出身であることが、現在のBMキャピタルでの「アクティビスト戦略」に生きているものと推察します。

大学在籍時の運用に於いて、遭遇した2008年のリーマンショックも運用はプラスで乗り切り大きなリターンを獲得したそうです。

東大の株式投資サークルでも学生時代から評判を集めていたそうです。

つまり、個人の運用も含めると運用期間は12年間になります。ベテランマネージャーですね。

また、同氏は社会活動も行なっており、東京大学基金に寄付を行い栄誉会員として東大からも表彰されています。

更に特筆すべきことはファンドマネージャーはアクティビスト投資の結果として投資先の上場企業の社外取締役に就任しています。

ただ投資をするだけでなく企業の内部に入り込んで株式価値を引き上げる社会的な活動も実行しているということが信頼感を増しています。

このあたりはファンド担当者に聞くのが良いでしょう。

評判③:グレアム流の本格的なバリュー株投資を実践

BMキャピタルの運用手法について、なぜ下落耐性が高い運用を継続できているのかを謎解きしていきましょう。

基本は伝統的な本格派のバリュー株投資

BMキャピタルの運用手法は長期的な資産形成に適した日本株のバリュー株投資戦略です。

筆者はBMキャピタルから定期的に送付されてくる四半期報告書を詳しく分析しています。

その四半期報告書から読み解いたBMキャピタルの投資手法と哲学についてここで少し説明していきます。

一般的な「バリュー株」というと低PERや低PBRの銘柄に投資するのが一般的です(本来は誤りで、簡単に選定できる代物ではありません)。

実際にBMキャピタルのように「バリュー株」を特徴とし、一般投資家に売り出している投資信託、ファンドはとても多いです。

しかし、残念なことに「低PER」や「低PBR」の銘柄を組み入れたに過ぎないファンドが、「バリュー株投資」を名乗ってしまっています。

本物のバリュー株投資というのは『バリュー投資の父』『ウォールストリートの最長老』と呼ばれる、ベンジャミン・グレアム氏によって開発されたものです。

同氏はあのウォーレン・バフェット氏の師匠です。

グレアム← →バフェット

ベンジャミン・グレアムはあの最も偉大な投資家ウォーレン・バフェットをコロンビア大学の生徒として教えています。

唯一バフェットに最高評価のA+を与えたという逸話も残っております。

バフェット自身もグレアムを強固な投資理論を持った人物として師として仰いでいました。

本物のバリュー株投資とは、財務諸表をしっかりと精査して銘柄を選定します。

株価水準が割安として適正化どうかの判断、また会社訪問などを経た上で十分な安全域を有している銘柄に投資を行うという手法を指します。

ミスターマーケットの存在

グレアムとバフェットが好きな人物にミスターマーケットについて説明していきたいと思います。

「ミスターマーケット」というのは架空の人物です。

ミスターマーケットは市場価格そのもの、つまり株価を擬人化したものです。

グレアムはある企業の株式を購入するときに共同購入者としてミスターマーケットがいると考えます。

ミスターマーケットは毎日購入した株価の現在価値の自分の考え(=株価)を毎日教えてくれて、その価格で自分の持ち分を買ってもいいと言うし、売ってもいいと言ってくると例えています。

非常にせわしなく教えてくるので、時には自分の判断を過ちそうに仄めかしてくると面白い例えをしています。

ミスターマーケットは「適正価格に対して時には著しく高い価格を提示してくるし、低い価格を提示してくる」と言うのです。

つまり株価とは「短期的には適正価格から著しく乖離した価格で取引される可能性がある」と暗に伝えているのです。

近視眼的にはミスターマーケットはご乱心されることもありますが、長期的には適正価格に収斂するという考えをグレアムもバフェットも持っています。

著しく安い価格で短期的に取引されている株価を購入し、適正価格となったときに売却して大きな利益を取ろうとしていることを意味します。

BMキャピタルの銘柄選定の特徴(バーゲンセール銘柄を見極める技能)

BMキャピタルではベンジャミン・グレアムが提唱するよりも厳しい基準で、これ以上価格が下がりにくい銘柄を探し当てて投資を行っています。

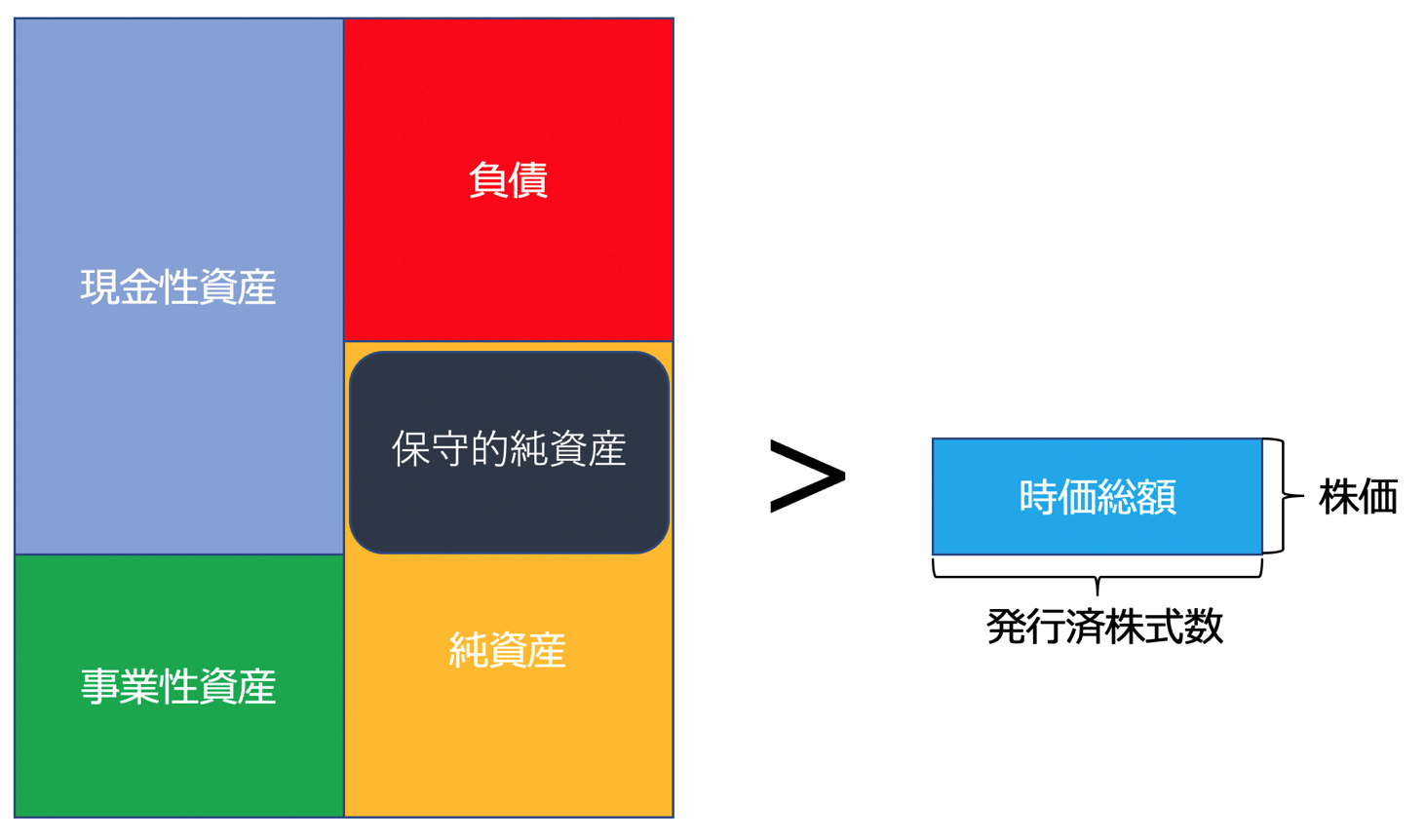

企業が保有するネット現金同等物の価格が株式価値を上回るものを主な投資の対象としています。

当然これだけで銘柄は選んでおらず、ほんの一部になります。

ネット現金性資産 > 時価総額

ネット現金性資産というのは現金や売掛金・受取手形などの営業債権、保有する有価証券といった現金化が可能な資産から全ての負債を引いたネットの現金性の資産です。

例えば以下の通りです。

例

- 現金1億円、1億円の不動産物件を保有している

- 富裕層のAさんがローン7000万円を抱えていた場合は?

- ネット現金性資産は「現金1億円 - ローン7000万円=3000万円」となる

このネット現金性資産が企業の時価総額を上回っている場合に購入対象にするという戦略です。

時価総額というのは「株価×発行済株式数」のことです。

企業を買うのにいくら必要かという企業のお値段(時価)ということになります。

つまり、他に保有している土地や建物や商品を一切度外視、さらに今後あげる収益についても一切度外視して、

保守的なネット現金性資産のみで企業の価値である時価総額を上回っている銘柄ということになります。

この銘柄の指し示すことは、今現在会社を解散して清算した場合に、確実に保有している株式価値異常の清算配当金を受け取ることが出来るということです。

つまり、買った瞬間に理論的に利益を得ることができる銘柄に投資をしているということですね。(実際に清算させるわけではありません。)

現在1株あたり1万円有している企業を8000円で購入しているのですから、バーゲンセールそのものです。

BMキャピタルはこのような異常な割安水準で取引されている銘柄を選定します。

さらに安定した事業を有して利益を上げているか、効率よく利益を稼げているかを総合的に勘案した上で投資銘柄を選定しているのです。

この「バーゲンセール」は長年磨いてきたバリュー株投資手法を用いた運用経験があるからこそ見えるものだと思います。

玄人には見えるが、我々のような相場経験が浅い人間からするとどの銘柄がバーゲンセールなのかは全くわからないでしょう。

評判④:アクティビスト戦略(物言う株主戦略)でバリュー株投資を補完

BMキャピタルはバリュー株投資を更にアクティビスト戦略で補完しています。

このアクティビスト戦略は村上ファンドが実行していた戦略で日本語では「物言う株主」として知られています。

ファンドマネージャーが事業家として活動していたことが強みとなっています。

BMキャピタルが狙うような銘柄は著しく割安に放置されているバリュー株です。

しかし、そもそもなぜ通常ではあり得ないレベルで安く放置されているのかを考える必要があります。

上記のような銘柄は超小型株市場に存在しています。

なかには地方の証券取引所に上場されている銘柄もあります。このような銘柄は地味なので市場からの注目を集めることがありません。

結果として、市場から見放された価格で長期間放置されています。

つまり、ただバリュー株に投資するだけではずっと株価が低迷する可能性があるのです。

そこでBMキャピタルでは投資を行った後も、積極的に経営陣に株価上昇策である増配や自社株買を進めて能動的に株価を引き上げるアクティビスト的な動きもしっかり行っています。

これはファンドという規模で投資を行なっているからこそ実現できる投資手法です。

個人では大株主になることは出来ないので経営陣に物申すことができないからです。

BMキャピタルはただ投資をするだけではなく、投資後に積極的に経営に関わり株価を引き上げてアクティブなリターンを狙って行っているのです。

以下はBMキャピタルがアクティビスト戦略とバリュー株投資戦略を組み合わせて投資している事例です。

BMキャピタル投資事例

バリュー株投資の弱点として、割安銘柄を選定し購入したは良いものの、いつその株価が上昇するかは読めないというものがあります。

アクティビスト戦略は、経営陣に提案を行うことで株主還元策など資本政策、事業への経営提案などを実行し株価上昇に寄与する動きをしていく点が特徴です。

これは、上記で紹介したベンジャミン・グレアム氏がまさに実行していたことです。

王道の投資を天才ファンドマネージャーが実践しているという点に安心感がありますよね。

コラム:なぜBMキャピタルは日本株に投資を行っているのか?

BMキャピタルが日本株を投資機会として捉えているのには理由があります。

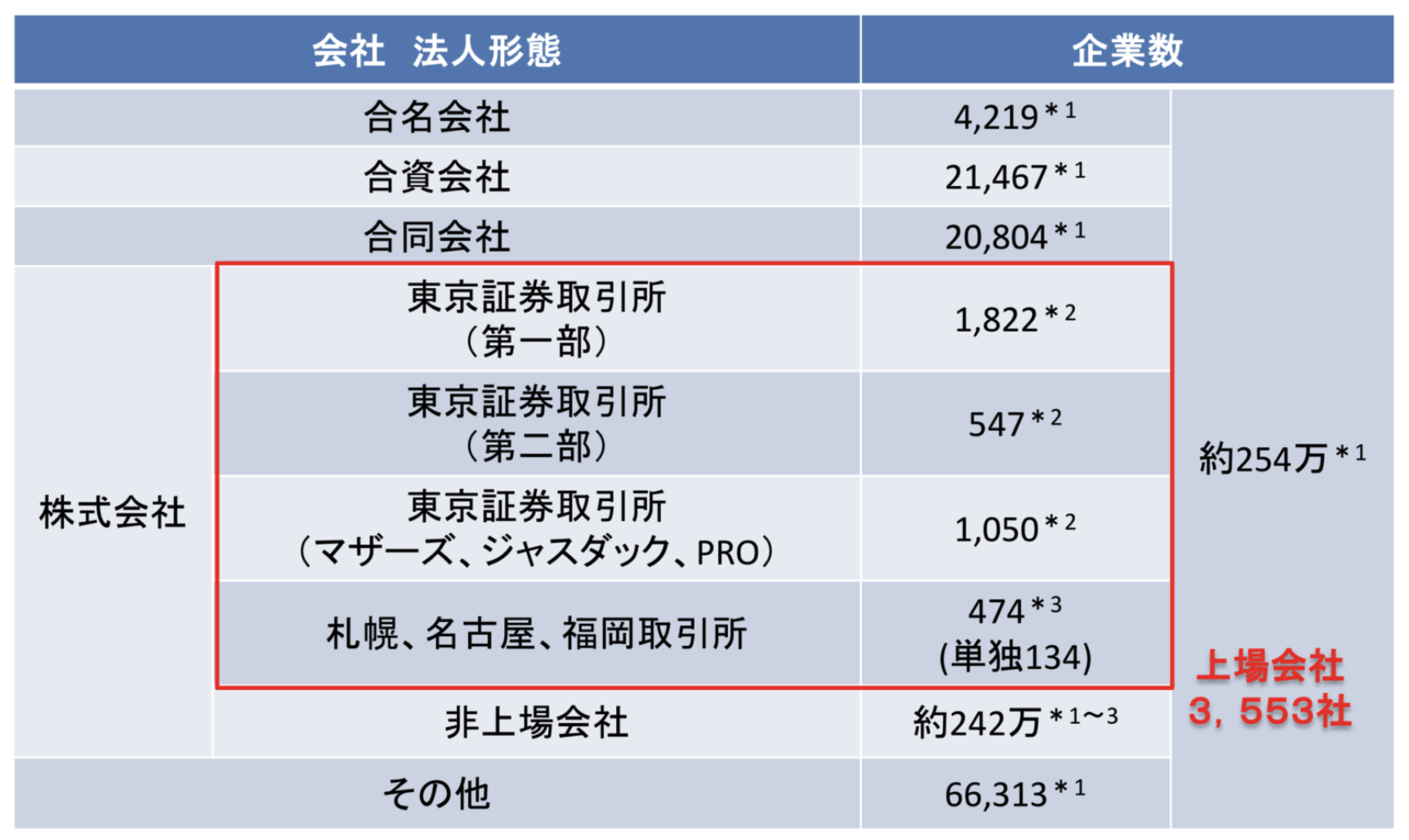

理由①:日本株は時価総額に対して上場企業数が多い

日本株は時価総額に対して上場企業数が非常に多くなっています。

日本の株式市場の時価総額の8倍はある米国の株式市場の上場企業数は5000社なのに対して、日本は3500社も上場しています。

3500社も証券会社のアナリストが追いきれるはずがありません。

そのため実態の価値より著しく低い価格で放置されている銘柄が数多く存在しているのです。

理由②:アクティビスト投資を実践しやすい

BMキャピタルの投資の条件を満たす銘柄は小型株に多く存在しています。

米国の小型株と日本の小型株では桁が1つ違います。日本の小型株は数十億円規模のものまで存在しておりアクティビスト投資が実行しやすい環境が整っています。

バリュー株投資の側面からも、アクティビスト投資の実行という観点からも日本の株式市場にはチャンスが広がっているのです。

評判⑤:運用形態が怪しい?ヘッジファンドという形で運営している意義とは?

私募ファンドという形態で運用が実施されていることについて不安に思われている方も多くいらっしゃるかと思います。

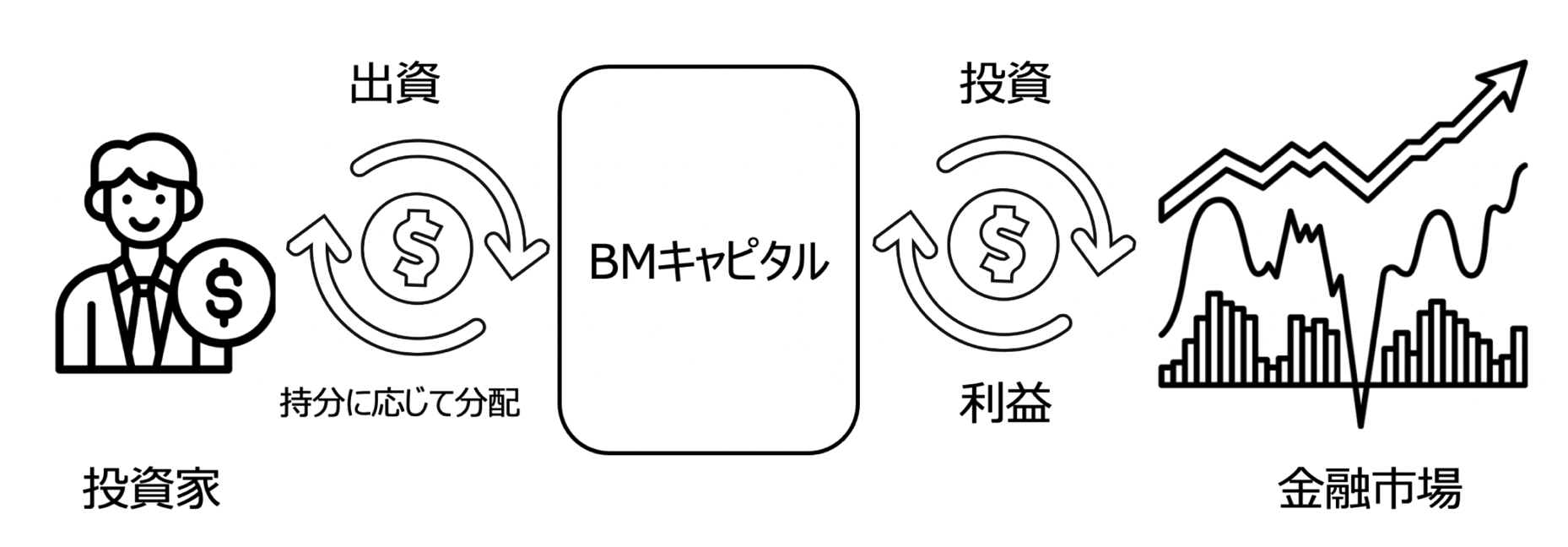

BMキャピタルは合同会社の持分権販売というスキームで資金を集めて運用を行なっています。

このスキームは海外のヘッジファンドでも一般的なスキームとなっています。

先ほどお伝えしたブリッジウォーターやルネッサンステクノロジーなどの海外の著名ファンドもLLCとして運用しています。

会社の後ろにLLC(Limited Liability Company)と書いてある企業が合同会社です。欧米のヘッジファンドもLLC形態が多いです。

また一般的な有名企業、例えば世界最大のウォルマートを始めとして「株式会社」形態と同レベルまで浸透してきている一般的な会社形態です。

一方、一般投資家が投資を行う際に、最も身近な投資先として投資信託があると思います。

投資信託は第一種/第二種金融商品取引業や投資助言・運用業者としての登録を行ったファンドで、大々的に宣伝を行うことが出来ます。

我々がTVや雑誌や金融機関の窓口でよく目にするのは、投資信託が公募ファンドであることが要因なのです。

しかし公募ファンドにはデメリットもあり、金融庁の監督下にあり運用や運営形態について様々な規制があります。

なぜ、ヘッジファンドが私募として運用しているかというと運用手法を自由に変更したり、規制に影響をうけずに辣腕を発揮したいという意図があるためです。

例えばBMキャピタルに関連するところでいうと投資信託として運営する場合はアクティビスト戦略を実行する上で障壁がもうられています。

投資信託は一般社団法人投資信託協会の定めに従って1銘柄ポートフォリオの10%以内とすることが定められています。

一般社団法人投資信託協会の規則に定める一の者に対する株式等エクスポージャー、債 券等エクスポージャー及びデリバティブ等エクスポージャーの信託財産の純資産総額に対 する比率は、原則としてそれぞれ 10%、合計で 20%以内とすることとし、当該比率を超えることとなった場合には、一般社団法人投資信託協会の規則に従い当該比率以内となるよう調整を行うこととする。

つまり、どんなに多くても運用資産の10%未満しか1銘柄に投資することができないということです。

これは、先ほどお伝えしたアクティビスト運用を行う際の弊害となります。

アクティビスト運用を行うためには大株主になる必要があります。

大株主になるためには1銘柄に大きな金額の投資を行う必要があり、10%未満と制限されると経営陣に対して影響力のある株数を保有できない事態が発生し得てしまいます。

結果的に「物言う株主」としての力を持つことができる能動的にリターンを追求することができなくなるのです。

つまり、ファンドマネージャーが自由に辣腕を振るうことが出来ないということになるわけです。

合同会社という形式をとることによりBMキャピタルは公に募集できるというメリットを放棄し、

金融庁からの規制に縛られることなく自由で柔軟な運用を行い、投資家の利益を最大化のための運用を実践していくことができるのです。

ちなみに次のコラムでお伝えしていますが合同会社スキームは一般的なスキームで、大企業であるJR九州なども活用してファンドを運営しています。

運用成績を確りと挙げていれば、自然と噂が噂を呼び投資家は集まってきます。

運用成績が公募の役割を果たすと考えれば、表面的なメリットを捨てて本質に集中する姿勢は称賛に値すべきものだといえます。

コラム:JR九州なども合同会社を設立してファンドを運用している

合同会社でのファンド運用と聞くと怪しいと感じる方もいらっしゃると思います。

確かに中には次の項目でお伝えするようなポンジスキームなどの詐欺ファンドとして運営しているものがあります。

しかし、スキーム自体は大企業も使用しているものとなります。

例えば、JR九州が2021年に立ち上げた「合同会社 JR九州企業投資」が挙げられます。

同社は九州に事業基盤を持つ企業に投資を行って投資先企業の事業継続と成長を支援する地域特化型ファンドとして運営されています。

BMキャピタルも資本政策を疎かにしたり、創業一族が我が物顔に私物化する企業に切り込んで経営改革を促しているという社会性から上記のファンドと似たものを感じますね。

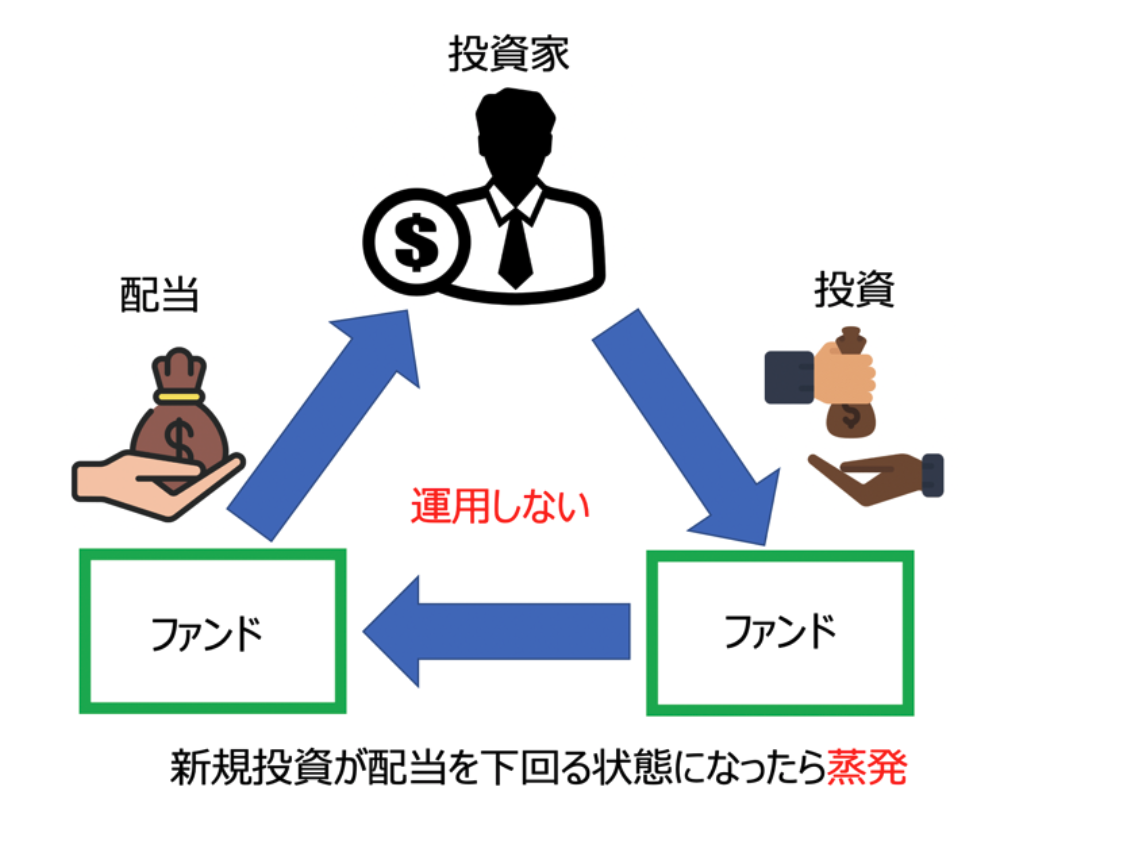

評判⑥:怪しい?ポンジスキームとの疑い

先ほども言及しましたが、実際に運用を行っていないのではないかというポンジスキームを疑う方もいらっしゃると思います。

ポンジスキームとは運用を行わずに新規出資者から集めた資金を既存の投資家に分配するという詐欺スキームです。

エクシアやスカイプレミアム のように日本にも怪しいファンドがいくつか存在します。

このようなファンドは新規顧客から資金をかきあつめるために誇大な利回り広告を行う傾向にあります。

例えば、月利3%とか年利50%とかを継続とかですね。どんなプロでも継続が難しい数値です。

そもそも、ポンジスキームは新規顧客から資金をかき集めるためにBMキャピタルのように堅実なリターンを謳いません。

更に、BMキャピタルは明確に違うといえる根拠があります。それは実際に大株主として投資をしていることが証券会社のページで確認できるからです。

実際に、投資をしていることがポンジスキームではない何よりの証拠といえるのではないでしょうか。

また、ファンドマネジャーの活躍の幅を考えると、ポンジスキームを実施すること自体がコストです。

そのようなことをしようという発想すらないと思われます。優秀な経歴を積み重ねている人からすると、著しくコストパフォーマンスが悪いのです。

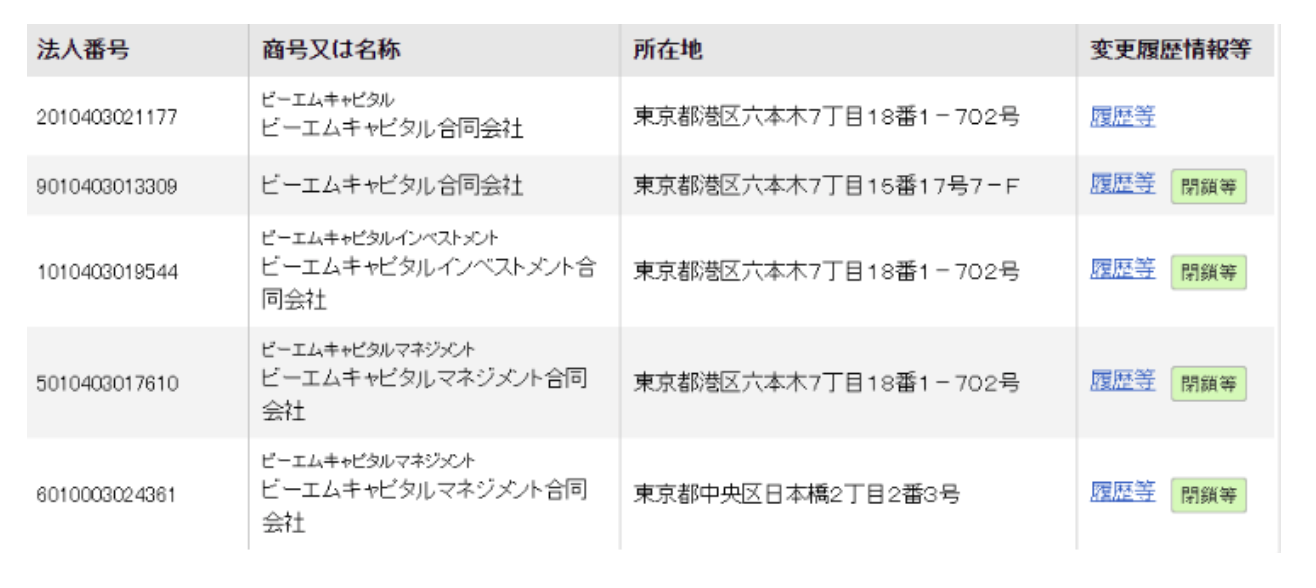

評判⑦:すでに解散しているという噂は?

解散しているという噂はそのまま噂ですね。筆者は2022年8月に運用レポートを受け取っておりますし、担当者の方とも追加出資の相談をしました。

ただ、実際に法人が解散しているといえばしています。

一番右の列を見ると、閉鎖等と書かれており、4回法人が閉鎖されていることがわかります。

BMキャピタルの運用額は大きくなっていますので、このように解散していては大きなニュースとして取り上げられてしまいます。しかし、背景をしっかり理解すれば問題ないことであると理解できるでしょう。

BMキャピタルの募集の仕組みを理解する必要があります。

BMキャピタルは合同会社の社員権の自己募集を行なっています。そして、合同会社の自己募集の場合、出資者の数は最大499人に限られてます。

法令を遵守するためには、投資家が増え続ける限り組織変更の対応が必要となってきます。

BMキャピタルの解散はネガティブな要素ではなく、むしろ投資家の数が増え続けている人気の証拠であると言えるのです。

堅実なリターンを継続しているので当然でしょう。

当初は筆者自身も解散について説明を聞いた時は驚きましたが、法令を遵守して健全な組織運営を継続、そして運用をしており安心したものです。

実際の5ch(2ch)やSNSでの口コミは?

5chの割には平穏な口コミが多いです。マネーリテラシーの高い投資家特有の空気感のような気もします。

3名無しさん@お金いっぱい。2021/10/27(水) 11:36:45.99ID:e5IQR1Dv0

ありがとうございます BMキャピタルに興味がありますが

4名無しさん@お金いっぱい。2021/10/27(水) 15:58:46.75ID:CkTmvveA0

>>3 BMキャピタルは、ネット上での評判は悪くないですね、来年1口契約しようか考え中です 知人にスカイ・プレミアムの紹介を受けて、来年契約を考えていたので残念です

5名無しさん@お金いっぱい。2021/10/27(水) 19:40:23.78ID:e5IQR1Dv0

BMキャピタルはいわゆる投資信託とはジャンルが違うようですね

9名無しさん@お金いっぱい。2021/10/31(日) 15:21:24.61ID:gekkJXrh0

BMは面談の上1000万以上必要 EXIAは100万から投資可能(?)だが 既存会員の紹介がないと面談すら出来ないらしい つーか面談がめんどいw

10名無しさん@お金いっぱい。2021/11/02(火) 08:19:28.43ID:L8XGf0kq0

面談はオンラインで30分程度で、内容を説明してくれて、その後質疑応答して終わりと簡単だったよ

11名無しさん@お金いっぱい。2021/11/10(水) 09:55:26.52ID:AQgHAro40

高橋ダンも元ヘッジファンドのマネージャーだったし1000万程度なら悪くないかもね ただ手数料がバカ高いから手数料第一主義の日本ではいまだに日陰の存在 ファンドラップですらカモだの情弱だの猛烈に叩かれる

12名無しさん@お金いっぱい。2021/11/10(水) 10:00:47.58ID:MZZdVQqI0

大した成果も出せずに手数料ぼったくってた昔の投資信託のせいだな

関連:気になるBMキャピタルの評判や口コミを実際の投資家目線で紐解く!

BM CAPITALへの出資方法

魅力的なBMキャピタルですが、投資信託のように公募ではない為、銀行の窓口や証券界者で購入することはできません。

自分で問い合わせを行い、実際にファンドの方の話を聞いた上で投資判断を行う必要があります。

実際に筆者が問い合わせた経験談については以下となります。

→ 【体験談】BMキャピタルに申し込みを行う方法とは!?出資をする際の問い合わせの方法から面談の内容を含めて長期投資家がわかりやすく解説。

筆者、この直接会って説明を受けるというプロセスは自分の大切な資産を預け入れるという観点において非常に重要なものとなります。

目論見書や投資信託の中身を理解していないで販売を行っている銀行の窓口の勧めに従い、自分の大切な資金を投資信託に預け入れる方がよほど危険であると考えます。

実際に自分で問い合わせて営業の方と会い、運用成績、ファンドマネージャーがどんな人なのか、過去投資実績はどのようなものがあるのかを聞いてみると良いでしょう。

最低投資額は1000万円ですが、実際は運用成績に満足した場合に増資をすることを前提にそれ以下の金額で投資を受け入れることもあるみたいです。

最低出資金についても相談してみても良いでしょう。

まとめ

今回特集したBMキャピタルのポイントは以下となります。

- 運用成績は過去5年間常にTOPIXを大幅に上回っている

- 半年ベースでマイナスの成績となったことがない

- リーマンショックも乗り切る安定性

- 2018年はTOPIXが20%近いマイナスとなるなか、5%を上回る成績

- 2020年のコロナショックや2024年の日経暴落も無傷で乗り切る

- 運用手法はアクティビスト型バリュー株投資

- プライベートファンドとしては閾値が低い最低出資金