「みんなで大家さん」に関心を持っている人は少なくないでしょう。

「みんなで大家さん」は不動産に特化したクラウドファンディング形式のサービスで、その高利回りが注目を集めています。

しかし、オンライン上では次のような懸念から、一部では詐欺ではないかと疑う声も上がっています。

Q:単刀直入に聞きます。みんなで大家さんは詐欺ですか?

A:詐欺かどうかはわかりませんが、かなり怪しいです。みんなで大家には、私は投資しないですね。株と投資信託ETFで、金融資産5億円以上あります。みんなで大家は、「預金感覚で始められる」ってうたっていますけど、投資は、預金じゃないのに、「預金感覚」ということで、すごく安全とわざわざ言っている。そういうのって怪しい。

その他にも以下のような声が聞かれます。

- 不動産投資としての利回りが異常に高い

- 過去に営業停止という行政処分を受けた経歴がある

- Q&Aサイトでの自演疑惑

- 投資期間が終了しても資金が戻ってこない事例がある

この記事では、まず「みんなで大家さん」サービスの概要をご紹介します。

その後、このサービスに対する否定的な評価について、現役投資家で証券アナリストの資格を持つ筆者の視点から分析していきたいと思います。

Contents

後悔する投資家続出?みんなで大家さんとは?スキームは合法なのか?

(細かいスキーム概要なので、読み飛ばしてもらっても大丈夫です)

「みんなで大家さん」は、不動産特定共同事業法に準拠した投資商品です。この「不動産特定共同事業法」は1994年に制定されました。

その主な目的は、出資を通じて不動産の売買や賃貸事業を行い得られた収益を投資家に分配する事業者に対し、許可制度を導入することで業務の適正な運営を保証し同時に投資家の利益を守ることにあります。

2017年の法改正では、クラウドファンディングに適応する形で小規模不動産特定共同事業の枠組みを新設し柔軟に投資ができる環境を整備しました。

不動産クラウドファンディング

「みんなで大家さん」は、この法律改正を受けて設立されたサービスであり、不動産投資を望む個人に対して、特定の不動産への投資機会を提供しています。

法改正は、起業家には事業機会であるとよくわかりますね。

「みんなで大家さん」では、不動産特定共同事業者が投資対象の不動産を選び、購入後は賃貸契約を通じてその管理を行います。

そして、投資家は匿名組合契約を経由して賃貸収入に基づく分配金を受け取る権利を有します。

出資元本の変動が少なく、安定的な資産運用を実現

これにより、投資家は不動産の選定、購入プロセス、賃貸管理といった煩わしい手続きをせずに済み、出資するだけで利益を享受することができるという利点があります。

要するに、個人投資家は手間をかけずにサクッと不動産投資ができるということです。

通常、不動産投資を個人で始める場合、莫大な資金が必要になることが多く、時には借入をしてリスクを背負うこともあります。

しかし、「みんなで大家さん」では、100万円からの出資が可能で、この手軽さが魅力となり全国津々浦々、投資家が殺到しているというわけです。

「手間」を省くことができるというのは、大きな利益に繋がっていくのですね。

「みんなで大家さん」を利用することで、投資家は出資に留まり、その後の面倒な手続きや管理はすべてサービス側に委ねることができます。

これにより、不動産投資のハードルが大幅に下がり、手軽に不動産市場への参入が可能になるわけです。

このアプローチは、特に不動産投資に初めて挑戦する人や、資金や時間の制約がある人にとって、非常に魅力的な選択肢となります。

ちゃんと儲かるのならですが。

ホームページでは現在まで元本評価割れなし!と謳っているのできっと完璧な投資なのでしょう。

想定利回り6.0~7.0%現在まで元本評価割れなし!

投資スキームは何を採用している?利益配分は?

(細かいスキーム概要なので、読み飛ばしてもらっても大丈夫です)

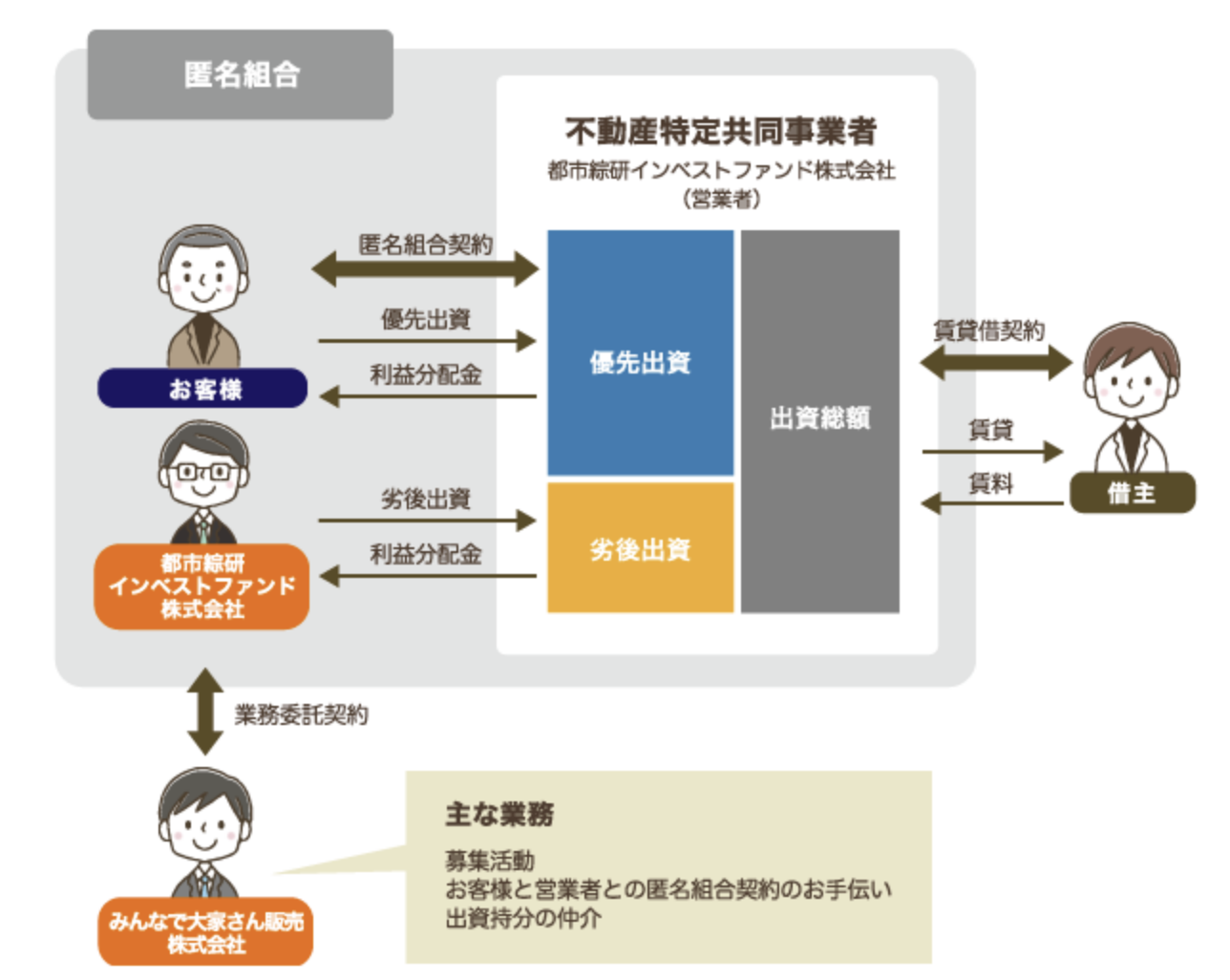

不動産特定共同事業では、営業者と投資家が共同で不動産に投資し、その利益を出資比率に基づいて配分するシステムを採用しています。

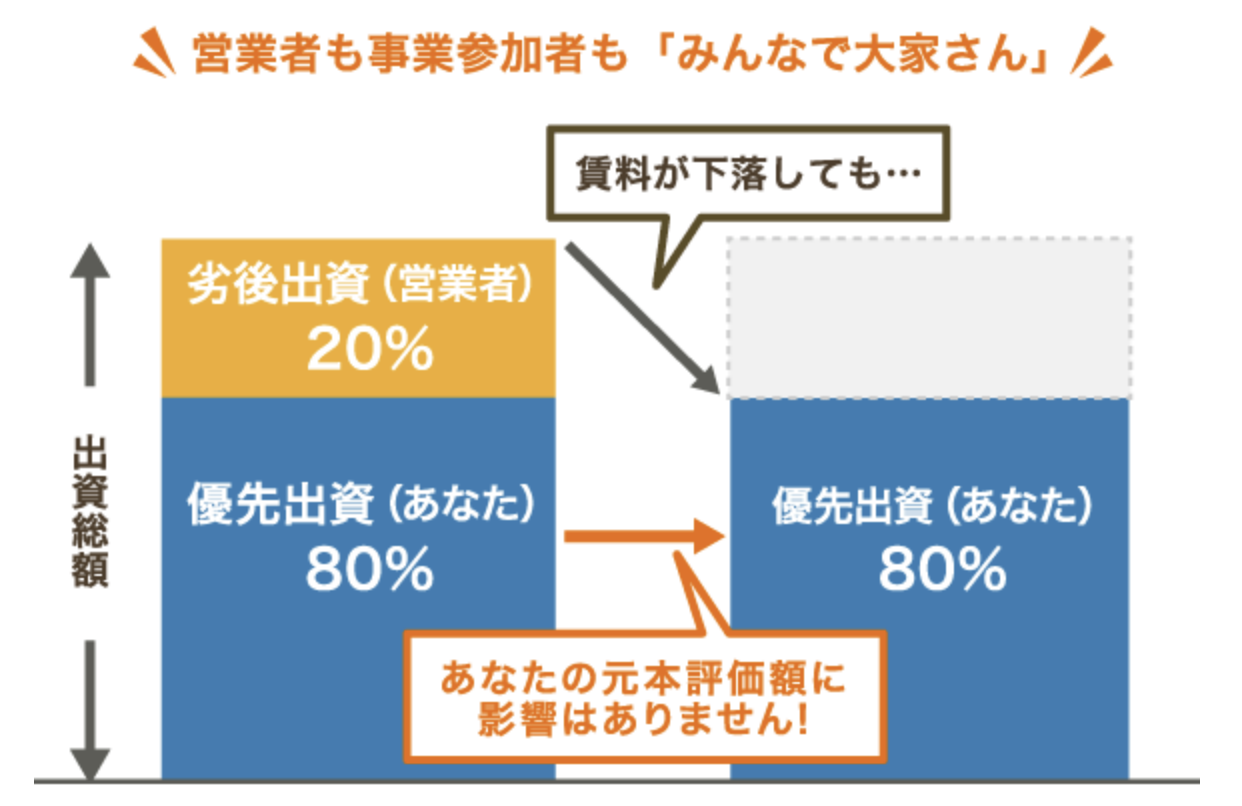

特に、「みんなの大家さん」では、投資家は優先出資者と位置づけられ、営業者は劣後出資者となります。

優先出資者としての投資家は、不動産価値の下落リスクが限定的です。

具体的には、対象不動産の価値が20%以内で下落した場合、その損失は劣後出資をした営業者が負担し優先出資者の元本は影響を受けません。

高い投資効率と安心を同時に叶えて投資ができる仕組み

さらに、投資家は自身の出資分を営業者に譲渡することで、通常の不動産投資よりも容易に現金化が可能です。

これは、株式のように容易に売買ができる大きなメリットと言えます。

流動性の確保ってやつですね。投資において流動性は非常に大切です。売ろうと思っても相手がいないということほどの地獄はありません。

では、営業者の利益はどのようにして生まれるのでしょうか?

営業者は、優先出資者への利益分配後に残る利益を、営業者報酬として受け取ることができます。

これは、賃貸経営が成功した場合、営業者が投資家よりも大きなリターンを享受できることを意味します。

具体的には、まず優先出資者に対して予定された年利回り相当の賃貸利益が分配されます。

その後、残る利益の中から、賃貸収入の最大3%を上限に営業者報酬が支払われます。さらに余剰があれば、劣後出資者である営業者に予定された年利回り相当が分配され、それでもなお余剰がある場合は、その3%を優先出資者に、残り97%を劣後出資者に分配します。

このように、両者にとって公平かつ効率的な利益分配メカニズムが設計されています。リスクリターンが考えられているとも言えそうですね。

・・・出資者を本当に集めやすそうなスキームですね。

以前、不動産価値が大きく下落するリスクについて触れましたが、ここではその不動産の価値がどのように評価されるのかに焦点を当てます。

「みんなで大家さん」の場合、不動産の評価は賃貸利益を基準に行われています。

この方法は、売買取引価格の変動に比べて不動産の評価額をより安定させる効果があります。賃貸料は市場の変動に比べて安定しており、大きな変動が少ないからです。

たとえば、リーマンショックや世界恐慌、コロナショックのような大規模な経済危機が発生した場合、不動産価格は急激に下落する可能性があります。

しかし、テナント料や家賃の変動は比較的緩やかで、これにより不動産の評価額の変動も抑えられ、元本の安全性が通常の不動産投資に比べて向上することになります。

「みんなで大家さん」では、過去5年間の年平均賃貸利益をもとに不動産の評価を行っており、この長期的な視点により、投資の安定性と予測可能性を高めることを目指しています。

5年で良いのかという感じはありますが、なんとなくよりはいいですね。

「みんなで大家さん」のリターンは?過去の運用実績は?

最も大事なポイントは、過去の運用実績ですね。

「みんなで大家さん」では、年間6%から7%の利回りを見込む案件を募集し運用しています。

これは、不動産投資信託(REIT)が提供する平均的な分配利回りが約4%であることと比較すると、かなり高利回りの範疇に入ります。

しかし、株式投資と比較した場合、この利回りが特別に高いわけではありません。

ただ、株式投資と比べたら不動産はリスクが低い資産とされていますので、まずまず高いですね。現実味あるリターンです。

「みんなで大家さん」では、年に6回、つまり2ヶ月ごとに利益分配金を受け取ることができます。

しかし、大きなデメリットでもあるのですが、これは単利です。複利ではないのです。

例えば、100万円を投資し、想定利回りが7%だった場合、年間で7万円の分配金を受け取ることができます。

5年間で償還されるシナリオでは、合計で35万円(7万円×5年)の利益が得られます。

ここで注目すべき点は、この利益分配が単利であるということです。投資において、より大きな資産を築くためには、複利の力を利用することが一般的に推奨されます。

複利では、利益が再投資され、元本だけでなく、前期の利益にも利息が付くため、長期的には資産の成長速度が加速します。

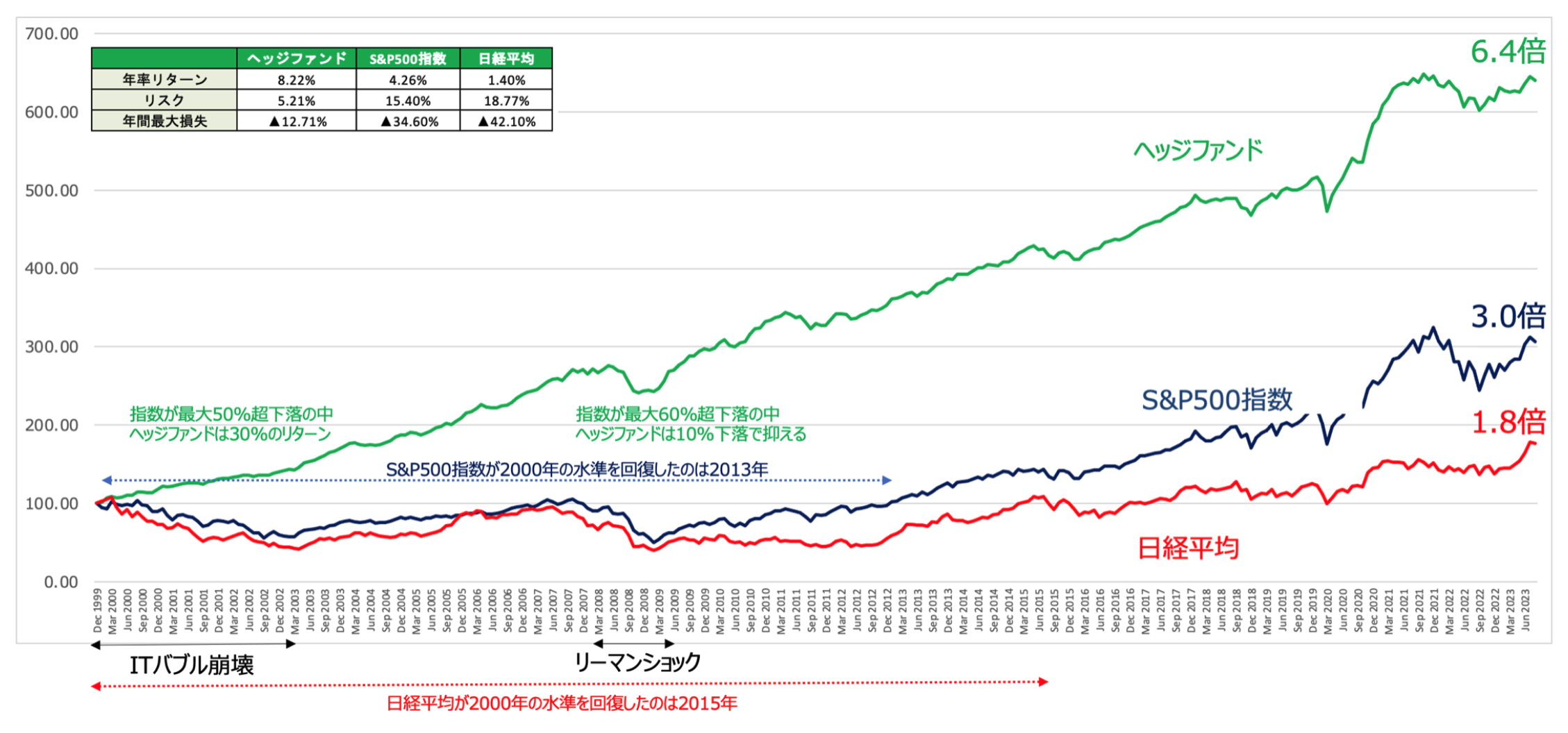

筆者がメインで運用しているヘッジファンドはこの複利リターンにより、大きく市場を凌駕してきました。

ヘッジファンドは暴落局面を回避しながら安定して高いリターンを叩き出している

以下で日本の個人投資家でも投資可能なファンドについてまとめていますので参考にしていただければと思います。

筆者が投資をしている年率15%以上のリターンが狙えるファンドについても取り上げています。

みんなで大家さんは単利であり、リターンも限定的であることから、筆者はあまり興味がそそられない運用先です。

とはいえ、リスクが低く利回りが6%程度であれば、10億円など大きめの規模で運用できるのであれば検討の余地があります。100億円の資産の内、10億円をみんなの大家さんで6%で回し6000万円を確保するという考え方はあると思います。

まだ資産が数億円程度の投資家にはあまり投資妙味がないと言えるでしょう。

みんなで大家さんのリスク!口コミから現実を見極める

ポンジスキームの可能性

「みんなで大家さん」に関する悪い口コミの中で最も目立つのは、ポンジスキームではないかという疑念です。

ポンジスキームとは、実際の運用をせずに新規投資家から集めた資金で既存投資家への配当を行い、一定の資金を集めた後に運営者が資金を持ち逃げする詐欺スキームのことを指します。

この種の詐欺は100年以上の歴史があり、日本を含む世界中で数多く発生しています。

「みんなで大家さん」に対するポンジスキームの疑念は、特にゲートウェイ成田というプロジェクトに関連しています。

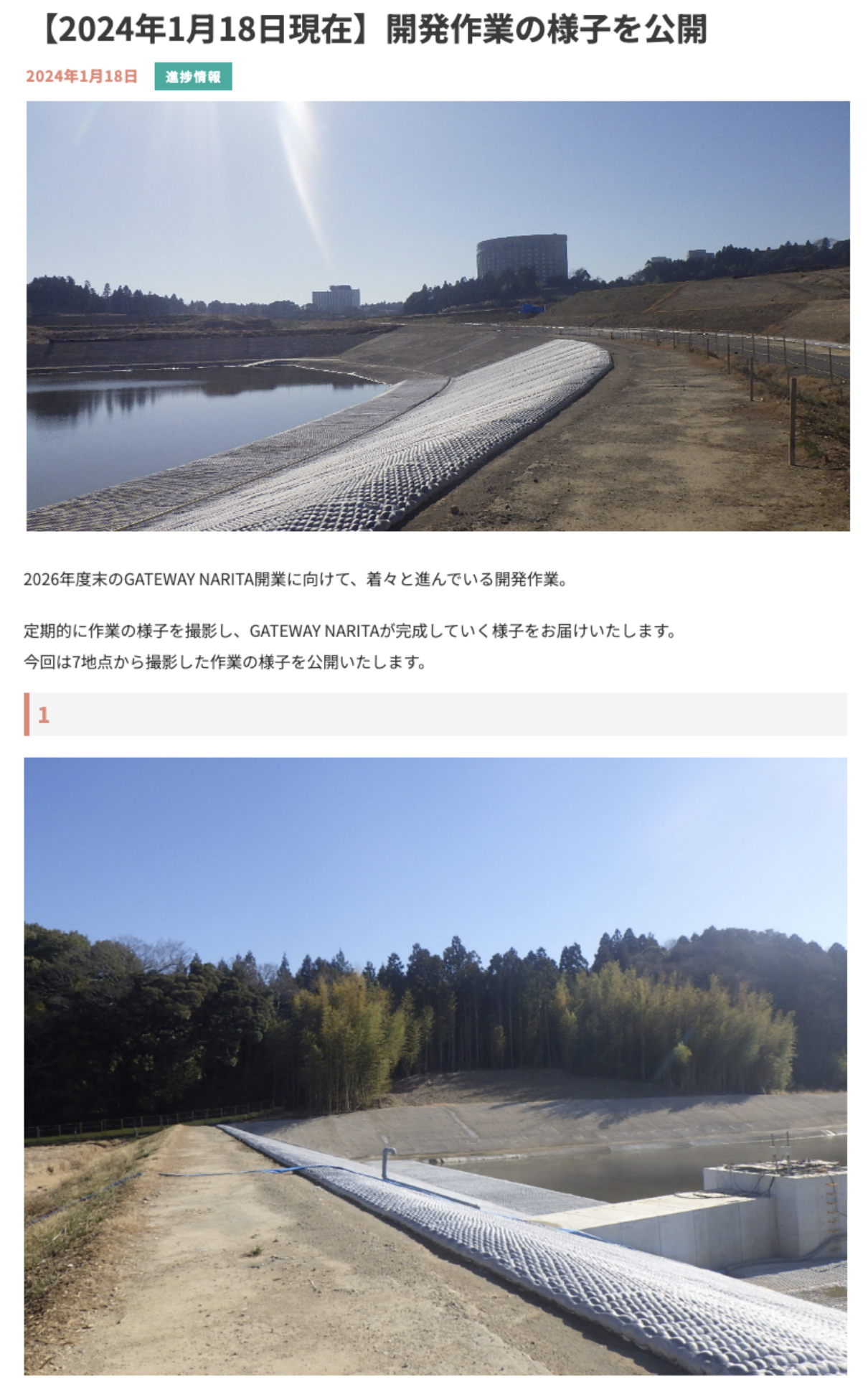

このプロジェクトでは、過去に募集が完了した案件について、現地の写真がなく実態が確認できない、工事の進捗が遅延している、完成予定が度重なって延期されているなど、様々な問題が指摘されています。

「着々と進んでいる開発作業」とありますが、何が進んでいるのか確かに全くわかりません。

更に、開発予定地に関する権利関係が不透明であり、インフラの整備が進んでいないという状況も浮かび上がっています。

これらの事実は、プロジェクトの進行に対する意図が希薄で、実際には資金を運用する意図が見られないことを示唆しています。

そのため、ポンジスキームの可能性が疑われています。

過去には、安愚楽牧場のようなポンジスキームが摘発された事例もあり、同様の疑念が「みんなで大家さん」に対しても持ち上がっているのです。

安愚楽牧場は4200億円と痺れる金額ですね。投資家は痺れるどころではないのですが、みんなで大家さんは800億円程度が今集まっています。

「国が応援しているという社長の言葉を信じたばかりに…」。約7万3千人から約4200億円もの資金を集めた和牛オーナー制度が行き詰まり、平成23(2011)年8月に経営破綻した「安愚楽(あぐら)牧場」(栃木県)。虚偽の説明で出資者を勧誘したとして、元社長らは特定商品預託法違反の罪で実刑判決を受け控訴中だが、戻ってくるはずの資金が消えた出資者らの怒りは収まらない。

投資家としては、投資先を選ぶ際には慎重な検討が必要であり、特に実態が不明瞭なプロジェクトや、進捗が不透明な案件には警戒が必要です。投資判断を下す前に、十分な情報収集と検証を行い、リスクを慎重に評価することが求められます。

Yahoo知恵袋に寄せられるような匿名の口コミによって、「みんなで大家さん」へのポンジスキーム疑惑が加速していることは、投資をしている方や検討している方にとって明らかに不安を増大させる要因となります。

特に、分配金は受け取れるものの、最終的に元本が返金されない場合、投資家は大きな損失を被ることになります。

「みんなで大家さん4号へ出資しましたが、昨年6月に満期を迎えたにも関わらず未だ償還がなく1年も遅延した状態が続いています。どうすれば償還させることが出来るのでしょうか?」

「同じく4号に出資しています。 昨年から解約を申し出ていますが、いっこうに解約できません。 本当に困ります。」

全ての案件がこのような状態にあるわけではなく、過去に一部の案件でこのような事例が発生した可能性はありますが、それでも投資家にとっては深刻な懸念事項ですよね。解約できない、というのはもうそれは・・・という感じではあります。

本当のところはわかりませんが、特に、前述した成田市の開発プロジェクトのように、将来的に返金されないリスクが指摘されている案件が存在する場合、その懸念はさらに高まります。

過去に営業停止という行政処分を受けた経歴がある

Q:「みんなで大家さん」に投資されたことある方情報下さい。してみようか迷っています。確実なら是非やってみたいのですが、以前詐欺にあったことあるので心配です。よろしくお願いいたします。

A:知恵袋の規約を無視してステマ宣伝を繰り返すような会社です。また異様に古い物件を購入してそれが投資の期間が終了した時にどうやって資金を回収するのか全く不明確です。常識的に考えてこんな古い物件に投資して投資期間が終了した時に売却して元本回収するなんて殆ど不可能だと思います。

さらに東京都と大阪府から営業停止の行政処分を受けています。処分理由を見れば分かりますが投資家への説明が不適切、会計処理の不正など深刻な問題が発覚しています。

http://www.metro.tokyo.jp/INET/OSHIRASE/2012/08/20m8m500.htm http://www.pref.osaka.lg.jp/hodo/index.php?site=fumin&pageId=13478

特に大阪府の行政処分理由には以下の様な記述があります。

>平成24年5月より実施している立入検査の中で、被処分者の平成23年度貸借対照表において、下記1から4の会計処理により約32億円の資産過大計上となっていることが判明した。

>当該過大計上を控除すると被処分者は、法第7条第2号に掲げる許可の基準(純資産が資本金の百分の九十に相当する額を満たすものであること)には適合しておらず、このような状態で多数の事業参加者からその財産の提供を受ける不動産特定共同事業を営むことは、事業参加者に損害を与えるおそれが大であり、不正又は著しく不当な行為である。

>(1) 資産 約 81億円

>(2) 負債 約112億円

>(3) 純資産 ▲約31億円((1)-(2))

つまり資産よりも負債が多い債務超過の状態と認定されています。明日にでも経営破綻したって不思議ではありません。今は新たなカモから巻き上げたお金で自転車操業の状態と思われます。どう考えたってマトモな投資先ではありません。絶対に手出し無用です。

「みんなで大家さん」が過去に大阪府から受けた60日間の営業停止処分は、その運営会社である都市総研インベストがファンドの貸借対照表上で32億円の資産を過大に計上したことが原因でした。

この過大計上を差し引くと、不動産特定共同事業者としての資格基準を満たしていないことが明らかになり、多数の投資家から資金を集めて不動産特定共同事業を行うことは認められないと判断されたのです。

この問題に対して、「みんなで大家さん」の運営会社は迅速に不足分の資金調達を行い、不動産特定共同事業者としての許可基準をクリアすることに成功しました。

その結果、営業停止処分後も事業を継続することができています。すぐに調達を行う・・・今の楽天社債を彷彿とさせます。

→ 【大丈夫?】評判だけど危ない?経営リスクが高まる楽天グループが発行する楽天モバイル債、楽天カードマン債やドル建社債を買った人が直面するリスク(危険性)を徹底評価!

このように、過去に問題とされた点については解決されており、現在ではその問題がクリアされていると考えられます。投資を検討している方々にとっては、このような歴史的な問題点がどのように対処されたかを理解し、現在の事業運営が適切に行われているかを評価することが重要です。

誇大広告

「みんなで大家さん」の宣伝広告が、年金受給額よりも多くの収入を得られるかのように誤解を招く表現で物議を醸しています。

投資家にとって慎重に考えるべき事項です。広告が示唆する通り、実際に年金よりも多い金額を受け取ることが可能かどうかは、投資額に大きく依存します。

「みんなで大家さん」の宣伝広告

例えば、国民年金からの年間受給額が約80万円である場合、「みんなで大家さん」を通じてこれを上回る収益を目指すには約1500万円(利回り6-7%)という相当額の出資が必要になります。

ポンジスキームの疑念が持ち上がっているような状況下では、これほどの大金を投資することは躊躇われるでしょう。

このような宣伝広告は、特に投資未経験者や年金受給を見込んでいる高齢者など、より安定した収入源を求めている層に対して誤解を招きやすいという問題があります。

「安定収入」は蜜の味ですからね・・・。

投資を検討する際は、広告に惑わされることなく、提供されている投資商品の実態、リスク、そして自身の投資目的やリスク許容度を冷静に評価することが必要です。

そして、どのような投資も、高いリターンを求めるならばそれ相応のリスクが伴うことを理解し、慎重に判断することが肝心です。

まとめ

「みんなで大家さん」は、不動産特化型のクラウドファンディングサービスとして、高利回りを目指す投資機会を提供しています。

このサービスは、不動産特定共同事業法に基づく運営を行い、投資家に対して不動産投資の新たな形を提案しています。

出資は100万円から可能であり、投資家は煩雑な手続きや管理をサービス側に任せることができるため、手軽に不動産市場への参入が可能です。

しかし、その魅力的な側面にもかかわらず、過去の営業停止処分やポンジスキーム疑惑、不透明なプロジェクト進行、誇大広告など、投資家が懸念すべきいくつかのリスク要因が存在します。

特に、ポンジスキームの可能性や不適切な広告表現は、投資家にとって大きな不安材料となっています。

これらの懸念は、投資判断を下す際に十分な情報収集と検証を必要とし、投資のリスクを慎重に評価することを求めます。

投資家は、高利回りの魅力に引かれる前に、サービスの実態やリスク、自身の投資目標やリスク許容度を冷静に分析し、賢明な投資判断を下すことが重要です。

また、過去に問題とされた点がどのように解決されたのかを把握し、現在の事業運営が適切に行われているかを慎重に評価する必要があります。