筆者は30代前半で妻と子供1人ですが、20代前半から資産運用を始め駐在などの追い風もあって資産1億円を達成することができました。

近年のFIREムーブメントの流れもあり筆者も出来る限り早くリタイアして自分の趣味に専念したいと考えています。

正直いって資産1億円では今後、子育てに費用が発生することを考えると全くリタイアできる水準ではありません。

特に東京に住んでいるので住宅費や生活費が高いですからね。

また、子供に我慢を強いるわけにはいかないので豊かな生活水準でリタイアしたいと考えています。

以前、以下の記事で首都圏でリタイアするには最低でも2億円から2.5億円が必要という結論に達しました。

→ 1億円あったら何年暮らせる?2億円や3億円保有の資産運用ケースも含めて検証。結局、何億円あれば一生生活できるのか?

ただ、リタイア後に裕福に過ごすという条件が付け加えられると更に資産が必要になってきます。

本日は子供の教育費などに糸目をつけずに、ある程度豊かな水準で完全リタイアするには5億円あれば足りるのかという観点からお伝えしていきます。

以前10億の場合も検証していますのでご覧いただければと思います。

→ 10億円資産ができたときに考えたい運用と生活様式!何年暮らせる?どんなリタイア生活が可能?

Contents

金融資産5億円以上の超富裕層の世帯数と資産推移

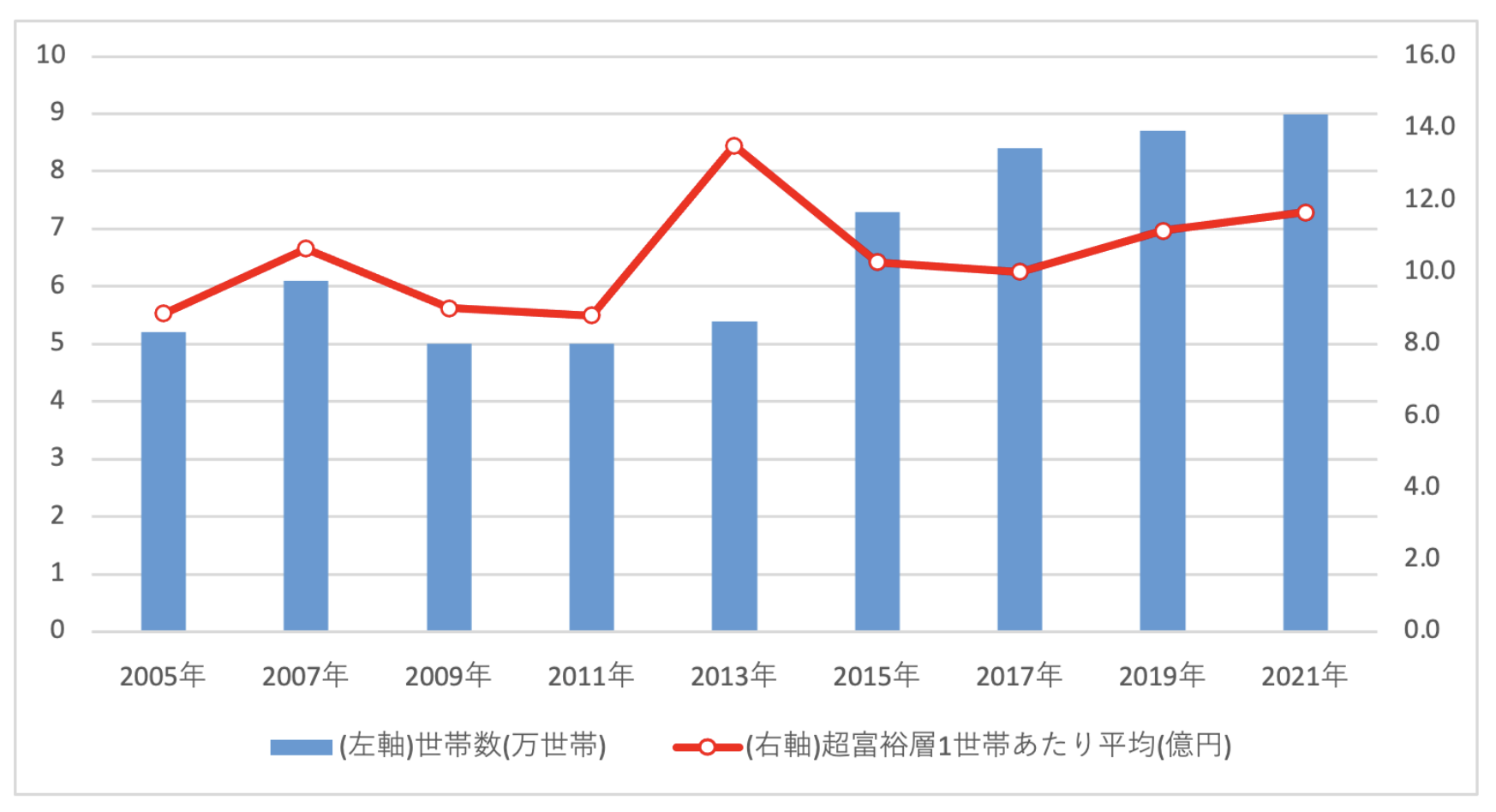

金融資産5億円以上の世帯を超富裕層世帯と言います。

超富裕層世帯の2005年からの人数と資産額の推移は以下となります。

| 2005年 | 2007年 | 2009年 | 2011年 | 2013年 | 2015年 | 2017年 | 2019年 | 2021年 | |

| 世帯数(万世帯) | 5.2 | 6.1 | 5.0 | 5.0 | 5.4 | 7.3 | 8.4 | 8.7 | 9 |

| 純金融資産(億円) | 460,000 | 650,000 | 450,000 | 440,000 | 730,000 | 750,000 | 840,000 | 970,000 | 1,050,000 |

| 超富裕層 1世帯あたり平均 (億円) |

8.8 | 10.7 | 9.0 | 8.8 | 13.5 | 10.3 | 10.0 | 11.1 | 11.7 |

2005年時点では超富裕層の世帯数は5.2万世帯だったのが2021年には9万世帯と1.8倍に増えています。

また、2005年時点では超富裕層の一世帯あたり平均資産は8.8億円でしたが、2021年時点では11.7億円と増加しています。資本主義のダイナミズムを感じますね。

最後の富裕層世帯の公表が2021年でしたが、2024年版があれば、都心マンション価格の高騰などを考えると富裕層世帯は激増しているでしょうね。筆者のマンションも大幅に上昇しました。

豊かなリタイア生活に必要な費用とは?5億円あれば何年暮らせる?

まずは豊かなリタイア生活に必要な費用についてみていきたいと思います。

平均的な子持ち家庭の家計収支

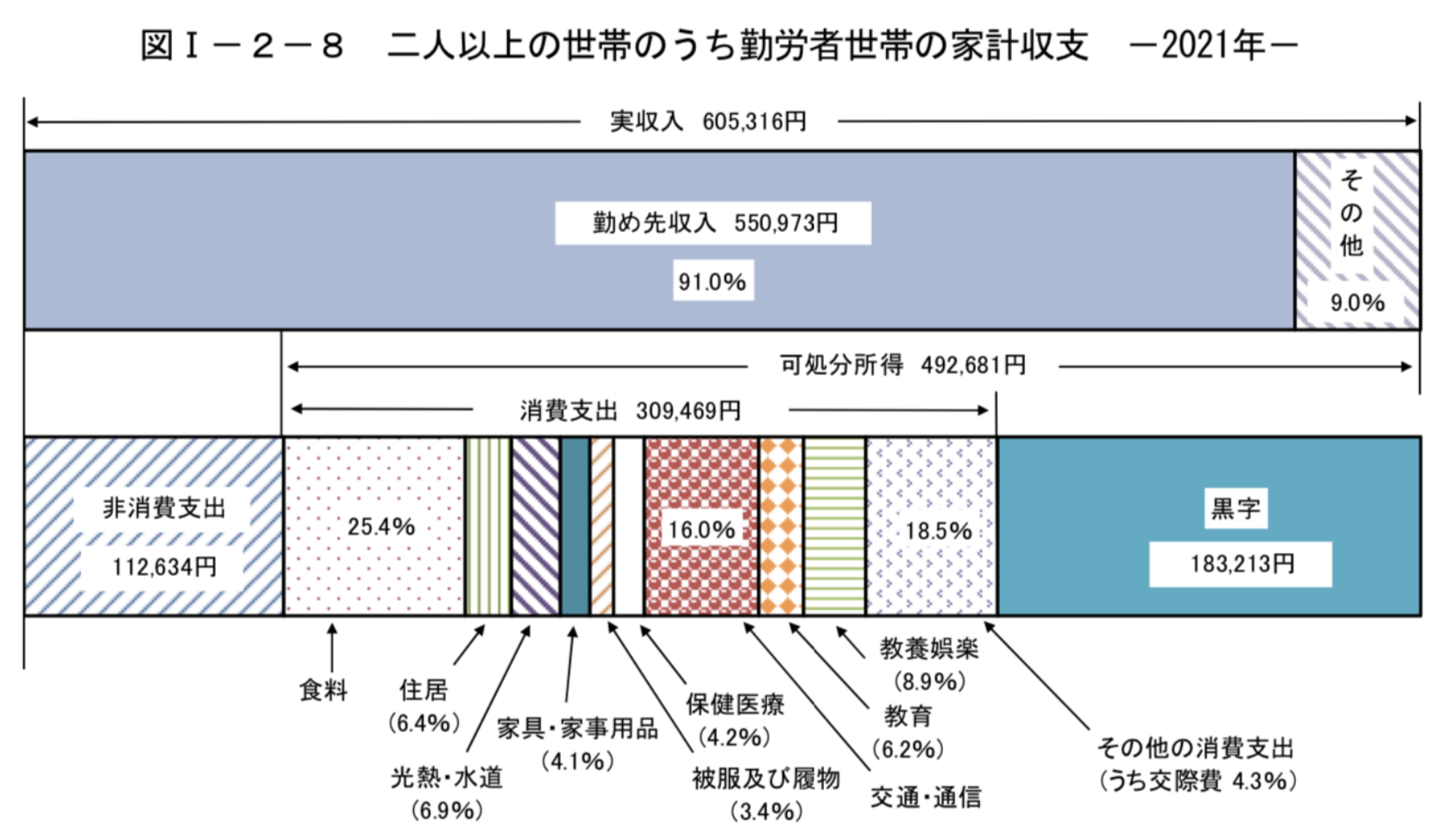

参考にするのは総務省の家計調査です。

総務省統計局

比率なのでわかりやすく絶対値として表したものが以下となります。

| 総務省データ | |

| 食料 | 78,605 |

| 住居 | 19,806 |

| 光熱・水道 | 21,353 |

| 家具・家事用品 | 12,688 |

| 被服費 | 10,522 |

| 保険医療 | 12,998 |

| 交通・通信 | 49,515 |

| 教育費 | 19,187 |

| 教養娯楽 | 27,543 |

| その他の消費支出 | 57,252 |

| 税金・社会保険料 | 112,634 |

| 支出合計(月間) | 422,103 |

| 支出合計(年間) | 5,065,236 約500万 |

どのように思ったでしょうか?

既に5億円を構築した方かたすれば住居、食費、教育費はあり得ない水準なのではないでしょうか。

正直、東京で子供2人を暮らしている筆者としては上記の金額で生活することなど夢のまた夢です。

以下では都市圏に住んでいる方に向けて具体的な生活費を割出して行きたいと思います。

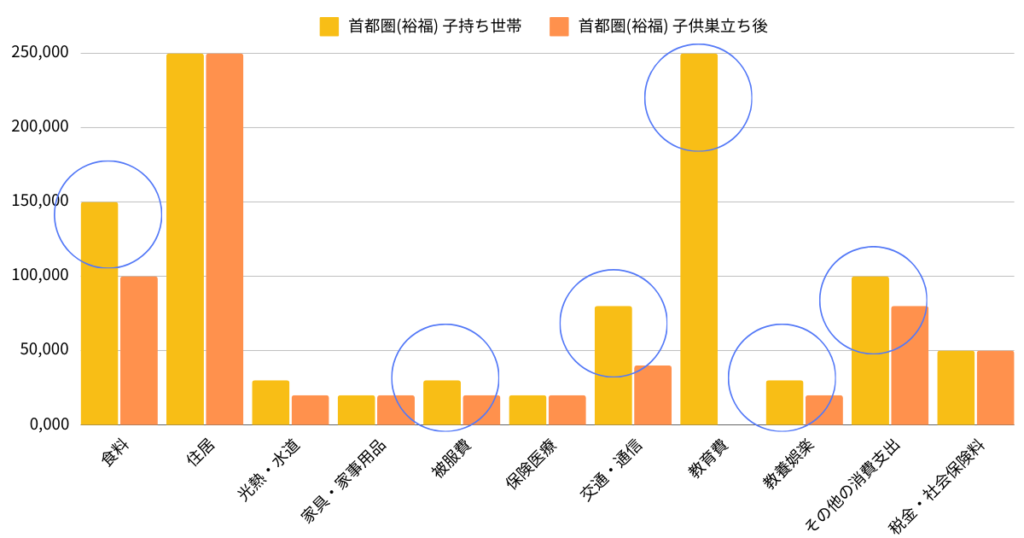

大都市圏で豊かに子持ち世帯が暮らす生活費

首都圏または地方の大都市圏に住んでいる方であれば違和感がありますよね。

住宅費が20,000円以下というのは現実離れしています。

他にも低い項目を調整して豊かなリタイア生活に必要な費用を算出していきます。

主な調整項目

住居:

都内の3LDKの高級感のあるマンションに住むことを考えて25〜40万円(今回は25万円で考えます、最近の都心マンションは高いですね)

交通通信:

ガソリン代や電車代だけでなく駐車場代が4万円発生することを見込んで8万円

教育費:

東京で子供二人を私立にいれて塾にいれることを前提に考えると25万円は最低でも見込んでおきたい水準です。

その他の消費支出:

交際費も含まれますので家族で最低でも10万円は見込みたいところですよね。ひもじいリタイア生活は許容できません。

上記のポイントを盛り込んだ結果、首都圏で豊かな生活を送る場合の生活費を算出した結果が以下となります。

子供が巣立った後の夫婦2人世帯のバージョンも算出しています。

| 首都圏(裕福) 子持ち世帯 |

首都圏(裕福) 子供巣立ち後 |

|

| 食料 | 150,000 | 100,000 |

| 住居 | 250,000 | 250,000 |

| 光熱・水道 | 30,000 | 20,000 |

| 家具・家事用品 | 20,000 | 20,000 |

| 被服費 | 30,000 | 20,000 |

| 保険医療 | 20,000 | 20,000 |

| 交通・通信 | 80,000 | 40,000 |

| 教育費 | 250,000 | 0 |

| 教養娯楽 | 30,000 | 20,000 |

| その他の消費支出 | 100,000 | 80,000 |

| 税金・社会保険料 | 50,000 | 50,000 |

| 支出合計(月間) | 1,010,000 | 620,000 |

| 支出合計(年間) | 12,120,000 約1200万 |

7,440,000 約744万円 |

現在、子供が2人できたところではありますが、今後の養育費や教育費考えると現実的な数値です。

都心で豊かな生活を行おうと思うと世帯年収2000万円は必要となってきます。共働きは前提ですね。

5億円あれば何年暮らせる?

結局5億円あれば何年暮らせるのかをみていきたいと思います。

| 首都圏(裕福) 子持ち世帯 |

首都圏(裕福) 子供巣立ち後 |

|

| 支出合計(年間) | 12,120,000 約1200万 |

7,440,000 約744万円 |

| 5億円で何年暮らせる | 41年 | 67年 |

基本的に5億円あれば十分にリタイアすることが可能な水準であるといえるでしょう。

あくまでも現在の金融環境が続けばの話ですが。

本格的に押し寄せるインフレリスクをしっかりと考えよう

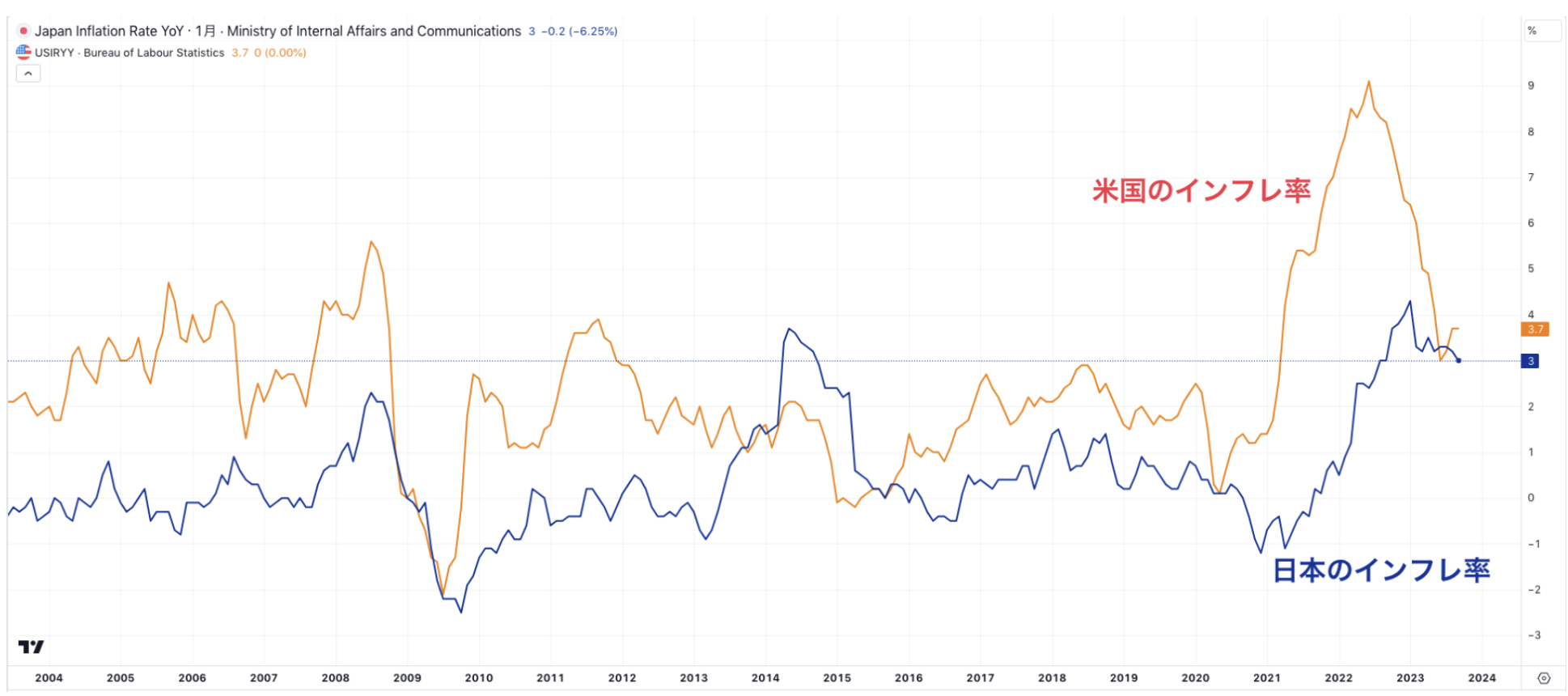

2022年までは上記の算定でよかったでしょう。しかし、2022年後半から本格的に日本にもインフレが到来しています。現在では米国とインフレ率は米国をほぼ変わらない状態となっています。

日本と米国のインフレ率の推移

今までは海外でインフレが発生しても日本は人件費を抑えたり、原料費を抑えるなどの企業努力で株価を押さえ込んできました。

しかし、円安も進行していることもあり原材料などの輸入物価が高騰し、さすがに日本でも価格を上げざるを得なくなってきているのです。

つまり、コスト高を主因としたコストプッシュインフレが発生しています。

そして、海外のインフレは今後も進み続けます。

というか30年間もインフレが発生していないのは日本くらいです。

今までは努力で押さえ込んできましたが、もう価格を抑え込むことは難しくなってきているのです。

今後はインフレが継続的に発生することで生活費は上昇し続けます。

さきほどお伝えした以下の年数を取り崩しでいきていくことは難しくなってきているのです。

場合によってはハイーパーインフレになる可能性もあります。

| 首都圏(裕福) 子持ち世帯 |

首都圏(裕福) 子供巣立ち後 |

|

| 5億円で何年暮らせる | 41年 | 67年 |

デフレというのは現金の価値が高まるので現金で保有することが正当化されてきました。

しかし、インフレは逆にお金の価値が低下することを意味します。

現金のままで保有しているのは非常にリスクの高い時代になってきているのです。

資産5億円で豊かな利息生活は可能なのか?

では本題の資産5億円で豊かな利息生活を送れるのかという観点についてお伝えしていきたいと思います。

税後で1200万円が必要ということは20.315%の税金が差し引かれる前の税前で1500万円の配当または利息所得が必要となります。

5億円の資産で3%の利息や配当金を得ることができれば1500万円の所得を税前で得ることができます。

結論からいうと5億円もの資産があれば豊かなリタイア生活は可能ということになります。では具体的な利息を得る選択肢についてみていきたいと思います。

最も安定した配当利益が狙えるのは配当貴族銘柄への分散投資

3%の利回りを狙えばいいので難易度はさほど高くありません。最も安定的に3%を獲得する方法として米国の配当貴族への投資が挙げられます。

配当貴族とは25年以上増配している銘柄群の総称です。有名な銘柄でいうとマクドナルド、ウォルマート、P&Gやコカコーラ、エクソンモービルなどが挙げられます。

主な配当貴族銘柄については以下のとおり「配当貴族名鑑」にまとめられています。

配当貴族は高配当利回りではありません。利回りは2%-4%に集中しているので分散投資を行うことで3%の利回り獲得が可能になります。

配当貴族銘柄への投資のメリットは以下となります。

配当貴族銘柄のメリット

- 毎年配当金の総額が毎年増えていく

- 配当目当ての投資家により下落局面でも底堅い

毎年配当収入が増えるのは嬉しいですよね。年々豊かになると同時にインフレヘッジにもなりますから。毎年インフレが発生して生活費が高くなったとしても増配により賄うことができます。

また、下落局面でも配当を狙う投資家がすかさず買いをいれてくるので底値も通常の株価指数より固い傾向にあります。

ただ、メリットの一方デメリットもあります。

配当貴族銘柄のデメリット

- 増配が実現できないと株価が暴落する

- 下落耐性は通常の株式よりは強いが20%以上の下落も想定する必要がある

- ドル建であり円建では大きく元本毀損する可能性がある

増配をいつまでも続けられる保証はありません。例えば2020年に増配を諦めて配当貴族から陥落したシェルの株価をご覧ください。

現在は原油価格の高騰により持ち直していますが、増配を諦めると報じられると2020年に2000ドルから1000ドルまで一気に暴落していきました。

常に株価が急落するリスクはあります。また通常のインデックスより底堅いとはいえ、暴落局面では株価は大きく下落していきます。

元本が一定で配当が貰えるわけではありませんが、長期投資をしていれば増配が続く限りは緩やかに元本の増加も期待することができます。

日本人投資家として気をつける必要があるのが為替リスクです。

配当貴族は日本には花王しか存在していません。基本的には米国の配当貴族に投資するしかにあので米ドル円の為替リスクをおいます。

現在のように1ドル160円近い水準まで円安となっている場合は、なかなか手を拱いてしまいますよね。

また、投資後にドル円が下落すると元本が大きく毀損します。ドル建では変わらなくてもドル円が160円から100円まで落ちると円建で約40%下落しますからね。

ドル円が円高の時に始めた方が心理的ストレスも少なくリタイア生活を送ることができるでしょう。

日本株の高配当銘柄も魅力的な選択肢

シンプルに日本の高配当銘柄への分散投資でも3%の利回りであれば十分狙うことができます。

ただ、配当利回りが7%を超えるような銘柄には「配当の維持が難しい」「業績悪化で株価が下がっている」などの罠がありますので気をつけましょう。

3%-4%の利回りを狙うのであれば、広い意味で金融業をおこなっている大企業が魅力的です。

基本的に業態として金融をしていれば、業績は長期的には上昇していきますからね。

具体的には以下のセクターです。

- メガバンク

- 損害保険

- 総合商社

- 総合デベロッパー

これらの銘柄は配当利回りもそれなりに高くなっています。

以下は2024年時点の配当利回りです。これらを分散投資すればある程度の配当金を得ることができます。

| セクター | 銘柄名 | 配当利回り |

| メガバンク | 三菱UFJフィナンシャルグループ | 3.1% |

| 三井住友フィナンシャルグループ | 3.6% | |

| みずほフィナンシャルグループ | 3.8% | |

| 保険 | 東京海上 | 3.3% |

| 総合商社 | 三菱商事 | 3.1% |

| 三井物産 | 3.0% | |

| 伊藤忠商事 | 3.0% | |

| 住友商事 | 5.0% | |

| 丸紅 | 3.9% | |

| 総合デベロッパー | 三菱地所 | 2.3% |

| 三井不動産 | 2.4% |

これらの銘柄は景気敏感株でもあるのでリーマンショックなどのショックが発生すると株価が半値になることはあります。

また、不況時期には無配となるリスクもありますが、長期的には堅実なビジネスを行なっているので大きく下落し続けるリスクは低い銘柄群となります。

配当利回りの高い銘柄は衰退産業であり、配当を出しつつ株価が下がっているが故に利回りが高くなっている可能性が高いので注意です。

キャピタルゲイン(=値上がり益)を取り崩すという方法は攻守両面から魅了的

配当貴族や日本の高配当銘柄での利息生活はあくまでインカムゲインでリタイアする前提の戦略です。

インカムゲイン以外にもキャピタルゲインで資本所得を得るという手段もあります。

キャピタルゲインとは値上がり益のことです。

キャピタルゲインの中から取り崩してリタイア生活にあてるのと配当金を受け取り生活するのでは本質的には同じことです。

3%以上のリターンが安定的に見込める投資先に投資をして、毎年3%取り崩すことで資産を増やしながらリタイア生活を迎えることができます。キャピタルゲインでリタイア生活を行う上で重要なポイントは以下の2点です。

ポイント

- 年利3パーセント以上のリターンが狙える

- 暴落せずに安定してリターンが積み上がる

生活費以上のリターンが必要なのは当然のことながら、暴落に巻き込まれないということが非常に重要になります。

生活費を拠出するための元本が半分になってしまったら精神的に厳しいですからね。

元本が半分になった上で、生活費を取り崩してしまったら不安になるのは容易に想像がつきます。

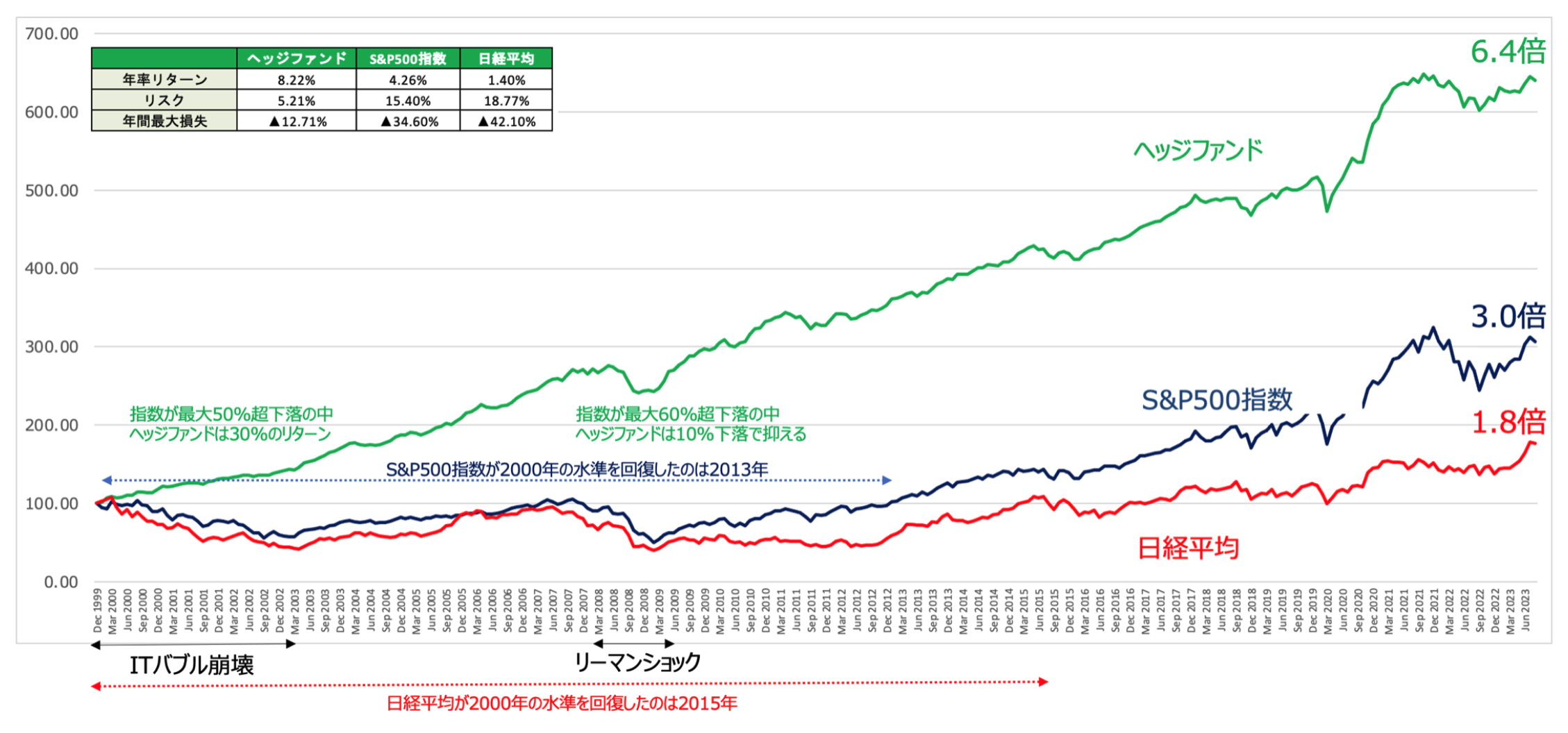

大幅な下落を免れながら安定したリターンをだしてくれる投資先として期待できるのがヘッジファンドです。

ヘッジファンドはリーマンショック級の暴落がおこっても10%程度の下落でおさえながら株価指数よりも安定して高いリターンを叩き出しています。

ヘッジファンドは暴落局面を回避しながら安定して高いリターンを叩き出している

ヘッジファンドで8%-10%で運用しながら3%取り崩しを行うことで10億円への道も見えてきます。

また5億円の前に資産3億円でも8%のリターンを出しながら5%取り崩しを行うことで豊かな生活水準でのリタイアが可能となってきます。

豊かなリタイア生活を行うために5億円は定年までを考えないと厳しいです。

しかし、3億であれば40代で到達可能と筆者もヘッジファンドに投資しながら元本を積み増して行っています。

まとめ

今回のポイントを纏めると以下となります。

- 豊かなリタイア生活を送るには生活費年間1200万円が必要

- リタイアは可能ではあるがインフレを加味すると必ずしも安心とは断定できない

- 資産5億円あれば3%の利息収入があればリタイア生活が可能

- インカムゲインでリタイアするためには配当貴族や日本の高配当銘柄が候補に

- キャピタルゲインの取り崩し戦略であれば5億円未満でもリタイア可能