資産3000万円~4000万円に到達するにはかなりの努力と時間を要します。

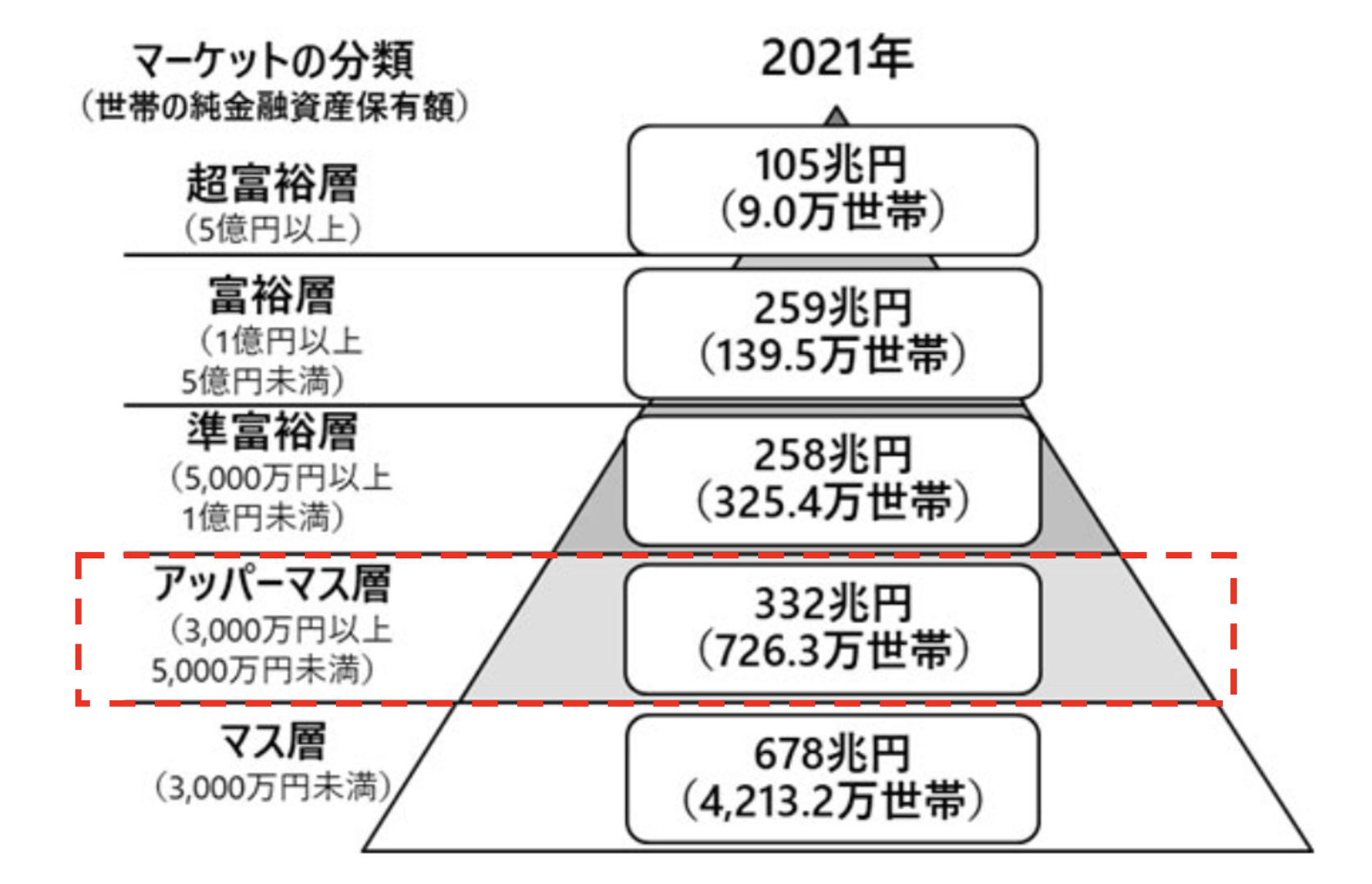

3000万円を超えれば、野村総研が定義する階層を用いると、日本では「アッパーマス層」と言われる水準ですね。

30代で3000万円を突破する人は非常に稀です。

実業家や専業トレーダー、またはサラリーマンでも外資系金融、総合商社などで海外駐在などをしている高所得サラリーマンでないとかなり厳しい水準です。

40代になっても家庭を持ち、子供の教育費などを考えると、同様に上記のようなトップ層の人が辿り着く水準でしょう。

今回は資産が3000万円を超えたら「完全リタイア」や「セミリタイア」 は可能なのかどうかについて検討していきたいと思います。

ここでいう「完全リタイア」とは資産運用のみで生活費を全て賄う、全く働かないライフスタイルを指します。

一方の「セミリタイア」とは資産運用による収益に加えて、現在の仕事を辞めて収入を下がるものの自分の好きな仕事を行いながら生活するリタイアのスタイルを指します。最近の流行りの表現では「サイドFIRE」ともいいます。

サイドFIREとは、資産運用の運用益で生活の大部分をまかないながら、労働収入も得ていくFIREのことです。運用益をメインにしながら、副業などで労働収入を得ていきます。特徴は、完全なFIREと比べて資産運用に必要な金額が少ないことです。

参照:セゾンのくらし大研究

上記の点をお伝えした上で実際にリタイアを実現するためには、どのような資産運用を行なっていけばよいのかという点まで言及していきたいと思います。

Contents

30代から40代で貯金が3000万円を超えている人達の割合はどれくらい?

箸休めとして「3000万円の資産を保有している方の割合が30代から40代でどの程度か?」という点を見ていきたいと思います。

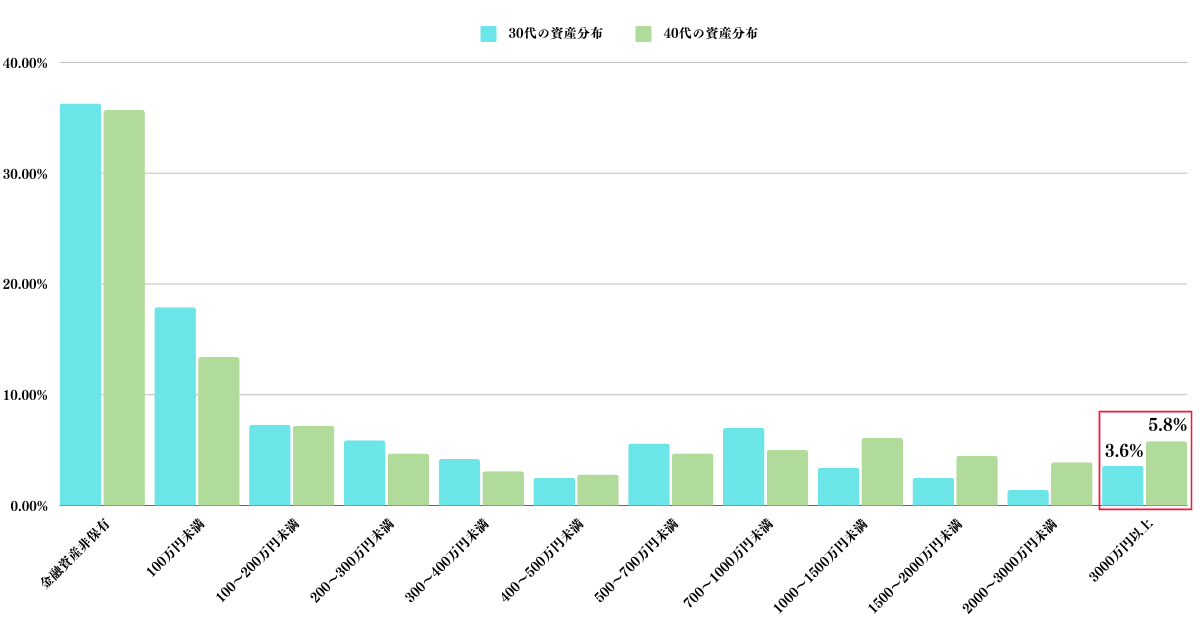

以下は「家計の金融行動に関する世論調査[単身世帯調査](令和3年)」を元に筆者が作成した30代と40代の資産の分布です。

| 30代の資産分布 | 40代の資産分布 | |

| 金融資産非保有 | 36.30% | 35.70% |

| 100万円未満 | 17.90% | 13.40% |

| 100〜200万円未満 | 7.30% | 7.20% |

| 200〜300万円未満 | 5.90% | 4.70% |

| 300〜400万円未満 | 4.20% | 3.10% |

| 400〜500万円未満 | 2.50% | 2.80% |

| 500〜700万円未満 | 5.60% | 4.70% |

| 700〜1000万円未満 | 7% | 5% |

| 1000〜1500万円未満 | 3.40% | 6.10% |

| 1500〜2000万円未満 | 2.50% | 4.50% |

| 2000〜3000万円未満 | 1.40% | 3.90% |

| 3000万円以上 | 3.60% | 5.80% |

3000万円以上の資産を保有している方の比率は30代で3.6%、40代で5.8%となっています。

3000万円以上の資産を保有している方は、かなり資産上位だということになりますね。

それもそのはず、年収1000万円でも税後では手取り年収730万円です。

独身で月20万円程度の生活をするとして、年間500万円程度を貯金に回しても3000万円到達には6年以上はかかります。

そして、大体が結婚、出産、子育てなど出費の大きいライフイベントに突入していることがほとんどでしょう。

ある程度、株式相場のバブルに乗る、起業する、成功報酬型の営業で3000万円など高い年収を得るなどしない限りは30代で到達は難しい水準かと思います。

30代〜40代で貯金3000万円を元手にリタイアやセミタイアを考えるには少ない!

単刀直入で恐縮ですが、一般的には貯金3000万円で完全リタイアは不可能です。

まず、ゴールを明確にするために目指すべき「利回り」を理解しておきましょう。

通常は「4%ルール」というものもある通り、運用利回りは4%が現実的だと言われています。

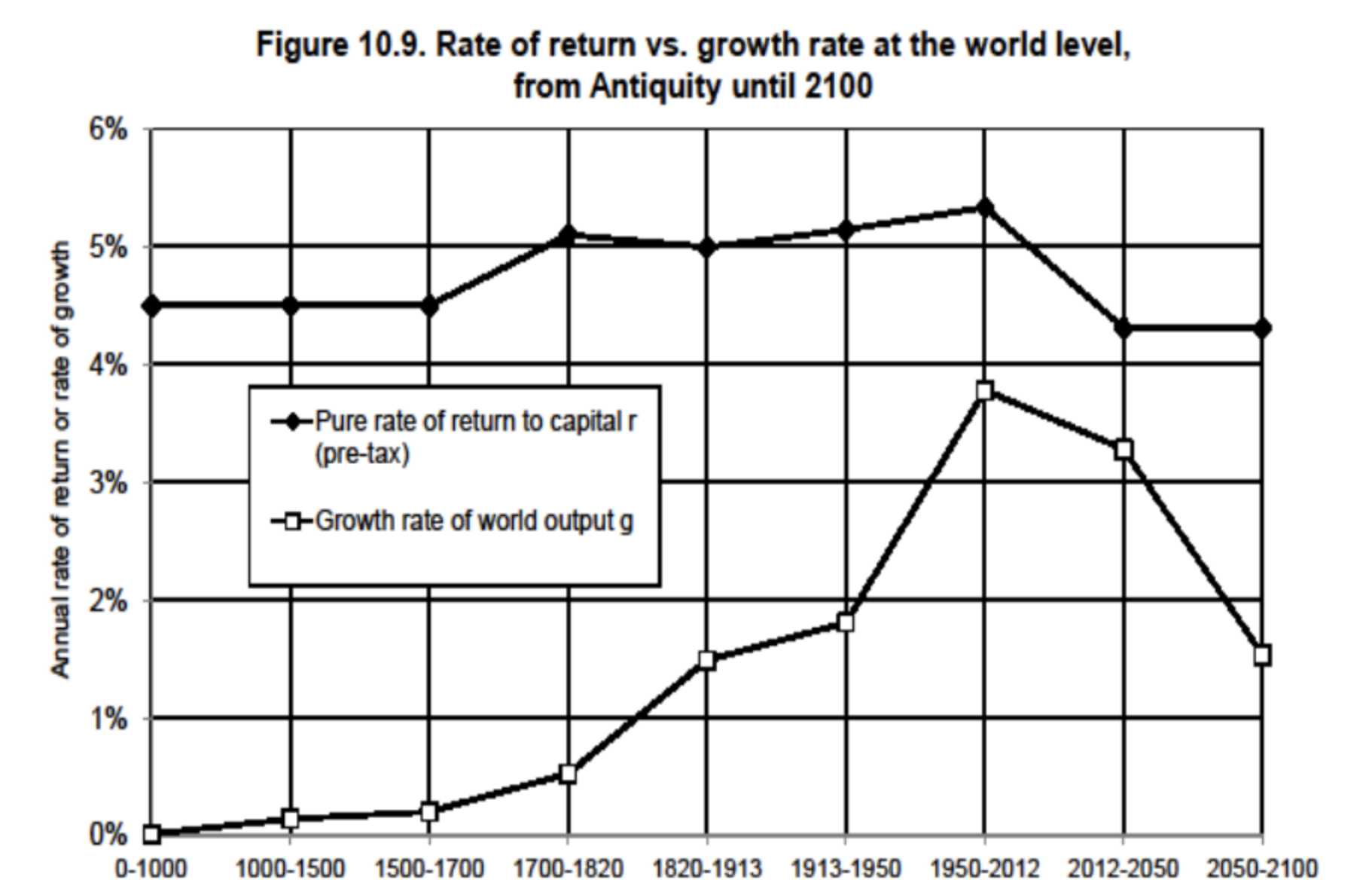

この「4%」はどこから来ているかというと、トマピケティ氏著『21世紀の資本』です。

21世紀の資本は全ての投資家が読むべき書籍と言われています。

21世紀の資本論

21世紀の資本によると、世界の平均的な運用利回りは平均4.5%程度となっています。

以下の図はあまりにも有名ですね。

「Pure rate of return to capital (r)」が資産運用の利益率を意味します。歴史上殆どの期間で4.5%、調子のよい時で5%程のリターンとなっています。

貯金3000万円を運用するとリターンはいくらになりますでしょうか?

4%で運用すると年間120万円のリターンで税後で96万円です。月の生活費は8万円に抑える必要があります。

値上がり益や配当に対しては20.315%の税金が差し引かれますからね。

仮に5%で運用できたとしても年間150万円、税後で120万円となります。月の生活費は10万円に抑える必要があります。

独身で地方で慎ましく生活するのであればたしかにこれで良いのかもしれませんが一般的には厳しいでしょう。

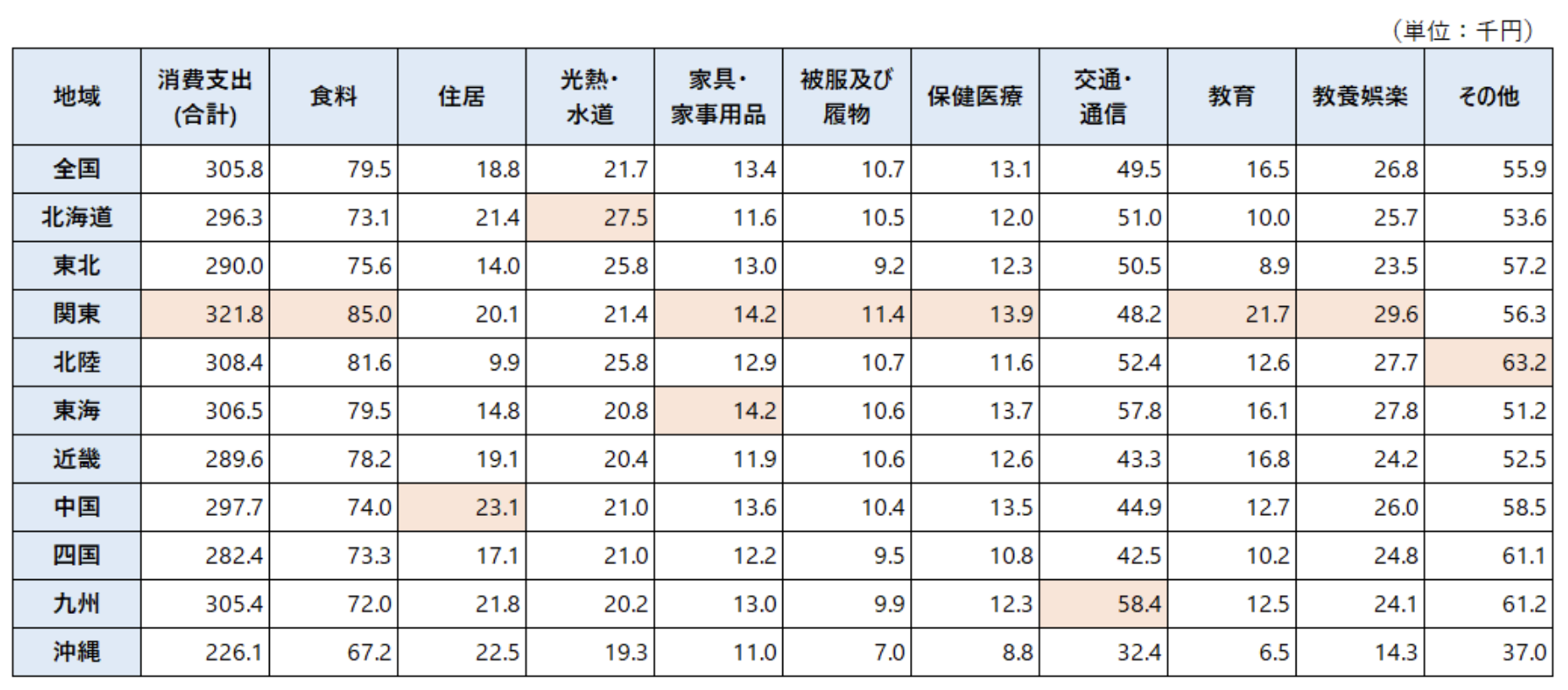

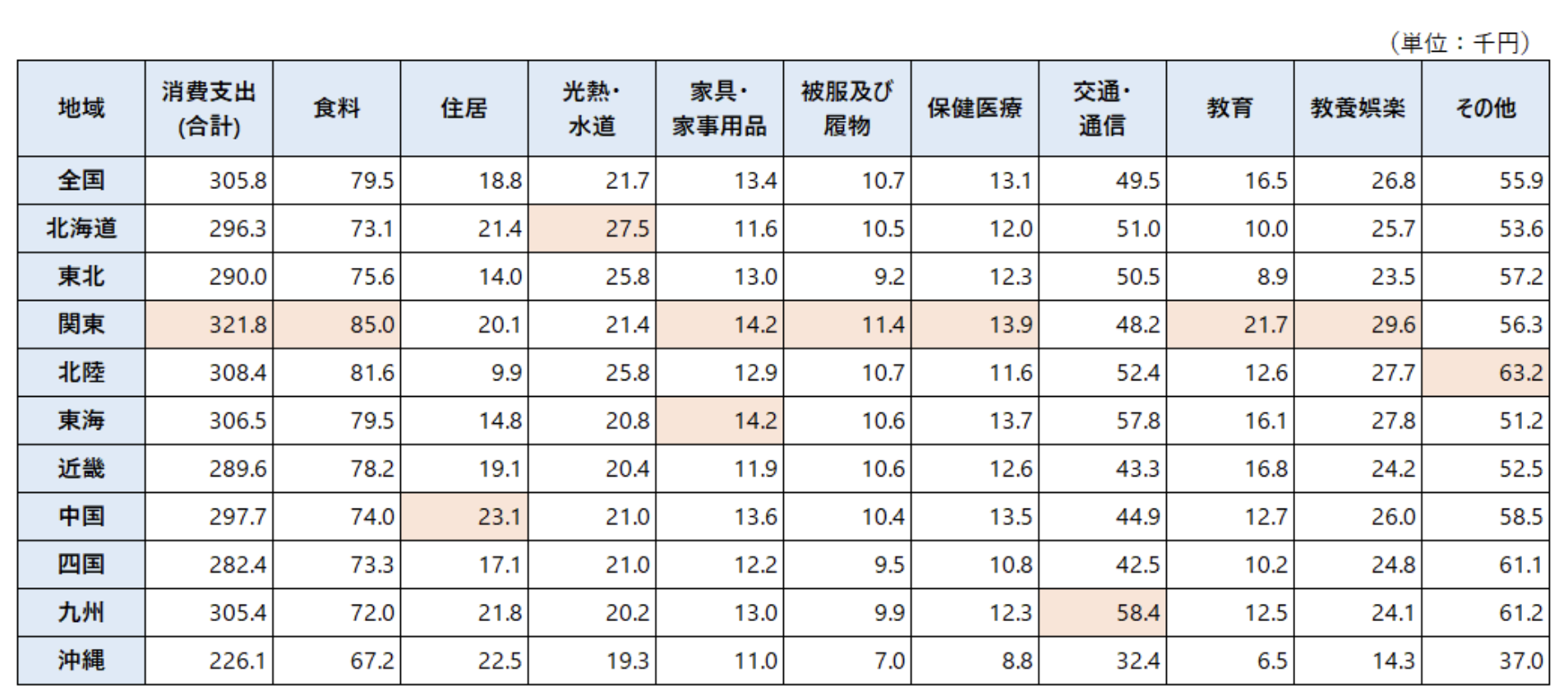

地域別に見た二人以上の勤労者世帯の消費支出は以下の通りとなっています。

一番高い地域で関東で月間32.18万円、これは年間386万円です。

一番低い地域で沖縄の22.61万円、これは年間271.3万円です。

そしてこれは次の項目で述べるのですが非常に保守的な水準です。

関東で住宅費が月額2万100円とというのは非現実的な水準であることは一目瞭然です。

北関東の田舎であったり、親から譲り受けた不動産がある方などを平均した結果、東京に住んでいる方の実態とは大きくズレた数字となっています。

ただ、上記の少なく見積もられた数字でさえも3000万円でリタイアすることは厳しいことをお伝えするために上記の数字を採用して議論をすすめていきます。

3000万円を4%で運用すると年間120万円のリターン。税金20%を差し引かれると税後で96万円/年となります。

月の生活費は8万円に抑える必要がありました。

関東で過ごすのであればリターンが約5倍、沖縄で過ごすのでさえもリターンが約3.4倍ほど必要です。

夢を壊して恐縮ですが、この皮算用ですら厳しい状況なので完全リタイアは不可能と言っても良いでしょう。

「皮算用」といったのは、上記は理想(不可能)に近い運用シミュレーションであることを意味しています。

実は、投資によるインカムゲインのみで運用することは高いリスクを抱えることになります。

確実に4%の利回りが発生するという保証はありません。

仮に運用損が出てしまった場合は?

生活費が元本を圧縮し運用リターンは低くなりますし投資対象が20年も横ばい又は下落を続けるということもあるのです。

世界は非常に流動的で、保障されたものなど存在しません。

誰がコロナ感染拡大騒動を想定できたでしょうか?

誰がウクライナとロシアの戦争を予想できたでしょうか?

チャイナショック、9.11の世界同時多発テロ、リーマンショック、様々なイベントが発生し、魅力的な投資商品もまた移り変わっていきます。

「正しい投資(商品)」は相場サイクル、時代背景により変わっていきます。

判断を一つ間違えると、完全リタイアしている人は一気にどん底を見ることになります。投資とは難しいものなのです。

そして、日本の場合は一度リタイアした人間を再雇用することも少ないです。

勤務先には是が非でもしがみつくのが日本における生存戦略であることは理解しておきましょう。

簡単にリタイアを決断してはいけません。特に、30代、40代で労働を辞めてしまうのも勿体無いです。労働もリターンを産んでいるのです。

むしろ労働は最も堅実な運用とも言えるのです。労働×資産運用が当たり前ですが最強です。片手落ちではダメなのです。

現実的に貯金3000万円あれば何年暮らせる?40歳で貯金3000万円でリタイアするのは少ない?

実際3000万円あれば何年暮らせるのか?総務省統計局のデータを田舎と都会のどちらも経験している筆者の肌感で修正してお伝えします。

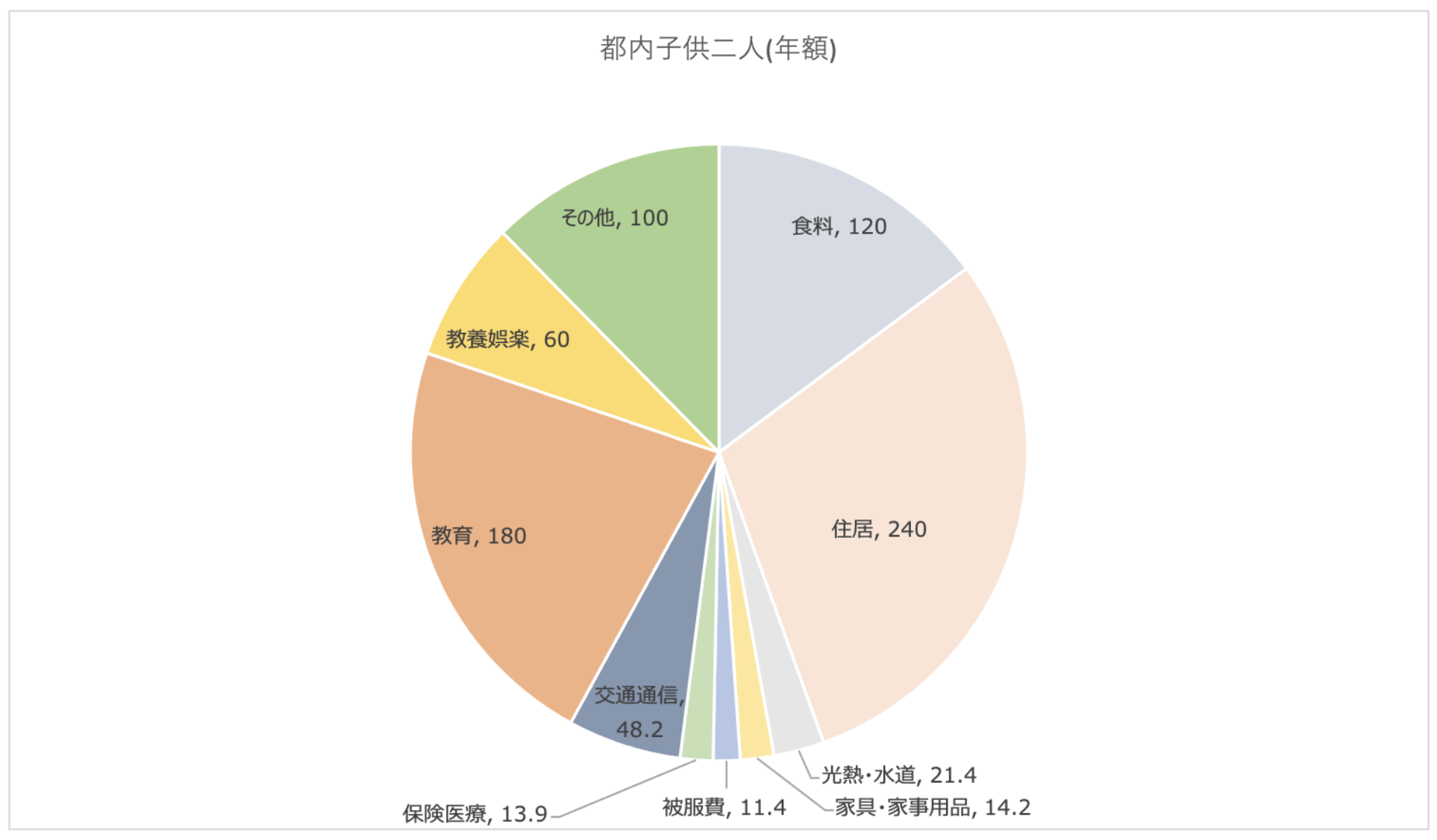

都会で子供2人を育てる場合の先ほどの関東のデータを現実的なものに修正したのが以下となります。

| 項目 | 年額費用 |

| 食料 | 85→120 (月10万円) |

| 住居 | 20.1→240(月20万円) |

| 光熱・水道 | 21.4 |

| 家具・家事用品 | 14.2 |

| 被服費 | 11.4 |

| 保険医療 | 13.9 |

| 交通通信 | 48.2 |

| 教育 | 21.7→180(月15万円) |

| 教養娯楽 | 29.6→60 |

| その他 | 57.2→100 |

| 年額 | 809.1 |

年間約800万円が必要と割と現実的な数値ではないでしょうか?

東京近郊で生活するのは大変なことなのです。リタイアだけを本気で目指すなら東京は諦めた方がいいかもしれません。

3000万円あっても何もしなければ4年間しか生活することができません。如何にリタイアが非現実的か更に強く認識することができますね。

そもそも住居費が年間20万円とは、どのような想定なのか伺いたいです。

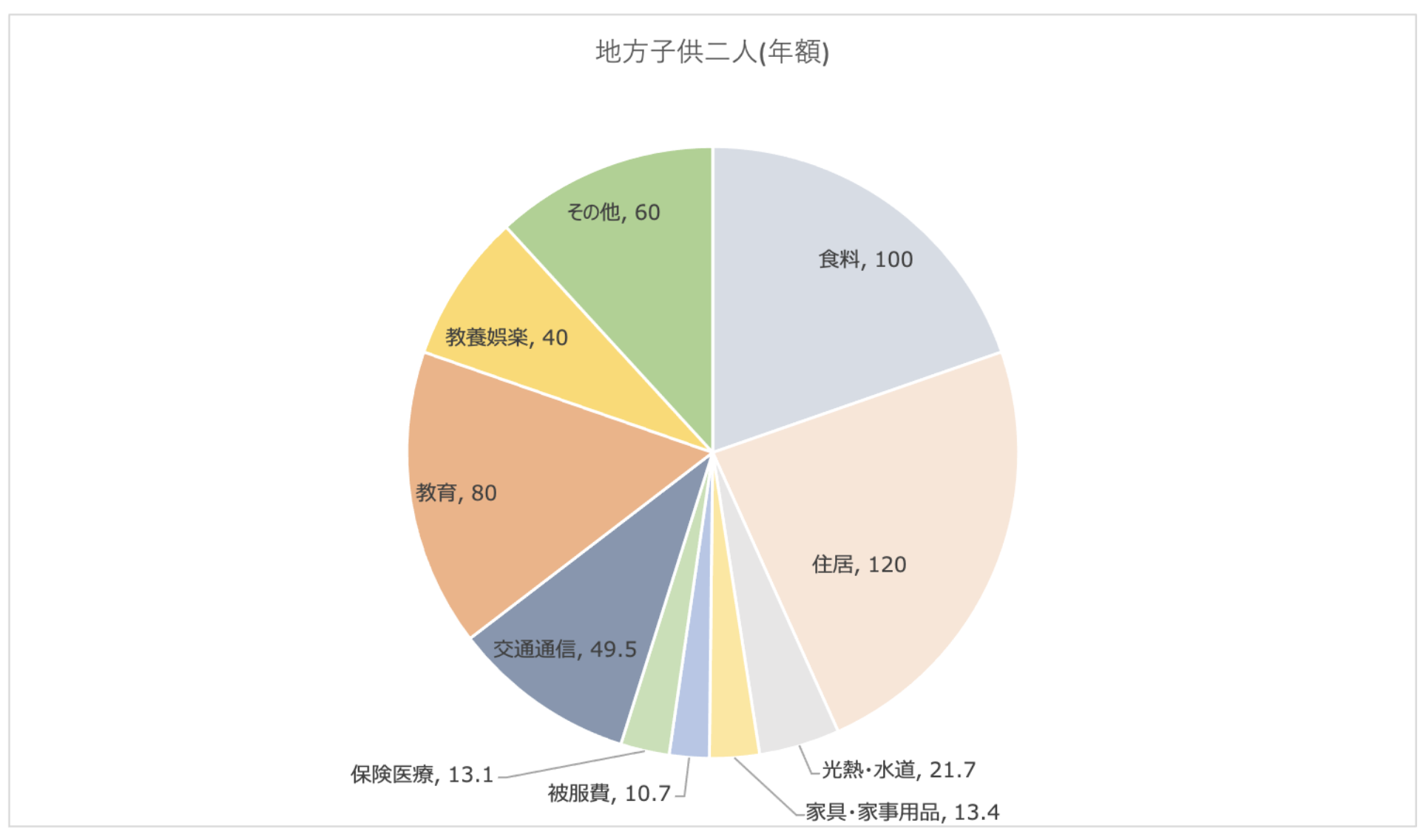

また、子供の教育費も段違いに高いですからね。田舎の場合を全国平均から想定したものが以下となります。

| 項目 | 年額費用 |

| 食料 | 79.5→100 (月8.4万円) |

| 住居 | 18.8→120 (月10万円) |

| 光熱・水道 | 21.7 |

| 家具・家事用品 | 13.4 |

| 被服費 | 10.7 |

| 保険医療 | 13.1 |

| 交通通信 | 49.5 |

| 教育 | 16.5→80 |

| 教養娯楽 | 26.8→40 |

| その他 | 55.9→60 |

| 年額 | 508.4 |

年額で500万円はかかるので3000万円でも6年しか生きることができません。

3000万円でリタイアすることがいかに無謀かをご理解いただけたかと思います。

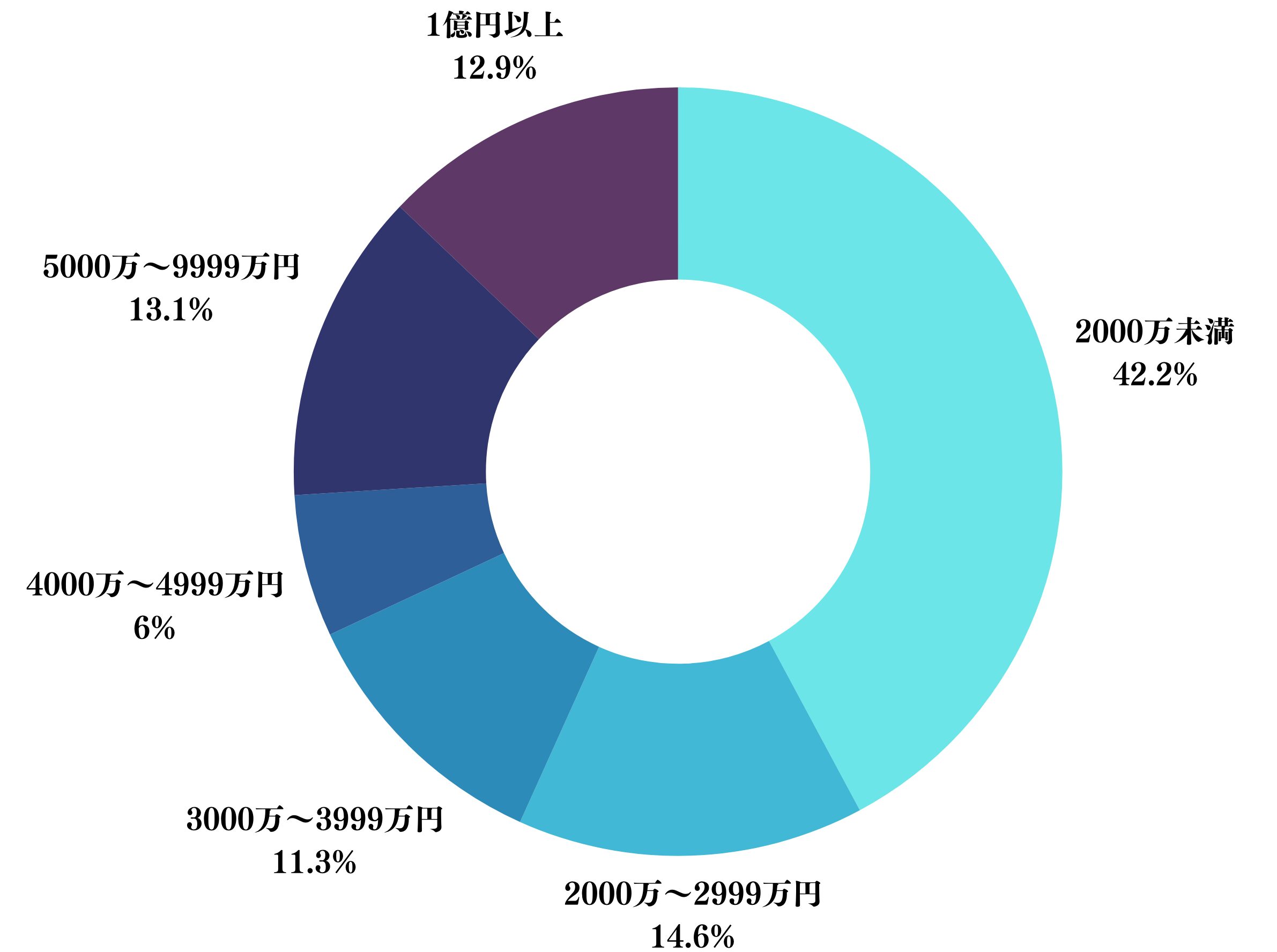

マイナビの調査によるとリタイアした時の総資産は42%が2000万円未満という結果が出ています。

| リタイア時の総資産 | |

| 2000万未満 | 42.20% |

| 2000万〜2999万円 | 14.60% |

| 3000万〜3999万円 | 11.30% |

| 4000万〜4999万円 | 6.00% |

| 5000万〜9999万円 | 13.10% |

| 1億円以上 | 12.90% |

参照:マイナビニュース

2000万円未満でリタイアしてしまった人は、いずれ労働市場に戻ってくると断言します。

そして、戻ってきた時にはキャリアの断絶により以前よりも低い収入となります。早まってリタイアを行なってはいけません。

独身であればセミリタイア(サイドFIRE)は可能なのか?

家族がいるとリタイアやサイドFIREは難しいことはわかったと思います。では独身であればどうでしょうか?

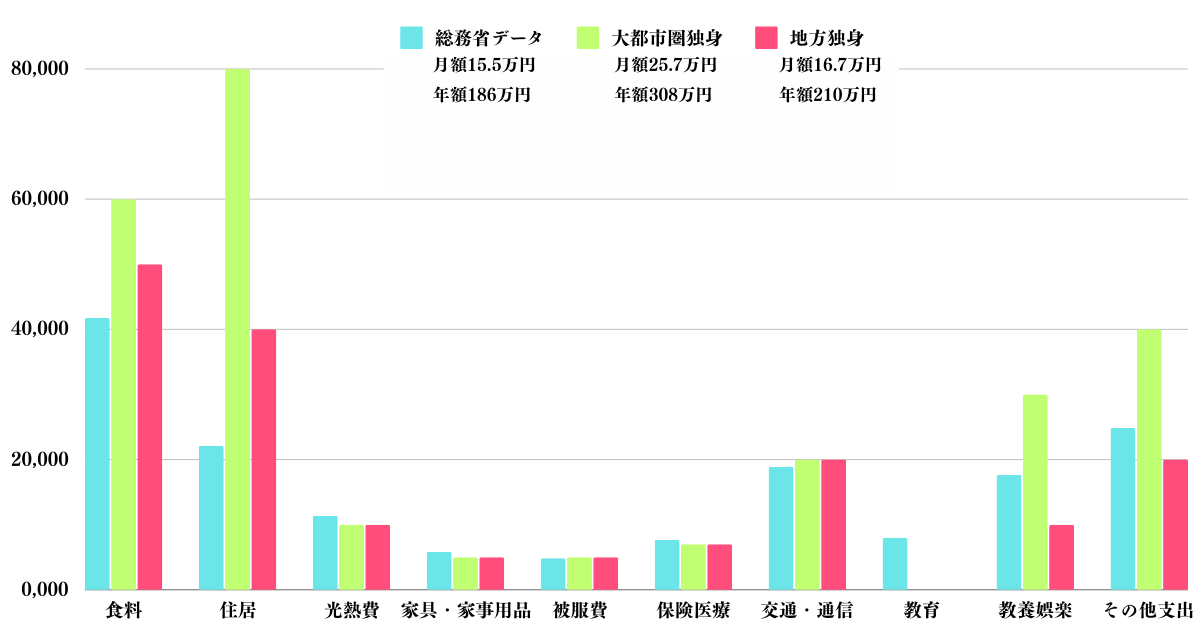

以下は総務省のデータによる消費支出を元に大都市圏と地方の独身生活の生活費について纏めたものです。

| 総務省データ | 大都市圏独身 | 地方独身 | |

| 食料 | 41,731 | 60,000 | 50,000 |

| 住居 | 22,118 | 80,000 | 40,000 |

| 光熱費 | 11,383 | 10,000 | 10,000 |

| 家具・家事用品 | 5,830 | 5,000 | 5,000 |

| 被服費 | 4,843 | 5,000 | 5,000 |

| 保険医療 | 7,703 | 7,000 | 7,000 |

| 交通・通信 | 18,916 | 20,000 | 20,000 |

| 教育 | 8 | 0 | 0 |

| 教養娯楽 | 17,654 | 30,000 | 10,000 |

| その他支出 | 24,860 | 40,000 | 20,000 |

| 合計(月額) | 155,046 | 257,000 | 167,000 |

| 合計(年額) | 1,860,552 約186万円 |

3,084,000 約308万円 |

2,104,000 約210万円 |

既に年金を受け取っている方で地方在住の方であれば大丈夫でしょう。でも、それはただの老後生活を満喫しているだけですね。

年金を受け取る前の現役世代という観点ではリタイアは無謀でサイドFIREすら現実的ではありません。

3000万円を4%で高配当銘柄に投資したとすると税前で120万円、税後で108万円となります。

大都市圏だとあと200万円、地方でも100万円以上を稼ぐ必要があります。

仕事を辞めてこれだけ稼ぐのも大変です。

今の仕事を頑張って稼いだ方が将来余裕を持ったリタイアができて人生が実りあるものになるのは必定ですね。

関連記事

資産3000万円でリタイアするために必要な利回りは結局どれくらいなのか?1億円に増やすには?

どうしても3000万円で強引にリタイアしたい場合は、どれくらいの利回りを目指せばいいのでしょうか?

ここでは読者が3000万円でリタイアしてしまわないように、警鐘を鳴らすべく計算してみます。

先ほど、平均的な全国の生活費を挙げました。

(先ほどお伝えした通り、以下の平均生活費が子供2人いる世帯では実現不可能な水準であることが明らかなわけですが…)

関東と沖縄を見て来ましたが、ここでは全国平均で計算します。

月間30.5万円の生活費を、貯金3000万円の運用で乗り切るためには毎年どれくらいのリターンを獲得すべきでしょうか?

逆算すればいいだけですね。月間30.5万円の年間生活費は366万円です。

20.315%の税金を差し引かれる前の配当金は450万円が必要となります。

30000万円で450万円のリターンを出すために必要な利回りは15%です。毎年平均年利回り15%を目指すことになります。

「なんとなくいけそう」と投資経験が短い初心者は思ってしまう数字です。相場がアップトレンドの年は達成できるかもしれません。

しかし、マーケットは下落相場と上昇相場を行き来する習性があります。下落相場の時は特に資産を大きく失いやすいです。

バッサリ言ってしまうと一般的には不可能です。これを実現できるのは投資のプロの2%くらいではないでしょうか?

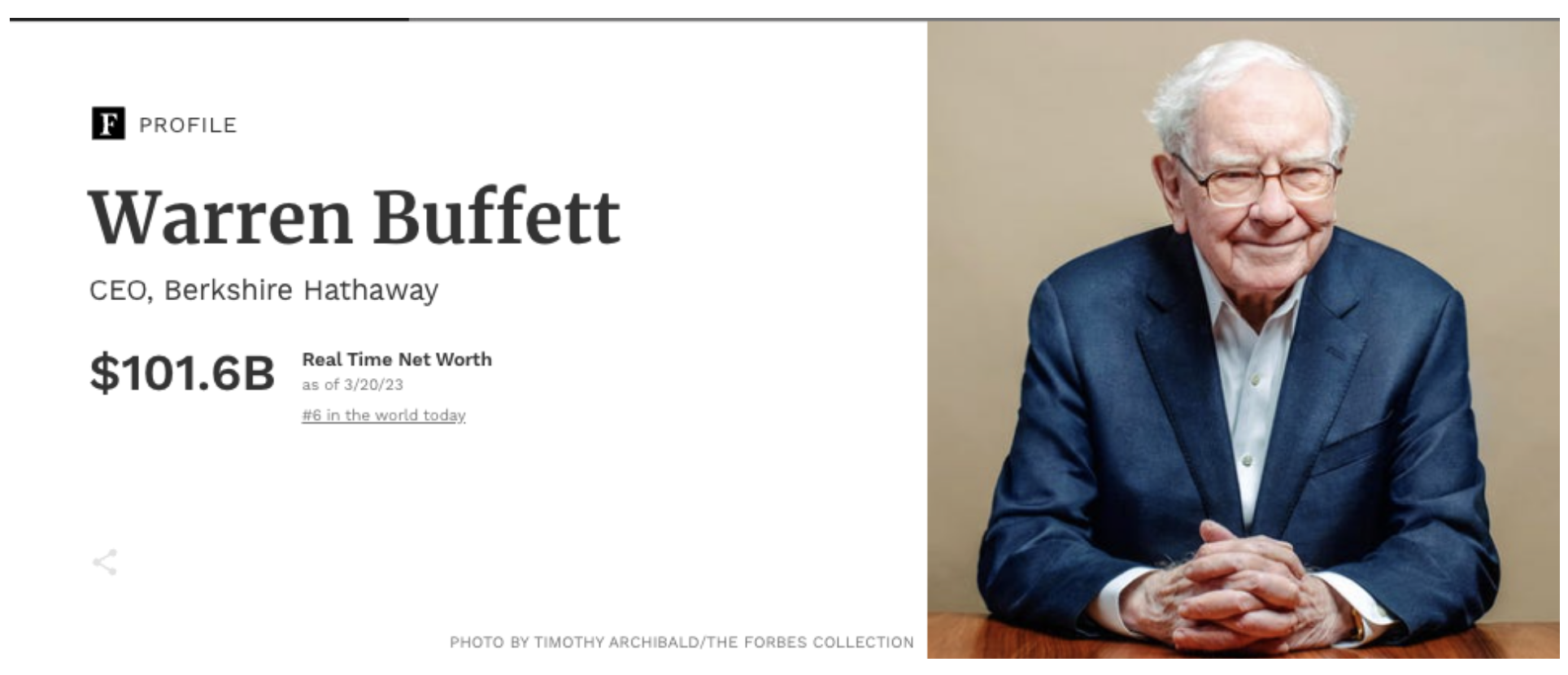

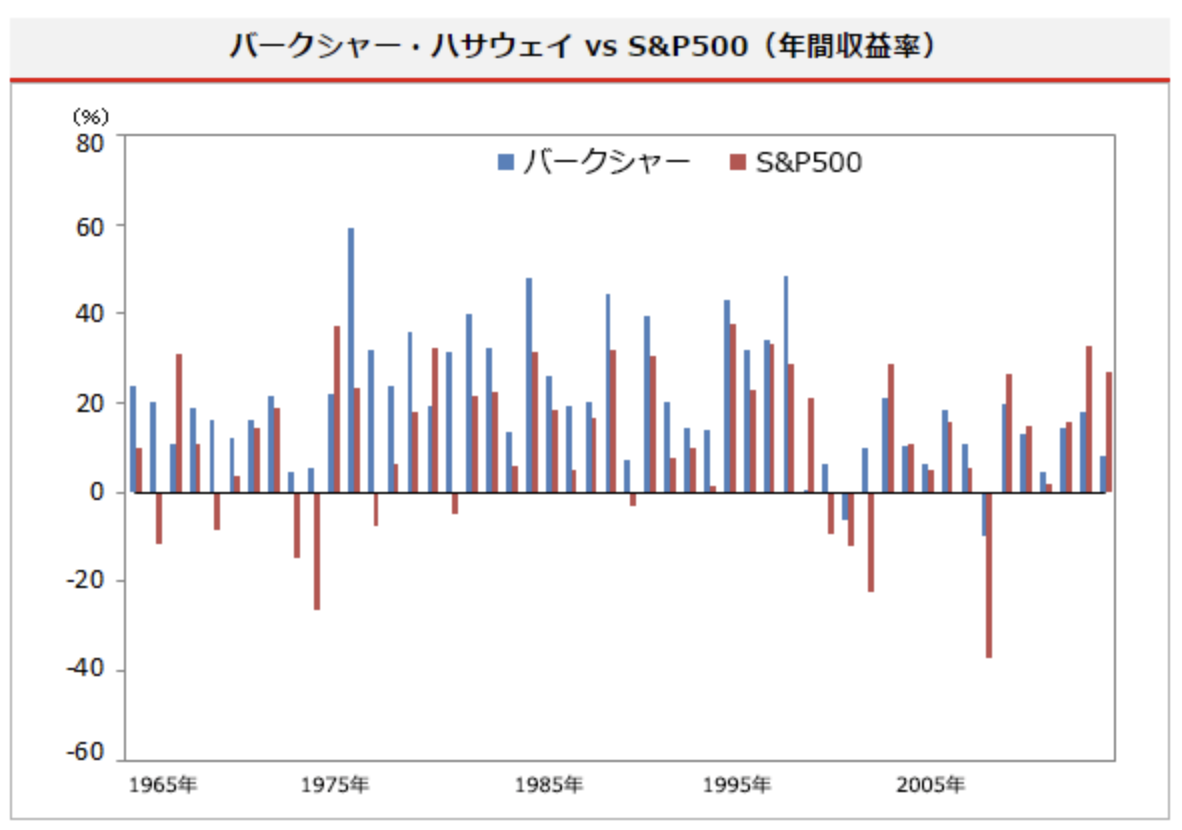

あの投資の王様ウォーレン・バフェットであっても20%以上の資産を失う年もあります。

→ 投資先には日本株も!?ウォーレンバフェットが運営する「バークシャーハサウェイ」の運用利回りの推移や最新の保有銘柄とは?

長期的に12%の運用リターンを個人で、しかも相場経験があまりない人が実行するのは現実的なプランではありません。

たまに月利3%元本保障、年利回り+40%などの勧誘を見ますがあり得ません。疑うことを覚えましょう。

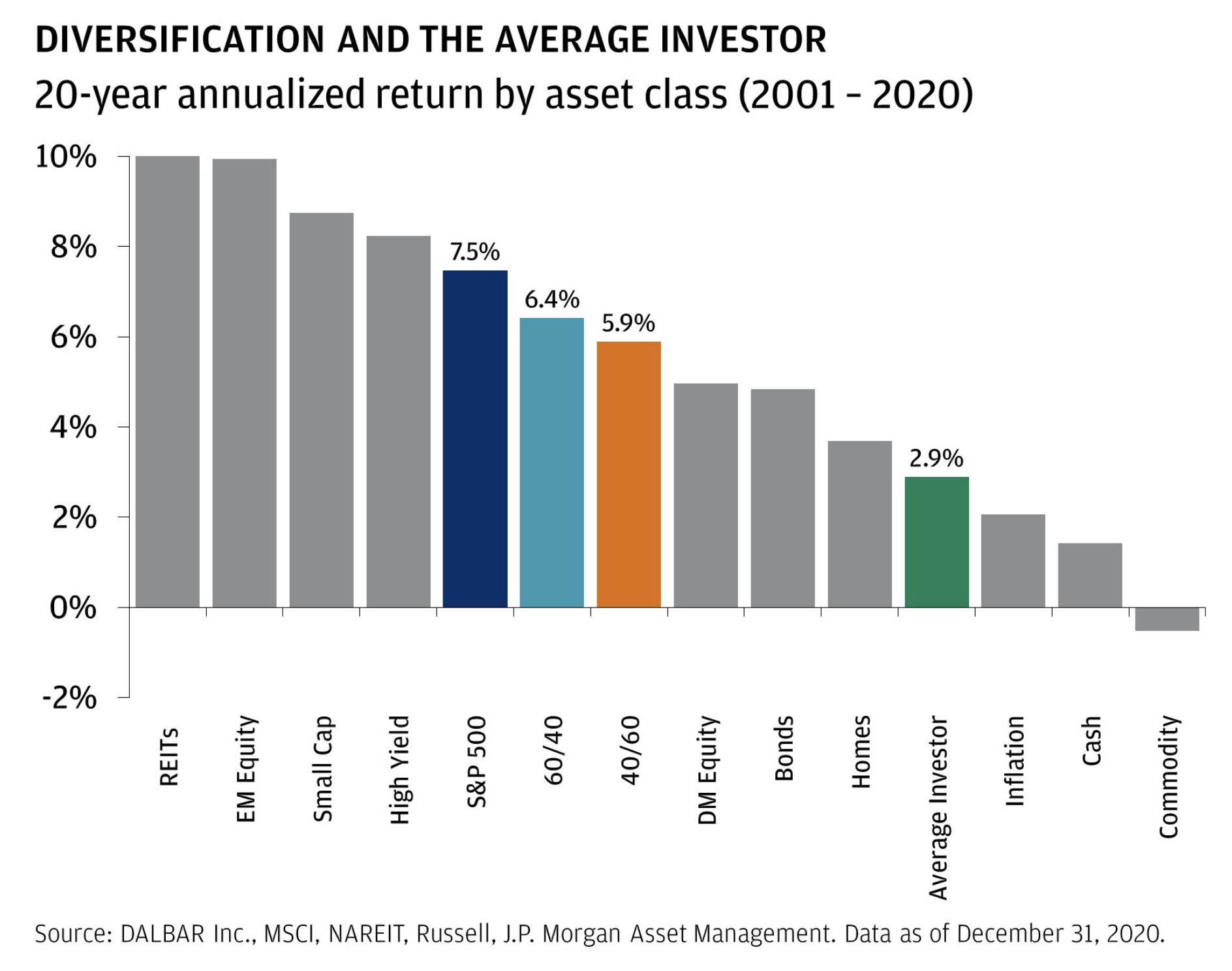

株式投資のみに絞ると、米JPモルガンのデータによると専業投資家の平均リターンは3%(インフレ率は2.1%なので実質リターン1%)です。

結論ですが、完全リタイアはしないでください。働く時間を多少減らすために転職などは考えても良いかもしれません。

これはセミリタイアの考え方ですが、これも筆者個人としては3000万円程度の資産額では心許ないです。

日本では一度キャリアを落としてしまうと、なかなか元の給料に戻るのは難しくなります。

年間100万円程度の資本収入しか得られないのであれば、現在のキャリアを続けて元本を複利運用で増やしていくことが合理的な選択肢となります。

3000万円は大変な金額ですが、完全リタイアには程遠い資産額であることは理解しましょう。

大丈夫です、3000万円を貯められる人は5000万円も1億円も可能です。資産を増やす才能が確実にあります。

3000万円あるのならば働きながら正しい複利運用を実行していくことで、遠くない将来セミリタイア や完全リタイアに近づくこともできると思います。

運用については次の項目で説明します。

必要なのは複利での運用!運用リターンを毎年生活費にするのは馬鹿げている

上記の通り、資産3000万円であれば毎年15%の運用利回りが必要であると述べました。そして現実的に厳しいとも。

平均的な株式投資家のリターンは3%程度です(過去20年の上昇相場でこの水準です)。

そもそもですが、なぜせっかくの運用益を生活費として出さなければならないのでしょうか?

「運用益の上にさらに運用益が乗る」という複利運用の概念を理解する必要があります。

複利運用とは簡単に言うと、投資元本が大きくなることで資産も雪だるま式に大きくなるということです。

米国ではスノーボールエフェクトとも言われています。

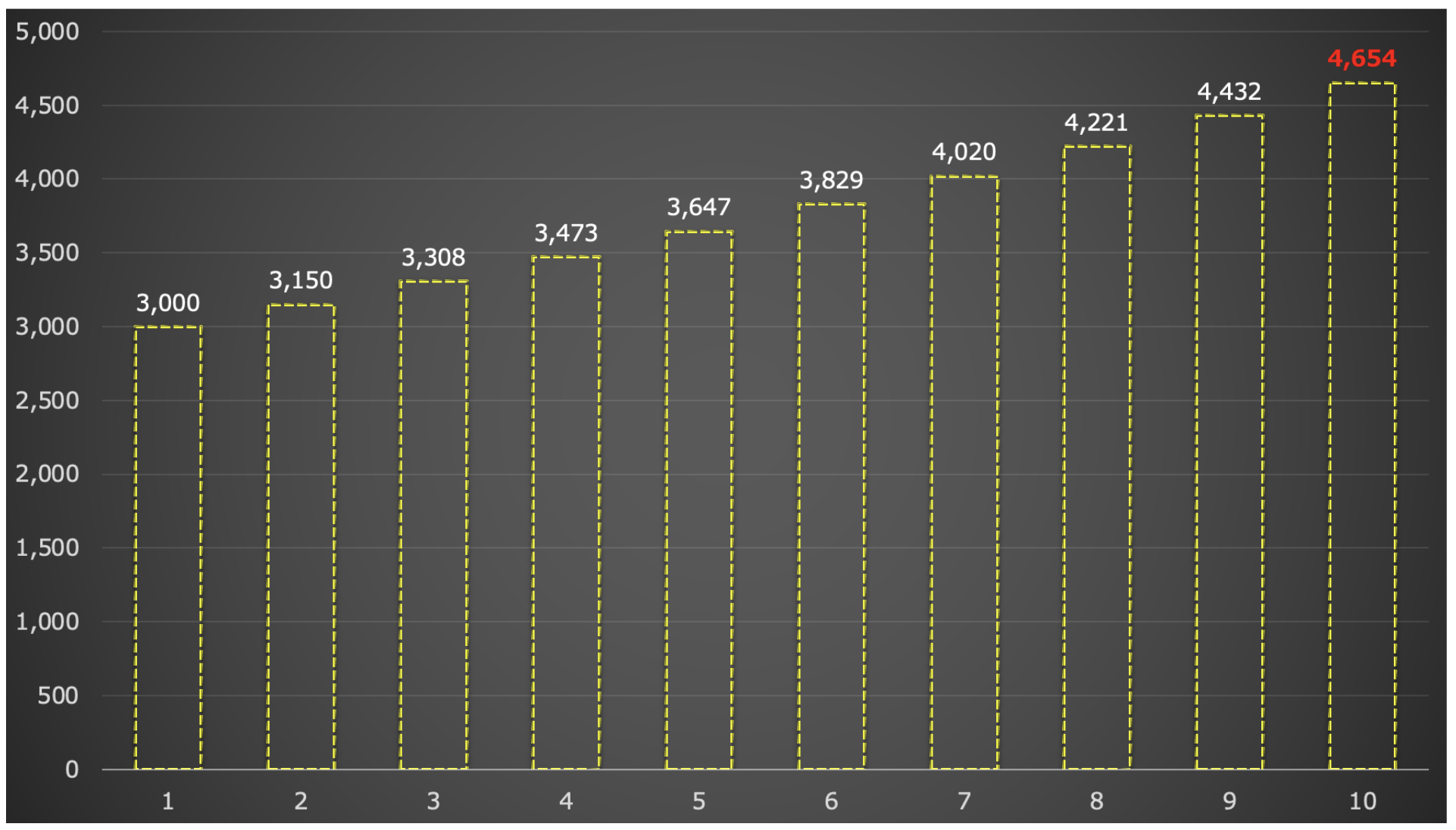

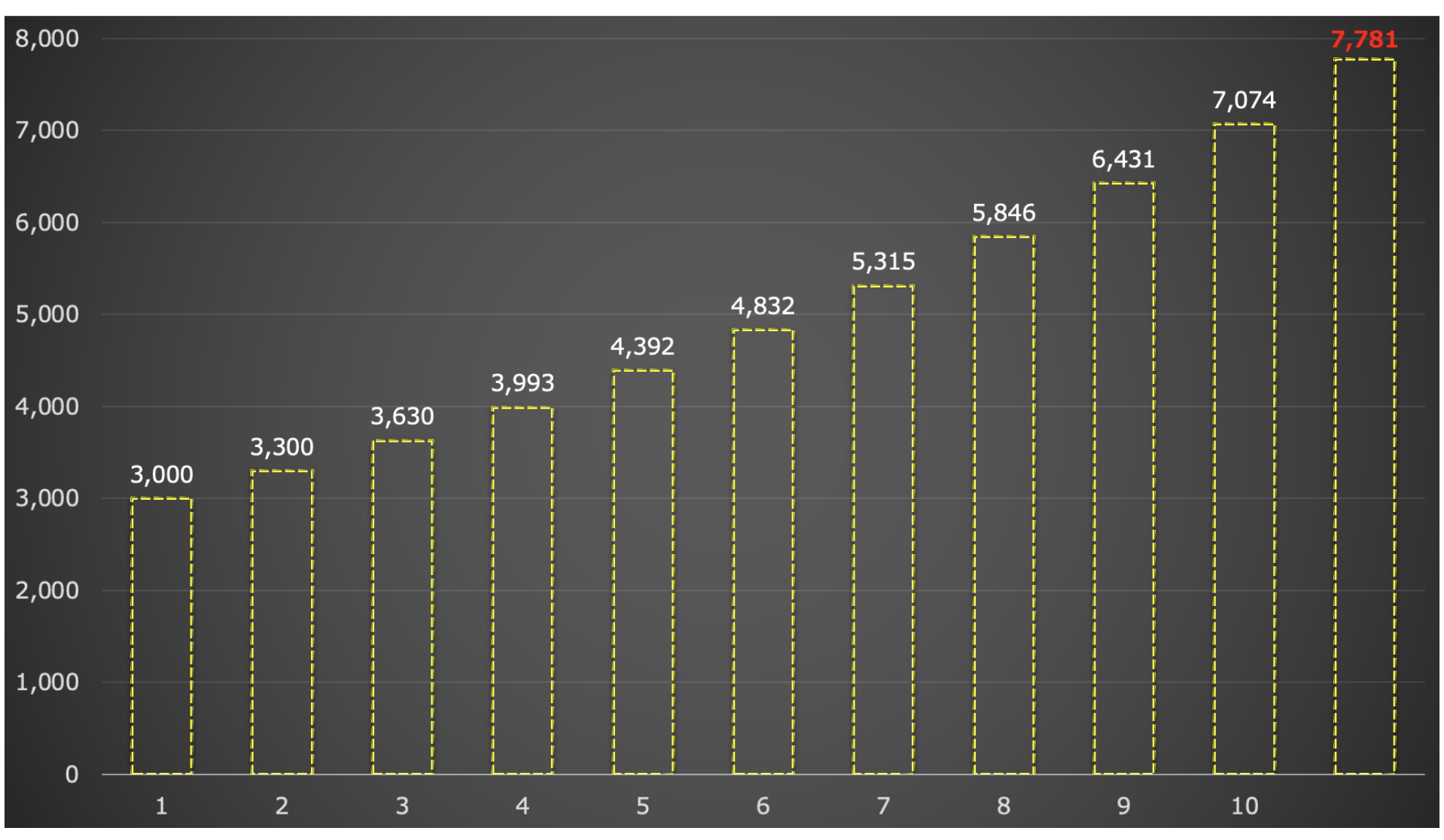

毎年5%や10%のリターンがあるのであれば、これを10年複利運用すると以下の通りとなります。定期預金の0.3%と比較したものが以下となります。

| 定期預金 | 年利5% | 年利10% | |

| 3年後 | 1.009倍 | 1.16倍 | 1.33倍 |

| 5年後 | 1.015倍 | 1.28倍 | 1.61倍 |

| 10年後 | 1.030倍 | 1.63倍 | 2.59倍 |

簡単な掛け算です。5%を10年運用すると50%と勘違いする人がいますが62%です。

年率10%で運用で運用すると2.5倍以上になっているのは驚きですね。複利の偉大さを感じます。

100万円を5%で運用すると5万円ですが、次の年にこの5万円に利回りが乗っかるのですから、長期的に見るとインパクトは恐ろしいことになります。

3000万円を5%で10年運用すると以下です。1654万円増えます。毎年150万円増えるのではなく、165万円増えていることになります。

毎年本業収入から一部を追加投資するとさらにこれは加速します。

そして利益確定をしていないので「税前」で元本は維持されますので運用リターンは跳ね上がります。

生活費を毎年リターンから引き出していては、このような複利は起こり得ません。

複利の重要性はウォーレン・バフェット氏も最大限に活用してきました。

バフェット氏の95%の資産は65歳を超えてからのものであり、複利は後半になればなるほど凄まじい勢いで資産を増やしていきます。

バフェット氏は結局、世界トップ5の大富豪になりました。

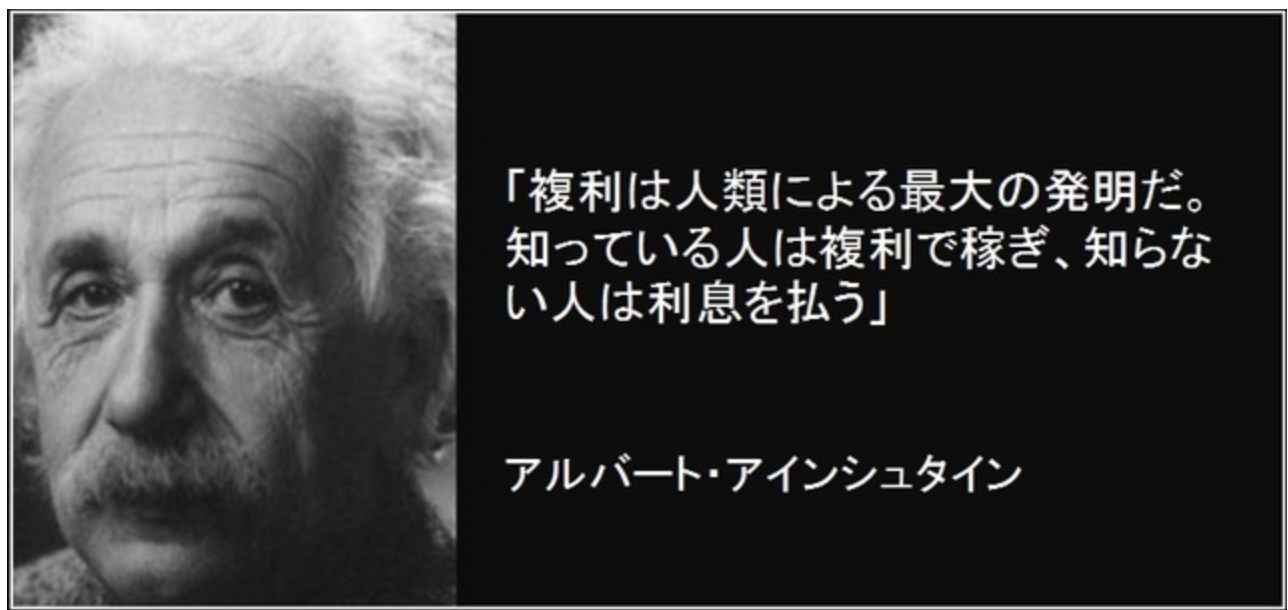

また、かの天才物理学者であるアインシュタインも賞賛しています。

アインシュタイン

「複利は人類による最大の発明だ。知っている人は複利で稼ぎ、知らない人は利息を払う(“Compound interest is man’s greatest invention. He who understands it, earns it. He who doesn’t pays it.”)」。

この項目での結論は、貯金3000万円で完全リタイアはやめてくださいということです。

複利運用をしてください。本業を辞めず(どうしても嫌ならば転職)、給与収入から追加投資をして富を拡大してください。

これだけです。では、どれくらいの資産に到達したらやっと完全リタイアできるのでしょうか?

完全リタイアできる資産額は結局いくら?

筆者はとても保守的なので、生活費の2倍の運用リターンが高い確度で達成できるのであれば、完全リタイア可能と考えます。

例えば再度、以下の数字を精査してみましょう。

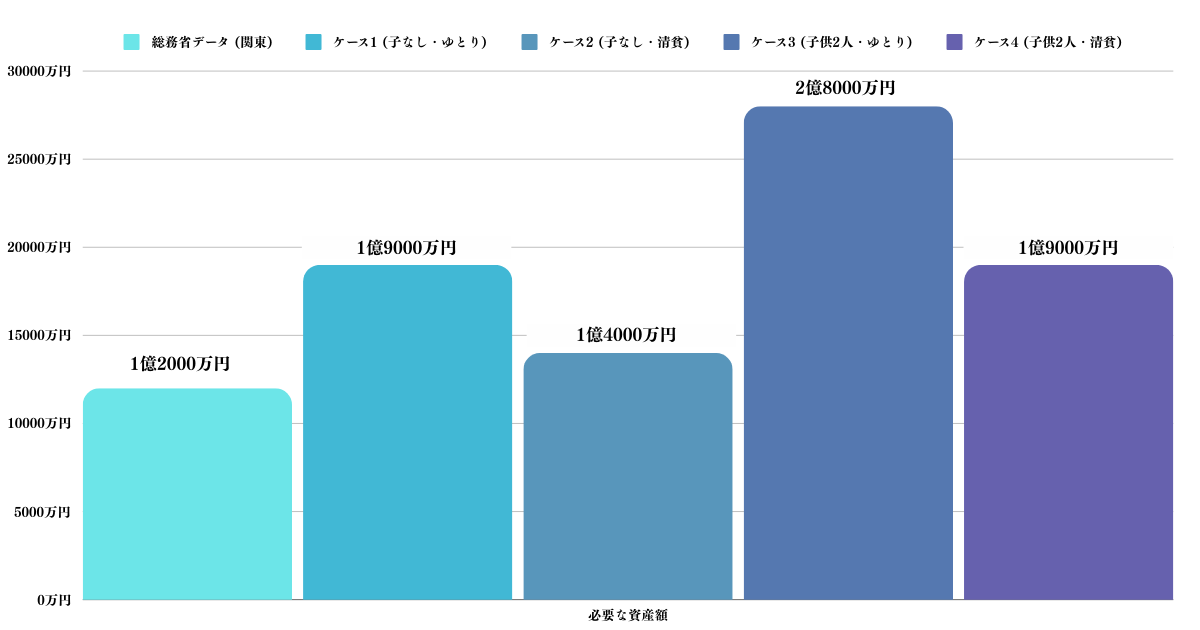

総務省のデータを以下の4つのケースで生活費と、税後4%運用で生活費を賄うために必要な資産額をまとめたものが以下となります。

投資収益は約20%の税金が発生します。

必要な資産額は年間必要経費を税前で得るために必要な金額を算出した上で、4%で割り戻して計算しています。

| (単位:万円) | 総務省データ (関東) |

ケース1 (子なし・ゆとり) |

ケース2 (子なし・清貧) |

ケース3 (子供2人・ゆとり) |

ケース4 (子供2人・清貧) |

| 食費 | 8.5 | 10.0 | 7.0 | 12 | 9 |

| 住居費 | 2.01 | 15.0 | 12.0 | 25 | 15 |

| 水道光熱費 | 2.14 | 2.0 | 2.0 | 2.5 | 2.5 |

| 家具・家事用品 | 1.42 | 1.5 | 1.5 | 1.5 | 1.5 |

| 被服費 | 1.14 | 3.0 | 1.0 | 4.0 | 2.0 |

| 保険医療 | 1.39 | 1.4 | 1.4 | 1.4 | 1.4 |

| 交通通信 | 4.82 | 4.8 | 4.8 | 4.8 | 4.8 |

| 教育 | 2.17 | 0 | 0 | 12 | 5.0 |

| 教育娯楽 | 2.96 | 3.0 | 3.0 | 3.0 | 3.0 |

| その他 | 5.63 | 10.0 | 5.0 | 10 | 6.0 |

| 生活経費合計① | 32.18 | 50.7 | 37.7 | 76.2 | 50.2 |

| 生活経費年間合計② | 386.16 | 608.4 | 452.4 | 914.4 | 602.4 |

| 必要な資産額 (②÷0.8)/4% |

約1億2000万円 | 約1億9000万円 | 1億4000万円 | 2億8000万円 | 約1億9000万円 |

上記の通り子供を作らずに清貧に暮らしたとしても1億4000万円、子供を作ってゆとりある生活をしようと思うと3億円近い資産が必要となります。

あくまで上記は子供が2人いて、東京で賃貸をかりたり、マンションを購入する場合の算出です。

削ることろを削れば都内でも2億円あれば十分でしょうし、地方で先祖伝来の土地を保有していれば上記の半額程度でリタイアすることは可能です。

自分のリスク許容度、または個人事業主としてある程度稼ぎを出せるのであれば、それも考慮して考えると良いでしょう。

結局は堅実で現実的な範囲で高い利回りを出すことが必要

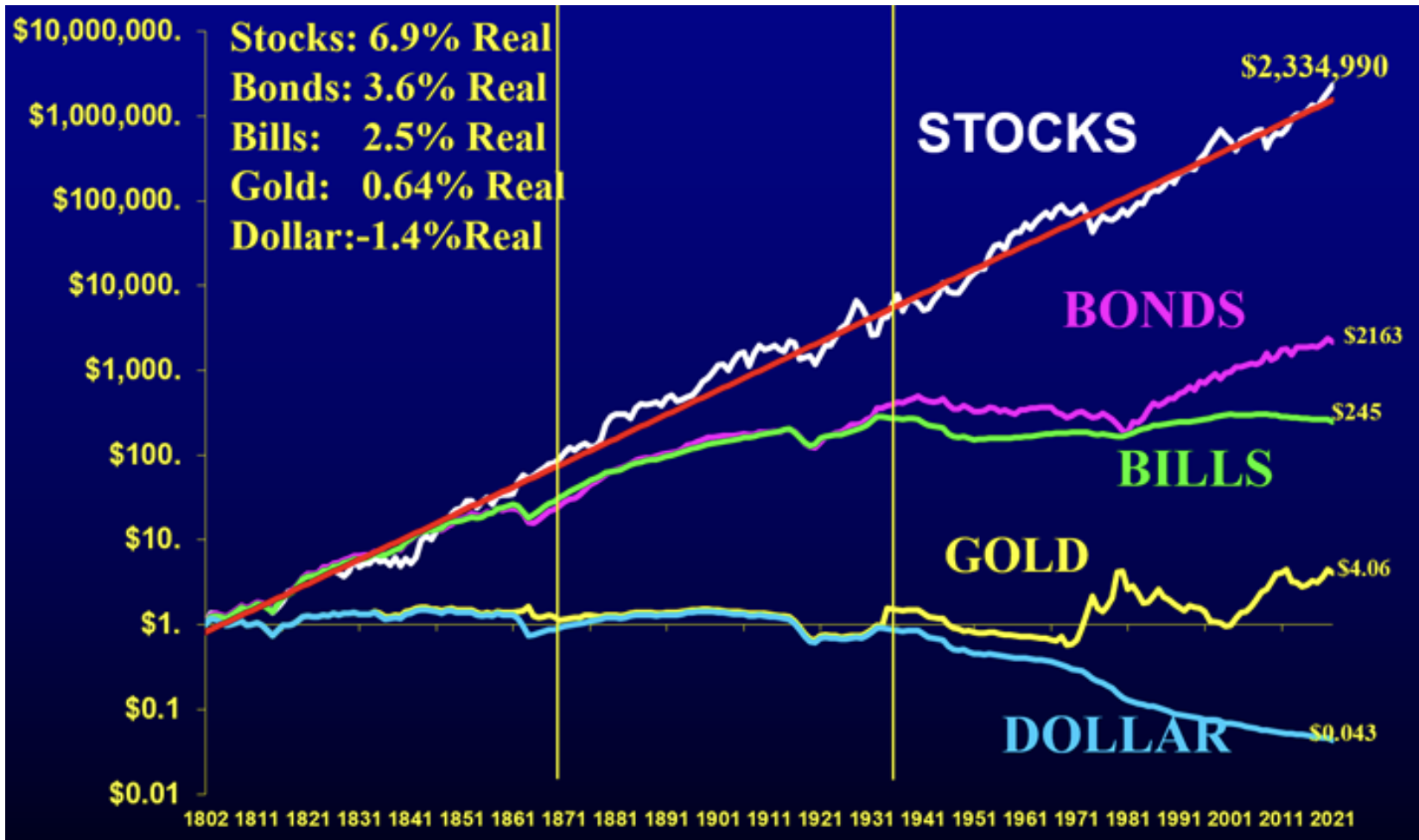

まず前提として最初に申し上げた通り、資産運用の平均的なリターンは歴史的に4.5%~5%です。

長期間にわたり高いリターンを出し続けている米国の株式であっても、年率7%に届かないレベルであるということです。

株と債券と金の超長期推移

2020年よりバブル相場が発生し、米国株価指数(S&P500)に投資をするインデックス投資が大流行りしています。

このような商品は流行したら天井であることは歴史が物語っていますし、過去のリターンが未来のリターンを約束するものでもありません。

「暗黒の木曜日」に至るまで、アメリカの株式市場はバブル状態にありました。その間に2人とも、かなりの資産を築き上げていたのですが、その資産を守り抜いたわけです。そればかりかケネディは株価暴落の過程で空売りを仕掛け、大もうけしたといわれています。

1929年の夏、ケネディが靴磨きの少年に靴を磨いてもらおうとしたときのこと。少年は米紙ウィール・ストリート・ジャーナルを読んでいて、株取引に夢中でした。ケネディに対して自慢げに、推奨銘柄を教えたりなどします。この少年との出会いで、ケネディは相場撤退を決意したと伝えられています。

可能な限りマイナスを避けるような堅実な、そして比較的高い利回りを目指していく必要があります。派手なリターンは必要ありません。

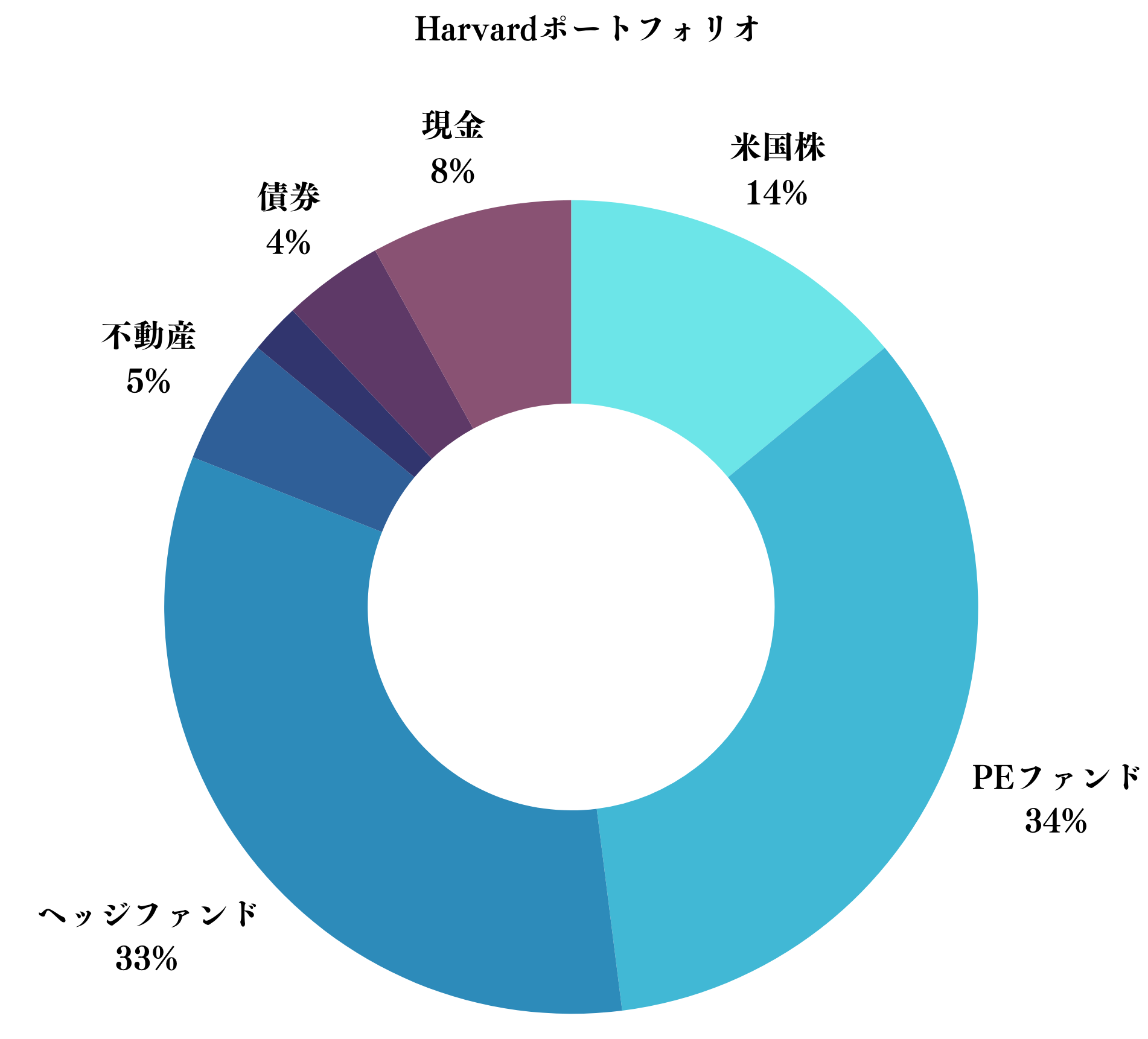

例えば、ハーバード大学やイェール大学などのポートフォリオは実は非常に参考になります。

(日本の投資家で米国機関のポートフォリオを眺めている人は少数なのではないでしょうか)

米国の超一流大学の基金は20年の平均年率リターンは10%~12%と安定的な成績を出しています。米国の運用基金をエンダウメントといいます。

エンダウメントは70%程度を『オルタナティブ投資』といわれる、近年注目されている投資先に預け入れています。

オルタナティブ資産はポートフォリオの安定性を増幅させると共に、市場平均を上回る成績を安定的に出しています。

【ハーバード大学のポートフォリオ】

| Asset Class | Allocation | Return |

| Public Equity | 14% | 50% |

| Private Equity | 34% | 77% |

| Hedge Funds | 33% | 16% |

| Real Estate | 5% | 13% |

| Natural Resources | 1% | -1% |

| Bonds/TIPS | 4% | 3% |

| Other Real Assets | 1% | 1% |

| Cash & Other* | 8% | - |

| Endowment | 100% | 34% |

Source:米ハーバード大学

アロケーションを見ると、Private Equity(PEファンド)、Hedge Funds(ヘッジファンド)がポートフォリオのトップ2を占めています。

これは筆者も10年前からハーバード大学の運用は観察しているのですが常に上位にあります。

PEファンドはどちらかというと個人投資家にはあまり門戸は開かれていないので投資は難しいです。

しかし、ヘッジファンドは欧米では主流の投資ですが、日本でも現在は注目を集めています。

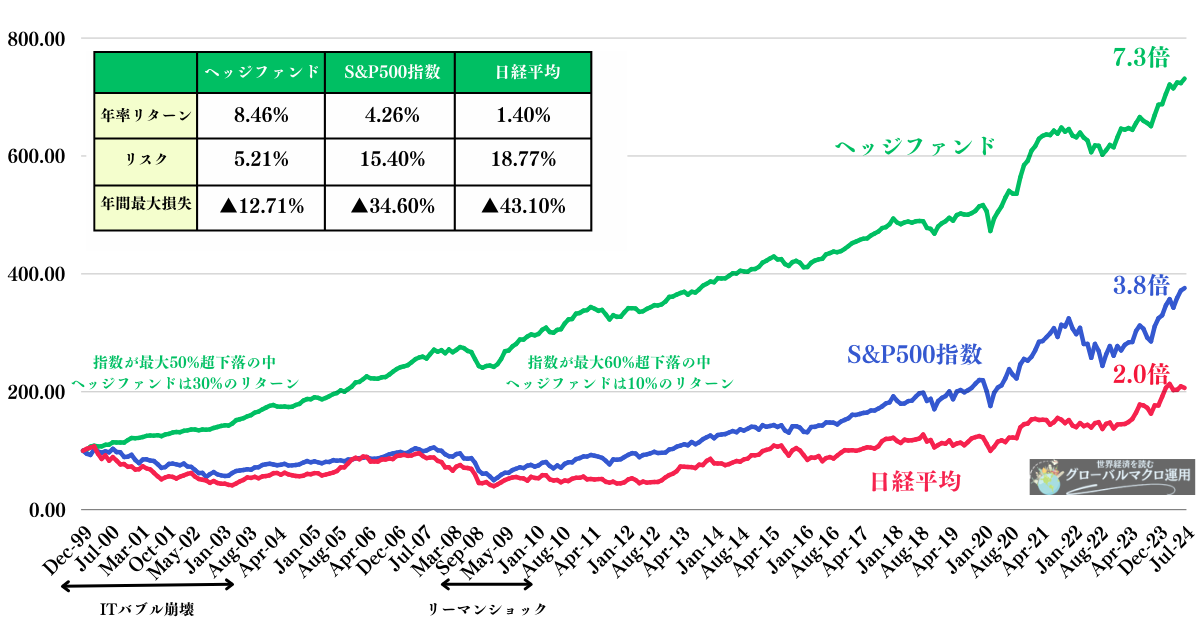

ヘッジファンドの魅力的なポイントはやはり下落を抑制しながら高いリターンを出し続けていることです。

以下の通り下落相場で上昇したり下落を抑制しながら安定したリターンを出し続けています。

また、特筆すべきは運用開始から10年間経過していますが、一度もマイナスのリターンは出していません。

まさに上記のヘッジファンド特有のリターンを叩き出しているのです。

上記でシミュレーションしたのが年利回り4%であり、さらにアップサイドが目指せる先ですよね。10%で複利運用すると10年で資産は2倍を超えます。

後半に伸びは加速していることがわかると思いますが、これが複利インパクトです。

毎年100万円でも追加投資したらどうなってしまうのでしょうか?

20年後には壊れてしまうほど儲かりそうです。

世界一の投資家、ウォーレン・バフェットが「急いで金持ちになろうとすると失敗する、堅実に複利運用する者のみがお金持ちになる」という名言を残していますが、まさにこのことだと思います。

年利+40%投資や月利数%配当などの投資に手を染めないでください。

痛い目を見ますよ。バフェット自身も、バークシャー・ハサウェイで運用を始めてから最初の35年はなんとマイナス運用だった年が存在しません。

合計運用年数が50年でマイナスの年は2回だけ、つまり複利運用を最大限に活用しているのです。

Warren Edward Buffett

Value investors always take a long-term perspective, we want to think we are superior and are not concerned about getting rich tomorrow but over a period of ten-years instead.

Value investors are not concerned with getting rich tomorrow. People who want to get rich quickly, will not get rich at all. There is nothing wrong with getting rich slowly.

日本語訳

日本語訳👇

急いでお金持ちになろうとする人は、けっきょくはお金持ちになれないのです。時間をかけてお金持ちになるのは、ちっとも悪いことではありません。

→ 投資先には日本株も!?ウォーレンバフェットが運営する「バークシャーハサウェイ」の運用利回りの推移や最新の保有銘柄とは?

まだまだ日本ではヘッジファンドは黎明期ですが、近年は非常に注目を集めており今ヘッジファンドで運用する投資家は先駆者とも言える存在と言えますね。米国ではさらにヘッジファンド投資が人気を呼んでおり、新規受け入れを停止しているファンドが続出です。

日本の有望ファンドももしかしたら、人気が出過ぎると新規受け入れを停止する時がくるかもしれませんね。

業界全体では1144という記録的な数のヘッジファンドが新規資金の受け入れを停止している。これはプレキンがデータをまとめ始めてからの最多。ジュリアス・ベア・グループによると、合計運用資産2200億ドル以上の20のマルチマネジャーファンドのうち13社はもはや資金を受け入れていない。新規投資家をシャットアウトしているのは規模が大きく人気の高いファンドだ。

まとめ

貯金3000万円では完全リタイアは不可能、セミリタイアも心許ないということがわかりました。

また保守的に完全リタイアを目指すのであれば必要資産は何倍も必要ということがわかりました。

実行すべきは、本業での労働は辞めず、資産は堅実に複利運用し、本業収入から追加投資をして資産の伸びを加速させていくことです。非常にシンプルですよね。