5000万円に資産が到達した場合、配当金生活は可能なのでしょうか?

生き延びるために配当金でなんとかやっていくのか、精神的な余裕があってのリタイアかで人生は大きく変わります。

精神的余裕のあるリタイアを実現するには、さらに資産を増やすか利回りを高めるかの二択でしょう(両輪がベストです)。

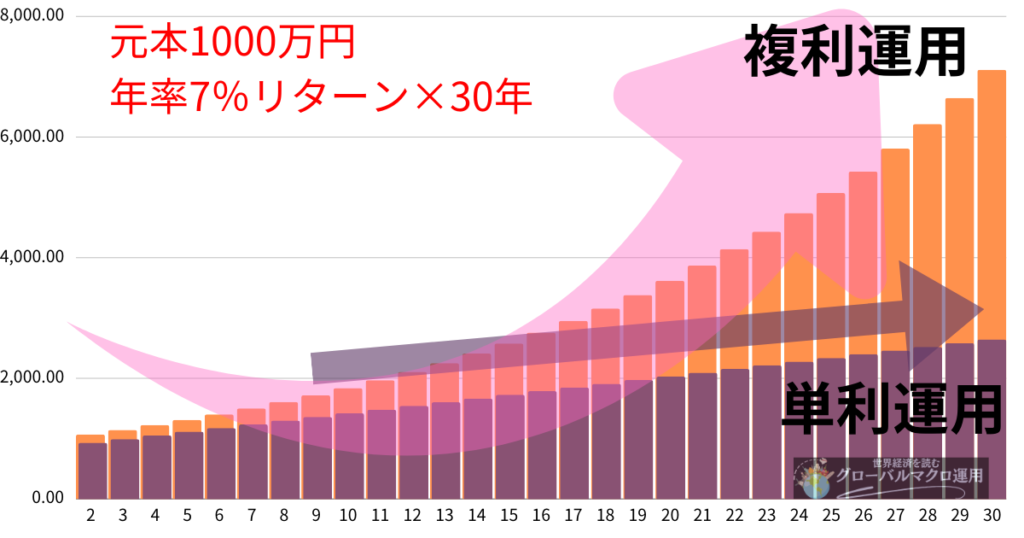

複利運用を必ず実行する必要があります。一発派手な投資で資産を一気に増やそうとすると反対に減るものです。感情に打ち勝ちましょう。

上記は1000万円のシミュレーションですが、今回はさらにインパクトが大きい5000万円があるからこそ、運用が可能になる投資先やどのように金融商品に取り組んでいくべきかなどを書いていきたいと思います。

Contents

5000万円を運用する上での心構え

5000万円にどのように到達したかによってそれぞれ感覚は違うと思いますが、大きくなってきた資産の扱いは、心構えを変える必要があります。

到達の仕方は以下のようなものが代表例だと思います。

資産拡大の代表例

- 年収を上げつつ節約で貯金を頑張った

- 親の遺産などが入った

- 起業をして稼いだ(事業売却や役員報酬など)

- 株式投資や仮想通貨などでハイリスクハイリターンの投機をして成功した

例えば、「年収を上げつつ節約で貯金を頑張った」という人は基本的に心配いりません。既に堅実に資産を増やしていける素養があります。億万長者になる資質があると言えます。

「起業をして稼いだ」人に関しても、基本的に事業で成功する人の特徴は「堅実である」ことですので、この種の方も億万長者になる可能性があります。

「成功者は地味で堅実、失敗する人は一発逆転や派手なリターンを好む」とはよく言ったものです。

京セラの成功要因分析が筆者は胸に刺さり、それ以降ガラッと思考を変えました。

4番目ですが、誰にも負けない努力をすることです。これは地味な仕事を一歩一歩堅実に、たゆまぬ努力を続けることです。世界一の険しい山に登りたいと思うなら誰にも負けない努力をしなければいけません。これは非常に大事なことです。どんな偉業も、本当に地味な一歩一歩の積み重ねでしかなし得られるものじゃないんです。最初は尺取虫が尺を取っていくような微々たる動きでしかないものを集積し、インテグレートしたものが偉大なことをなし得るんですね。

大卒で優秀であればあるほど、会社で地味な仕事をやらせると、なんで一流大学まで出てこんなことせにゃならんのだと言って簡単に辞めていったり、研究所に行きたいと言ったりします。高度な技術を勉強して来たので高度なことをしたいという人が大半なんです。しかし、本当に何の意味があるだろうかと無意味そうに見える地味な仕事を本当に飽きもしないで必死で努力していった人にしか、神様は人生で成功というものを与えてくれないんです。それをみんな知らないものだから、もっと近道があるんじゃないか、もっと簡単に行ける方法があるんじゃないかと思うんですね。そうじゃありません。何でもそうですけれど、継続するということが一番大変なことですね。

大金を保有した後に失敗しやすいのは明らかに以下の2つの属性の人です。

- 親の遺産などが入った

- 株式投資や仮想通貨などでハイリスクハイリターンの投機をして成功した

親の遺産が突然入ってしまった人は、初めてその時点で資産運用を考えることになります。

あまり知識のない人に資産運用をおすすめされ、変な商品を買ってしまい大損するパターンが散見されます。

ここで大事なのは地味で堅実な運用を心がけることです。派手なリターンを狙うことをやめれば、大怪我はしませんし、失敗したとしてもそれは学びになります。

株式投資や仮想通貨でたまたまホームランを打ってしまった人も、投機癖がついてしまっており大金を振り回してしまい大損する確率が高いです。

人は成功体験に振り回されますので、資金がなくなるまで見込みのない投資をしてしまう可能性があります。

いずれにせよ、資産も大きくなりましたし、地味で堅実な運用を心がけてほしいと思います。

それでは5000万円運用をしながらリタイアは可能な運用はあるのか?それぞれ商品を紹介していきたいと思います。

5000万円の運用先候補(自己運用)

株式投資(キャピタルゲイン狙い or 配当金狙い)

株式投資を選ぶのは筆者も正しいことだと思います。

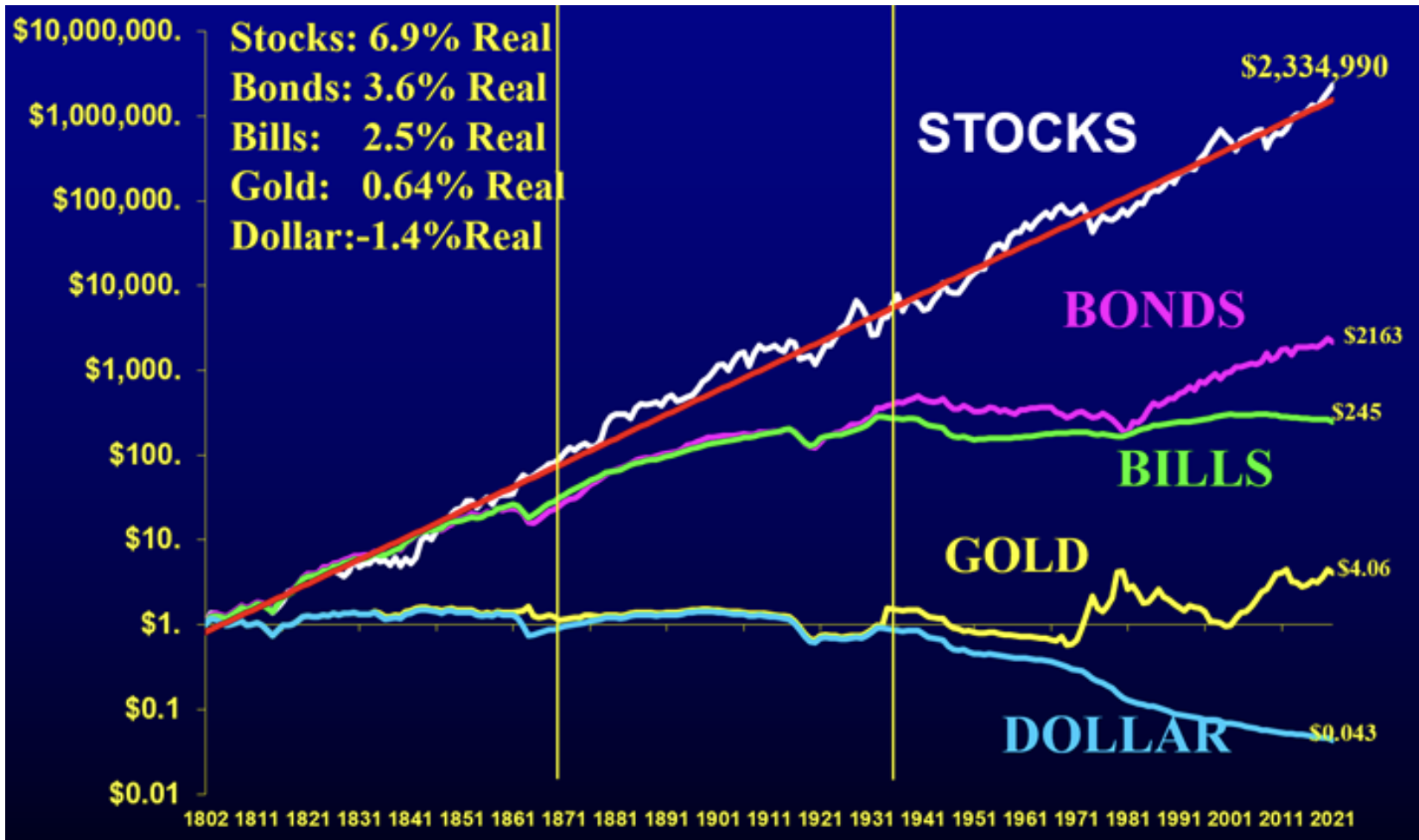

歴史的に見ても株式投資が最も資産を増加させることができるアセットクラスと言っても差し支えないです。

株と債券と金の超長期推移

上記は2021年までの最新のデータですが、株式が圧倒的ですね。

1802年時点で1ドル(140円)が2,334.990ドル(326,899円)まで上昇しています。

2300倍とは恐ろしいリターンですよね。反対に現金で持っていた場合は0.043ドルに減少しており、90%以上も価値が減少しています。

わかりやすく世界中の政府が通貨を発行しドーピングで経済好調を演出し、現金の価値が下がったことにより株式が相対的に上昇していることがわかります。

つまり、株式による運用は避けられないのです。

株式投資の中でもキャピタルゲインを狙う投資と、配当金を狙う投資があります。

キャピタルゲインは売買差益によってリターン獲得を狙う投資手法です。

キャピタルゲインは短期トレードをして株の需給を見ながら投資を繰り返すものだけではありません。

米国のP&Gのような長期投資に適した株を安値で仕込んで長期保有し最後に売却益を手にするという方法もあります。

こちらは再現性がなく、個人投資家としての成功を目指していくことになりますので専業で死ぬ気でやるしかありません。

長い年月の努力が必要であることは言うまでもありません。

配当に関しては、配当を出している企業へ投資し、毎年インカムゲインを得ることになります。

結論、いずれも非常に難しい投資です。例えば、配当企業への投資は配当利回りが高い企業へ投資すればそれで終わりに感じます。

しかし、実際は配当を出しながら株価が下がっていく企業が多く、最終的には1円も儲かっていなかったということもあり得るのです。

一時は5%程度の配当利回りがあったエーザイも、ここ5年はリターンがマイナスとなっており、今後も雲行きが怪しいです。

エーザイの株価推移

毎年5%ずつ配当を手にしていても、税後の手取りはまだ利益になっていません。株価が下落し、簿価が毀損しているからです。

そもそも配当を出している企業とは成長期を終え、既に市場にパイが残っておらず、拡大不可能故に、株主還元で投資家を繋ぎ止めているに過ぎないのです。

最近、高配当となっている海運企業も今後株価の暴落が見込まれており危険となっています。

配当企業とは基本的には衰退期の企業になりますので、株価が下がるのは当然といえば当然なのです。経済学用語で言えば、フリーランチ(うまい話はこの世にない)など存在しないのです。

利回りが高ければ高いほど危険です。米国にはP&Gなど優良企業が配当を出していますが、配当利回りは2%程度です。

これくらいであれば許容範囲ですが、5%や6%の配当を得るのは難しいことがわかります。

資産5000万円で運用すれば、2%利回りは年間で税後80万円程度ですね。リタイアするには厳しいです。

株式投資を個人でやるのは基本的におすすめできず、投資信託やヘッジファンドなどでリスクを限定させるべきだと思います。

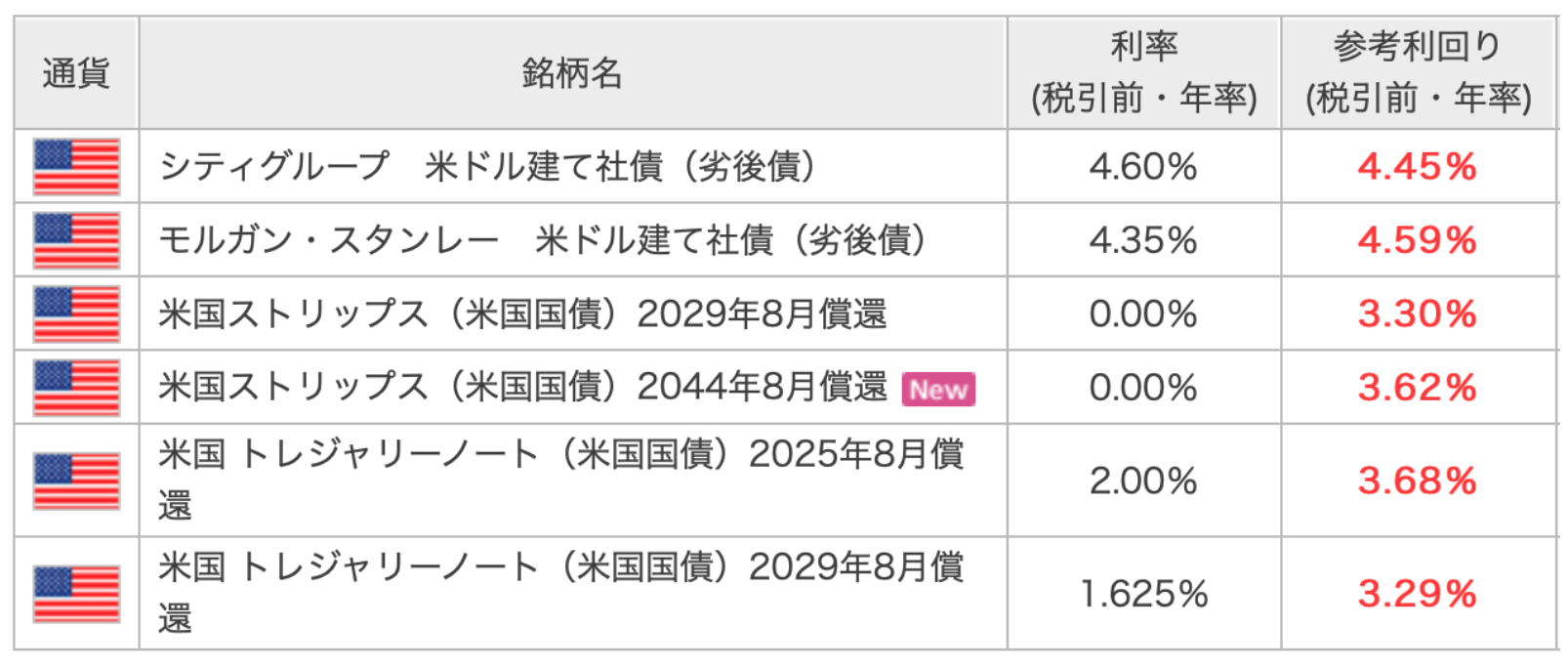

債券投資

債券は株式よりも大きな市場で、世界中の富裕層が参加している市場でもあります。富裕層の運用と言えば債券です。

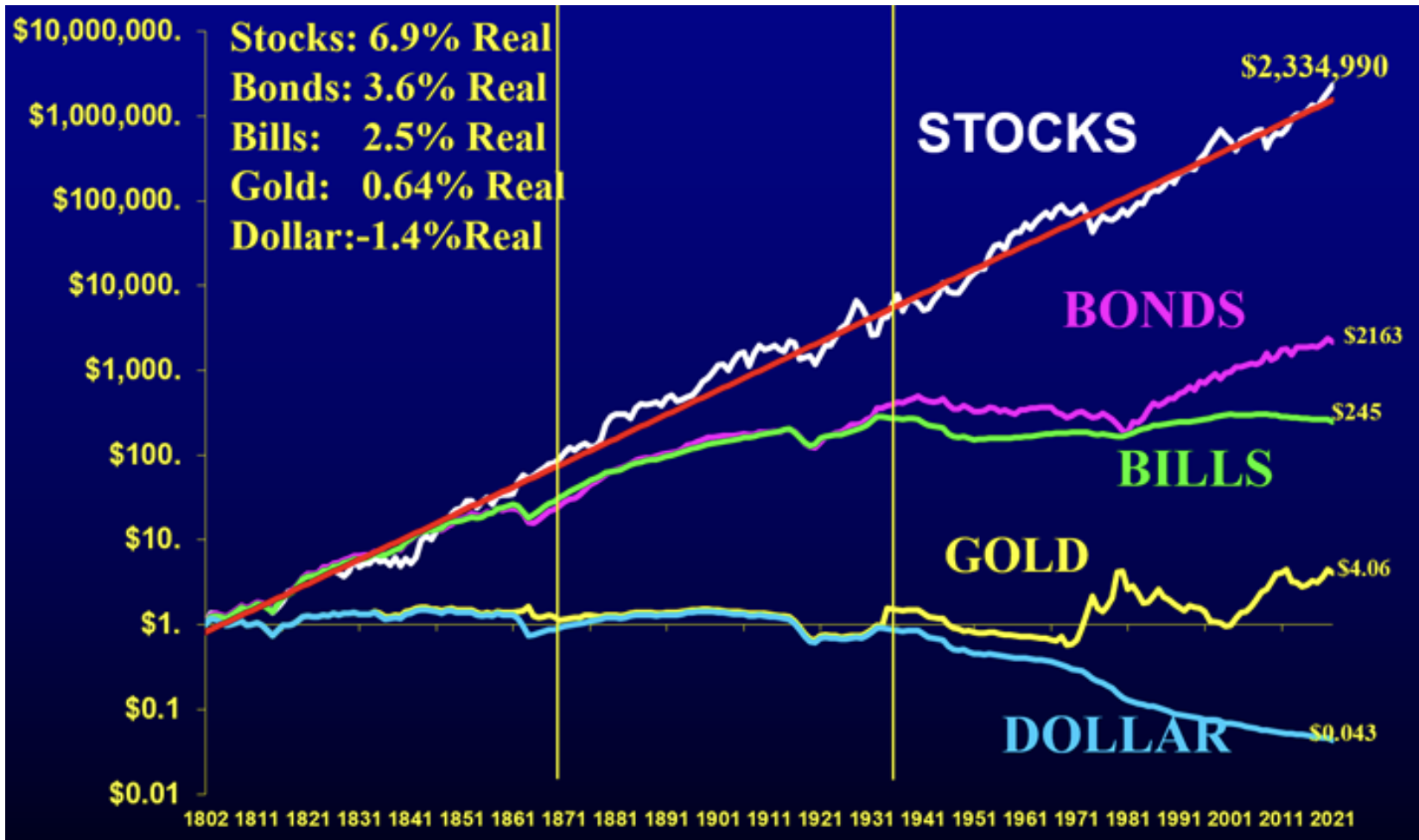

以下の通り、債券は株式に次ぐリターンを生み出していますね。

株と債券と金の超長期推移

株式は資産を増大させる攻めの側面を持ちますが、債券はどちらかというと守りの側面が強調されるアセットクラスです。

資産が100億、1000億などの大富豪が子孫に承継すべく、守りつつ債券の利息をリターンとして獲得しています。

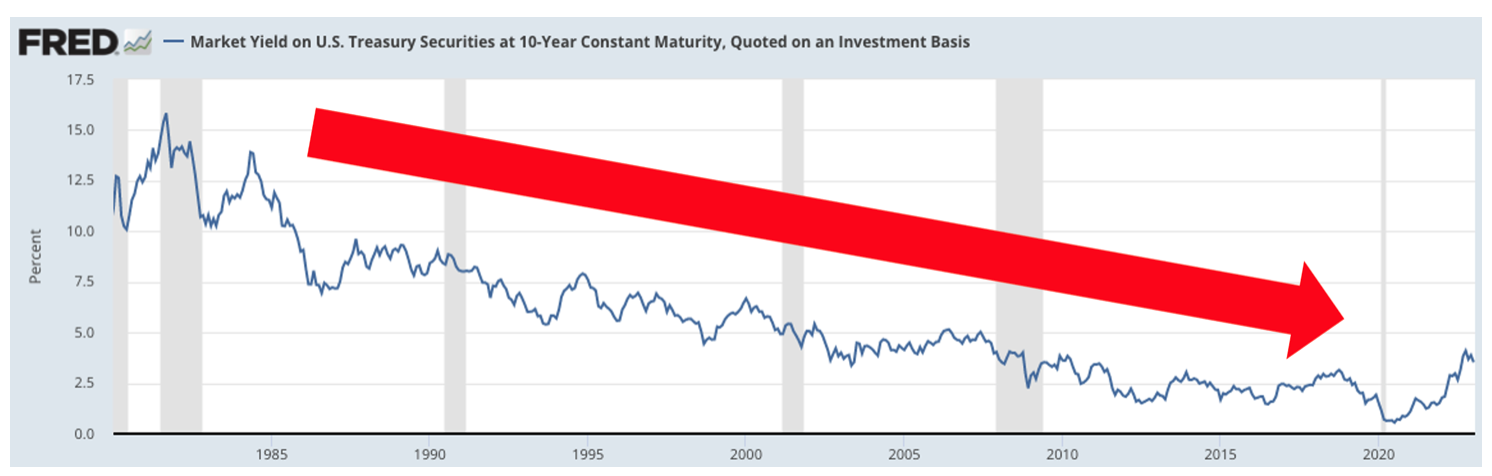

最も人気の債券は当然米国債になりますが直近はインフレの高止まりを退治すべくFRBが利上げをした結果、国債で3%、社債で4%程度まで利回りは上昇しています。

ここ数年では異次元な利回りになっていますが、それでも4%台とまずまずです。

債券の利回りはここから米国は不況に突入しますので、複利運用も厳しい状況です。

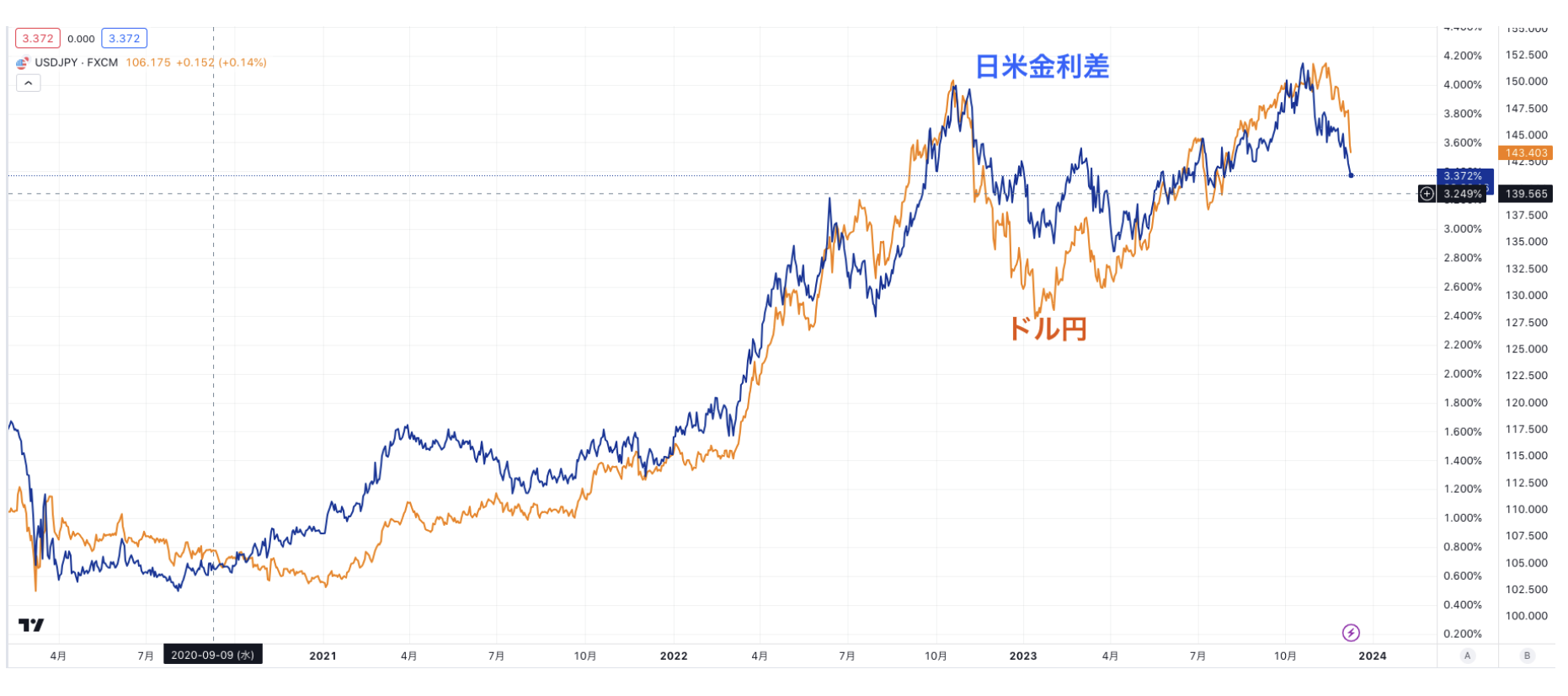

複利よりも厳しいのが、為替です。2022年から日米金利差の拡大に伴い異常なレベルで円安が進んでいきました。

そして、それも今後の米不況と日銀の金融引き締め観測で終焉を迎えようとしています。

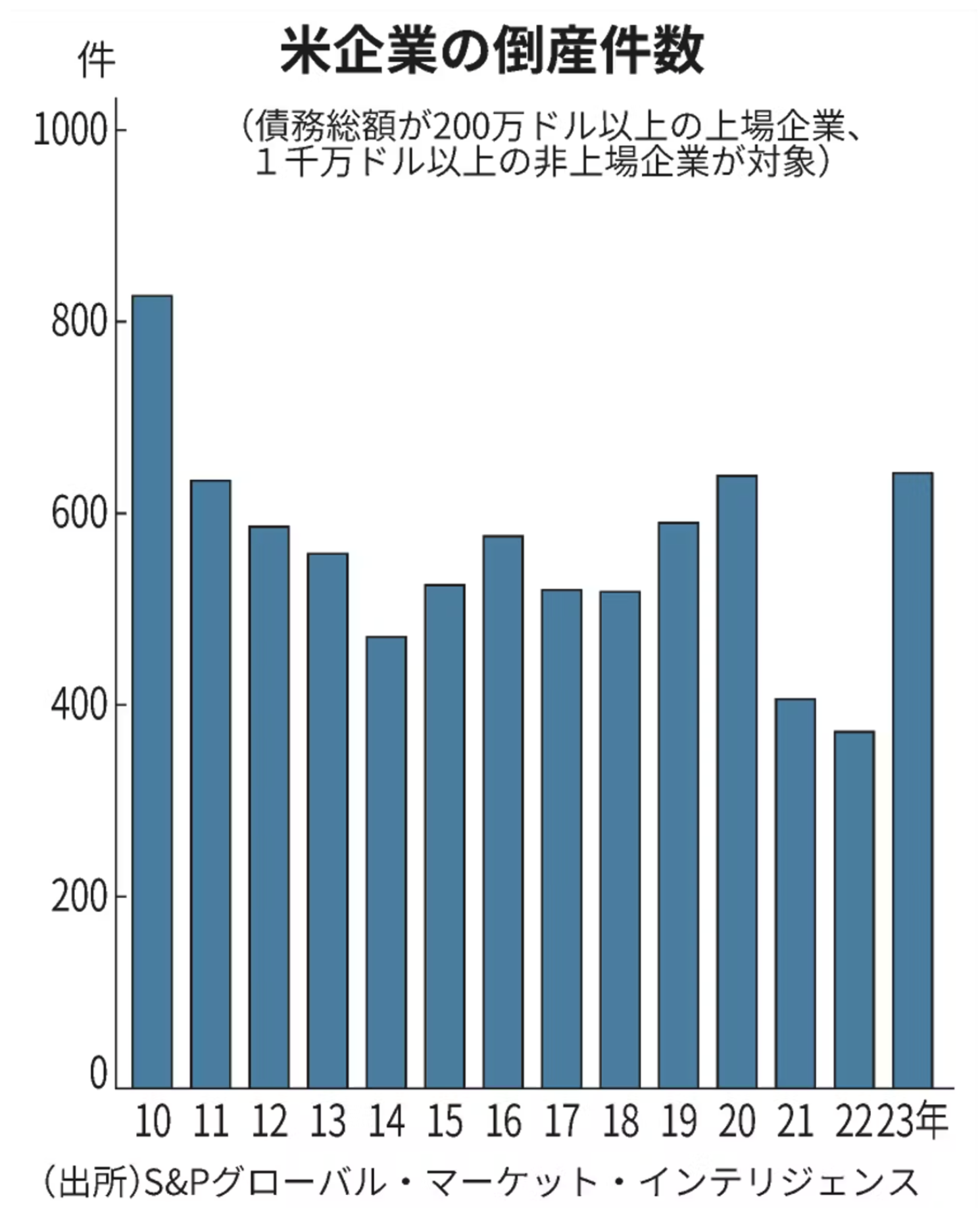

2023年の米企業の倒産件数が642件と、金融危機後の10年の827件以来、13年ぶりの高水準となった。高金利に加え、賃金上昇などコスト増も相まって財務が悪化した企業が相次いだ。今年は償還期限を迎える債務が急増する。債務の借り換えが難しくなり、倒産がさらに増える可能性がある。

米調査会社S&Pグローバル・マーケット・インテリジェンスが債務総額が200万ドル(約2億9000万円)以上の上場企業、1千万ドル以上の非上場企業を対象に倒産件数を集計した。23年は新型コロナウイルス禍で倒産が急増した20年の639件も上回った。

米企業の倒産件数

米国債は魅力的ですが、今後円高が進むと考えると手が出にくい状況です。この為替リスクをとってまで4%台のリターンを取りにいくかというと、他に良い投資先がありそうですね。相対性の問題です。

5000万円を全て債券に入れた場合に、4%の利回りであれば160万円(税後)で年間受け取ることができますが二人以上世帯の場合は厳しいでしょうね。

投資信託(インデックス投資)

個人投資家の王道の投資といえば、もうインデックス投信なのではないでしょうか?

米国の代表株価指数であるS&P500に連動する投信を買うことになると思います。代表的な商品は以下です。

S&P500指数に連動する投信

- SBI・バンガード・S&P500インデックス・ファンド(SBIアセットマネジメント)

- eMAXIS Slim米国株式(S&P500)三菱UFJ国際投信

- つみたて米国株式(S&P500)三菱UFJ国際投信

- Smart-i S&P500インデックス りそなアセットマネジメント

- iFree S&P500 インデックス 大和アセットマネジメント

- NZAM・ベータ S&P500 農林中金全共連アセットマネジメント

- iシェアーズ 米国株式 インデックス・ファンド ブラックロック・ジャパン

- 農林中金<パートナーズ> つみたてNISA米国株式 S&P500 農林中金全共連アセットマネジメント

- 米国株式インデックス・ファンド ステート・ストリート・グローバル・アドバイザーズ

- 農林中金<パートナーズ> 米国株式 S&P500 インデックスファンド 農林中金全共連アセットマネジメント

- iFreeレバレッジ S&P500 大和アセットマネジメント

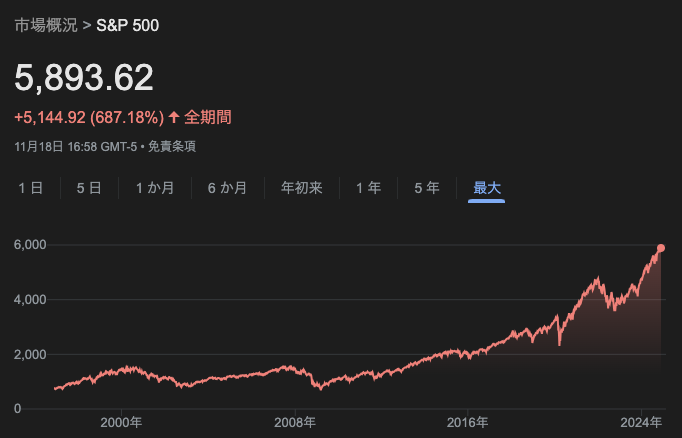

なんと言っても以下の右肩上がりのリターンが魅力的ということだと思います。

保有を継続すれば必ず上がり続けるというバイアスの下、多くの投資家が資産を投じています。

しかし、筆者自身はこのS&P500の今後の上昇については懐疑的に見ています。上記の図は過去10年間のデータですが、もっと長期でみるとインデックスは頻繁に大きな下落に見舞われ10年間のリターンがゼロということもありました。

2000年代は10年間で半分以下になることを2度経験しながらリターンはなしということが以下の図からもわかりますね。

2000年に記録した高値を超えたのは2014年と回復するまで15年の時間を要しました。

2010年以降、アップルやグーグル、アマゾンなど大型テック企業がS&P500、そしてナスダックを牽引してきました。

しかし、2022年以降、グーグルのYoutubeの成長率が前年比マイナスに落ち込みました。ネットフリックスも同様です。アマゾンのAWSも、パイを取り切り、既にネットビジネスに拡大の余地がなくなっている事が明確です。

既にネットビジネスのパイの拡大の余地がなくなった時点で、米国経済を牽引してきた成長ドライバーが損なわれたことになります。インターネットのような次なる爆発的な革命が米国で生まれない限り、過去のS&P500の上昇力を維持することは不可能に近いです。

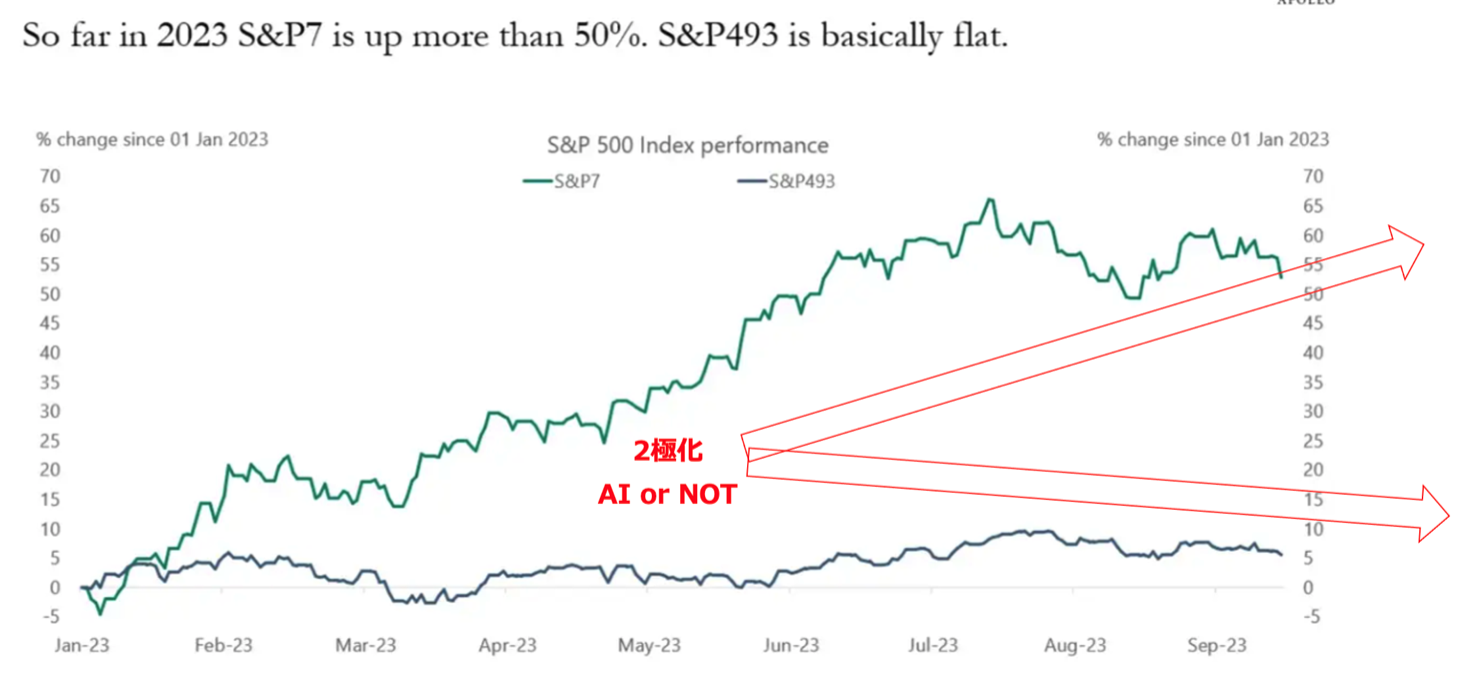

直近2023〜2024年はAIブームで株価が多少反発しましたが、このブームも短い寿命になると思います。理由としては、長期的に続くブームであれば、大型テック株のみならず、小型テック株も同様に株価上昇している状況が必要だからです。

2024年の相場では、ナスダックは上昇しているものの、ラッセル2000など小型株を中心とした指数は動意付いておらずスカスカの相場形成が進んでいます。大相場とは小型銘柄まで隅々上昇します。

そして弱気相場への転換は、まずは中小型が沈み、その後大型銘柄である「大将」が討ち取られます。昨今の相場付きは非常にリスクが高く、今後不況を織り込んでいく中で日に日に緊張感が高まっています。

M7とその他銘柄の二極化

そもそもですが、S&P500が上昇してきた背景は明白です。ここまで30年、インデックスの年率は7%程度の利回りでした。米国大型テック企業の成長ドライバー、そして30年の米国の低金利政策が合わさって実現された利回りです。

ここから、米国が低金利政策を維持するかどうかもわからず、インデックス投信を盲信するのも困り物です。

投資環境とは常に変わるもので、本来はインデックス投信ですら放置して良いものではいのです。

ブームは天井とよく言われますが、現在も米国インデックス投資はブーム状態なので、心配になってしまいますね。上記のように投資をして保有を黙って継続していれば報われるという心構えは甘いのです。

個人で投資をするとは、とても厳しく、軽はずみなものであってはなりません。

5000万円の運用先候補(プロによる運用)

上記では自分で運用するにあたり、株式、債券、投資信託などを挙げてきました。

プロに任せる場合はどうでしょうか?プロに運用を任せるのですから、それ相応の手数料がかかってきます。

しかし、自分の代わりに運用をしてくれ、リターンも出してくれるのであれば大変助かりますよね。

自分で運用できなくとも、プロに頼れると言うのが金融市場の最大のメリットだと思います。

自身がポーカーに詳しくなくとも、ポーカーが強い人に手数料を払って大会に出てもらえるのです。

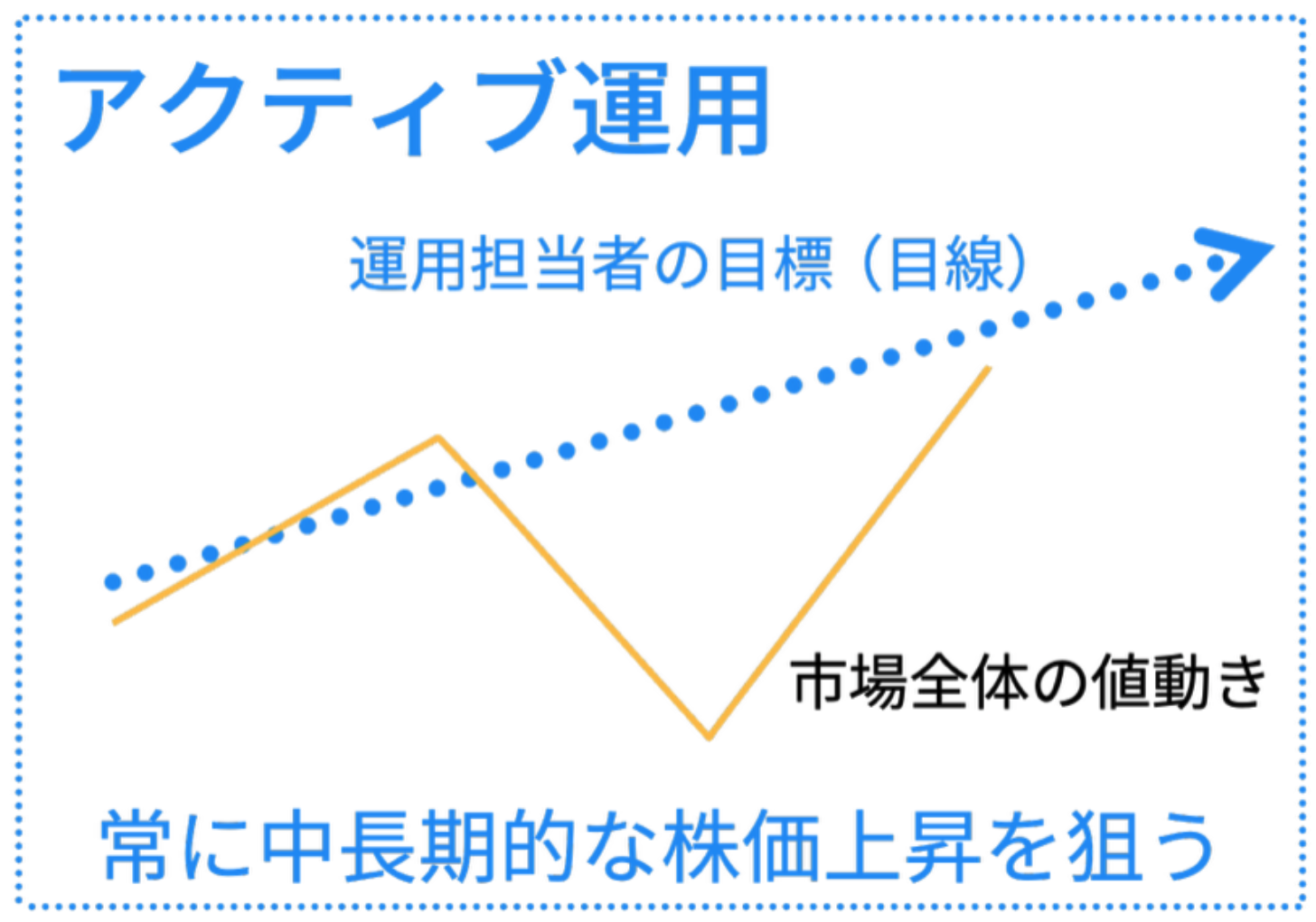

アクティブ投信運用

プロの運用として最初に挙げられるのはやはりアクティブ投信でしょう。

アクティブ型の投資信託とは、大手金融機関などのアセットマネジメント部隊に属するポートフォリオマネジャーが基本的には運用しています。

例えば、米国株に投資をするアクティブファンドであれば、先ほど挙げたS&P500の利回りを上回ることを目標に運用していきます。

当然、インデックスを上回るには企業調査や人件費などがかかってきますので、投資家がファンドに支払う手数料も大きくなっています。

基本的には買い付け手数料と信託手数料で初年度5%くらい(買い付け手数料と信託報酬)が通常です。

筆者自身、アクティブ投信についてはかなり調査をしてきました。

いつか素晴らしいファンドに出会えるのではないかと今日も分析を続けています。

関連記事>【2024年】一番儲かる投資信託とは?これから上がる今買いの銘柄をランキング形式で紹介!

しかし、アクティブファンドと言いつつも、「テーマファンド」が大々的に売られています。

金融機関が強気で販売するアクティブ投信は流行なセクターへ投資するだけのものが多かったりもして、投資家泣かせだと感じる次第です。

ネットウィンなんかはゴールドマン・サックス証券が出している商品だったりするのですが大暴落中です。

やはり、アクティブ投信の中でもテーマファンドなどではなく、堅実なリターンを挙げているファンドを探し出しタイミングよく投資をする必要があります。

このプロセスはもはや個別株投資に近くいものがあります。

結局は自分で将来株式市場で伸びるセクターはどこかなど見極める必要もあることから、アクティブ投信における運用とは難しいものだと筆者は考えています。

ちなみに以下の記事ではアクティブ投信とインデックス投信のリターンの比較も記載しています。アクティブ投信は手数料が高い割にリターンが悪く、金融庁からも指摘が入っています。

→ アクティブ型とパッシブ型(=インデックス型)の投資信託の違いとは?どちらのファンドがおすすめか徹底比較。現実を知っていれば大損地獄も回避可能

| 分類 | 5年累積リターン平均 | ファンド数 |

| 全ファンド(パッシブ) | 22.60% | 450 |

| 全ファンド(アクティブ) | 9.70% | 3029 |

| 国内株式 (パッシブ) | 40.0% | 131 |

| 国内株式(アクティブ) | 30.9% | 526 |

| 先進国株式(パッシブ) | 37.0% | 63 |

| 先進国株式(アクティブ) | 12.0% | 415 |

| 新興国株式(パッシブ) | 15.2% | 22 |

| 新興国株式(アクティブ) | 12.8% | 220 |

| グローバル株式(パッシブ) | 32.6% | 2 |

| グローバル株式(アクティブ) | 8.2% | 34 |

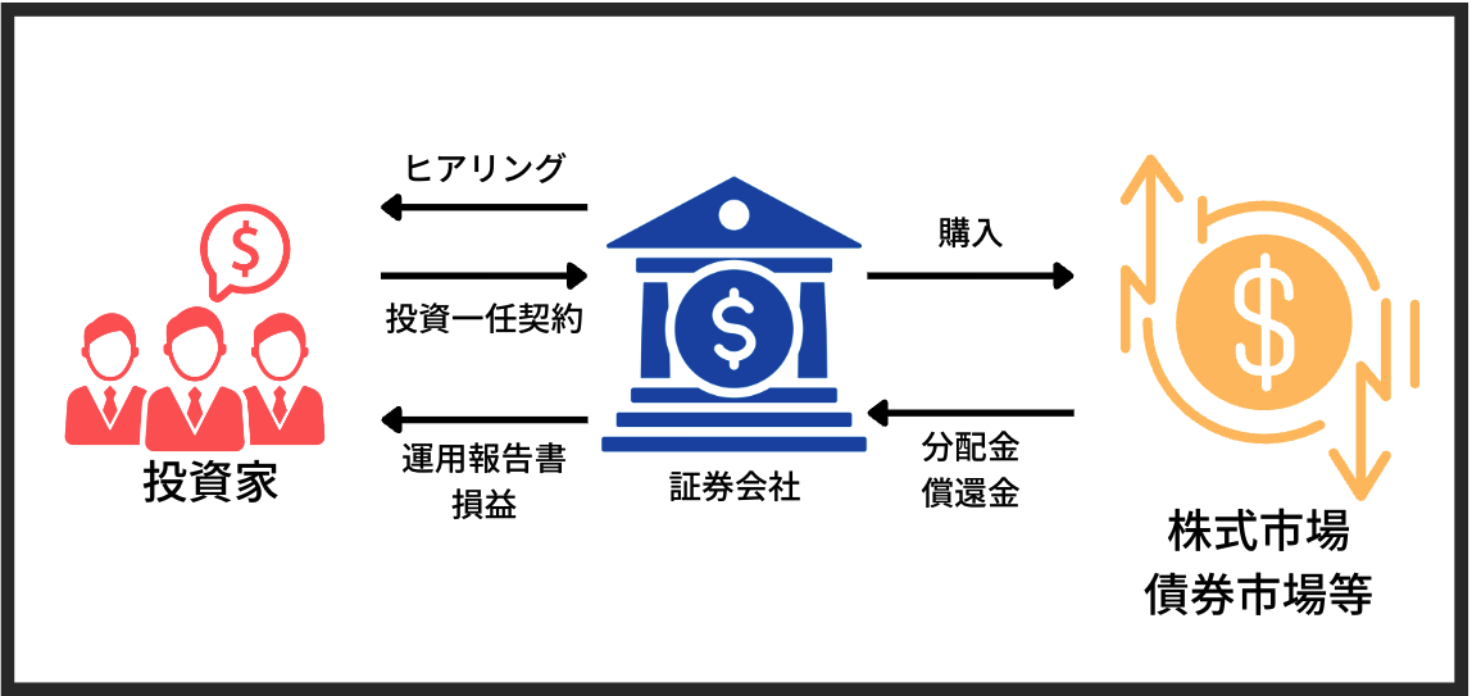

ファンドラップ

大手金融機関が今最も力を入れている商品がファンドラップです。

ファンドラップは個人投資家が大手金融機関に手数料を払い、投資方針のみ伝えて丸投げできるという商品です。

ファンドラップについては各社の商品を分析したことがあるので参考にしてください。

関連

結論、最も運用が良かったのはダイワファンドラップの5年平均6%の利回りでした。

しかし、2017年〜2021年のうち、2020年、2021年はバブル相場でした。

その平均が6%ですから、かなり魅力には欠けるものと思われます。

そして、この6%利回りがあなたがファンドラップ運用する際に適用される利回りかもわかりません。

ファンドラップは一人一人にオーダーメイドで運用を行なっています。

上記の利回り実績は金融庁が調査を出した際に金融機関が提出したものであり、最も良いリターンだったものを出していると思われます。

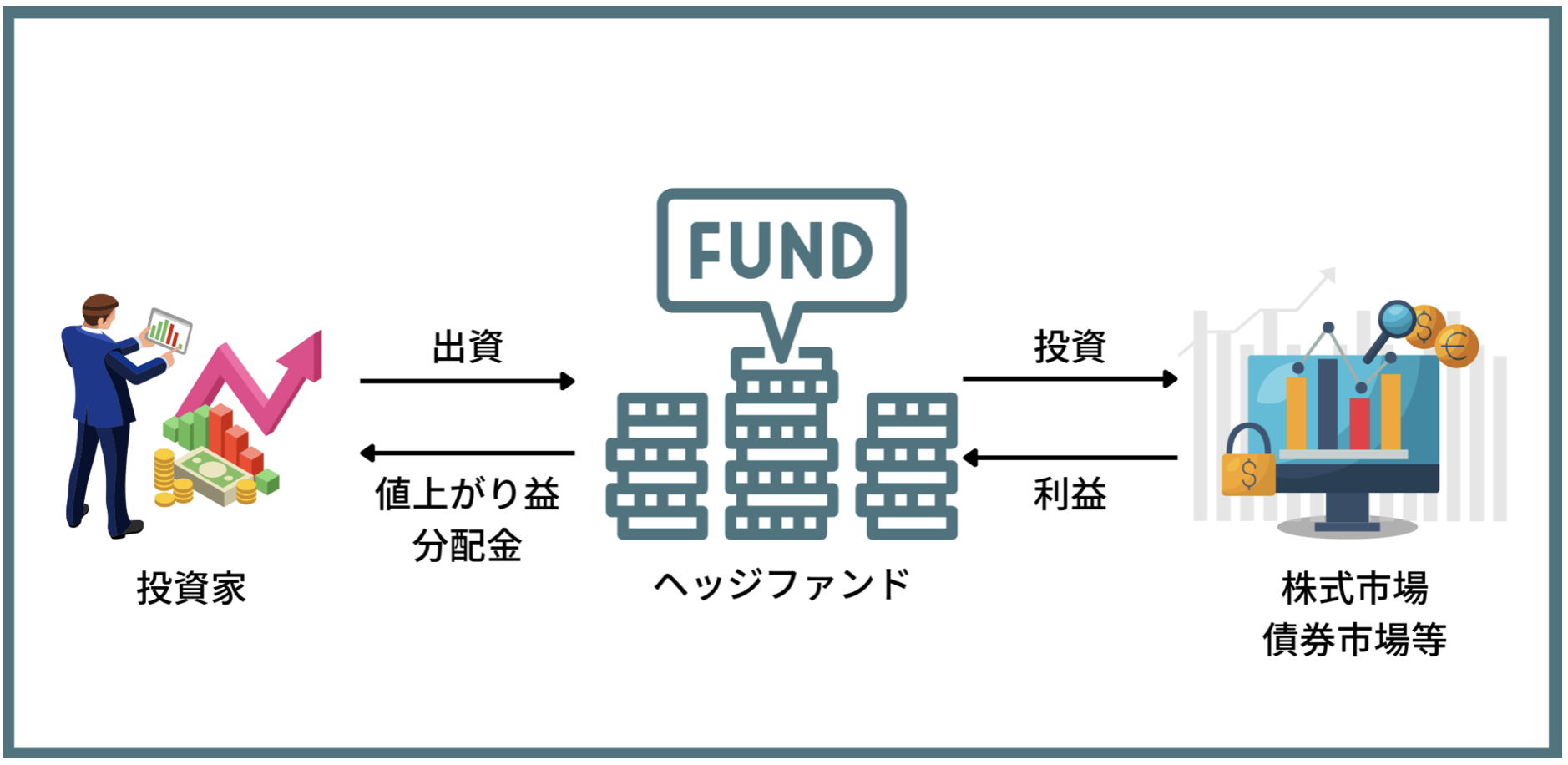

ヘッジファンド投資

近年、ようやく日本でもヘッジファンドでの運用が普及してきたように思います。

欧米では機関投資家、富裕層にとって王道の運用でしたが、日本ではハゲタカファンド(実際これはPEファンドを指しているのですが)など、またアジア通貨危機でヘッジファンドが暗躍した歴史もあり、日本金融市場では悪者扱いされていたように思います。

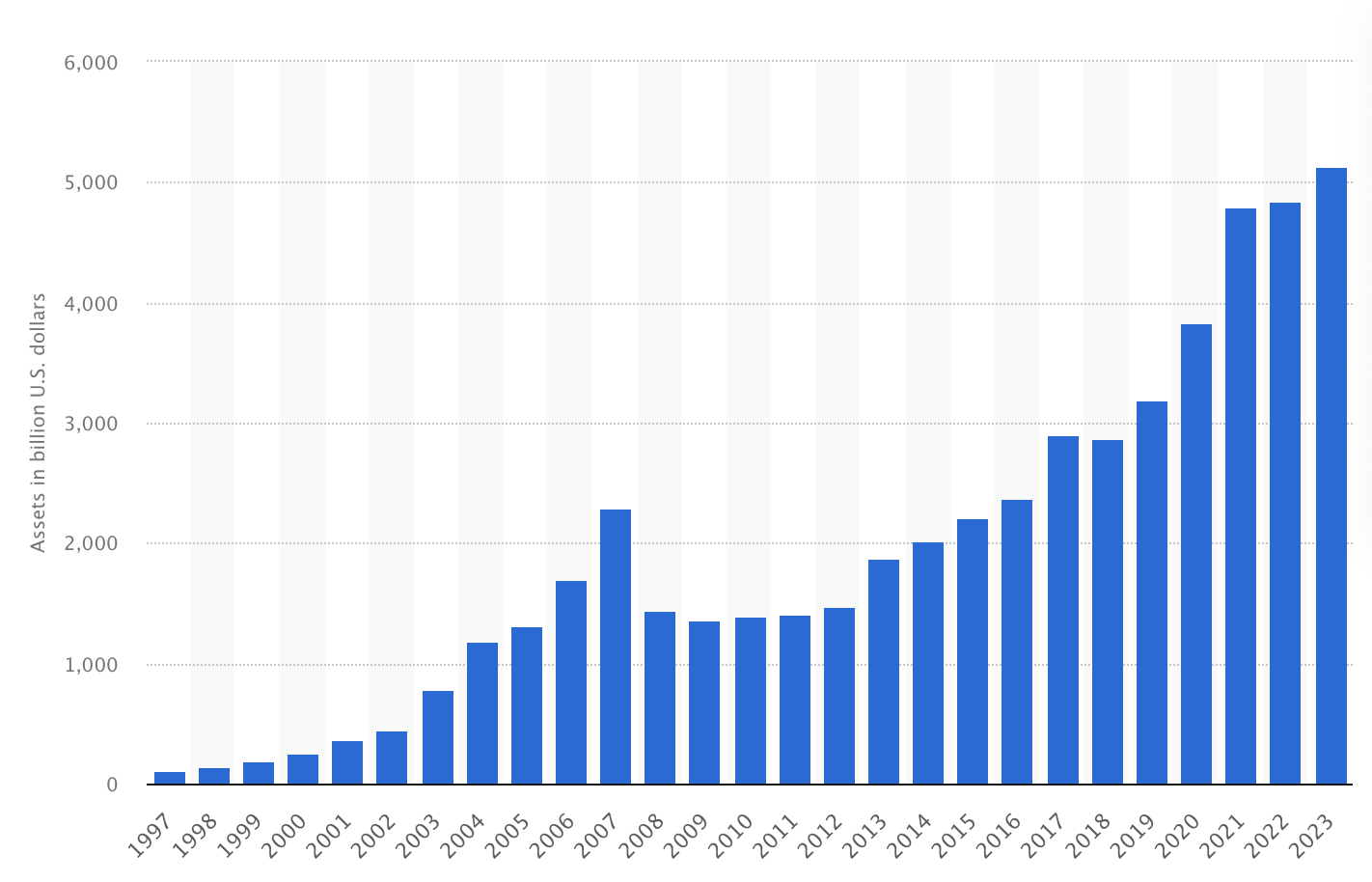

しかし、世界に目を移すと、ヘッジファンドにおける運用総額は年々増加しています。

2018年はFRBの利上げで一時ギクシャクしていた時代ですね。

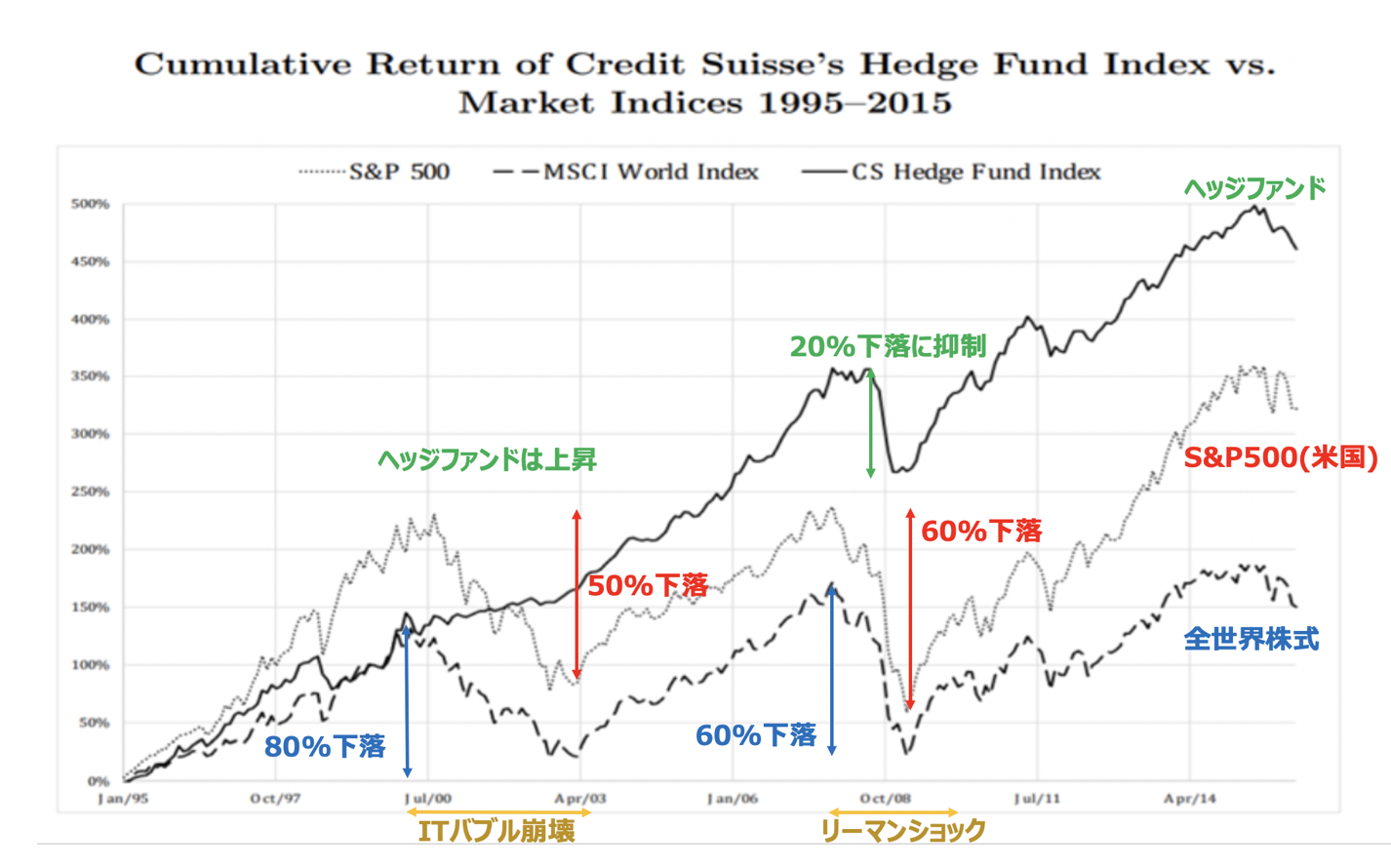

ヘッジファンドの運用は実際にインデックスを上回っており、2022年の米国の暴落期でも多くのヘッジファンドが指数を大幅に上回る成績を残しています。

ヘッジファンドは株式市場が下落する局面でもリターンをあげて素晴らしいパフォーマンス

事情に詳しい関係者によると、旗艦ファンドの「ピュア・アルファ」は今年1─9月のリターンが約35%、1991年設立以来の年平均リターンも11.32%と順調だ。それだけにダリオ氏が経営引き継ぎの仕上げをするには絶好のタイミングとみられる。

ロコス氏のヘッジファンド、年初来44%リターン-マクロ戦略好調

事情に詳しい関係者によると、ロコス氏のヘッジファンド(運用資産145億ドル=約2兆1200億円)は10月にプラス約5.4%のリターンを計上し、年初からのリターンがプラス44%となった。このままのペースが年内続けば、2015年の運用開始後で最高の成績となる。昨年の運用成績は過去最悪だった。

ハイダー氏ヘッジファンド、年初来リターン274%-金利と商品で稼ぐ

ハイダー・キャピタル・マネジメントを率いるサイド・ハイダー氏は、通年で過去最高の成績を上げる勢いだ。

事情を知る関係者によると、運用資産43億ドル(約6200億円)のヘッジファンド、ハイダー・ジュピターは、9月だけで約19%のリターンを上げた。これで年初来のリターンは274%となり、同氏が20年余り前にトレーディングを開始して以来これまで最高だった年間成績を4倍近く上回っている。関係者は非公表の情報だとして匿名を条件に語った。

上記のような欧米のヘッジファンドに投資できれば早いのですが、残念ながら莫大な資産を持った富裕層か、機関投資家のみが投資ができることになっているのでハードルが非常に高いです。

また海外であることも税制上の問題や口座開設など、越えなければならないハードルがたくさんあります。

国内に目を向けると、上記で挙げたブリッジウォーターのように堅実にリターンを上げているヘッジファンドも存在します。

まとめ

今回は5000万円あるからこそ検討したい投資先について挙げてみました。

自己運用するのであれば、本気で相場を向き合うことがマストです。

プロに運用を任せるのであれば、全幅の信頼を置いて本業に集中できる環境などを整えるべく、真剣に投資先の検討は実施しましょう。

一つの選択が、長年のリターンに直結しますので、慎重に投資先は選んでいきましょう。