オーダーメイド型で顧客資産を運用するサービスとして近年ファンドラップが大流行しています。

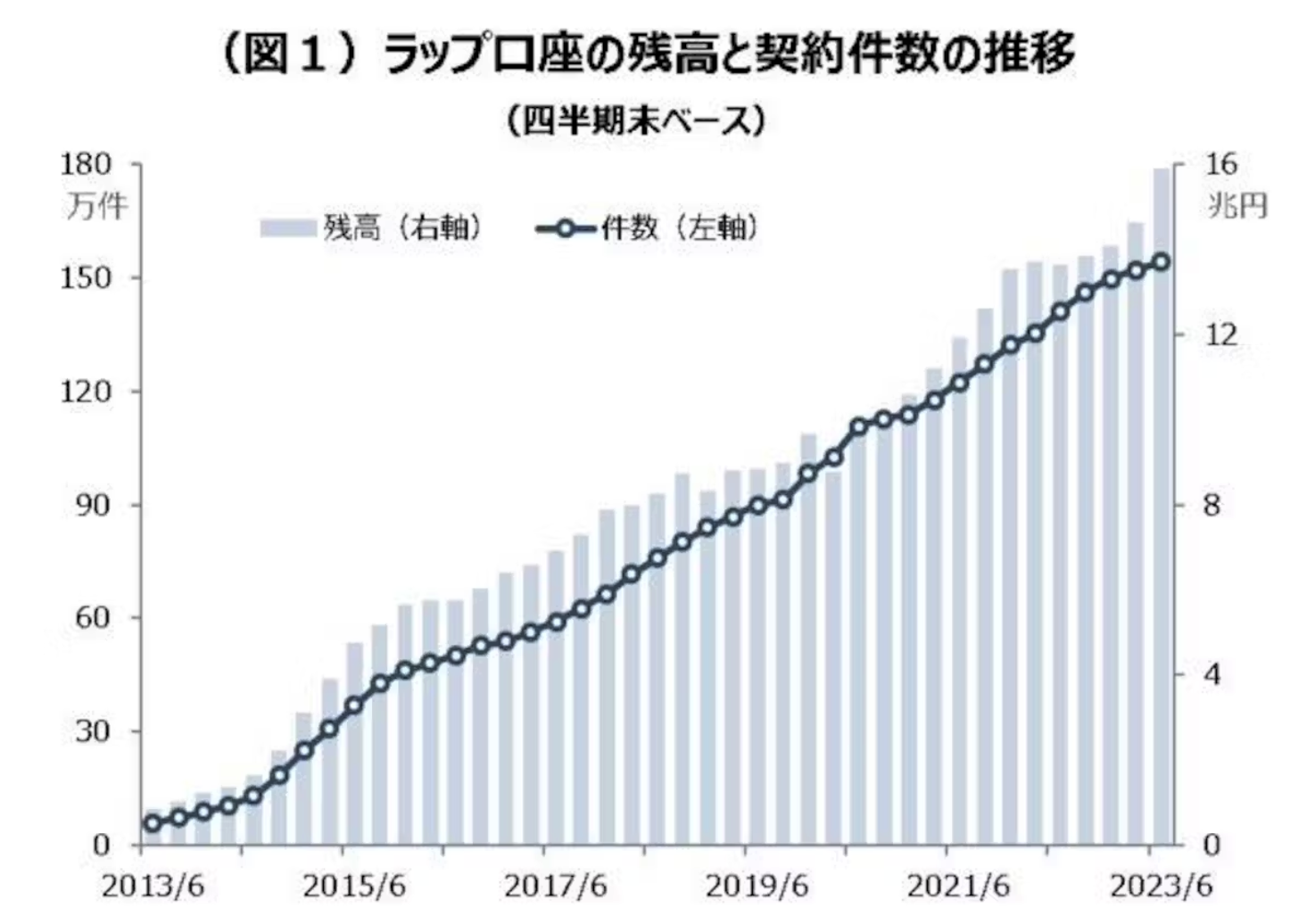

運用残高は2023年9月末の時点で16兆円となっています。

以前、当サイトでも首位の野村證券が提供する野村ファンドラップを取り上げました。

→ 【金融庁も指摘】ファンドラップで大損してひどい結果に?結局儲かった?「野村ファンドラップ」を取り上げながら徹底評価!

本日は野村證券と双璧をなす大和証券が提供している「ダイワファンドラップ 」について紐解いていきたいと思います。

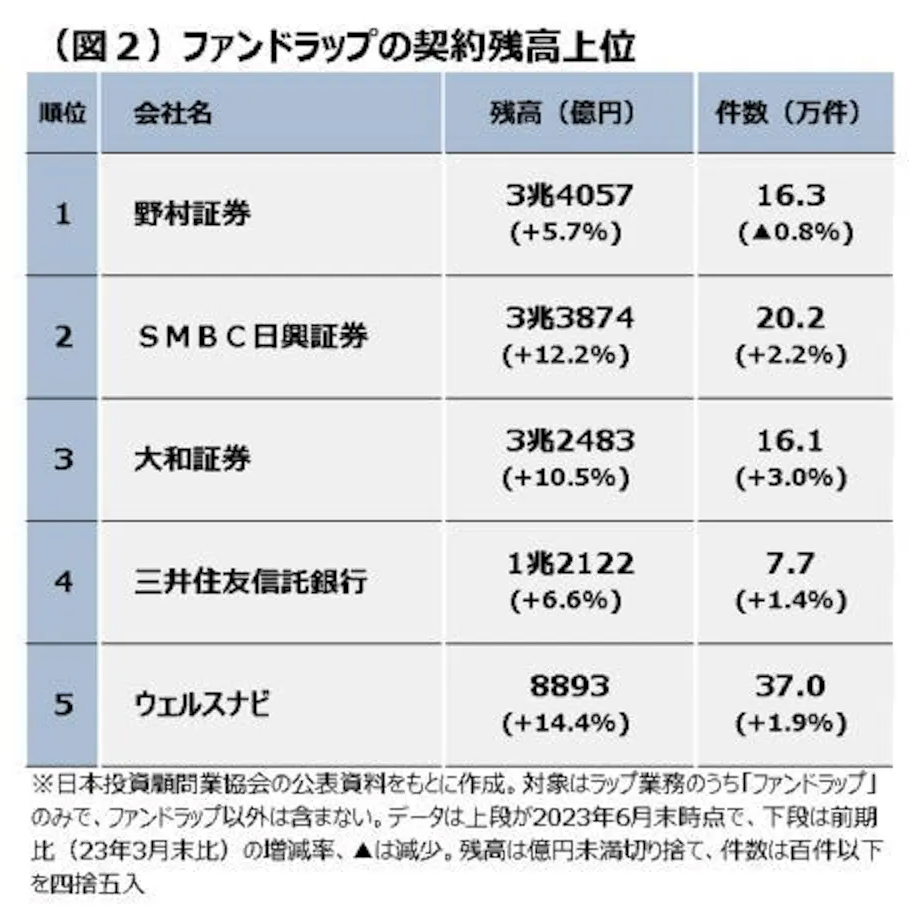

大和証券のファンドラップは以下の通り2.8兆円という規模になっています。

本日は金融庁の最新データを纏めながらお伝えしていきたいと思います。

Contents

そもそもファンドラップとは?

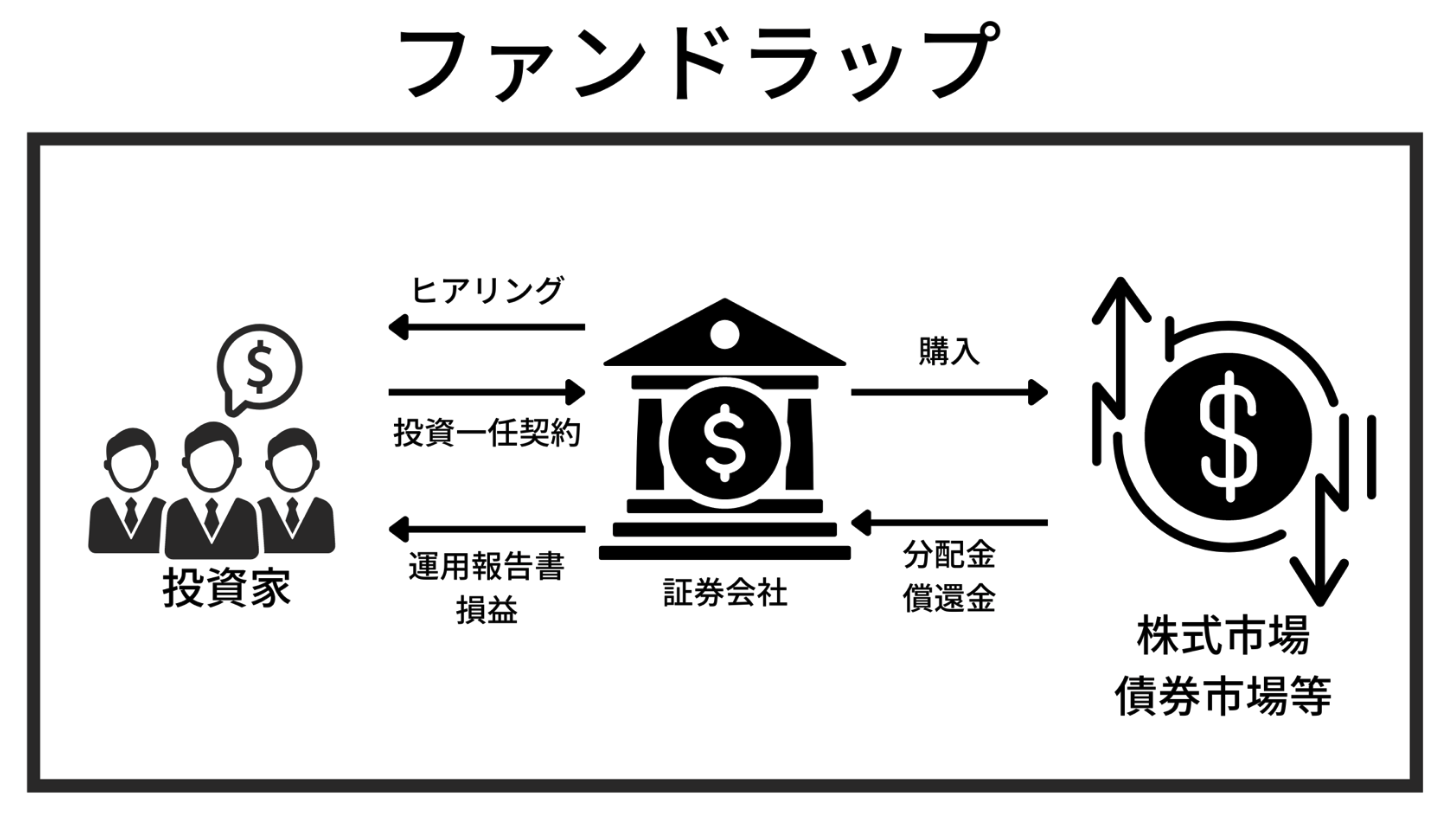

ファンドラップでは投資家と証券会社の間で投資一任契約を結び投資家に変わって運用・管理を行う資産運用サービスです。

証券会社が各顧客のヒアリングを元にリスク選好や方針を参考に、複数のファンドを組み合わせた資産配分を提案して運用を行うサービスです。

運用開始後の資産配分の見直しの相談にも乗っていただけます。

最近、ウェルスナビなどで流行りのロボアドバイザーを証券会社が提供しているバージョンと考えていただければと思います。

ただ、ファンドラップの場合はファンドラップフィーに加えて、投資信託の手数料が二重で発生します。

金利収入や手数料収入が低下する金融業界の肝いりで進められているサービスとなります。

大和證券が提供するファンドラップの種類とは?

大和証券は2007年からファンドラップを提供しています。

大和証券が提供するファンドラップの種類の大分類は以下となります。

| ダイワファンドラップ | ダイワファンドラップ -Premium- |

安心つながるラップ | ダイワファンドラップ -Online- |

|

| 最低出資金額 | 300万円 | 3000万円以上 | 1万円以上 | |

| リスク許容度 | 安定から積極まで5種類 | 「より安定」から「より積極」 まで計7種類 |

「資産保全重視」から「積極」 まで計6種類 |

「より安定」から「より積極」 まで計7種類 |

| 資産クラス | 国内株式 外国株式 国内債券 外国債券 J-REIT 外国REIT コモディティ ヘッジファンド |

ダイワファンドラップの外国資産に 為替ヘッジの有無の選択 |

ダイワファンドラップに 債券総合戦略と複合資産戦略を追加 |

ダイワファンドラッププレミアムから コモディティとヘッジファンドを除外 |

| 対象ファンド | 資産クラス毎に計10本の投信 | 計42本の投資信託 資産クラス毎に3銘柄選択可能 |

資産クラス毎に計12本の投信 | 資産クラス毎に1本、 計9本のインデックス投信 |

| 手数料 | プランに応じて | 税込年率1.1% | ||

参照:大和証券

ダイワファンドラップ

代表的なファンドラップサービスです。

300万円から投資をすることが可能で顧客のスタイルにあった運用をお任せで行うという所謂一般的なファンドラップサービスです。

資産運用に関する簡単なアンケート形式のヒアリングに回答して、パターンオーダーで国際分散投資のポートフォリオが提案されます。

ダイワファンドラッププレミアム(プレミアム特約付ダイワファンドラップ )

プレミアムという名前がついていることから分かる通り、ダイワファンドラップよりも選べる選択肢が大きくなります。

一般のダイワファンドラップは複数のプランから選ぶことになりますが、プレミアムは約700通りの運用パターンから選択することができます。

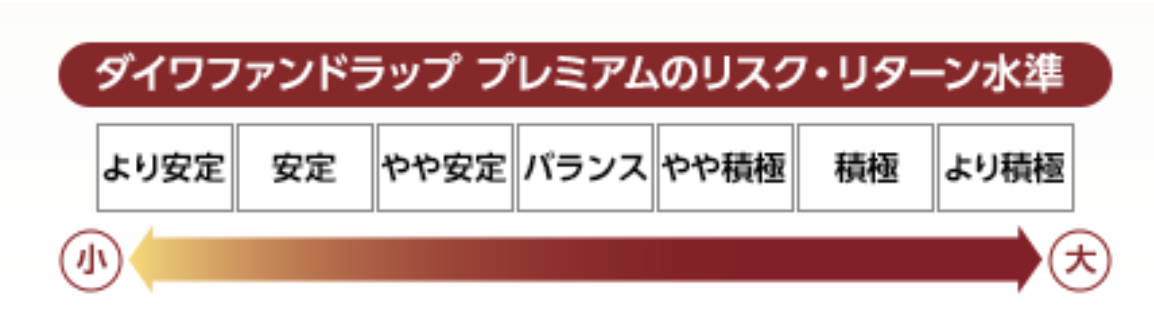

以下の7つのリスク許容度に応じて選択した上で、為替ヘッジの有無、アクティブファンド中心かインデックスファンド中心かなどの選択をしていきます。

毎月のマンスリーレポートだけでなく3ヶ月の運用報告書が提供されます。

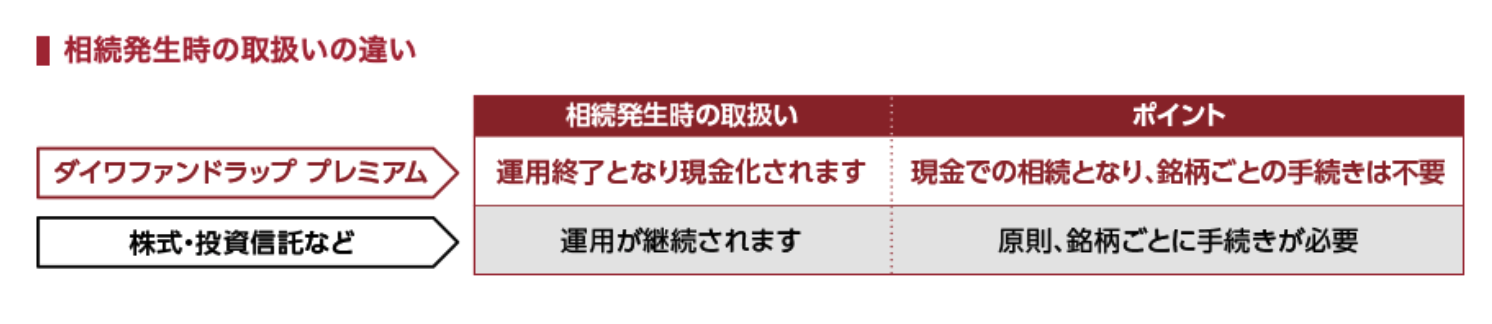

また、相続が発生した時は運用終了となり現金での相続ができることも魅了的な点ですね。

安心つながるラップ(安心つながる特約付大和ファンドラップ)

安心つながるラップは名前の通り安全に守り相続することを主眼においたプランです。

そのため最も保守的な「資産保全重視スタイル」の利用が可能です。

また、運用とともに財産の次世代への承継に対する相談窓口や支援が提供されています。

相続に精通した税理士などの専門家を抱えているので安心ですね。

ダイワファンドラップオンライン

名前から想像できると思いますがロボアドバイザーです。

複数の簡単な質問にウェブで答えることで最適なポートフォリオを提案して自動で行ってくれます。

人件費がかかっていないので手数料が安いのがポイントですね。ウェルスナビの大和証券版と思っていただけたらよいかと思います。

ダイワファンドラップの手数料形態 (ファンドラップフィーと信託報酬)

ファンドラップではファンドラップの費用であるファンドラップフィーと、投資している投資信託から発生する信託報酬の2つが手数料として徴収されます。

まずはファンドラップフィーについてお伝えします。

ダイワファンドラップオンライン以外の税込の手数料については以下となります。

| 資産評価額 (契約金額) |

資産保全重視 | より安定 | 安定 | やや安定 | バランス | やや積極 | 積極 | より積極 |

|---|---|---|---|---|---|---|---|---|

| 対象プラン | 安心つながるプラン | プレミアム 安心つながるプラン |

通常盤ファンドラップ プレミアム 安心つながるプラン |

通常盤ファンドラップ プレミアム 安心つながるプラン |

通常盤ファンドラップ プレミアム 安心つながるプラン |

通常盤ファンドラップ プレミアム 安心つながるプラン |

通常盤ファンドラップ プレミアム 安心つながるプラン |

プレミアム |

| 1,000万円以下の部分 | 0.770% | 1.100% | 1.540% | 1.540% | 1.540% | 1.540% | 1.540% | 1.760% |

| 1,000万円超 3,000万円以下の部分 |

0.935% | 1.320% | 1.375% | 1.430% | 1.485% | 1.540% | 1.760% | |

| 3,000万円超 1億円以下の部分 |

0.715% | 0.880% | 0.990% | 1.100% | 1.210% | 1.320% | 1.485% | |

| 1億円超 3億円以下の部分 |

0.550% (0.50%) |

0.660% | 0.770% | 0.825% | 0.880% | 0.935% | 0.990% | 1.100% |

| 3億円超 5億円以下の部分 |

0.550% | 0.605% | 0.638% | 0.660% | 0.682% | 0.715% | 0.770% | |

| 5億円超の部分 | 0.385% | 0.418% | 0.429% | 0.429% | 0.429% | 0.440% | 0.473% |

例えば7000万円をバランスプランに預けた場合の手数料は以下のような計算となります。

| 手数料 | 手数料学 | |

| 1000万円まで | 1.54% | 15.4万円 (=1000万円×1.54%) |

| 1000-3000万円までの2000万円分 | 1.43% | 28.6万円 (=2000万円分×1.43%) |

| 3000-7000万円までの4000万円分 | 1.10% | 44.0万円 (=4000万円分×1.10%) |

| 合計 | 88万円/年間 | |

7000万円に対して88万円なので均すとと1.25%となります。

これはあくまでファンドラップ フィーです。更に投資している投資信託の信託報酬が発生します。

つまり、大和証券としてはファンドラップフィーと信託報酬を2重で取ることが出来ます。

合計すると2.5%-3.5%の手数料水準となることが想定されます。

ダイワファンドラップもファンドラップフィーは年率1.1%となっていますが、この他に投資信託の信託報酬が発生します。

合計で2%-3%となることが見込まれます。

ダイワファンドラップの運用利回り

正直運用利回りを出すのは難しいです。プランによって全く異なるので。

ただ、金融庁の出しているデータによると以下の通りの結果となっています(バランス型)。以下は手数料控除後です。

最新2022年末までの運用成績

| 過去3年(2020-2022年末) | 過去5年(2018-2022年末) | |||

| ファンドラップ名 | シャープレシオ | 年率リターン | シャープレシオ | 年率リターン |

| 楽ラップ | 0.16 | 1.50 | 0.23 | 2.00 |

| ダイワファンドラップ | 0.26 | 2.40 | 0.22 | 1.80 |

| 三井住友信託ファンドラップ (SMA) | 0.24 | 2.10 | 0.20 | 1.60 |

| 野村SMA (エグゼクティブラップ゚) | 0.14 | 1.20 | 0.17 | 1.20 |

| 水戸ファンドラップ | 0.30 | 2.50 | 0.17 | 1.20 |

| いちよしファンドラップ | 0.22 | 2.10 | 0.16 | 1.50 |

| SMBCファンドラプ | 0.21 | 1.70 | 0.14 | 1.00 |

| アイザワファンドラップ | 0.15 | 1.40 | 0.14 | 1.10 |

| 日興ファンドラップ | 0.24 | 2.30 | 0.13 | 1.10 |

| ダイワファンドラッププレミアム | 0.12 | 1.10 | 0.12 | 1.00 |

| 野村ファンドラップ | 0.12 | 1.10 | 0.12 | 0.90 |

| Mizuho Fund Wrap | 0.07 | 0.60 | 0.12 | 0.90 |

| みずほファンドラップ | 0.10 | 0.80 | 0.10 | 0.70 |

| ウェルススクエアファンドラップ | 0.06 | 0.40 | 0.09 | 0.50 |

| りそなファンドラップ | ▲ 0.37 | ▲ 2.2 | ▲ 0.18 | ▲ 0.9 |

| 東海東京ファンドラップ | ▲ 0.83 | ▲ 4.6 | ▲ 0.49 | ▲ 2.4 |

| ダイワSMA | ▲ 0.34 | ▲ 2.7 | ▲ 0.52 | ▲ 3.7 |

| MUFGファンドラップ | ▲ 0.68 | ▲ 3.3 | ▲ 0.57 | ▲ 2.3 |

ダイアファンドラップの過去5年の年率リターンは1.80%となっており、ダイワファンドラッププレミアムは1%となっています。

過去5年と言えば、コロナバブル相場が発生したにも関わらず、低い利回りに甘んじています。

インデックス買ってる方が良かったですね。

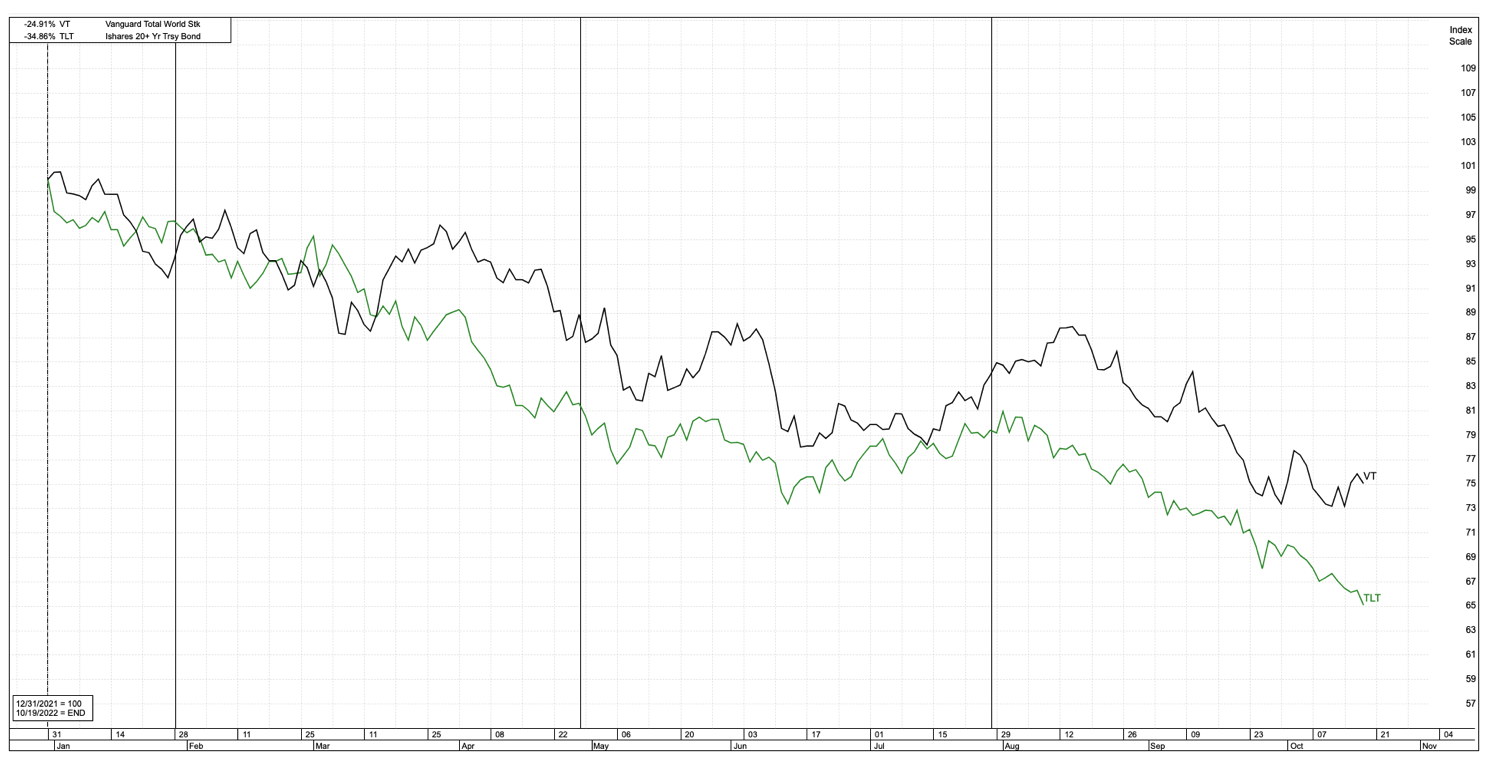

ここから下は過去の実績ですが、2022年以降に大きく成績を落としたことがよくわかります。

安定運用を心がけるファンドラップには債券が大きくポートフォリオに含まれていることが多いですが、明らかに債券市場の暴落に引っかかってしまったと考えるのが普通でしょう。

(参考資料:過去の実績)2021年末まで

| 過去3年 | 過去5年 | |||

| シャープレシオ | リターン (平均年率) |

シャープレシオ | リターン (平均年率) |

|

| ダイワファンドラッププレミアム | 1.54 | 8.1 | 1.15 | 6.0 |

| 楽ラップ | 1.18 | 10.4 | 0.80 | 6.5 |

| Mizuho Fund Wrap | 1.13 | 8.0 | 0.79 | 5.0 |

| ON COMPASS | 1.25 | 11.9 | 0.77 | 6.9 |

| 野村SMA (エグゼクティブ・ラップ) | 1.18 | 7.6 | 0.70 | 4.0 |

| 野村ファンドラップ | 1.17 | 7.8 | 0.69 | 4.3 |

| ダイワファンドラッププレミアム | 1.05 | 8.2 | 0.66 | 4.7 |

| SMBCファンドラップ | 0.98 | 6.7 | 0.63 | 4.1 |

| ウエルス・スクエア ファンドラップ | 1.03 | 5.1 | 0.60 | 2.7 |

| 日興ファンドラップ | 0.91 | 7.7 | 0.54 | 4.1 |

| 水戸ファンドラップ | 1.03 | 6.6 | 0.52 | 3.1 |

| みずほファンドラップ | 0.77 | 5.8 | 0.49 | 3.2 |

| 三井住友信託ファンドラップ (SMA) | 0.93 | 7.1 | 0.48 | 3.3 |

| いちよしファンドラップ ドリーム・コレクション | 0.77 | 7.5 | 0.46 | 4.0 |

| ダイワSMA | 0.53 | 3.6 | 0.32 | 2.2 |

| MUFGファンドラップ | 0.35 | 1.2 | 0.30 | 0.9 |

| 東海東京ファンドラップ | 0.50 | 1.9 | 0.20 | 0.6 |

ダイワファンドラッププレミアムは2021年末までの3年は平均年率8.1%で、5年は平均年率6%となっています。

十分な成績にも思えますが、2021年末までの3年-5年が大きな上昇相場であったことを忘れてはいけません。

円建の全世界株式インデックスに連動するeMAXIS 全世界株式インデックスは以下の通り2017年から2021年末までの過去5年で22,300円から42,800円と約2倍になっています。

つまり年率にすると15%程度の勢いで基準価額が上昇していったことになります。

それと比べると、特段素晴らしい成績であるということはできませんね。ただ、他のファンドラップと比べると優れた成績を残しているといえるでしょう。

大和証券ファンドラップのメリットとデメリット

今までのポイントを含めてダイワファンドラップのメリットとデメリットをまとめると以下となります。

メリット:運用を任せることができる

ダイワファンドラップに限らずファンドラップ全般として言えることですが運用をプロに任せることが出来ます。

通常の投資信託は何に投資するかを自分で選ぶ必要があります。

株にするのか?

債券にするのか?

どこの国にするのか?

どのような運用方法にするのか?

と選択の余地が多くて逆に困るのではないでしょうか。

しかし、ファンドラップであれば、これらをカウンセリングや質問に応じて自動で貴方向きのポートフォリオに組み替えてくれるのです。

デメリット①:重要ポイント!株と債券が売られる局面では対応できない

非常に重要なポイントですが、ファンドラップは主に株式と債券と不動産とコモディティに分散投資を行なっています。

多くの場合、債券と株式は逆相関していることがあるのでポートフォリオは安定性を保ちます。

しかし、時には全ての資産が落ちるような局面も存在しています。それが2022年の相場です。

世界中で1970年代以降の強烈なインフレが発生しています。インフレを抑えるために米国や欧州の中央銀行は金融引き締めを行い金利を引き上げています。

金利が上昇するということは債券価格が下落することを意味します。

更に金利が上昇することで株式投資の相対的な魅力が低下して株価も下落していきます。

また、金利が上昇することでローン金利も上昇するので不動産価格も下落していきます。

全ての資産が下落することで現金を厚めに保有したり、株式を空売りしていない限り資産を守ることはできません。

さきほどのリターンはあくまで株式市場が好調だった2021年までのリターンです。

2022年は全世界株式も債券価格も以下の通り下落しています。

全世界株式(VT):年初来▲24.91%

長期債券(TLT):年初来▲34.86%

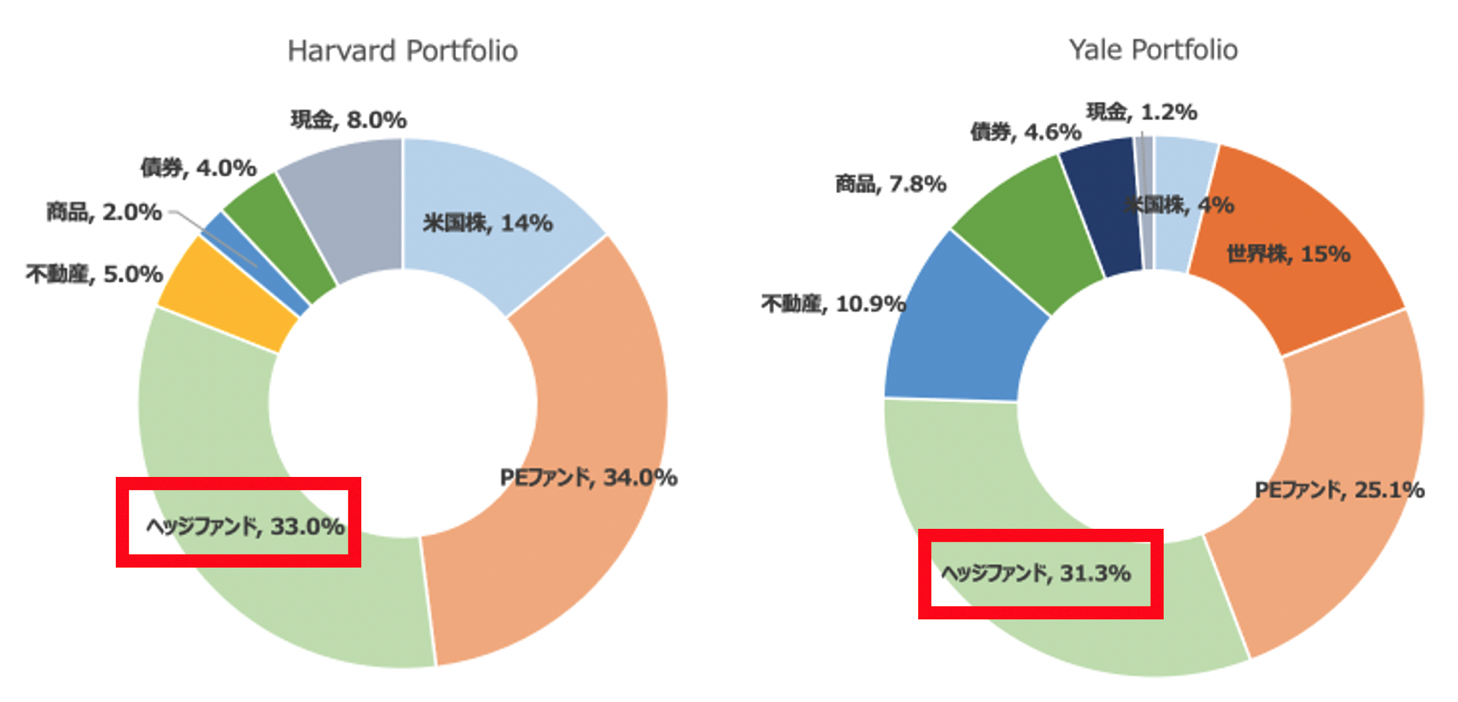

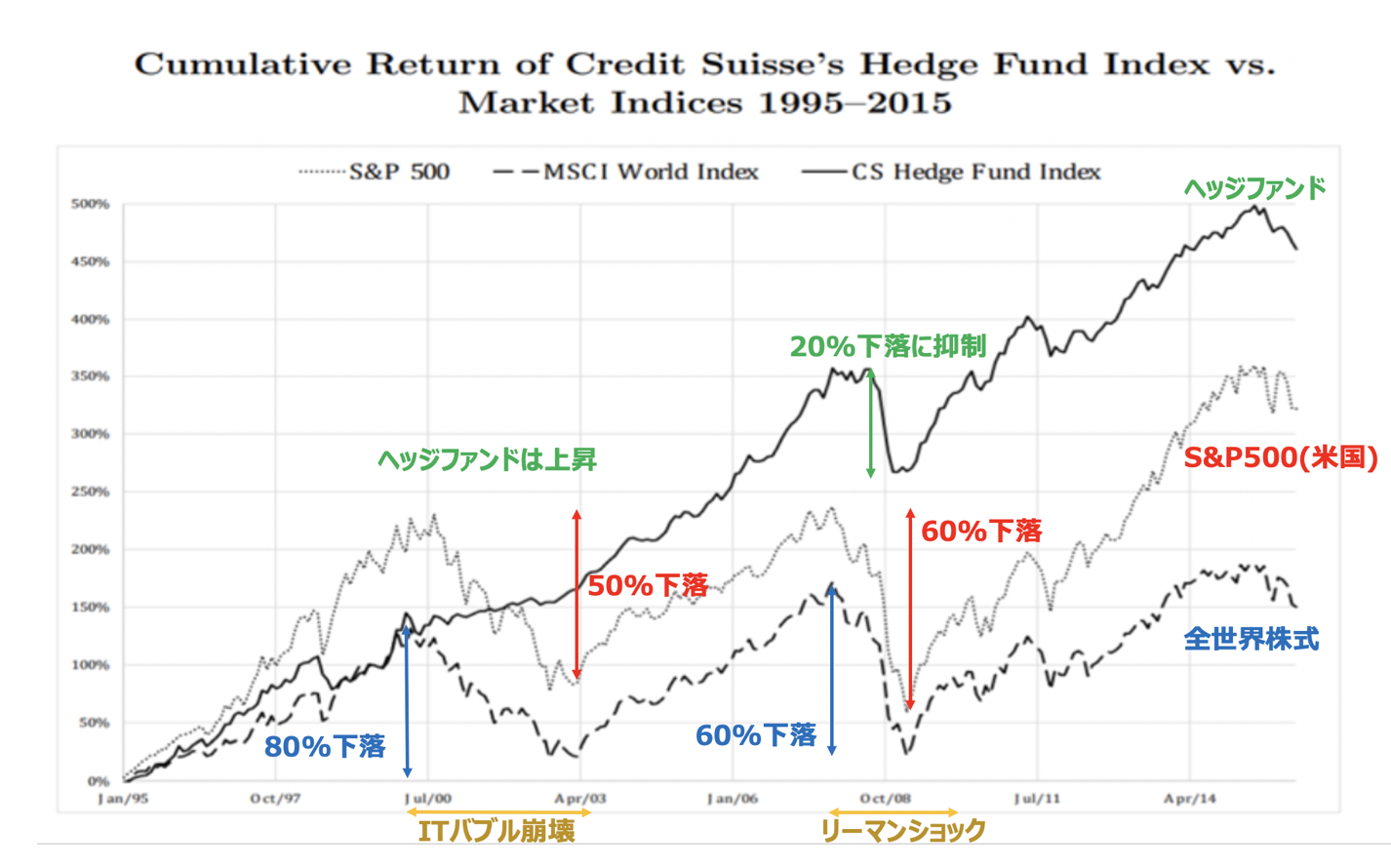

このような局面を乗り切るのに最も適しているのがオルタナティブ投資です。

オルタナティブ資産は株式や債券などの伝統的な資産に相関しない値動きをする資産として注目されており世界中の機関投資家が活用しています。

安定して長期的に10%以上のリターンを挙げているハーバード大やイェール大もヘッジファンドを最も多く組み入れています。

実際、ヘッジファンドは以下の通り株式が下落する局面でもしっかりと安定したリターンを継続してだしています。

投資対象も選ぶ必要がなくファンドラップの上位互換であるということができるでしょう。

ヘッジファンドは株式市場が下落する局面でもリターンをあげて素晴らしいパフォーマンス

以下では実際に筆者も投資している魅力的なファンドを含めてお伝えしていますのでご覧いただければと思います。

デメリット②:他のサービスと比べて手数料が割高

ファンドラップは正直いってロボアドバイザーとサービス内容としては変わらないのですが手数料形態としては高いです。

最大1.54%の運用手数料に加えて運用管理費が発生する場合もあります。最終的には2.5%-3.5%とロボアドに比べて2倍-3倍の水準です。

手数料が高くても高いリターンを安定的にだしていたら問題ないのですが、あまり高いレベルではないのが評価できない点ですね。

悪い評判や口コミが目立つ

成績に関しては人によってプランも時期も違うので難しいですが、結構負けている方もいらっしゃいますね。

Twitterの口コミ①

ダイワファンドラップ解約やっと完了した。24%負けかな

あと、以下は核心をついているのですがファンドラップは手数料を徴収するためのシステムです。

自社が運用する投資信託に年配の方の資金を効率より纏めて集金するためのシステムという側面が強いのおは否めません。

Twitterの口コミ②

証券会社として手数料多く取れるだけじゃないのかな。 大和証券・中田社長「貯蓄の受け皿、ファンドラップが最適」: 日本経済新聞

みんなの評判というサイトでは以下のような辛口のコメントも見受けられます。

まとめ

ダイワファンドラップは大和証券が提供する肝入りのファンドラップです。

ヒアリングを元に資産運用ポートフォリオを組成して運用していきます。

最低出資金が3000万円のプレミアムの成績は一般的なダイワファンドラップの成績を劣後してしまっています。

とはいえ、ダイワファンドラップも年率1.8%ですから五十歩百歩ですね。

文中でも紹介していますが、市場環境によらず安定したリターンを挙げているファンドについても以下で纏めていますのでご覧いただければと思います。