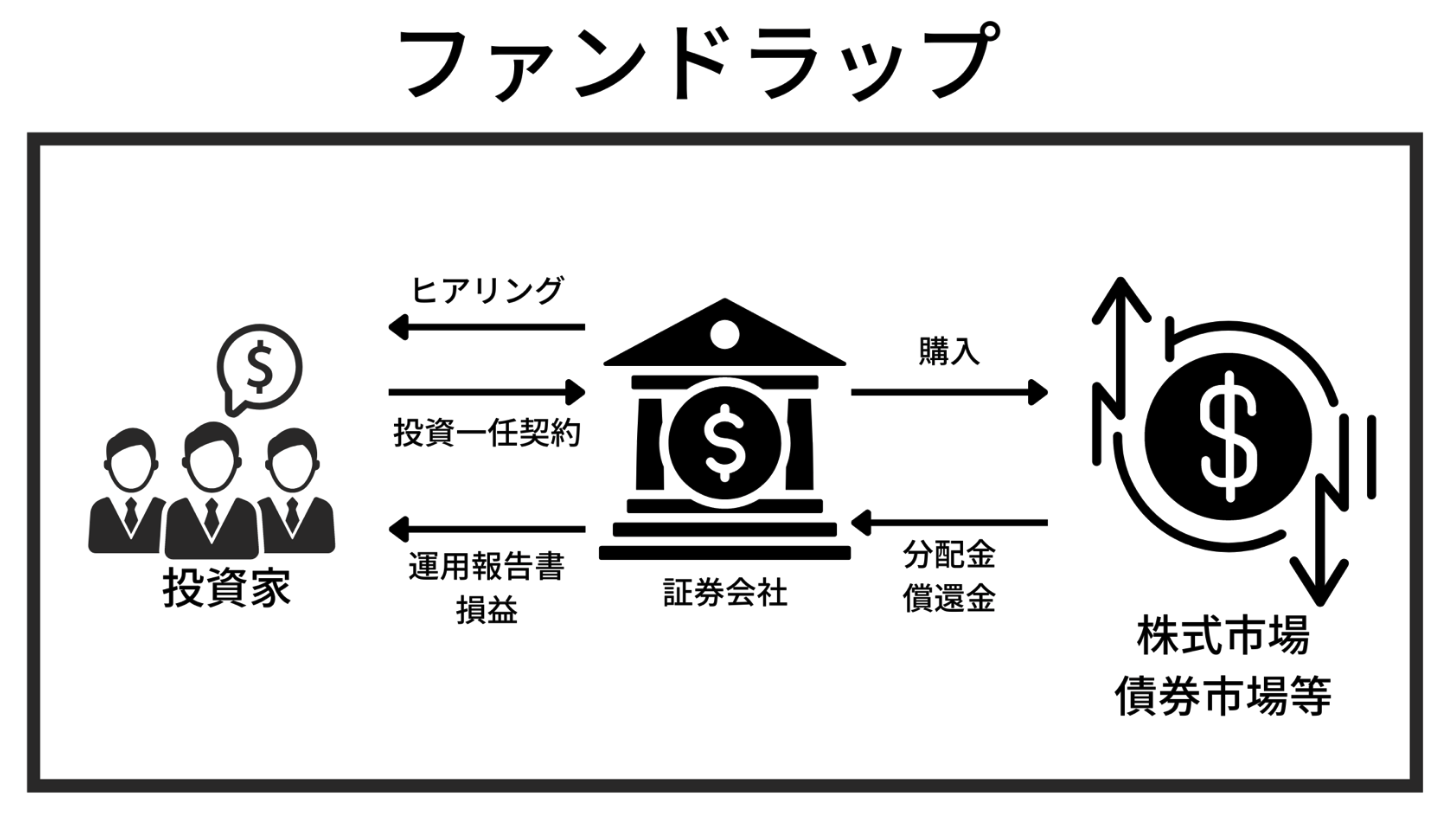

ファンドラップは投資家から投資一任契約を結んで投資家から預かった資金を投資家のリスク許容度に応じてポートフォリオを組む運用を行うサービスです。

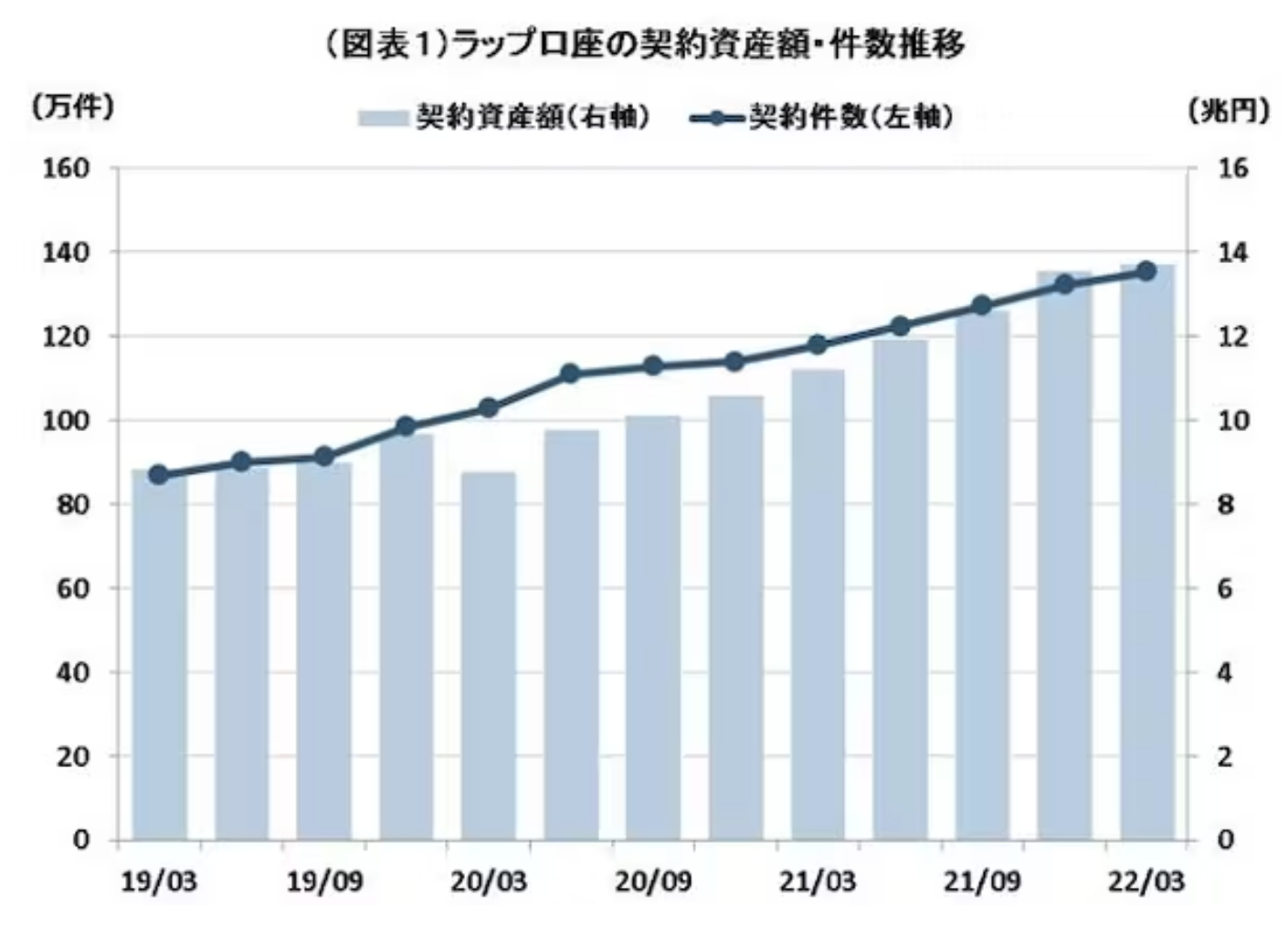

ファンドラップの残高は増え続けており現在は14兆円の規模に達しています。

低金利でリターンが得られない金融機関の手数料収入の柱として積極的に販売されているのが分かりますね。

当サイトでも様々なファンドラップを取り上げてきました。

分析してきたファンドラップ

- 【金融庁も指摘】ファンドラップで大損してひどい結果に?結局儲かった?「野村ファンドラップ」を取り上げながら徹底評価!

- SMBC日興証券の「日興ファンドラップ」の評判は悪い?儲かったとの声も?運用実績などから徹底調査!

- 三井住友銀行(SMBC)ファンドラップの評判は?運用実績や手数料、口コミを包括的に徹底評価!

- みずほ証券が提供する評判の「みずほファンドラップ 」の運用実績や手数料や口コミを包括的に徹底評価!

- 運用実績が悪く評判がひどい!?儲かった!?大和証券の「ダイワファンドラップ 」を利回りや手数料を含めて徹底評価!

- 評判の「のむラップ・ファンド(積極型・普通型・保守型)」の特徴や口コミや運用実績を含めて網羅的に評価!

- 三菱UFJ信託(MUFJ/MUFG) ファンド ラップの評判は?販売絶好調も解約検討者続出?長期保有なら救われる?

今回、取り上げるのは「りそな銀行」が提供している「りそなファンドラップ 」です。

りそなグループの50年以上続く年金運用で培った実績をもとに提供しているとのことですが、

今回はどのようなファンドラップ なのか運用実績はどうなのかという点について見ていきます。

関連記事)【2024年】一番儲かる投資信託とは?これから上がる今買いの銘柄をランキング形式で紹介!

Contents

りそなファンドラップの特徴とは?

まずは「りそなファンドラップ」の特徴について見ていきたいと思います。

スタンダードコースとプレミアムコースの2つのコースの概要

一言に「りそなファンドラップ」といっても「スタンダードコース」と「プレミアムコース」の2つのコースが存在しています。

それぞれの違いは以下となります。

| スタンダードコース | プレミアムコース | |

| 対象 | ✔︎投資初心者 ✔︎信託報酬を抑えたい |

✔︎市場の指数を上回る運用成果を目指したい ✔︎プロが厳選した銘柄で運用したい |

| 運用方針 | インデックスファンドで運用 | アクティブファンドで運用 |

| 運用対象資産 | ✔︎円建債券 ✔︎国内株式 ✔︎先進国債券 ✔︎先進国株式 |

✔︎円建債券 ✔︎国内株式 ✔︎先進国債券 ✔︎先進国株式 |

| オプション | ✔︎オルタナティブ投資 ✔︎新興国投資 |

✔︎オルタナティブ投資 ✔︎新興国投資 ✔︎ヘッジファンド投資 |

| 契約金額 | 300万円以上1万円単位 | 500万円以上1万円単位 |

それぞれの組み入れ資産が対象としているインデックスは以下となります。

| 国内債券 | NOMURA-BPI総合 |

| 国内株式 | 東証株価指数(TOPIX、配当込み) |

| 先進国債券 | FTSE世界国債インデックス(除く日本、円換算ベース) |

| 先進国株式 | MSCI-KOKUSAI指数(配当込み、円換算ベース) |

それでは詳しく項目に沿って見ていきたいと思います。

インデックス運用とアクティブ運用の違いとは?

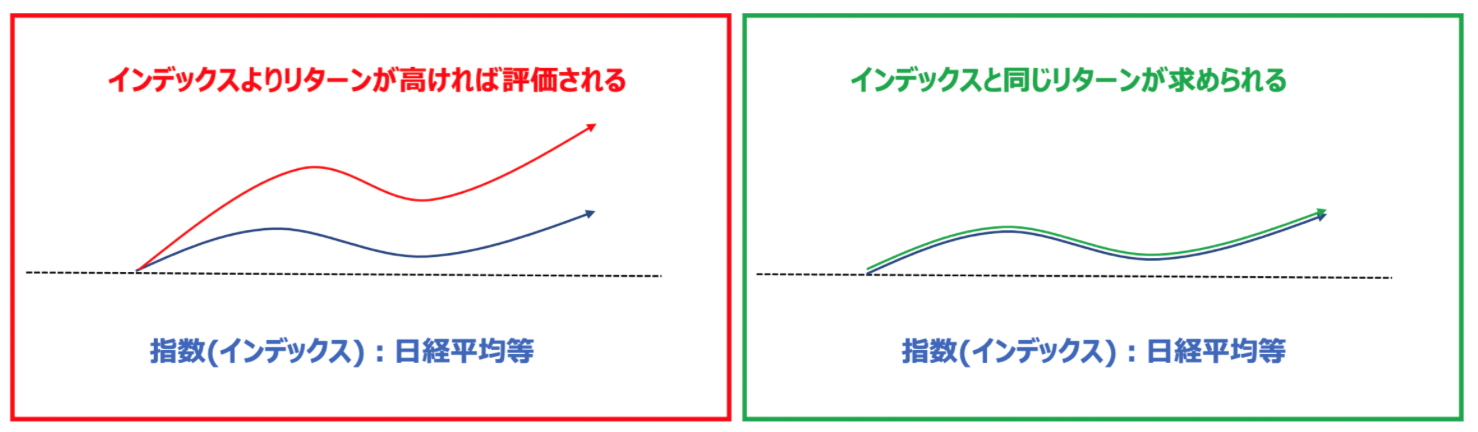

スタンダードコースはインデックス運用で、プレミアムコースはアクティブ運用となります。

インデックス運用とは日経平均やS&P500指数のようなインデックスに連動するリターンをめざす運用手法です。

一方、アクティブ運用とはインデックスに比べて高いリターンを目指して運用する運用形態となります。

アクティブ運用の方が高いリターンを出していればよいのですが、実際は投資信託でもアクティブ投信はインデックス投信以下の成績しか出せていません。

→ アクティブ型とパッシブ型(=インデックス型)の投資信託の違いとは?どちらのファンドがおすすめか徹底比較。現実を知っていれば大損地獄も回避可能

運用対象資産とは?オルタナティブ資産やヘッジファンドとは?

先ほど概要でお伝えした通りそれぞれのコースは以下の資産を組み入れ資産としています。

| スタンダードコース | プレミアムコース | |

| 運用対象資産 | ✔︎円建債券 ✔︎国内株式 ✔︎先進国債券 ✔︎先進国株式 |

✔︎円建債券 ✔︎国内株式 ✔︎先進国債券 ✔︎先進国株式 |

| オプション | ✔︎オルタナティブ投資 ✔︎新興国投資 |

✔︎オルタナティブ投資 ✔︎新興国投資 ✔︎ヘッジファンド投資 |

運用対象資産の4つは一般的なものになります。オプションにスタンダードコースとプレミアムコースに差があります。

オルタナティブ投資というのは株式や債券と異なる動きとなる資産クラスです。主に以下の資産が一般的にオルタナティブ資産とされています。

✔︎ 不動産

✔︎ コモディティ

✔︎ ヘッジファンド(含む:PEファンド)

ただ、上記でヘッジファンドとオルタナティブ投資をわけていることから、「りそなファンドラップ 」ではコモディティと不動産をオルタナティブ資産と扱っていそうですね。

ここで特筆すべきなのがヘッジファンドです。

ヘッジファンドとはどのような市場環境でも安定したリターンを叩き出す絶対収益型のファンド形態です。

ヘッジファンドは安定して資産を増やしたい機関投資家によって愛好されています。年金基金などは大きく資産を減らすわけにはいきませんからね。

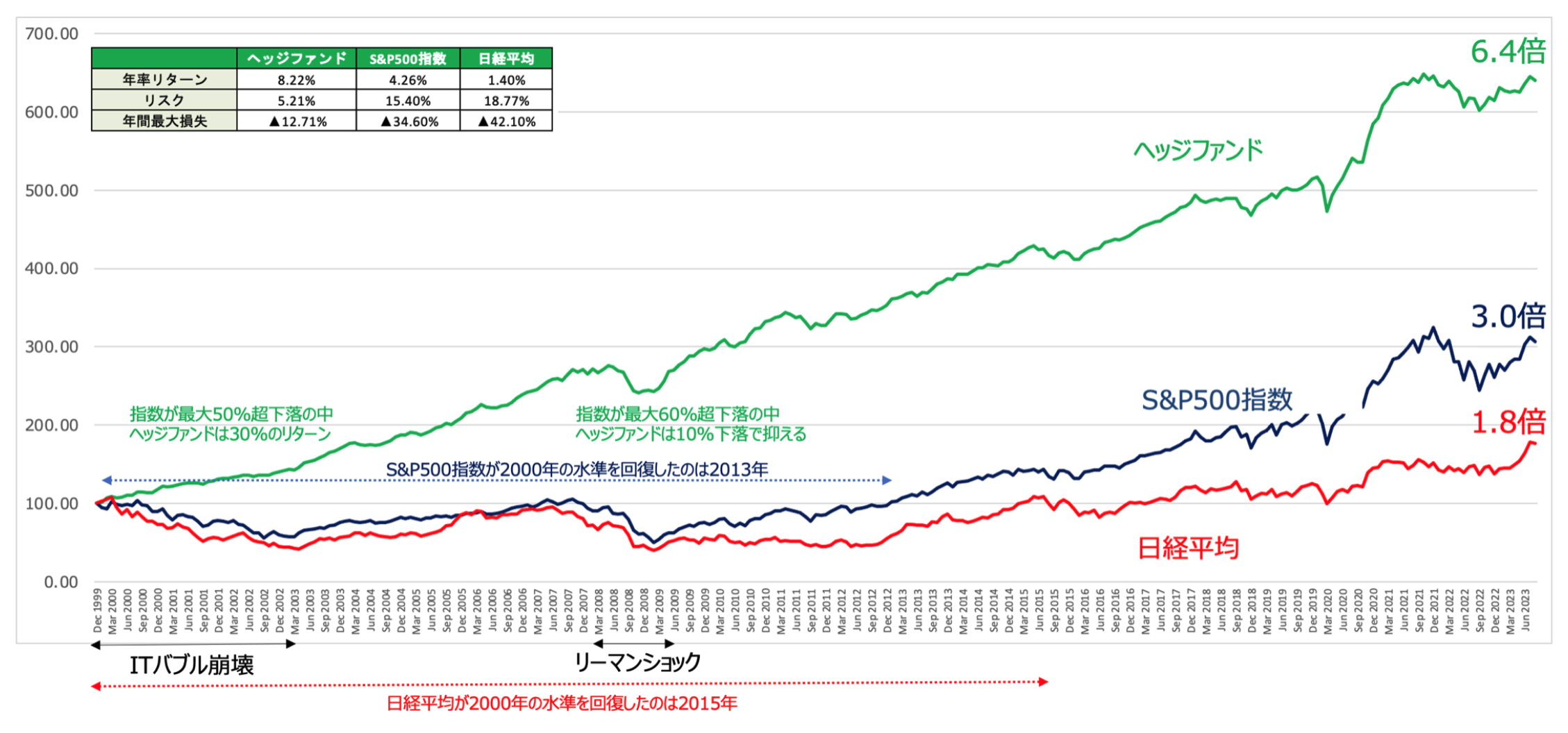

実際、ヘッジファンドは以下の通り安定してインデックスより高いリターンをあげ続けています。

ヘッジファンドは暴落局面を回避しながら安定して高いリターンを叩き出している

「りそなファンドラップ 」のプレミアムコースではヘッジファンドも選択可能となっていますが、証券会社や銀行が提供しているヘッジファンドは魅力的なものがほとんどありません。

以前、当ブログでも紹介している以下のような投資信託もヘッジファンド型ですが指数以下の成績になっていますからね。

関連

さきほどの画像のように安定して資産を伸ばしているヘッジファンドについては以下でお伝えしていますのでご覧いただければと思います。

リスク許容度毎に運用プランを用意!それぞれのプランの運用実績は?

これは「りそなファンドラップ 」に限った話ではありませんが、ファンドラップはリスク許容度毎にポートフォリオを構築して提供しています。

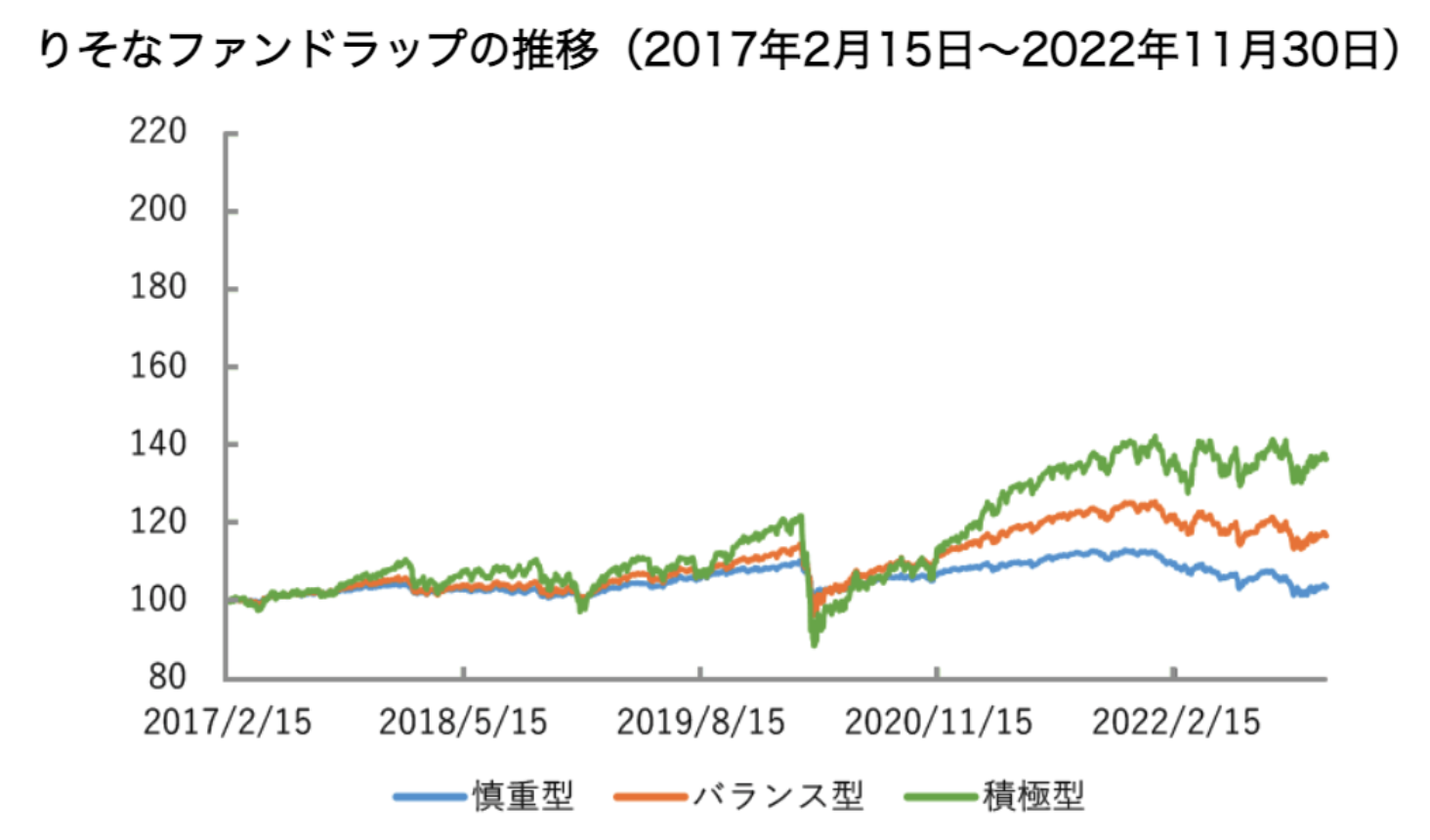

りそなファンドラップのスタンダードプランの場合は「慎重型」「バランス型」「積極型」の3つを用意しています。

株式のポーションは以下の通りとなっています。

「積極型」>「バランス型」>「慎重型」

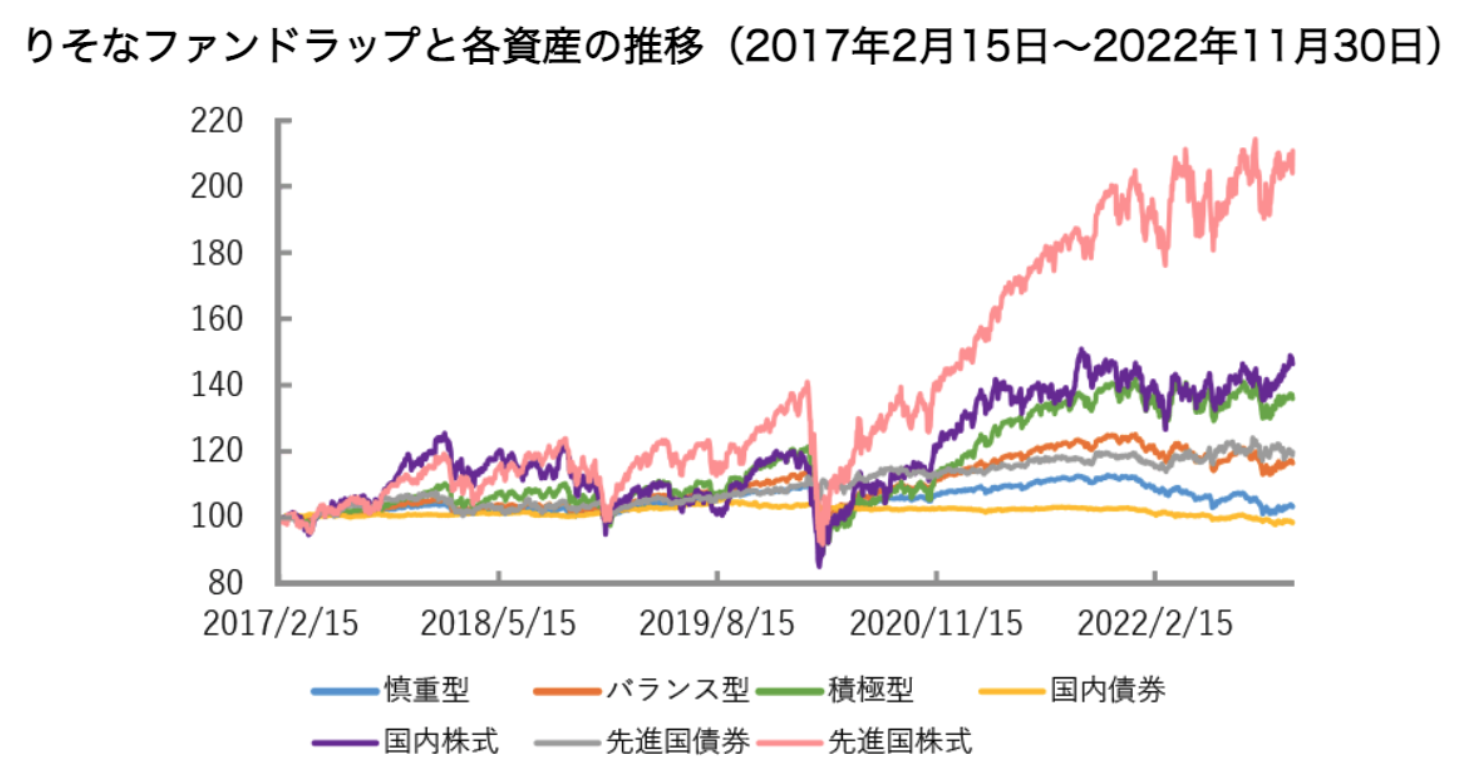

それぞれの運用成績は以下の通りとなります。残念ながら一番成績のよい積極型ですら30%程度しか資産が増えていません。

当該期間は株式市場が非常に堅調に推移したことを考えると満足のいく結果ではないですね。

わかりやすく、この3つのプランと各資産の推移を比較した結果が以下となります。

りそなファンドラップの3つのプランとと各資産の推移

先進国株が2.2倍になっていることを考えると「りそなファンドラップ 」のリターンはイマイチですね。

プレミアムプランを含めた全体のリターンについては後の項目でみていきたいと思います。

各コースの手数料形態を他のファンドラップと比較しながら評価

各プランの手数料形態は以下となります。

ファンドラップの手数料は相談料としてのファンドラップフィーと投資信託の信託手数料を二重で徴収することができるので金融機関は積極的に売り出しています。

ファンドラップフィーは固定報酬型と成功報酬併用型の中から選ぶことができます。

成功報酬併用型は固定報酬に加えて、例えば10%のリターンが出た場合、その11%つまり1.1%の手数料が発生するということになります。

つまり手数料の合計料率は固定異聞の1.21%に成功報酬の1.1%が加えられ2.31%ということになります。

更にここの組入投信の信託報酬が発生することになります。

| スタンダードプラン | プレミアムプラン | ||

| 投資顧問報酬 (ファンドラップフィー) |

固定報酬型 | 運用資産の平均残高に上限年率1.32%(税込) | 運用資産の平均残高に上限年率1.32%(税込) |

| 成功報酬併用型 | 運用資産の平均残高に上限年率1.21%(税込) + 超過収益に11%(税込) |

運用資産の平均残高に上限年率1.21%(税込) + 超過収益に11%(税込) |

|

| 組入投信の信託報酬 | 年率0.275%〜0.660%(税込) | 年率0.33%〜1.4135%(税込) | |

各ファンドラップの手数料水準と比較したものが以下となります。

全てのファンドラップの中の平均的数値ということができるでしょう。

| ファンドラップ 名 | 運用残高(億円) | 運用本数 | 平均信託報酬 残高加重平均 |

平均信託報酬 単純平均 |

| りそなファンドラップ | 7336.58 | 18 | 0.64 | 0.68 |

| ダイワファンドラッププレミアム | 979.68 | 21 | 0.88 | 0.94 |

| 楽ラップ | 714.43 | 16 | 0.25 | 0.26 |

| Mizuho Fund Wrap | 2699.91 | 9 | 0.60 | 0.66 |

| 野村SMA | 12859.84 | 67 | 0.78 | 0.84 |

| 野村ファンドラップ | 17536.54 | 21 | 0.68 | 0.67 |

| ダイワファンドラップ | 26899.08 | 29 | 1.13 | 0.77 |

| SMBCファンドラップ | 6512.03 | 14 | 0.74 | 0.84 |

| 水戸ファンドラップ | 999.27 | 6 | 0.37 | 0.42 |

| みずほファンドラップ | 1355.14 | 22 | 0.24 | 0.39 |

| 三井住友信託ファンドラップ | 8295.60 | 40 | 1.13 | 0.79 |

| MUFGファンドラップ | 4867.70 | 36 | 0.33 | 0.50 |

| 東海東京ファンドラップ | 1382.75 | 16 | 0.35 | 0.48 |

| アイザワファンドラップ | 555.65 | 13 | 0.58 | 0.85 |

肝心な運用実績は?

さきほどスタンダードプランの実績については軽くみてきましたが、全体としてどうなのか金融庁のデータを用いながら確認していきましょう。

以下は過去3年の年率リターンを高い順に並べたものです。りそなファンドラップは下から2番目の散々な成績となっています。マイナスですからね。

2020年〜2021年のバブルを経験してのこのリターンはひどいです。

| 過去3年リターン 2020年〜2022年 |

|

| ON COMPASS | 5.8 |

| 東海東京ファンドラップ | 5.1 |

| 水戸ファンドラップ | 4.5 |

| ダイワファンドラップ | 3.6 |

| 三井住友信託ファンドラップ (SMA) | 3.3 |

| 日興ファンドラップ (エドモンド・ロスチャイルド) | 3.2 |

| いちよしファンドラップ ドリーム・コレクション | 3.1 |

| ON COMPASS+ | 3.0 |

| SMBCファンドラップ | 2.9 |

| アイザワファンドラップ | 2.7 |

| GRAN GOAL | 2.6 |

| 全体平均 | 2.4 |

| ダイワファンドラップ プレミアム | 2.2 |

| みずほファンドラップ | 2.1 |

| 野村SMA (エグゼクティブ・ラップ) | 1.9 |

| 野村ファンドラップ | 1.9 |

| ダイワファンドラップオンライン (※) | 1.8 |

| 楽ラップ(※) | 1.8 |

| ウエルス・スクエア ファンドラップ | 1.2 |

| Mizuho Fund Wrap | 1.0 |

| ダイワSMA | ▲ 0.8 |

| りそなファンドラップ | ▲ 1.2 |

| MUFGファンドラップ | ▲ 2.1 |

因みに2021年末までのデータだと以下の通りでした。いかに2022年にひどい結果だったかということがわかりますね。

| ファンドラップ | 過去3年年率リターン 2019年〜2021年 |

| ダイワファンドラップ | 8.2 |

| ダイワファンドラッププレミアム | 8.1 |

| Mizuho Fund Wrap | 8.0 |

| 野村ファンドラップ | 7.8 |

| 日興ファンドラップ | 7.7 |

| 三井住友信託ファンドラップ | 7.1 |

| アイザワファンドラップ | 6.8 |

| SMBCファンドラップ | 6.7 |

| みずほファンドラップ | 5.8 |

| りそなファンドラップ | 4.3 |

| 東海東京ファンドラップ | 1.9 |

| MUFGファンドラップ | 1.2 |

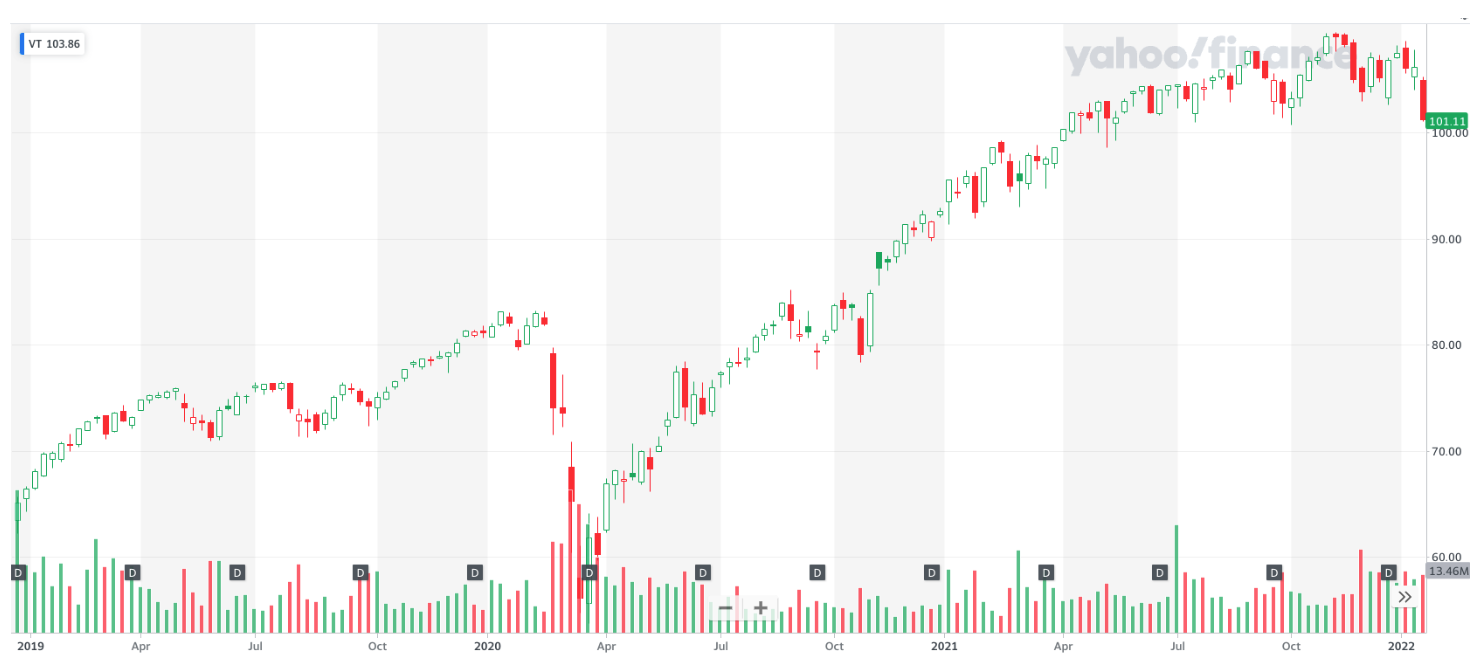

そもそも、調査期間の2021年末までの3年間は非常に相場が強い状況でした。

以下は2019年から2021年までの全世界株のチャートです。65ドルから101ドルまで約60%上昇していますからね。

2019年から2021年の全世界株の値動き

まったく満足のいく成績ではありませんね。

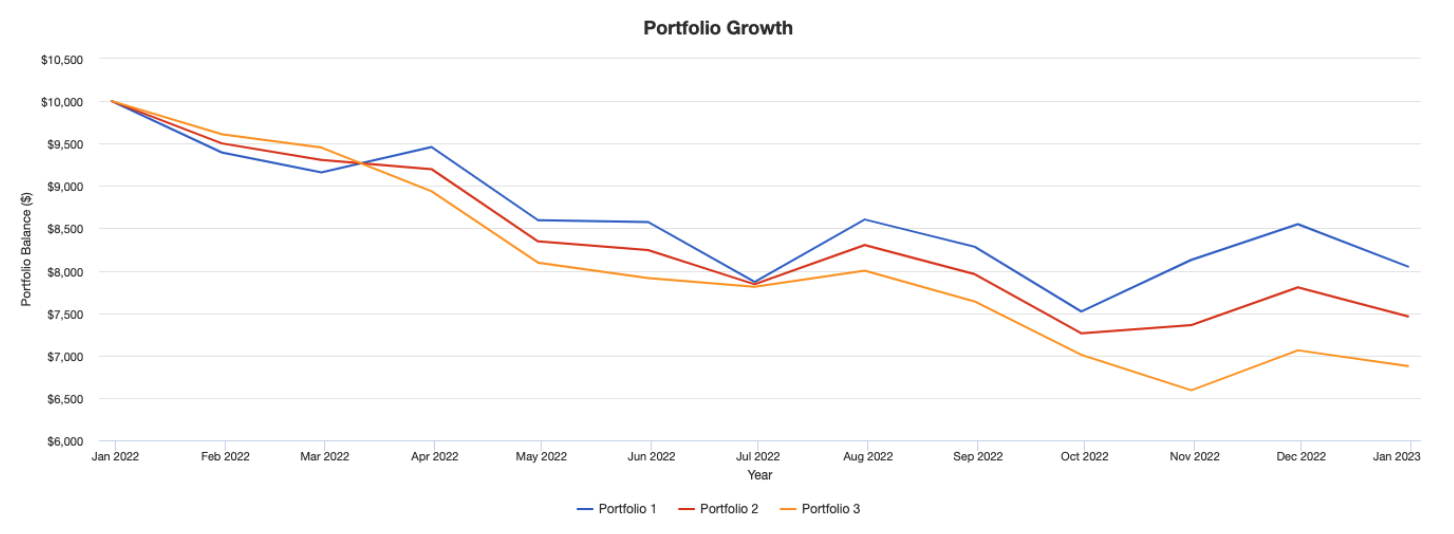

また、2022年は株式だけでなく債券も大きく下落した一年間でした。

以下の通り株式100%、株式50%債券50%、債券100%で2022年を運用した場合のリターンは以下の通りです。

青:株式100% ▲19.51%

赤:株式50%+債券50% ▲25.38%

黄:債券100% ▲31.24%

債券を組み入れているから安全という単純なものではないのです。むしろ昨年は債券の方が株式よりひどい結果でした。

金利が上昇する局面では債券価格は大きく下落していくのです。

ファンドラップのように株式と債券に分散している金融商品は2022年に軒並み大打撃を被ったのです。

このように債券や株式が一緒に急落する局面で資産を守ってくれるのがヘッジファンドです。

筆者が投資するヘッジファンドは2022年もプラスのリターンで終え、運用開始来10年間マイナスリターンなしで安定して10%程度のリターンで資産を増やしてくれています。筆者が投資しているファンドについては以下で詳しくお伝えしていますのでご覧いただけばと思います。

りそなファンドラップの評判や口コミ

通常の投資信託のようにYahoo financeなどはありません。

ただYahoo知恵袋に以下のような投稿がありました。2022年10月19日の投稿です。やはり上記でお伝えした通り2022年は厳しい年だったことが伺えます。

投稿内容

りそなファンドラップで15月前に500万円契約して今50万弱の損失ですが解約したほうがいいのか我慢してまつのが良いのか教えてください。

契約内容 スタンダード 慎重型 オルタナティブ投資:なし 新興国投資:あり

それに対するベストアンサーは以下でした。

りそなファンドラップの知恵袋へ寄せられたベストアンサー

残念ながら、ここから10年間2010年から2021年のような強気相場がくる可能性は低いと思います。

理由は2010年代に株価を引き上げた金融緩和の副作用が本格的に2022年から本格的に顕現しています。

そして2022年にはあらたに「りそなファンドラップ」についての口コミがYahoo知恵袋ででてきました。損失を抱えて損切りをしたそうです。

りそなファンドラップで大損したという口コミ

同様の状況が発生した1970年代はインフレが波のように何回も押し寄せて10年間でリターンはほとんどありませんでした。

インフレがまた何度も発生すれば金利が上昇し株も債券も2022年のように下落する状況が続きます。ここからはファンドラップという選択肢自体が厳しい時代に突入していきます。

まとめ

今回のポイントをまとめると以下となります。

- スタンダードプランとプレミアムプランの2つを用意

- スタンダードプランはインデックス運用でプレミアムプランはアクティブ運用

- リスク許容度毎に運用プランを用意

- ファンドラップの中で手数料は平均程度で運用実績は下位

筆者としては敢えて利用する必要はないという結論となります。