金融資産が8,000万円は富裕層の基準である金融資産1億円を目前とした資産額になります。

→ 老後資金1億円の生活レベルとは?金融資産1億5000万円あれば豊かなリタイア生活も可能?

おそらく、8000万円の資産を築いた方であれば50代で早期リタイアを考えられている方も多いのではないでしょうか?

この記事ではまず8000万円あれば早期退職は可能なのかという点を考察した上で、完全リタイアをするにはどのような運用を行なっていくべきなのかを考察していきたいと思います。

早期退職関連については以下でも詳しくお伝えしていますのでご覧いただければと思います。

関連

尚、筆者の資産額も同程度ですので、かなり読者に寄り添った考察ができると思っています。

Contents

金融資産8000万円〜9000万円の割合とは?貯蓄額が多い世帯は60歳以上に偏在!?

まず、金融資産8000万円〜9000万円を保有している皆さんに具体的な日本の中での立ち位置について認識していただければと思います。

最初にお伝えした野村総研のデータは5000万円以上から1億円未満を準富裕層と一括りにしていました。

もう少し細かいメッシュで総務省統計局の「家計資産・負債に関する結果」で示されていました。

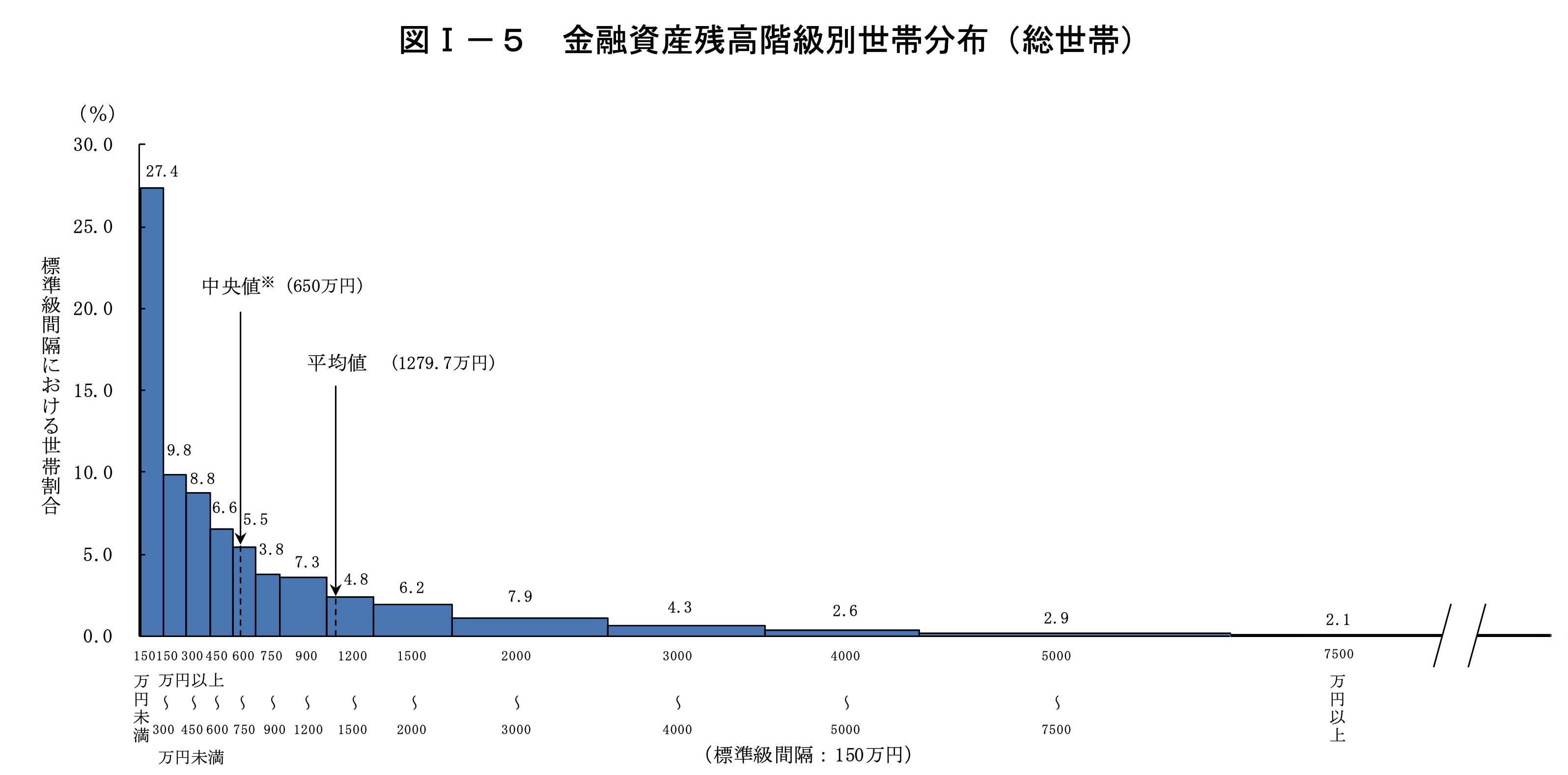

以下をご覧いただければわかる通り金融資産7500万円以上の方は全体の2.1%となっています。

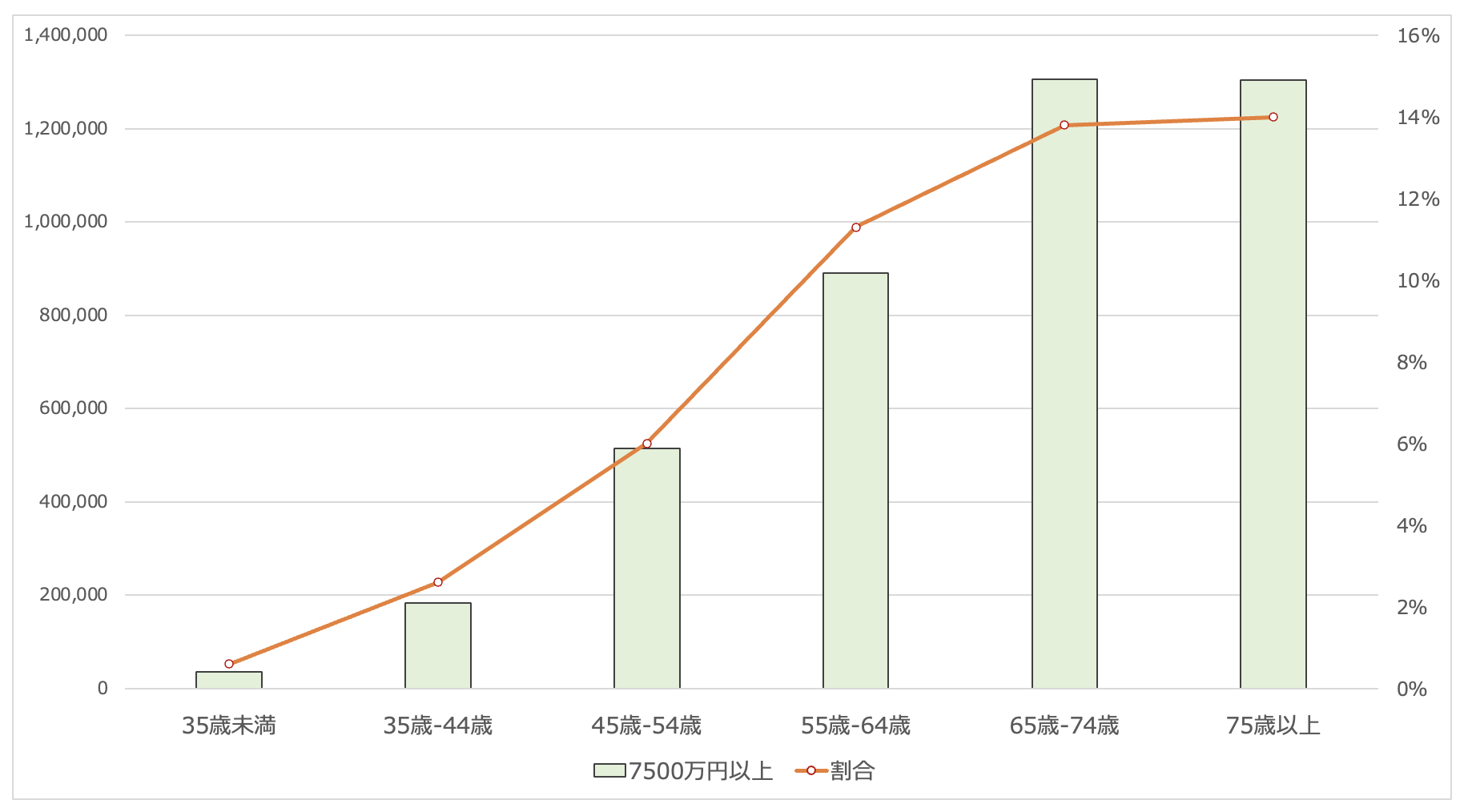

しかも以下の図からわかる通り大きい資産を有する世代は60歳以上の高齢者世帯に偏在しています。

世代別の約8000万円以上を保有している世帯の比率

| 35歳未満 | 35歳-44歳 | 45歳-54歳 | 55歳-64歳 | 65歳-74歳 | 75歳以上 | |

| 全世帯 | 6,464,103 | 7,054,942 | 8,585,701 | 7,911,115 | 9,476,264 | 9,297,866 |

| 7500万円以上 | 35,624 | 183,117 | 515,006 | 890,105 | 1,306,037 | 1,304,936 |

| 割合 | 0.6% | 2.6% | 6.0% | 11.3% | 13.8% | 14.0% |

退職金をもらうからですね。引退前に8000万円〜9000万円の資産を保有している比率は1%を割り込んでいることが想定されます。

55歳〜60歳で資産8000万円あったら早期退職は可能!?

結論からいうと可能ではありますが心もとないです。この点について老後に必要な生活費と、得られる収入という観点から紐解いていきます。

55歳で早期退職した場合に人生を全うするために必要な費用

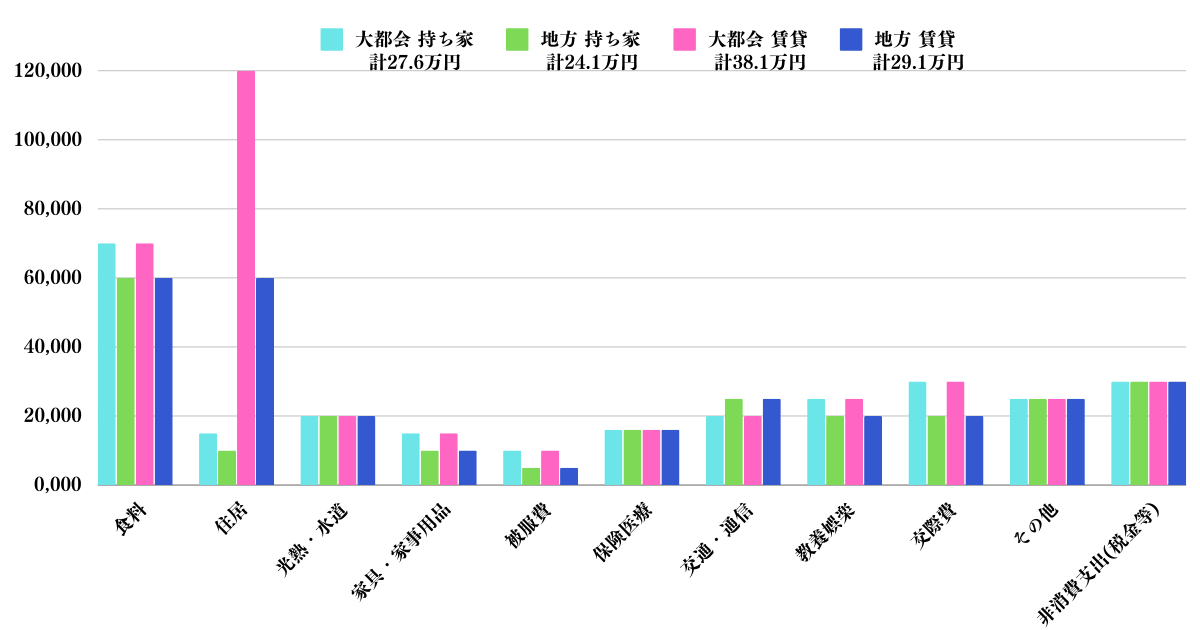

老後の夫婦二人の生活に必要な費用を総務省のデータを参考にしながら、現実的な数値に置き換えたものが以下となります。

| 大都会 持ち家 |

地方 持ち家 |

大都会 賃貸 |

地方 賃貸 |

|

| 食料 | 70,000 | 60,000 | 70,000 | 60,000 |

| 住居 | 15,000 | 10,000 | 120,000 | 60,000 |

| 光熱・水道 | 20,000 | 20,000 | 20,000 | 20,000 |

| 家具・家事用品 | 15,000 | 10,000 | 15,000 | 10,000 |

| 被服費 | 10,000 | 5,000 | 10,000 | 5,000 |

| 保険医療 | 16,000 | 16,000 | 16,000 | 16,000 |

| 交通・通信 | 20,000 | 25,000 | 20,000 | 25,000 |

| 教養娯楽 | 25,000 | 20,000 | 25,000 | 20,000 |

| 交際費 | 30,000 | 20,000 | 30,000 | 20,000 |

| その他 | 25,000 | 25,000 | 25,000 | 25,000 |

| 非消費支出(税金等) | 30,000 | 30,000 | 30,000 | 30,000 |

| 合計(月額) | 276,000 | 241,000 | 381,000 | 291,000 |

| 合計(年額) | 約331万円 | 約289万円 | 約457万円 | 約349万円 |

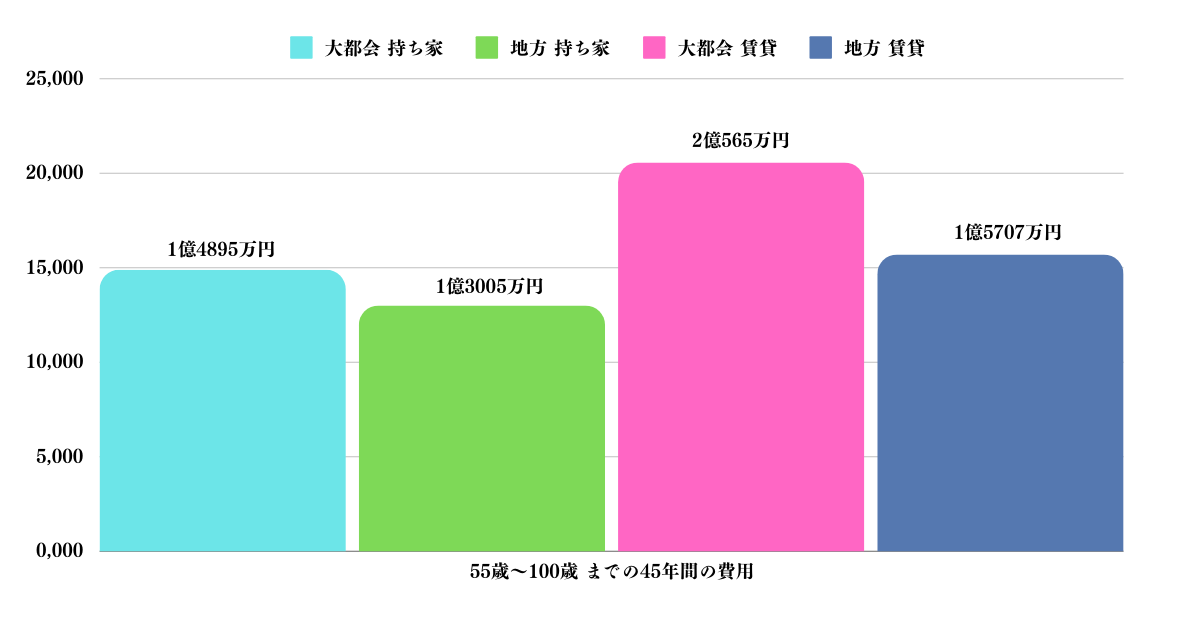

この数値を55歳から100歳までの45年間発生し続けると仮定した場合の費用は以下となります。

| 大都会 持ち家 |

地方 持ち家 |

大都会 賃貸 |

地方 賃貸 |

|

| 老後生活費(年額) | 約331万円 | 約289万円 | 約457万円 | 約349万円 |

| 55歳〜100歳 までの45年間の費用 |

1億4895万円 | 1億3005万円 | 2億565万円 | 1億5705万円 |

大都会で賃貸のケースだと2億円近い費用が必要になるということになります。

受け取れる収入(退職金と年金)

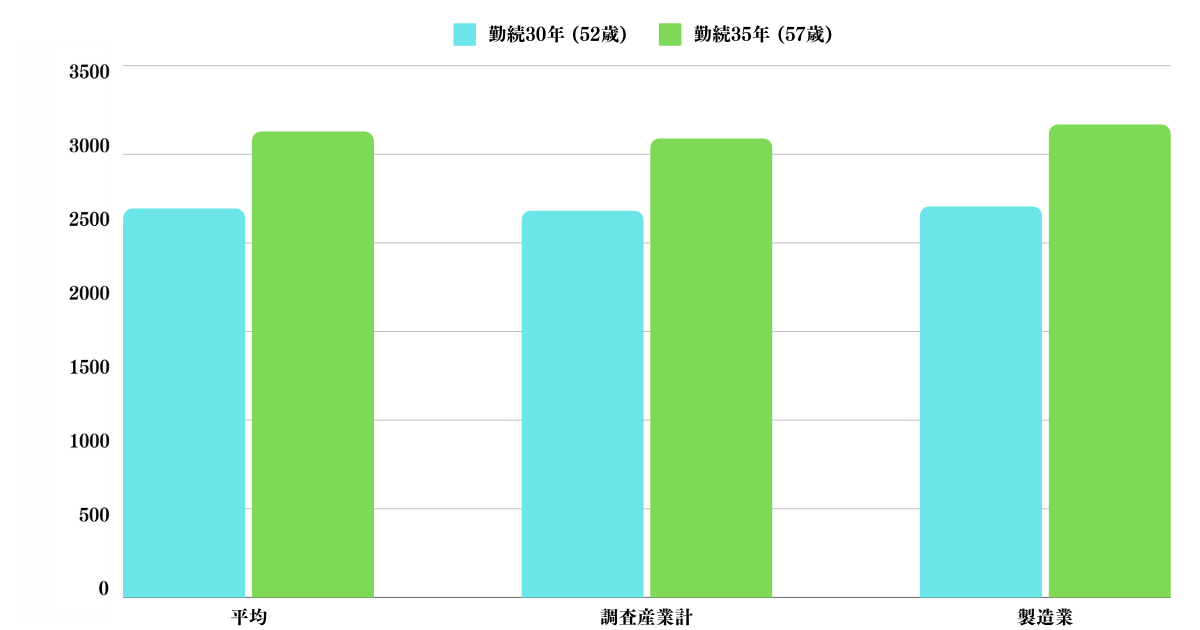

次に収入面ですが以下は総務省が発表している早期退職金のデータになります。

| 勤続30年 (52歳) |

勤続35年 (57歳) |

|

| 調査産業計 | 2183万円 | 2591万円 |

| 製造業 | 2207万円 | 2669万円 |

| 平均 | 2195万円 | 2630万円 |

55歳時点での退職金は上記の間をとって以下と想定されます。

| 勤続33年 (55歳) |

|

| 調査産業計 | 2387万円 |

| 製造業 | 2438万円 |

| 平均 | 2412万円 |

また、年金に関しては日本年金機構により公表されている40年間就労した専業主婦家庭の夫婦2人が受け取れる年金の月額と年額を参考にします。

| 令和5年度(月額) | 令和5年度(年額) | |

| 夫婦二人分(厚生年金+国民年金) | 224,482円 | 2,693,784円 約268万円 |

勤続期間が55歳の場合は33年間になるので8割に調整した数値が以下となります。そして65歳から100歳までに得られる年金総額も算出しました。

| 令和5年度(月額) | 令和5年度(年額) | |

| 夫婦二人分(厚生年金+国民年金) 55歳退職時 |

179,585 | 214万円 |

| 65歳〜100歳 | - | 7490万円 |

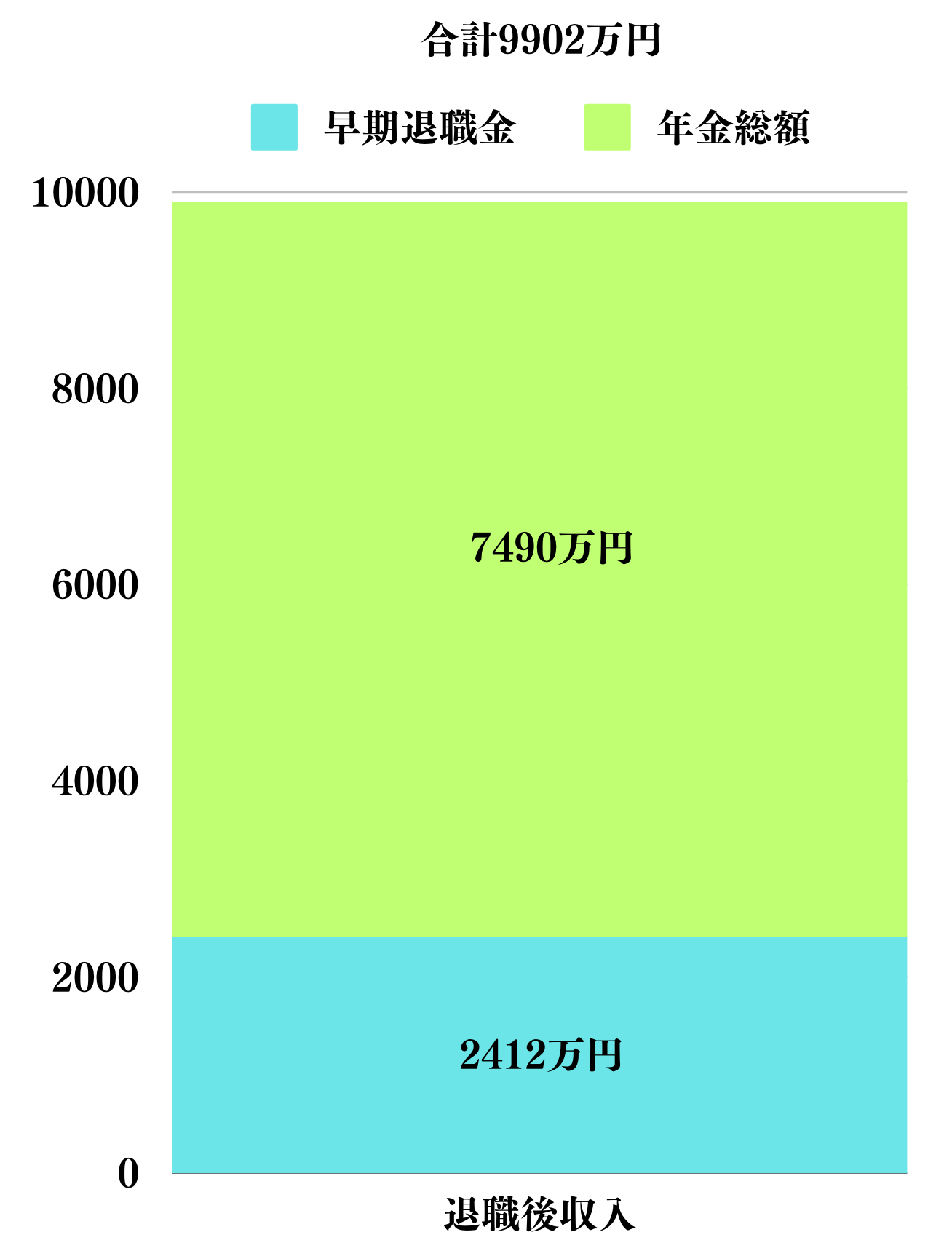

これらの結果から55歳以降に得られる収入は以下となります。

| 退職後収入 | |

| 早期退職金 | 2412万円 |

| 年金総額 | 7490万円 |

| 合計 | 9902万円 |

インフレを加味した老後に必要な費用とは?

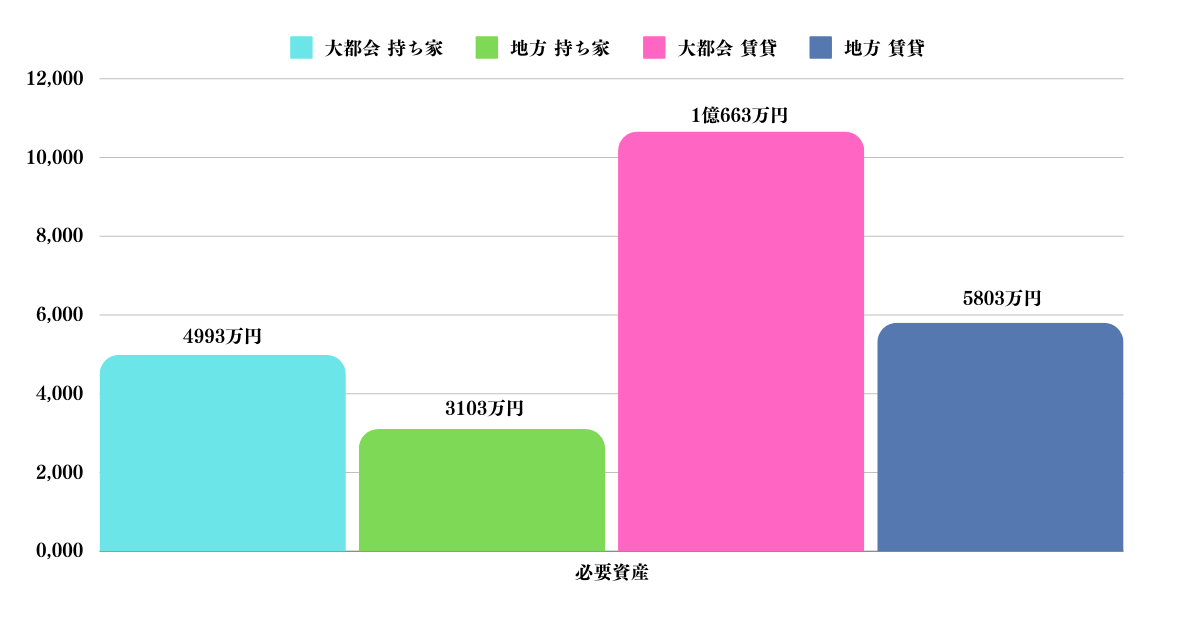

ここまでを纏めると55歳以降に必要となる資金は以下となります。

| 大都会 持ち家 |

地方 持ち家 |

大都会 賃貸 |

地方 賃貸 |

|

| 老後生活費 | 1億4895万円 | 1億3005万円 | 2億565万円 | 1億5705万円 |

| 老後収入 | 9902万円 | |||

| 必要資産 | 4993万円 | 3103万円 | 1億663万円 | 5803万円 |

一見すると大都会で賃貸で生活する場合を除いて55歳時点で8000万円あれば早期リタイアが可能なように見えます。

しかし、皆さんも最近苦しまれているインフレは老後40年以上を考えた時に猛威を振るってきます。

日本の製造業が弱くなり貿易収支が赤字に転落している現在において今後も為替は円安方向の圧力がかかります。

また、世界的なモノやサービスの高騰もあわさり今後40年という時間を考えた時に21世紀にはいってからのインフレよりも厳しくなることが考えられます。

そのため少なく見積もっても今後40年の平均で考えると現在の2倍の資産が必要と考えておいた方が無難です。

それを元に上記の必要資産を修正すると以下となります。

| 大都会 持ち家 |

地方 持ち家 |

大都会 賃貸 |

地方 賃貸 |

|

| 必要資産 | 4993万円 | 3103万円 | 1億663万円 | 5803万円 |

| 必要資産 インフレ加味後 |

9986万円 | 6206万円 | 2億1326万円 | 1億1606万円 |

地方の持ち家のケースでも6000万円、大都会の賃貸の場合は2億円以上の資産が必要になってきます。

ギリギリでリタイアしてはいけないのです。

老後に資産運用で増やしていくことを前提としても、やはり早期退職するには最低でも1億円の資産は欲しいところです。

筆者も約1億円の資産を保有していますが、今完全リタイアをするかというと不安で無理です。

むしろここから資産を何倍にもして、不安を払拭し真の人生の楽しみを見つけたいと思っています。

関連

最初の大台とも言える1億円の大台に資産を乗せるには?

基本的に8,000-9,000万円ほどの資産を保有する方はそれなりの事業、運用ノウハウなどがある方だと思います。

つまりはお金の増やし方をすでに熟知している方だと思います。

よっぽどの浪費をしたり大きく相場を張って失敗するなどしない限りは、今までの方法を継続することで1億円は到達するでしょう。

今資産がない人が1000万円を築く難易度に比べると、既に8000万円〜9000万円ある方が1億円に到達する方が遥かに難易度は低いです。

労働所得だけでなく、資本所得で資産を積み上げていくことができますからね。

M&Aで会社を売却した、IPOした、遺産相続、などなど急に大金が入ってきてしまった人もいるでしょう。

そのような方は後段で説明する効率的な運用手法を踏襲していただければ問題ないかと思います。投資元本が大きいからこその選択肢も存在します。

老後の豊かなリタイア生活を可能にする資産を目指していく確かな方法とは?

それでは老後の豊かなリタイア生活を実現するための方法論に移っていきたいと思います。

日本ではどういうわけか劣悪な投資信託を購入し資産を減らすような運用をする人を多々見かけます。

どれだけ本業で稼いでも間違った資産運用をしてその資金を減らしてしまっては資産額は大きくなっていきません。

また、資産が大きくなればなるほど資産運用の失敗による被害は大きくなっていきます。

1億円程度の資産規模のうちに正しい運用を覚えておくべきでしょう。

さて、効果的な、正しい運用とは「スノーボール」という言葉で表せると思います。

元本を毎年のプラス利回りで徐々に大きくしていく内に、リターンが毎年増加していく仕組みです。

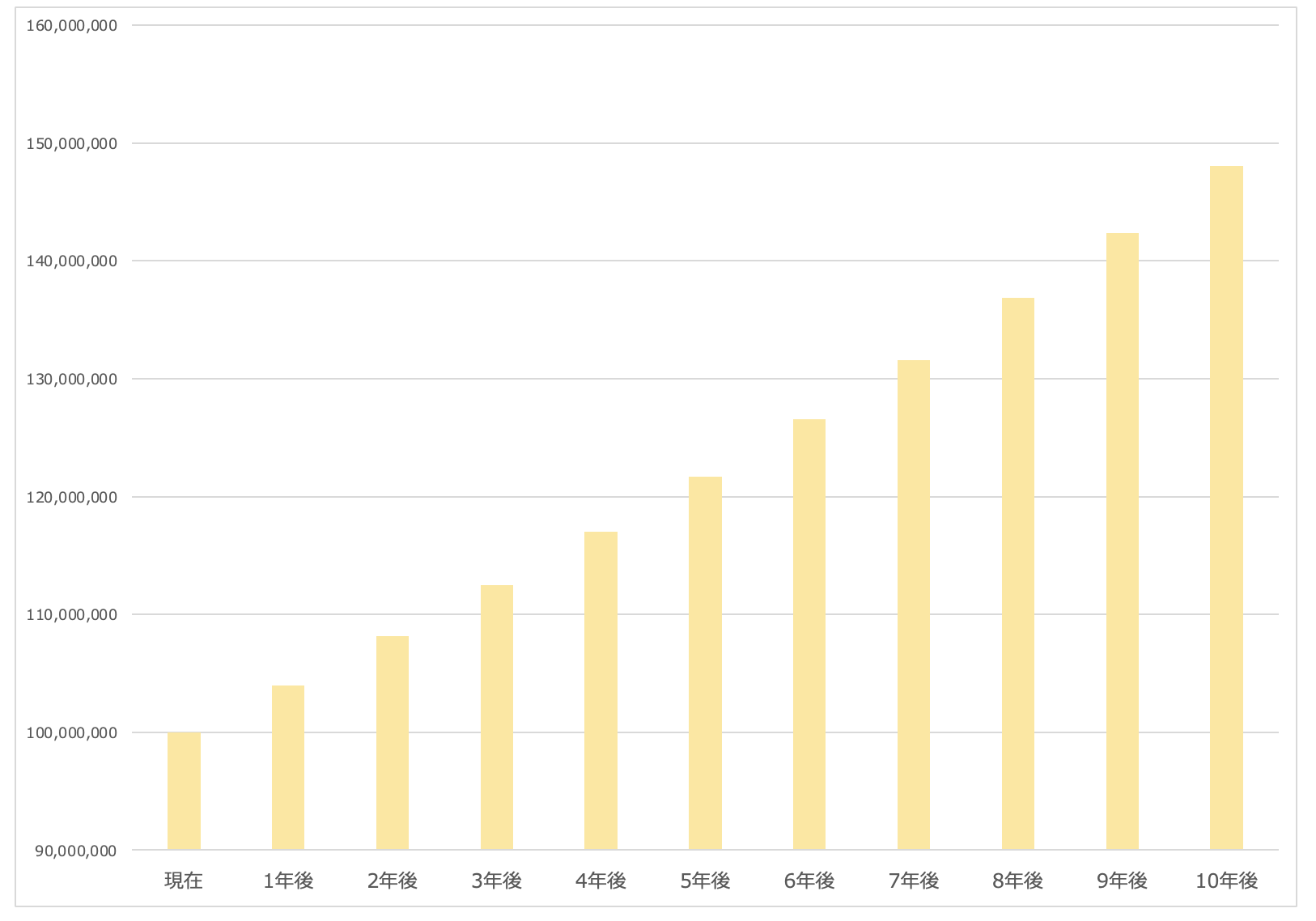

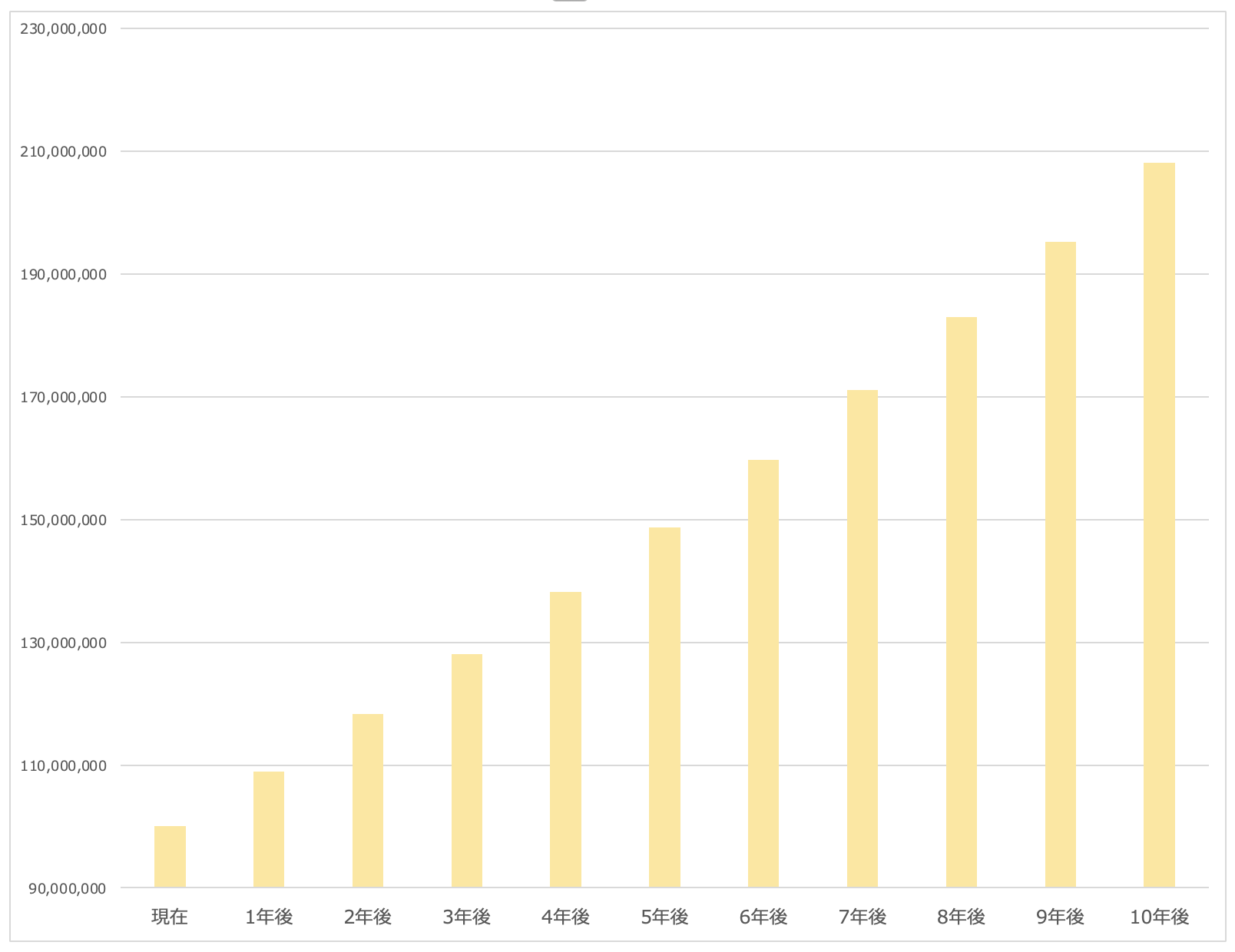

複利運用ともいいます。例えば1億円をスノーボール式で運用していくと以下の通りとなります。

一般的な平均利回りである4%を適用します。

1億円を4%で運用した場合の資産の推移

このように最初の元本が1億円で4%の利回りですとリターンは400万円になります。

10年目には元本が1.5億円程度になっておりリターンが600万円になっています。

| 年数 | 元本 | リターン |

| 0 | 100,000,000 | 4,000,000 |

| 1 | 104,000,000 | 4,160,000 |

| 2 | 108,160,000 | 4,326,400 |

| 3 | 112,486,400 | 4,499,456 |

| 4 | 116,985,856 | 4,679,434 |

| 5 | 121,665,290 | 4,866,612 |

| 6 | 126,531,902 | 5,061,276 |

| 7 | 131,593,178 | 5,263,727 |

| 8 | 136,856,905 | 5,474,276 |

| 9 | 142,331,181 | 5,693,247 |

| 10 | 148,024,428 | 5,920,977 |

何度でも繰り返しますが、多くの人は派手なリターンを追い求めます。

しかし、実際は地味なリターンでもプラスをしっかり積み重ね、時間を味方にして資産を大きくしていくべきなのです。

上記はシンプルな投資ですが、ここに追加投資をしていくとさらにリターンは跳ね上がります。例えば以下は毎年500万円の追加投資をした場合です。

追加投資しながら運用した場合の資産

| 年数 | 元本 | リターン | 追加投資 |

| 0 | 100,000,000 | 4,000,000 | +5,000,000 |

| 1 | 109,000,000 | 4,360,000 | +5,000,000 |

| 2 | 118,360,000 | 4,734,400 | +5,000,000 |

| 3 | 128,094,400 | 5,123,776 | +5,000,000 |

| 4 | 138,218,176 | 5,528,727 | +5,000,000 |

| 5 | 148,746,903 | 5,949,876 | +5,000,000 |

| 6 | 159,696,779 | 6,387,871 | +5,000,000 |

| 7 | 171,084,650 | 6,843,386 | +5,000,000 |

| 8 | 182,928,036 | 7,317,121 | +5,000,000 |

| 9 | 195,245,158 | 7,809,806 | +5,000,000 |

| 10 | 208,054,964 | 8,322,199 | - |

上記は利回りがかなり保守的な4%の場合のリターンであり、この規模でも驚くべきリターンになっていると思います。

各利回りの考え方については以下でお伝えしていますので参考にしていただければと思います。

関連

最も運用を行う上で気をつけなければならないこととは?

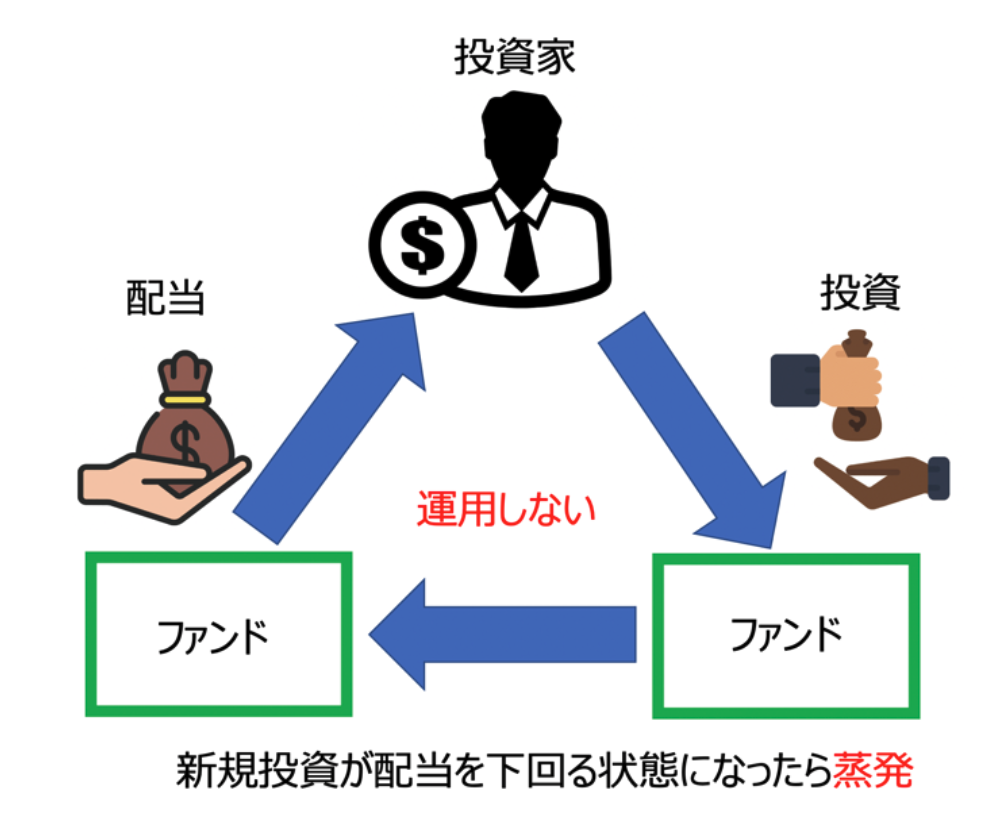

派手なリターンを謳う投資業者はいつの時代もたくさん存在します。月利数%で毎月配当など投資を考える人にはいつもそのような誘惑が待っています。

断言しますと、そのような常にハイリターンという投資は存在しません。

実際には存在しますが、99%がたまたま相場が良い年に博打に成功しただけの投資であったり、またはただの嘘(違法)だったりします。

嘘というのは実際に投資をしていないのに運用益をだしているかのようにみせかけるポンジスキームのことなどを指します。

ポンジスキームとは

投資を検討する際には、「長期的な運用実績」と「運用者の経歴」を特に注意してみるようにしてください。

この2つを意識できれば、そうそうおかしな投資先に突っ込んでしまうようなことはありません。

複利運用を実現するための投資先とは?

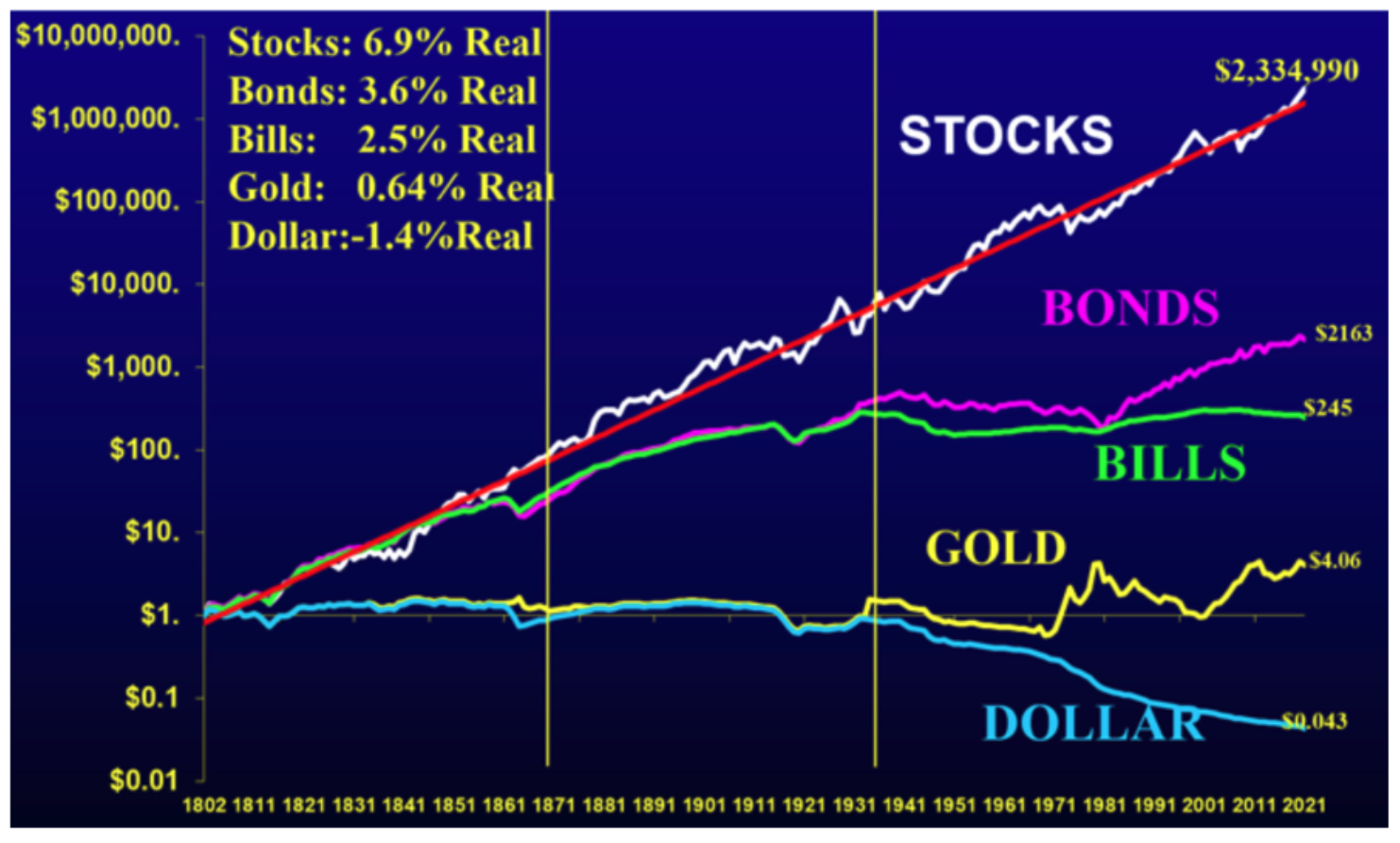

まずは、アセットクラスという点では株式に投資することが最も間違いない選択肢になると思います。

債券も魅力的ではありますが、現代では3%程度のリターンが限界となりますので少々機会損失が大きいです。

どの時代も株式投資で運用するのが間違いないというデータがあり、これは今後も揺るぎないと思います。

資産クラスは株式を選ぶようにしましょう。歴史に学ぶべきです。

株式投資の未来

株式投資は簡単にいうと以下の図です。企業は事業運営や事業拡大に必要な必要な資金を株式発行で調達します。

投資家は得た株式の株価が値上がりしたり配当金を受領することで利益を得る仕組みの伝統的な投資手法です。

敏腕投資家の中には1年で倍にしてしまうような方もいますが、継続して高いリターンを出し続ける方は多くありません。一部の圧倒的な少数派です。

特に勉強や実戦練習を行うことなくいきなり大金で株式市場に望んでしまうと大きな損失を被り折角の資産を失ってしまうことも十分にあり得るのです。

→ 個別株投資は難しい?悲惨な結果でもうダメとなる前に!ETFや長期投資に適したファンド運用を真剣に検討しよう。

初心者の方であれば、まずはプロに運用を任せながら自分でも少額から株式投資に取り組むのが得策と言えるでしょう。

選択肢はヘッジファンド?インデックス投信?

すでに様々な記事でなぜアクティブファンドではなくインデックス投信なのかについては解説しましたのでここでは割愛します。

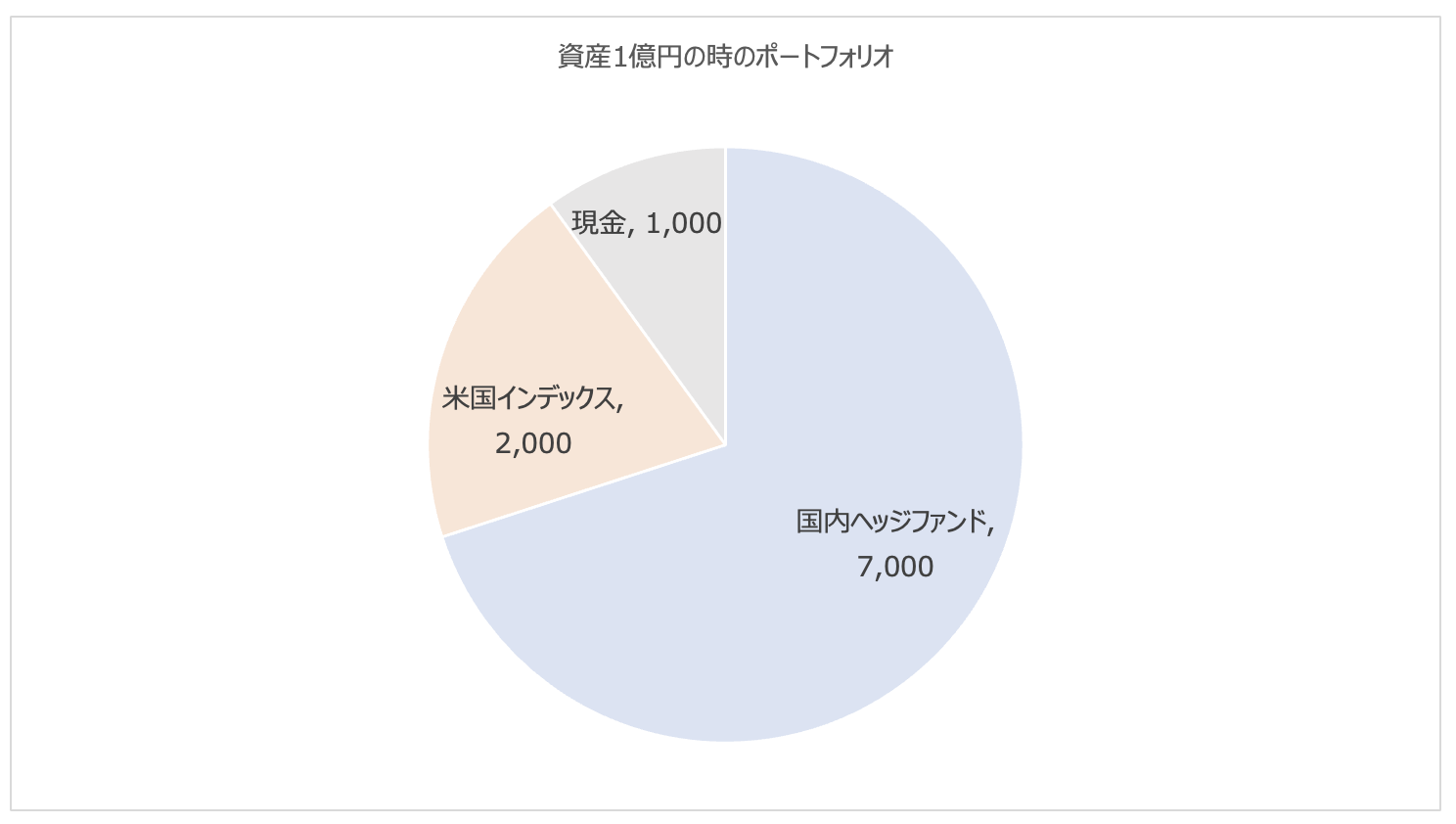

ポートフォリオ比率としては以下で筆者は進めています。

筆者が資産1億円の時のポートフォリオ:

- 国内ヘッジファンド:70%(年利回り10%以上を目指す)

- 米国インデックス投信:20%(年利回り6%を目指す)

- 現金:10%(指数が暴落時に余力)

わかりやすくグラフにすると以下となります。

ヘッジファンドは、上昇相場でも下落相場でも安定的にリターンを目指せるファンド、インデックスファンドは超長期で持っておく運用です。

よりアグレッシブに資産を増やしたいという方はヘッジファンドの比率を高めても良いかもしれません。

筆者は昨今の米国株の動向を見て、2023年の追加投資はヘッジファンドで実行する予定です。

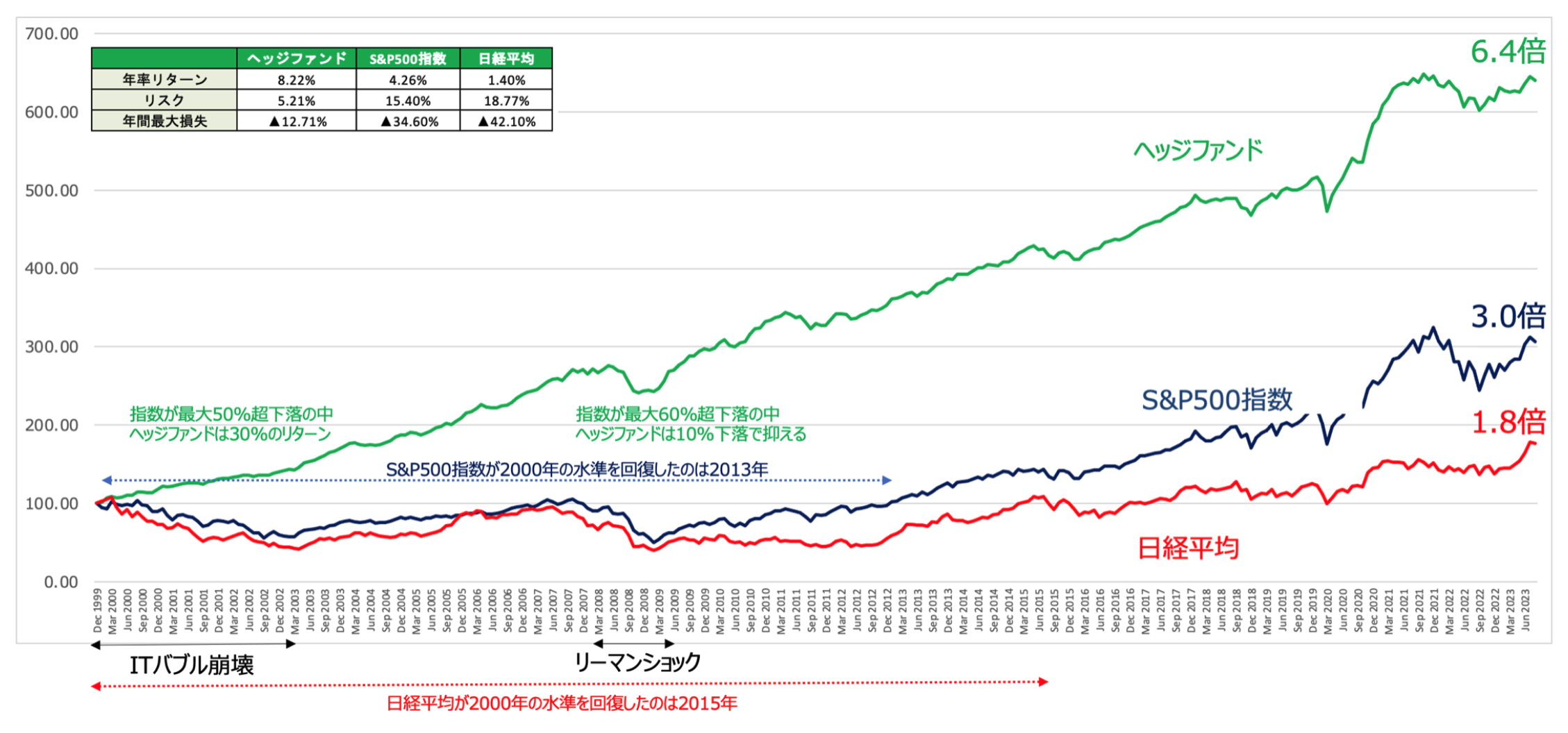

ヘッジファンドへのポートフォリオが大きい理由は、過去の歴史を見るに明らかにインデックスをアウトパフォームする運用を行なっていることが根拠となっています。日本の日経平均をアウトパフォームするのは当然のこととしてS&P500指数をも大きく凌駕しています。

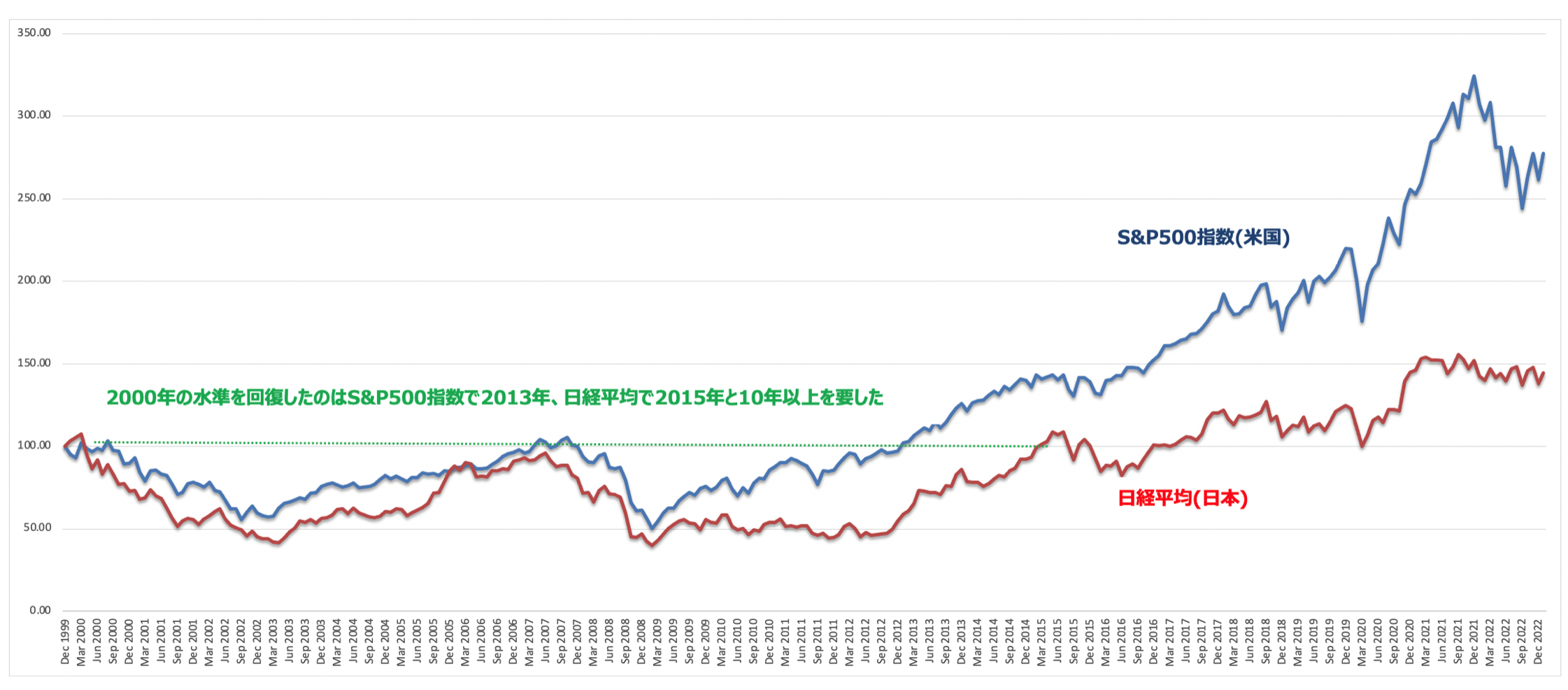

以下の図をご覧いただくと一目瞭然ですね。

ヘッジファンドは暴落局面を回避しながら安定して高いリターンを叩き出している

更にリターンだけでなくリスクが低く、安定して右肩あがりのリターンを実現しているのが魅力的なポイントですね。

リーマンショックの時などは指数が年間で30%-40%下落する中にあって、10%程度の下落に食い留めています。

上記のようなパフォーマンスが信頼を獲得し、年々ヘッジファンドの運用残高は増加しています。

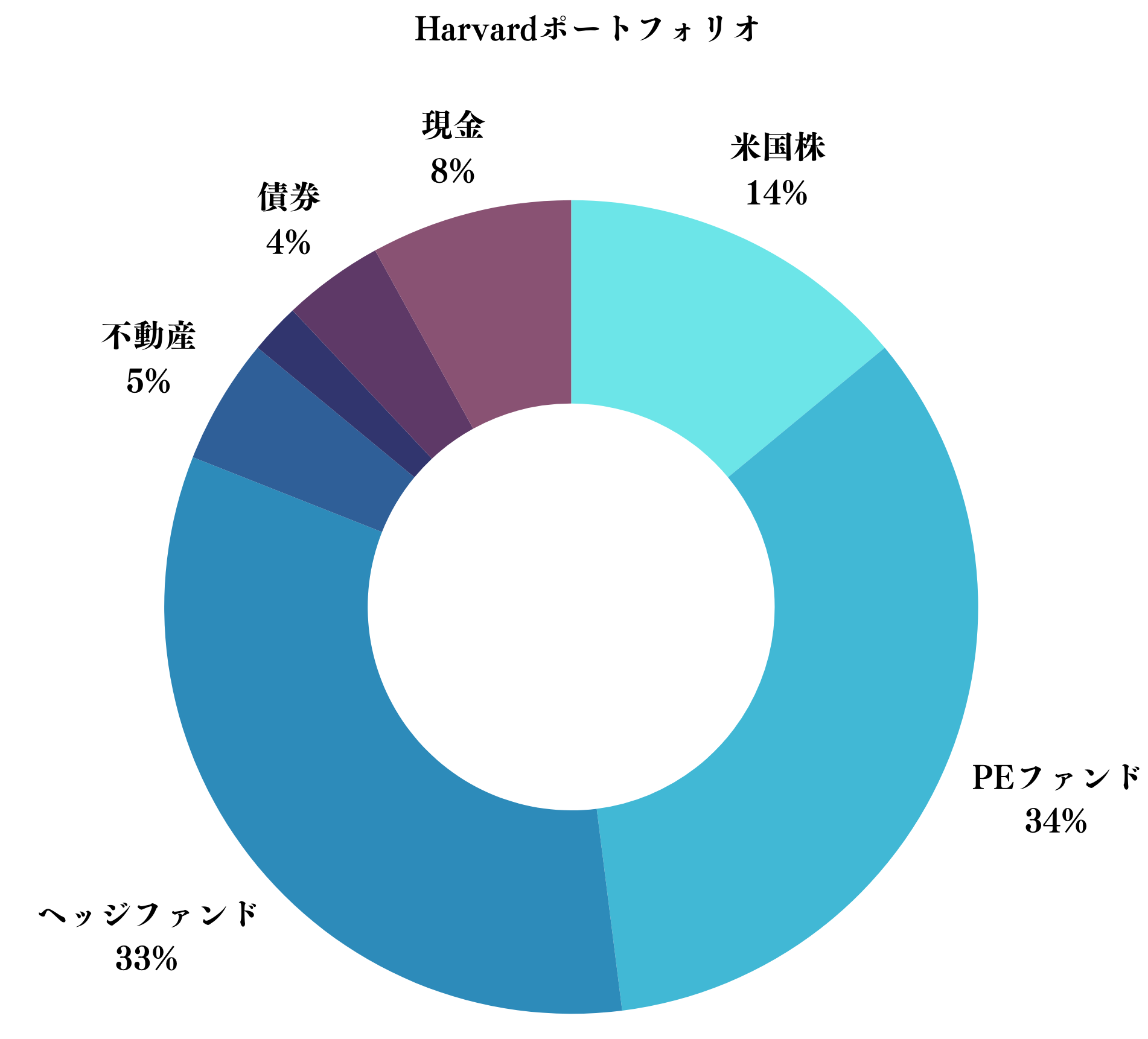

あのハーバード大学基金やイェール大学基金もポートフォリオに入れており、欧米ではヘッジファンド運用は王道です。

| Asset Class | Allocation |

| Public Equity | 14% |

| Private Equity | 34% |

| Hedge Funds | 33% |

| Real Estate | 5% |

| Natural Resources | 1% |

| Bonds/TIPS | 4% |

| Other Real Assets | 1% |

| Cash & Other* | 8% |

| Endowment | 100% |

Source:米ハーバード大学

世界一のヘッジファンドといえばレイ・ダリオ氏が運営するブリッジウォーターが有名です。

1991年より運用開始し、以下のように圧倒的安定運用を行なっています。

インデックスも上昇していますが、この30年間は異次元な金融緩和を行なってきたので、この間に投資できた投資家は非常に幸運だったと言えます。

米国10年債金利の推移

今後はインデックスも逆風吹き荒れる環境になっています。

インデックスは10年以上停滞する時期もあり、30年待てばいいと覚悟を決めていても何度も暴落を繰り返すうちに、ほとんどの人が諦めてしまった歴史があります。

とはいえ、今後も暴落後に上昇するかもわからないのです。

機関投資家や富裕層はインデックスのようなボラティリティを嫌いますので、ヘッジファンドの安定的なボラティリティの少ない運用を好むわけですね。

以下は世界最大のヘッジファンド、ブリッジウォーターの運用です。

ブリッジウォーターの運用

筆者も1億円程度しかありませんが、インデックスの暴落に巻き込まれて一気に3000万円失うなど絶対に嫌です。

上記のブリッジウォーターは機関投資家向け、そして数百億ドルなど途方もない最低出資額となっていますので個人投資家に運用は不可能です。

しかし、レイダリオと同様の哲学を持ったヘッジファンドが国内にも存在し筆者は運用を任せています。

インデックスファンドは株価指数が安値になっているので買いやすくはあります。

しかし、2023年現在、円安があまりにも進行していることで円建でみると高い水準を維持したままとなっており投資妙味に欠けます。

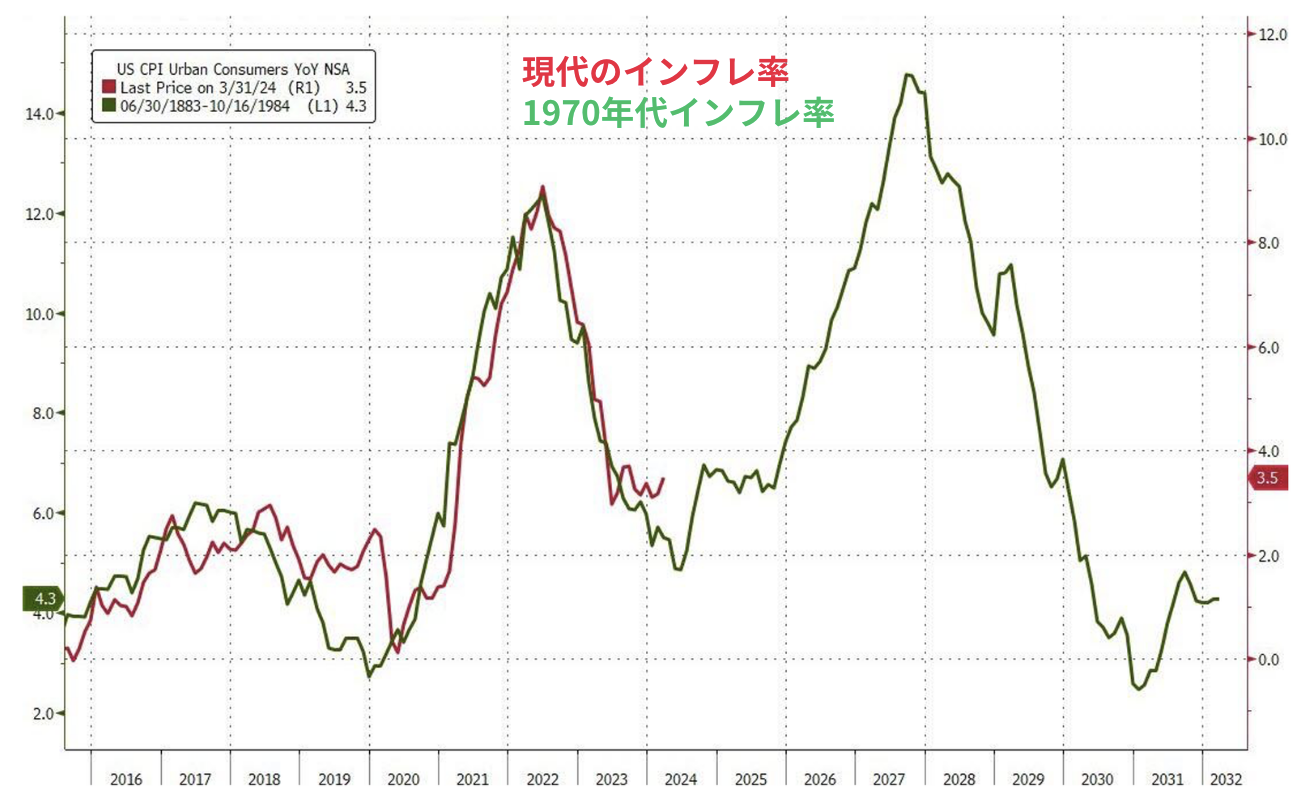

今回と同じインフレが発生した1970年代は10年間株価指数が低迷しました。理由は一旦発生した高インフレは粘着して何度も波をうって押し寄せるからです。

インフレとなる度に金融引き締めを実施するので長期停滞となる可能性は加味しています。

現在のインフレ率は1970年代のインフレ率と酷似

実際、S&P500指数が2000年の高値を回復したのは2013年になってからのことでしたからね。

日経平均にいたっては2015年になってようやく高値を回復しました。

インデックスは10年以上低迷する期間がある

追加投資のタイミングはまだまだと考えており、下落相場の間でもリターンを確保すべくヘッジファンドへ資金を集めることを決断しました。

以上、資産1億円にもう少しという規模の方向けへの記事でした。参考になれば幸いです。