アッパーマス層といわれる金融資産3000万円という水準。

近年流行しているFIREブームもあり早期リタイアを考え始めてい人も多い水準かと思います。

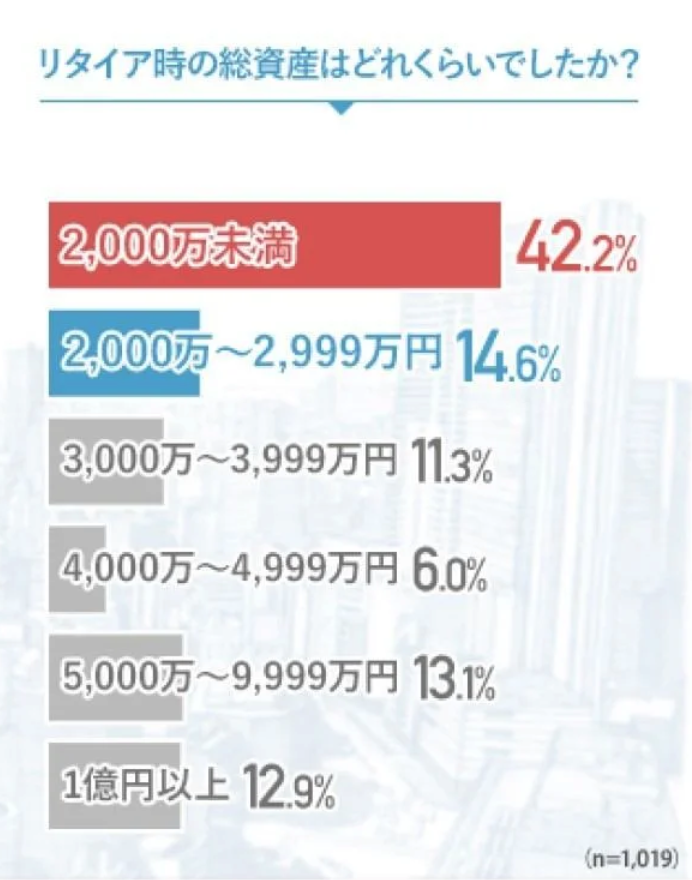

実際、驚愕しましたが2000万円未満であってもリタイアするという方が全体の42%を占めています。

ただ、当サイトで何度もお伝えしている通り3000万円でのリタイアは無謀すぎます。現在の金融環境でも無謀であり、今後進行していくインフレを考えるとリタイアをするにはあまりにも少なすぎます。

精神的余裕をもってセミリタイアするためには最低でも1億円は必要になってきます。

とはいえ3000万円あれば、運用で資産が伸びる金額も大きくなっているので資産を増やしやすいフェーズに来ています。

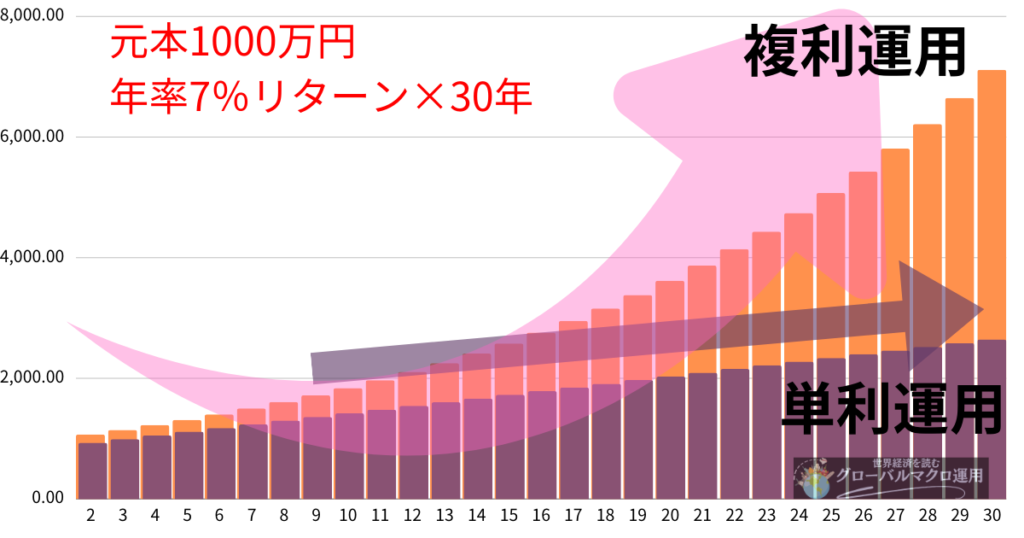

1000万円を複利運用するだけでも以下のようなインパクトなのですから、3000万円は今後が楽しみですよね。

当記事では3000万円を運用するにあたり、どのような選択肢があるかを考察していきます。

金額別に取っていく戦略が異なりますので、ぜひ失敗しない堅実な投資を目指していきたいところです。

まずは次のステップである準富裕層の5000万円、更には富裕層の水準である1億円を目指していきましょう。

Contents

1億円を目指すには3000万円をどのように運用する?

「3000万円」というまとまったお金があるので、「一気に1億円を目指したい!」と急いでしまいそうです。

しかし、「急がば回れ」という諺もある通り、堅実に増やしていくことをおすすめします。

早く着こうと思うなら、危険な近道より遠くても安全確実な方法をとったほうが早く目的を達することができるというたとえ。

まとまった資金がある人は、「とらぬ狸(たぬき)の皮算用」を始めるのが常です。3000万円を2倍にすれば6000万円、そこから2倍にすれば1.2億円といった具合です。

しかし、皮算用は皮算用です。皮算用を実現させようとすると、取り返しのつかないことになります。

1年で30%、40%、あるいはそれ以上のリターンを目指そうとすると、高いリスクが伴います。

そして、リスクを張って大きく資産を減らしてしまうと、資産構築に急ブレーキがかかることになります。

数年単位で、失った金額を取り戻す旅が始まるのです。

株価が上昇はゆっくり下落は高速であると同様に資産構築も資産増加はゆっくり減少は高速なのです。

しかし、投資には面白いことに「複利」というものが存在します。これは、堅実な運用を長く続けていくと、どんどん加速するものです。

最初の数年では効果をあまり感じられませんが、5年ほど経過してくるとその破壊力に驚くと思います。

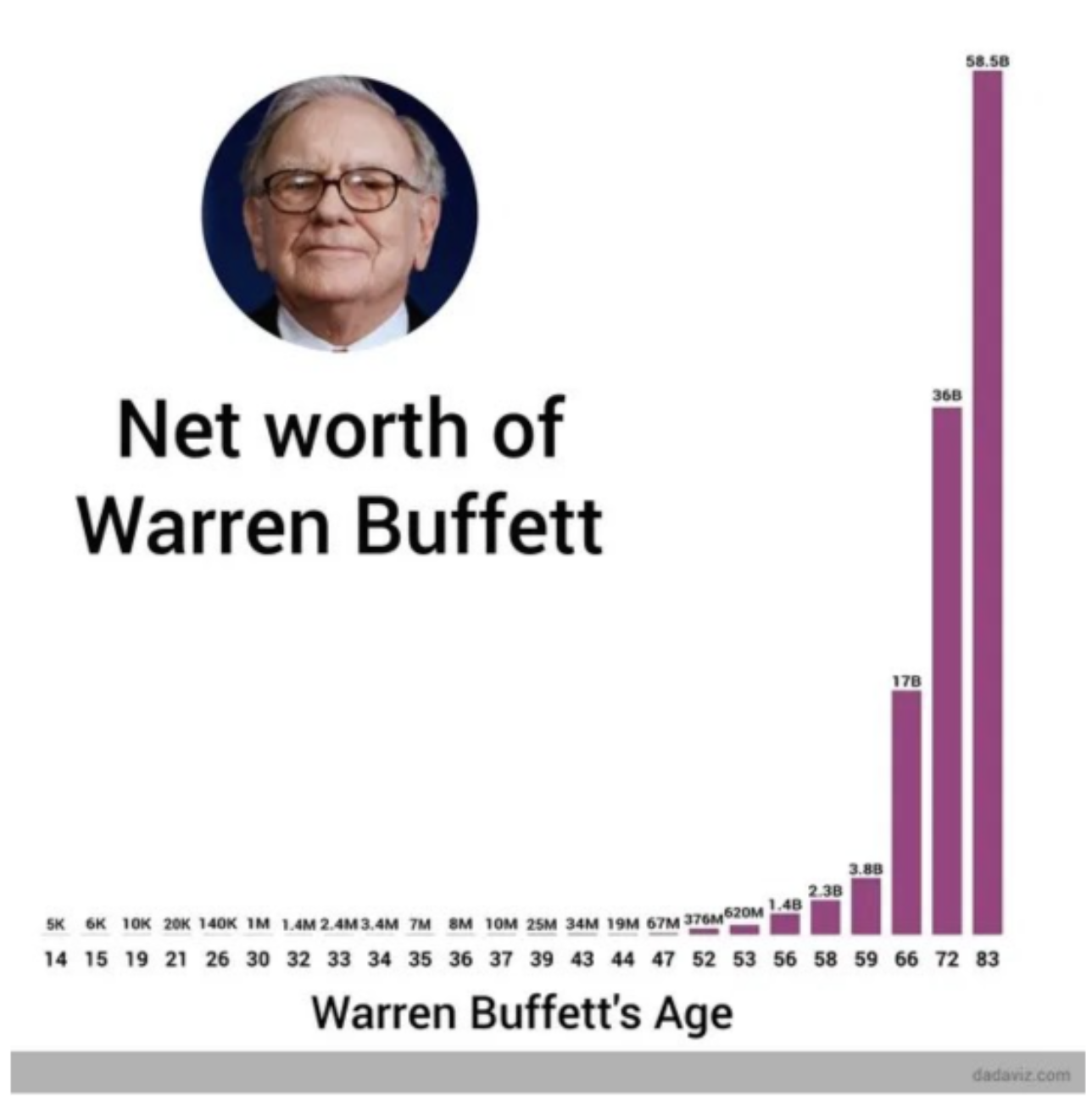

世界一の投資家であるウォーレン・バフェットは2倍、とか3倍とか考えて投資をせず複利を生かすことで15兆円という富を築くことができました。

| 順位 | 名前 | 関連 | 国 | 年齢 | 資産額 (10億$) |

資産額 (兆円) |

|---|---|---|---|---|---|---|

| 1 | イーロン・マスク | テスラ | アメリカ | 50 | 219.0 | 26.94 |

| 2 | ジェフ・ベゾス | アマゾン | アメリカ | 58 | 171.0 | 21.03 |

| 3 | ベルナール・アルノー | LVMH | フランス | 73 | 158.0 | 19.43 |

| 4 | ビル・ゲイツ | マイクロソフト | アメリカ | 66 | 129.0 | 15.87 |

| 5 | ウォーレン・バフェット | バークシャー・ハサウェイ | アメリカ | 91 | 118.0 | 14.51 |

| 6 | ラリー・ペイジ | グーグル | アメリカ | 49 | 111.0 | 13.65 |

| 7 | セルゲイ・ブリン | グーグル | アメリカ | 48 | 107.0 | 13.16 |

| 8 | ラリー・エリソン | オラクル | アメリカ | 77 | 106.0 | 13.04 |

| 9 | スティーブ・バルマー | マイクロソフト | アメリカ | 66 | 91.4 | 11.24 |

| 10 | ムケシュ・アンバニ | リライアンス・インダストリーズ | インド | 64 | 90.7 | 11.16 |

関連:ウォーレンバフェットが運営する「バークシャーハサウェイ」の運用利回りの推移や最新の保有銘柄とは?投資先の日本株とは?

この巨額資産の99%をなんと「50代」から築いたのです。50代以降に複利が凄まじいことになっていたことがよくわかります。

バフェットの資産推移

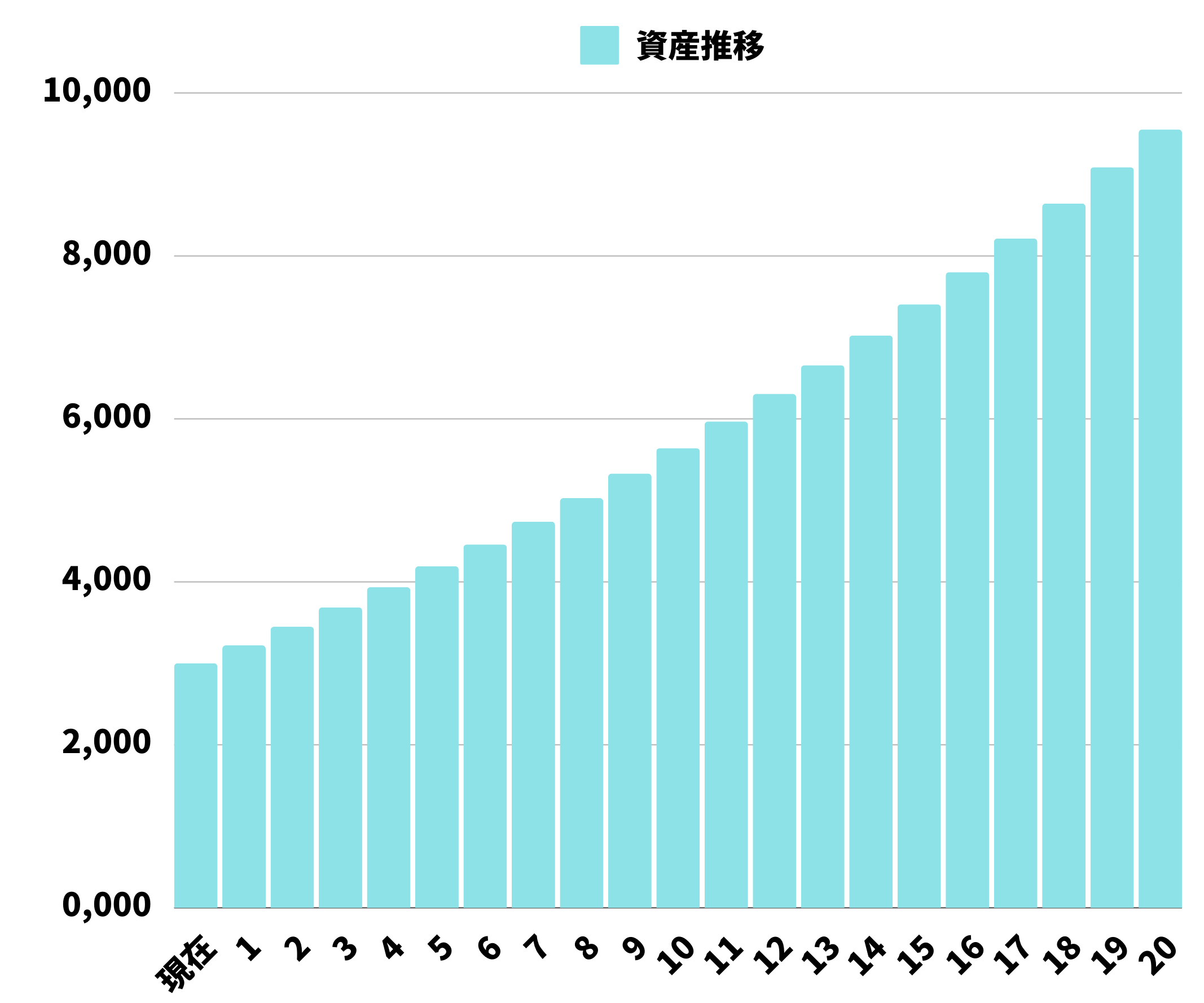

70年間で資産は117万倍になっています。実際に我々は15兆円も資産は必要ないので、3000万円の運用を堅実に投資するだけで10年スパンでもかなりの資産額になります。

以下は4%でマイナスを出さずに運用をした場合の資産推移です。10年で1500万円ほど増えています。

| 年数 | 投資元本 | 4%リターン |

| 0 | 30,000,000 | 1,200,000 |

| 1 | 31,200,000 | 1,248,000 |

| 2 | 32,448,000 | 1,297,920 |

| 3 | 33,745,920 | 1,349,837 |

| 4 | 35,095,757 | 1,403,830 |

| 5 | 36,499,587 | 1,459,983 |

| 6 | 37,959,571 | 1,518,383 |

| 7 | 39,477,953 | 1,579,118 |

| 8 | 41,057,072 | 1,642,283 |

| 9 | 42,699,354 | 1,707,974 |

| 10 | 44,407,329 | 1,776,293 |

注目すべきは、上記表の一番右側の数字です。

3000万円の4%リターンは120万円ですが、10年目には177万円に跳ね上がっています。

これが複利効果です。追加投資もすれば、さらに資産増加のスピードは加速するでしょう。

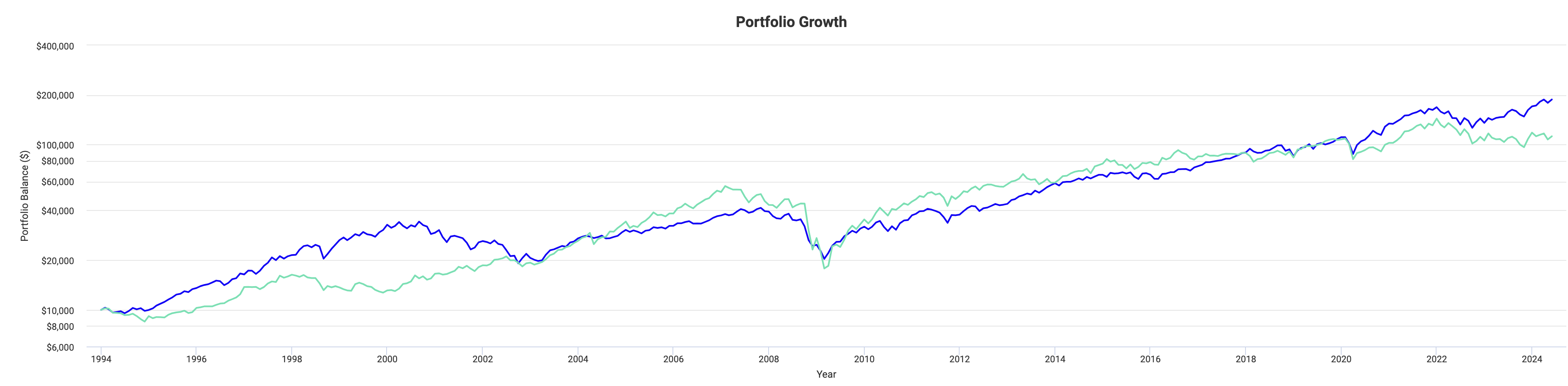

以下は追加投資を毎年100万円した場合ですが、後半にいくに連れて線グラフが反り上がっていっていますよね。

これが複利の真骨頂であり、この反り上がりが今のバフェットの富の礎となったのです。

3000万円を4%で運用しながら毎年100万円ずつ追加投資した場合の資産推移

この堅実に複利運用で後半に伸ばしていくという重要性は3000万円を運用する場合のみではなく1000万円程度から上限なしで適用していくべき考え方です。

1000万円以下は少しリスクを取って1000万円を早期に実現していくべきだと思います。

しかし、それ以上の方々は無用なリスクを取らずに、複利で資産を伸ばしていけばいいのです。

では、ここからはその堅実な運用をするにあたり、どのような投資をしていけば良いのかを考えていきます。

番外編:金融資産3000万円以上の人達の日常とは?

金融資産3000万円以上の人たちの日常や、独身の方々がセミリタイアすると何年暮らせるのかなどは、

以下の記事で網羅的にまとめていますので参考にしてください。

関連

一般的には家族がいると貯金3000万円で完全リタイアは不可能です。独身の場合は、既に年金を受け取っている方で地方在住の方であれば大丈夫でしょう。

でも、それはただの老後生活を満喫しているだけですね。

資産3000万円の人の生活というと、資産をまだまだ増やしていくか、ここで満足する人で分かれてきます。

まだまだ資産を増やしていきたい人は、できるだけ家賃を抑えるために都心ではなくベッドタウンなどに住んでいる場合が多いような気がします。

満足してしまった人は、節約などを考えませんので、都心に住みおしゃれな生活を営んでいるように思います。

これはどちらが良くてどちらが悪いという話ではありません。

ただ、3000万円という数字はなかなかに達成感のある数字であることは社会人生活から認識できました。

筆者としては、3000万円から本格的に資産運用による資産の伸びを感じ始めたので、ぜひ資産をさらに増やしていく選択をおすすめしたいです。

自分で3000万円を運用する際の候補となる投資先

3000万円の運用を考える際に自分で投資をしていくのか、プロに手数料を払って運用を任せる形にするかで選択肢は大きく異なります。

資産運用の王道「株式投資」

株式投資とは

株式投資が第一の選択肢になります。これは筆者からしてもどの運用を選ぶ際にも確実に「株式」を選んでいただきたいです。

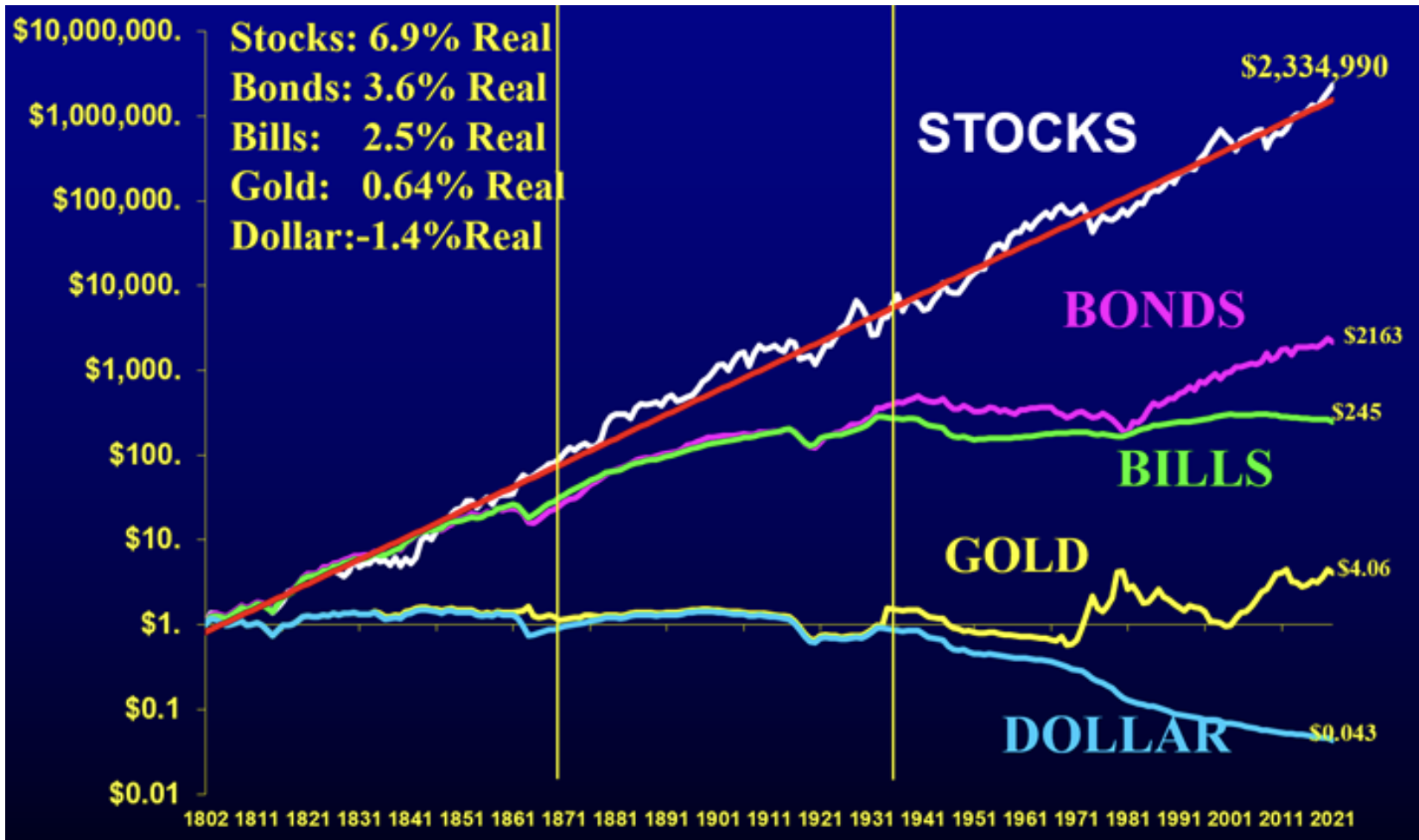

理由としては、過去の歴史が株式が最も有利であることを証明しているからです。

株と債券と金の超長期推移

株式、長期国債、短期国債、金、預金の順番です。株式に投資することで、最大のリターンを図れることになります。

ただし、株式投資を自分で実行するにも長期投資、短期トレード、デイトレード、スキャルピング、グロース株投資、バリュー株投資などなど自分が得意な投資手法を見極め、身につけ、相場で経験を積んでいく必要があります。

関連) バリュー株投資とグロース株投資はどっちが魅力的!?見分け方や違いを含めて徹底比較。

つまりは、修行期間が最低3年ほどは最低でもかかるということです。

それだけの忍耐力が必要になりますし、長年時間をかけても成功する保証はありません。

覚悟があるのであれば、株式投資に取り組んでみるのもありですね。

→ 個別株投資は難しい?悲惨な結果でもうダメとなる前に!ETFや長期投資に適したファンド運用を真剣に検討しよう。

ただし、相場の世界は厳しいので半端な覚悟で取り組もうとするのはやめましょう。どういうわけか、相場には自称トレーダーが沢山存在し、そして散っていきます。

プロのトレーダーになるというのは、プロ野球選手として活躍する以上に難しいと思います。

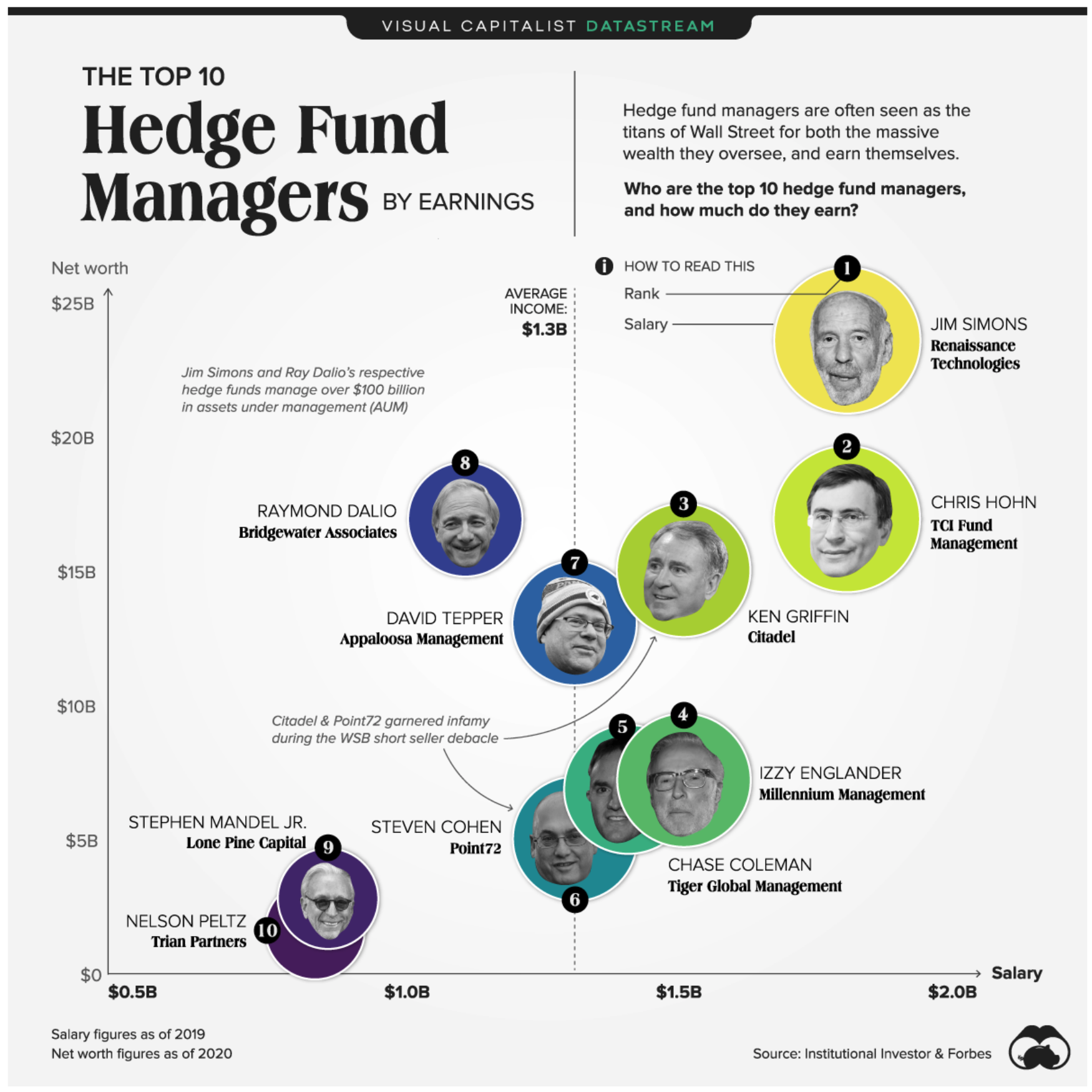

その根拠は、あの大谷翔平ですら年俸は40億円、対してヘッジファンドなどのマネジャーは20億ドル(2,800億円)の報酬を得たりするのです。

信じられない報酬体系ですが、多くの顧客の資産を預かり、リスクを背負って資本市場で結果を出すと、天文学的なリターンになるということがよくわかります。

ちなみに上記でルネサンステクノロジーのシモンズが報酬も純資産もトップにいますが、純資産はなんと250億ドル、3.5兆円となっています。

世界一の金持ち投資家ではないのかと思ってしまいますが、ウォーレン・バフェットにはやはり敵いません。

バフェットの総資産は14兆円です。もう意味がわかりませんね。

→ 投資先には日本株も!?ウォーレンバフェットが運営する「バークシャーハサウェイ」の運用利回りの推移や最新の保有銘柄とは?

話が逸れてしまいましたが、上記のようなトッププレイヤーが犇く市場で、プロになろうと思うと、長い年月の弛まぬ努力が必要であることは明白です。

その覚悟があるのであれば、トレーダーを志しても良いと思います。

人生を賭けた勝負ですね、片手間でやっていいものではありません。

株式に比べリターンは劣るが堅実な不動産投資

株式投資と双璧をなす投資先として挙げられるのが不動産投資です。以下は米国株と米国リートのリターンの比較ですが、株式をオーバーパフォームしている期間も存在しています。

株式とリート(不動産投資信託)のリターンの比較

ただし、リートは賃料収入をメインに据えているため、本来不動産投資で得られるリターンを享受することができません。

→ Jリート(REIT)はおすすめしない?やばい?儲からない理由や最新の今後の見通しをわかりやすく解説!

FX(外国為替証拠金取引)

FXに関してはゼロサムゲームですので、努力のみでは成功できない世界です。これも株式投資と同様の考え方です。

参加者の得点(利益)と失点(損失)の総和(サム)が「0」(ゼロ)になるゲームのこと。「ゲーム理論」と呼ばれる経済理論のひとつです。外国為替取引の場合、2国間の為替の取引を行うので市場全体が上がるということはあり得ず、一方の為替レートが上がれば、もう一方のレートは必ず下がることになるため、ゼロサムゲームとなります。これに対し、株式の取引は短期ではゼロサムだと言われますが、長期的には市場全体が拡大する場合があるので、非ゼロサムゲームです。

様々な投資手法を試し、自分が得意とする手法を見極め、実際の相場で実践経験を積む必要があります。

株式トレーダーよりも為替トレーダーの方が難易度が高いという話も定説としてあります。ファンダメンタルズが秒速で織り込まれますからね。

さらに、そもそも為替市場は世界最大規模の市場であり、参加しているプレイヤーのレベルも株式や債券市場とはレベル感が異なります。

また、その最高水準のプレイヤーは機関投資家であり、資金量、情報量が異なりますので個人プレイヤーが勝つにはあまりにも不利すぎます。

上記が個人で為替トレーダーとして生計を立てるのが難しい根拠です。また負ける確率が高いにも関わらず運用先として挑戦すべきではないと言える大きな理由です。

もし本業でトレーダーをやるのであれば挑戦する価値はあるのですが、副業、または余剰資金の運用のみを目的とする場合は堅実な安定投資先を選ぶべきかと思います。

債券投資

債券投資とは

債券投資は国債、社債に分かれますが、ここではメジャーでより堅実な国債について触れていきます。

社債は企業ごとに分析が必要で、投資家自身が企業の財務体質を分析した上で資金を投じることになりますので個別株投資とほぼ同義になってきます。

株よりリスクは低くはなるのが通常です。

国債に関してはメジャーな投資先が米国債になります。新興国債券はあまりにもリスクが高いので選択肢に入れたくありません。

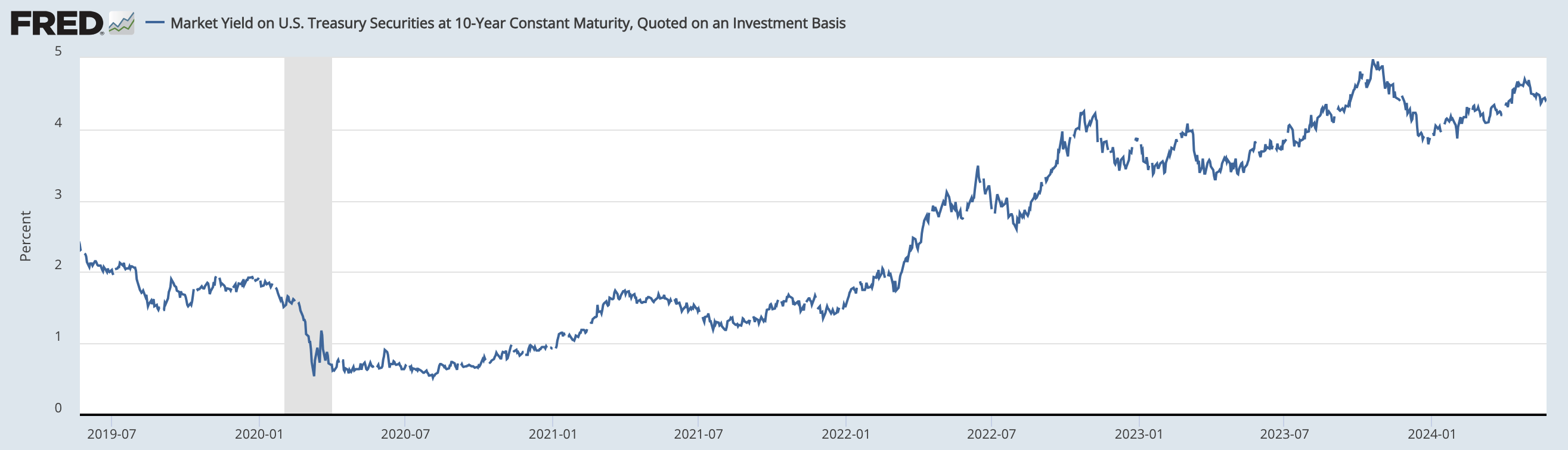

米国債に関しては2023年12月現在、4%利回りを超える水準となっており債券投資家としては妙味のある水準です。

米国10年債金利

FRBの急激な金融引き締めが行われている結果米国債が売られており、久々に高い水準となっています。

5億円以上保有している資産家であれば、ポートフォリオの20%程度(1億円)を長期で保有する前提で今から債券投資を開始するのも選択肢の一つになります。

現時点でたしかに債券は魅力ありです。しかし、残念ながら4%程度の運用利回りでは、まだまだ5億円以下程度の資産である投資家の方々からすれば優先順位が下がってくると思います。

今後FRBが引き締めを止め、利下げサイクルになってくれば米国債は上昇しキャピタルゲインも視野に入ってきます。

しかし、米国債は長期で保有してこそ意味があるので債券価格はあまり気にする材料ではありません。

円からドルに転換し、米国債を購入するのであれば為替リスクに注意を払わなければいけません。今後ここまでいきすぎたドル高円安が反転した場合に、為替差損が大きく出てしまうことも念頭に置いておきましょう。

長期でドル円が150円の水準に留まるという見通しを立てるのであれば債券は魅力です。

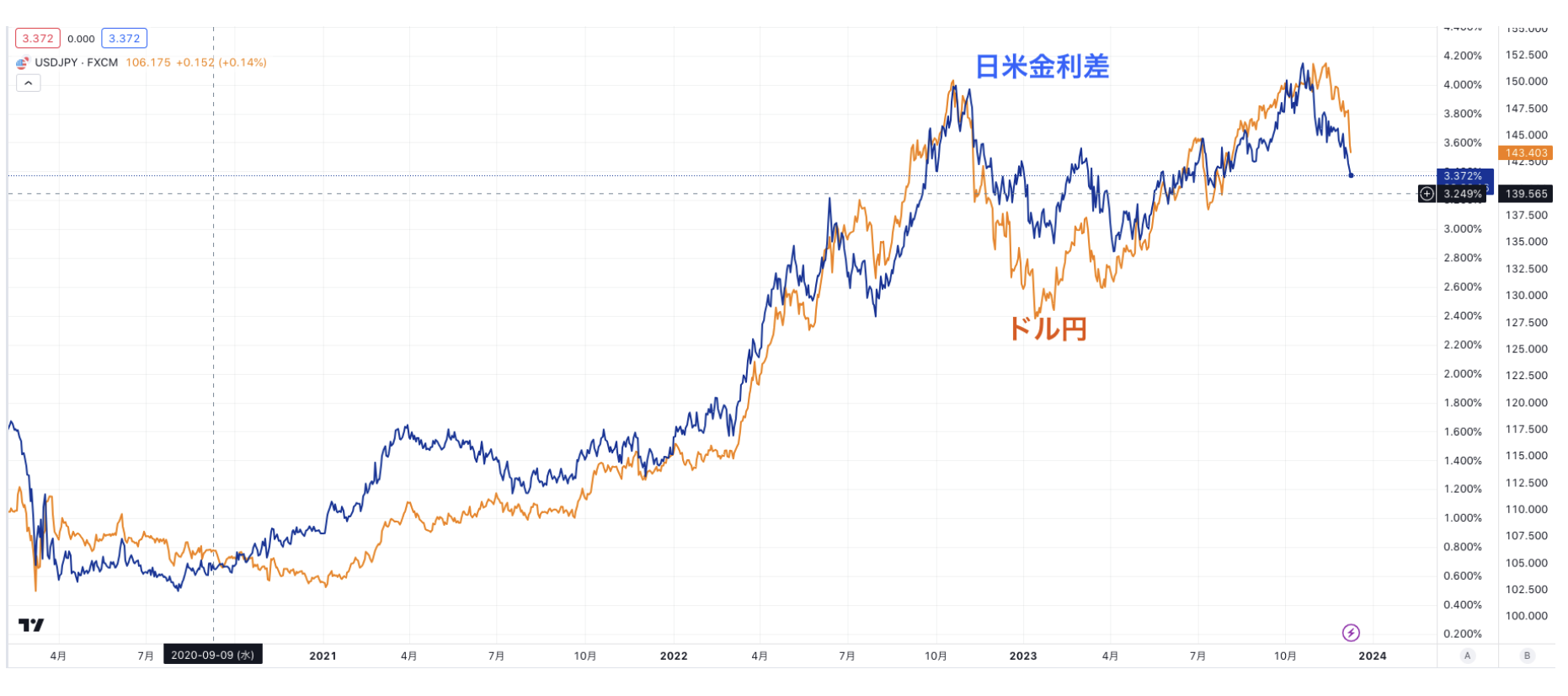

ただ、ドル円は以下の通り日米金利差にほぼほぼ連動しています。

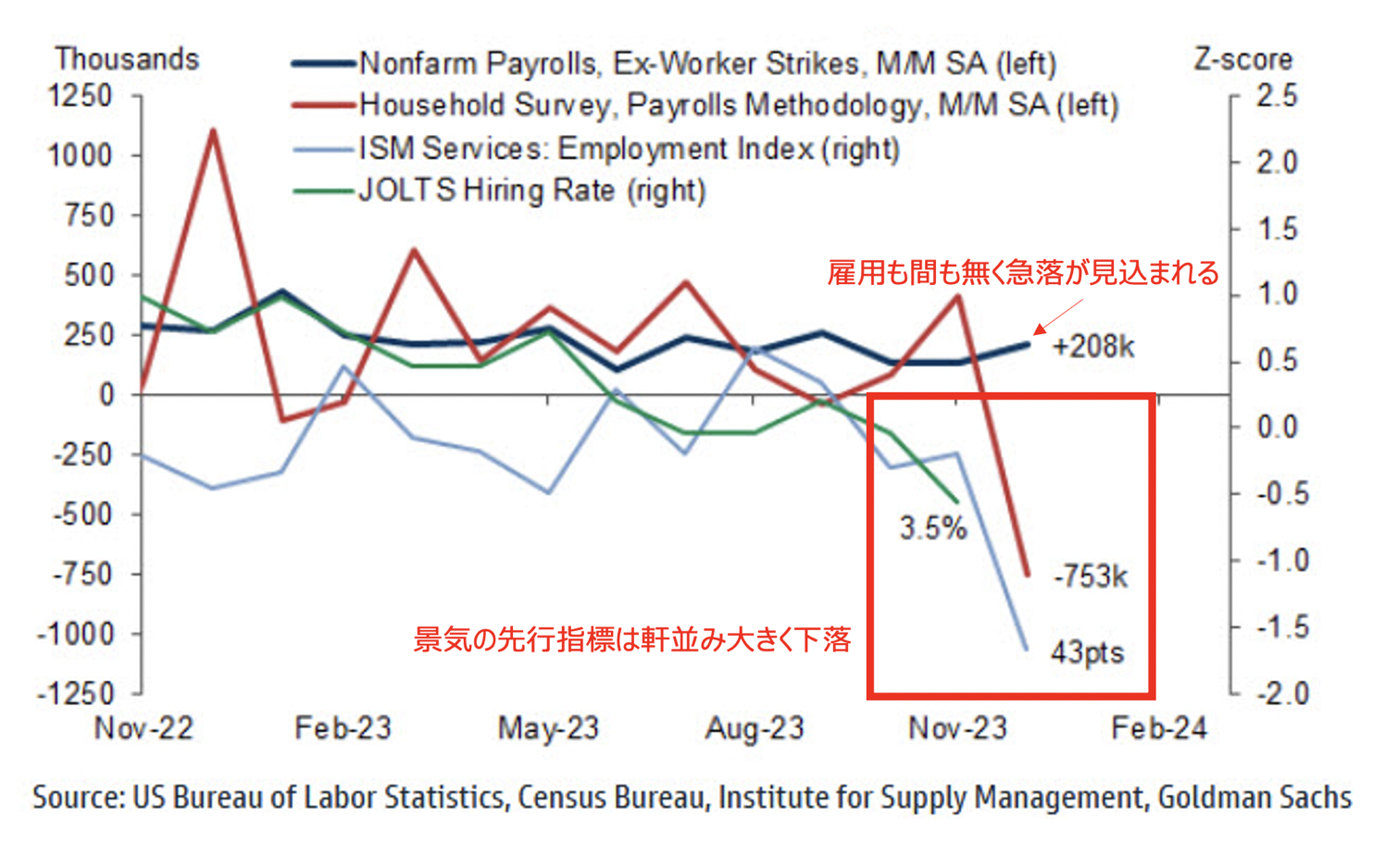

そして、今後景気が後退する可能性が急騰しています。

以下の通り雇用や景気の先行指標は既に暴落しています。

雇用の先行指標は既に暴落

景気後退となると米金利が下落するので日米金利差は縮小します。米金利が下落すると日米金利差は縮小するのでドル円は大きく下落しています。

ジョージ・ソロスの片腕だったドラッケンミラー氏などもドルのショートを検討しています。

ファンダメンタル的にみてもこれからドル円の為替リスクを取ることは少し分が悪いBetになるのではないかと筆者は考えています。

そもそもまだ5億円以下の資産である筆者は5%程度ではなく、もっと高いリターンを求めてしまいます。

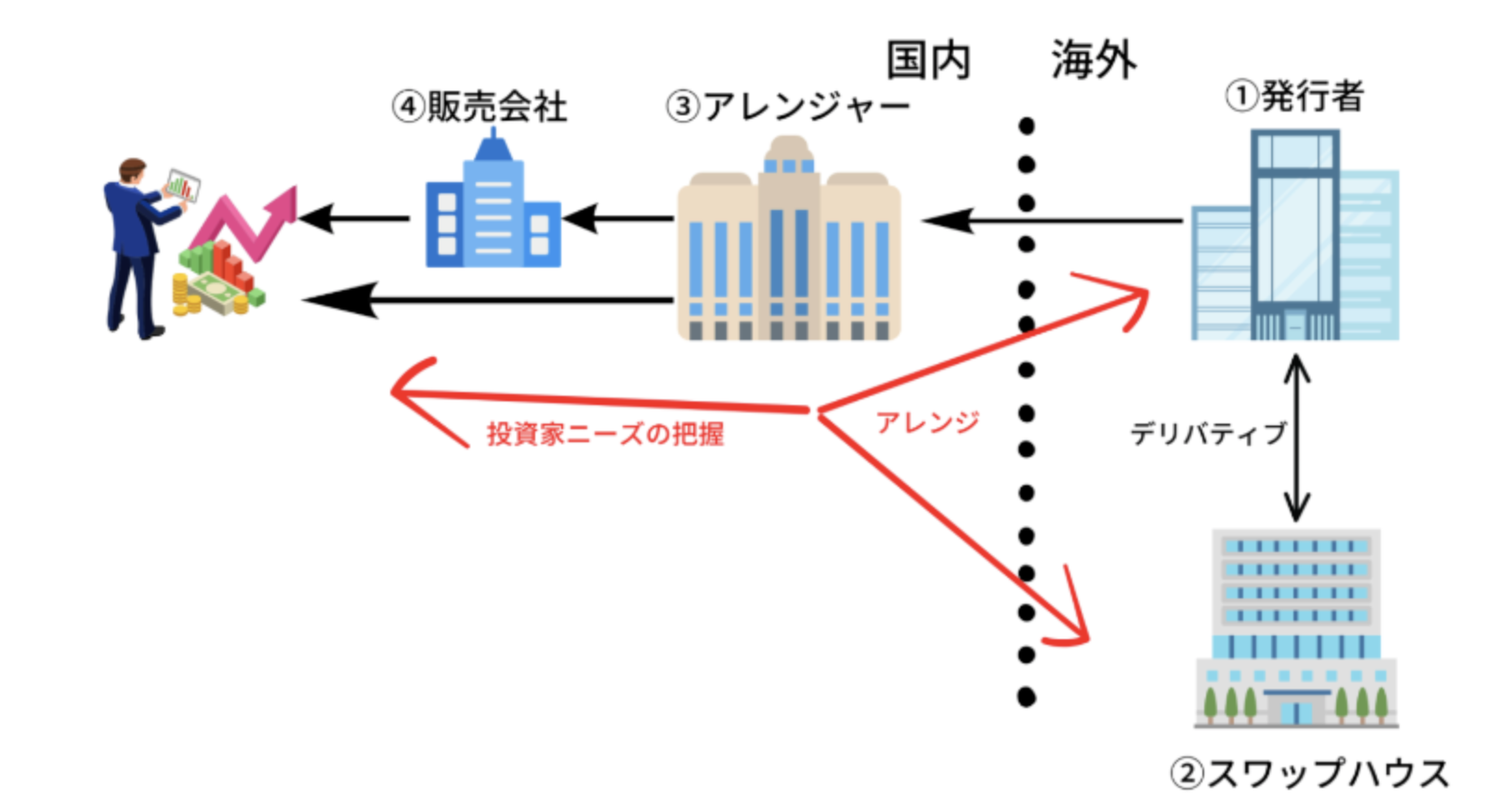

仕組み債

仕組み債とは債券とデリバティブ(スワップやオプション)を組み合わせた商品であり、投資家に合わせたオーダーメイド商品の一つです。

仕組み債はできるだけ投資家には触ってほしくないのでここで詳しくは説明しません。金融庁も警告している領域です。

金融庁は仕組み債販売の依存度が高い地方銀行を中心に検証を始める方針だ。仕組み債は市場の急変動を受けて顧客とのトラブルが増えている。実務の責任者である金融庁の屋敷利紀審議官はインタビューで「必要に応じて検査に入る」と述べ、「問題があれば行政処分も視野に入る」と指摘した。

高い利回りが見込めることを売り文句にした仕組み債について、三井住友銀行や千葉銀行が販売停止に踏み切りました。今後も販売を辞める銀行や証券会社が増えそうです。

日本証券業協会は商品内容が複雑で高いリスクを伴う「仕組み債」について、個人向け販売ルールを強化する検討に入った。年内にもガイドラインを改定し「退職金運用」「証券口座を開設したばかりの人」を販売対象外とする方向だ。販売トラブルが絶えず、金融庁から度重なる注意喚起を受けており、異例と言える販売制限に踏み切る。

トラブルばかりの商品をわざわざ買う理由なんて一つもありませんよね。

→ 【大損でやばい?】大きく儲かると評判の「仕組み債」のからくりを紐解く!

インデックス投資(米国株)

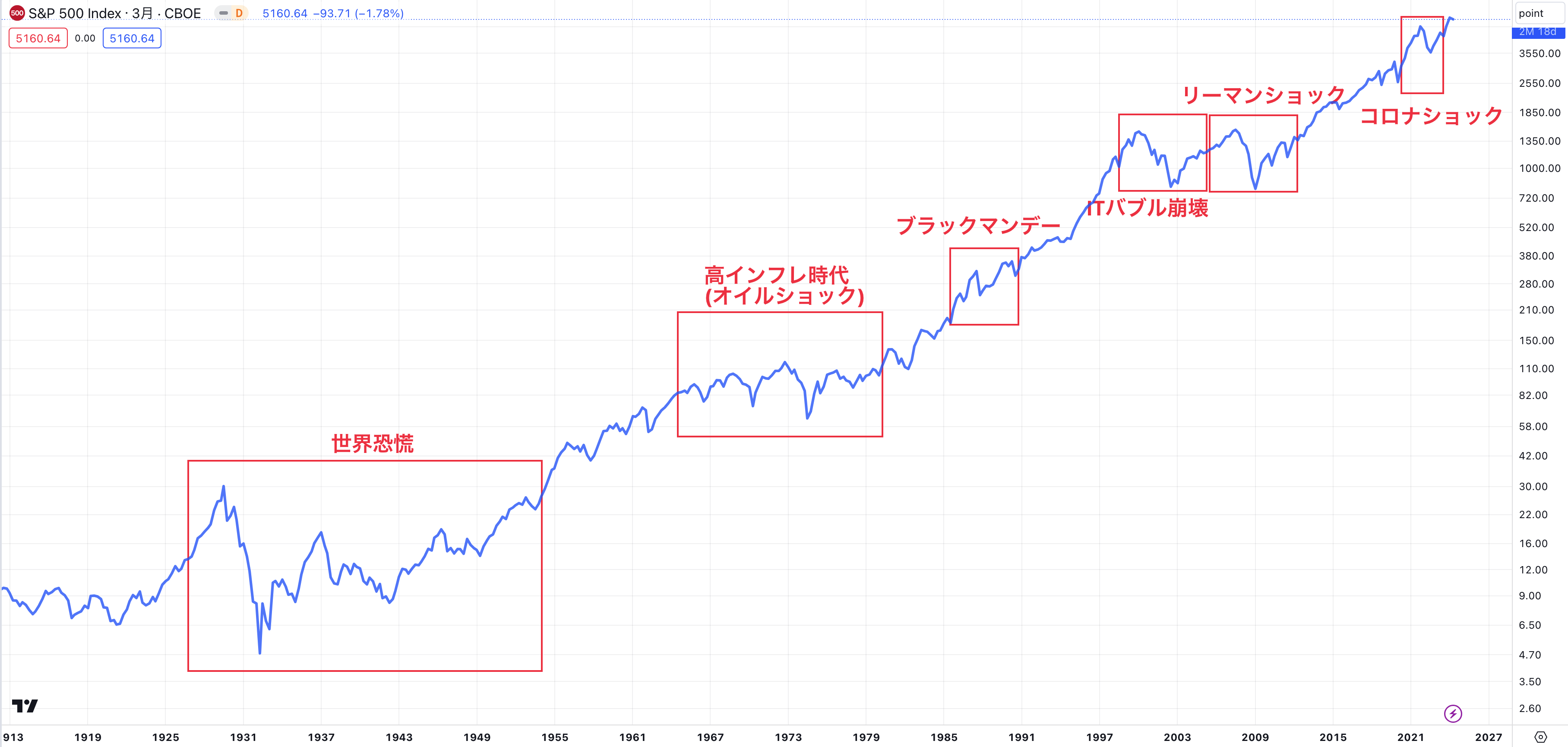

結局個人が自分で投資をするのであれば、インデックス投資が最も検討のしがいがあるのではないでしょうか。

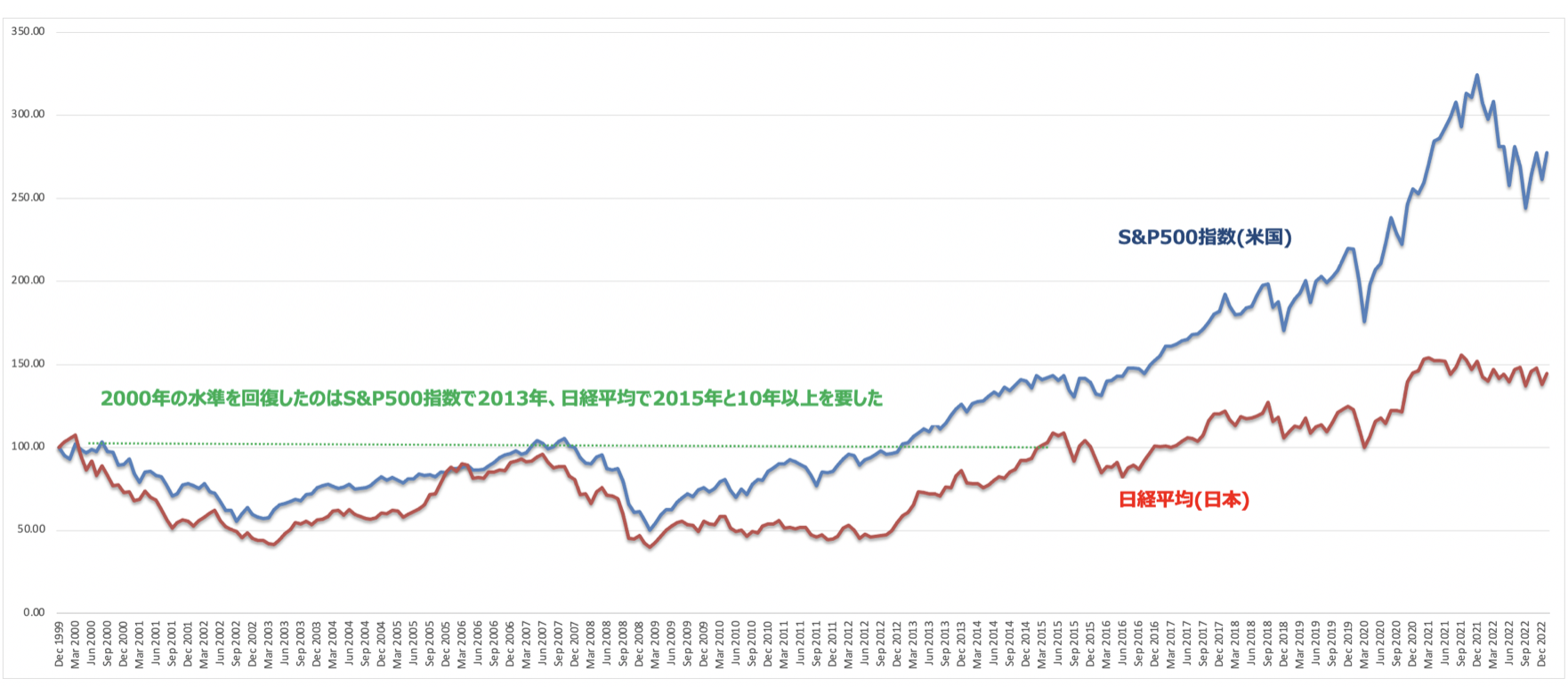

基本的には右肩上がりで上昇しており、年率平均では5-7%程度のリターンを出してきました。

ただし、これはただ黙って買い付けをしていれば結果を出せるというものではありません。過去がそうだっただけで、未来が保証されているわけではありません。

インデックスファンドは確かに優秀ですが、1980年代から続いた米国政府の緩和に次ぐ緩和により素晴らしい上昇を見せてきました。つまりは米国政府が「無理やり上げてきた」とも言える過去を持つリターンなのです。

2020年初頭よりCovid19によるパンデミックが発生し、さらなる緩和のアクセルを踏んだ結果、米国はインフレに悩まされています。

2024年現在米FRBはインフレ退治に躍起になり急激な利上げを続け、ついには不況到来の予兆あり、利下げに転じ、歴史を見るに株式市場は今後下落に転じる可能性が高いです。

前回高インフレだった頃は、FRBが金利を上下しながら、株式市場は低迷しました。

以下の通り、10年間投資していても意味がなかったのです。ドットコムバブル崩壊時と似ていますよね。

10年間、少しでも堅実なリターンが出せていた可能性もあり、目には見えませんが「機会損失」という形で損失が発生しているのです。インデックスファンドへの投資は、「無思考で良い」と唱える人も多いですがとんでもありません。

株式市場は常に進化、変化しており、投資家も進化、変化が求められるのです。インデックスファンドも例外ではなく、投資家は常に株式市場に真剣に取り組む必要があります。

中途半端に取り組むのであれば、インデックスファンドへの投資といえど、投資はしない方が良いかと思います。

プロに3000万円の運用を任せる際の候補となる投資先

個人で投資するのは非常にリスクが高い行為であることから、プロの投資家に任せられるのが現代の金融市場です。

これは筆者も画期的だと考えています。

自分が投資が得意でなくとも、真剣に相場に取り組んでくれる腕利きに自分の資金を任せられれば、こんなに良いことはありませんよね。

ただし、ここでは相場観とは違う目利きが必要になってきます。どの投資家(ファンド)がしっかりリターンを出してくれるのかということです。

その投資家(ファンドマネジャー)の性格、人柄などは当然関係なく、どんな人物であろうと実績が最も重要なポイントです。

それも長期的に安定的に実績を出しているかどうかです。

ポーカーでも、複数回勝ったからといってポーカーが上手なわけではありません。

100回、1000回と勝負し、高い勝率を誇っているかどうかが極めて重要になるのです。

ファンドであれば、長期間安定したリターンを出しているかどうかですね。

ファンドラップ

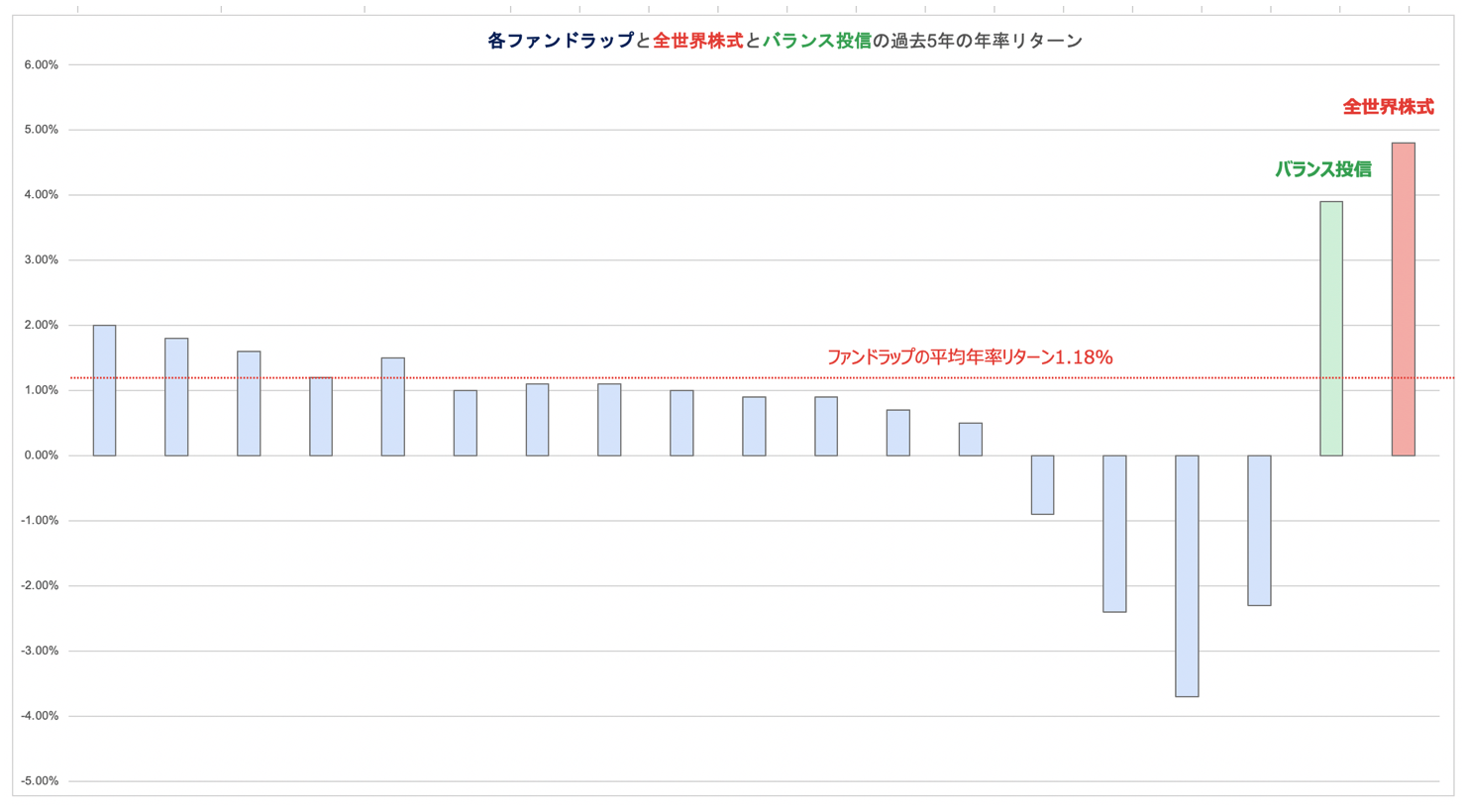

最近流行しているのがファンドラップです。

ファンドラップとは、野村證券や大和証券など大手の金融機関が個人投資家の代わりに、その投資家の人生計画に合わせたポートフォリオをオーダーメイドで作成するといったものです。

オーダーメイドでプロが自分の代わりにポートフォリオを組んでくれるとのことですが、金融庁が調査した結果では、大和ファンドラッププレミアムが過去5年で6%というのが最大ですね。

| 過去3年(2020-2022年末) | 過去5年(2018-2022年末) | |||

| シャープレシオ | 年率リターン | シャープレシオ | 年率リターン | |

| 楽ラップ | 0.16 | 1.5 | 0.23 | 2.0 |

| ダイアファンドラップ | 0.26 | 2.4 | 0.22 | 1.8 |

| 三井住友信託ファンドラップ (SMA) | 0.24 | 2.1 | 0.20 | 1.6 |

| 野村SMA (エグゼクティブラップ゚) | 0.14 | 1.2 | 0.17 | 1.2 |

| 水戸ファンドラップ | 0.30 | 2.5 | 0.17 | 1.2 |

| いちよしファンドラップ | 0.22 | 2.1 | 0.16 | 1.5 |

| SMBCファンドラプ | 0.21 | 1.7 | 0.14 | 1.0 |

| アイザワファンドラップ | 0.15 | 1.4 | 0.14 | 1.1 |

| 日興ファンドラップ | 0.24 | 2.3 | 0.13 | 1.1 |

| ダイワファンドラッププレミアム | 0.12 | 1.1 | 0.12 | 1.0 |

| 野村ファンドラップ | 0.12 | 1.1 | 0.12 | 0.9 |

| Mizuho Fund Wrap | 0.07 | 0.6 | 0.12 | 0.9 |

| みずほファンドラップ | 0.10 | 0.8 | 0.10 | 0.7 |

| ウェルススクエアファンドラップ | 0.06 | 0.4 | 0.09 | 0.5 |

| りそなファンドラップ | ▲ 0.37 | ▲ 2.2 | ▲ 0.18 | ▲ 0.9 |

| 東海東京ファンドラップ | ▲ 0.83 | ▲ 4.6 | ▲ 0.49 | ▲ 2.4 |

| ダイワSMA | ▲ 0.34 | ▲ 2.7 | ▲ 0.52 | ▲ 3.7 |

| MUFGファンドラップ | ▲ 0.68 | ▲ 3.3 | ▲ 0.57 | ▲ 2.3 |

ファンドラップは顧客に応じてオーダーメイドです。中々実際の運用実態が掴めず、仕組み債と同様に金融庁は実態調査を今後も本格的に行なっていくと厳しいコメントを出しています。

過去年で6%の平均利回りが1位であり今後資産を育みたいと考えている投資家からすれば、もう少しリターンが欲しいところですよね。

金融庁は5月に公表した「資産運用業高度化プログレスレポート2022」で、「高コストで安全資産の組み入れ比率の高いファンドラップについては、真に顧客利益に資するものか、商品性についての再考が求められる」と厳しく指摘した。相場が不安定な今こそ顧客の資産をしっかり保全し、コストに見合った質の高いサービスを提供できるかがカギになる。

アクティブ投信

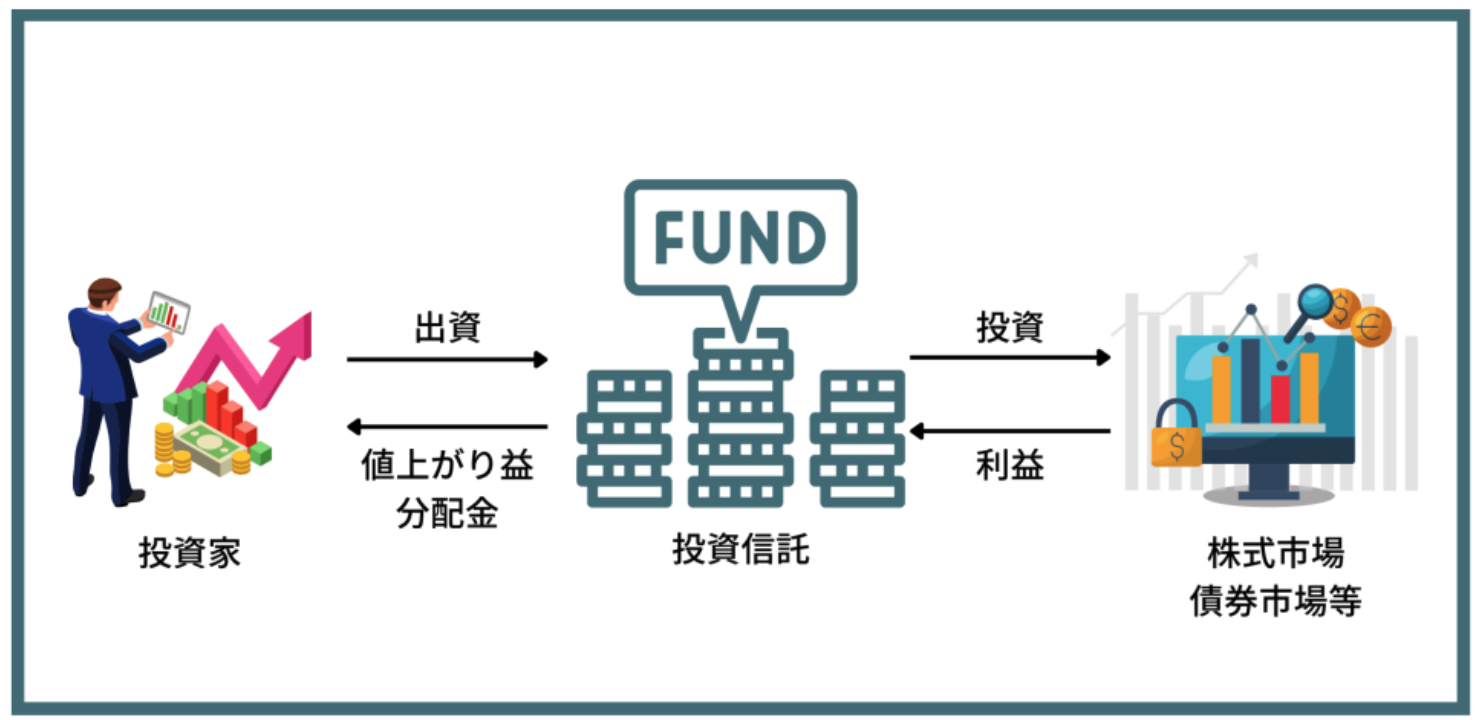

投資信託の仕組み

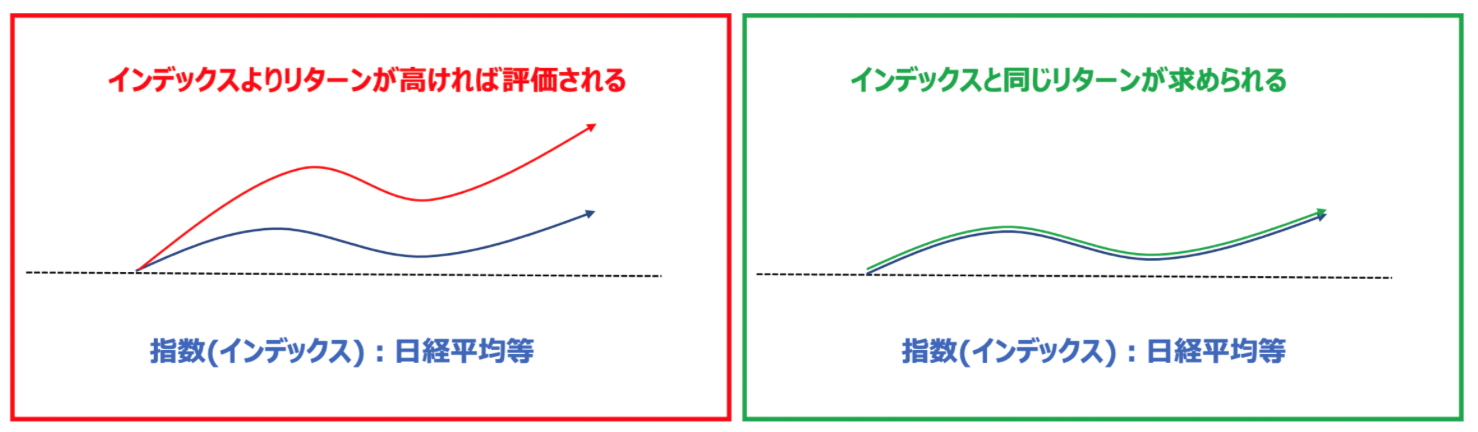

アクティブ投信とはインデックスをアウトパフォームすることを目標に置いたファンドです。

→ アクティブ型とパッシブ型(=インデックス型)の投資信託の違いとは?どちらのファンドがおすすめか徹底比較。

残念ながら国内アクティブ投信は常にインデックス投信に劣後しており、プロに任せた結果インデックスに負けたという有様です。

| 分類 | 5年累積リターン平均 | ファンド数 |

| 全ファンド(パッシブ) | 22.60% | 450 |

| 全ファンド(アクティブ) | 9.70% | 3029 |

| 国内株式 (パッシブ) | 40.0% | 131 |

| 国内株式(アクティブ) | 30.9% | 526 |

| 先進国株式(パッシブ) | 37.0% | 63 |

| 先進国株式(アクティブ) | 12.0% | 415 |

| 新興国株式(パッシブ) | 15.2% | 22 |

| 新興国株式(アクティブ) | 12.8% | 220 |

| グローバル株式(パッシブ) | 32.6% | 2 |

| グローバル株式(アクティブ) | 8.2% | 34 |

アクティブ投信の中でもテーマ投信はかなり厳しいです。

金融相場では大きくリターンを出すこともありますが、下落相場ではあっという間にリターンを吐き出し、リターンはマイナスに限りなく近くなっているものも少なくありません。

以下では当サイトで分析している代表的なテーマ型投信です。

いずれもブームがきたら急騰しましたが、その後ブームがさると同時に大きく下落していきました。

関連

つまりは、個別株を購入する感覚で利益確定や損切りを自分でする必要があるということです。

散々分析してきましたが、手間もかかり損失も出やすいリスクの高いアクティブ投信を筆者が検討することはありません。

最有力:ヘッジファンド

最後に、有力な選択肢の一つであるヘッジファンドです。ヘッジファンドとは投資信託とは異なり私募ファンド形態のファンドであり、絶対収益型であることが特徴です。

絶対収益型とはどのような相場環境でも積極的にリターンを狙っていくというもので、ヘッジファンドに関しては超一流のファンドマネジャーが死に物狂いで相場に取り組んでいます。

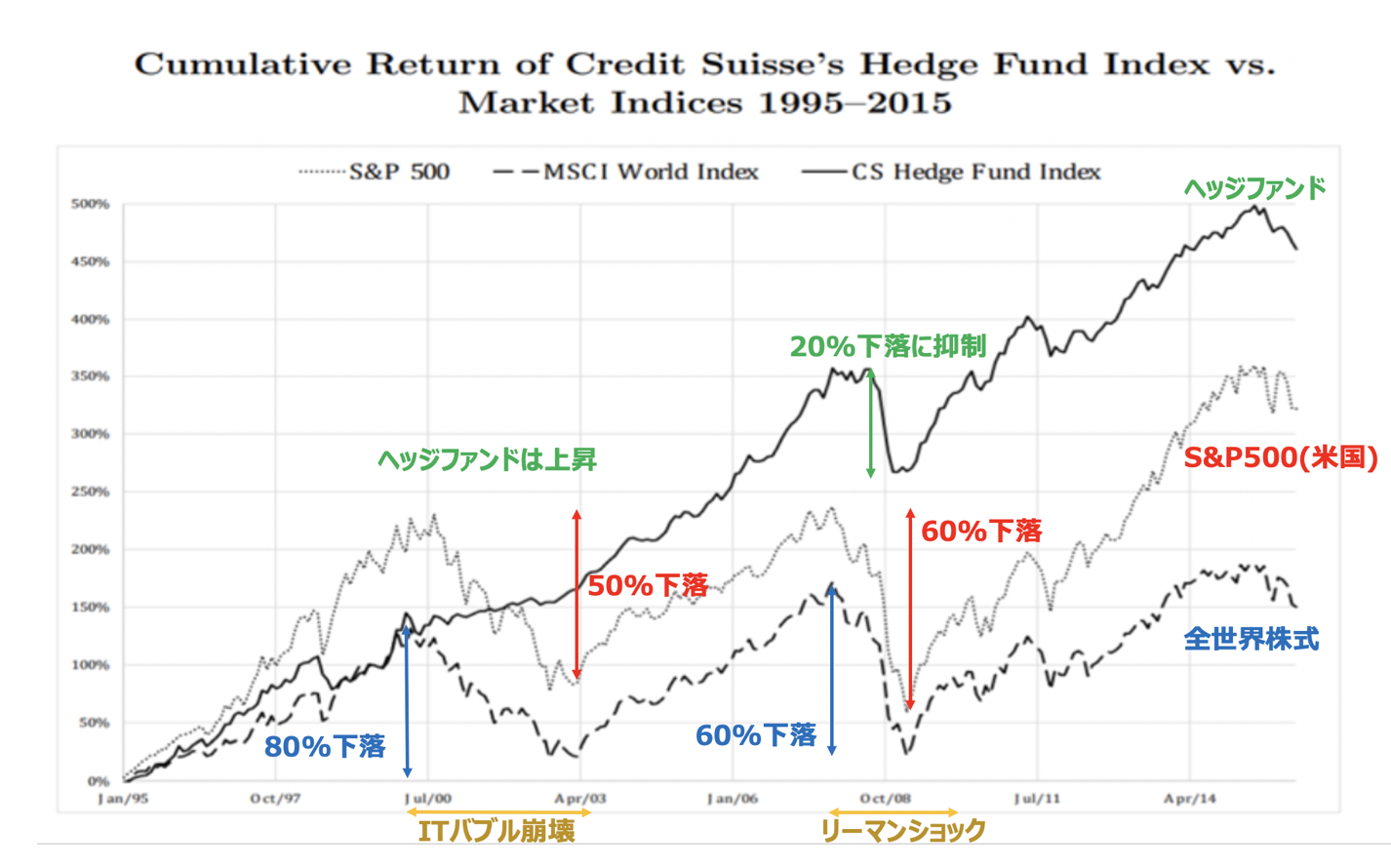

ヘッジファンドは株式市場が下落する局面でもリターンをあげて素晴らしいパフォーマンス

実績は堅調で、その結果世界中でヘッジファンドへの投資が集中しています。

まだまだ日本ではマイナーな投資となりますが、今後数年で富裕層を中心にスタンダードな投資になっていくのではないかと思われます。海外ではハーバード大学やイエール大学基金など、世界的な機関投資家が積極的に投資している先でもあります。

| Asset Class | Allocation | Return |

| Public Equity | 14% | 50% |

| Private Equity | 34% | 77% |

| Hedge Funds | 33% | 16% |

| Real Estate | 5% | 13% |

| Natural Resources | 1% | -1% |

| Bonds/TIPS | 4% | 3% |

| Other Real Assets | 1% | 1% |

| Cash & Other* | 8% | - |

| Endowment | 100% | 34% |

Source:米ハーバード大学

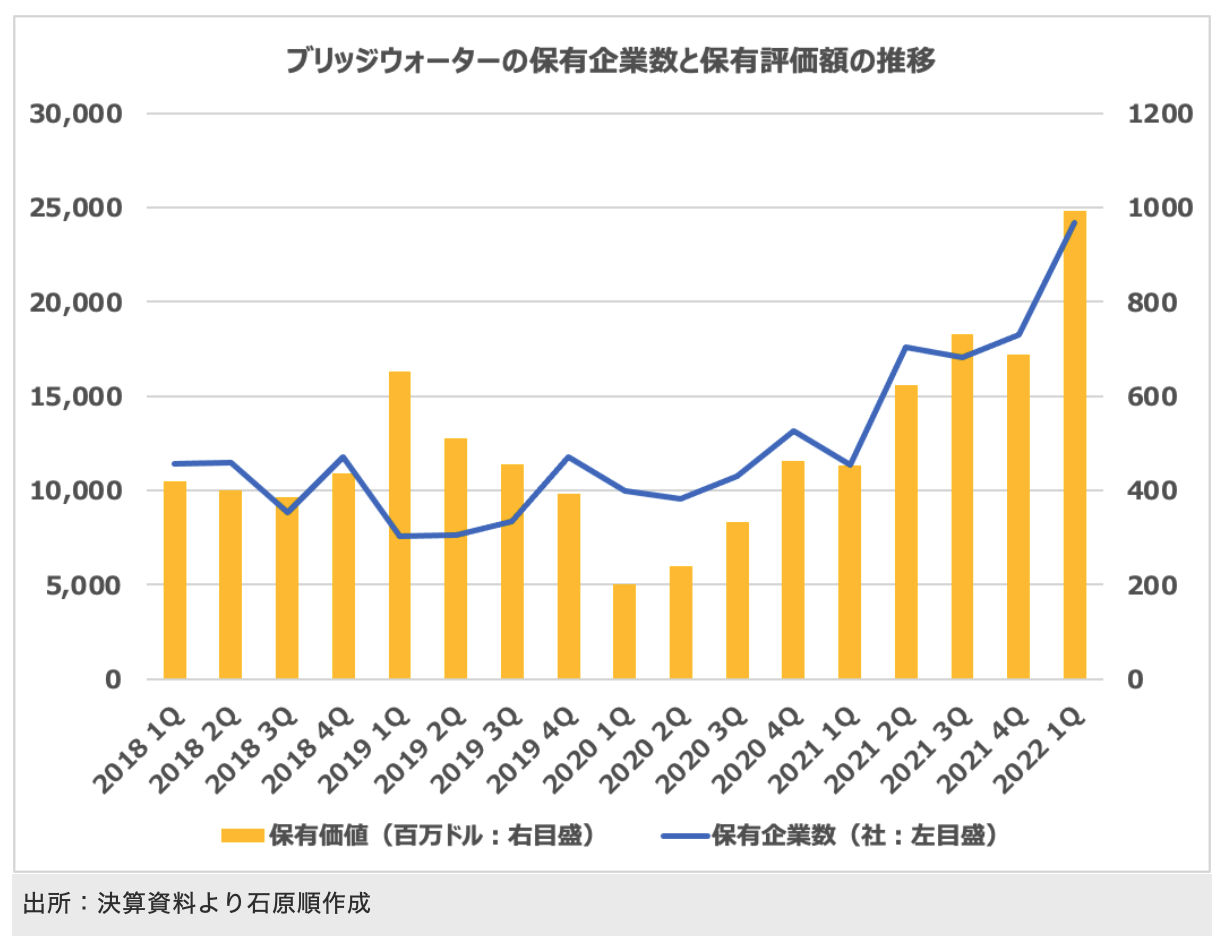

ハーバード大学がどこのヘッジファンドに投資しているかはわかりかねますが、世界最大のヘッジファンドであるブリッジウォーターなどが預け先になってくるのではないかと思います。

ブリッジウォーターはレイダリオ氏がマネジャーを務めるファンドですが、運用リターンは堅実で、相場が大暴落しても、ブリッジウォーターのリターンは常に安定しているのが特徴です。

現在は2024年ですが直近でいうと2022年に関しては米国株式市場が大暴落していく中、ブリッジウォーターの旗艦ファンドの運用成績は+32%と離れ業をやってのけています。

下落耐性に強く、下落相場でもリターンを追求してくれる点がヘッジファンドの真骨頂ですよね。

[ニューヨーク 5日 ロイター] - レイ・ダリオ氏率いるヘッジファンド運営会社、ブリッジウォーター・アソシエーツの旗艦ファンド「ピュア・アルファ」は、今年上期のリターンがプラス32.2%だった。関係者が明らかにした。

筆者の場合は、バリュー株(割安株)投資を行う資産を安定的に増やしています。

まとめ

今回は3000万円の資産を保有している場合に、まずは自分で投資するのか、プロに任せるのか。

そして、自分で投資することの難しさや、プロに任せる中でもプロを見極める目利きが必要であると説きました。

長期で堅実な運用を考えるのであれば、以下の記事が参考になるかと思います。